Estados Unidos sigue siendo el refugio preferido

agosto 14, 2012 · Imprimir este artículo

Pese a sus problemas, EE.UU. sigue siendo el refugio de preferencia

Por Sudeep Reddy

Los temores de que Estados Unidos se precipite por el «abismo fiscal» a fines de año sugieren que pocas cosas han cambiado en Washington desde que la batalla por el techo de la deuda golpeó hace un año la atribulada economía.

Con todo, parece que los inversionistas están convencidos de que EE.UU. sigue siendo la apuesta más segura pese a la creciente ansiedad sobre la deuda soberana en todo el mundo.

¿Por qué se siguen considerando los bonos del Tesoro como uno de los activos más seguros? «Si busca la seguridad de un país, EE.UU. es el mejor entre los peores», opina Tom Porcelli, economista jefe de RBC Capital Markets.

La duración de esto dependerá de cuánto se demore en mejorar la situación global.

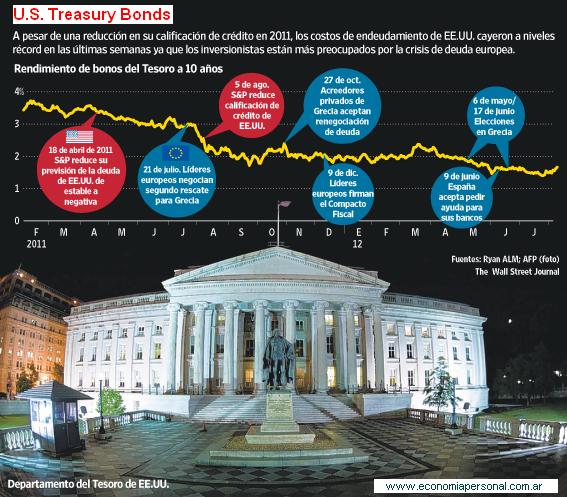

A pesar de perder su calificación de triple A de Standard & Poor’s en agosto del año pasado, EE.UU. es todavía un imán para el dinero que huye de los núcleos de problemas del mundo. Conforme la crisis europea hace estragos, la incertidumbre en Grecia, España e Italia ha llevado a los inversionistas a salir corriendo en busca de refugio en el gobierno estadounidense.

Por ahora, los mercados están más preocupados por la debilidad económica global que por la creciente deuda de EE.UU., lo que está reduciendo los intereses de sus bonos del Tesoro. El país puede asumir deuda a 10 años a un interés de aproximadamente 1,6%, casi un mínimo histórico. Esto es gracias que los inversionistas entregan con gusto su dinero con pocas expectativas de un rendimiento, tras tener en cuenta la inflación.

A pesar del menor costo de endeudamiento de EE.UU., existe la amenaza de más rebajas de la calificación crediticia a principios del año que viene si las autoridades fallan en su gestión del «abismo fiscal», el término que engloba los aumentos de impuestos y recortes de costos que se implementarán a menos que Washington intervenga.

En teoría, una rebaja de su deuda incrementaría los costos de endeudamiento del gobierno si los inversionistas exigen una compensación más alta por el riesgo añadido. Pero eso depende de sus alternativas. La rebaja del año pasado de EE.UU. coincidió con problemas en Europa que pusieron incluso más inquietos a los inversionistas.

Estados Unidos no es el único en experimentar el efecto contraintuitivo de costos de endeudamiento más baratos contra la amenaza de rebajas de la calificación crediticia. Algunos de los miembros más fuertes de la zona euro, incluyendo Alemania, Holanda y Francia, han recibido advertencias de rebajas debido a las periódicas erupciones en la unión monetaria. Sin embargo, sus costos para asumir deuda siguen en niveles mínimos. Alemania y otros miembros resistentes pueden vender algunos bonos con rendimientos negativos. Eso quiere decir que los inversionistas le están pagando al gobierno para guardar su dinero en un lugar seguro. En todo el mundo, los riesgos de la deuda soberana, que durante mucho tiempo se consideraba el refugio más seguro, están obligando a hacer una reevaluación de lo que cuenta como verdadera seguridad.

El Fondo Monetario Internacional estimó recientemente que la preocupación por la salud fiscal de los gobiernos podría restarle al mundo una sexta parte de la oferta de deuda soberana «segura» para 2016, o unos US$9 billones (millones de millones) en activos que tendrían que ser reemplazados por otras inversiones.

El suministro de activos seguros, que también incluye oro y deuda corporativa de alta calidad, se está reduciendo precisamente en el mismo momento en que la demanda está resurgiendo.

Una posible consecuencia es que los fondos de pensiones y otros grandes inversionistas que buscan apuestas seguras tengan que mover su dinero con más frecuencia, en vez de dejarlo en un lugar durante un período prolongado, incrementando así la volatilidad del mercado.

Los gobiernos que reciban esos flujos podrían ver una escalada en sus divisas, lo que perjudicaría sus exportaciones, tal como han experimentado Suiza y Japón. Los inversionistas también podrían probar suerte con herramientas más creativas, dando lugar a nuevas burbujas. Algunos activos considerados seguros en su día, como los valores respaldados por hipotecas, resultaron no serlo tanto.

El fenómeno del enano gigante está enviando señales falsas a algunos gobiernos sobre el atractivo de su deuda. Una continua fuga de los países más golpeados de la zona euro hacia la deuda triple A de Francia, por ejemplo, le está dando al gobierno de ese país esperanzas sobre sus propias iniciativas fiscales, aliviando la presión sobre el país para que imponga reformas económicas.

Fuente: The Wall Street Journal, 14/08/12.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.