¿Qué pasa con los Bancos?

febrero 22, 2016 · Imprimir este artículo

El ‘rescate interno’, una nueva preocupación para los inversionistas bancarios

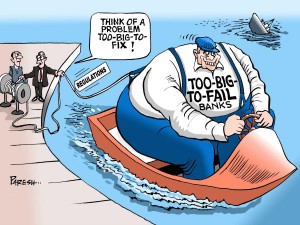

Parte de la reciente ansiedad en torno a los bancos podría provenir de las reglas implementadas luego de la crisis, las cuales buscaban prevenir un nuevo rescate del sector.

Los tenedores de bonos de los mayores bancos solían beneficiarse de la suposición de que tales firmas eran “demasiado grandes para colapsar”, lo que implicaba que los contribuyentes los rescatarían si se metían en problemas. La crisis financiera, en su mayor parte, demostró que tenían la razón.

Los tenedores de bonos de los mayores bancos solían beneficiarse de la suposición de que tales firmas eran “demasiado grandes para colapsar”, lo que implicaba que los contribuyentes los rescatarían si se metían en problemas. La crisis financiera, en su mayor parte, demostró que tenían la razón.

Ahora, sin embargo, la situación ha cambiado. Para evitar rescatar a los grandes bancos que estén al borde del colapso con fondos públicos, los reguladores globales establecieron reglas que dictan cómo y cuándo los inversionistas bancarios absorberán las pérdidas. Algunos bonistas tendrían que aceptar una rebaja sobre sus bonos.

En algunos casos, los reguladores pueden exigir que los bancos conviertan la deuda en acciones, diluyendo a los accionistas: los reguladores esperan que esto induzca a los inversionistas a monitorear mejor el riesgo bancario.

Este fue el trasfondo detrás del reciente declive de las acciones bancarias, en momentos en que los inversionistas se preocupaban sobre si Deutsche Bank AG podría pagar los intereses sobre sus bonos convertibles contingentes. Si el colchón de capital de un banco emisor cae demasiado, las opciones habituales son dejar de pagar intereses sobre los bonos, hacer una rebaja contable o convertirlos en acciones.

Deutsche Bank tomó la poco común medida de difundir un comunicado en el que decía que continuará pagando intereses. Sin embargo, el costo anual de asegurar a los bonos de Deutsche Bank contra una cesación de pagos por cinco años casi se triplicó desde finales del año pasado a 2,69 puntos porcentuales durante los momentos más álgidos, según Markit.

“Yo creo que la turbulencia actual que vemos en los precios y valores de los bancos está relacionada con un reconocimiento de los inversionistas al hecho de que están expuestos a más riesgo que antes”, dijo Sam Theodore, director gerente de grupo de instituciones financieras de Scope Ratings AG.

En diciembre, el banco central de Portugal inyectó capital a Novo Banco SA usando bonos emitidos por Banco Espirito Santo SA, una medida que representó la primera vez que los bonistas con prioridad de pagos fueron obligados a ayudar a financiar un rescate bancario en el país. Inicialmente fueron respaldados por Novo Banco, la institución creada luego del colapso de Espírito Santo, pero luego fueron transferidos de vuelta al banco difunto, forzando a los bonistas a asumir pérdidas. A los inversionistas se les dijo que el evento no desató un pago de los seguros contra la cesación de pagos del banco.

De muchas formas, la decisión del banco central respecto de Novo Banco fue única debido a que fue tomada días antes de que una nueva serie de regulaciones entrara en vigencia en la Unión Europea, las cuales le quitaron parte del poder a los reguladores locales, dijo Theodore.

Los inversionistas prestaron dinero al banco pensando que conocían los riesgos”, dijo Jeff deGraaf, presidente de Renaissance Macro Research. “De repente hay una decisión unilateral que está desequilibrando todo”, dijo.

En los próximos años, los países implementarán directrices emitidas en noviembre pasado por la Junta de Estabilidad Financiera, un grupo internacional que monitorea y realiza recomendaciones sobre el sistema financiero global. Estas buscan asegurar que los bancos globales sistémicamente importantes tengan suficiente capacidad para absorber pérdidas y recapitalizarse en caso de que se metan en problemas.

Según la forma en la que están diseñados, el riesgo de que los tenedores de bonos asuman pérdidas en el caso de un rescate depende de cada banco. Medir ese riesgo significa enfocarse en los fundamentos del negocio de cada banco, dijo Theodore.

En EE.UU., los bancos más grandes están mejor capitalizados que en Europa, en gran parte debido a que fueron más rápidos a la hora de combatir problemas de larga data sobre la calidad de sus activos.

Los bancos estadounidenses también fueron más agresivos a la hora de recaudar capital, lo que les dio un amortiguamiento más amplio contra las pérdidas.

“Hay un panorama más dinámico en EE.UU. que en Europa y también hay menos bancos grandes, así que es más fácil seguirlos y supervisarlos”, dice Theodore.

Fuente: The Wall Street Journal, 21/02/16.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.