Argentina, 2026: el talento que no aparece

enero 14, 2026

Por Gustavo Ibáñez Padilla.

Un país con oportunidades y barreras —y una pregunta que late bajo la piel de cualquier empresario: ¿dónde están los trabajadores que necesitamos?

Al comenzar 2026, los pasillos de oficinas de tecnología en Palermo, los galpones industriales en Villa Lugano y las salas de reunión de empresas como Globant, MercadoLibre o YPF comparten un mismo murmullo: “Cada vez es más difícil encontrar personal calificado.” La angustia ya no es un susurro aislado sino una constante que late en la economía argentina. Y no es exageración: según la más reciente Encuesta de Expectativas sobre Talento Tecnológico de ManpowerGroup, el 68 % de los empleadores en IT confiesa tener serias dificultades para cubrir los perfiles que necesita.

Este número no es simplemente alto: es una señal de alarma para un país que durante años fue cuna de talento tecnológico y fuerza productiva. En 2024, ese porcentaje llegó al 76 %, y aunque bajó, sigue siendo altísimo. Empresas de todos los tamaños —desde las startups de FinTech hasta las grandes energéticas— sienten que los avisos de empleo quedan abiertos eternamente o atraen candidatos que no están a la altura de lo que piden.

.

El nudo: más que números, historias de escasez y espera

Imaginemos a María, gerente de RR. HH. en una empresa de software con 150 empleados. Lleva semanas entrevistando; los candidatos “tienen buena vibra”, pero pocos poseen las habilidades técnicas o la experiencia en data analysis que su compañía necesita. Ella encuentra perfiles prometedores, pero terminan rechazando ofertas porque otra firma les promete cursos, flexibilidad o proyectos más desafiantes. Este punto es clave: un estudio de Randstad reveló que el 46 % de los argentinos no aceptaría un empleo que no ofrezca oportunidades de formación.

En sectores más tradicionales, como manufactura o logística, la realidad es igual de dura. Ingeniería encabeza la lista de habilidades más difíciles de conseguir (25 %), seguida por Tecnología de la Información y Análisis de Datos (23 %). No se trata solo de desarrolladores: también faltan talentos en atención al cliente, operaciones y ventas.

Ese déficit tiene raíces profundas. La Universidad Tecnológica Nacional (UTN), una de las principales formadoras de ingenieros del país, ve un creciente volumen de aspirantes, pero solo una fracción termina graduándose. Mientras miles empiezan carreras, muchos abandonan en el camino por la dificultad de las materias o la necesidad de trabajar para sostenerse. Esta brecha entre ingreso y egreso agrava el desbalance entre oferta y demanda.

.

Inteligencia Artificial: ¿enemiga, aliada o espejo de nuestros miedos?

Si la escasez de talento ya era un problema mayúsculo, la llegada masiva de la Inteligencia Artificial (IA) agitó aún más el tablero del empleo. Lejos de ser un fenómeno lejano, la IA se está integrando en procesos de selección, evaluación de perfiles y automatización de tareas rutinarias. Desde algoritmos que filtran CVs hasta herramientas que generan código preliminar, la IA ha revolucionado prácticas enteras.

Pero esta revolución tiene un lado oscuro. Un estudio global con datos de Argentina revela que el 66 % de las organizaciones prevé reducir la contratación de personal sin experiencia, y el 71 % enfrenta crecientes dificultades para reclutar y capacitar talento junior. La razón es simple: las tareas básicas que antes servían como campo de entrenamiento para jóvenes profesionales ahora pueden ser realizadas —o empezadas— por sistemas de IA con costos más bajos y tiempos más rápidos.

Esta tendencia no solo frena la contratación de personal junior, sino que también pone en riesgo su formación práctica. Si los primeros años de trabajo son absorbidos por máquinas o relegados a una mínima supervisión humana, ¿cómo se forma el próximo ingeniero, analista o vendedor de éxito? Sin experiencias reales, la curva de aprendizaje se aplana y las habilidades futuras se estancan.

No obstante, aquí también hay una luz: la IA no reemplaza (al menos por ahora) habilidades humanas profundamente humanas. Es decir, relaciones interpersonales, liderazgo, creatividad, ventas estratégicas y empatía con clientes y equipos siguen siendo dominio del talento humano. Empresas líderes están empezando a priorizar estas competencias en sus procesos de selección porque —al final— la gente prefiere comprar y negociar con humanos en lugar de máquinas.

Cómo sobreviven y se reinventan las organizaciones

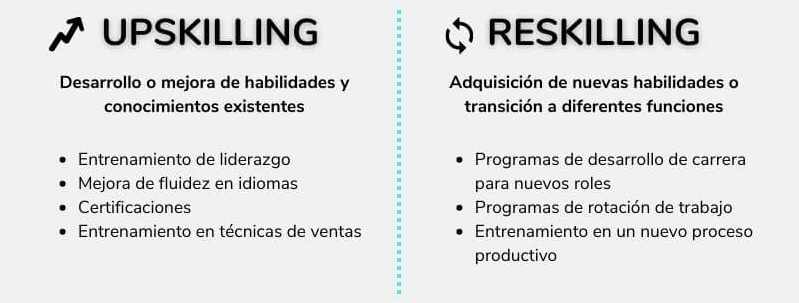

En este contexto, las consultoras de recursos humanos han tomado un rol protagónico. Firmas como ManpowerGroup, Adecco, Randstad y sus divisiones especializadas —por ejemplo, Experis Argentina— no solo ayudan a las empresas a reclutar, sino que se vuelven aliadas estratégicas en formación, upskilling (mejora de habilidades) y reskilling (reentrenamiento).

Los procesos de outplacement se han convertido en salvavidas para profesionales que, por reestructuraciones o automatización, se ven forzados a reinventarse. Estos programas no solo ayudan a preparar CVs o ensayar entrevistas, sino que trabajan profundamente en mentalidad, resiliencia, planificación de carrera y finanzas personales. En una economía volátil como la argentina, este apoyo psicológico y práctico es aún más esencial que cualquier curso técnico.

Además, muchas organizaciones están rediseñando su estrategia hacia dentro. Entre las tácticas más adoptadas figuran:

—Capacitación interna y programas de desarrollo continuo, para transformar talento existente en perfiles más avanzados.

—Flexibilidad laboral y esquemas híbridos, que atraen a profesionales que valoran autonomía.

—Alianzas con programas educativos y bootcamps, para acortar brechas entre la academia y las necesidades del mercado.

.

Desenlace: una invitación a la acción

Argentina enfrenta un punto de inflexión. La escasez de talento calificado no es un problema exclusivo de IT o ingeniería; es un síntoma de tensiones estructurales en educación, formación profesional y adaptación tecnológica. Pero como toda crisis, también es una oportunidad.

La formación continua y el desarrollo de habilidades humanas y técnicas no son un lujo, sino una necesidad estratégica. Si las personas abrazan el aprendizaje permanente —ya sea mediante cursos, experiencias laborales, formación en IA o competencias interpersonales— estarán mejor equipadas para un mercado laboral en constante reinvención.

Empresas, instituciones educativas y profesionales deben actuar ahora. En un mundo donde la innovación es la regla y no la excepción, el talento que sabe aprender, adaptarse y liderar será el recurso más valioso de todos.

¿Estás listo para formar parte de la próxima generación de talento argentino? La respuesta que demos hoy definirá nuestro futuro laboral mañana.

Fuente: Ediciones EP, 14/01/26.

Información sobre Gustavo Ibáñez Padilla

Más información:

La Libertad Financiera es un camino, no un destino

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

La jubilación ya no es un destino: expectativas, riesgos y soluciones para quienes planifican su retiro

.

.

.

¿Qué pasará con las acciones tecnológicas en 2026?

diciembre 19, 2025

Mientras el mercado alcista de las acciones estadounidenses se extiende a su cuarto año, hay más preocupaciones que nunca sobre la sostenibilidad del fuerte gasto en IA.

Por Jeran Wittenstein, Ryan Vlastelica y Carmen Reinicke. Bloomberg. 19 de diciembre de 2025.

.

Los inversores recordarán 2025 como el año en que el repunte de la inteligencia artificial se amplió y los temores se hicieron más pronunciados, no solo por una burbuja en las acciones, sino también por la disrupción que representa la tecnología.

Si bien gigantes tecnológicos como Alphabet Inc. y Nvidia Corp. registraron fuertes ganancias, sectores poco conocidos de la industria, como los chips de memoria y los discos duros, resultaron ser mucho más atractivos para los inversores. Mientras tanto, la amenaza de la competencia de pesos pesados y empresas emergentes con grandes recursos como OpenAI y Anthropic lastró a los fabricantes de software, considerados los más vulnerables a los desafíos.

Mientras el mercado alcista de las acciones estadounidenses se extiende a su cuarto año, hay más preocupaciones que nunca sobre la sostenibilidad del fuerte gasto en computación de IA y si los retornos justificarán las inversiones.

“Hay mucho optimismo en torno a la IA, pero también mucha expectación”, afirmó Anthony Saglimbene, estratega jefe de mercado de Ameriprise. “En 2026, nos centraremos más en la eficacia de la IA. ¿Cuál es el retorno de la inversión (ROI) de los hiperescaladores que han estado invirtiendo? ¿Verán que el crecimiento de sus ganancias continúa acelerándose?”

A continuación, presentamos algunas de las historias más importantes del mercado de valores para la industria tecnológica en 2025 y las perspectivas para cada una de ellas en el nuevo año.

Nerviosismo por las neonubes

Las neonubes, que son empresas que ofrecen servicios de computación en la nube adaptados a los clientes de IA, fueron furor durante la mayor parte de 2025. Pero de cara a 2026 parecen más bien indicadores del riesgo de burbuja de la IA

El creciente escrutinio sobre la falta de rentabilidad de OpenAI ha suscitado dudas sobre su capacidad para afrontar sus enormes compromisos de inversión, incluyendo un acuerdo de computación en la nube con Oracle Corp., cuyo valor se estima en 300 000 millones de dólares a cinco años. Se esperaba que Oracle fuera uno de los principales beneficiarios del crecimiento de la IA, pero sus acciones han caído un 45 % desde que alcanzaron su máximo en septiembre, ya que su exposición a OpenAI se ha convertido en una preocupación importante.

.

“Existe mucho temor con respecto a OpenAI y los compromisos que ha asumido”, afirmó Adam Rich, quien ayuda a supervisar más de 17 000 millones de dólares en activos como subdirector de inversiones y gestor de cartera en Vaughan Nelson. “Solo podemos predecir lo que sabemos, y ahora mismo hay mucho que desconocemos. Mientras esto siga así, será difícil que empresas como Oracle recuperen su atractivo”.

Oracle enfrenta otros problemas, como la cantidad de dinero que gasta en arrendamientos de centros de datos, retrasos reportados en algunos proyectos de centros de datos y problemas de financiación. Su creciente endeudamiento preocupa especialmente a los inversores, ya que el riesgo crediticio de la compañía se ha disparado a su nivel más alto desde la crisis financiera.

Más allá de Oracle, el proveedor de neocloud CoreWeave Inc. ha perdido cerca de dos tercios de su valor de mercado desde que alcanzó su máximo en junio. Y las acciones de Nebius Group NV han caído más del 42 % desde su máximo de octubre.

Tecnología aburrida

Los inversores descubrieron nuevas oportunidades de negocio en IA en 2025 al seguir el destino de los miles de millones de dólares en gastos de capital prometidos. Se puede comprobar con solo observar a las empresas con mejor rendimiento en el índice S&P 500. La empresa de memoria y almacenamiento Sandisk Corp. encabeza la lista, seguida de Western Digital Corp, que fabrica unidades de disco duro, y su rival Seagate Technology Holdings Plc. Micron Technology Inc., el mayor fabricante de chips de memoria con sede en EE. UU., ocupa el quinto lugar

Se espera que la tendencia continúe en 2026, a medida que la inversión en capital sigue creciendo. Los inversores se preguntan cada vez más hacia dónde se dirige la próxima ola, y algunos se centran en las acciones de software, que se encuentran en una situación desfavorable.

“Las cosas en la periferia son interesantes”, dijo Melissa Otto, directora de investigación en tecnología, medios y telecomunicaciones en Visible Alpha. “Existe un ecosistema de IA que gira en torno a la propia infraestructura de IA”.

Desplome del software

Las acciones de software cotizaron a valoraciones de mercado atractivas en 2025, pero eso no logró atraer a los inversores. Las acciones de las empresas de software como servicio, o SaaS, se vieron particularmente afectadas. Gran parte de la debilidad refleja los crecientes temores de que el grupo se vea afectado por la IA, ya que las ofertas de servicios como ChatGPT y Gemini de Alphabet reducen la demanda o el poder de fijación de precios.

La IA representa una “competencia existencial” para algunas empresas de software, ya que “el dominio de los chatbots y agentes de IA se convierte en el principal campo de batalla”, escribieron los analistas de RBC Capital Markets en una nota de investigación esta semana.

Empresas como ServiceNow Inc., Adobe Inc. y Salesforce Inc. estuvieron entre las de peor desempeño del sector tecnológico este año. El índice Morgan Stanley de empresas SaaS bajó un 10%, en comparación con una ganancia del 5% en un índice de software más amplio que incluye empresas consideradas ganadoras en IA como Microsoft Corp.

La persistencia del bajo rendimiento del software será un tema clave en el mercado bursátil en 2026. Algunos profesionales de Wall Street ya creen que se ha exagerado. El grupo SaaS «cotiza con un descuento de entre el 30 % y el 40 % con respecto a lo que sugieren sus fundamentos», escribieron los analistas de KeyBanc Capital Markets en una nota a sus clientes a finales del mes pasado.

Lo caro se volvió más caro

La preocupación de que las valoraciones exorbitantes frenaran el ascenso de algunas de las acciones más atractivas de 2024 en 2025 resultó infundada. Palantir Technologies Inc. resultó ser una de las empresas con mejor rendimiento del año, a pesar de cotizar a más de 200 veces las ganancias estimadas durante gran parte del año. El avance del 146% de la acción la sitúa en el octavo lugar del S&P 500.

Wall Street se ha mostrado escéptico con Palantir durante mucho tiempo, principalmente debido a su elevada valoración. De los 29 analistas que cubren al fabricante de software de análisis de datos, solo nueve recomiendan comprar la acción. Aun así, se espera que la compañía se expanda a un ritmo envidiable, con un aumento proyectado de sus ingresos del 43 % en 2026 y del 39 % en 2027, según el promedio de estimaciones de analistas recopiladas por Bloomberg.

El fabricante de vehículos eléctricos Tesla Inc. también superó las preocupaciones sobre su valoración, que es, con diferencia, la más cara de los llamados Siete Magníficos. La acción alcanzó un récord esta semana a pesar de cotizar a más de 200 veces las ganancias previstas y enfrentarse a diversos obstáculos, desde la ralentización de las ventas de vehículos eléctricos hasta la preocupación por la seguridad.

.

Los inversores se muestran optimistas ante la visión del director ejecutivo Elon Musk de un futuro con vehículos autónomos y la incipiente apuesta por la robótica. Tras dos años de estancamiento en el crecimiento de los ingresos, se espera que las ventas de Tesla crezcan un 13 % en 2026 y un 19 % en 2027.

Todo esto deja el panorama tecnológico de cara a 2026 prácticamente igual que hace un año. Sí, las acciones son caras, pero las oportunidades de crecimiento están ahí. Depende de las empresas aprovecharlas.

“Las expectativas son altas y las valoraciones son caras”, dijo Saglimbene de Ameriprise. “Eso significa que tienen mucho que demostrar y que realmente tendrán que superar las expectativas para ascender”.

© 2025 Bloomberg LP

Fuente: investmentnews.com, 19/12/25

Más información:

La importancia del Asesor Financiero

El impacto de la IA en el asesoramiento financiero

Saber y consultar, dos claves de la economía personal

La Inteligencia Artificial en la Asesoría Financiera: Oportunidad y desafío para Argentina

Estrategias efectivas para incrementar la Venta de Seguros de Vida

La Inteligencia Artificial no es neutra

.

.

Optimismo Financiero para 2026

diciembre 17, 2025

¿Qué osos? La encuesta de BofA muestra un optimismo generalizado entre los inversores de cara a 2026.

Por Sagarika Jaisinghani. Redacción Bloomberg. 16 de diciembre de 2025.

.

La exposición combinada a acciones y materias primas alcanzó su nivel más alto desde febrero de 2022.

Los administradores de dinero se preparan para comenzar el nuevo año con una confianza rotunda en todo, desde el crecimiento económico hasta las acciones y las materias primas, según una encuesta mensual de Bank of America Corp.

El sentimiento de los inversores, medido por los niveles de efectivo, la asignación de acciones y las expectativas de crecimiento global, subió a 7,4 en diciembre en una escala limitada a 10, el resultado de encuesta más optimista en cuatro años y medio.

La exposición combinada a acciones y materias primas (activos que suelen tener un buen desempeño cuando la economía está en expansión) alcanzó su nivel más alto desde febrero de 2022, justo antes de que un shock inflacionario impulsado por el Covid condujera a un fuerte aumento de las tasas de interés globales.

El estratega de BofA, Michael Hartnett, afirmó que este nivel de optimismo solo se ha observado ocho veces en este siglo. Estos períodos incluyen de noviembre de 2010 a febrero de 2011, durante la recuperación de la crisis financiera mundial, y el auge pos-COVID entre noviembre de 2020 y julio de 2021.

El índice MSCI All-Country World ha subido casi un 20% en 2025, registrando su tercer año consecutivo de ganancias de dos dígitos, gracias a la reducción de los tipos de interés por parte de los bancos centrales mundiales, junto con un sólido crecimiento. Si bien existe la preocupación por una posible burbuja tecnológica en EE. UU., la confianza en una economía resiliente ha impulsado a los principales índices bursátiles a niveles cercanos a máximos históricos.

Una encuesta informal de Bloomberg a gestores de activos estadounidenses, europeos y asiáticos mostró que están posicionados para una fortaleza aún mayor de las acciones en 2026. Los pronosticadores del mercado comparten ese optimismo, y bancos como Morgan Stanley , Deutsche Bank AG y Citigroup Inc. predicen un repunte de más del 10% en las acciones estadounidenses.

La encuesta de BofA mostró que aproximadamente el 57% de los participantes espera un aterrizaje económico suave, mientras que solo el 3% predice un aterrizaje brusco, el nivel más bajo en dos años y medio. Los niveles de efectivo cayeron a un mínimo histórico del 3,3% desde el 3,7% del mes anterior.

Existen preocupaciones persistentes sobre las valoraciones de las empresas tecnológicas estadounidenses, y una burbuja de inteligencia artificial aún se considera el mayor riesgo extremo. Un 14% neto de los participantes sigue creyendo que las empresas están invirtiendo demasiado en capital, aunque esta cifra es inferior al récord del 20% del mes pasado.

La encuesta se realizó entre el 5 y el 11 de diciembre y en ella participaron 203 personas con 569 mil millones de dólares en activos.

© 2025 Bloomberg LP

Fuente: investmentnews.com, 16/12/25

.

.