¿Qué es el Riesgo moral?

marzo 21, 2023

Por Gustavo Ibáñez Padilla.

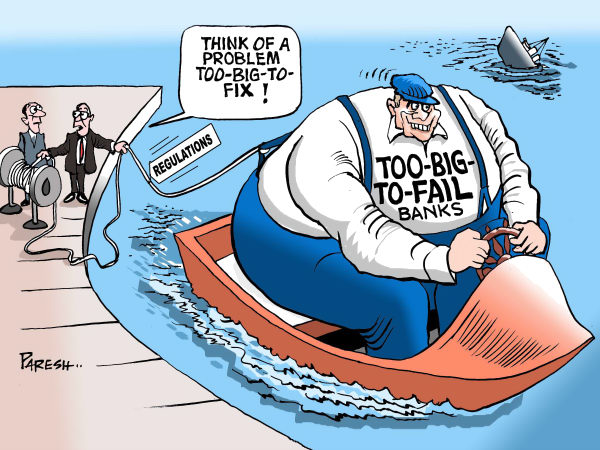

El Riesgo moral (Moral hazard) es un concepto fundamental en la teoría económica y financiera, especialmente relevante en el contexto de las crisis bancarias. La caída de los bancos norteamericanos Silvergate Bank, Silicon Valley Bank, Signature Bank, First Republic Bank y el europeo Credit Suisse son un claro ejemplo.

En términos generales, el riesgo moral se refiere a la posibilidad de que una de las partes involucradas en una transacción asuma riesgos excesivos debido a la presencia de un seguro o garantía que lo protege de las pérdidas.

En el contexto de las crisis bancarias, el moral hazard se manifiesta a través de la posibilidad de que los bancos asuman riesgos excesivos debido a la existencia de un seguro de depósitos o de una garantía gubernamental. Por ejemplo, si un banco sabe que sus depósitos están garantizados por el gobierno, puede asumir riesgos excesivos al prestar dinero a personas o empresas con alta probabilidad de incumplimiento. Si los préstamos no se pagan, el banco no sufrirá las consecuencias negativas de su mala gestión de riesgos, ya que el gobierno garantiza los depósitos de los clientes.

La solución para el riesgo moral en el contexto de las crisis bancarias es encontrar un equilibrio entre proporcionar una garantía para los depósitos y asegurarse de que los bancos asuman los riesgos adecuados. Esto puede lograrse a través de la regulación bancaria y la supervisión del gobierno. Los reguladores pueden establecer requisitos de capital para los bancos, que limitan la cantidad de riesgo que pueden asumir. Además, los reguladores pueden supervisar las prácticas de gestión de riesgos de los bancos y exigirles que mantengan reservas adecuadas para cubrir los préstamos incobrables.

La regulación bancaria y la supervisión del gobierno son herramientas clave para minimizar el riesgo moral y asegurar que los bancos asuman los riesgos adecuados. Además, es importante educar a los clientes sobre la importancia de elegir bancos sólidos y confiables, así como sobre la necesidad de diversificar sus depósitos en varios bancos para reducir el riesgo de perder sus ahorros en caso de una quiebra bancaria.

Otro aspecto relevante a considerar es el papel que juega la transparencia en la gestión del riesgo moral. Los bancos deben ser transparentes en su Gestión de riesgos (Risk management) y en sus prácticas de préstamos. Esto permitirá que los reguladores y el público en general puedan evaluar mejor el nivel de riesgo asumido por los bancos y tomar medidas adecuadas para minimizar el riesgo moral. La transparencia también puede ser un elemento disuasorio para que los bancos asuman riesgos excesivos, ya que saben que su gestión de riesgos será evaluada de manera crítica por los reguladores y el público en general.

La crisis de las Hipotecas subprime del año 2008 dejó muchas enseñanzas con relación al risk management y la importancia de las Buenas prácticas bancarias. El mejoramiento en la supervisión y las normas regulatorias han dado algunos frutos en 2023, ayudando a disminuir en parte el potencial de la actual crisis.

Es importante señalar que el moral hazard no es exclusivo del sector bancario. Este fenómeno también puede manifestarse en otros sectores, como en la industria de los seguros. En este caso, los asegurados pueden asumir riesgos excesivos debido a la presencia de un seguro que los protege de las pérdidas. Por ejemplo, si una persona sabe que tiene un seguro de hogar que cubre los daños causados por un incendio, puede no tomar las medidas necesarias para prevenir un incendio en su hogar, ya que sabe que cualquier pérdida será cubierta por su seguro.

En resumen, el riesgo moral es un concepto fundamental en economía y finanzas que se manifiesta en el contexto de las crisis bancarias y en otros sectores. La regulación bancaria y la supervisión del gobierno son herramientas importantes para minimizar el moral hazard en el sector bancario, mientras que la transparencia y la educación del público son elementos clave para prevenir este fenómeno. En última instancia, la gestión efectiva del riesgo moral es esencial para garantizar la estabilidad financiera y proteger los ahorros de los clientes y los intereses del público en general.

Fuente: Ediciones EP, marzo 2023.

Más información:

Caída libre: La crisis subprime y sus consecuencias

.

.

Las grandes pérdidas de JP Morgan

junio 16, 2012

Las grandes pérdidas de JP Morgan: Por qué los bancos aún no han aprendido la lección

Cuando JP Morgan Chase anunció unas pérdidas de US$ 2.000 millones hace algunas semanas, muchos lo interpretaron como una señal de advertencia, un aviso de que las prácticas adoptadas por grandes instituciones financieras aún pueden, a pesar de las lecciones que ha enseñado la crisis financiera, producir una combinación tóxica. Los legisladores continúan debatiendo cuál sería la mejor manera de atenuar el riesgo sistémico causado por instituciones financieras «demasiado grandes para caer», ya que los grandes bancos son aún mayores desde el inicio de la crisis. ¿Y si varios bancos entraran en una crisis profunda al mismo tiempo? ¿La repercusión de eso podría llevarse por delante a los inocentes, tal y como pasó hace algunos años?

Cuando JP Morgan Chase, el pasado 10 de mayo, anunció pérdidas del orden de US$ 2.000 millones, algunos analistas se preguntaron: «¿Qué importancia tiene?» Aunque las pérdidas parezcan rondar los US$ 3.000 millones y, según algunas estimaciones, es posible que lleguen a US$ 5.000 millones o más, eso no es más que calderilla para ese banco enorme, que está bien y generando dinero.

Incluso la operación comercial que generó pérdidas para el banco está, en general, en azul. ¿Las pérdidas no forman parte del juego? ¿Por qué unas pérdidas así serían tan importantes si están compensadas por las ganancias obtenidas con otras transacciones? El problema, dice Scott E. Harrington, profesor de Seguros y Gestión de Riesgo de Wharton, es que las pérdidas de JP Morgan ocurrieron en un momento muy delicado. «Mi primera reacción ante las pérdidas de US$ 2.000 millones es que no es más que una tempestad en un vaso de agua», dice Harrington. Pero examinando mejor después lo ocurrido, me dí cuenta de que las pérdidas del banco suscitaban cuestiones muy serias sobre el tipo de riesgo que los bancos estaban asumiendo. «Los incentivos animan los riesgos», dice, argumentando que las instituciones bancarias aún pueden incurrir en riesgos muy serios cuatro años después de la explosión de la crisis financiera».

Las pérdidas específicas de JP Morgan en el caso citado serán fácilmente absorbidas por él, sin embargo el momento en que ocurre tiene serias consecuencias, porque tiene lugar en un momento en que los órganos reguladores están introduciendo la regla Volcker», observa Krista Schwarz en referencia a una regulación, aún no finalizada, que restringiría el derecho de los bancos a especular con su propio dinero. Los legisladores continúan debatiendo cuál sería la mejor manera de atenuar el riesgo sistémico causado por instituciones financieras «demasiado grandes para caer», ya que los grandes bancos son aún mayores desde el inicio de la crisis. Los órganos reguladores continúan formulando las reglas requeridas por la Ley Dodd-Frank, de 2010, de Protección y Reforma de Wall Street. Además, este es un año de elecciones presidenciales en que los dos candidatos y sus partidos pelean por una estrategia que incentive el crecimiento y evite el riesgo indebido. «El contexto político, creo yo, aumentó en los medios el efecto de ese incidente en particular además de su significado real», observa Harrington.

Muchos lo interpretaron como una señal de advertencia, un aviso de que las prácticas adoptadas por grandes instituciones financieras aún pueden, a pesar de las lecciones que ha enseñado la crisis financiera, producir una combinación tóxica. Si un banco puede darse al lujo de tener unas pérdidas de US$ 2.000 millones, ¿podrían tener unas pérdidas de US$ 20.000 millones? ¿De US$ 200.000 millones? ¿Y si varios bancos entraran en una crisis profunda al mismo tiempo? ¿La repercusión de eso podría llevarse por delante a los inocentes, tal y como pasó hace algunos años?

«Creo que la lección más importante que ese episodio de JP Morgan tiene que transmitir es que es difícil controlar el riesgo», señala Franklin Allen, profesor de Finanzas de Wharton. «Además, aunque la pérdida en cuestión pueda absorberla el banco, queda la pregunta: ¿cuál es el tamaño de las pérdidas que es capaz de absorber? ¿Podría, por ejemplo, una institución de gran tamaño venirse abajo a causa de unas pérdidas así?

¿Dónde nos llevará la regla Volcker?

Las especulaciones arriesgadas y con montantes elevados han jugado un papel fundamental en la crisis financiera. El objetivo de reformas como la que fue propuesta por el proyecto de ley Dodd-Frank pretende cohibir estas prácticas. JP Morgan dice que las operaciones en cuestión formaban parte de una estrategia de hedging o cobertura cuyo objetivo era reducir el riesgo, y no especular, pero lo ocurrido muestra que incluso el hedging puede salir mal. El banco no divulgó detalles de su estrategia. Las operaciones de hedging tienen como objetivo reducir el riesgo, y no ganar dinero. En su forma más simple, un inversor con 100 acciones podría comprar una opción de venta confiriendo a su propietario el derecho de venderla a un determinado precio durante un cierto periodo, dándole garantías contra posibles pérdidas si el precio de la acción cayese.

En otro caso, un banco que haga un préstamo a una empresa podría comprar opciones de venta de las acciones de la compañía, o un credit default swap (CDS), que es un tipo de seguro contra el impago de una deuda específica. Si la empresa fallase y no pagase el préstamo contratado, la opción de venta o CDS generaría un beneficio que compensaría lo ocurrido. «Ese es un tipo de hedge simple y fácil de entender», dice Itay Goldstein, profesor de Finanzas de Wharton.

La regla Volcker se creó para permitir hedgings de ese tipo, y para dirigir buena parte de ellos hacia opciones y otros tipos de derivados negociados en bolsa, permitiendo que sus valores sean fácilmente monitorizados. En la crisis financiera, muchas instituciones del sector recurrieron a derivados específicos, creados a medida, que eran difíciles de entender y de estimar.

Pero la regla Volcker aún no ha entrado en vigor. En junio se tienen que divulgar algunas de sus cláusulas principales. Las grandes instituciones financieras —principalmente JP Morgan y su presidente y consejero delegado, Jamie Dimon— han estado llevando a cabo fuertes presiones a favor de reglas más flexibles para el hedging bajo la alegación de que restricciones demasiado severas elevarán los costes de las operaciones, reducirán la competitividad internacional de los bancos americanos e impedirán que ellos ofrezcan productos y servicios indispensables. «Jamie Dimon fue una de las principales voces en defensa del relajamiento de la regla Volcker, ya que ella reduce el retorno sobre el patrimonio de JP Morgan», observa Schwarz.

La gran pérdida que el banco tuvo está asociada al tipo de hedging que Dimon quiere permitir, hedging contra toda una cartera de activos, y no contra cada una de ellas de forma individual. «Hacer hedging de activo por activo es más caro y más complicado», destaca Goldstein. «A veces, cuando se tienen varios activos que pueden apreciarse o depreciarse, es más fácil protegerlos con un valor mobiliario o un índice complejo, o con alguna cosa parecida, tal y como hizo JP Morgan». Los partidarios del hedge de cartera dicen que mantiene la atención del banco hacia lo que interesa: el comportamiento de la cartera en general, lo que comprende una serie de riesgos, ya que las condiciones de mercado afectan a los activos de diferentes modos. Puede ser que no haya necesidad, por ejemplo, de hedges individuales para dos activos diferentes ya que, bajo ciertas condiciones, un activo podrá apreciarse mientras el otro se depreciará. En ese caso, los dos activos se protegerían entre sí.

Pero cuando una cartera contiene una cantidad muy grande de diferentes acciones, títulos, commodities y derivados, se vuelve muy difícil predecir de qué manera se comportará todo el conjunto. Los empleados de JP Morgan, según Dimon, crearon posiciones hedge «precarias» que no estaban a la altura de los riesgos.

Mientras más compleja es la cartera de hedge, más difícil será, sin lugar a dudas, que los instrumentos de hedging se muevan adecuadamente en correlación con los activos, dice Harrington. «Se vuelve más difícil conseguir un hedging más eficaz».

«Creo que el verdadero problema no consiste en la pérdida, sino en lo que él nos dice sobre la gestión de riesgo, incluso en los bancos mejor administrados, como es el caso de JP Morgan», añade Allen. «Ellos parecen simplemente incapaces de poner a funcionar un sistema que gestione bien los riesgos. Aunque no tengamos las informaciones necesarias, parece que lo ocurrido fue más una operación especulativa que un hedge. Debía haber sido frenado antes de adquirir esas dimensiones, pero eso no fue lo que sucedió».

Como el hedge de cartera es mucho más difícil de entender, se puede usar para encubrir operaciones enfocadas específicamente en la especulación, observa Schwarz. «La idea de un hedging de cartera representaría una brecha en la regla Volcker que permitió de hecho a los bancos comerciales proseguir con sus operaciones especulativas», explica Harrington. «Entre las varias posiciones a que el banco puede recurrir, es posible detectar alguna que pueda ser caracterizada como hedging de cartera, pero que no es hedging de hecho».

Mientras más cambian las cosas…

Si los operadores no consiguen predecir exactamente cómo se comportará el hedge, ¿cómo se espera que los órganos reguladores puedan hacerlo? «El problema es que aún no sabemos exactamente lo que sucedió», dice Allen. «No hay duda de que el hedging de cartera es una operación compleja».

Otra dificultad: el factor humano. Un reportaje de New York Times mostró en detalle las peleas encarnizadas entre los empleados de JP Morgan en Nueva York y Londres en un periodo en que el jefe del grupo estuvo alejado debido a una enfermedad. Ni incluso el mejor sistema de gestión de riesgo está inmune a los desvíos provocados por el error humano.

El caso de JP Morgan también llama la atención sobre la cuestión de las instituciones más grandes e influyentes que acaban por obligar al Gobierno a socorrerlas con fondos financiados por el contribuyente para evitar pérdidas demasiados grandes en los casos en que la situación está fuera de control. Esa fue una de las dificultades de la crisis financiera y ahora, a causa de la consolidación ocurrida después de ella, las instituciones de gran tamaño son aún mayores. «En un cierto sentido, JP Morgan muestra que tal vez las cosas no hayan cambiado tanto después de la crisis financiera», observa Goldstein.

Las empresas que cuentan con la ayuda de emergencia están más inclinadas a incurrir en riesgos, dice Goldstein, refiriéndose al proceso llamado «riesgo moral». La ley Dodd-Frank, aunque sea un intento de reducir los riesgos en el sistema, en realidad consagra el proceso de auxilio al fijar los pasos que deben ser dados por el Gobierno, añade Harrington. Él llega, inclusive, a extender el proceso a otros tipos de institución considerados «sistémicamente significativos», en una reacción al papel desempeñado en la crisis por American International Group., básicamente una compañía (holding) de seguros de gran tamaño.

«Es ingenuo creer que, de algún modo, no importa cuál sea el caso, la ley Dodd-Frank ha resuelto el problema de las empresas demasiado grandes para caer», dice Harrington. «En realidad, creo que esa ley, de la manera en que fue formulada, va a acabar aumentando el problema».

«Eso parece un recordatorio de la necesidad de regulación», observa Schwarz. «JP Morgan está protegido de forma explícita por la Reserva Federal y todo el mundo sabe que éste jamás permitiría su suspensión de pagos».

«Eso sirve de estímulo al banco para que corra riesgos extremos, ya que puede lucrarse con lo que hay de positivo en ellos a costa de un riesgo modesto en lo que ese tipo de operación tiene de desventajoso», añade Schwarz en referencia a las apuestas en eventos improbables. «En aquella ocasión, la pérdida fue administrable, pero en la próxima podrá no serlo […] Los modelos que las instituciones crean para medir su riesgo nunca funcionan de forma debida en el caso de riesgos extremos, porque se trata de eventos raros y ninguna crisis es exactamente igual a otra. JP Morgan siempre estuvo a la vanguardia de la gestión de riesgos, y el episodio en cuestión es sólo un aviso más de que esos modelos fallan cuando son más necesarios».

Aunque sea imposible garantizar que jamás habrá otra crisis financiera, es posible hacerlas menos severas y frecuentes, añade Schwarz. «La aplicación de la ley Volcker de forma más rigurosa sería una excelente ayuda», dice ella. «Esto sería un obstáculo para la rentabilidad de los grandes bancos comerciales, sin embargo otras instituciones financieras se beneficiarían de eso, haciendo que el sistema financiero fuera más estable. La pérdida de JP Morgan tal vez haya ocurrido en un buen momento, ya que puede hacer que los órganos reguladores trabajen con una versión más severa de la regla Volcker».

Una industria construida sobre el riesgo

Durante la crisis financiera, hubo numerosos ejemplos de incentivos que llevaron a los operadores, profesionales responsables de la concesión de préstamos y gerentes de riesgos a incurrir en riesgos excesivos como, por ejemplo, pagos vinculados a resultados de corto plazo. El caso de JP Morgan muestra que los incentivos tal vez continúen siendo un problema, dice Goldstein. «Queda por saber si aprendieron o no algo del mercado», dice él. «No estoy tan seguro de ello».

Pocos de los que incurrieron en los riesgos excesivos responsables de la crisis fueron penalizados severamente, resalta Goldstein. Ningún alto ejecutivo fue a la cárcel, y muchas empresas que corrieron riesgos, aunque perjudicadas financieramente, continuaron siendo saludables. «A fin de cuentas, muchas de ellas están en buena forma […] Y varias no aprendieron la lección que creemos que debían haber aprendido. Tal vez, en parte, el problema sea ese».

Exigir a las empresas que tengan un volumen mayor de capital propio haría que los accionistas sufrieran las consecuencias cuando la empresa se viera afectada por riesgos demasiado grandes, dando así un incentivo a los accionistas para que frenaran el comportamiento excesivamente arriesgado, observa Allen.

«Es necesario que un volumen mayor del dinero de los accionistas esté sujeto al riesgo», añade Harrington, argumentando que las exigencias de capital necesitan ser «sustancialmente más elevadas» que las especificadas por las propuestas actuales de los acuerdos internacionales de Basileia III. Además, dice Goldstein, las empresas deberían ser obligadas a adoptar provisiones de reembolso en los contratos de salarios, de manera que los individuos tuvieran que echar mano del salario en caso de que las decisiones tomadas por ellos tuvieran un desenlace negativo de forma posterior.

Otra opción, según Harrington, sería volver a algo parecido a La Ley Glass-Steagall, que de 1933 a 1999 estableció una separación rigurosa entre los bancos de inversiones, que debían correr riesgos, y los bancos comerciales, que deberían ser relativamente seguros y, por lo tanto, tenían el apoyo del Gobierno bajo la forma de garantías y depósitos del FDIC [Sociedad Federal de Seguro de Depósitos]. Como todavía quedan por escribir muchas normas de la ley Dodd-Frank y ponerlas en práctica, habrá, sin duda alguna, un debate considerable en torno al significado de las pérdidas de JP Morgan, sobre todo a medida que más detalles de las operaciones de la empresa salgan a relucir. Los grandes bancos, sin embargo, cuentan con mucha gente que los apoya y que se preocupa por el hecho de que el exceso de regulación sofoque el crecimiento y la competitividad.

Según Allen, la industria financiera ha intentado replantear los incentivos para desestimular el riesgo excesivo. Se trata, sin embargo, de una ley de difícil equilibrio, ya que correr riesgos es parte indispensable del negocio, o no habría préstamo alguno. «La industria se ha esforzado», dice. «No creo que haya sido totalmente exitosa aún, y no sé si algún día lo será. Es previsible que una institución tenga sistemas para evitar ese tipo de riesgo, pero parece que no es ese el caso», añade Allen. «Y por ese motivo, entre otros, necesitamos un capital de protección».

Fuente: Wharton Universia, 13/06/12.

———————————————————-

Ley Dodd-Frank

La Ley Dodd-Frank (Ley de Protección al Consumidor y Reforma de Wall Street: Dodd-Frank), es una ley firmada por el Presidente Barack Obama el 21 de julio de 2010, que promueve la estabilidad financiera de los Estados Unidos a través de medidas que proporcionen transparencia y estabilidad en el sistema financiero. Uno de los principales componentes de la Ley, es la división entre las funciones de los bancos comerciales y los bancos de inversión.

La Ley contiene 2,319 páginas, que conforman un marco jurídico y financiero para evitar crisis financieras por medio de una serie de medidas. Son aproximadamente 11 diferentes agencias gubernamentales que se encargan de poner en práctica las regulaciones establecidas en la Ley.

La Ley Dodd-Frank fue propuesta por el representante a la cámara Berney Frank y el presidente del comité del sector bancario del senado, el senador Chris Dodd. Es considerado el plan más agresivo desde la Gran Depresión para regular el sistema bancario de los EE.UU.

Se conoce en inglés como: Dodd-Frank Act.

Too Big To Fail