UBS perdió US$ 2.000 millones en operaciones no autorizadas

septiembre 16, 2011 · Imprimir este artículo

Un corredor de UBS pierde US$2.000 millones en operaciones no autorizadas

Por Deborah Ball, Sara Schaefer Muñoz y Paul Sonne

ZÚRICH — UBS AG fue sacudido por la revelación de que un corredor causó hasta US$2.000 millones en pérdidas por transacciones presuntamente fraudulentas. Se trata de una grave admisión que suscitó nuevos interrogantes sobre la capacidad de uno de los mayores bancos del mundo para manejar el riesgo y de los reguladores globales para supervisarlo.

Las pérdidas derivaron de apuestas de negociación no autorizadas con dinero del banco, según una persona familiarizada con el asunto; el banco aclaró que ninguna posición de sus clientes resultó afectada. El banco suizo hizo el descubrimiento el miércoles por la noche y notificó a la policía de Londres a la 1 de la madrugada, aseverando que uno de sus operadores había cometido fraude. A las 3:30 de la madrugada, la policía arrestó a un hombre de 31 años por «sospecha de fraude por abuso de cargo».

El hombre arrestado es Kweku Adoboli, según la fuente al tanto, un operador de Londres que hace apuestas con dinero del banco en instrumentos financieros vinculados con fondos que cotizan en bolsa (ETF, por sus siglas en inglés), que permiten a los clientes negociar acciones que siguen el desempeño de grandes índices. El hecho de que Adoboli parece haber sido un empleado de bajo nivel en una mesa encargada de negociar productos de bajo riesgo y sin apalancamiento incrementa el misterio de cómo pudo generar una pérdida tan grande.

El arresto plantea preguntas sobre si Adoboli podría formar parte de un círculo más amplio de empleados involucrados en potenciales actividades ilícitas.

Según la fuente al tanto, John Hughes, otro operador que trabajaba con Adoboli en la mesa de ETF, renunció. Esta persona dijo que directivos de UBS sospechan que Adoboli no actuaba solo en las negociaciones no autorizadas. El banco también ha suspendido a otros miembros de la mesa, mientras espera interrogarlos sobre si estaban involucrados.

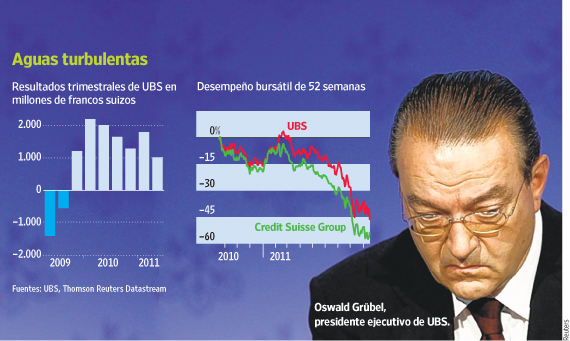

La crisis golpeó las acciones del banco suizo, que cayeron casi 11% en negociaciones en Europa el jueves. Más generalmente, suscita interrogantes sobre la supervisión en el banco, como también la capacidad de los reguladores de vigilar de manera adecuada sus actividades.

El regulador financiero suizo, Finma, el ministerio suizo de Finanzas y el banco central del país no quisieron hacer comentarios sobre las posibles pérdidas o qué pudo haberlas provocado.

La magnitud de las pérdidas por las transacciones no autorizadas de Adoboli está entre las mayores en la historia de las finanzas. En las dos últimas décadas, bancos como Société Générale SA, Barings y Kidder Peabody han sido víctimas de operadores que han causado cientos o miles de millones de pérdidas por negociaciones no autorizadas.

La noticia supone un duro golpe a los intentos del presidente ejecutivo de UBS, Oswald Grübel, de recuperar la confianza de los clientes en uno de los bancos más vapuleados por la crisis. También plantea dudas sobre los sistemas de gestión y control de riesgo del banco, apenas tres años después de que su brazo de banca de inversión tuvo que amortizar unos US$50.000 millones en transacciones de valores.

Desde septiembre de 2006, Adoboli, de 31 años, ha trabajado en la mesa de UBS que negocia con grandes carteras de valores o permite a los clientes apostar a ellos por medio de opciones u otros instrumentos, según su perfil en el sitio web de contactos profesionales LinkedIn. Adoboli trabajaba en la unidad de negociación de alta frecuencia conocida como Delta One. Adoboli, quien no ha sido acusado pero estaba detenido por la policía la noche del jueves, no pudo ser contactado para pedirle declaraciones.

La mesa de ETF era un componente relativamente simple de las operaciones centrales de UBS, su negocio bursátil. El área de ese negocio de fondos que cotizan en bolsa permite a los clientes negociar paquetes de valores que siguen decenas de índices.

Según algunos, Adoboli inicialmente parece haber trabajado sobre el aspecto técnico de estas negociaciones en la «oficina de trastienda», antes de convertirse en un empleado de atención al cliente y que ejecuta las transacciones. Su trayectoria recuerda al caso de 2008 en el banco francés Société Générale, cuando el operador Jérôme Kerviel le costó al banco 4.900 millones de euros (US$7.250 millones) en un escándalo de transacciones ilegales. Kerviel, quien hizo apuestas sobre la magnitud de los movimientos de índices bursátiles europeos, usó el conocimiento de su puesto de experto técnico para ocultar las operaciones no autorizadas.

La pérdida de UBS, la mayor derivada de una negociación no autorizada en un banco suizo, supone un duro golpe a la banca de inversión de la entidad, que lleva años tratando de remontar luego de su cuasi colapso en 2008. Tras enormes reducciones contables, la filial registró una pérdida de 34.400 millones de francos suizos en 2008, obligando al Banco Nacional Suizo a rescatar al banco.

La noticia también podría plantear interrogantes sobre cuánto tiempo Grübel —quien comenzó su carrera como operador— seguirá al frente de UBS. Grübel, que también ocupó el mismo cargo en Credit Suisse, interrumpió su retiro en febrero de 2009 para ayudar al banco en su recuperación. Ha dicho que pretende permanecer en el puesto hasta concluir su plan de reestructuración, pero no ha fijado una fecha de partida.

—Dana Cimilluca, Carrick Mollenkamp y Alistair MacDonald contribuyeron a este artículo.

Fuente: The Wall Street Journal, 16/09/11.

—————————————————-

Por David Weidner

UBS AG aparentemente sería el banco más reciente que se ve perjudicado por culpa de un operador «corrupto». La policía británica arrestó el jueves a un hombre sospechoso de haber cometido fraude luego de que el departamento de fondos que cotizan en bolsa de UBS indicara que el corredor había acumulado US$2.000 millones en pérdidas.

El corretaje en Wall Street, por supuesto, es un juego de dados controlado muy de cerca. Los corredores ponen en riesgo el capital de su firma, pero deben hacerlo con autorización. Como muestra este escándalo más reciente, la autorización es fácil de encontrar o evadir. Y como ha dicho cada «corrupto» en defensa propia, también había ganadores que realizaban operaciones no autorizadas. La diferencia: eran ganadores.

Considere la historia de Nick Leeson, el primer corredor consiguió derribar un banco. Acumuló US$1.000 millones en pérdidas y fue sentenciado a seis años en la cárcel. El banco Barings colapsó por el peso de esta exposición. En una entrevista con MarketWatch en 2004, Leeson afirmó que tomar riesgos excepcionales era común. De hecho usó una cuenta que su equipo había establecido para cubrir pérdidas de un corredor poco experimentado. Y como han sostenido muchos acusados de corrupción, Leeson indicó que el banco lo aprobó tácitamente.

La cantidad de corredores corruptos —hubo al menos 11 desde 1995 que perdieron alrededor de US$10.000 millones en total— sugiere que Leeson podría tener razón.

Entonces, ¿por qué se permiten las operaciones que van más allá de los límites permitidos? Debido a los ganadores. Por ejemplo Philipp Meyer, un ex corredor de derivados de UBS que dejó el negocio hacia unos años y escribió sobre los excesos del negocio para el diario The Independent. Que queda claro, Meyer nunca dijo que hubiera realizado operaciones no autorizadas, pero sí ofreció su observación sobre el corretaje. «Era bastante claro lo que no le gustaba a El Mercado. No le gustaba ser observado de cerca. No le gustaban las reglas que gobernaban su comportamiento».

Luego está Jerome Kerviel, el principal corredor corrupto de la historia que perdió US$7.000 millones en Societe Generale en 2008. Kerviel afirma que superaba sus límites de crédito con regularidad y que cuando ganó dinero para el banco en 2007, recibió una bonificación de US$416.000 por US$60 millones en ganancias para SocGen.

En última instancia, la diferencia entre los corruptos y la realeza del corretaje es qué resultados tienen sus apuestas, no si toman riesgos extremos. Como indicó Leeson, no hay excusa para no atrapar a un corredor corrupto ahora o incluso hace 18 años: «Un control muy simple lo habría expuesto».

Tomado del blog Deal Journal de WSJ.com

Fuente: The Wall Street Journal, 15/09/11.

———————————————————-

La policía británica acusa formalmente de fraude al corredor de UBS

Por Cassell Bryan-Low y Paul Sonne

LONDRES (EFE Dow Jones)–La policía británica ha acusado de fraude a Kweku Adoboli, el operador en Londres que fue arrestado en relación con la investigación por las pérdidas de US$2.000 millones sufridas por el banco suizo UBS AG.

La policía, que arrestó a Adoboli, de 31 años, en la madrugada del miércoles al jueves, dijo que le acusa de fraude por abuso de posición y por falsedad contable.

A primera hora de la tarde del viernes permanecía en las dependencias de la policía de Londres, y se espera que comparezca a lo largo del día ante un tribunal londinense. La policía indicó que continúa con su investigación.

UBS declinó hacer comentarios sobre la acusación de fraude presentada por la policía contra Adoboli.

Este asunto vuelve a poner en duda la capacidad de los principales bancos mundiales de controlar el riesgo, así como la capacidad de los reguladores de supervisar a las entidades.

Fuente: The Wall Street Journal, 16/09/11.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.