Los remordimientos por haberse perdido el mercado alcista

marzo 18, 2014 · Imprimir este artículo

Recientes ganancias y pérdidas alteran nuestra evaluación del Riesgo. <>

Los remordimientos por haberse perdido el mercado alcista.

Por Jason Zweig.

Podría haber sido.

Estas palabras no son sólo las más tristes para los amantes, como escribió el poeta John Greenleaf Whittier, sino también para los inversionistas.

El dolor de haberse perdido las ganancias del mercado bursátil estadounidense, cuyo valor se ha triplicado desde marzo de 2009, es casi insoportable para muchos inversionistas que han estado mirando desde afuera, dicen asesores financieros.

Algunos de los que se retiraron de la renta variable hace cinco años ahora no dejan de pensar en lo ricos que serían si hubieran mantenido sus inversiones, mientras que otros se deprimen al escuchar a amigos alardear de sus grandes retornos.

Al psicólogo Daniel Kahneman, quien ganó el premio Nobel de Economía en 2002, le gusta decir que una de las claves de invertir con éxito es anticipar debidamente su arrepentimiento.

Aprender de los lamentos de otros podría ayudarlo a minimizar sus angustias más adelante, si entiende cómo reformular sus arrepentimientos y hacer cambios graduales en su plan de inversión que podrían evitar que actúe de manera apresurada.

Jim MacKay, de MacKay Financial Planning, dice que dos parejas que son nuevos clientes de su firma retiraron casi todo su dinero de acciones estadounidenses a fines de 2008 y principios de 2009 y lo han mantenido en efectivo.

Tras el alza de 32% de la bolsa estadounidense el año pasado, cuenta MacKay, estas parejas no podían creer lo que habían hecho y le pidieron que reasignara de una al menos la mitad de su dinero a acciones.

Varios asesores financieros me contaron de clientes que les pidieron transferir todo o casi todo su dinero a acciones. En general, los que más perdieron en 2008 y 2009 —y que rogaron por retirarse completamente del mercado bursátil— ahora son los más ansiosos por regresar.

«Algunos inversionistas tienen un deseo abrumador y contraproducente de ajustar su asignación de activos basado en recientes resultados», afirma Frank Armstrong, presidente de Investor Solutions, una firma de asesoría financiera de Miami. «Mientras que los mercados son razonablemente eficientes, muchos inversionistas son irremediablemente ineficientes».

Los retornos recientes pueden distorsionar su comportamiento por varias razones. Si se ha beneficiado del alza bursátil, podría sentir que puede darse el lujo de asumir riesgos adicionales con las ganancias obtenidas, tal y como lo hacen los apostadores en los casinos después de obtener un gran premio. Asimismo, si se perdió una gran oportunidad, podría desesperadamente tratar de por lo menos alcanzar al nivel de riqueza que habría tenido si se hubiera quedado en la bolsa.

Recientes ganancias y pérdidas cambian la manera en que el cerebro humano evalúa el riesgo, según un estudio que será publicado en la revista de psicología Journal of Economic Behavior & Organization. Las personas son casi 20% más propensas a asumir un riesgo después de haber tenido una ganancia o una pérdida que tras registrar un resultado neutro, indica el estudio.

¿Cómo puede controlar mejor los remordimientos de una inversión?

Primero, haga lo que recomienda Eric Johnson, psicólogo y director del Centro de Ciencias de la Decisión de la Escuela de Negocios de la Universidad de Columbia: «reformulación terapéutica», o ver la misma evidencia desde un ángulo distinto.

Si se está arrancando los pelos porque retiró parte de sus inversiones en acciones, concéntrese en el hecho de que no se salió por completo. En lugar de lamentar cuánto habrían subido sus retornos en los últimos cinco años si no hubiera reducido su exposición a la bolsa en 2008 y 2009, deténgase a calcular qué tan más bajo habría sido su desempeño si hubiera vendido todo.

Si siente que debe comprar más acciones para nivelarse, hágalo de manera gradual durante el próximo año o dos en apuestas mensuales iguales, sugiere MacKay. Esto es especialmente importante si toma en cuenta que las acciones estadounidenses cayeron 57% entre 2007 y 2009.

Al regresar de forma gradual, tendrá menos remordimientos si la bolsa se vuelve a derrumbar.

Fuente: The Wall Street Journal, 18/03/14.

——————————————————

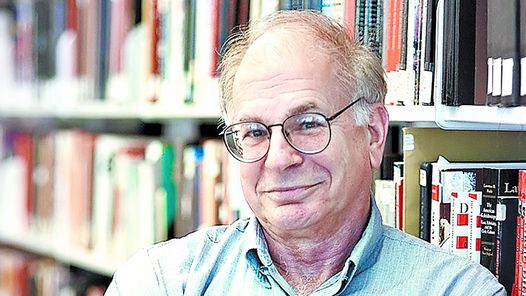

Daniel Kahneman

Daniel Kahneman es un psicólogo de nacionalidades estadounidense e israelí, nacido en Tel Aviv en 1934. En 2002, conjuntamente con Vernon Smith, le fue concedido el «Premio Nobel» de Economía por haber integrado aspectos de la investigación psicológica en la ciencia económica, especialmente en lo que respecta al juicio humano y la toma de decisiones bajo incertidumbre. Es llamativo que Kahneman ganara el Premio Nobel de Economía siendo psicólogo de profesión, aunque erróneamente en algunas fuentes se le cita como economista.

La principal contribución de Kahneman a la ciencia económica consiste en el desarrollo, junto a Amos Tversky, de la denominada teoría de las perspectivas (prospect theory), según la cual los individuos toman decisiones, en entornos de incertidumbre, que se apartan de los principios básicos de la probabilidad. A este tipo de decisiones lo denominaron atajos heurísticos.

Una de las manifestaciones de los atajos heurísticos es la aversión a la pérdida. De este modo, un individuo prefiere no perder 100 dólares antes que ganar 100 dólares, lo cual supone una asimetría en la toma de decisiones.

La importancia de las investigaciones de Kahneman radican en su utilidad para modelar comportamientos no racionales, que se apartan de la concepción neoclásica del homo economicus y se aproximan a la teoría keynesiana y algunas teorías del ciclo económico.

Fuente: Wikipedia, 2014.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.