Los Créditos Hipotecarios UVA y la suba del dólar

julio 27, 2018

Los que sacaron un crédito UVA no se vieron afectados por la devaluación

A pesar de la malaria económica, los deudores UVA no están pasándola mal como se piensa.

.

El 31 de marzo de 2016 comenzó oficialmente a cotizar la UVA o Unidad de Valor Adquisitivo. La idea de este instrumento, que es simplemente una unidad de cuenta, era que volviera a haber crédito hipotecario accesible en Argentina.

La particularidad de un crédito UVA es que el capital adeudado se va ajustando por la inflación, porque es un préstamo “en UVAs”, y cada UVA aumenta de valor al ritmo de la inflación.

La particularidad de un crédito UVA es que el capital adeudado se va ajustando por la inflación, porque es un préstamo “en UVAs”, y cada UVA aumenta de valor al ritmo de la inflación.

Con la reciente crisis cambiaria y su impacto en precios, muchos comenzaron a pensar en lo mal que la estarían pasando los deudores UVA. Sin embargo, una mirada a los datos muestra que este no es el caso.

En un hilo de Twitter, que reproduzco aquí abajo, intento aclarar el tema.

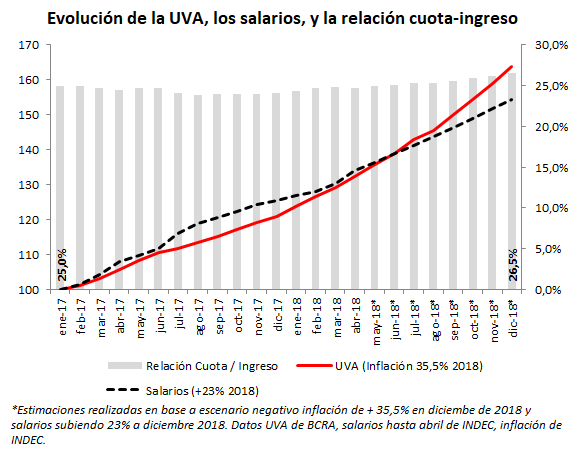

Estoy haciendo unos cálculos. Si en enero de 2017 sacaste un crédito UVA con una relación cuota/ingreso de 25%, a fin de este año, si tu sueldo sube 23% y la inflación 29%, la relación subirá a 25,3%. Para nada dramático.

Obviamente, como el capital se ajusta, lo adeudado en pesos también. Pero, con un dólar a $ 16 en enero de 2017, compraste casa de U$S 100.000 por $1,6 Millones. En diciembre de este año, incluso asumiendo caída de 10% en dólares, tu casa vale $2,7 Millones en pesos.

Incluso en un caso más desfavorable, de inflación +35,5% y salarios +23%, la relación cuota ingreso pasaría a 26,5% (1,5 puntos más). Ésta volvería a bajar en 2019 si crece la economía.

La “desventaja” de sacar un crédito indexado como el UVA es que… ¡hay que pagarlo! Y en un país acostumbrado a defaultear y licuar deudas, eso no resulta fácil de digerir.

Lo único diferencial de la UVA -que es solamente una unidad de cuenta- es que protege el capital prestado y, por tanto, hace que el crédito hipotecario, otrora desaparecido por las licuaciones e impagos, regrese al país.

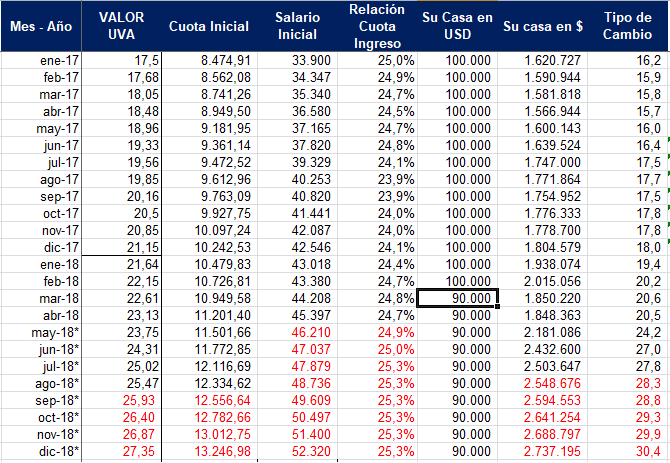

Anexo: Los datos, con UVA +29,3% en 2018 y salarios +23%. La cuota inicial es para una vivienda de USD 100.000, préstamo por 80% del valor, y 4,9% de tasa. En rojo estimaciones.

Aclaración adicional: la simulación está hecha con un préstamo por U$S 80.000, a un tipo de cambio de $ 16 (oficial vigente en enero de 2017), una tasa de interés de 4,9% (promedio relevado por las estadísticas del BCRA para la fecha), y una duración del crédito de 20 años, lo que resulta en los valores de cuota expresados para la fecha.

Fuente: ivancarrino.com, 26/07/18.

Más información:

Los principales riesgos de un Crédito Hipotecario

Seminario presencial – Las tres claves del Crédito Hipotecario

Créditos Hipotecarios UVA: ¿conviene adelantar pagos?

Nota de E.P.: Ante cualquier duda siempre consulte a un Asesor Financiero independiente.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

Hiperinflación en Venezuela

julio 25, 2018

Estallido y caos hiperinflacionario en Venezuela

La debacle venezolana alcanza límites insospechados.

La última vez que Argentina tuvo una hiperinflación fue allá por el año 1990. En Alemania fue mucho antes, en la década del ‘20, cuando la inflación mensual más alta llegó a nada menos que 29.500%.

Para tomar dimensión de esa cifra, los precios en Alemania en 1923 se duplicaban cada 3,7 días.

En la actualidad, sin embargo, es difícil encontrar estos escenarios. Salvo por la lejana Zimbabwe, que tuvo un episodio de 98% de inflación por día en el año 2008, el mundo ha logrado dominar la inflación.

De acuerdo con un análisis del World Economic Forum, solo 2 de cada 10 países tiene inflaciones superiores al 5% anual.

Así como se escucha, mientras Argentina lucha por bajar la inflación del 30%, la gran mayoría de los países del mundo tiene tasas inferiores a 5%.

Obviamente, este no es el caso de Venezuela.

Dictadura y colapso hiperinflacionario

Recientemente se conoció un informe del FMI sobre América Latina. En dicho trabajo, que divulga algunas de las principales proyecciones del Fondo sobre los países de la región, hay un extenso espacio para referirse a la situación que atraviesa el país gobernado por la dictadura de Maduro.

Recientemente se conoció un informe del FMI sobre América Latina. En dicho trabajo, que divulga algunas de las principales proyecciones del Fondo sobre los países de la región, hay un extenso espacio para referirse a la situación que atraviesa el país gobernado por la dictadura de Maduro.

De acuerdo con el comunicado oficial:

Venezuela permanece hundida en una profunda crisis económica y social. El PBI real esperamos que decrezca en 18% en 2018 –lo que constituye el tercer año consecutivo de caídas de dos dígitos-, debido a la fuerte merma de la producción de petróleo y las extensas distorsiones microeconómicas que se añaden a enormes desequilibrios macro. Esperamos que el gobierno continúe financiando su gran déficit fiscal con emisión de dinero, lo que continuará alimentando la inflación en medio del colapso de la demanda de dinero. Proyectamos un salto de la inflación hasta el 1.000.000% para fines de este año.

Tal como se escucha, un millón por ciento. Para tomar conciencia de lo que significa esta cifra, se trata de una inflación mensual de 115%, 31 veces la del pésimo mes de junio en Argentina. En menos de un mes los precios se duplican en Venezuela.

En medio de esta debacle monetaria, la economía se hunde.

El PBI, que caerá 18% este año según el FMI, acumula un descenso de 50% desde 2013, cuando murió Chávez y Maduro tomó las riendas del poder. O sea que hoy la cantidad de bienes y servicios que produce la economía venezolana es la mitad de la que producía hace 5 años.

La pobreza es moneda corriente en un país de estas características. Y las imágenes que llegan desde allí así lo demuestran.

Ahora bien, no es que Maduro haya recibido un país fascinante. La semilla de la destrucción del bolivarianismo estaba plantada hace largo rato. El nuevo gobierno, por arte de algún milagro, podría haber decidido cambiar de rumbo y abandonar el socialismo chavista. Sin embargo, eligió profundizarlo.

Es así que llegamos a esta situación, con una dictadura totalmente asentada, y con un colapso económico de proporciones impensadas.

Hiperinflación

En mi último libro, en el capítulo cuatro, analizo el fenómeno de la inflación. Allí planteo, tal como explica el FMI, que la inflación es exclusivamente un fenómeno monetario. Es decir, que es un problema que tiene el dinero que circula en un país, no un tema de avaricia empresaria, concentración económica u otras yerbas.

Mucho menos, claro, es el fenómeno derivado de la felicidad de la gente, que en su alegría está dispuesta a pagar más, como alguna vez dijo un filósofo local.

Ahora para que haya una hiperinflación no es suficiente con que se emita mucho dinero para financiar déficits fiscales. Eso, claro, puede generar una enorme suba de precios, con ritmos del 40%, 80%, o 160% anual… Sin embargo, una hiperinflación exige algo más. Y ese algo es lo que se conoce como “huida del dinero”. Manuel Solanet, autor de “La Hiperinflación del ‘89”, lo explica de esta forma:

Cuando la gente advierte que el dinero pierde valor cada vez más aceleradamente, también se desprende de él más rápidamente. Se apura a gastarlo o a cambiarlo por dólares, oro u otros valores estables. Los billetes permanecen menos tiempo en las billeteras y los depósitos bancarios rotan rápidamente. La velocidad de circulación aumenta… Una duplicación de la velocidad de circulación del dinero tiene el mismo efecto inflacionario que una duplicación de la masa monetaria.

Hoy Venezuela no solo tiene a un lunático en el poder, que emite dinero como si no hubiera mañana, sino que los venezolanos, temerosos y totalmente desesperanzados con el “Socialismo del Siglo XXI”, rechazan rápidamente los papeles que éste emite.

Argentina a años luz

Un año después de llegado Maduro al poder, la inflación en Venezuela pasó de las cercanías del 30% anual al orden del 60%. Un año después estaba por alcanzar el 200%.

La situación en Argentina es muy distinta. Tras la llegada de Macri, la inflación de 27% pasó al 40%, pero luego bajó al 25%. Para este año, los números no son alentadores, pero se espera que como máximo estemos en 32% anual.

En Venezuela, el tirano Maduro continuó con sus frenéticas políticas de gasto y emisión monetaria, mientras acusaba a los empresarios por los precios. Además, reprimió brutalmente manifestaciones, y todo el orden institucional en Venezuela tambalea.

El contraste no puede ser mayor con Argentina. Si bien todavía hay muchos desequilibrios por corregir, la institucionalidad está recomponiéndose, y el gobierno busca terminar con la inflación, financiando su déficit con deuda y restringiendo la emisión monetaria.

Obviamente, si la demanda de dinero cayera brutalmente, la inflación en Argentina podría dar un salto impresionante… ¿Pero por qué habría que suponer eso?

Es decir, si mi abuela no estuviera muerta, estaría viva. El razonamiento es impecable, ¿pero cuál es su relevancia?

Para ir cerrando, Argentina todavía tiene problemas de inflación en un mundo que prácticamente ha terminado con ella. Sin embargo, que ocurra un escenario hiperinflacionario, o que la inflación salte al 150%, 200% o 300%, es sencillamente una alucinación.

De hecho, después de este año, creo que finalmente vamos a ir viendo una convergencia hacia una mayor normalidad.

Fuente: ivancarrino.com, 25/07/18.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.