Estados Unidos, China y el mercado energético global

marzo 10, 2019

EE.UU. y China comparten la matriz gasífera mundial

Xi jinping y Donald Trump en una de las múltiples reuniones que tuvieron. Juntos reformularon el orden económico mundial.

Por Jorge Castro.

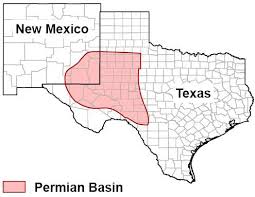

Exxon y Chevron prevén triplicar su producción de shale (petróleo y gas) en la Cuenca de Permian, el corazón de la industria del shale norteamericano que se extiende en el oeste de Texas y en el estado de Nuevo México; y estiman hacerlo en los próximos 3/5 años.

Cuenca de Permian

Exxon señaló que aumentará su producción de shale en la región permiana de los actuales 600.000 barriles por día a más de 1 millón en 2024, en tanto que Chevron la elevará de 650.000 barriles por día en 2019 a 900.000 barriles día (b.d.) en 2023.

Ambas compañías advirtieron que aspiran a recuperar más de 90% del shale de sus yacimientos de Texas y Nuevo México, lo que “…ocurrirá por primera vez en la historia de la industria petrolera”.

Hasta ahora, el nivel de recuperación tanto en Texas como en el resto de EE.UU. era 20%/40% del yacimiento original; y en la etapa inicial de la explosión del shale (2006/2015) alcanzaba a 30%/60% del total. El nivel de incremento de la productividad que prevén alcanzar es de más de 50% en los próximos 3/5 años.

Dos de las 5 grandes compañías petroleras del mundo – que son Exxon y Chevron – utilizarán para este esfuerzo extraordinario de productividad dispositivos de Inteligencia artificial (AI) y de Internet de las Cosas (IoT); y esto implica que se perforarán los nuevos pozos con una precisión milimétrica, al lado incluso – con una diferencia de 5/10 metros – de las viejas y declinantes perforaciones.

La tasa de retorno de las nuevas inversiones sería 30% por pozo perforado, una estimación que se realiza sobre la premisa del mantenimiento de los actuales precios del petróleo (U$S 58 / U$S 60 / barril).

Las nuevas tecnologías desatarían un alza de la productividad de 30%/40% por unidad de producción; y esto significa que las inversiones en shale de EE.UU. son rentables aún si el precio del petróleo cae a U$S 35 el barril.

La Agencia de Información Energética (EIA) de EE.UU estima que la producción petrolera norteamericana alcanzó a 12 millones de barriles diarios (b.d.) en enero de 2019; y treparía a fin de año a 12.4 millones b.d., para luego llegar a 13.2 millones b.d. en 2020.

Agrega que más de 60% del auge de la producción provendrá de la Cuenca Permiana. EE.UU. sería el mayor productor mundial de energía en 2020, por encima de Arabia Saudita y Rusia.

Correlativamente, las importaciones netas de crudo cayeron de 3.8 millones de b.d. en 2017 a 2.4 millones en 2018; y disminuirían 0.9 millones de b.d. anuales en los próximos 3 años. Al mismo tiempo, EE.UU. se tornaría un exportador neto de petróleo y gas por 1.1 millones de b.d. a partir del cuarto trimestre de 2020.

El shale ha vuelto a colocar a EE.UU. a la cabeza de la producción petrolera mundial; y es un fenómeno típicamente norteamericano de innovación absoluta, que hace 10 años prácticamente no existía.

El otro término de la ecuación energética mundial es la demanda china de gas natural bajo la forma de gas líquido o LNG. El gas representa 7% de la matriz energética de la República Popular, frente a 22% del promedio mundial; y su demanda crece 15% anual.

El objetivo de la política gasífera de la República Popular no es alcanzar el 22% promedio del mundo, sino suplantar el 60% de su producción energética originada en el uso intensivo del carbón. Este es el insumo que transforma a China en el país más polucionado del mundo.

El resultado de esta prioridad estratégica de la República Popular es un alza excepcional de las importaciones de gas líquido (LNG), con un aumento de 2 dígitos por año en el último lustro. Esto la convierte en la principal importadora de gas del mundo en 2020, dejando a Corea del Sur en un segundo lugar.

La demanda china de LNG se cuadriplicaría en los próximos 20 años y alcanzaría a 30% del total de los flujos de gas líquido del mundo. El cálculo de EIA es que el auge extraordinario de la oferta de shale estadounidense hace que 1 de cada 4 m3 de gas producido globalmente provenga de EE.UU. en 2025. Por eso es que EE.UU. fija ya el precio del gas líquido en el sistema global, y es la industria del shale la que establece la tasa estándar de retorno en el mundo.

El primer efecto de la explosión del shale norteamericano es que integrará completamente el mercado gasífero mundial en 5/10 años; y éste proceso tiene como eje a la ecuación EE.UU/China. De ahí que el acuerdo entre Donald Trump y Xi Jinping sellado en Buenos Aires el 1 de diciembre de 2018, que constituye la nueva estructura básica del poder mundial, se sustenta en una matriz energética compartida.

Señala EIA que la demanda energética china crecería más de 30% en 2040, en tanto que la de gas natural se expandiría 45% en igual período. Equivale a añadir otra China y otra India a la actual demanda global. EIA prevé que las compras de LNG norteamericano por la República Popular alcanzaría a 280.000 m3 por día en 2040, en tanto que las importaciones de petróleo superarían entonces 13 millones de b.d.

Todo gira sobre la ecuación EE.UU/China en el siglo XXI, constituida en el eje inequívoco del poder mundial.

Fuente: Clarín, 10/03/19.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

______________________________________________________________________________

.

.

USA, China y la nueva geopolítica del shale gas

noviembre 26, 2017

La nueva geopolítica del shale gas

Por Jorge Castro.

Una perforación de shale gas en Waynesburg (Estados Unidos), que es el líder mundial en esta tecnología.

.

La Agencia Internacional de Energía (IEA) estima que la producción de shale gas de EE.UU. aumentaría más de 8 millones de barriles diarios entre 2010 y 2025; y que la consecuencia sería que más de 80% del alza de la oferta energética mundial provendría de fuentes norteamericanas en este periodo.

La previsión de IEA muestra la siguiente secuencia: EE.UU. tendría una producción petrolera total de 16,9 millones de barriles diarios en 2025; y se elevaría a 13 millones de b/d la suma de crudo, condensados (refinados), y gas natural líquido (LNG).

“EE.UU. es el líder indiscutible de la provisión de petróleo y gas en el mundo en las próximas décadas”, afirma IEA. La explosión del shale estadounidense “… ha superado todos los récords históricos, y ha dejado atrás las mayores experiencias de Arabia Saudita en los megacampos de Ghawar, así como los logros soviéticos de los superyacimientos siberianos de la década del 60”.

Hay que ubicar la previsión de IEA en el siguiente contexto: la demanda energética mundial crecería más de 30% en 2040 y la de gas natural más de 45% — “…el equivalente a añadir otra China y otra India a la actual demanda global”— ; y el precio del petróleo se mantendría en los niveles actuales (US$ 50/ US$ 60/ barril) en este período.

La Agencia Internacional señala que los 2 millones de automotores eléctricos que recorren las rutas del mundo hoy serían 50 millones en 2025 y más de 300 millones en 2040, sin descartar la posibilidad de que esta cifra se triplique para entonces.

La energía renovable (solar/eólica), que cubre actualmente 5% de la oferta energética mundial, treparía a 40% en 2040 y atraería más de las dos terceras partes de la inversión energética global de los próximos 25 años.

China es la clave de estas previsiones. Para enfrentar el crecimiento excepcional de la demanda eléctrica, obra de los requerimientos de la nueva clase media constituida por más de 300 millones de personas con niveles de ingresos comparables a los norteamericanos (US$35.000/US$45.000 anuales), la República Popular necesitaría agregar a su actual producción un sistema generador de electricidad que equivalga “…al parque norteamericano de hoy, e India otro semejante al tamaño de la Unión Europea (UE)”. Solo el sistema de frío que necesita construir China en 2040 excedería la demanda total de electricidad de la economía japonesa hoy.

La política de Xi Jinping ha modificado la demanda energética de la República Popular, y ha sustituido en forma acelerada la provisión de carbón como principal fuente energética por el consumo de gas natural y la energía renovable. El cambio de matriz productiva con un sesgo favorable a los servicios y a la alta productividad ha reducido el auge de la demanda energética, que ahora crece solo 1% por año hasta 2040 (comparada con el alza de8% anual que experimentó entre 2000 y 2012).

Aun así, respondería por más de 30% del incremento de la demanda mundial de gas en este período; y las importaciones de gas líquido (LNG) alcanzarían a 280.000 millones de m3 en 2040, al tiempo que superarían 13 millones de barriles por día (m/b/d) las compras netas de petróleo en el exterior.

La revolución del shale en EE.UU. ha devenido en una potencia exportadora extraordinaria de gas líquido (LNG). Por eso proliferan en la economía norteamericana las inversiones en la industria petroquímica y en general en las actividades manufactureras energo-intensivas.

Hay un nuevo centro de poder mundial surgido del acuerdo entre EE.UU. y China resuelto por los presidentes Xi Jinping y Donald Trump en Palm Beach, Florida (6/7 de abril de 2017), consolidado y profundizado en la visita de Estado del mandatario estadounidense a Beijing hace 15 días, en que se firmaron transacciones entre empresas de los 2 países por US$253.500 millones.

El eje de este acuerdo histórico entre las 2 superpotencias de la época es la explosión del shale estadounidense bajo la forma de gas líquido (LNG). Hoy el shale norteamericano expresa toda la cadena integrada de valor LNG: producción, transporte, distribución, financiamiento, e inclusive la actividad manufacturera de las nuevas industrias de alta intensidad energética.

Las exportaciones de shale líquido a China, que se multiplicarían por 3 en los próximos 2 años, según lo pactado por Trump y Xi Jinping en Beijing, constituyen el principal instrumento para reducir (eliminar) el superávit comercial de la República Popular con EE.UU., que es el objetivo absolutamente excluyente del mandatario estadounidense.

El aumento de las compras de LNG norteamericano por China implicaría una reducción de ese superávit comercial de 30% en 2020 y de más de 50% en 2025.

Hay en marcha en el mundo una nueva geopolítica del gas natural en el siglo XXI; y este acontecimiento crucial sirve como fundamento e impulso a una nueva configuración bipolar del sistema de poder mundial que están llevando a cabo EE.UU. y China, el nuevo eje de la historia global.

Hay en marcha en el mundo una nueva geopolítica del gas natural en el siglo XXI; y este acontecimiento crucial sirve como fundamento e impulso a una nueva configuración bipolar del sistema de poder mundial que están llevando a cabo EE.UU. y China, el nuevo eje de la historia global.

Fuente: Clarín, 26/11/17.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

Vaca Muerta tiene pozos con espectacular producción

marzo 2, 2017

Vaca Muerta ya tiene pozos con niveles récord de producción

Descubrieron que algunos bloques tienen el potencial de los más productivos de EE.UU. Se esperan más inversiones.

Por Carlos Boyadjián.

Yacimientos. Vaca Muerta incrementa su nivel de producción de gas.

.

En verdad, desde que un informe del Departamento de Energía de Estados Unidos determinó en 2013 que la formación patagónica podría contener la segunda reserva mundial técnicamente recuperable de shale gas y la cuarta de petróleo, todas las miradas en el sector se dirigen hacia allí. En los últimos años, YPF pero también otros grandes jugadores a nivel internacional, tomaron concesiones e iniciaron la exploración, y en alguna medida la producción, en la zona.

En verdad, desde que un informe del Departamento de Energía de Estados Unidos determinó en 2013 que la formación patagónica podría contener la segunda reserva mundial técnicamente recuperable de shale gas y la cuarta de petróleo, todas las miradas en el sector se dirigen hacia allí. En los últimos años, YPF pero también otros grandes jugadores a nivel internacional, tomaron concesiones e iniciaron la exploración, y en alguna medida la producción, en la zona.

En la industria de hidrocarburos los términos de la ecuación económica incluyen, en primer lugar, la existencia de los recursos, pero también la profundidad y dificultad para extraerlos, los costos de producción, los precios de mercado, y además, el tiempo que lleva transformar los recursos existentes en reservadas probadas y económicamente rentables. En eso estamos en Vaca Muerta.

En los últimos meses parece haber un punto de inflexión que alienta las esperanzas cifradas en esta formación. Según nuevos estudios, habría evidencia de que algunos de los bloques actualmente en exploración de shale gas (gas de esquistos) y tight gas (arenas compactas) son de clase mundial y tienen un potencial equiparable con algunos de los más productivos de Estados Unidos, el país donde más se desarrolló la tecnología del fracking y la perforación de la roca madre.

Un reciente informe de la consultora IHS Markit sobre Vaca Muerta señala que “podría generar aproximadamente 560.000 barriles diarios de líquidos y 6.000 millones de pies cúbicos de gas diarios para el año 2040”, no obstante, ese potencial energético requiere de “una inversión anual significativa de US$ 8.000 millones sólo para perforación y completamiento durante el período de mayor actividad, junto con una garantía continua de un entorno empresarial estable por parte del Gobierno”.

El análisis de IHS Markit resalta que en la actualidad las áreas susceptibles de generar gas de Vaca Muerta son más atractivas que las que pueden generar petróleo. En cuanto a las áreas de gas seco, recomienda “precios de punto de equilibrio por debajo del precio regulado por el Gobierno de US$7,50/MMBtu”. Y aclara que “los resultados preliminares de los pozos horizontales de Aguada Pichana y El Orejano indican que el potencial económico podría ser aún más atractivo”.

Fuentes del sector destacan que en Aguada Pichana (tight gas), operada por la francesa Total en asociación con Wintershall, Pan American Energy e YPF, los resultados de los pilotos “son muy alentadores” y permiten “compararlo a los yacimientos shale más productivos de Estados Unidos”. Aún no está definido el programa de inversiones para este año y según pudo saber el Económico ahora se abre una etapa de discusión entre los socios para determinar ese monto.

Consultado sobre el potencial de yacimientos como El Orejano (YPF-Dow) y Aguada Pichana, el geólogo Luis Stinco, titular de la consultora Oleum Petra, sostiene que “todavía va a haber sorpresas positivas en Vaca Muerta. No digo que éstos no puedan tener potencial, pero también puede haber en otros lugares cosas importantes, algunos que ya están en exploración”. Considera que se avanzó en el conocimiento de la formación pero todavía hay un tema de costos. Mientras que un pozo convencional a 2.300/2.500 metros de profundidad “puede costar US$3 millones, el mismo pozo en no convencional puede estar en US$10 millones”, explica.

“No somos Kuwait pero vamos en la dirección correcta”, asegura Daniel Kokogian, especialista en Upstream (exploración y desarrollo) y director de YPF, y agrega que “estamos mucho más cerca que hace dos años”. En su opinión esto se debe a que entre 2012 y 2015 se perforaron unos 400 pozos horizontales, con resultados diversos, pero “a partir de 2016 todos los pozos fueron verticales”. La diferencia fue “una reducción de costos, pero también que la productividad de los pozos fue mejorando, sobre todo en gas”.

Además, el Gobierno nacional ha dado señales de precio a la industria, garantizando un valor estímulo (US$7,50/MMBtu), en el marco del Plan Gas, que estará vigente hasta el 31 de diciembre de 2019. Esto representa un incentivo para las empresas, que hasta hace poco percibían US$2,60/MMBtu.

Todo esto está movilizando los planes de inversión en Vaca Muerta. Según fuentes del Ministerio de Energía, Servicios Públicos y Recursos Naturales de Neuquén, casi el 40% de la producción en la provincia corresponde a yacimientos tight y shale. “En los últimos tres años la extracción de gas en la provincia comenzó a repuntar tras una década de caída”, explican en la dependencia oficial, y añaden que “el año pasado la producción de las formaciones tight aumentó 42% y la del shale 25,8%, y creemos que se mantendrá la tendencia”.

En la actualidad Neuquén tiene otorgados 19 contratos de proyectos no convencionales en marcha. En conjunto, las empresas tienen inversiones comprometidas por US$ 5.594 millones durante las etapas de piloto, que ascenderían a US$121.716 millones en caso de que estas tareas arrojen buenos resultados y se pase a la etapa de desarrollo.

Desde el Ministerio de Energía provincial aseguran que “si se generan las condiciones adecuadas, las inversiones seguirán llegando”. Y aclaran que “con una inversión anual de US$10.000 millones en yacimientos no convencionales de gas, Neuquén estará en condiciones de solucionar el déficit energético que hoy tiene el país”.

Fuente: La Nación, 26/02/17.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

El shale oil norteamericano estabiliza los precios del petróleo

septiembre 13, 2016

La producción de esquisto en EE.UU. estabiliza los precios del petróleo

El rango más estrecho frustra a muchos inversionistas a largo plazo, pero alivia la presión sobre las grandes petroleras.

Después de un largo período de auges y caídas, la nueva realidad de los precios del petróleo es un rango más estrecho que frustra a muchos inversionistas a largo plazo, pero alivia un poco la presión sobre las grandes compañías petroleras.

La cotización del crudo en Estados Unidos está entrando en su sexto mes de negociación entre US$40 y US$50 el barril. Numerosos inversionistas apuestan a que, más allá de las fluctuaciones, el mercado permanecerá en ese rango hasta finales de año.

La cotización del crudo en Estados Unidos está entrando en su sexto mes de negociación entre US$40 y US$50 el barril. Numerosos inversionistas apuestan a que, más allá de las fluctuaciones, el mercado permanecerá en ese rango hasta finales de año.

La relativa calma refleja la forma en que los productores estadounidenses, que gracias al gran rendimiento de los yacimientos de esquisto empujaron el mercado global a un exceso de oferta en 2014, han cambiado la dinámica del sector. Su capacidad para iniciar o detener rápidamente su producción ha hecho que el mercado se estabilice a precios más bajos.

Las cotizaciones por encima del rango actual los alentarían a aumentar su producción, mientras que una caída por debajo de US$40 los obligaría a reducir aún más los gastos. Otro declive pronunciado de los precios también podría obligar a grandes potencias exportadoras de crudo, como Arabia Saudita y Rusia, a estudiar más a fondo la limitación o disminución de la producción.

Aunque muchas petroleras siguen en aprietos, los actuales niveles de precios ofrecen cierto alivio a una industria que sintió los estragos a principios de este año, cuando el crudo cayó a un mínimo de 13 años. Menos productores están perdiendo dinero en efectivo a raudales, aunque los precios siguen demasiado bajos como para estimular la inversión en nueva producción que muchos analistas estiman que el mercado necesitará en los próximos años.

Los consumidores estadounidenses y los sectores que dependen del combustible, como las aerolíneas, continuarán cosechando los beneficios de las bajas cotizaciones.

Debido al estrecho rango de precios, muchos inversionistas parecen estar adoptando una estrategia a corto plazo, entrando y saliendo rápidamente de posiciones con el fin de obtener modestas ganancias, según datos de la Comisión de Comercio de Futuros de Materias Primas de EE.UU.

En la semana terminada el 26 de julio, por ejemplo, las apuestas a una baja del precio realizadas por fondos de cobertura y otros inversionistas especulativos registraron la mayor alza semanal de la historia. Cuatro semanas más tarde, redujeron sus apuestas a la caída de las cotizaciones, también en una cantidad récord.

“Es un mercado de negociación como nunca he visto”, dice Lee Kayser, gestor de cartera de Russell Investments, que administra US$244.000 millones, incluyendo US$1.200 millones en materias primas. “Parece que hay muchos jugadores a corto plazo en el mercado en este momento (…) debido a esta volatilidad”.

El crudo de referencia en EE.UU. para entrega en octubre subió 0,89% el lunes en la Bolsa Mercantil de Nueva York, para quedar en US$46,29 el barril.

El colapso de la cotización del petróleo desde más de US$100 el barril a mediados de 2014 a menos de US$30 durante el primer trimestre de 2016 benefició a los seguidores de tendencias que apostaron por la caída de los precios y que mantuvieron sus posiciones durante meses o incluso años.

El mercado actual —volátil y sin una dirección clara— refleja una nueva era en la caída del precio del petróleo, dicen los analistas. Desde el 8 de abril, los precios del barril de crudo de referencia para el mercado estadounidense en la Bolsa Mercantil de Nueva York han oscilado entre US$39,51 y US$51,23, el tramo más largo en un rango tan estrecho desde los primeros ocho meses de 2014.

Pocos aguardan un descenso a nuevos mínimos o un aumento considerable en los próximos meses. Los economistas encuestados este mes por The Wall Street Journal pronostican una cotización promedio de US$47,02 el barril para el último día de 2016.

Después de dos años de descenso de los precios y turbulencias en sus carteras, la mayor tranquilidad del mercado podría ser bien recibida por los inversionistas de acciones y bonos. Los bonos chatarra de empresas de energía se han recuperado desde el primer trimestre, una señal de que el actual rango de cotizaciones ofrece cierta protección para los productores más pequeños y reduce el riesgo de incumplimiento de pagos en todo el sector.

Algunos analistas advierten, sin embargo, que los precios del petróleo podrían superar el actual rango antes de lo que muchos piensan. El crudo podría dispararse si la Organización de Países Exportadores de Petróleo llega a un acuerdo para congelar o reducir la producción, o si el suministro es interrumpido por crisis políticas o desastres naturales. En cambio, los precios pueden caer por debajo de US$40 si los nuevos datos muestran fuertes aumentos en los inventarios globales.

Por ahora, en todo caso, muchos inversionistas están posicionando sus fondos para beneficiarse de los niveles en que encuentran los precios desde hace unos meses.

Empresas de inversión como Credit Suisse Asset Management, Union Investment, Cohen & Steers Inc. y Columbia Threadneedle dijeron que probablemente elevarán su exposición al petróleo si los precios caen a US$40 o menos y la reducirán si rondan los US$50 el barril, lo que significa que estiman que el actual rango de cotizaciones se mantendrá.

Una estrategia, conocida como selling strangles, utiliza opciones para apostar simultáneamente a un mismo activo subyacente con precios de compra y venta distintos para el mismo vencimiento, lo que en el fondo representa una apuesta a que los precios seguirán en el rango actual, pero puede producir grandes pérdidas si las cotizaciones se salen de los límites superiores o inferiores.

“Si hace eso, no va a ganar mucho dinero”, asegura Greg Sharenow, gestor de portafolio de Pacific Investment Management Co., que administra US$1,5 billones, incluyendo US$13.000 millones en materias primas.

Abraham Trading Co., que gestiona cerca de US$265 millones y utiliza estrategias de inversión de seguimiento de tendencias para identificar movimientos sostenidos de precios, se benefició del petróleo en los últimos años, pero ahora está casi al margen de ese mercado, dice Salem Abraham, presidente de la firma.

“Ya no está en nuestra lista de 10 mercados más emocionantes”, explica.

—Timothy Puko contribuyó a este artículo.

Fuente: The Wall Street Journal, 12/09/16.

El petróleo de esquisto (en inglés: shale oil), es un petróleo no convencional producido a partir de esquistos bituminosos mediante pirólisis, hidrogenación, o disolución térmica. Estos procesos convierten a la materia orgánica contenida dentro de la roca (querógeno) en petróleo sintético y gas. El petróleo resultante puede ser utilizado como combustible o ser mejorado para ajustarse a las especificaciones del material que alimenta una refineria mediante el agregado de hidrógeno y la eliminación de impurezas tales como azufre y nitrógeno. Los productos refinados pueden ser utilizados para los mismos fines que aquellos obtenidos a partir del petróleo crudo. Fuente: Wikipedia, 2016.

.

.

Estados Unidos, el mayor productor de petróleo líquido

octubre 6, 2014

EE.UU. ya supera a Arabia Saudita en la producción de petróleo líquido

Estados Unidos está superando a Arabia Saudita y pronto se convertirá en el mayor productor mundial de petróleo líquido, lo que refleja cómo su creciente producción de crudo da nueva forma al sector energético.

Estados Unidos está superando a Arabia Saudita y pronto se convertirá en el mayor productor mundial de petróleo líquido, lo que refleja cómo su creciente producción de crudo da nueva forma al sector energético.La producción de crudo y líquidos relacionados como el etano y propano iba cabeza a cabeza con Arabia Saudita en junio y agosto en cerca de 11,5 millones de barriles diarios, según la Agencia Internacional de Energía.

Con el incremento constante de la producción estadounidense, se calcula que el país norteamericano superará a Arabia Saudita este mes o el próximo por primera vez desde 1991.

Riyadh recalcó que el avance de Estados Unidos no debería restar valor a su propio rol fundamental en los mercados petroleros y que tiene la capacidad de elevar su producción en 2,5 millones de barriles diarios si necesitara equilibrar la oferta y la demanda.

El príncipe Abdulaziz Bin Salman Bin Abdulaziz, que es el viceministro de Petróleo de Saudi Arabia, afirmó a principios de este mes que el reino es el «único país con capacidad ociosa en la producción de petróleo».

Sin embargo, hasta los funcionarios sauditas no niegan que el hecho de que Estados Unidos se convierta en el productor de petróleo número uno del mundo juega una función vital en la estabilización de los mercados.

Los precios globales del crudo cayeron en los últimos dos años, pese a la agitación en Siria e Irak, el enfrentamiento en Libia y el conflicto de Rusia con Ucrania.

El crudo Brent alcanzó su valor más bajo en más de dos años la semana pasada; se acercó a los u$s 96,60 el barril, comparado con el pico superior a u$s 125 el barril de principios de 2012.

Durante ese período, el aumento de la producción norteamericana cercano a 3,65 millones b/d fue casi igual al incremento total de la oferta mundial de petróleo.

La industria norteamericana se transformó a partir de la revolución del shale, con avances en las técnicas de fracturación hidráulica y perforaciones horizontales que permiten la explotación de yacimientos petrolíferos, en particular en Texas y Dakota del Norte, que durante mucho tiempo fueron considerados no rentables.

La producción estadounidense de crudo alcanzó los 8,87 millones b/d a principios de este mes, comparado con los 5 millones b/d de 2008, y va camino a superar los 9 millones b/d antes de fin de año.

La creciente producción de petróleo y gas permitió al país reducir su déficit comercial en energía, y provocó una ola de inversión en petroquímicos y otras industrias relacionadas.

También está teniendo impacto en la seguridad global. Se calcula que las importaciones brinden sólo 21% del consumo de combustible líquido norteamericano el año próximo, comparado con el 60% de 2005.