Los Hedge Funds marcan un récord

junio 30, 2014

La industria de los fondos de cobertura marca récord.

Por Steven Russolillo.

La industria de los fondos de cobertura (Hedge Funds) superó en mayo por primera vez en la historia la barrera de los tres billones de dólares (millones de millones), según datos de una firma de análisis, gracias a que nuevas asignaciones y desempeños positivos llevaron el importe total a un nuevo récord.

La industria de los fondos de cobertura (Hedge Funds) superó en mayo por primera vez en la historia la barrera de los tres billones de dólares (millones de millones), según datos de una firma de análisis, gracias a que nuevas asignaciones y desempeños positivos llevaron el importe total a un nuevo récord.

Alrededor de US$22.000 millones fluyeron hacia los fondos de cobertura en mayo, llevando el total acumulado en el año a US$93.000 millones, según datos de eVestment. Se trata del mayor importe en los primeros cinco meses del año desde 2007. Las ganancias por desempeño de las posiciones adoptadas añadieron US$37.800 millones el mes pasado, dejando el cómputo total por encima de los US$3 billones.

El efectivo ha llegado a estos fondos a pesar de los relativamente flojos desempeños en los últimos años. Muchos gestores de fondos de cobertura han tenido una evolución inferior a sus referencias ya que la renta variable se ha disparado, encadenando un récord detrás de otro. Los fondos de cobertura registraron pérdidas mensuales consecutivas en marzo y abril por primera vez desde abril y mayo de 2012, según HFR Inc. Estos fondos rebotaron en mayo y registraron ganancias en todas sus principales estrategias, dijo HFR a principios de mes.

De todos modos, el capital ha seguido fluyendo hacia los gestores de fondos que parecían estar posicionados para un potencial giro a la baja del mercado.

Gran parte del efectivo que llega a los fondos de cobertura ha sido asignado a posiciones en renta variable. Alrededor de US$11.500 millones se destinaron a estrategias en renta variable el mes pasado, un poco más que la mitad del total mensual, señala eVestment. Esto lleva el importe total invertido desde enero en fondos de renta variable a US$59.400 millones, el mejor comienzo del año desde mediados de 2007, señala eVestment.

EVestment es la primera firma en situar el total de activos invertidos en fondos de cobertura por encima de los US$3 billones. Otras firmas han mantenidos unas estimaciones más conservadoras. En abril, HFR cifraba en US$2,7 billones los activos invertidos en fondos de cobertura, mientras que, ese mismo mes, HedgeFund Intelligence los situaba en US$2,6 billones.

— Rob Copeland también contribuyó a este artículo.

Fuente: The Wall Street Journal, 26/06/14.

——————————————————————–

Más información:Los-Hedge-Funds

Estados Unidos lidera la nueva revolución industrial

junio 29, 2014

EE.UU. lidera la nueva revolución industrial.

Por Jorge Castro.

La nueva revolución industrial implica la digitalización completa de la manufactura; y se potencia en EE.UU. por la doble condición característica de la civilización estadounidense: es el núcleo de la innovación tecnológica del capitalismo -el país frontera del sistema, como lo ha sido en los últimos 150 años-; y es la cuna del sector decisivo de las empresas transnacionales (ETN’s), incluyendo la totalidad de las compañías de alta tecnología (Apple, Cisco, Microsoft, Amazon, entre otras). Así, 42% de las 88.000 ETN’s son norteamericanas; y éstas constituyen, junto con el 20% europeas, y el 25% de Asia y América Latina, el “sistema integrado transnacional de producción”, que es la estructura productiva del sistema capitalista en el siglo XXI.

La nueva revolución industrial implica la digitalización completa de la manufactura; y se potencia en EE.UU. por la doble condición característica de la civilización estadounidense: es el núcleo de la innovación tecnológica del capitalismo -el país frontera del sistema, como lo ha sido en los últimos 150 años-; y es la cuna del sector decisivo de las empresas transnacionales (ETN’s), incluyendo la totalidad de las compañías de alta tecnología (Apple, Cisco, Microsoft, Amazon, entre otras). Así, 42% de las 88.000 ETN’s son norteamericanas; y éstas constituyen, junto con el 20% europeas, y el 25% de Asia y América Latina, el “sistema integrado transnacional de producción”, que es la estructura productiva del sistema capitalista en el siglo XXI.

Por eso, la economía norteamericana, y en especial el sector manufacturero, es inseparable de su proyección transnacional; y el crecimiento afuera de las ETN’s estadounidenses, es también su expansión adentro, sobre todo en la materia decisiva del incremento de la productividad.

Recíprocamente, el auge de la productividad doméstica, acelerada por la nueva revolución industrial, se manifiesta (es la causa efectiva) en la creciente presencia de las ETN’s norteamericanas en el mercado mundial.

Es lo que les permite mejorar su competitividad y ampliar las ganancias de mercado.

La primera regla de la transnacionalización productiva estadounidense es la siguiente: las ventas de las filiales de las ETN’s en el exterior son 4 veces superiores al nivel de las exportaciones realizadas desde territorio continental. Peterson Institute calcula que cada 10% de crecimiento de la producción de las ETN’s estadounidenses en el exterior, aumenta 6,2% el gasto doméstico en investigación y desarrollo (I&D), e incrementa la productividad de todos los factores (PTF) en un porcentaje superior.

La relación entre alza de la producción afuera y auge de la productividad adentro, abarca incluso el aumento de la fuerza laboral. Entre 1999 y 2009, el empleo de las ETN’s en el exterior aumentó 2,9 millones, mientras que disminuyó en 864.600 en el mercado doméstico.

Lo más importante de la nueva revolución industrial no es la disminución de la fuerza de trabajo, sino la creciente carencia de mano de obra suficientemente calificada que experimenta. Esta divergencia creciente implica que la disparidad será cada vez mayor a medida que se acelere la nueva revolución industrial. Aquí se encuentra la razón de fondo del aumento incesante de la desigualdad en los ingresos que experimenta hoy la sociedad estadounidense, y que pone en crisis el “sueño americano” de un mundo sin límites de oportunidades.

La manufactura ocupaba 28,4% de la fuerza de trabajo en 1960; y ha caído ahora a 8,8%. Entre 2000 y 2011, los empleos industriales declinaron de 17,3 millones a 11,6 millones (- 30%); y correlativamente, sólo que con sentido inverso, la productividad se expandió 4% por año (+ 1,6% anual en el conjunto de la economía). El canal que transforma lo imposible en posible en EE.UU. son las ETN’s, organizadas en el supercapitalismo del sistema integrado global de producción.

Su norma directiva es que las pautas de producción, innovación y calificación (reglas de competencia) son las mismas para todos los anillos de la cadena. Por eso, los sectores rezagados se ven forzados a converger hacia los más avanzados (convergencia estructural), o de lo contrario desaparecen del mercado.

En el marco de la nueva revolución industrial, el desarrollo capitalista es un gigantesco proceso de integración, cada vez más acelerado, en el que el punto hacia el que se orientan todos los actores es una frontera siempre móvil, en continua reinvención.

Esta tarea histórica (fijar una frontera en continuo movimiento) una vez más es un privilegio norteamericano, “(…) el país del mundo donde el futuro llega primero” (Tocqueville).

Fuente: Clarín, 29/06/14.

Los expertos en riesgo asumen protagonismo en la banca de USA

junio 29, 2014

En la era del riesgo, los expertos en decir no reinan en la banca de EE.UU.

Por James Sterngold

Ejecutivos de Wells Fargo & Co., uno de los mayores bancos de Estados Unidos, hicieron presión el año pasado para relanzar un programa que le permitía a los deudores hipotecarios obtener créditos garantizados por el valor acumulado en su vivienda, y pagar solo el interés que adeudaban en el préstamo. Esta clase de productos han escaseado durante la crisis financiera, pero los ejecutivos del banco los consideraban como una manera de elevar los ingresos en momentos en que subían los precios de las propiedades.

Ejecutivos de Wells Fargo & Co., uno de los mayores bancos de Estados Unidos, hicieron presión el año pasado para relanzar un programa que le permitía a los deudores hipotecarios obtener créditos garantizados por el valor acumulado en su vivienda, y pagar solo el interés que adeudaban en el préstamo. Esta clase de productos han escaseado durante la crisis financiera, pero los ejecutivos del banco los consideraban como una manera de elevar los ingresos en momentos en que subían los precios de las propiedades.

Michael Loughlin, director de riesgo del banco, se opuso. En cambio, propuso exigir pagos regulares que reducirían la deuda del prestamista y no dio su brazo a torcer cuando le dijeron que Wells Fargo podría perder negocios ante la competencia. Los otros banqueros apoyaron su decisión.

«Si hace cinco años el equipo de riesgo se oponía a una estrategia o producto, habría sido apenas una voz más en el debate», dice. Ahora, «cuando decimos no, a menudo es no».

Loughlin es un ejemplo de los ejecutivos con la capacidad de decir no que están ganando poder y multiplicándose en la industria bancaria de EE.UU. a medida que este negocio cede a la presión de los reguladores para hacer sus operaciones más seguras y sencillas tras la crisis financiera de 2008.

La meta final es reducir la probabilidad de pérdidas catastróficas capaces de sacudir el sistema. En un informe publicado el miércoles, la Oficina del Contralor de la Moneda de Estados Unidos (OCC, por sus siglas en inglés) advirtió que «el riesgo crediticio está creciendo tras un período de mejoría en la calidad del crédito y un saneamiento de los préstamos considerados tóxicos».

Wells Fargo cuenta hoy con 2.300 empleados en su departamento de gestión de riesgo, frente a 1.700 que tenía hace dos años, con un presupuesto anual que se ha duplicado a US$500 millones en el mismo lapso. La plantilla total de la compañía se mantiene intacta.

Goldman Sachs Group Inc. instaló en febrero a su jefe de control de riesgo en el comité gerencial del banco por primera vez en sus 145 años de historia.

Los reguladores dicen que no llevan la cuenta total de empleados de manejo o control de riesgo en los cerca de 6.700 bancos de EE.UU., aunque creen que las instituciones —grandes y pequeñas— de todo el país están elevando la jerarquía de esos puestos.

Los ejecutivos de riesgo sénior ganan hasta 40% más que hace unos años, dice la OCC, una agencia federal que regula las divisiones de Bank of America Corp., Citigroup Inc., J.P. Morgan Chase & Co. y otros 1.700 bancos.

El número de expertos que aprobaron el examen que se requiere para estos puestos casi se triplicó en los cuatro años que terminaron el año pasado, frente al periodo de 2004 a 2007, según la Asociación Global de Profesionales de Riesgo.

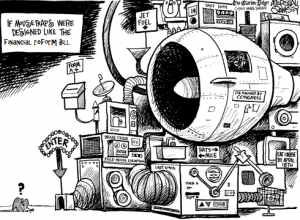

Los cambios son costosos en medio de un crecimiento débil en los préstamos y una caída en los ingresos por corretaje de valores. Los bancos no tienen opción. La OCC y la Reserva Federal están usando la influencia ganada con la ley de reforma financiera Dodd-Frank y otros cambios poscrisis para limitar el riesgo.

Los cambios son costosos en medio de un crecimiento débil en los préstamos y una caída en los ingresos por corretaje de valores. Los bancos no tienen opción. La OCC y la Reserva Federal están usando la influencia ganada con la ley de reforma financiera Dodd-Frank y otros cambios poscrisis para limitar el riesgo.

Bajo unas reglas emitidas en febrero, los holdings bancarios de EE.UU. deben tener un director de riesgo y un comité de riesgo en su junta directiva.

El jefe de riesgo debe tener acceso directo a la junta directiva y al presidente ejecutivo para asegurarse de que sus opiniones no sean minimizadas u ocultadas. Las empresas tienen hasta 2016 para adaptarse, pero la mayoría ya ha implementado cambios.

Los grandes bancos son presionados para producir informes detallados sobre cuánto riesgo —y de qué tipos— están dispuestos a asumir para cumplir sus metas financieras. Los directores de riesgo son instados a investigar grandes pérdidas y cuestionar a los banqueros que generan ganancias inusualmente grandes.

Para seguir de cerca a los bancos, la Fed de Nueva York dice que tiene alrededor de 45 evaluadores, casi el doble de antes de la crisis, dedicados exclusivamente a analizar el control de riesgo en cada holding bancario supervisado por el regulador.

Los reguladores dicen que a los bancos aún les falta mucho para cumplir con los estándares más estrictos. El año pasado, ninguno de los 21 mayores bancos sujetos a los requerimientos fue considerado por la OCC como «fuerte» en todas las categorías. La cifra subió a dos este año.

Otro gran reto es la naturaleza escurridiza del riesgo. Antes de la crisis financiera, muchos bancos creían que habían evaluado correctamente los peligros de las hipotecas de alto riesgo y provisionado suficiente dinero para absorber pérdidas. Los errores de cálculo fueron garrafales.

Según algunas mediciones, la industria bancaria se ha vuelto menos vulnerable. A fines de 2013, cinco de los mayores holdings bancarios de EE.UU. por activos tenían un capital combinado de US$792.830 millones, un colchón contra posibles pérdidas.

Loughlin, de Wells Fargo, reconoció en una reunión en mayo que había venido a aguar un poco la fiesta en el banco, pero agregó: «Ese es mi trabajo».

Fuente: The Wall Street Journal, 27/06/14.

El vicepresidente argentino, Amado Boudou, procesado por corrupción

junio 28, 2014

Caso Ciccone: el juez Lijo procesó al vice Amado Boudou

Lo acusó de «cohecho pasivo y negociaciones incompatibles». El juez también imputó a Vandenbroele, Nuñez Carmona y Nicolás Ciccone, entre otros. El vice se encuentra en Cuba. Más temprano, había pedido una ampliación de indagatoria.procesamiento-de-amado-boudou

Global Cities

junio 27, 2014

Global Cities

Mayors from the Hong Kong, Singapore, Moscow and London debate why high net worth investors are investing their cities.

Source: Knight Frank TV.

More information: http://www.thewealthreport.net/

See more at: http://www.thewealthreport.net/#sthash.GCLH9fSP.dpuf

———————————————————————————————–

Ciudad global

Ciudad global (también llamada ciudad mundial, ciudad alfa o centro), es un concepto de geografía urbana promovido por el departamento de geografía de la Universidad de Loughborough. El término ciudad global se atribuye a la socióloga Saskia Sassen, autora del libro publicado en 1991 La ciudad global.

Ciudad global (también llamada ciudad mundial, ciudad alfa o centro), es un concepto de geografía urbana promovido por el departamento de geografía de la Universidad de Loughborough. El término ciudad global se atribuye a la socióloga Saskia Sassen, autora del libro publicado en 1991 La ciudad global.

Se aplica a las ciudades que cumplen con una serie de características nacidas debido al efecto de la globalización y al constante crecimiento de la urbanización. Las más complejas de estas entidades serían las «ciudades globales»: las que tienen un efecto directo y tangible en los asuntos mundiales a través de algo más que el medio socio-económico, con influencia en términos de la cultura o la política. Fue acuñado bibliográficamente por Saskia Sassen, en referencia a Londres, Nueva York, París y Tokio, y en contraposición con el término megaciudad, en su obra de 1991 titulada La Ciudad Global.

Características generales

Conocimiento y familiaridad a nivel internacional de la ciudad. Un ejemplo de esto es el reconocimiento del nombre, es decir, el nombre de la ciudad refiere directamente a ella y no a otro término.

Influencia y participación en eventos internacionales y aspectos de importancia mundial, como por ejemplo, la realización de grandes reuniones deportivas (Juegos Olímpicos o Copa Mundial de Fútbol, por decir algunos), políticas o sociales, o ser sede de organismos internacionales.

Ser centro de una gran conurbación y poseer una población en el área metropolitana suficientemente grande.

Tener un aeropuerto que funcione como un hub internacional, es decir que tenga un gran número de conexiones aéreas con las grandes ciudades del mundo.

Tener un avanzado sistema de transporte dentro de la ciudad y con otras ciudades.

Tener una infraestructura avanzada en el mundo de las telecomunicaciones.

Que sea una ciudad cosmopolita.

Tener un ambiente cultural propio, gracias a la existencia de festivales de cine, eventos musicales, galerías de arte, etc.

Ser sede de diversas empresas de nivel internacional y actividades (ferias, bolsa) que la definan como una importante ciudad de negocios.

Para algunos, Londres, Nueva York, París y Tokio han sido tradicionalmente consideradas las «cuatro grandes» ciudades de todo el mundo no por casualidad, sino que también sirven como símbolos del capitalismo global. Sin embargo, muchas personas tienen sus propias listas personales, y cualquiera de las listas es probable que difieran sobre la base de antecedentes culturales, valores, y experiencia.

Fuente: Wikipedia, 2014.

—————————————

Global city

A global city (also called world city or sometimes alpha city or world center) is a city generally considered to be an important node in the global economic system. The concept comes from geography and urban studies and rests on the idea that globalization can be understood as largely created, facilitated, and enacted in strategic geographic locales according to a hierarchy of importance to the operation of the global system of finance and trade.

The most complex of these entities is the «global city,» whereby the linkages binding a city have a direct and tangible effect on global affairs through socio-economic means. The use of «global city,» as opposed to «megacity,» was popularized by sociologist Saskia Sassen in her 1991 work, The Global City: New York, London, Tokyo though the term «world city» to describe cities that control a disproportionate amount of global business dates to at least the May 1886 description of Liverpool by The Illustrated London News. Patrick Geddes also used the term «world city» later in 1915. Cities can also fall from such categorization, as in the case of cities that have become less cosmopolitan and less internationally renowned in the current era.

Criteria

Global city status is considered to be beneficial and desired, and because of this many groups have tried to classify and rank which cities are seen as world cities or non-world cities. Although there is a consensus upon leading world cities, the criteria upon which a classification is made can affect which other cities are included. The criteria for identification tend either to be based on a yardstick value (e.g., if the producer-service sector is the largest sector then city X is a world city) or on an imminent determination (if the producer-service sector of city X is greater than the combined producer-service sectors of N other cities then city X is a world city.)

Characteristics

Although what constitutes a world city is still subject to debate, standard characteristics of world cities are:

A variety of international financial services, notably in finance, insurance, real estate, banking, accountancy, and marketing

Headquarters of several multinational corporations

The existence of financial headquarters, a stock exchange and major financial institutions

Domination of the trade and economy of a large surrounding area

Major manufacturing centres with port and container facilities

Considerable decision-making power on a daily basis and at a global level

Centres of new ideas and innovation in business, economics, culture and politics

Centres of media and communications for global networks

Dominance of the national region with great international significance

High percentage of residents employed in the services sector and information sector

High-quality educational institutions, including renowned universities, international student attendance[8] and research facilities

Multi-functional infrastructure offering some of the best legal, medical and entertainment facilities in the country

Studies

GaWC study

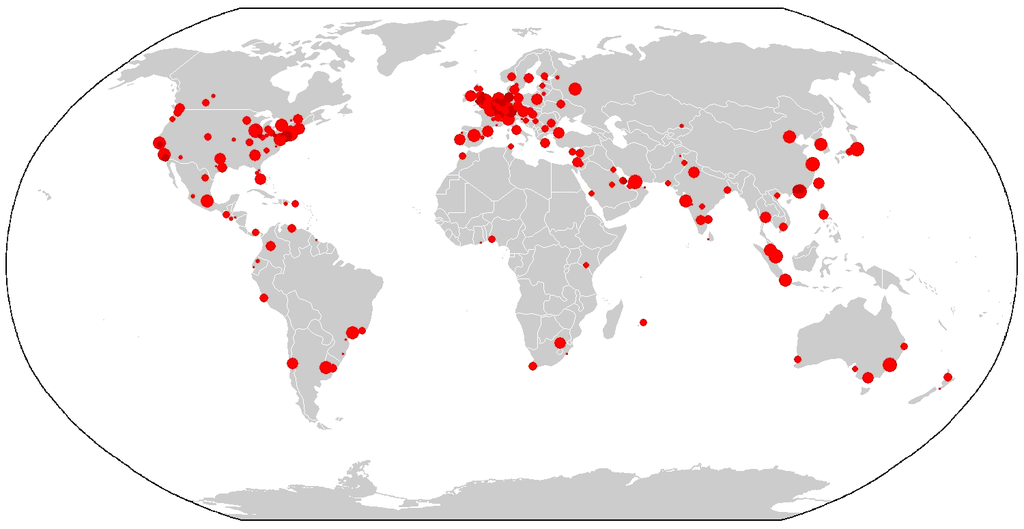

A map showing the distribution of GaWC-ranked world cities (2010 data)

The first attempt to define, categorize and rank global cities using relational data was made in 1998 by Jon Beaverstock, Richard G. Smith and Peter J. Taylor, who all worked at the time at Loughborough University in the United Kingdom.[9] Together, Beaverstock, Smith and Taylor established the Globalization and World Cities Research Network (GaWC). A roster of world cities was outlined in the GaWC Research Bulletin 5 and ranked cities based on their connectivity through four «advanced producer services»: accountancy, advertising, banking/finance, and law. The GaWC inventory identifies three levels of global cities and several sub-ranks.

The 2004 rankings acknowledged several new indicators while continuing to rank city economics more heavily than political or cultural factors. The 2008 roster, similar to the 1998 version, is sorted into categories of «Alpha» world cities (with four sub-categories), «Beta» world cities (three sub-categories), «Gamma» world cities (three sub-categories) and additional cities with «High sufficiency» or «Sufficiency» presence. The following is a general guide to the rankings:

Alpha++ cities are London and New York City, which are vastly more integrated with the global economy than all other cities.

Alpha+ cities complement London and New York City by filling advanced service niches for the global economy.

Alpha and Alpha- cities are cities that link major economic regions into the world economy.

Beta level cities are cities that link moderate economic regions into the world economy.

Gamma level cities are cities that link smaller economic regions into the world economy.

Sufficiency level cities are cities that have a sufficient degree of services so as not to be obviously dependent on world cities.

Source: Wikipedia, 2014.

—————————————

Consejos de antaño para los desempleados de hoy

junio 26, 2014

Consejos de antaño para los desempleados de hoy

La interacción personal, como en los viejos tiempos, parece tener mejores resultados que Internet para encontrar trabajo.

En 1938, Lillian Brownstein Chodash llevaba 15 meses buscando trabajo. Una mañana, subió en el ascensor hasta el piso más alto de un edificio de oficinas en su barrio de Jersey City, Nueva Jersey, y comenzó a golpear puertas. Bajó nueve pisos, recibiendo rechazo tras rechazo.

Finalmente, en el segundo piso, Chodash encontró una oficina de bienes raíces y seguros manejada por un padre y su hijo, que acababan de despedir a su secretaria. Después de hacer una prueba de redacción y mecanografía, la contrataron,

«Me sentí en el paraíso», dice Chodash, hoy de 91 años y quien vive de Boynton Beach, Florida.

La manera en la que Chodash y sus contemporáneos encontraron trabajo durante la Gran Depresión de los años 30 parece muy lejos de la forma en que lo hacen los desempleados de 2011. En ese entonces, la búsqueda se hacía en público y podía ser físicamente agotadora. Algunas de las más conmovedoras imágenes de los años 30 son de multitudes haciendo fila para presentarse a pedir trabajo.

Más allá de las ocasionales ferias laborales, las personas que buscan empleo hoy son virtualmente invisibles. Eso se debe a que están aisladas, navegando sitios de empleo en Internet.

Entrevistas con historiadores y con personas que buscaron trabajo durante esa recesión económica sugieren que la fórmula para encontrar trabajo en la actualidad no ha cambiado mucho. Ahora, como entonces, quienes trabajan sin pausa en construir relaciones cara a cara son los que tienen mejores resultados.

Desafortunadamente, cada vez más investigaciones muestran que quienes buscan trabajo en la actualidad evitan a toda costa la interacción personal. Capaces de comunicarse en línea con posibles empleadores en todo el mundo, envían currículos por decenas, tratando de hacer conexiones electrónicas a larga distancia antes de concentrarse en sus relaciones físicas más cercanas, en el mundo real.

La tasa de desempleo llegó a 24,9% en 1933 en Estados Unidos, de acuerdo con el Departamento de Trabajo de ese país. En julio se ubicó en 9,1%. En Colombia, la situación no es mucho mejor. Según el departamento de estadística del país, el desempleo en junio ascendió a 10,9. A finales de 2010 (la cifra más reciente disponible), el desempleo en Paraguay se acercaba a 6%, según la Dirección General de Estadística de ese país.

Aunque las investigaciones muestran que las conexiones personales son una fuente primaria de contrataciones, quienes tratan de conseguir trabajo hoy dedican poco tiempo a su red de contactos. De acuerdo con un estudio presentado en marzo en la Brookings Institution por los economistas Alan Krueger, de la Universidad de Princeton, y Andreas Mueller, de la Universidad de Columbia, apenas 9% del tiempo dedicado a buscar empleo es enfocado a contactar amigos o parientes que puedan ayudar, mientras que 51% es dedicado a encontrar avisos y enviar solicitudes laborales.

Con el tiempo, quienes buscan empleo tienden a sentirse más desanimados y a dedicar menos tiempo al esfuerzo de búsqueda, dice Mueller. «Encontramos que la búsqueda era una actividad muy deprimente. Están tristes cuando comienzan, pero cuanto más tiempo están desempleados, más deprimente es el proceso», explicó.

Por otro lado, alrededor de 27,5% de las contrataciones externas se originaron en una referencia personal, de acuerdo con la firma de consultoría CarreerXroads.

En 1931, Brunette Crawford Nelms logró un empleo como maestra de cuarto grado en Mississippi, luego de que un primo intercediera por ella ante el comité de contratación de la escuela, recuerda Nelms, que ahora tiene 101 años.

Las conexiones personales fueron también las que le dieron resultado a Nancy Preyor-Johnson, que perdió su trabajo como coordinadora de comunicaciones en junio pasado. El día que se quedó sin empleo, habló de su necesidad de trabajo en Twitter, Facebook y LinkedIn, lo que resultó en una ola de potenciales oportunidades y ofertas para ayudarla a hacer conexiones, dice Preyor-Johnson, de 31 años.

Esta semana, planea comenzar a trabajar en una organización sin fines de lucro en San Antonio, Texas, un empleo que consiguió a través de una amistad que vio su tweet. «Si uno no sale a decir lo que está buscando, la gente no lo va a saber y no va a poder ayudar», considera.

Si alguien que buscaba trabajo no salía de su casa durante la época de la Depresión, recibía la presión para que lo hiciera. Para los desempleados de hoy, la búsqueda frecuentemente se desarrolla en un ambiente aislado.

Ken Peltonen solía reparar aviones en el estado de Washington y ha estado sin trabajo durante ocho meses. El hombre de 61 años dice que pocas veces ve amigos o interactúa con el mundo exterior, si no es a través de su computadora. Intentó visitar oficinas para entregar sus currículos, pero concluyó que era un desperdicio. Ahora, envía varias solicitudes de empleo por semana en línea. Hasta hoy, su red de contactos personales no ha dado frutos. «Todos están intentando conservar sus propios empleos», agrega.

A diferencia de lo que ocurría durante la Depresión cuando los desempleados estaban dispuestos a aceptar cualquier trabajo, quienes buscan empleo hoy en día parecen más exigentes. De acuerdo con un análisis de sondeos a 6.000 desempleados, los salarios mínimos que están dispuestos a aceptar están muy cerca de su salario previo, dice Mueller. Eso podría ayudar a explicar la razón de tantos problemas para encontrar trabajo, opina.

Luego de que Helen Hart, hoy de 101 años, y su marido perdieran sus empleos en 1932, se mudaron a la granja del padre de ella, cerca de Enid, Oklahoma. Aceptó darles alojamiento y comida a cambio de que trabajaran en su granja de cerdos, recuerda. Allí encontraron la oportunidad de trabajar en la finca de un tío.

«La gente se queja hoy, pero no saben lo que es el trabajo», dice Hart.

Fuente: The Wall Street Journal, 2011.

Annuities: Money for Life

junio 24, 2014

Money for Life

A conversation with Guardian’s Douglas Dubitsky

By Maria Wood

It’s all about lifetime income these days. That’s how Douglas Dubitsky, below right, vice president of product management and development for retirement solutions at Guardian Life Insurance Co. of America, sums up the current annuity landscape. Weary of seeing their savings battered by a fickle market, the public and their advisors are coming to understand the value annuities can bring to a retirement portfolio, namely, income one cannot outlive.

“Even when the markets go back up, people are going to look for that consistent, reliable, guaranteed lifetime income, and at that end of the day, only an insurance company can provide that,” said Dubitsky in an interview.

Consequently, Guardian intends to grow what Dubitsky called its “income business.” Among Guardian’s main annuity products are a variable annuity with a living benefit rider; a single premium immediate annuity; and single premium deferred annuities. Last year, the company did more than $1 billion in variable annuity sales. It has a smaller footprint in the fixed annuity arena, where it did just under $100 million in sales last year. Dubitsky, who is based in New York City, said low interest rates have made fixed annuities less of a priority for Guardian. “But it will be an important product again once we get some interest rate pick up,” he said. The company does not do equity indexed annuities.

“Designer income”

As someone who has worked in the annuity business for 15 years, Dubitsky has seen a shift in product concepts as well as how the public perceives annuities.

“The annuity business used to create products and the financial advisor had to fit their client into our products,” Dubitsky said. “Over the past few years, it’s much more about creating a product that has flexibility in it so that the financial advisor and ultimately their client can design the income plan to fit their need.”

Or, as he termed it, “designer income.” For example, in Guardian’s variable annuities, a policyholder can choose the percentage of funds he or she wants in equities or fixed income, going from 80/20 down to 40/60. They can also select from a menu of different holding periods, so policyholders can decide to take the payout when they need it most. There are also cost of living adjustment riders. “When I talk about flexibility, it’s really focused on allowing the product to meet the needs of the person who is buying it,” Dubitsky said.

Because of those flexible options, coupled with the sting of market upheavals still fresh in the minds of consumers, annuities are now being seen in a new light by the general public, Dubitsky said.

“The past few years have been exhausting for people in the marketplace‑exhausting for companies and for consumers opening up their statements every month,” he said. “And the need for guaranteed lifetime income that you cannot outlive is starting to resonate in this country at a level it hasn’t in the past.”

What liquidity really means

Dubitsky conceded the industry has failed to clearly explain to the public what is admittedly a complex product. To help people better understand the benefits of an annuity, the industry now needs to educate consumers on what liquidity really means.

To most, liquidity means going to the bank on any given day and having access to their money. But Dubitsky said that is the wrong way to view liquidity.

“People always believed I need to go to the bank on July 17 and have access to my money. That’s liquidity,” he said. “No, liquidity is having cash flow on July 17, August 17, September 17 in 2012, 2013 and 2014, and every year for the rest of your life. That’s liquidity. That piece has been so misunderstood by advisors, the public and the industry. And that’s a story we really need to tell. Because that’s what provides people the flexibility and freedom to do things in their life.”

An annuity frees up the advisor to do his job as well. Once a client’s basic expenses are covered by an annuity, the advisor can concentrate on maximizing the client’s discretionary assets.

“Nobody is talking about taking all the client’s assets and annuitizing them,” Dubitsky explained. “Look at your client holistically. You cover their basic needs with guaranteed lifetime income…And that allows the advisor to now be an advisor on the rest of the assets.”

Focused distribution

Dubitsky acknowledged the annuity industry faces myriad challenges today, mostly stemming from the low interest rate environment.

Guardian manages those risks by having a focused distribution channel through its agency sales force; its broker-dealer, Park Avenue Securities, LLC; and selected independent financial planners. It does not distribute widely through banks and the wirehouses, thus it can avoid making “knee-jerk” reactions based on short-term market volatility, Dubitsky said.

“The fact that we have targeted distribution allows us to be more thoughtful and more strategic in our thinking, because I don’t have the fear of uncontrollable flows coming in,” he said.

Guardian also carefully selects the funds in its annuity products. “In addition to looking at the stability of the fund, its track record, and the consistency of the management team, we have to be able to hedge it,” Dubitsky said. “That’s a huge aspect of risk management and that causes tremendous selection in the fund family. We are also very focused on what our benefits provide and matching the right benefits to the marketplace and keeping a competitive product, but at the same time making sure it’s a risk that’s going to enable Guardian to remain a strong company.”

Another hurdle is simply trying to break apart the misunderstanding of annuities, said Dubitsky. “We used to run from the word annuities. We don’t do that anymore. Annuities are a good thing.”

Source: LifeHealthPro. July 16, 2012.

Video Humorístico – Gangnam Style

junio 23, 2014

Seguro de Vida, ¿herramienta de ahorro o de inversión?

junio 21, 2014

Entrevista a Pablo Mongelos, Director General de Seguros Lagun Aro.

Por Carlos Birrium.

ESPAÑA.

Seguro (de Vida), ¿herramienta de ahorro o de inversión? ¿Alternativa a…?

El seguro es un instrumento capaz de ser tanto una herramienta de ahorro, como una herramienta de inversión. Se trata de una figura flexible, que en función de como se configure, puede dar respuesta a cada uno de esos objetivos: ahorrar, invertir, o ambos a la vez.

El seguro es un instrumento capaz de ser tanto una herramienta de ahorro, como una herramienta de inversión. Se trata de una figura flexible, que en función de como se configure, puede dar respuesta a cada uno de esos objetivos: ahorrar, invertir, o ambos a la vez.

Si bien históricamente el seguro se diseñaba como una herramienta de ahorro para ir constituyendo un capital a largo plazo mediante el pago de primas recurrentes, como los tradicionales planes de jubilación, o como seguros de rentas para personas que querían asegurarse el cobro de una pensión, hoy en día existen también seguros enfocados a primas únicas que otorgan unas condiciones de rentabilidad que les convierten en una verdadera alternativa de inversión.

Productos idóneos para componer la cartera de un seguro según perfil de riesgo

Productos idóneos para componer la cartera de un seguro según perfil de riesgo

Dentro de la categoría de seguros de ahorro, existe una amplia gama de modalidades cada una enfocada a un determinado perfil o necesidad de cliente.

Para un perfil conservador, que busca seguridad, hay modalidades de seguro en las que lo fundamental es la rentabilidad garantizada, asegurando al cliente el importe de saldo que irá acumulando año a año. Muchas de estas modalidades incorporan una participación en beneficios a través de la cual, se puede además lograr una rentabilidad adicional a la mínima garantizada. Combinan por tanto seguridad total, con posibilidad de ser remunerado adicionalmente si la situación económica lo permite.

Para un perfil menos conservador, existen modalidades que otorgan una mayor rentabilidad, si bien a priori no se conoce la evolución del saldo de ahorro.

Para un perfil que lo que le interesa es desgravar en su declaración de la renta, y que puede permitirse bloquear parte de su dinero hasta la jubilación, existen los PPAs, que tienen las mismas ventajas fiscales que los Planes de Pensiones, con el añadido de una rentabilidad totalmente garantizada a priori.

Para un perfil que le interesa planificar su jubilación, y poder complementar sus previsibles menores ingresos en aquel momento, pero que valora la liquidez, existen los PIAS, que no obligan a nada, ya que pueden rescatarse en cualquier momento, pero que de no hacerlo y disponer del ahorro en forma de renta vitalicia, otorgan una fiscalidad ventajosa quedando exentos todos los beneficios conseguidos.

En definitiva, los seguros son un instrumento que permiten conjugar seguridad, con rentabilidad y disponibilidad según el caso, teniendo además algunos seguros un tratamiento fiscal ventajoso.

Seguro (de Vida), ¿complemento de otros productos de ahorro/inversión o producto base de la cartera de ahorro/inversión de un cliente?

La oferta de seguros de ahorro es tan amplia, con diferentes finalidades y ventajas asociadas, que permite perfectamente que se puedan compaginar dentro de una cartera de ahorro/inversión con otros instrumentos, o incluso que se realice una cartera basada exclusivamente en las distintas tipologías de seguros de ahorro que existen.

En el entorno actual, ¿qué tipo de seguros demanda más el cliente? (PIAS, PPA, Unit Link, seguros de jubilación…)

En la situación actual con las previsiones de insuficientes pensiones publicas futuras, los clientes empiezan a concienciarse de la importancia y necesidad de complementarlas con un ahorro privado, y es aquí donde toman fuerza los PPAs. Además, como algunos clientes valoran mucho la liquidez, toman fuerza también los PIAS y otros seguros de ahorro a medio plazo.

A largo plazo, ¿seguros o planes de pensiones?. Ventajas e inconvenientes de cada uno.

En mi opinión no son excluyentes, sino complementarios. La principal ventaja de unos, es el principal inconveniente de otros: los planes de pensiones y los PPAs (estos últimos entran dentro de la gama de seguros de ahorro), tienen como principal ventaja la deducción de las aportaciones en la declaración de la renta de cada año, a cambio de la iliquidez, imposibilidad de disposición hasta la jubilación (o fallecimiento, invalidez, desempleo, enfermedad); por el contrario los seguros de ahorro no permiten esa desgravación fiscal de inicio (algunas formulas permiten desgravaciones fiscales pero diferidas al momento de disposición), pero por el contrario son líquidos. Por ello lo óptimo puede ser destinar parte del dinero a seguros, y parte a planes de pensiones/ppas.

Fuente: Blog de Carlos Biurrun, 02/06/14.

Nicaragua, un paraíso para los jubilados

junio 20, 2014

Por qué Nicaragua es un paraíso para los jubilados

Por Jim Lynch

Cada nuevo día en esta ciudad de casi 500 años de existencia va acompañado de una sinfonía compuesta por los cantos de los gallos, el ruido de los cascos de los caballos que mueven las carretas y los ladridos de los perros. Mi esposa y yo nos mudamos a Granada, Nicaragua, hace tres años después de vivir dos años en Costa Rica.

Ubicada en la orilla norte del Lago de Nicaragua, Granada es una ciudad llena de calles estrechas y paredes interminables de colores brillantes, algunas de las cuales son centenarias. De vez en cuando aparecen las puertas ocasionales, algunas sofisticadas, y otras sencillas, y al otro lado de ellas puede haber desde un palacio hasta una choza con piso de tierra. A menudo llamada la «Ciudad de las Puertas», Granada es maravillosa para caminar y andar en bicicleta, ya que ofrece restaurantes, tiendas y mercados en todas las calles.

Nuestra decisión de mudarnos a Centroamérica en 2008 estuvo principalmente ligada a la salud. Nos jubilamos cuando ambos habíamos cumplido 62 años, pero Medicare —el programa público de Estados Unidos que cubre gastos médicos para la tercera edad— no está disponible hasta los 65 años. Por lo tanto, decidimos abandonar EE.UU. durante esos años y buscar un sistema de salud bueno y asequible en un entorno nuevo.

Costa Rica ciertamente cumplía con esos requisitos, pero Nicaragua ha resultado ser incluso mejor. Elegimos Granada por su belleza y cercanía al respetado Hospital Metropolitano Vivian Pellas, a unos 45 minutos en las afueras de Managua. El cuidado médico aquí es igual, sino mejor, que lo que teníamos en nuestro estado de origen en Tennessee, y a una fracción del costo.

No tomamos a la ligera nuestro traslado. Al igual que muchos otros, visualizamos al principio a Nicaragua como una zona devastada por la guerra, desolada y peligrosa. La realidad es bastante distinta.

Gente amigable

La lista de hallazgos agradables comenzaría con la gente, entre las personas más afables que hemos conocido. En la mayoría de los casos, los habitantes locales han recibido a los extranjeros, especialmente a los jubilados, con los brazos abiertos. Muchos son conscientes del beneficio que representamos para la economía y toleran nuestros débiles intentos de hablar español. Además, muchos hablan inglés. Por fortuna, el idioma no ha sido un gran problema.

A excepción de la electricidad y la gasolina, los gastos son notablemente bajos. Un buen corte de pelo cuesta unos US$2 y una cena de filet mignon en uno de los restaurantes elegantes sale por cerca de US$10. Los taxis lo pueden llevar de un extremo de la ciudad a otro por US$0,45 (no tenemos auto), y una cerveza fría vale menos de US$1.

Alquilamos un lindo departamento que incluye piscina, un pabellón y un jardín lleno de árboles de frutas. (Hay plátanos, mangos, aguacates, limones y cocos). Nuestro presupuesto mensual —que incluye alquiler, cuentas de servicios públicos, alimentos, medicinas y otros artículos— ronda los US$1.800. Para los que prefieran algo más permanente, hay propiedades fácilmente disponibles para comprar.

Un día típico para nosotros consiste en visitas y comidas con amigos, excursiones a atracciones cercanas, asistencia a varios eventos culturales, juegos de béisbol, paseos a pie o simplemente disfrutar de nuestro hogar.

Regresando a la atención médica, pagamos de nuestro propio bolsillo todos los servicios y medicamentos. Las tarifas ascienden a entre 20% y 30% de lo que serían en EE.UU. Por ejemplo, una cita con nuestro doctor cuesta US$15, y nos da su atención exclusiva por el tiempo necesario. (Incluso hace visitas a domicilio por el mismo precio).

El hospital Vivian Pellas acepta varios planes internacionales de seguro (aunque Medicare no es uno de ellos) y ofrece dos planes de descuento que, dependiendo de la edad del paciente, representan ahorros considerables.

A menudo nos preguntan sobre la seguridad. Usamos nuestro sentido común y nos sentimos cómodos deambulando por las calles de la ciudad a casi cualquier hora. La recomendación general es llevar poco dinero, no usar joyas caras y andar en taxi después de las 9 de la noche. Hasta esa hora, la mayoría de las familias colocan sus mecedoras al lado de las aceras y disfrutan de la brisa nocturna.

El calor

La principal desventaja para nosotros es el calor. Nicaragua tiene dos temporadas, la lluviosa y la seca, y las temperaturas pueden ser sofocantes durante ambas. La época lluviosa empieza a mediados de mayo y se prolonga hasta mediados de diciembre y ofrece poco alivio.

Otro tema a considerar es la pobreza. Solamente Haití es más pobre entre los países de América Latina. Nicaragua tiene una clase baja enorme —probablemente más de la mitad de la población— y el gobierno parece hacer muy poco para ayudar a los pobres. Una buena parte de nuestros fondos de jubilación van a organizaciones locales de beneficencia.

Finalmente, los nicaragüenses son indiferentes a los horarios. Un trabajador que promete llegar al mediodía puede llegar al mediodía. Pero también puede aparecer al día siguiente. O el próximo martes. O nunca. La paciencia es una virtud.No hemos regresado a EE.UU. desde que partimos, pero nuestros amigos nos visitan. Como les decimos: «Vénganse. La cerveza está fría y la puerta siempre abierta».

Lynch vive en Granada, Nicaragua. Le puede escribir a [email protected].

Fuente: The Wall Street Journal, 28/10/13.

La Calle La Calzada y la Catedral de Granada.