¿La inflación está de vuelta?

diciembre 10, 2021 · Imprimir este artículo

Es hora de que las carteras estén a prueba de inflación

Por Edward Chancellor.

LONDRES, 21 de octubre (Reuters Breakingviews)

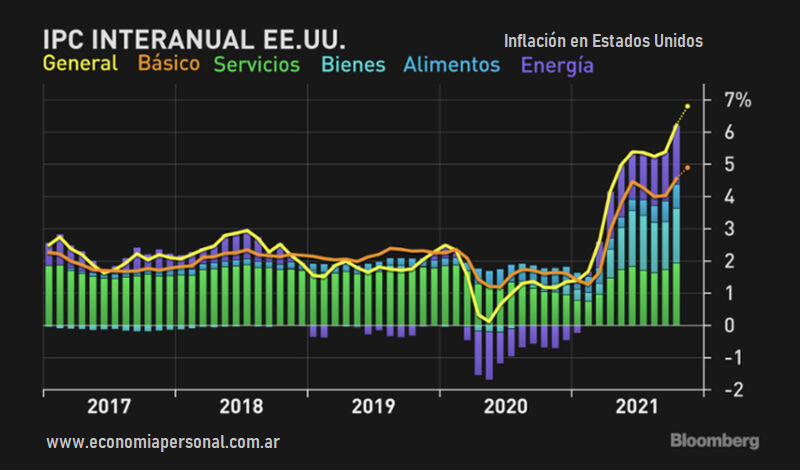

Los debates actuales sobre la inflación se centran principalmente en cuánto tiempo persistirá. ¿Será la inflación transitoria, como insisten los banqueros centrales? ¿O seguirán subiendo los precios al consumidor en los próximos años, como mantienen los osos de los bonos? Sin embargo, pocos analistas consideran cómo es probable que las economías modernas altamente financiarizadas respondan a un cambio en el régimen de inflación.

Cuanto más consideramos la inflación, menos parecemos saber, o al menos estar de acuerdo, sobre las causas del aumento de los precios. Los banqueros centrales se obsesionan con las expectativas de inflación. Creen que mientras las expectativas del público estén ancladas en torno a su objetivo de inflación del 2%, todo irá bien. Pero un artículo reciente del miembro del personal de la Reserva Federal, Jeremy Rudd, señala que no hay apoyo teórico ni empírico para la idea de que las expectativas influyen en la inflación.

En cambio, sugiere Rudd, cuando la inflación cruza un cierto umbral, entra en negociaciones salariales. Esto ayuda a explicar las “espirales” de precios y salarios de los años setenta. Es posible, aunque Rudd no lo dice, que el reciente aumento en el índice de precios al consumidor de EE. UU. Pronto se refleje en aumentos salariales. Otra espiral de precios y salarios puede estar a la vuelta de la esquina.

Los monetaristas también descartan las expectativas de inflación. En cambio, insisten, en palabras de su chamán Milton Friedman, que la inflación «es siempre y en todas partes un fenómeno monetario». En una nota reciente, el economista jefe de Invesco, John Greenwood, señala que la oferta monetaria estadounidense (M2) ha aumentado en más de un tercio en los últimos 18 meses. Greenwood cree que los precios al consumidor de EE. UU. Continuarán aumentando hasta que todo este exceso de dinero sea absorbido por la economía. La inflación será persistente, no transitoria, predice.

Sin embargo, los economistas del Banco de Pagos Internacionales han sugerido que la inflación en los últimos años ha estado más influenciada por factores globales que por las condiciones monetarias internas. Según este punto de vista, la entrada de China en la economía mundial debilitó las presiones salariales en Occidente (cuyos trabajos de fabricación podrían enviarse al extranjero) y ejerció una presión a la baja sobre los precios de los bienes comercializados.

Pero el papel de China como exportador de deflación puede estar llegando a su fin. El presidente Xi Jinping quiere priorizar el consumo interno sobre las exportaciones y las ganancias sobre la inversión, como parte de su proyecto de «prosperidad común». Como dijo Henry Maxey, director de inversiones de Ruffer, en una conferencia de Grant en Nueva York esta semana, China ahora puede alentar a los exportadores a subir los precios. La interrupción en curso de las cadenas de suministro sobreextendidas ejerce una mayor presión al alza sobre los precios. A pesar de lo que argumentan muchos analistas, es poco probable que se trate de un problema temporal: las cadenas de suministro en el futuro tendrán que volverse más sólidas a medida que los fabricantes cambien de producción «justo a tiempo» a «por si acaso», y eso significa que el los bienes que producen costarán más.

La teoría fiscal de la inflación sostiene que los países con grandes deudas inflan invariablemente sus pasivos. Esa es la idea detrás de la represión financiera, cuando las tasas de interés se mantienen por debajo del nivel de inflación durante años. El estratega de inversiones Russell Napier sostiene que los altos niveles de deuda en Occidente proporcionan un imperativo político para la inflación. Los gobiernos, dice, están reemplazando a los bancos centrales como árbitros del sistema crediticio. La pandemia ha acelerado este proceso: Estados Unidos tenía su «Programa de préstamos convencional», mientras que el gobierno británico suscribía los «Préstamos de recuperación» otorgados por los bancos comerciales. La estanflación a menudo asociada con la represión financiera ya ha llegado, dice Napier.

Lo que estas diferentes formas de ver la inflación no tienen en cuenta es cómo el sistema financiero se enfrentará a este cambio de régimen. La caída de la inflación ha ido acompañada de una caída de los tipos de interés. Las tasas ultrabajas se han metido «en todas las grietas», para usar una frase acuñada por Jeremy Stein de Harvard. Los inversores han asumido más riesgos para compensar su pérdida de ingresos. La deuda corporativa ha aumentado con las empresas pidiendo prestado para recomprar sus acciones y el capital privado organizando adquisiciones. El aumento de los precios de los activos ha sustituido a los ahorros genuinos. Las economías desarrolladas se han «hiperfinanciado», dice Maxey. En los Estados Unidos, la participación del sector financiero en el PIB aumentó de alrededor del 2% en la década de 1950 a más del 8% en la actualidad.

El látigo inflacionario provocará un verdadero dolor en Wall Street. El aumento de la inflación puede obligar a la Fed a reducir sus compras mensuales de valores más rápidamente de lo previsto. A medida que se succiona liquidez del mercado, podríamos enfrentarnos a otra “rabieta de la puesta a punto”. El mercado de repos, donde los títulos de deuda se utilizan como garantía para préstamos a un día, no funciona correctamente cuando la liquidez se evapora. Es probable que repunte la volatilidad en el mercado de bonos de EE. UU., Que sigue aproximadamente a la de los precios al consumidor. A medida que aumentan los rendimientos de los bonos del Tesoro, existe la posibilidad de que los rendimientos de los valores más riesgosos se disparen.

Durante el último cuarto de siglo, el rendimiento de los bonos y las acciones se ha relacionado inversamente: en momentos en que el mercado de valores ha caído, los bonos del gobierno generalmente arrojan rendimientos positivos. A las carteras convencionales, que asignan el 60% a acciones y el 40% a bonos, les ha ido bien. Pero a medida que regrese la inflación, es probable que los bonos y las acciones se correlacionen positivamente, subiendo y bajando juntos, como lo hicieron en la década de 1970. Esto significa que los inversores tendrán que repensar su asignación de activos.

En particular, deben considerar cómo reducir la sensibilidad de las carteras al aumento de las tasas de interés, lo que técnicamente se conoce como «riesgo de duración». El riesgo de duración del mercado de bonos corporativos de EE. UU. Se encuentra en un máximo histórico. Las acciones estadounidenses también tienen más duración que en cualquier otro momento desde la burbuja de las punto com. Los inversores pueden reducir este riesgo comprando acciones más baratas. Rob Arnott de Research Affiliates, quien también habló en la conferencia de Grant esta semana, señala que las acciones de valor en los mercados emergentes, Japón, Europa y el Reino Unido se cotizan actualmente a valoraciones muy atractivas.

Napier opina que los inversores no deberían poseer bonos de ningún tipo. Sin embargo, los bonos protegidos contra la inflación pueden seguir obteniendo buenos resultados a pesar de sus rendimientos reales negativos. (Su rendimiento negativo puede considerarse una prima de seguro contra una inflación imprevista). Sobre todo, dice Maxey, los inversores deben ser ágiles. Suena contrario a la intuición, pero también es útil tener más efectivo, el activo de menor duración, a medida que los mercados se vuelven más volátiles. El valor real del efectivo puede verse erosionado por la inflación, pero al menos proporciona a los inversores un medio para comprar activos cuando se vuelven baratos.

Fuente: reuters.com, 21/10/21

.

.

[…] ¿La inflación está de vuelta? […]