Inflación: El enemigo silencioso que erosiona economías y sociedades

agosto 12, 2024

Por Gustavo Ibáñez Padilla.

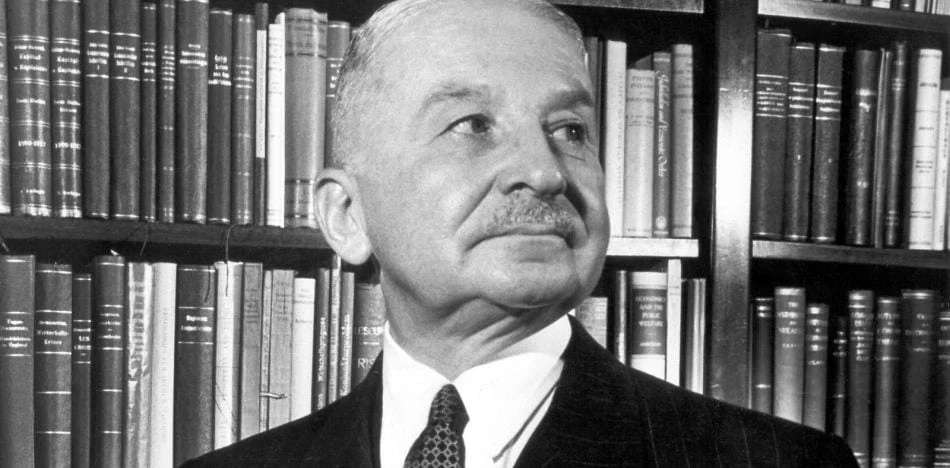

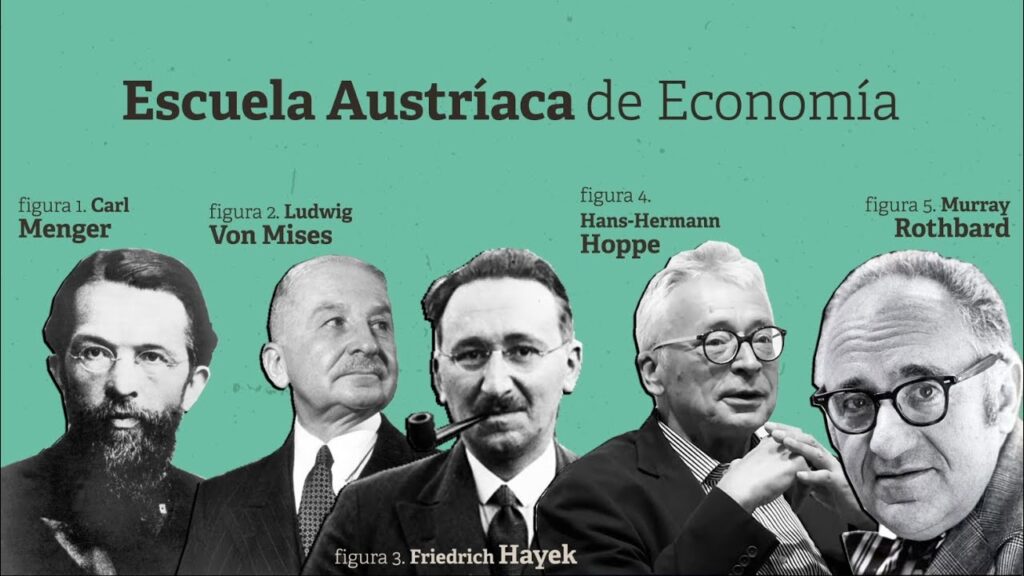

La inflación, un término que resuena constantemente en los debates económicos, ha sido un fenómeno recurrente en la historia financiera mundial. Este concepto, ampliamente estudiado y debatido por economistas de renombre como Ludwig von Mises, Friedrich von Hayek y Milton Friedman, es a menudo malinterpretado como un mero aumento de precios. Sin embargo, su raíz es mucho más profunda y está intrínsecamente ligada a la emisión descontrolada de dinero sin respaldo, lo que convierte a la inflación en un enemigo silencioso de la economía.

La Visión de Mises, Hayek y Friedman

Ludwig von Mises, uno de los economistas más influyentes de la Escuela Austriaca, definió la inflación como un proceso mediante el cual se incrementa la cantidad de dinero en circulación sin un respaldo real en bienes y servicios. Según Mises, este exceso de dinero frente a la oferta de bienes y servicios inevitablemente lleva a un aumento generalizado de los precios. Para Mises, la inflación no era solo una cuestión de precios más altos, sino un desequilibrio económico que distorsiona la estructura de producción y distribución de recursos.

Friedrich von Hayek, discípulo de Mises, amplió esta visión señalando que la inflación, al alterar las señales de precios en la economía, conduce a una mala asignación de recursos. Según Hayek, cuando los precios suben debido a la inflación, los empresarios reciben señales falsas que los inducen a invertir en proyectos no sostenibles a largo plazo, creando burbujas económicas que eventualmente estallan, causando recesiones y crisis.

Milton Friedman, un destacado economista monetarista, sintetizó estas ideas en su famosa afirmación: “La inflación es siempre y en todo lugar un fenómeno monetario”. Para Friedman, la inflación surge cuando la cantidad de dinero en la economía crece más rápido que la producción de bienes y servicios. Es decir, cuando los gobiernos emiten más dinero del que la economía puede respaldar con su producción real, los precios suben inevitablemente.

.

Emisión monetaria sin respaldo: La raíz del problema

La emisión de dinero sin respaldo, es decir, sin un aumento correspondiente en la producción de bienes y servicios, es la causa fundamental de la inflación. Este tipo de política monetaria expansiva suele implementarse en tiempos de crisis económicas, cuando los gobiernos buscan financiar sus gastos a través de la impresión de dinero. Sin embargo, esta solución temporal puede convertirse en una trampa mortal para la economía a largo plazo.

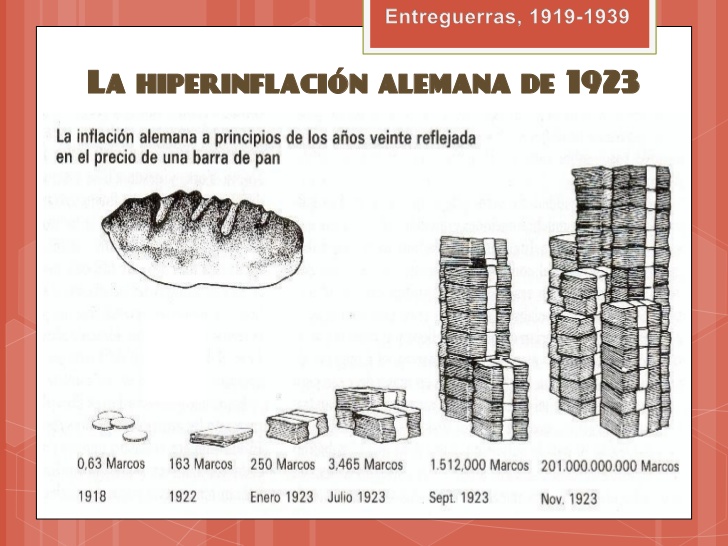

Un ejemplo histórico claro de los efectos devastadores de la inflación es la hiperinflación que sufrió Alemania en la década de 1920, conocida como la República de Weimar (1918-1933). Tras la Primera Guerra Mundial, Alemania enfrentó una deuda externa inmensa y optó por imprimir grandes cantidades de dinero para pagar sus obligaciones. El resultado fue una espiral inflacionaria que destruyó el valor del marco alemán. En 1923, los precios se duplicaban cada pocos días, lo que llevó a la población a utilizar billetes de banco como papel tapiz o combustible, ya que habían perdido prácticamente todo su valor.

.

Inflación e Hiperinflación: Una distinción crucial

La inflación se convierte en hiperinflación cuando los aumentos de precios superan el 50% mensual (parámetro arbitrario). Este fenómeno no es solo un aumento rápido de precios, sino una señal de la pérdida total de confianza en la moneda. La hiperinflación es un claro indicio de que la demanda de dinero ha caído drásticamente; es decir, la población ya no desea mantener su riqueza en la moneda local, anticipando que su valor seguirá erosionándose.

La hiperinflación es más que una crisis económica; es una crisis de confianza. Cuando los ciudadanos y las empresas pierden la fe en la estabilidad de la moneda, buscan desesperadamente convertir su dinero en bienes, divisas extranjeras o cualquier otro activo que conserve valor. Este pánico generalizado agrava la inflación, convirtiendo lo que inicialmente era una presión económica en un colapso total del sistema financiero.

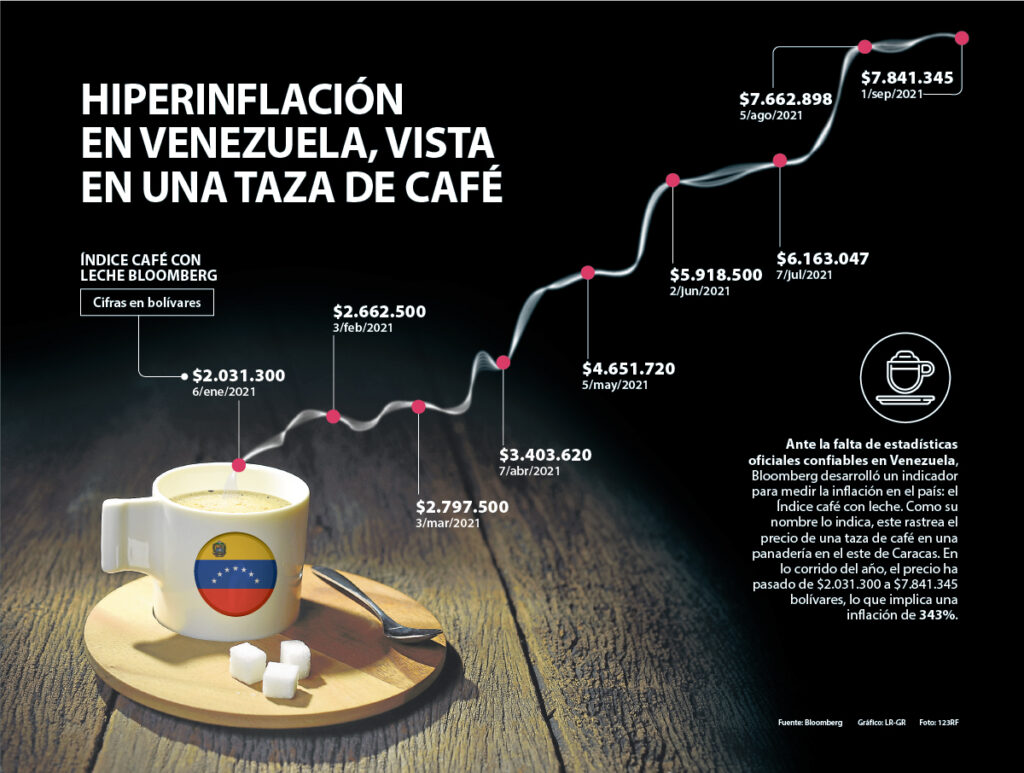

Un ejemplo contemporáneo de hiperinflación es el caso de Venezuela. A mediados de la década de 2010, el otrora rico país sudamericano experimentó un colapso económico que llevó a una hiperinflación que, según el Fondo Monetario Internacional (FMI), alcanzó un asombroso 1.000.000% anual en 2018. Esta crisis fue catalizada por el desgobierno socialista, la caída de los precios del petróleo, la mala gestión económica y la emisión masiva de dinero por parte del gobierno para cubrir déficits fiscales, lo que destruyó el valor del bolívar venezolano y empujó a millones de venezolanos a la pobreza extrema.

.

La influencia de las crisis políticas

Las crisis políticas a menudo actúan como catalizadores de la hiperinflación. En muchos casos, los gobiernos enfrentan presiones para financiar guerras, programas sociales insostenibles o simplemente para mantenerse en el poder. Cuando estas presiones se combinan con una economía débil, el resultado es la adopción de políticas monetarias irresponsables que llevan a una pérdida masiva de confianza en la moneda.

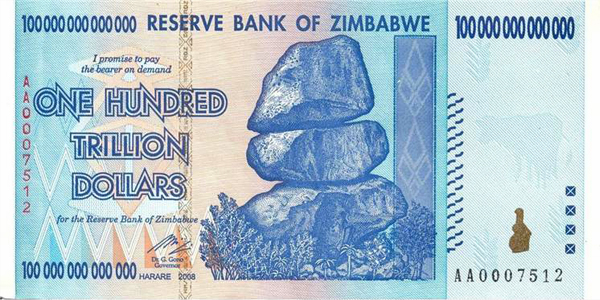

La hiperinflación en Zimbabue durante la década de 2000 es otro ejemplo emblemático. Bajo el régimen del dictador Robert Mugabe, la economía de Zimbabue colapsó debido a la corrupción, la expropiación de tierras y la mala gestión económica. Para financiar el déficit, el gobierno imprimió cantidades masivas de dólares zimbabuenses, lo que llevó a una inflación que alcanzó cifras inimaginables: en noviembre de 2008, la tasa de inflación mensual llegó a 79.600.000.000%. La moneda se volvió tan inútil que la gente recurría al trueque para sobrevivir.

.

La destrucción del valor de la moneda

La inflación y la hiperinflación destruyen el valor de la moneda, lo que tiene consecuencias devastadoras para la economía y la sociedad. Cuando el dinero pierde su poder adquisitivo, los ahorros de toda una vida pueden evaporarse en cuestión de meses o días. Las pensiones, salarios y otros ingresos fijos se vuelven insuficientes para cubrir las necesidades básicas, lo que lleva a un aumento de la pobreza y la desigualdad.

Además, la destrucción del valor de la moneda desincentiva la inversión y el ahorro. En un entorno inflacionario, las empresas son reacias a invertir a largo plazo, ya que la incertidumbre económica y la inestabilidad de precios dificultan la planificación. Esto, a su vez, frena el crecimiento económico y perpetúa el ciclo de pobreza y estancamiento.

Cómo poner fin al flagelo de la inflación

Terminar con la inflación y la hiperinflación requiere políticas monetarias responsables y una gestión económica prudente. La disciplina fiscal es esencial: los gobiernos deben evitar la tentación de financiar déficits a través de la emisión de dinero. En lugar de imprimir dinero, los gobiernos deben buscar fuentes de ingresos sostenibles y recortar gastos innecesarios.

Además, es crucial fortalecer la independencia de los bancos centrales para que puedan tomar decisiones monetarias sin interferencias políticas. La adopción de políticas de metas de inflación, donde los bancos centrales se comprometen a mantener baja la inflación dentro de un rango específico, ha demostrado ser eficaz en muchas economías desarrolladas.

Los ciudadanos también tienen un papel importante en la lucha contra la inflación. Deben estar informados y exigir transparencia y responsabilidad a sus gobiernos en la gestión de la política monetaria. La educación financiera es clave para comprender los riesgos de la inflación y cómo proteger el poder adquisitivo a lo largo del tiempo.

En última instancia, la estabilidad económica es fundamental para el bienestar de una sociedad. La inflación no es solo un problema económico; es un fenómeno que puede socavar la cohesión social y desestabilizar naciones enteras. Por ello, es imperativo que tanto los gobiernos como los ciudadanos trabajen juntos para evitar caer en la trampa de la inflación descontrolada.

Fuente: Ediciones EP, 12/08/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Sirven los Controles de Precios?

El impacto devastador de la inflación en la economía

La inflación en Argentina y la destrucción del valor del peso

Inflación e Hiperinflación: El flagelo económico que amenaza a las naciones

.

.

El dinero no es neutral

julio 24, 2024

La falacia de la neutralidad del dinero

Por Manuel Llamas.

Los monetaristas han fracasado una vez más. La mayoría de los economistas de hoy en día, incluidos aquellos que se autodenominan falazmente liberales, desconocen el origen de la actual crisis económica (2008) y, por lo tanto, aún más su posible solución. El error radica en una teoría equivocada acerca de la auténtica relación existente entre el capital y la economía real.

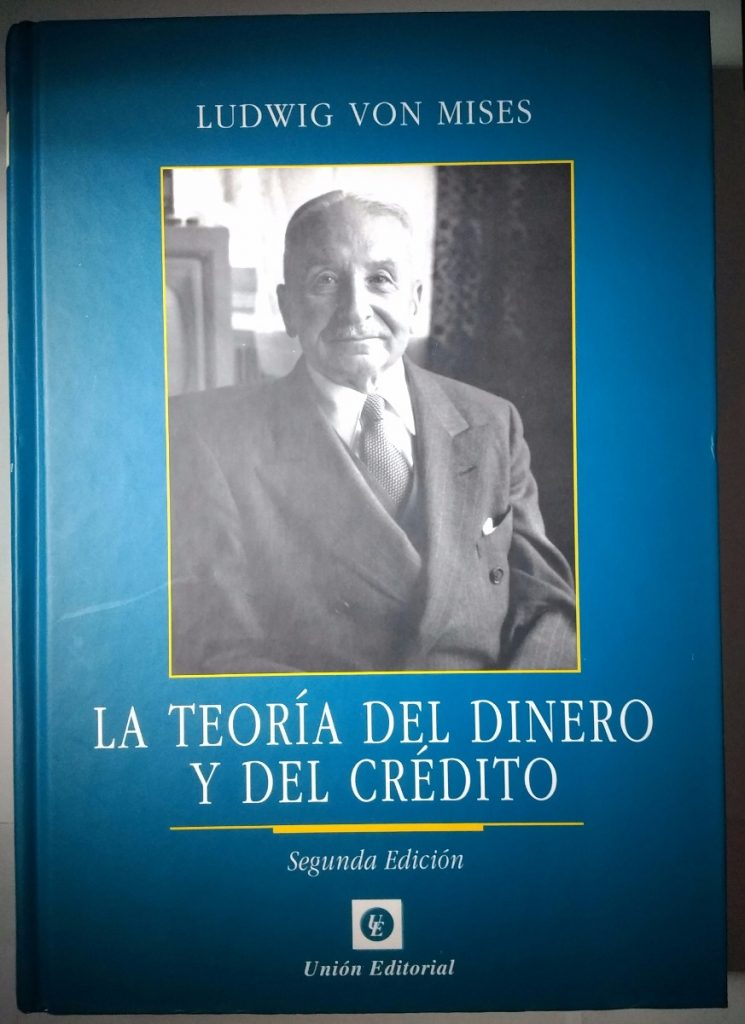

El dinero no es neutral y, como consecuencia, su manipulación arbitraria por parte de los reguladores estatales (banca central) acaba mostrando sus terribles efectos tarde o temprano, tal y como acontece en la actualidad. Lo paradójico es que dicho problema ya fue diseccionado en profundidad a la luz del análisis teórico desarrollado por el principal valedor de la Escuela Austríaca de Economía, Ludwig von Mises. Sin embargo, pese al certero diagnóstico aplicado en este ámbito, la política monetaria vigente sigue bebiendo de los criterios dictados por la Escuela de Chicago, persistiendo en los mismos errores de base cometidos en el pasado.

De ahí precisamente la importancia de revivir las enseñanzas derivadas del debate teórico mantenido a lo largo de las últimas décadas por ambas corrientes acerca de la denominada «hipótesis de la neutralidad del dinero». Lo importante aquí es que un cambio en la comprensión de este fenómeno, es decir, que el dinero no es neutral a largo plazo, modificaría de forma sustancial los cimientos sobre los que se sustenta la política monetaria vigente a nivel mundial.

Los monetaristas construyen toda su teoría sobre hipotéticos modelos de equilibrio que nunca acontecen en la vida real. Su concepción cuantitativa del dinero afirma que un incremento de la oferta monetaria tan sólo se materializa en un incremento de los precios, de tal forma que sus posibles efectos adversos sobre la producción, el consumo o el empleo (variables de la economía real) siempre quedarán neutralizados a largo plazo.

Así, por ejemplo, David Hume asegura que no importa la cantidad de dinero en circulación que exista en un determinado país. Ya sea, mayor o menor, bastará para facilitar su función esencial, el intercambio de bienes. Así, si durante la noche se duplicara la cantidad de dinero que posee cada individuo, al día siguiente no habría ni más prestamistas ni variación alguna en el interés a aplicar. Es decir, a largo plazo, tal variación no modificaría en absoluto ni la actividad productiva ni la velocidad de la circulación monetaria. Según Hume, tan sólo se doblaría el nivel general de precios.

Es decir, la expansión monetaria traería como resultado una particular transición de un estado de equilibrio inicial (punto de partida) a otro estado de equilibrio a largo plazo, en donde el único efecto permanente sería un aumento correlativo de los precios.

Irving Fisher, por su parte, reconoce que puede provocar un incremento transitorio de los márgenes de ganancia de determinados productores, ya que ese dinero creado ex novo impulsa la demanda de determinados bienes y, como consecuencia, estimula una mayor oferta de esos productos. Sin embargo, la flexibilidad del mercado logra corregir a corto plazo los beneficios inflados, dando fin a la fase del boom.

De este modo, Fisher concluía que la causa de los ciclos debíamos buscarla en el aumento de la oferta monetaria no anticipada por los agentes económicos. Por ello, su diagnóstico consistía en aplicar una política monetaria que tuviera como principal objetivo mantener una inflación estable. Justifica, pues, la existencia de la banca central (planificación monetaria) y el seguimiento de un indicador que, en realidad, es muy incompleto (el índice de precios de consumo o cesta básica de la compra), para controlar los efectos de la expansión monetaria.

Por su parte, Milton Friedman, autor de referencia para los pseudoliberales del pasado siglo, llega a una conclusión similar. Los cambios monetarios afectan a la producción, pero a corto plazo (entre 5 y 10 años), mientras que dicha expansión fiduciaria se traduce en un aumento de precios a largo (décadas). De hecho, admite que las variaciones amplias en la cantidad de dinero disponible son desestabilizadoras y deben evitarse. Sin embargo, aboga por establecer una política monetaria automática: que la cantidad de dinero crezca a una tasa estable anual para impulsar el crecimiento económico. Es decir, nuevamente, intervención monetaria a través de los bancos centrales.

Todo este edificio teórico se ha derrumbado, y lo triste es que los monetaristas parecen no darse cuenta. Y eso que la solución fue explicada por Mises hace décadas en su obra Teoría del dinero y del crédito (1912). El dinero nunca puede ser neutral por definición y naturaleza. Existe y, por lo tanto, está sometido a la valoración subjetiva de los individuos. Es decir, no es algo objetivo y cuantificable.

Así, la variación en el volumen de dinero, por fuerza, distorsiona el precio relativo de los bienes. Y ello por la simple razón de que el precio de los productos nunca aumenta de forma homogénea y agregada, sino todo lo contrario. El dinero ex novo lo recibe en primer lugar un número limitado de agentes, que demandan ciertos bienes y que, por extensión, modifican la estructura de precios relativos.

Los precios nunca cambian por igual, al mismo tiempo y en la misma dirección, tal y como expone el análisis microeconómico e individualista de la economía frente a la teoría cuantitativa o agregada de la Escuela de Chicago. Y es que, los precios relativos determinan el volumen y la dirección de la producción, por lo que cualquier cambio en la cantidad de dinero acaba afectando de una u otra forma a la estructura productiva.

Esta cuestión se clarifica aún más al concluir que, aunque todo el mundo se levantara un día con x unidades más de dinero, cada individuo valorará de forma diferente (subjetiva) cada unidad adicional del mismo. De ahí que resulte falso que una duplicación del dinero en circulación reduzca a la mitad el poder adquisitivo del mismo. «Todo aumento de la oferta monetaria provocará efectos sobre la demanda y, por lo tanto, un aumento desigual en los precios de los bienes. No todas las mercancías serán demandadas en igual cantidad, ni las más intensamente demandadas serán afectadas en el mismo grado«.

La manipulación arbitraria de tipos efectuada por los bancos centrales es la principal responsable de los auges y depresiones de la actividad económica. ¿Por qué? El proceso de producción tiene lugar en un marco de tiempo, en donde los empresarios efectúan sus inversiones guiados por dos elementos clave (precios y tipo de interés) para asignar los recursos de la forma más eficiente posible en las distintas etapas del proceso.

La inyección fiduciaria o la expansión del crédito, por fuerza, distorsiona ambas señales, y conduce a los agentes económicos a efectuar malas inversiones. Y es que sin tal intervención pública sobre los tipos de interés algunos procesos nunca se habrían emprendido. Es decir, tan sólo resultan rentables con tipos de interés artificialmente bajos. Además, alargan artificialmente la estructura productiva, y los agentes tienden a sobreinvertir en la producción de bienes de capital en detrimento de bienes de consumo.

El problema es que, tarde o temprano, esta situación se hace insostenible cuando aparece el «riesgo inflacionario». Es entonces cuando la autoridad política no puede mantener por más tiempo el interés bajo, saltando a la luz el volumen de malas inversiones efectuadas. Como resultado, los efectos de la fase expansiva se invierten y surge la recesión, el desempleo, la deflación, la restricción del crédito y la caída del consumo, entre otros. La crisis es inevitable. Tan sólo cabe prevenirla impidiendo el aumento de la oferta de dinero.

Mises demuestra que el dinero no es neutral ni a corto, ni a medio ni a largo plazo. El aumento de la oferta monetaria distorsiona por fuerza los precios relativos de los bienes y modifica la estructura productiva. ¿La solución? Abolir el sistema de banca central, abogar por la banca libre sujeta al patrón oro y aplicar un coeficiente de caja del 100%.

Como observarán, ninguna de estas medidas está encima de la mesa de los líderes gubernamentales, al menos, por el momento. Más bien, todo lo contrario. Asistimos a un nuevo auge del fracasado keynesianismo económico, lo que demuestra que el hombre es el único animal que tropieza dos veces en la misma piedra (crack del 29). Y tres (crisis del petróleo de los 70) y cuatro (crisis de los 90 en EEUU) y cinco (la burbuja de las punto com) y seis (recesión tras los atentados del 11 de Septiembre)… ¿Y siete?

Fuente: juandemariana.org, 28/11/08.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

______________________________________________________________________________

.

.

Inflación e Hiperinflación: El flagelo económico que amenaza a las naciones

septiembre 21, 2023

Por Gustavo Ibáñez Padilla.

La inflación, ese fenómeno económico omnipresente y muchas veces soslayado, ha sido objeto de análisis y debate por parte de destacados economistas a lo largo de la historia. Personalidades como Ludwig von Mises, Friedrich von Hayek y Milton Friedman dejaron huellas imborrables en la comprensión de este concepto y sus devastadores efectos cuando se origina en la emisión de dinero sin respaldo.

Tres perspectivas iluminadoras

Ludwig von Mises, uno de los pilares de la escuela austríaca de economía, definió la inflación como «la expansión del suministro de dinero sin un aumento correspondiente en la demanda de dinero». Desde esta perspectiva, la inflación es esencialmente un desequilibrio entre la cantidad de dinero en circulación y la demanda real del mismo.

Friedrich von Hayek, otro renombrado economista austríaco, subrayó la importancia de la estabilidad monetaria como un pilar esencial para el funcionamiento eficiente de una economía. Para él, la inflación es un síntoma de una mala gestión monetaria que distorsiona las señales de mercado y socava la confianza de los agentes económicos.

Por último, Milton Friedman, un defensor de la política monetaria pragmática, argumentó que la inflación es «siempre y en todas partes un fenómeno monetario». En otras palabras, Friedman enfatizó que la emisión excesiva de dinero por parte de las autoridades monetarias es la causa principal de la inflación.

.

Lecciones de la Historia: La devastación de la inflación

La historia económica está repleta de ejemplos que ilustran los perjuicios de la inflación. Uno de los casos más notorios es el de la República de Weimar en la década de 1920. Alemania, después de la Primera Guerra Mundial, se vio sumida en una hiperinflación que destruyó el valor del marco alemán a una velocidad vertiginosa. En noviembre de 1923, un dólar estadounidense llegó a valer 4.2 billones de marcos alemanes (4.200.000.000.000). La gente llevaba carros llenos de dinero para comprar un pan.

.

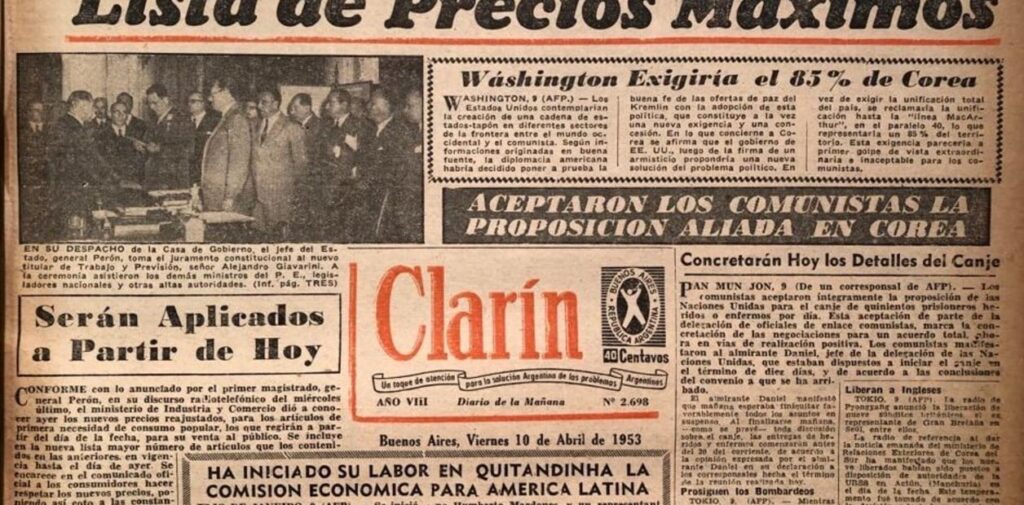

En América Latina, la inflación crónica ha sido un flagelo recurrente. Argentina, en particular, ha experimentado largos ciclos de inflación a lo largo de su historia económica. En tres ocasiones el país sufrió una hiperinflación que fulminó el valor de la moneda: el primero fue el “Rodrigazo” en 1975, seguido por la hiperinflación de 1989 bajo la presidencia de Raúl Alfonsín y, finalmente, la tercera hiperinflación en 1990 durante el gobierno de Carlos Menem.

Hiperinflación: Cuando la moneda se desmorona

La hiperinflación es la pesadilla suprema de la inflación descontrolada. Si bien no existe una definición universalmente aceptada de cuándo se cruza la línea que separa la inflación de la hiperinflación, suele considerarse que esta última ocurre cuando la tasa de inflación mensual supera el 50% o cuando los precios se duplican en un período de menos de un mes.

La hiperinflación es un fenómeno extremadamente peligroso, ya que destruye la confianza en la moneda de manera casi instantánea. La gente pierde toda fe en el valor del dinero y busca desesperadamente gastarlo o invertirlo en activos reales, como bienes raíces o bienes duraderos. En este punto, la caída de la demanda de dinero desencadena un ciclo destructivo en el que la cantidad de dinero en circulación aumenta exponencialmente, lo que a su vez aumenta la inflación y provoca una espiral fuera de control.

Crisis Políticas como catalizadores de la hiperinflación

La hiperinflación rara vez es un fenómeno aislado. A menudo, está vinculada a crisis políticas y sociales que desencadenan un colapso de la confianza en las instituciones gubernamentales. Cuando los líderes políticos recurren a la emisión desenfrenada de dinero para financiar sus gastos o para pagar deudas insostenibles, la población percibe una falta de responsabilidad fiscal y pierde la fe en la moneda.

Un ejemplo impactante de esto es el caso de Zimbabwe a principios de la década de 2000. La hiperinflación alcanzó proporciones astronómicas, y los billetes de banco se volvieron prácticamente inútiles. Esta crisis económica fue resultado de políticas irresponsables y de una desconfianza generalizada en el gobierno, lo que condujo a una rápida caída en la demanda de dinero y al colapso de la moneda local.

.

La Destrucción del Valor de la Moneda: Más allá de los números

La destrucción del valor de la moneda es mucho más que una cifra en un gráfico. Detrás de cada punto porcentual de inflación hay historias de personas que luchan para mantener su nivel de vida, ahorrar para el futuro, comprar bienes básicos o simplemente sobrevivir. La inflación erosiona el poder adquisitivo de los ciudadanos de manera constante y silenciosa, socavando su bienestar y calidad de vida.

Un ejemplo ilustrativo es el de Venezuela en los últimos años. El país sudamericano ha experimentado una hiperinflación devastadora que ha dejado a la población en una lucha diaria por la supervivencia. Los precios de los alimentos y medicamentos aumentan de manera exponencial, mientras que los salarios se vuelven casi irrelevantes. La destrucción del valor de la moneda ha llevado a una crisis humanitaria y una diáspora sin precedentes.

.

La Esperanza en la disciplina y la educación

Ante la amenaza constante de la inflación y la posibilidad siempre latente de la hiperinflación, es imperativo que las sociedades y sus líderes políticos tomen medidas responsables. La disciplina fiscal y la gestión monetaria son esenciales para prevenir la inflación descontrolada. Aquí juega un rol clave la independencia política del Banco Central, en su papel de custodio del valor de la moneda.

La educación económica también desempeña un papel crucial. La comprensión pública de los peligros de la inflación y la importancia de una moneda estable puede ayudar a fortalecer la resistencia contra políticas imprudentes.

En resumen, la inflación y, en particular, la hiperinflación, son fuerzas destructivas que amenazan la estabilidad económica, social y política. Aprender de la historia y reconocer los signos de peligro resulta esencial. Es responsabilidad de todos nosotros, como ciudadanos informados, exigir responsabilidad fiscal.

Fuente: Ediciones EP, 21/09/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Sirven los Controles de Precios?

El impacto devastador de la inflación en la economía

La inflación en Argentina y la destrucción del valor del peso

.

.

El impacto devastador de la inflación en la economía: Lecciones de Argentina, Israel y Alemania

septiembre 13, 2023

Por Gustavo Ibáñez Padilla.

En el complejo escenario económico global, la inflación emerge como la Hidra de Lerna, un monstruo de múltiples cabezas, capaz de desencadenar estragos en cualquier país. Este insidioso fenómeno, si se le permite crecer de manera persistente, puede generar consecuencias nefastas que trascienden los balances financieros para adentrarse en el tejido social y político. Ejemplos como Argentina, Israel y Alemania ofrecen lecciones dolorosas sobre los riesgos de una inflación descontrolada.

El espejismo de la prosperidad efímera

La inflación, ese incremento generalizado y sostenido de los precios, puede inicialmente parecer un signo de prosperidad económica. Los salarios suben y el consumo parece florecer. No obstante, esta ilusión de riqueza es tan fugaz como una burbuja de jabón en un día ventoso. La realidad es que una inflación creciente erosiona el poder adquisitivo de la población, reduciendo la capacidad de ahorro y la inversión a largo plazo.

Argentina: Un paradigma de inflación persistente

Argentina, en los siglos XX y XXI, se ha convertido en un caso paradigmático de inflación crónica. A pesar de breves episodios de estabilidad económica, la sombra de la inflación siempre se cierne sobre la otrora próspera nación sudamericana. Economistas austríacos, como Ludwig von Mises y Friedrich von Hayek, advirtieron sobre los peligros de una expansión descontrolada de la oferta monetaria, señalando que esta práctica conducía inevitablemente a una depreciación del valor de la moneda.

La falta de responsabilidad fiscal, combinada con políticas monetarias laxas, ha llevado a la emisión de moneda sin respaldo real, un síntoma claro de los abusos demagógicos de los políticos. Esto desencadena un círculo vicioso: el exceso de moneda en circulación genera una mayor demanda de bienes y servicios, lo que a su vez aumenta los precios. Los salarios, a pesar de los incrementos nominales, no logran mantener el paso, y la población se ve atrapada en una espiral inflacionaria. “Los salarios suben por la escalera, los precios por el ascensor.”

Israel: Lecciones de estabilidad y resiliencia

Por otro lado, Israel ofrece una lección valiosa sobre la importancia de políticas monetarias prudentes y una gestión fiscal responsable. En la década de 1980, el pequeño país de Medio Oriente enfrentó una inflación galopante que alcanzó cifras astronómicas. Sin embargo, la determinación del gobierno y la implementación de medidas drásticas, incluyendo la introducción de una nueva moneda y muy estrictas políticas monetarias, permitieron a Israel salir de la vorágine inflacionaria y establecer una economía más sólida.

Los economistas austríacos argumentan que esta experiencia valida su teoría sobre la necesidad de una moneda estable y una política monetaria enfocada en la preservación del valor del dinero. Además, resaltan la trascendental importancia de un marco institucional que limite el poder de los políticos para manipular la economía con propósitos cortoplacistas.

.

Alemania: La espantosa sombra de la hiperinflación

Quizás el caso más dramático de inflación descontrolada sea el de la Alemania de la República de Weimar en la década de 1920. La hiperinflación que asoló el país tras la Primera Guerra Mundial llevó a una devaluación tan exorbitante que el dinero se volvió casi irrelevante. Los billetes perdieron su valor de manera tan rápida que las personas se veían obligadas a gastarlos casi de inmediato, antes de que se depreciasen aún más. De hecho los billetes comenzaron a imprimirse sin número de serie para evitar demoras.

Este episodio extremo de inflación no solo destruyó los ahorros de la población, sino que provocó una disolución social palpable. La confianza en las instituciones se desmoronó y la estabilidad política se vio gravemente comprometida. Este sombrío capítulo de la historia económica alemana subraya los peligros reales de permitir que la inflación se desboque, al provocar el caldo de cultivo para el surgimiento del régimen criminal nazi.

La urgencia de una política económica responsable

En tiempos de incertidumbre económica, las lecciones que nos ofrecen Argentina, Israel y Alemania son vitales. La inflación, lejos de ser una mera cifra en un gráfico, tiene el potencial de transformarse en una fuerza desestabilizadora que socava los cimientos de una sociedad. Los economistas austríacos, con su enfoque en la necesidad de una moneda respaldada por activos reales y políticas fiscales responsables, nos recuerdan la importancia de mantener la disciplina en tiempos de bonanza y crisis por igual.

En última instancia, la lucha contra la inflación no es solo una cuestión económica, sino una cuestión de preservación del orden social y político. Los riesgos de una inflación descontrolada son demasiado grandes como para ignorarlos. Es responsabilidad de los líderes políticos y económicos aprender de la historia y actuar con prudencia y determinación para evitar que el monstruo de la inflación desate su furia sobre la economía y la sociedad.

En las inmortales palabras de Milton Friedman, premio Nobel de Economía: «La inflación es siempre y en todas partes un fenómeno monetario». Esta cita resume de manera elocuente la raíz del problema y la importancia de una gestión monetaria responsable. En un mundo donde la confianza en la estabilidad de la moneda es esencial, no podemos permitirnos ignorar las lecciones del pasado. La inflación, si se deja sin control, no solo amenaza los cimientos económicos, sino que socava la confianza y la cohesión de una sociedad. Es tiempo de actuar con sabiduría y visión a largo plazo para evitar que el espectro de la inflación destruya nuestro presente y nos aceche en el futuro.

Fuente: Ediciones EP, 13/09/23.

Más información:

¿Sirven los Controles de Precios?

La inflación en Argentina y la destrucción del valor del peso

.

.

La inflación en Argentina y la destrucción del valor del peso

abril 20, 2023

Por Gustavo Ibáñez Padilla.

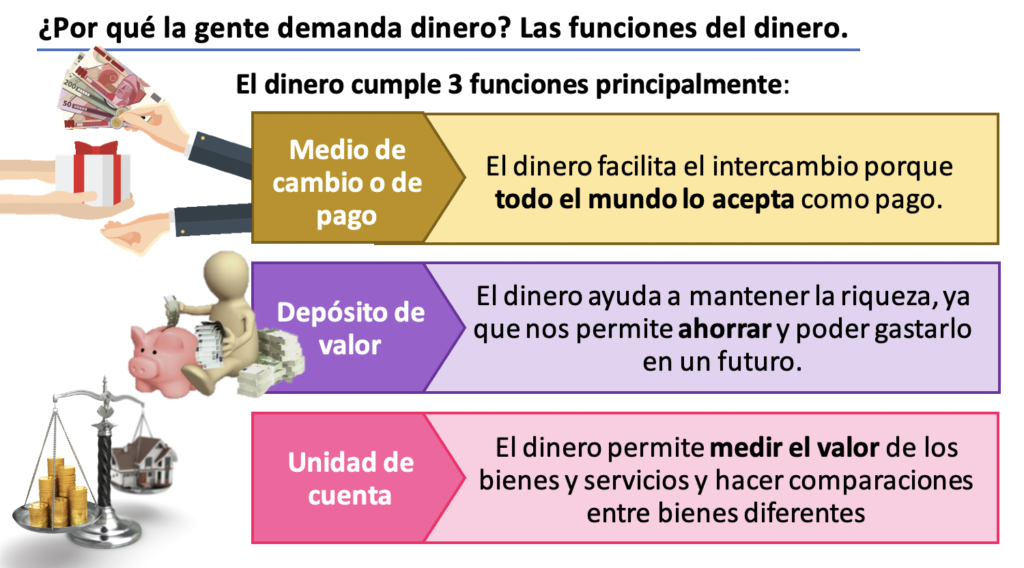

El dinero es una herramienta esencial para el funcionamiento de cualquier economía moderna. Desde hace miles de años, el dinero ha sido utilizado como un medio de intercambio, como unidad de cuenta y como reserva de valor. Estas tres funciones básicas del dinero son esenciales para el funcionamiento de una economía de mercado, ya que permiten el intercambio de bienes y servicios de una manera más eficaz y eficiente. Sin embargo, la inflación y la devaluación del dinero pueden tener consecuencias económicas graves, como es el caso de la situación actual que sufrimos en Argentina.

La primera función del dinero es el medio de intercambio. El dinero facilita el intercambio de bienes y servicios al actuar como un intermediario aceptado por ambas partes en la transacción. En lugar de tener que intercambiar bienes y servicios directamente –el trueque–, las personas pueden utilizar el dinero para comprar lo que necesitan. El dinero también reduce el costo de las transacciones al permitir intercambios indirectos.

La segunda función del dinero es la unidad de cuenta. El dinero actúa como una medida común para comparar el valor de diferentes bienes y servicios. Sin el dinero, sería difícil comparar los valores de diferentes bienes y servicios y tomar decisiones informadas sobre cómo asignar los recursos. El dinero es esencial para el cálculo económico y la toma de decisiones racionales, ya que nos permite llevar una contabilidad.

La tercera función del dinero es la reserva de valor. El dinero permite que las personas almacenen valor y lo utilicen en el futuro. En lugar de tener que intercambiar los bienes y servicios inmediatamente, las personas pueden utilizar el dinero como un medio para ahorrar y planificar para el futuro. Esta función es particularmente importante para los individuos y empresas que necesitan acumular riqueza para realizar inversiones a largo plazo. Un ejemplo claro es la importancia de ahorrar e invertir para financiar el retiro o jubilación.

La inflación se manifiesta como un aumento generalizado y sostenido en los precios de los bienes y servicios en una economía. En una situación de alta inflación, el valor del dinero se devalúa constantemente, lo que puede llevar a una disminución en el poder adquisitivo de los consumidores y una reducción en la inversión y la actividad económica. Además se distorsiona el sistema de precios relativos y se generan grandes transferencias no deseadas de riqueza, desde los de menores a los de mayores recursos (ej: El Rodrigazo, 04/06/1975).

En Argentina, la inflación ha sido un problema recurrente desde sus inicios, agravándose aún más a partir de la década de 1970. La economía nacional ha sufrido repetidas crisis económicas, incluida la de 2001, que llevó a una devaluación del peso del 70% y una caída del producto bruto interno (PBI) del 11%. La inflación –que es un fenómeno monetario– ha sido impulsada por varios factores, principalmente la falta de disciplina fiscal, la política monetaria expansiva y la regulación excesiva del mercado.

La escuela austríaca de economía, liderada por economistas como Ludwig von Mises y Friedrich von Hayek, explica que la inflación es un resultado inevitable de la expansión del crédito y la creación de dinero por parte de los bancos centrales. La creación de dinero sin una base sólida en la producción real de bienes y servicios conduce a una inflación insostenible.

La inflación argentina ha sido alimentada por la expansión del crédito y la creación de dinero por parte del Banco Central de la República Argentina (BCRA). En lugar de abordar los problemas subyacentes de la economía, el Banco Central ha optado por imprimir dinero para financiar los gastos del gobierno y mantener una política monetaria laxa. Esta política ha llevado a una disminución constante en el valor del peso y un aumento exponencial en los precios de los bienes y servicios.

La devaluación del peso ha tenido consecuencias nefastas para los consumidores y las empresas en Argentina. El aumento en los precios provoca una disminución del poder adquisitivo de los consumidores y una disminución en la inversión y la actividad económica. Las empresas también sufren, ya que la devaluación aumenta el costo de los insumos importados y disminuye el valor de las inversiones realizadas en moneda extranjera.

La escuela austríaca demuestra que la única solución a largo plazo para la inflación es una política monetaria disciplinada y una reducción en el papel del gobierno en la economía. La creación de dinero debe estar vinculada a la producción real de bienes y servicios, y los bancos centrales deben actuar de manera responsable para mantener una estabilidad monetaria a largo plazo.

Además, los austríacos enseñan que la regulación excesiva del mercado y la intervención del gobierno en la economía también pueden contribuir a la inflación. La abusiva regulación y la intervención gubernamental pueden crear distorsiones en el mercado que llevan a la asignación ineficiente de recursos y aumentan los costos de producción. Estos costos se trasladan a los consumidores en forma de precios más altos, lo que contribuye a la inflación.

Nuestros gobernantes han preferido históricamente las políticas populistas y demagógicas a fin de asegurarse el triunfo en las elecciones y para ello han contado con la complicidad de gran parte del electorado. Es hora de asumir nuestra responsabilidad como ciudadanos de la República Argentina y elegir buenos representantes, que apliquen las medidas correctas y necesarias sin caer en oportunismos electorales. “Sepa el pueblo votar”.

Fuente: Ediciones EP, 20/04/23.

Más información:

Principios fundamentales de la República Argentina

.

.

La peligrosa inflación en Argentina

diciembre 14, 2021

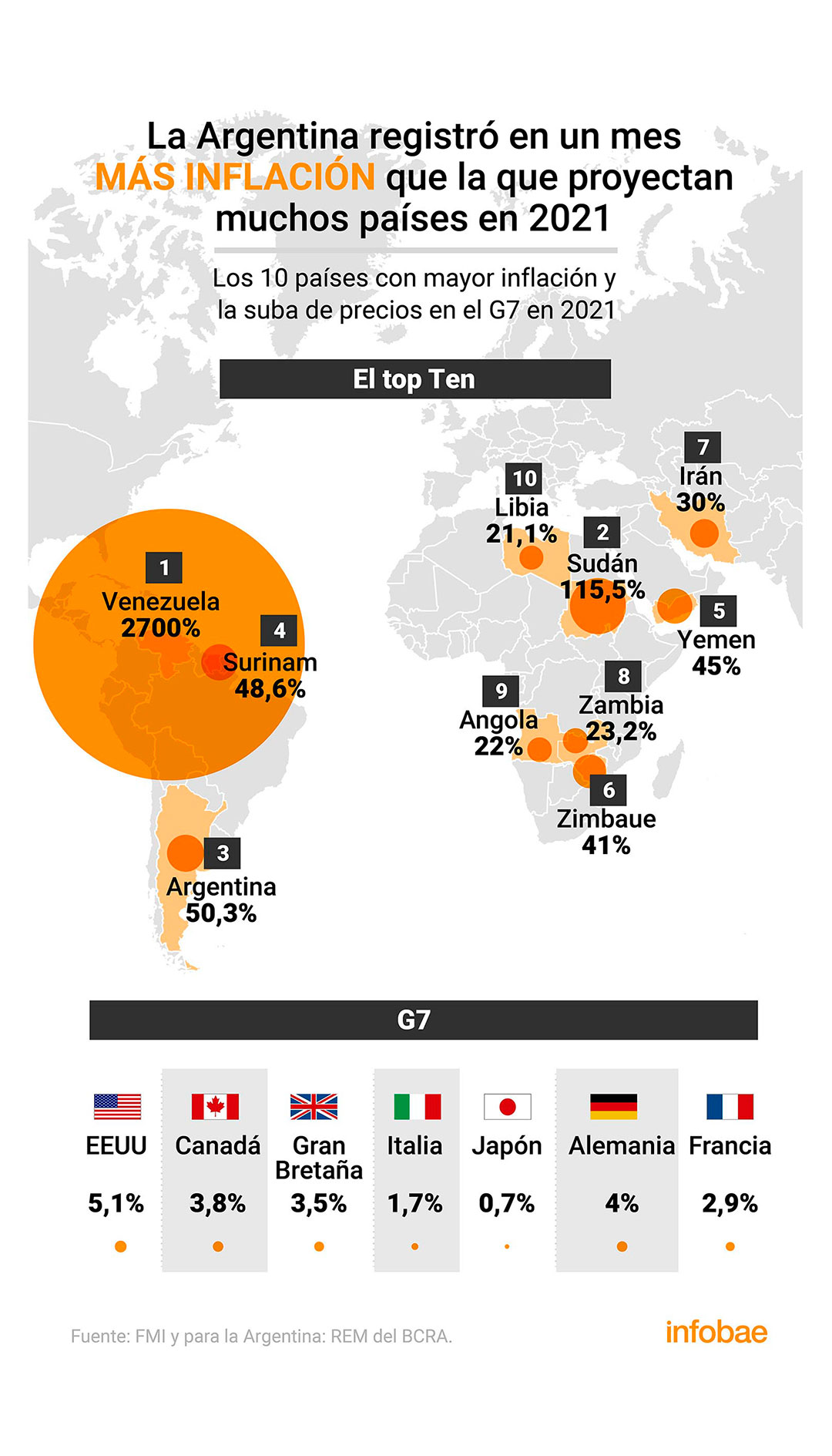

En solo un mes la Argentina tuvo más inflación que la que tienen proyectada para todo 2021 la mitad de los países del mundo

En la estimación anual es superada por Venezuela y Sudán. Incluso en medio de la tensión inflacionaria global, según el FMI hay casi 100 países que proyectan para todo el año un a suba menor al 3,5% del mes pasado

Por Martín Kaneguiser.

La Argentina registró en octubre una inflación superior a la que se proyecta para casi la mitad de los países del mundo.

Sin dejar de batir récords negativos, el país tuvo una suba de los precios al consumidor del 3,5% el mes pasado y del 52,1% en el último año; de este modo, se ubicó entre los tres países con mayor inflación, según las estimaciones del Fondo Monetario Internacional (FMI) para este año.https://eeb1ef1b028a2a9cf6780d79b26877dd.safeframe.googlesyndication.com/safeframe/1-0-38/html/container.html

Argentina se ubica entre los cinco estados en los que el FMI no mide la inflación, sobre un total de 198 países. Durante el kirchnerismo, este “borrón”, se debía a la manipulación de las estadísticas públicas, luego fue por los problemas de empalme y ahora por las “negociaciones” para un nuevo programa de refinanciación de la deuda. Los otros son cuatro Afganistán, Etiopia, Líbano y Siria, territorios todos bajo conflictos armados de diferente naturaleza. Sin registros oficiales, Líbano y Siria sufrieron en 2020 subas del 155 y el 140 por ciento, respectivamente.

En el top ten de los que sí mide el FMI están Venezuela con una estimación del 2700% y un “exclusivo” primer lugar de hiperinflación crónica y luego, Sudán con 115,5%. Argentina, según las estimaciones de los analistas consultados por el relevamiento de expectativas del mercado (REM) del Banco Central, llegará al 50,3%, tras haber alcanzado el 41,8% desde enero último; detrás están Surinam con 48,6%; Yemen: 45%; Zimbabue: 41%; Irán: 30%; Zambia: 23,2%; Angola: 22%; y Libia: 21,1 por ciento.

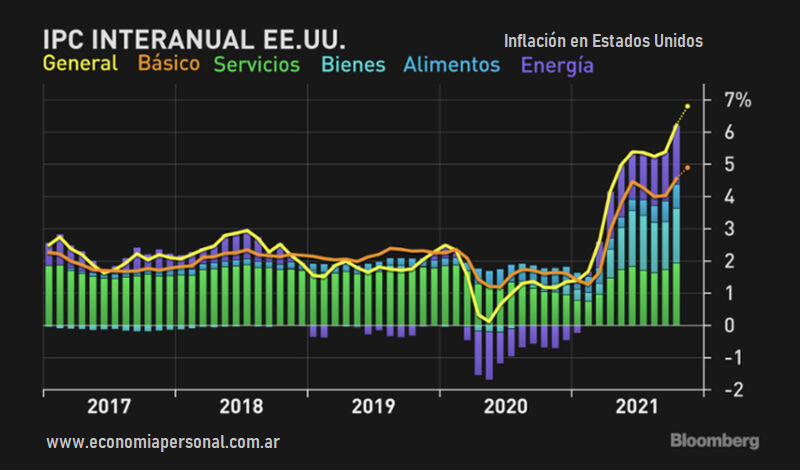

En cambio, entre los países más poderosos, reunidos en el G7, pese al aumento global de la inflación, para Estados Unidos se proyectaba 5,1% (llegó al 6,2% en octubre); Alemania 4%, Canadá: 3,8%; Gran Bretaña: 3,5%; Francia 2,9%; Italia: 1,7%; y Japón: 0,7%.

La Argentina también ostenta el negativo registro de tener la segunda inflación más alta de América latina detrás de Venezuela. Para Brasil se proyectan un 7,9% anual; Uruguay tendría, 7,2%; México, 5,9%; Chile, 5,5%, Colombia, 4,3%; y Paraguay 4 por ciento.

El Gobierno había proyectado primero una suba del 29%, según el presupuesto 2021 que envió el ministro Martín Guzmán al Congreso en septiembre del 2020; un año después, corrigió esta cifra al 45%, pero los analistas prevén una inflación mayor; algo similar, aunque más profundo, ocurre con 2022: el Gobierno proyectó un 33% y los consultores -cuyas estimaciones fueron clave mientras se manipularon los datos del Indec entre 2007 y 2015- calcularon otro 50 por ciento.

Según las proyecciones del Fondo Monetario Internacional (FMI), hay más de 100 países o territorios nacionales pertenecientes al organismo que concluirán este año con una inflación menor al 3,5% reflejado en octubre por el Indec.Argentina se ubica entre los cinco estados en los que el FMI no mide la inflación

En el primer escalón se ubican Guyana con el 3,4%, seguida por Bulgaria, República Central Africana y Filipinas con 3,3%; con el 3,2% le siguen Barbados, Guinea Ecuatorial, Irlanda, Kuwait, Perú y Tanzania:

Un peldaño más abajo están Portugal y Senegal con 3,1% y con el 3% se ubican Bélgica, Benín, Lituania, Nigeria y Omán. Con el 2,9% están Austria, Croacia, Francia, Maldivas y Montenegro; con 2,7% le siguen Burkina Faso; Camboya; Congo; república Checa; y Corea del Sur.

Luego, para Australia se estima un 2,6%, al igual que en Micronesia y Vietnam; le siguen con el 2,5% Barein, Bolivia, Granada, Israel, Jordania, Malasia, España y Tuvalu.

Con el 2,3% continúan Andorra, Chad y Noruega y, con el 2,2% siguen Finlandia y Saint Vicent; un escalón más abajo están Albania y Camerún con el 2,1%. En el 2% se estacionan Antigua y Barbuda, China, Chipre, Costa de Marfil, Djibouti, República Dominicana, Gabón, Guinea-Bissau, Indonesia, Panamá, Suecia, Timor y Emiratos Árabes.

Luego está Ecuador con 1,8%, al igual que Holanda y Uganda; con el 1,7% están Aruba e Italia; Bosnia, Costa Rica, Malta, Arabia Saudita, Taiwán y Togo tienen 1,6 por ciento.

Cabo Verde sigue con 1,5% y Dinamarca y Fiji con 1,4%; Grecia, Luxemburgo y Singapur 1,3 por ciento. Naurú, Trinidad Tobago y los territorios palestinos el 1,2%; Marruecos 1,1%.

En el 1% está la estimación de Palau y Tailandia y luego le sigue Suiza con 0,9%, San Marino con 0,8% y Brunéi e Italia con el 0,7 por ciento.

Finalmente, se prevé deflación para dos territorios: Macao (-0,3%) y Saint Kits -0,8 por ciento.

La mayoría de los países centrales y en desarrollo comenzó hace unos meses a utilizar la tasa de interés para contener la creciente inflación, producto de la fuerte emisión monetaria registrada durante la pandemia, pero la Argentina, como en otros casos, no hizo lo que hacen los demás.

Fuente: infobae.com, 12/11/21.

Más información:

¿La inflación está de vuelta?

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

¿La inflación está de vuelta?

diciembre 10, 2021

Es hora de que las carteras estén a prueba de inflación

Por Edward Chancellor.

LONDRES, 21 de octubre (Reuters Breakingviews)

Los debates actuales sobre la inflación se centran principalmente en cuánto tiempo persistirá. ¿Será la inflación transitoria, como insisten los banqueros centrales? ¿O seguirán subiendo los precios al consumidor en los próximos años, como mantienen los osos de los bonos? Sin embargo, pocos analistas consideran cómo es probable que las economías modernas altamente financiarizadas respondan a un cambio en el régimen de inflación.

Cuanto más consideramos la inflación, menos parecemos saber, o al menos estar de acuerdo, sobre las causas del aumento de los precios. Los banqueros centrales se obsesionan con las expectativas de inflación. Creen que mientras las expectativas del público estén ancladas en torno a su objetivo de inflación del 2%, todo irá bien. Pero un artículo reciente del miembro del personal de la Reserva Federal, Jeremy Rudd, señala que no hay apoyo teórico ni empírico para la idea de que las expectativas influyen en la inflación.

En cambio, sugiere Rudd, cuando la inflación cruza un cierto umbral, entra en negociaciones salariales. Esto ayuda a explicar las “espirales” de precios y salarios de los años setenta. Es posible, aunque Rudd no lo dice, que el reciente aumento en el índice de precios al consumidor de EE. UU. Pronto se refleje en aumentos salariales. Otra espiral de precios y salarios puede estar a la vuelta de la esquina.

Los monetaristas también descartan las expectativas de inflación. En cambio, insisten, en palabras de su chamán Milton Friedman, que la inflación «es siempre y en todas partes un fenómeno monetario». En una nota reciente, el economista jefe de Invesco, John Greenwood, señala que la oferta monetaria estadounidense (M2) ha aumentado en más de un tercio en los últimos 18 meses. Greenwood cree que los precios al consumidor de EE. UU. Continuarán aumentando hasta que todo este exceso de dinero sea absorbido por la economía. La inflación será persistente, no transitoria, predice.

Sin embargo, los economistas del Banco de Pagos Internacionales han sugerido que la inflación en los últimos años ha estado más influenciada por factores globales que por las condiciones monetarias internas. Según este punto de vista, la entrada de China en la economía mundial debilitó las presiones salariales en Occidente (cuyos trabajos de fabricación podrían enviarse al extranjero) y ejerció una presión a la baja sobre los precios de los bienes comercializados.

Pero el papel de China como exportador de deflación puede estar llegando a su fin. El presidente Xi Jinping quiere priorizar el consumo interno sobre las exportaciones y las ganancias sobre la inversión, como parte de su proyecto de «prosperidad común». Como dijo Henry Maxey, director de inversiones de Ruffer, en una conferencia de Grant en Nueva York esta semana, China ahora puede alentar a los exportadores a subir los precios. La interrupción en curso de las cadenas de suministro sobreextendidas ejerce una mayor presión al alza sobre los precios. A pesar de lo que argumentan muchos analistas, es poco probable que se trate de un problema temporal: las cadenas de suministro en el futuro tendrán que volverse más sólidas a medida que los fabricantes cambien de producción «justo a tiempo» a «por si acaso», y eso significa que el los bienes que producen costarán más.

La teoría fiscal de la inflación sostiene que los países con grandes deudas inflan invariablemente sus pasivos. Esa es la idea detrás de la represión financiera, cuando las tasas de interés se mantienen por debajo del nivel de inflación durante años. El estratega de inversiones Russell Napier sostiene que los altos niveles de deuda en Occidente proporcionan un imperativo político para la inflación. Los gobiernos, dice, están reemplazando a los bancos centrales como árbitros del sistema crediticio. La pandemia ha acelerado este proceso: Estados Unidos tenía su «Programa de préstamos convencional», mientras que el gobierno británico suscribía los «Préstamos de recuperación» otorgados por los bancos comerciales. La estanflación a menudo asociada con la represión financiera ya ha llegado, dice Napier.

Lo que estas diferentes formas de ver la inflación no tienen en cuenta es cómo el sistema financiero se enfrentará a este cambio de régimen. La caída de la inflación ha ido acompañada de una caída de los tipos de interés. Las tasas ultrabajas se han metido «en todas las grietas», para usar una frase acuñada por Jeremy Stein de Harvard. Los inversores han asumido más riesgos para compensar su pérdida de ingresos. La deuda corporativa ha aumentado con las empresas pidiendo prestado para recomprar sus acciones y el capital privado organizando adquisiciones. El aumento de los precios de los activos ha sustituido a los ahorros genuinos. Las economías desarrolladas se han «hiperfinanciado», dice Maxey. En los Estados Unidos, la participación del sector financiero en el PIB aumentó de alrededor del 2% en la década de 1950 a más del 8% en la actualidad.

El látigo inflacionario provocará un verdadero dolor en Wall Street. El aumento de la inflación puede obligar a la Fed a reducir sus compras mensuales de valores más rápidamente de lo previsto. A medida que se succiona liquidez del mercado, podríamos enfrentarnos a otra “rabieta de la puesta a punto”. El mercado de repos, donde los títulos de deuda se utilizan como garantía para préstamos a un día, no funciona correctamente cuando la liquidez se evapora. Es probable que repunte la volatilidad en el mercado de bonos de EE. UU., Que sigue aproximadamente a la de los precios al consumidor. A medida que aumentan los rendimientos de los bonos del Tesoro, existe la posibilidad de que los rendimientos de los valores más riesgosos se disparen.

Durante el último cuarto de siglo, el rendimiento de los bonos y las acciones se ha relacionado inversamente: en momentos en que el mercado de valores ha caído, los bonos del gobierno generalmente arrojan rendimientos positivos. A las carteras convencionales, que asignan el 60% a acciones y el 40% a bonos, les ha ido bien. Pero a medida que regrese la inflación, es probable que los bonos y las acciones se correlacionen positivamente, subiendo y bajando juntos, como lo hicieron en la década de 1970. Esto significa que los inversores tendrán que repensar su asignación de activos.

En particular, deben considerar cómo reducir la sensibilidad de las carteras al aumento de las tasas de interés, lo que técnicamente se conoce como «riesgo de duración». El riesgo de duración del mercado de bonos corporativos de EE. UU. Se encuentra en un máximo histórico. Las acciones estadounidenses también tienen más duración que en cualquier otro momento desde la burbuja de las punto com. Los inversores pueden reducir este riesgo comprando acciones más baratas. Rob Arnott de Research Affiliates, quien también habló en la conferencia de Grant esta semana, señala que las acciones de valor en los mercados emergentes, Japón, Europa y el Reino Unido se cotizan actualmente a valoraciones muy atractivas.

Napier opina que los inversores no deberían poseer bonos de ningún tipo. Sin embargo, los bonos protegidos contra la inflación pueden seguir obteniendo buenos resultados a pesar de sus rendimientos reales negativos. (Su rendimiento negativo puede considerarse una prima de seguro contra una inflación imprevista). Sobre todo, dice Maxey, los inversores deben ser ágiles. Suena contrario a la intuición, pero también es útil tener más efectivo, el activo de menor duración, a medida que los mercados se vuelven más volátiles. El valor real del efectivo puede verse erosionado por la inflación, pero al menos proporciona a los inversores un medio para comprar activos cuando se vuelven baratos.

Fuente: reuters.com, 21/10/21

.

.

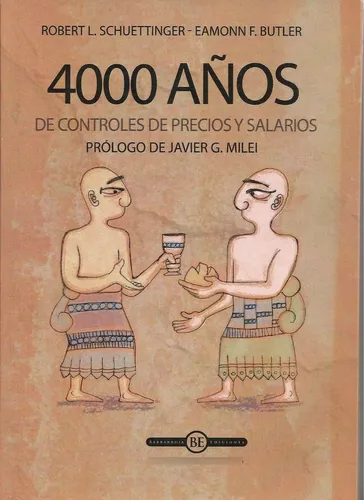

¿Sirven los Controles de Precios?

octubre 20, 2021

Congelamiento de precios: auguran «desabastecimiento» y manipulación de números del INDEC

Por Nicolás Sanz – 20/10/2021

Este martes se llevó a cabo una reunión entre el secretario de Comercio Interior, Roberto Feletti, el titular de Coordinadora de Industrias de Productos Alimenticios (Copal), Daniel Funes de Rioja y el director ejecutivo de la Asociación de Supermercados Unidos, Juan Vasco Martínez.

El encuentro, el segundo, tenía como objetivo llegar a un acuerdo para congelar precios de 1650 productos. Sin embargo, no se llegó a un pacto y el Gobierno anunció que la medida se hará efectiva mediante una resolución que será publicada este miércoles en el Boletín Oficial.

En tal sentido, surgieron una serie de preguntas tales como: ¿Una medida de estas características será eficiente? ¿Sirve? ¿Puede generar problemas, sobre todo teniendo en cuenta que no hubo un acuerdo entre las partes intervinientes?

Para contestar estas incógnitas, Tribuna de Periodistas se comunicó con aquellos que realmente saben del tema.

Según supo explicar el economista Sebastián Laza, “el gran problema (histórico) de los congelamientos es que los empresarios subabastecen las góndolas”, y, de esa forma, se está “induciendo a la gente a que compren marcas no congeladas en precio”.

Explicó asimismo que “en este caso, al no salir por acuerdo, sino por decreto, va a ser más grave aún”. Agregó además que “le hacen perder plata a los supermercados porque cada cm2 de góndola no abastecida tiene un costo de oportunidad muy grande para ellos. La góndola es su vidriera».

“Adicionalmente yo tengo un tercer temor”, añadió y explicó: “Que estos muchachos empiecen a usar los precios congelados ficticios para armar el índice de inflación como hacía Moreno, creando una idea de que la inflación está bajando. No digo que lo tercero va a pasar con seguridad, pero estaría atento”.

Esta última posibilidad fue destacada también por el consultor financiero y autor del Manual de Economía Personal, Gustavo Ibáñez Padilla.

“Hay más de 4 mil años de experiencia histórica de congelamiento de precios. Siempre fracasaron. Es imposible congelar precios por decreto y que esto funcione”, explicó.

En el mismo sentido, pormenorizó: “El Gobierno ya lo sabe, lo que pretende es manipular, vía el congelamiento de determinados precios, el resultado que dé el índice de inflación. Es lo mismo que hacia (el ex secretario de Comercio Interior, Guillermo) Moreno antes, empleando otro sistema. Por eso la lista es tan arbitraria y hay algunas cosas bastante curiosas en la lista de precios congelados que no tendrían sentido, pero como se usan para calcular el índice de inflación, el Gobierno al congelarlo garantiza que en los próximos meses el índice de inflación le dé bastante baja. Ese es el único objetivo, es pura cosmética para las elecciones”.

“Las empresas obviamente siempre buscan la forma de evitar el congelamiento, reducen la cantidad de mercadería que largan al mercado y empieza a haber desabastecimiento. Hay un montón de comercios que no entran en el congelamiento, por ejemplo almacenes y despensas, así que ahí no corre. Simplemente vas a ver que en las grandes superficies, o sea, en los hipermercados vas a tener poca cantidad de los productos que tengan precios congelados y van a cumplir más o menos según qué tanto esté por detrás el Gobierno controlando”, explicitó.

Por tanto, añadió: “Esto es una engaña pichanga. El Gobierno lo único que pretende es poder decir que la inflación está bajando y usar para eso las cifras del INDEC. Manipulando los números uno puede llegar a cualquier resultado”.

“Las empresas, las que puedan más o menos sostener un precio y le deje un margen de ganancia, cumplirán un poco más. Las que no puedan sostener los precios no van a cumplir y tendrán algún problema”, señaló.

Y explicó, además, los problemas relacionados a esta medida: “Mientras sigan emitiendo en la forma descontrolada como están haciendo, la inflación no puede hacer más que subir. La inflación es un fenómeno monetario y depende de la emisión sin respaldo. El otro factor que influye es la demanda de dinero, o sea, cuando la gente no quiere tener pesos, aunque no haya tanta emisión, la gente se deshace de los pesos y suben los precios”.

© Tribuna de Periodistas, todos los derechos reservados

Fuente: periodicotribuna.com.ar, 20/10/21.

.

.

Argentina, líder en inflación

enero 16, 2020

Argentina terminó 2019 tercera en el ranking de los países con mayor inflación: sólo la superaron Venezuela y Zimbabue

Con el 53,8%, el Índice de Precios al Consumidor sobresale en una región donde en la mayoría de los países no supera el dígito anual

Por Marcelo Bátiz.

/arc-anglerfish-arc2-prod-infobae.s3.amazonaws.com/public/PHOKDPXQ3FHJPEV2ZCXXLFKILQ.jpg)

La Argentina fue en 2019 el tercer país del planeta con mayor inflación, con un 53,8% que la dejó detrás de Venezuela y Zimbabwe y por arriba de Sudán, en un desempeño que desentona con el resto de América del Sur, donde el aumento de los precios minoristas fue solamente de un dígito en todo el año.

De acuerdo con el último informe del Fondo Monetario Internacional (FMI) con las proyecciones de inflación para todo el año, en las primeras 20 posiciones la mayoría de los países son de Asia y África, afectados por conflictos bélicos, hambrunas, adversidades climáticas o escasez de recursos naturales.

No obstante, la lista es liderada por un país sudamericano, Venezuela, con una inflación del 200.000% según la proyección del FMI. Los datos del organismo multilateral de crédito son muy superiores al 7.374,40% anunciado por la opositora Asamblea Nacional, pero aun en ese caso son más que suficientes para que el país sudamericano conserve el primer puesto global, con un amplia ventaja sobre el resto.

Entre Venezuela y la Argentina se ubica en el segundo lugar Zimbabwe, con el 161,8%, en medio de una sequía que ya lleva tres años y condena a una situación de hambre extremo a la mitad de su población.

Sudán, desplazada a la cuarta posición por el ascenso argentino, registra una inflación proyectada por el FMI de 50,4%, con uno de los más bajos niveles de desarrollo humano e ingreso por habitante del planeta, además de tratar de superar las secuelas de medio siglo de enfrentamientos étnicos que derivaron en 2005 en la separación como estado independiente de Sudán del Sur, sexto en la lista de los países con mayor inflación con el 24,5 por ciento.

Entre los países con más alta inflación en el mundo prevalecen los de África y Asia, afectados por conflictos bélicos, hambrunas, adversidades climáticas o escasez de recursos naturales

Entre esos dos países se ubicó en el quinto puesto Irán, al que la existencia de importantes recursos de hidrocarburos y un nivel de desarrollo económico relativo superior al de los otros países no le impidieron terminar 2019 con una inflación del 35,7%.

Inflación en América Latina: un fenómeno superado

De listado de países con alta inflación surge que, fuera de Venezuela, Argentina y Haití en el octavo puesto con el 17,6%, no se encuentran estados de América Latina y el Caribe, una región que en los últimos años consiguió desterrar a la inflación, con niveles que no superan el dígito.

El seguimiento de los datos de inflación de América del Sur muestra que detrás de Venezuela y Argentina se ubica Uruguay, que concluyó el año pasado con un nivel del 8,79% según el Instituto Nacional de Estadística (INE) que reportó para diciembre una deflación de 0,03%

Brasil, con el 4,48% en todo el año y 1,22% en diciembre, es el siguiente país en la lista del subcontinente, seguido por Colombia (3,8% anual y 0,26 en el último mes), Chile (3% y 0,1%), Paraguay (2,8% y 0,6%) y Perú (1,88% y 0,12%).

Los dos países sudamericanos con menor inflación en 2019 fueron Bolivia, que cerró el año con 1,47% y una deflación del 1,54% en diciembre, y Ecuador, con dos deflaciones: 0,07% en el año y 0,01% en diciembre.

/arc-anglerfish-arc2-prod-infobae.s3.amazonaws.com/public/CKPCHH7ZCFH3DITMVPX7QVTX3Y.jpg)

Los datos dejan en evidencia que, a diferencia de lo que sucedía en las décadas de 1970 y 1980, cuando el alza de precios al consumidor era una constante en la mayoría de los países de la región, la inflación argentina en 2019 es un fenómeno aislado en América del Sur si se excluye el caso extremo de Venezuela.

En 1990, por ejemplo, la Argentina tuvo una inflación del 1.334%, la segunda consecutiva de cuatro dígitos, en el contexto de una región marcada por alzas de precios como el 27,4% de Chile, el 36,50% de Venezuela, el 129% de Uruguay, el 1.621% de Brasil o el 7.650% de Perú.

Tres décadas después, la situación es diferente y si bien la inflación argentina está lejos de los niveles previos a 1991, la brecha respecto del resto de los países se amplió.

Al respecto, en relación con sus perseguidores más inmediatos, la inflación argentina es seis veces superior a la uruguaya, 12 más que la brasileña, 14 más que la de Colombia y 18 más que la chilena.

Fuente: infobae, 15/01/20.

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

Cómo se originó el Dinero

octubre 16, 2019

Origen, corrupción y enmienda del signo monetario

Por Alberto Benegas Lynch (h).

Cómo se originó el dinero y cómo posteriormente surgió el monopolio de la emisión del dinero a través de los bancos centrales.

En las economías primitivas donde las transacciones eran reducidas y el aislamiento con otras sociedades era grande debido a las dificultades en la comunicación y el transporte y también debido a estados beligerantes, los intercambios se llevaban a cabo a través del trueque, esto es el cambio directo. Esta modalidad tenía sus bemoles puesto que el que tenía la mercancía A y quería la B debía recorrer tres etapas ineludibles: primero encontrar alguien que necesitara A, luego que tuviera a su disposición B y por último que estuviera dispuesto a llevar a cabo el intercambio a cierta ratio, por ejemplo, de un A por un B y no diez A por un B. Esto a veces no solo se tornaba dificultoso sino que, a veces, resultaba imposible, como por ejemplo frente a un especialista en tocar el tambor que necesita pan es poco probable que el tenedor de pan aceptara recibir una lección de tambor a cambio de su pan y así sucesivamente.

A medida que las transacciones se fueron multiplicando se percibió que resultaba más expeditivo y más fluido el cambio indirecto, este es, el realizar los intercambios a través de una mercancía de valor generalizado y luego con ella adquirir lo que se requería. Así es que se recurrió como medio común de intercambio o dinero el cacao en Centroamérica, las sedas en Persia, el ganado en Grecia (de allí la expresión medios pecuniarios), el té en Turquía, el cobre en Egipto, el hierro en África, el azúcar en la India, el tabaco en la Virginia colonial, etc. Como queda dicho, se ofrecían bienes y servicios a cambio de dinero y, a su vez, con ese dinero se compraba lo que se deseaba.

A través del tiempo se fue produciendo naturalmente un proceso de selección y reselección de medios comunes de intercambio según su durabilidad, homogeneidad y fraccionabilidad. Cuando se percibían ventajas en la utilización de cierta moneda-mercancía simplemente se la remplazaba sin que a esa altura a nadie se le ocurriera esgrimir el argumento de la “soberanía monetaria”, un disfraz para que gobernantes pudieran explotar a sus súbditos a través del denominado curso forzoso.

En esta especie de competencia entre monedas surgieron como mejores para los propósitos monetarios el oro y la plata, el primero para transacciones de mayor valor y el segundo para intercambios de menor cuantía, por lo que era común la adopción del bimetalismo. Esto explica lo que después se bautizó como el teorema de la regresión monetaria con la intención de mostrar el fundamento no monetario (usos industriales, comestibles y otras aplicaciones) de los usos propiamente monetarios (hago un a digresión para apuntar que esto está hoy en entredicho debido a las denominadas monedas virtuales a través de las cuales se atribuye valor especulativo al efecto de concretar arbitrajes vía los cambios en las cotizaciones).

En todo caso, para seguir con esta línea argumental debe consignarse que la gente percibió que en lugar de tener que recurrir a pesas y balanzas para cada transacción y verse obligados a analizar la pureza del metal en cada oportunidad, resultaba mejor acuñar el oro y la plata y acreditar el peso y la pureza. Las monedas prestaron un servicio adicional en este proceso.

También por razones de seguridad se comprobó que resultaba un servicio adicional en ofrecer casas de depósito (generalmente provistas por los mismos orfebres) donde se emitía un recibo por el metálico depositado. Con el tiempo esas casas se denominaron bancos y los recibos billetes bancarios (el dólar deriva de la expresión thaler acuñada por el Conde Shlik en el siglo XVI). Muchas denominaciones aluden al peso metálico como el propio peso, la libra y otras, aun en la parla convencional se habla de “plata” para hacer referencia a la moneda.

En muchos casos los gobiernos monopolizaron primero la acuñación con lo que comenzaron los primeros fraudes al recortar la cantidad de metálico y otorgarle curso forzoso a la moneda y luego monopolizaron la convertibilidad con lo que se sucedían períodos de “cierres temporarios en la conversión” que más adelante fueron definitivos con la irrupción de la banca central.

A través de los Acuerdos de Génova de 1922 la resolución IX oficializó la liquidación del patrón oro clásico (abandonado de jure durante la Primera Guerra Mundial) y se decretó el mal llamado patrón cambio oro, es decir un sistema de pseudo patrón oro que se tradujo en que las reservas de los ya constituidos bancos centrales estarían formadas por dólares y libras (esta última divisa se dejó de lado a poco andar) y estas denominaciones a su vez estarían relacionadas con el oro a una razón fija concretada en la Reserva Federal estadounidense y en el Banco de Inglaterra a requerimiento de la banca central extranjera, con un acuerdo tácito de no producir esos reclamos (solo Jacques Rueff como ministro de De Gaulle pidieron el oro para mostrar la bancarrota del sistema), lo cual produjo emisiones sin respaldo del dólar que condujo al boom de los años veinte y al crack de los años treinta.

Finalmente para reseñar muy telegráficamente la columna vertebral de la moneda, tuvo lugar Bretton Woods en 1945, el doble precio del oro en 1968 y finalmente las medidas de agosto de 1971 con la consiguiente crisis de 1973 debido a los tipos de cambio fijos.

Reiteramos que la inflación es uno de los problemas económicos y sociales más graves. Es siempre producida por los aparatos estatales que con el curso forzoso y la banca central no dan salida a la gente para defenderse de ese flagelo. Es realmente llamativo que a esta altura del partido, con toda la bibliografía moderna disponible, no se haya decidido cortar amarras con los gobiernos en materia monetaria y no se haya percibido que la única razón por la cual el Leviatán administre la moneda es para succionar poder adquisitivo de la gente al efecto de financiar sus propios desbordes.

Se ha dicho que la inflación es el aumento general de precios, lo cual revela dos errores garrafales de concepto. En primer lugar, pretende aludir a la causa de la inflación la cual consiste en la expansión exógena del mercado y, en segundo término, el efecto estriba en la alteración de los precios relativos y no en un aumento general. Si produjera un incremento generalizado, no se produciría el problema central de la inflación cual es la angustia por el desequilibrio entre precios e ingresos. Si mi salario (uno de los precios) se incrementara en un 50% mensual y el resto de los precios lo hace en la misma forma, no hay problema. Eventualmente habrá que modificar las columnas en los libros de contabilidad, habrá que expandir los dígitos en las máquinas de calcular y, tal vez, acarrear el dinero en carretillas pero no hay el problema central señalado.

La alteración en los precios relativos reviste la mayor de las importancias ya que se distorsionan todas las señales en el mercado, que son las únicas que muestran donde conviene invertir y donde desinvertir en los diversos sectores con lo que se consume capital y, por ende, bajan los salarios e ingresos en términos reales puesto que las tasas de capitalización son la únicas causas del nivel de vida.

Como hemos dicho en tantas ocasiones, la banca central solo puede decidir entre uno de tres caminos posibles: a que tasa contraer, a que tasa expandir o dejar inalterada la base monetaria. Pues bien, cualquiera de los tres caminos deterioran los precios relativos respecto de lo que hubieran sido de no haber intervenido (incluso, como decimos, si los banqueros centrales deciden no modificar la base monetaria habrán desfigurado los precios relativos en relación al mayor o menor volumen de moneda que se hubiera decidido en el mercado…y si se hace lo mismo que hubiera hecho la gente en el mercado no hay razón alguna para la irrupción de la banca central ahorrándose todos los gastos administrativos correspondientes).

Más aun, una banca central independiente del secretario del tesoro o de hacienda o del Parlamento inexorablemente errará el camino debido a las razones antes apuntadas que no cambian por el hecho de recibir instrucciones o proceder autónomamente, esto no modifica la naturaleza del problema. Sin duda, que si a la existencia de la banca central se agrega el curso forzoso la situación se agrava exponencialmente ya que no deja salida a la gente para sus transacciones diarias y deben absorber quitas permanentes en su poder adquisitivo.

Conviene también precisar que la cantidad de dinero de mercado, es decir, de los activos financieros que la gente elija para sus transacciones una vez liquidada la banca central, no tienen porqué ser constantes. Esto dependerá de las respectivas valorizaciones, del mismo modo que ocurre con cualquier bien o servicio, lo cual, en nuestro caso, si se decide expandir, se trata de una expansión endógena, a diferencia de la exógena al mercado, esto es, la que ocurre debido a decisiones políticas que son el origen del problema inflacionario.

No hay tal cosa como “expectativas inflacionarias” como causas de la inflación. Se podrán tener todas las expectativas que se quieran pero si no están convalidadas por la expansión monetaria exógena, no hay inflación. Tampoco “inflación de costos” por idénticos motivos, ni inflaciones provocadas por el incremento en el precio de un bien considerado estratégico como, por ejemplo, el petróleo ya que si aumenta el precio de este bien y no hay expansión monetaria habrá dos posibilidades: o se reduce el consumo de otros bienes si se decidiera mantener el nivel de consumo del petróleo o se debe contraer el consumo de este bien al efecto de permitir el mismo consumo de otros bienes y servicios. En todo caso, no resulta posible consumir todo lo que se venía consumiendo si el precio del petróleo se incrementó.

La errada definición que hemos comentado, además, conduce a otras dos equivocaciones técnicas. En primer lugar, el consejo para la banca central de emitir a una tasa constante similar al crecimiento económico para “permitir la previsibilidad de los actores en el mercado”. Este consejo pasa por alto el hecho de que si la expansión “acompaña” el crecimiento económico, manteniendo los demás factores constantes, por ejemplo, se anulará el efecto de algunos precios a la baja que generan las importaciones y al alza de las exportaciones ya que la masa monetaria en un caso disminuye y en el otro aumenta y así sucesivamente.

La segunda equivocación, aun más gruesa, es que la expansión a tasa constante no trasmite previsibilidad puesto que, precisamente, los precios no se incrementan de modo uniforme, sino, como queda dicho, se alteran los precios relativos de modo que una tasa anunciada de expansión no trasmite información a determinado sector como afectará en sus precios.

Este análisis, a su vez, se traduce en el pensamiento que es posible recomponer el problema inflacionario a través de indexaciones lo cual no es correcto ya que pretendidos índices de corrección solo suben los valores absolutos en los rubros del balance, pero las distorsiones relativas se mantienen inalteradas.

A toda esta situación debe agregarse que para contar con un sistema monetario saneado debe eliminarse el sistema bancario de reserva fraccional que no solo genera producción secundaria de dinero, sino que permite que los bancos operen en un contexto de insolvencia permanente, con lo que se hace necesario implementar el free banking o el sistema de encaje total para los depósitos en cuenta corriente y equivalentes.

En este último sentido, hay un jugoso debate que viene de hace cincuenta años sobre si es mejor el free-banking (y no digo “banca libre” porque tiene otro significado ya que alude a la entrada y salida libre al sistema bancario) o la reserva total, pero en todo caso cualquiera de los dos es infinitamente mejor que la reserva fraccional que genera inflaciones y deflaciones con el apoyo de la banca central.

Resultan tragicómicos los esfuerzos y las acaloradas discusiones sobre “metas de inflación” y las correspondientes manipulaciones monetarias y cambiarias que impone la banca central, en lugar de comprender que el problema estriba en esa institución (en el medio argentino creada por el golpe fascista de los años treinta).

Como han expresado tantos economistas de gran calado, es de esperar entonces que no transcurra mucho tiempo antes de que se perciban los inmensos daños de la banca central y el sistema bancario de reserva parcial con todas sus consecuentes políticas. Cual es el dinero que preferirá la gente dependerá de las circunstancias ya que si todo es dinero no hay dinero y preguntarse cual es la cantidad de dinero que habrá es lo mismo que interrogarse cual es la cantidad de cualquier otro bien en el mercado. No debe imponerse tal cosa como “curso forzoso” a ninguna divisa y, en esta instancia del proceso de evolución cultural, los gobiernos seleccionarán la moneda o monedas en las que cobrarán impuestos al efecto de proteger derechos. La denominada “dolarización” puede eventualmente servir solo como uno de los caminos para cerrar la banca central y entregar las reservas al público pero en ningún caso para otorgarle a esa divisa el curso forzoso. Ningún aparato estatal debe arrogarse la facultad de imponer cual es el activo monetario a que debe recurrir la gente. Esa es la manera con bancos independientes en la que se incentivan nuevas propuestas de solidez monetaria en el contexto de auditorias cruzadas y en competencia al efecto de proporcionar seguridad a los clientes, todos con la posibilidad de contratar sistemas de seguros contra posibles desvíos de lo pactado.

Fuente: elcato.org

___________________________________________________________________

.

.