Por Margot Patrick y Patricia Kowsmann

Cuando Goldman Sachs Group Inc. concedió el año pasado un préstamo de US$835 millones a Banco Espírito Santo SA, fue el resultado de un mes de esfuerzos de los responsables de Goldman para intentar ganar un contrato con el importante banco luso, según fuentes cercanas a la situación.

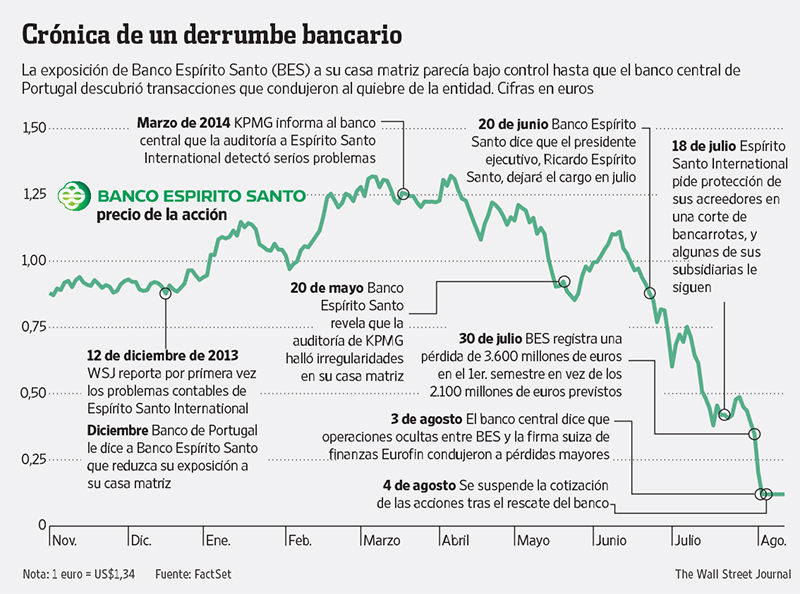

Hoy, la apuesta de Goldman por Espirito Santo vuelve para perseguir al gigante de Wall Street. Semanas después de que Goldman concediera el préstamo, Banco Espírito Santo quebró en medio de acusaciones de fraude. Goldman protagoniza ahora una inusual lucha pública con el banco central portugués, que rescató a Espírito Santo, sobre si el préstamo debe devolverse íntegramente o no. Las pérdidas anticipadas relacionadas con el préstamo redujeron los ya de por sí flojos resultados del cuarto trimestre de Goldman, dijeron directivos del banco la semana pasada.

Además, el préstamo de Goldman está siendo ahora analizando por los reguladores lusos, que intentan esclarecer los complejos acuerdos financieros que rodeaban a Espírito Santo en el momento de su quiebra, dijo una de las fuentes.

Además, el préstamo de Goldman está siendo ahora analizando por los reguladores lusos, que intentan esclarecer los complejos acuerdos financieros que rodeaban a Espírito Santo en el momento de su quiebra, dijo una de las fuentes.

Esta situación pone de manifiesto un conjunto de errores por parte del banco estadounidense.

El préstamo fue aprobado por al menos tres comités de Goldman, que están compuestos por altos directivos del banco y están diseñados para valorar rigurosamente las transacciones para su riesgo crediticio y los daños potenciales para la reputación del banco, según las fuentes. Y el Banco de Portugal puso este préstamo a la cola de los reembolsos porque Goldman acumuló el verano pasado más de un 2% de acciones de Banco Espírito Santo.

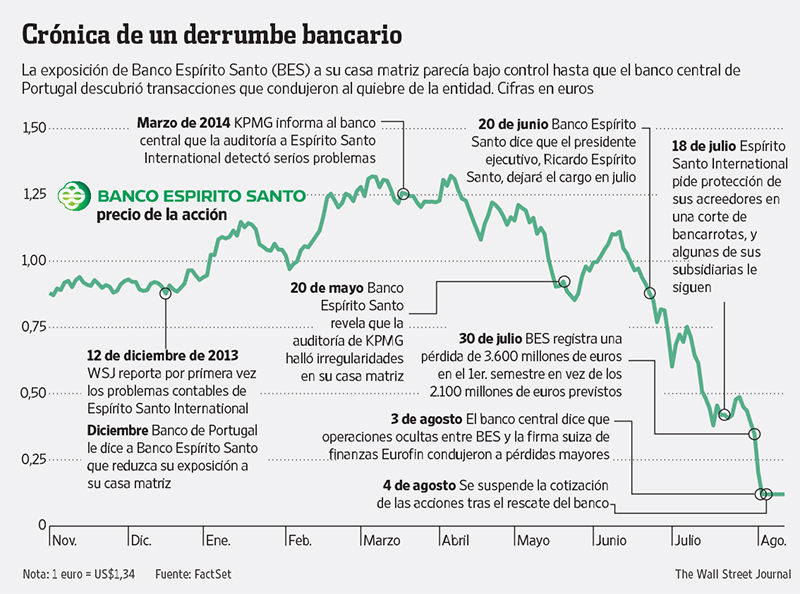

La participación de Goldman en la saga Espírito Santo, de la que The Wall Street Journal informó por primera vez en septiembre, comenzó en primavera del año pasado, cuando comenzaban los primeros problemas del imperio familiar.

En aquel momento, Banco Espírito Santo buscaba a alguien que le ayudara a pagar un préstamo que había prometido a la petrolera estatal de Venezuela.

Goldman y Espírito Santo acabaron acordando la creación de una compañía, Oak Finance Luxembourg SA, para recaudar los US$835 millones para Espírito Santo con dinero de Goldman y de inversores externos.

El propósito de Oak Finance –ofrecer financiación vital para un proyecto destinado a aumentar la producción de crudo refinado de Venezuela– también beneficiaba a Goldman y a sus planes de mejorar su relación con el Gobierno venezolano, dijeron las fuentes cercanas a la situación.

Pero antes de que el dinero pudiera recaudarse, aumentaron los problemas de Espirito Santo. Su matriz tenía dificultades para devolver miles de millones en euros a sus acreedores, incluido el banco y sus clientes. El banco, enfrentado a posibles pérdidas, tenía problemas para recaudar dinero de las fuentes tradicionales del mercado.

Pero Goldman seguía optimista respecto al acuerdo y a las perspectivas de Espirito Santo.

El préstamo de US$835 millones se concedió el 3 de julio, y ofreció al banco luso una ayuda financiera vital.

Los directivos de Goldman tenían la esperanza de que el acuerdo de Oak Finance allanaría el camino para un futuro negocio con Espírito Santo, dijeron las fuentes cercanas.

Pero cuando Banco Espírito Santo fue rescatado y dividido a principios de agosto, Goldman escribió al Banco de Portugal para que le confirmara que las deudas de Oak Finance se transferirían a la parte de activos buenos del banco, conocidos como Novo Banco, donde el préstamo tenía altas probabilidades de ser reembolsado.

Una portavoz de Goldman afirma que el banco central sí ofreció esas garantías. Un portavoz del Banco de Portugal lo niega.

Goldman afirma que logró vender parte de su exposición al préstamo Oak Finance a inversionistas, incluidos fondos de pensiones.

Pero el 23 de diciembre, Novo Banco sorprendió con una noticia: el Banco de Portugal le había informado de que Oak Finance permanecería en el “banco malo” del que el banco central se estaba deshaciendo, virtualmente garantizando que el préstamo no se reembolsaría íntegramente. La razón: una ley aprobada en Portugal en agosto estipulaba que cualquiera que tuviera el control de más de un 2% de un banco rescatado debería esperar al final de la cola para poder recibir el reembolso de una deuda. La participación del 2,27% de Goldman en julio activó esta provisión, concluyó el Banco de Portugal.

La decisión dejó estupefactos a los directivos de Goldman, que sólo supieron de ella cuando la leyeron en la prensa portuguesa el día antes de Navidad. Goldman disputó la interpretación legal hecha por el Banco de Portugal y señaló que estaba comprando acciones para sus clientes, no para la entidad. En un comunicado, Goldman acusó al banco central de romper su palabra y alertó de que la decisión dañaría al fondo de pensiones que compró deuda de Oak Finance.

En cualquier caso, la decisión supone que Goldman probablemente deberá asumir importantes pérdidas y llevó al banco a reducir algunas bonificaciones.

La semana pasada, el director financiero de Goldman, Harvey Schwartz dijo, en relación a los resultados del cuarto trimestre, que un pérdida vinculada a Oak Finance ha tenido un pequeño impacto en los resultados de su división de corretaje. Aseguró, además, que Goldman sigue en un “activo diálogo” con el Banco de Portugal.

Justin Baer contribuyó a este artículo.

Fuente: The Wall Street Journal, 19/01/15.

.

.

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

.

.

.

.

.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

SEC Charges Goldman Sachs With Fraud in Structuring and Marketing of CDO Tied to Subprime Mortgages: http://www.sec.gov/news/press/2010/2010-59.htm

Más información sobre mercados financieros, fraudes y conflictos de intereses en el libro: Codicia contagiosa de Frank Partnoy (Buenos Aires: El Ateneo, 2003).

.

.

.

.

.

.

Bancos: los problemas legales podrían espantar a inversores

El total de sanciones a los bancos por el mal comportamiento que provocó la crisis de 2008, probablemente habrá subido a los 200.000 millones de libras (U$S 330.000 M)

Por Gillian Tett.

Hace un par de años, Roger McCormick, un profesor de derecho en London School of Economics and Political Science, reunió a un equipo de investigadores para que hicieran el seguimiento de las sanciones impuestas a los diez bancos occidentales más grandes y estudiar cómo estaban evolucionando las finanzas después de la crisis de 2008.

El mes pasado su equipo publicó su segundo informe sobre las sanciones posteriores a la crisis y mostró que para fines de 2013 los diez bancos más grandes habían pagado en multas, desde 2008, la asombrosa suma de 100.000 millones de libras por mal comportamiento como lavado de dinero, manipulación de tasas, incumplimiento de sanciones, venta engañosa de hipotecas subprime. Bank of America encabezó la liga de la vergüenza: pagó 39.000 millones de libras hasta fines de 2013.

El mes pasado su equipo publicó su segundo informe sobre las sanciones posteriores a la crisis y mostró que para fines de 2013 los diez bancos más grandes habían pagado en multas, desde 2008, la asombrosa suma de 100.000 millones de libras por mal comportamiento como lavado de dinero, manipulación de tasas, incumplimiento de sanciones, venta engañosa de hipotecas subprime. Bank of America encabezó la liga de la vergüenza: pagó 39.000 millones de libras hasta fines de 2013.

Hace un par de semanas Bank of America anunció otro acuerdo con los reguladores, por los escándalos vinculados a las hipotecas subprime, por 16.900 millones de libras. Por su parte, JP Morgan y Citi hace poco arreglaron con diferentes organismos del gobierno de EE.UU. por u$s 13.000 millones y u$s 7.000 millones respectivamente.

No sólo las instituciones estadounidenses recibieron un golpe. Los reguladores norteamericanos recientemente multaron a BNP Paribas con u$s 9.000 millones por incumplimiento de sanciones, a HSBC con u$s 1.900 millones por lavado de dinero y también sancionaron a Standard Chartered. Los abogados esperan penalidades como resultado de la manipulación de tipos e cambio.

La pregunta es si esto que sucede es saludable. Sin duda, muchos ajenos al sector bancario gritarían que sí. No es de extrañar. En los últimos años, las instituciones financieras han tenido grandes ganancias, lo que significa que la mayoría de los bancos pueden absorber esas sanciones fácilmente. Y las transgresiones que derivaron en estas sanciones como las vinculadas a las hipotecas subrprime o la tasa Libor en general han sido enormes, burlándose de la ley y de cualquier sentido de la ética. Peor aún, muchos creen que los banqueros han evitado, hasta ahora, ser verdaderamente castigados por su rol en la crisis de 2008.

Cuando, hace tres décadas, estalló la crisis de ahorro y créditos en EE.UU., varios miles de ejecutivos fueron procesados, y cientos terminaron en la cárcel. En cambio, esta vez, apenas un puñado de banqueros salieron con las esposas puestas. Hay un lado oscuro de esta tendencia, que debería preocupar a los banqueros y no banqueros por igual.

En 2008, cuando estalló la crisis del crédito, los inversores huyeron de los bancos porque no podían juzgar qué tan grandes podían ser sus préstamos incobrables. En estos días, los balances de la mayoría de los bancos se ven más saludables y predecibles, por lo que son atractivos para invertir desde la perspectiva del crédito.

Pero, el riesgo legal ahora está reemplazando el riesgo crediticio como la principal incertidumbre, tal como afirmó un banquero, y eso aumenta las dudas sobre el atractivo de invertir en bancos. Para fines de 2013, según los datos del profesor McCormick, los diez bancos más grandes habían destinado 50.000 millones de libras de reservas para absorber golpes legales. Pero nadie sabe si eso será suficiente. El marco regulatorio está tan fragmentado que las diferentes ramas de los gobiernos a ambos lados del Atlántico imponen sanciones diferentes, con poca coordinación. El patrón resultante no conduce a reconstruir un mundo financiero más saludable.

A lo mejor esta es una etapa pasajera. El sentido de las multas es, supuestamente forzar a los bancos a limpiar sus actos y evitar futuras transgresiones. Y a medida que la crisis de 2008 se pierde en la memoria, la impopularidad de los bancos también podría mermar. De hecho, algunos ejecutivos de bancos piensan -o esperan- que el acuerdo de Bank of America fije el tope máximo.

Pero es posible imaginar otro escenario, donde se asiente la inflación regulatoria. Y todavía está lejos de quedar claro si los bancos pueden cambiar su comportamiento. La única apuesta segura es que el centro de estudios de McCormick tendrá mucho que estudiar, y no solo desde el punto de vista legal o económico, sino también con una mirada sociológica y política.

Fuente: Financial Times 03/09/14.

————————————————-

Multan a la consultora PWC con u$s 25 millones por «suavizar» un informe

La empresa, destacada en el sector, no infringió ninguna ley, pero no mostró la integridad ni los objetivos que se esperaban de ella, al mencionar documentos confidenciales y testimonios de personas cercanas al caso que involucra al banco japonés Mitsubishi UFJ.

El estado de Nueva York está por anunciar que multará con u$s 25 millones a la firma auditora PricewaterhouseCoopers (PwC) por haber «suavizado» un informe sobre el banco japonés Mitsubishi UFJ, señaló ayer The New York Times.

La empresa, destacada en el sector, no infringió ninguna ley, pero no mostró la integridad ni los objetivos que se esperaba de ella, añade el diario, al mencionar documentos confidenciales y testimonios de personas cercanas al caso.

PwC también tuvo que aceptar la prohibición, por dos años, impuesta a una de sus filiales de asesoría, de aceptar ciertos contratos con bancos neoyorquinos.

Estas sanciones fueron aplicadas por el regulador bancario del estado de Nueva York, Benjamin Lawsky, quien también había impuesto una multa colosal al banco francés BNP Paribas hace unas semanas.

PwC «aceptó pagar la multa y la disolución de uno de sus gabinetes de asesoría«, precisó el periódico.

Mitsubishi UFJ (entonces Bank of Tokyo-Mitsubishi), el banco más grande de Japón, había sido sancionado el año pasado por las autoridades estadounidenses con una multa de u$s 250 millones por haber llevado a cabo transacciones ilegales con Irán entre 2002 y 2007.

Gracias a la ayuda de PwC, los nombres de algunos clientes iraníes de Tokyo-Mitsubishi pudieron evitar ser «detectados». Algunos fragmentos y párrafos enteros desaparecieron entre un informe y otro, constató el NYT, que obtuvo una copia del informe inicial.

Este caso saca a la luz los conflictos de interés de estas empresas auditoras, inherentes a sus modelos económicos: son pagadas por los mismos bancos que son encargadas de examinar.

Fuente: iProfesional.com, 19/08/14.

Por Christina Rexrode y Andrew Grossman.

Bank of America Corp. pagará US$16.650 millones para conciliar las acusaciones del gobierno de Estados Unidos de que vendió valores hipotecarios de mala calidad antes de la crisis financiera de 2008, el mayor acuerdo alcanzado entre Washington y una empresa individual hasta ahora.

La conciliación es un intento por parte del gobierno estadounidense de marcar un punto de referencia en una serie de medidas y demandas legales posteriores a la crisis financiera que le han costado a los bancos de EE.UU. sanciones por más de US$125.000 millones.

El acuerdo con Bank of America requiere que el prestamista, con sede en Charlotte, Carolina de Norte, pague US$9.650 millones en efectivo al Departamento de Justicia, seis estados y otras agencias del gobierno, incluida la Comisión de Bolsa y Valores de EE.UU. El banco también desembolsará unos US$7.000 millones en ayuda a consumidores que tienen problemas para pagar sus hipotecas, a través de medidas como modificaciones de créditos para quienes deben más de lo que valen sus viviendas.

El acuerdo con Bank of America requiere que el prestamista, con sede en Charlotte, Carolina de Norte, pague US$9.650 millones en efectivo al Departamento de Justicia, seis estados y otras agencias del gobierno, incluida la Comisión de Bolsa y Valores de EE.UU. El banco también desembolsará unos US$7.000 millones en ayuda a consumidores que tienen problemas para pagar sus hipotecas, a través de medidas como modificaciones de créditos para quienes deben más de lo que valen sus viviendas.

El caso del Departamento de Justicia contra Bank of America brinda una de las ventanas más claras hasta ahora para apreciar el comportamiento que alimentó la crisis de 2008: prestamistas que daban crédito a deudores sin capacidad de pago. Esas hipotecas de alto riesgo se convirtieron luego en el respaldo de valores que fueron vendidos a inversionistas desprevenidos. Los deudores finalmente incumplieron los préstamos, las hipotecas terminaron en embargos y los inversionistas tuvieron que asumir fuertes pérdidas.

Muchos de los valores basados en hipotecas fueron vendidos por Countrywide Financial Corp. y Merrill Lynch & Co., antes de que Bank of America comprara las dos empresas en 2008. Pero el gobierno también encontró problemas en los propios valores hipotecarios de Bank of America, incluidos esfuerzos por parte del banco para evadir estándares de emisión internos al cambiar la información financiera de los solicitantes.

En al menos una instancia, un agente de crédito del banco realizó más de 40 intentos para que un sistema interno de Countrywide —conocido como CLUES— aceptara una solicitud y le permitiría al banco realizar un préstamo, según una declaración firmada por EE.UU. y Bank of America. «Una evaluadora de crédito caracterizó lo que hacía como un intento de ‘engañar’ al sistema CLUES para lograr una calificación de ‘aceptar'», según el documento.

El desenlace devastador de otorgar préstamos con débil respaldo fue anticipado por al menos un alto ejecutivo de Countrywide —el ex presidente ejecutivo Angelo Mozilo— quien en un e-mail del 1 de agosto de 2005 les advirtió a otros ejecutivos que los urbanizadores anticipaban un colapso del mercado de condominios en zonas como el sur del estado de Florida y Las Vegas, e indicó que la firma debía evitar colocar ciertos préstamos en su propio balance. Mozilo temía que el aumento en los pagos mensuales requeridos por muchas de las hipotecas emitidas por Countrywide llevara en última instancia a los deudores a incumplir sus obligaciones.

«La simple razón es que cuando el préstamo se ajuste en cinco años habrá enormes problemas de pagos y el prestatario no es lo suficientemente sofisticado para entender verdaderamente las consecuencias. Entonces, el banco lidiará con embargos en un mercado de bienes raíces potencialmente desinflado. Esto sería una catástrofe tanto financiera como de reputación», escribió Mozilo, según documentos del Departamento de Justicia.

Fiscales en Los Ángeles se preparan para presentar cargos civiles contra Mozilo y otros ex ejecutivos de Countrywide, según una persona al tanto de la situación. El abogado de Mozilo, David Siegel, le dijo a The Wall Street Journal: «No hay una base coherente o justa, en la ley o en los hechos, para presentar demandas contra Angelo Mozilo».

El acuerdo se produce luego de otros similares, pero de menor tamaño, en relación a conductas relacionadas con hipotecas antes de la crisis con Citigroup Inc. por US$7.000 millones y con J.P. Morgan Chase & Co. por US$13.000 millones.

«Bank of America ha reconocido que, en los años previos a la crisis financiera que devastó nuestra economía en 2008, el mismo banco, Merrill Lynch y Countrywide vendieron miles de millones de dólares de RMBS (valores respaldados por hipotecas residenciales, por sus siglas en inglés) con base en préstamos tóxicos cuya calidad y nivel de riesgo fue representada de forma engañosa a inversionistas y al gobierno de EE.UU», dijo el fiscal general de ese país, Eric Holder, en una conferencia de prensa.

El presidente ejecutivo de Bank of America, Brian Moynihan, afirmó en una declaración sobre el acuerdo: «Es lo mejor para nuestros accionistas, y nos permite continuar centrándonos en el futuro». Los enormes gastos legales han afectado las ganancias del banco durante años, lo que ha frustrado a algunos inversionistas.

El banco dijo que la conciliación reducirá la ganancia antes de impuestos para el tercer trimestre en US$5.300 millones.

El acuerdo no exime al banco de cargos penales, y el Departamento de Justicia se reservó el derecho de presentar cargos tanto penales como civiles contra individuos.

Fuente: The Wall Street Journal, 21/08/14.

————————————————————

Por Patricia Kowsmann, Margot Patrick y David Enrich.

Credit Suisse Group AG ayudó a vender miles de millones de dólares en valores que con el tiempo jugaron un papel en el colapso del segundo mayor banco de Portugal.

El banco suizo era responsable de agrupar valores que eran emitidos como vehículos de inversión en paraísos fiscales y luego vendidos a clientes minoristas de Banco Espírito Santo SA.

Muchos clientes no se percataron de que estos vehículos estaban respaldados en deuda emitida por varias empresas del grupo Espírito Santo y aparentemente servían como un mecanismo para financiar el imperio controlado por la familia, según documentos de la empresa presentados a los reguladores y personas al tanto de la investigación del gobierno portugués. No queda claro qué rol directo habría tenido Credit Suisse en la venta de valores a clientes bancarios, si es que lo tuvo.

Ahora, esos productos de inversión están en el centro de un creciente escándalo. Banco Espírito Santo fue rescatado y desmantelado este mes. Otras partes del grupo Espírito Santo se han acogido a la ley de bancarrota ante acusaciones de fraude y problemas contables. Además de hacer caer la bolsa portuguesa, el acontecimiento ha socavado la confianza en el sector bancario europeo, dicen analistas. Representantes de Credit Suisse y Espírito Santo no quisieron comentar.

Ahora, esos productos de inversión están en el centro de un creciente escándalo. Banco Espírito Santo fue rescatado y desmantelado este mes. Otras partes del grupo Espírito Santo se han acogido a la ley de bancarrota ante acusaciones de fraude y problemas contables. Además de hacer caer la bolsa portuguesa, el acontecimiento ha socavado la confianza en el sector bancario europeo, dicen analistas. Representantes de Credit Suisse y Espírito Santo no quisieron comentar.

Los reguladores portugueses que investigan el desorden en Espírito Santo han identificado al menos cuatro vehículos de inversión en paraísos fiscales cuyos valores, en su mayoría acciones preferentes, fueron vendidos con la ayuda de Credit Suisse a clientes de Banco Espírito Santo, según personas cercanas a la investigación. Los reguladores recibieron quejas sobre los productos de clientes que no entendían lo que estaban comprando, y ahora quieren que el banco recompre los valores. Eso le provocó enormes pérdidas al banco.

Los vehículos usaron al menos parte de los ingresos de la venta de valores para comprar más deuda de Espírito Santo, según documentos de la empresa. Los reguladores sospechan que las ventas formaban parte de un esfuerzo para apuntalar el banco y otras empresas de Espírito Santo, dicen las fuentes.

Tres de los vehículos —llamados Top Renda, EuroAforro Investments y Poupança Plus Investments— estaban basados en la isla de Jersey, un paraíso fiscal en la costa norte de Francia. Credit Suisse se desempeñó como «organizador y operador» de esos vehículos, un rol que incluía no sólo suscribir valores pero también encargarse de necesidades administrativas y financieras, según documentos presentados a la Comisión de Servicios Financieros de Jersey. Un cuarto vehículo, EG Premium, se encuentra en las Islas Vírgenes Británicas, otro paraíso fiscal.

Personas al tanto de la investigación dicen que las cuatro entidades están controladas, al menos en parte, por la firma financiera suiza Eurofin Holding SA, en la que Espírito Santo tenía una participación hasta 2009 y que ha mantenido estrechos vínculos de negocios con el derrumbado conglomerado. Los reguladores portugueses creen que Eurofin jugó un papel central en las finanzas de Espírito Santo y su ulterior colapso, según fuentes al tanto de la investigación.

Eurofin sostuvo la semana pasada que no vendió ni promocionó ningún producto de inversión a clientes de Espírito Santo y que nunca ha diseñado productos para clientes minoristas. La firma también negó haber tenido un rol central en la situación del grupo.

No se sabe con certeza quién es dueño de los vehículos de inversión. Representantes de la compañía fiduciaria registrada como custodio de las tres entidades de Jersey no respondieron a pedidos de comentarios.

Los vehículos invirtieron principalmente en deuda emitida por empresas de Espírito Santo, entre ellas el banco, su matriz con sede en Luxemburgo y una compañía de inversiones mineras y en infraestructura llamada Escom, de acuerdo con documentos de Eurofin a los que tuvo acceso The Wall Street Journal.

Poupança, por ejemplo, divulgó un total de 426 millones de euros (unos US$570 millones) en activos el año pasado, de los cuales 425 millones de euros eran inversiones en bonos a largo plazo emitidos por empresas de Espírito Santo, según sus informes financieros. Los balances de Top Renda y EuroAforro consisten de proporciones similares de deuda de Espírito Santo. EG Premium también era un gran comprador de bonos del grupo, según documentos del fondo.

Los informes anuales de los vehículos de Jersey, que han estado operando por más de una década, dicen que su «único propósito» es la emisión de acciones preferentes, que son una mezcla de deuda no garantizada y acción. Los reguladores portugueses creen que estaban diseñados para atraer a clientes minoristas con nombres como «ahorro» y «renta». Gerentes de sucursales bancarias les decían a los clientes que los productos eran tan seguros como depósitos pero con mejores retornos, dijo una fuente.

Credit Suisse tenía con Euro- Aforro y Top Renda acuerdos que datan de mediados de la década pasada para manejar la emisión de hasta US$2.500 millones de sus acciones preferentes y ha sido responsable de las ventas de acciones preferentes de Poupança, según documentos.

El gobernador del Banco de Portugal, Carlos Costa, dijo en julio que Banco Espírito Santo tendría que recomprar algunos de los productos de clientes, lo que provocó 1.250 millones de euros en pérdidas que contribuyeron a su colapso. El banco fue rescatado este mes.

Fuente: The Wall Street Journal, 18/08/14.

Artículo relacionado: Conflictos de Intereses en el Mundo Financiero

Citigroup pagará US$730 millones para conciliar una demanda colectiva

Por Debbie Cai

Citigroup Inc. acordó pagar US$730 millones para conciliar una demanda colectiva presentada por inversionistas que supuestamente recibieron información engañosa por parte del banco.

Los inversionistas compraron deuda y acciones preferentes de Citigroup entre mayo de 2006 y noviembre de 2008 y la demanda reclamaba que los inversionistas fueron mal informados y que hubo omisiones en la información presentada por el banco durante el período.

El banco, en un comunicado, dijo que niega las acusaciones y la conciliación busca eliminar las incertidumbres, cargas y gastos de un litigio más prolongado. Dijo que la conciliación, que aún debe ser aprobada por la corte, será cubierta con reservas existentes para litigios.

En enero, Citigroup informó que su ganancia del cuarto trimestre creció más de 25%, incluso pese a que el banco continuaba sufriendo por las hipotecas en problemas que perduraban de la crisis financiera.

Fuente: The Wall Street Journal, 19/03/13.

———————————————————–

Más información sobre casos de Conflictos de Intereses, Mala Praxis, Información engañosa y situaciones de ética dudosa:

Conflictos de intereses: Ahorristas estafados en España

La bochornosa salida a bolsa de Facebook

https://www.economiapersonal.com.ar/2012/03/14/la-cultura-toxica-y-destructiva-de-goldman-sachs/

https://www.economiapersonal.com.ar/2011/06/29/el-acuerdo-extrajudicial-de-jp-morgan-y-la-sec/

https://www.economiapersonal.com.ar/2011/06/27/la-crisis-y-los-fraudes-financieros/

https://www.economiapersonal.com.ar/2011/06/06/sino-forest-un-cuento-chino/

https://www.economiapersonal.com.ar/2011/06/02/del-petroleo-al-oro-%c2%bfson-los-especuladores-los-culpables-del-exceso-de-volatilidad/

https://www.economiapersonal.com.ar/2011/05/29/conflictos-de-intereses-goldman-sachs-y-abacus-2007/

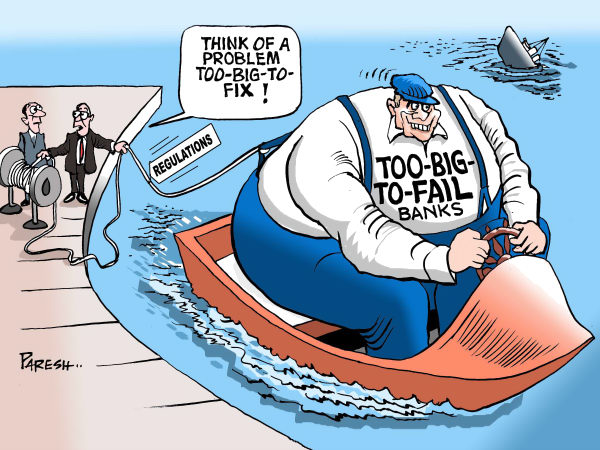

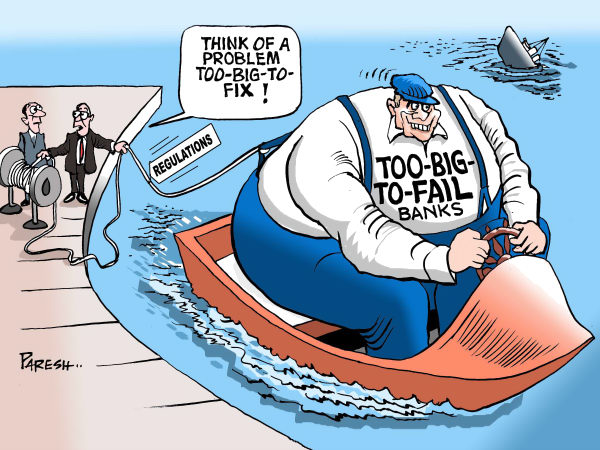

¿Deberían quebrar los grandes bancos? ¿Sí, o tal vez?

El futuro de la industria financiera parecía más bien cosa del pasado durante la entrevista emitida por la CNBC con el ex presidente de Citigroup, Sanford «Sandy» Weill, el mes pasado. Lo que sorprendió a los espectadores fue el aparente cambio de postura de Weill, el arquitecto detrás de la fusión, en 1998, de Citigroup y de Travelers Group que, en aquella época, era dueño del banco de inversiones Solomon Smith Barney. La fusión violaba la Ley Glass-Steagall— y, en última instancia, contribuyó a su revocación. La ley, que se remonta a los tiempos de la Gran Depresión, exigía la separación rigurosa entre bancos que trabajan con depósitos y bancos que invierten en los mercados de capitales.

Las instituciones que operan con depósitos deberían continuar desempeñando el mismo papel que desempeñaban en la época de Glass-Steagall, dijo Weill. «Los bancos deberían ser instituciones de depósitos, conceder préstamos personales e inmobiliarios. Ellos deberían hacer cosas que no fueran poner en riesgo el dinero del contribuyente y que no los dejaran en una posición de ser ‘demasiado grandes para caer'». Él coincide en señalar que los bancos comerciales tienen el derecho de protegerse de los riesgos de las inversiones hechas, con tal de que los ajustes diarios de los activos al valor de mercado restrinjan la posibilidad de riesgos exagerados.

Weill propuso también la creación de un segundo nivel de instituciones financieras que estimulen el riesgo y estén preparadas para lidiar con las consecuencias. «El sistema bancario necesita ser creativo, como siempre lo fue, de manera que la industria financiera consiga atraer a los jóvenes más capaces y brillantes, tal y como sucede en el Valle del Silicio, porque sólo así habrá innovación y espíritu emprendedor, elementos imprescindibles del sector. Es imposible un mundo en que no se pueda errar».

Un mea culpa sincero o un esfuerzo disimulado para llamar de nuevo la atención, el hecho es que Weill, con los comentarios que hizo, reconoce la derrota del gran experimento detrás de las instituciones consideradas demasiado grandes para caer. Depósitos, corretaje de títulos, operaciones de inversiones y contratación de seguros tal vez no quepan bajo el mismo paraguas.

Según numerosos analistas, los comentarios de Weill apuntan hacia un cambio mucho mayor. «Hay un coro creciente de voces en el sector financiero pidiendo la división de los grandes bancos, por lo tanto Weill no está sólo», observa Phil Angelides, ex presidente de la Comisión de Investigación de la Crisis Financiera constituida por el Congreso. «Ya no se trata de un pequeño movimiento». La lista incluye por lo menos tres ex consejeros delegados de grandes bancos y firmas de valores, parlamentarios republicanos y demócratas que votaron por la disolución de Glass-Steagall, diversos líderes y gobernadores, del pasado y del presente, un ex presidente y un miembro actual del FDIC, un ex economista jefe del Fondo Monetario Internacional, un candidato republicano a la presidencia y el presidente del Banco de Inglaterra.

Angelides dice que cuando la comisión terminó su trabajo, en enero de 2011, él aún creía que las grandes instituciones financieras se podían regular, con tal de que fueran bien gestionadas y trabajaran con las restricciones correctas. Él cambió de opinión después de los recientes cataclismos —especialmente después del reciente escándalo del LIBOR— que mostraron cómo los bancos gigantescos distorsionan o violan reglas de forma impune, incluso cuando están sujetos a un escrutinio regulatorio severo. «Llegué a la conclusión de que son demasiado grandes para caer, demasiado grandes para ser gestionados y demasiado arriesgados», dice Angelides. «Distorsionan terriblemente los mercados y la democracia».

No tan rápido

La crisis financiera, que continúa en evolución, acabó con cualquier expectativa vinculada a la abolición de Glass-Steagall y la aprobación de la Ley de Modernización de los Servicios Financieros de 1999, que abrió las puertas para la reintegración de los bancos de inversiones y bancos comerciales en EEUU. «Estamos hoy aquí para impugnar la ley Glass-Steagall, porque hemos aprendido que el Gobierno no es la respuesta», dijo en una ocasión el ex senador por Tejas, Phil Gramm, uno de los patrocinadores de la Ley de Modernización de Servicios Financieros. «Aprendimos que libertad y competencia son la respuesta. Aprendimos que el crecimiento económico y la estabilidad vendrán con competencia y libertad». (Gramm mostró poco después su fe en la competencia al cambiar el Senado por la vicepresidencia de una institución de servicios financieros globales).

Mauro Guillén, profesor de Gestión de Wharton, está del lado de los que hoy piden la separación entre bancos de inversiones y bancos comerciales. Guillén dice que desconfía de los motivaciones que hay detrás de la construcción de instituciones financieras de mayor tamaño, sistémicamente importantes. A medida que esas instituciones crecen, conceden prestigio y remuneración desproporcionados a sus ejecutivos más importantes, para no hablar del riesgo financiero desmesurado para los depositantes, inversores y contribuyentes. Pero Guillén también advierte de que es preciso cautela para el desmantelamiento apresurado de instituciones demasiado grandes. Es posible que operen en jurisdicciones sujetas a un único órgano regulador, a diferencia de lo que ocurre en EEUU, donde la disputa por el control entre el Estado y las agencias federales tuvo como resultado una carrera regulatoria en dirección al fondo del pozo. Después de que los legisladores modernizaran el sistema bancario en 1999, no consiguieron hacer lo mismo con los órganos reguladores, señala Guillén. Aunque se hayan acelerado las fusiones y las consolidaciones en la industria financiera, la regulación sigue fracturada. «Pasados tres o cuatro años, la confusión era tanta que los bancos se preguntaban quienes eran responsables de la regulación de sus operaciones», dice Guillén. «En otras palabras, ellos podían escoger la regulación que quisieran». El riesgo se trasladó a donde el Gobierno estaba en menos condiciones de lidiar con él, una norma llamada con frecuencia «Ley de Stanton».

Si queremos que haya instituciones financieras sistémicamente relevantes, dice Guillén, es preciso escoger una única autoridad de supervisión dotada de amplios poderes. Los bancos universales pueden operar con éxito en diversos servicios financieros, dice él, si un órgano regulador fuerte tuviera la palabra final sobre lo que las instituciones pueden y no pueden hacer. Ese mensaje aún no ha quedado lo suficiente claro para los legisladores americanos. «Cuando un banco hace diez tipos de servicios financieros diferentes, él no necesita más regulación; necesita un regulador único». La Ley Dodd-Frank de Protección al Consumidor y de Reforma de Wall Street, aprobada por el presidente Obama en 2010, «concede más poder a la Fed, al Tesoro y a otras agencias con autoridad sobre instituciones financieras sistémicamente importantes. Pero, debido a la oposición política, ninguna de ellas tiene plenos poderes».

Ese es el caso de Canadá, dice Guillén, donde cinco bancos universales muy grandes se escaparon de las consecuencias más devastadoras de la crisis financiera. Él atribuye eso a la existencia de un único órgano regulador en el país — la superintendencia de instituciones financieras— cuya autoridad permite forzar a los bancos a cumplir con un conjunto sólido de reglas. «Esa autoridad no existe en EEUU», dice Guillén. De la manera actual, el sistema financiero continúa siendo vulnerable al choque sistémico.

La culpa de los problemas que enfrentan las instituciones financieras gigantescas reside en el tamaño y en la complejidad pura y simple de la unión de los bancos comerciales con los bancos de inversiones, dice Richard Herring, profesor de Finanzas de Wharton. «Permitimos que los bancos comerciales, bancos de inversiones y algunas compañías de seguros llegaran al tamaño que hoy tienen en gran medida gracias a fusiones aprobadas por los órganos reguladores y, en algunos casos, subsidiados por ellos. Ninguna de esas mega instituciones llegaron a lo que son hoy a través de un mero crecimiento orgánico». En el proceso, tuvieron que transformar una diversidad de culturas, servicios, motivos y exigencias regulatorias en instituciones financieras homogéneas, un proceso que puede llevar años en el mejor de los casos.

Más de una manera de caer

Herring cuestiona lo que él llama «visión nostálgica», es decir, la idea de que permitir a los bancos comerciales la realización de operaciones de inversiones habría sido la causa de la reciente crisis que sacudió el sistema financiero. Los bancos también pueden quebrar a la vieja usanza, dice él, haciendo malos préstamos. Presionado por préstamos inmobiliarios comerciales desastrosos, Citibank prácticamente quebró en 1991, mucho antes de tener un banco de inversiones. El riesgo de crédito ha adquirido una forma diferente esta vez, sobre todo de préstamos subprime concedidos a los dueños de inmuebles; sin embargo, dice Herring, se trataba básicamente del mismo problema. Las concentraciones excesivas de riesgo de crédito no eran monitorizadas, administradas o comprendidas de la forma adecuada.

Además, los bancos exclusivamente de inversiones pueden ofrecer riesgos aunque no trabajen con depósitos. «Ninguno de los cinco grandes bancos de inversiones que perdimos tenían un volumen de depósitos significativos», dice Herring. El que se creía que no tenía ninguna importancia sistémica, Lehman Brothers, provocó un caos global instantáneo después de que los reguladores dejaran que cayese. Está claro que el tamaño importa, observa Herring, pero no es un dato tan crítico para el funcionamiento de los mercados de capitales y de la interconectividad. Ese conocimiento estaba implícito en la decisión del Gobierno de rescatar a AIG, a pesar de que la empresa tuviera un volumen insignificantes de depósitos.

«Es verdad que siempre existieron economías de escala y de alcance genuinas», observa Herring, «basadas en gran medida en el enorme coste fijo de la tecnología de la información y, en un grado menor, en el cultivo de una imagen de marca fuerte». Pero cualquier modelo de industria financiera debe valorar las ganancias potenciales que las economías de escala proporcionan en relación a los posibles costes. Herring cita los desafíos de supervisar o gestionar instituciones grandes y complejas y el impacto sobre la sociedad de una gestión inadecuada. Las deseconomías de escala se caracterizan, entre otras cosas, por los aumentos desproporcionados de los costes fijos administrativos, problemas de intermediación en los sistemas de remuneración y complejidad administrativa pura y simple. Las grandes instituciones son inherentemente burocráticas y menos ágiles que las empresas de pequeño tamaño. Las deseconomías de alcance, dice él, traen consigo la tentación de los subsidios cruzados de productos y servicios por medio de un mercado de capital interno menos eficiente que los mercados externos, con mayor opacidad de inversores y costes derivados de la necesidad de asegurar al consumidor que los conflictos de intereses serán administrados de manera eficaz.

Aunque ofrezcan dificultades, tamaño y complejidad en un grado más elevado, pueden ser administrados, dice Herring. En realidad, tal vez no haya otra manera de deshacer esas instituciones sin someterlas a una ruptura nociva, dice. «Varias de ellas cuentan con miles de subsidiarias en numerosos países. Es inconcebible que puedan ser sometidas a un procedimiento de suspensión de pagos organizado». En 1988, las cinco principales instituciones financieras de EEUU controlaban un 8% de los activos bancarios; hoy, controlan un 16%. «Eso debería estar prohibido».

En vista de una concentración tan elevada, parece no haber salida. ¿Qué se puede hacer en ese caso?, se pregunta Herring. La herramienta más útil hasta el momento es la exigencia del Gobierno que toda institución financiera sistémicamente importante cree un plan organizado de solución rápida de desmantelamiento en situaciones de presión excesiva. Una primera ronda de planes se ha presentado en julio. «Tenemos indicaciones de que el simple proceso de elaboración de esos planes hizo que algunas instituciones procedieran a una limpieza de sus estructuras demasiado complejas», dice Herring. «La respuesta a esa ronda será crítica», añade. «¿Los órganos reguladores contarán con el apoyo político y el coraje de exigir que instituciones financieras excesivamente grandes y complejas simplifiquen y ajusten su tamaño a dimensiones administrables?»

Mientras, eventos y tendencias específicos continúan poniendo en peligro el sistema bancario, advierte Guillén en un reciente artículo titulado «Los bancos perdieron la credibilidad», publicado en Korea Times. Él cita, de forma específica, la manipulación del LIBOR, lavado de dinero y las pérdidas persistentes de los bancos derivadas de las malas inversiones. «Todo eso acaba con la confianza en los bancos, multiplica las solicitudes de mayor regulación y lleva al público en general a ver con escepticismo y sospecha a los bancos, los profesionales de la institución y sus motivos», observa Guillén. «Bancos sospechosos son la última cosa que necesitamos si queremos vencer la crisis actual».

Fuente: Wharton Universia, 05/09/12.

Too big to fail

Más información:

https://www.economiapersonal.com.ar/2012/06/16/las-grandes-perdidas-de-jp-morgan/

https://www.economiapersonal.com.ar/2011/05/04/la-reforma-financiera-en-estados-unidos/

Cómo la salida a bolsa de Facebook pasó de estelar a bochornosa

Por Gina Chon, Jenny Strasburg y Anupreeta Das

Capital Research & Management quería comprar acciones de Facebook Inc. durante su salida a bolsa. No obstante, días antes de la oferta pública inicial, un banco colocador le advirtió a la firma de inversión sobre las menguantes perspectivas de ingresos de la red social.

La firma de Los Ángeles, que contaba con información de una reunión del 11 de mayo durante la gira promocional con entidades colocadoras y Facebook, así como estimaciones similares propias, redujo la cantidad de acciones que pretendía adquirir. La noche anterior al debut bursátil, un gestor de Capital Research le dijo a un banquero de Morgan Stanley, el principal colocador, que el precio de salida era «ridículo», según una persona al tanto de la situación. Algunos gestores de fondos de Capital Research prefirieron no participar en la salida a bolsa de Facebook, dicen fuentes al tanto.

Jennifer Kohne no recibió tal advertencia. La representante de ventas de 52 años, que vive en St. Louis, compró 3.000 acciones de Facebook el viernes a US$42 a través de una corredora en línea y ahora acumula pérdidas de cerca de US$30.000, según el precio de cierre del miércoles de US$32.

«No recibimos la información que estos gestores de fondos institucionales obtienen», se lamenta. «Estamos en desventaja».

Es uno de los secretos mejor guardados de Wall Street: a las firmas de valores se les permite conversar con grandes clientes de inversión sobre información crucial mientras preparan salidas a bolsa.

Las firmas de Wall Street, por su parte, afirman que dan cierta información a grandes clientes porque pagan por este tipo de datos. Es normal en una salida a bolsa que los analistas o el personal de ventas brinde determinada información a clientes, agregan. Pero, en general, la práctica no abarca a pequeños inversionistas.

En cualquier otra instancia, tal «divulgación selectiva» violaría las leyes bursátiles de Estados Unidos, que exigen que las empresas y las firmas de Wall Street difundan públicamente cualquier información que podría afectar los precios de las acciones. Las normas de valores prohíben que analistas de bancos que colocan grandes salidas a bolsa publiquen informes de investigación hasta 40 días después de que las acciones empiecen a negociarse.

Algunos abogados de valores piden que se implementen nuevas reglas para evitar este flujo de información desigual. «Los analistas no deberían dar opiniones sobre la salida a bolsa en el momento en que sus firmas están actuando como colocadores. No deberían dar información que no esté en el prospecto para favorecer a clientes», sostiene Jacob Zamansky, abogado que representa a inversionistas en casos de valores. No está involucrado en ninguna causa vinculada a Facebook.

La red social no quiso hacer comentarios. En un comunicado, Morgan Stanley señaló que «siguió los mismos procedimientos para la oferta de Facebook que en todas las salidas a bolsa. Estos procedimientos cumplen con todas las regulaciones pertinentes».

El debut bursátil de Facebook debería haber sido un momento culminante para la red social, Morgan Stanley y el Nasdaq. En cambio, la deslucida oferta inicial —las acciones de Facebook han caído cerca de 16% desde su debut el viernes— ha ilustrado cómo algunas partes del mundo financiero favorecen a los más poderosos.

Las repercusiones han demorado en llegar. Reguladores de estados y de la industria financiera están investigando si hubo irregularidades en las comunicaciones para los inversionistas. El miércoles, algunos accionistas de Facebook presentaron una demanda en la corte federal de Manhattan acusando a la empresa y sus colocadores de no divulgar adecuadamente los cambios que hicieron los bancos en los pronósticos de sus analistas. Asimismo, un comité bancario del Senado examinará lo que sucedió en el proceso de salida a bolsa de Facebook.

Morgan Stanley indicó que podría ajustar los precios de transacciones realizadas durante la salida a bolsa. El banco está revisando órdenes de clientes de corretaje particulares una por una y hará ajustes si pagaron demasiado, según una persona al tanto. En un mensaje enviado el miércoles a casi 17.000 asesores financieros de su empresa conjunta de corretaje minorista Morgan Stanley Smith Barney, la firma señaló que espera realizar «un número» de ajustes de precios. Los pedidos en cuestión ocurrieron durante el debut de Facebook el viernes, que se vio afectado por fallas en el mercado Nasdaq que retrasaron el comienzo de las operaciones por 30 minutos.

Clientes de Morgan Stanley y otras corredoras también tuvieron órdenes que fueron procesadas de forma incorrecta. Más allá de las fallas, algunos inversionistas están enojados porque Facebook elevó el precio de salida a bolsa a US$38 por acción pese a las débiles previsiones para sus ingresos.

Los principales colocadores, que incluyen a Morgan Stanley, Goldman Sachs Group Inc. y J.P. Morgan Chase & Co., fijaron el mejor precio basado en la demanda que vieron el jueves por la noche, dicen fuentes al tanto. Goldman y J.P. Morgan tenían una influencia limitada en la salida a bolsa de Facebook, según personas al tanto. Los tres bancos no quisieron hacer comentarios.

Un alto ejecutivo de Nasdaq dijo el martes a corredores que los ejecutivos de la bolsa «lamentan sinceramente lo que sucedió el viernes» y que ésta no puede evaluar las pérdidas de clientes minoristas individuales pero está trabajando con operadores que están buscando compensación para ellos.-

—Susan Pulliam y Aaron Lucchetti contribuyeron a este artículo.

Fuente: The Wall Street Journal, 24/05/12.

——————————————————-

Artículos relacionados:

https://www.economiapersonal.com.ar/2012/05/23/inversores-demandan-a-facebook-y-los-bancos-emisores/

https://www.economiapersonal.com.ar/2012/05/21/facebook-fracaso-en-su-debut/

https://www.economiapersonal.com.ar/2012/05/18/facebook-ensaya-formulas-para-diversificar-sus-fuentes-de-ingresos/

Más información sobre casos de Conflictos de Intereses en el mundo financiero:

https://www.economiapersonal.com.ar/2012/03/14/la-cultura-toxica-y-destructiva-de-goldman-sachs/

https://www.economiapersonal.com.ar/2011/06/29/el-acuerdo-extrajudicial-de-jp-morgan-y-la-sec/

https://www.economiapersonal.com.ar/2011/06/27/la-crisis-y-los-fraudes-financieros/

https://www.economiapersonal.com.ar/2011/06/06/sino-forest-un-cuento-chino/

https://www.economiapersonal.com.ar/2011/06/02/del-petroleo-al-oro-%c2%bfson-los-especuladores-los-culpables-del-exceso-de-volatilidad/

https://www.economiapersonal.com.ar/2011/05/29/conflictos-de-intereses-goldman-sachs-y-abacus-2007/

https://www.economiapersonal.com.ar/index.php?s=inside+information&x=13&y=9

Alquileres: nuevo régimen por la modificación del Código Civil

A raíz del anteproyecto impulsado por la Presidenta Cristina Fernández, se esperan varios cambios en cuanto a los plazos mínimos y máximos de los contratos de alquiler, así como en los límites en los meses de anticipo y depósito que deben aportar los inquilinos.

Sin dudas, uno de los mayores anhelos que tienen los argentinos es el de alcanzar «la vivienda propia». No obstante, no todos pueden lograr esa meta y deben conformarse con alquilar.

En la vereda de los más afortunados, están aquellos que ya la tienen e, incluso, poseen más de una unidad, lo que les permite apostar al mercado locativo para obtener una renta.

Es así como estas dos realidades se encuentran. Y, cuando esto sucede, pueden surgir algunos conflictos de intereses. Al ocurrir, «interviene» la Ley 23.091 (sobre locaciones urbanas) para tratar de poner paños fríos entre las partes.

Sin embargo, producto de una realidad que se va modificando de tanto en tanto, aquellos derechos y obligaciones que poseen en la actualidad los propietarios e inquilinos, están a punto de sufrir sustanciales modificaciones si finalmente se aprueba el anteproyecto de reforma y unificación de los Códigos Civil y Comercial impulsado por la jefa de Estado, Cristina Fernández de Kirchner.

Esta iniciativa -redactada por el Presidente y vice de la Corte Suprema de Justicia de la Nación, Ricardo Lorenzetti y Elena Highton de Nolasco respectivamente, junto a la jurista Aída Kemelmajer- tiene en cuenta:

· Alspectos referidos a la locación habitacional.

· Dispone los límites que deben fijarse al inquilino en cuanto a meses de anticipo y depósito.

· Regula el contrato de locación para aquellas unidades volcadas al alquiler de turistas.

· Extiende el plazo máximo del contrato (a 20 años para el caso habitacional y a 50 para otros destinos).

· Unifica el mínimo lapso de renta en dos años.

Nuevo marco legal en puerta

Una de las principales medidas en la que avanzará el proyecto oficial es la de la unificación de las normas que regulan las locaciones en un mismo articulado, evitando así una engorrosa referencia a otras normas específicas.

A ojos de especialistas, el hecho de concentrar el marco legal en sólo 39 artículos -que no diferencia el destino que se le puede dar a la propiedad- terminará representando una gran ventaja para quienes intervienen de manera directa o indirecta en el negocio de la renta.

Uno de los cambios que introduce el proyecto, apoyado en la unificación de los Códigos Civil y de Comercio, es que se obliga a que el contrato -así como sus prórrogas y modificaciones- se tenga que hacer por escrito.

Por otro lado, establece que los derechos derivados de una locación se extenderán en caso de fallecimiento del propietario del inmueble o del inquilino, salvo que se haya estipulado expresamente lo contrario.

Del mismo modo, el nuevo marco propuesto establece que el contrato subsistirá durante el tiempo convenido, aunque la propiedad sea vendida. Es decir, en caso de comprar una casa con convenio de locación aún vigente, el nuevo dueño deberá esperar a que éste caduque para poder hacer uso del inmueble.

Otra de las novedades que introduce el flamante proyecto impulsado por el Ejecutivo es que, en caso de abandono o fallecimiento del locatario, quien lo habite y acredite haber recibido del inquilino un «manifiesto trato familiar» durante el año previo, podrá continuar bajo las mismas condiciones que fueron pactadas hasta el vencimiento del plazo establecido en el acuerdo.

Asimismo, de aprobarse el texto normativo, el inquilino deberá dar al inmueble el destino que fuera acordado en el contrato.

Tal vez, uno de los puntos más salientes es que, en caso de que se destine a vivienda, no podrá requerirse del locatario:

a) El pago de alquileres anticipados mayores a un mes.

b) Depósitos de garantía superiores a 30 días de renta por cada año de contrato.

c) El pago de valor llave o equivalentes.

Respecto del tiempo de la locación, la iniciativa propone que el período estipulado no podrá exceder los 20 años, en caso de que el uso sea habitacional, mientras que, de tratarse de otros destinos, el plazo máximo será de 50 años.

Además, establece que si el contrato careciera de plazo expreso y determinado, éste se considera como celebrado por un mínimo de 2 años. Sin embargo, dicho mínimo legal no será aplicable si el inmueble se destina a:

a) Sede de embajada, consulado u organismo internacional o vivienda de su personal extranjero diplomático o consular.

b) Fines turísticos, descanso o similares. Si el plazo supera los 6 meses, se presumirá que no fue hecho con esos fines.

c) Guarda de cosas.

d) Exposición u oferta de cosas o servicios en un predio ferial.

Tampoco se aplicará el nuevo marco si el contrato estipulara una finalidad determinada y que, por sus características, se cumple en un plazo menor al pactado.

Las obligaciones de las partes

La iniciativa impulsada por el Ejecutivo detalla cuáles serán las obligaciones que deberán cumplir los propietarios y los inquilinos.

En el caso de los primeros, se mencionan las de:

• Entregar el inmueble conforme a lo acordado.

• Conservar el bien.

• Abonar las mejoras que debieran efectuarse.

Uno de los detalles relevantes, es que, en caso de que se produzca una pérdida de luminosidad, producto de la construcción de obras vecinas, no autorizará al locatario a solicitar la reducción del precio ni a disolver el contrato (una práctica que comenzó a ganar en intensidad en este último tiempo).

Esto, siempre y cuando no existiera dolo en el comportamiento del locador, como por ejemplo el saber de esta situación al momento de sellar el vínculo y no haberlo comunicado.

Dentro de las obligaciones del inquilino, se destacan la de:

• No variar el destino de la propiedad.

• Mantener el bien.

• Pagar el precio convenido.

• Restituir el inmueble al cumplirse el plazo.

• Responder por cualquier deterioro causado.

El nuevo Código también establece que no tendrá a su cargo el pago de las obligaciones que graven el bien, excepto que existiese un pacto de común acuerdo que indique lo contrario.

Otro de los aspectos que abarca la nueva norma es que, si por alguna causa de fuerza mayor no pudiera usarse el inmueble, el inquilino podrá pedir la rescisión del contrato o la cesación del pago del precio por el tiempo que dure esta imposibilidad.

Esto, a ojos de los expertos, puede suscitar fuertes controversias en la Justicia, por el hecho del límite difuso entre qué puede contemplar y qué no un concepto tan abarcativo como lo es el de «fuerza mayor».

En tanto, respecto al pago se establece que deberá efectuarse por adelantado en forma mensual.

Por último, se detalla que el locatario podrá realizar mejoras, salvo que:

• Esté expresamente prohibido en el contrato.

• Altere la substancia o forma del bien.

• Haya sido interpelado a restituir la propiedad.

El texto normativo aclara que no tendrá derecho a reclamar el pago de mejoras útiles y de mero lujo o suntuarias, salvo que las mismas sean necesarias, en cuyo caso podrá reclamar su valor al locador.

Este es otro de los aspectos que, a ojos de los analistas consultados, puede llegar a ser objeto de fuertes controversias en la Justicia.

Fin del vínculo

Otro de los aspectos que establece el nuevo Código Civil y Comercial es el que se vincula con el fin del vínculo entre las partes.

Al respeto, la iniciativa fija que el contrato se podrá dar por concluido cuando se dé:

a) Cumplimiento del plazo convenido, o requerimiento, según el caso.

b) Resolución anticipada.

Asimismo, sostiene que, en caso de vencimiento del período convenido o del mínimo legal -en ausencia de convención- si el locatario continúa utilizando la propiedad alquilada, el vínculo continuará en los mismos términos hasta que cualquiera de las partes dé por concluido el contrato mediante comunicación fehaciente, tal como un telegrama o carta documento.

También el proyecto estipula que el locador podrá disolver el contrato si se produce:

a) Un cambio de destino o uso irregular. Por ejemplo, si debía ser destinado a vivienda y se lo utiliza como oficina.

b) La falta de conservación del inmueble.

c) La mora en el pago del alquiler durante dos períodos consecutivos.

Por su parte, el locatario podrá dar por concluido el contrato si el propietario no cumple con la obligación de conservar el bien para el uso y goce convenido, así como también si encuentra algún vicio oculto.

Respecto de los plazos, el proyecto fija que el inquilino podrá dejar el inmueble transcurridos los seis meses de haberse firmado el acuerdo. Para ello, deberá notificar en forma fehaciente su decisión al locador.

En estos supuestos, la iniciativa propone que si se produce este hecho dentro del primer año de vigencia de la relación, el inquilino deberá abonar al locador, en concepto de indemnización, la suma equivalente a un mes y medio de alquiler al momento de desocupar la unidad. La cifra será de un mes si la opción se ejerciera transcurrido dicho lapso.

Además, establece que si no se paga el alquiler, previamente a la demanda de desalojo, el locador deberá intimar al inquilino para que le abone la cantidad adeudada, otorgando un período no inferior a diez días corridos contados a partir de la recepción de la intimación, consignando el lugar de pago.

En tanto, el locatario podrá retirar la mejora útil al concluir la locación, salvo que se haya pactado que quede en beneficio del inmueble. Lo mismo sucederá si se corre riesgo de que, ante la separación, se produzca un daño o, simplemente, si la escisión no le ocasionara rédito alguno.

Respecto de los garantes, el nuevo marco normativo estipula que su obligación cesará automáticamente al vencimiento del plazo estipulado en el alquiler, salvo que derive de la no restitución en tiempo del inmueble.

Asimismo, el consentimiento del fiador en la renovación o prórroga del contrato deberá ser expreso, una vez vencido el período pactado.

Por último, la iniciativa establece que se considerarán nulas todas las disposiciones anticipadas que extiendan la fianza del contrato de locación.

Voces

Los especialistas consultados por iProfesional.com dieron su visión acerca de las modificaciones que busca introducir el nuevo marco locativo.

Al respecto, Agustina Vítolo, abogada del estudio Vítolo, remarcó la importancia de eliminar «el plazo mínimo de tres años que establece la Ley 23.091 para todas las locaciones que no tengan como destino la vivienda».

«La ley actual deja un vacío cuando se refiere al plazo mínimo de tres años para ‘los restantes destinos’, señaló. Y agregó: «¿Qué se entiende por ‘otros destinos’? Eso se determina mediante la interpretación».

La especialista explicó que las locaciones de espacios comerciales, oficinas e industrias tienen un plazo mínimo de tres años pero, tratándose de ámbitos amueblados, el alquiler de oficinas por lapsos horarios no está comprendido por el plazo mínimo.

Otro ejemplo proporcionado por tiene que ver con qué pasa en el caso de uso para destino mixto. La interpretación indica que en casos manifiestamente divisibles, el plazo mínimo será de tres años para el local y de dos años para la habitación. Es decir, el proyecto simplifica el tema del período estipulado, estableciendo uno común con unas pocas excepciones que -además- ya se encontraban contempladas.

Por su parte, Gustavo Giatti, socio de Julio César Rivera Abogados, consideró que «la legislación propuesta abandona el sistema de análisis exhaustivo de situaciones y efectos que pudieren suscitarse a raíz de una relación locativa para enrolarse en un sistema legislativo de mayor simpleza».

Tal decisión, remarcó el especialista, proviene de la existencia de profusa legislación especial sobre la materia y una mirada más atenta a la realidad, donde se pretende considerar aún más los derechos del locatario y proteger la locación habitacional.

Para Giatti, el capítulo de locaciones «aporta mayor claridad a las causas de extinción del contrato pero es impreciso al regular la rescisión anticipada, ya que se mantiene la redacción de la Ley 23.091 pero omite fijar el plazo de preaviso en que debe notificarse la voluntad rescisoria que, en la actualidad, es de 60 días».

Por otra parte, «se destaca la importancia de establecer la nulidad de toda cláusula que impida el ingreso o excluya del inmueble locado, cualquiera sea el destino asignado al mismo, a una persona incapaz o con capacidad restringida sujeta a la guarda, asistencia o representación del locatario o sublocatario, aún cuando dicha persona no habitare el inmueble», consideró Gabriel Martínez Niell, abogado del estudio Grispo & Asociados.

Es decir, se busca asegurar condiciones de igualdad de tratamiento y a evitar todo tipo de diferenciación o discriminación en lo relativo a las personas que habrán de tener vinculación con el inmueble sujeto a locación, agregó el experto.

Fuente: Economía para todos, 15/05/12.

Más información en: www.economiaparatodos.com.ar

« Página anterior — Página siguiente »

Además, el préstamo de Goldman está siendo ahora analizando por los reguladores lusos, que intentan esclarecer los complejos acuerdos financieros que rodeaban a Espírito Santo en el momento de su quiebra, dijo una de las fuentes.

Además, el préstamo de Goldman está siendo ahora analizando por los reguladores lusos, que intentan esclarecer los complejos acuerdos financieros que rodeaban a Espírito Santo en el momento de su quiebra, dijo una de las fuentes.