Planificar con criterio: por qué el asesoramiento profesional marca la diferencia en el plan de inversión personal y familiar

enero 23, 2026 · Imprimir este artículo

Por Gustavo Ibáñez Padilla.

En un entorno económico signado por la volatilidad, la sobreoferta de productos financieros y la aceleración tecnológica, la toma de decisiones patrimoniales se ha convertido en una tarea de alta complejidad. Nunca hubo tantas alternativas para invertir, proteger o transferir riqueza; tampoco hubo tanta asimetría de información entre quienes diseñan los instrumentos y quienes los adquieren. En ese contexto, el asesoramiento financiero profesional deja de ser un lujo para transformarse en una necesidad estratégica.

La evidencia empírica comienza a respaldar con mayor contundencia lo que la experiencia práctica ya sugería. Un estudio longitudinal del CFP Board —organismo que certifica a los profesionales de planificación financiera en Estados Unidos— muestra que los hogares que trabajan con asesores financieros presentan mayor estabilidad, mejor preparación y niveles superiores de confianza respecto de su futuro económico. Según los primeros resultados, quienes reciben orientación estructurada tienen más probabilidades de mantener fondos de emergencia adecuados, completar su planificación patrimonial y sentirse encaminados hacia sus metas.

Kevin R. Keller, CEO del CFP Board, sintetiza el hallazgo con claridad: “Investigaciones independientes confirman que la planificación financiera integral marca una diferencia real en la vida diaria de las personas”. Y añade que los profesionales aportan claridad frente a la complejidad, ayudan a anticipar lo inesperado y mantienen a los clientes enfocados en el largo plazo. La investigación, además, destaca beneficios menos tangibles pero igualmente decisivos: menor ansiedad financiera, mayor disciplina conductual y relaciones de confianza sostenidas en el tiempo.

.

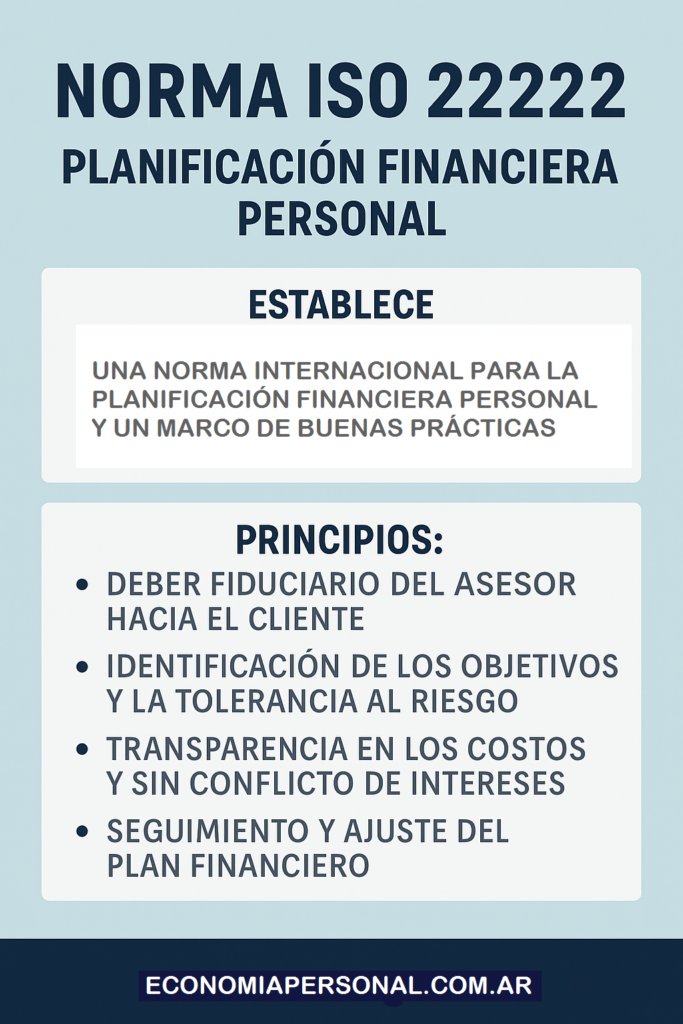

Estos resultados no sorprenden a quienes conocen el impacto de un asesoramiento sistemático bajo estándares internacionales. En artículos anteriores hemos analizado el valor de la norma ISO 22222, que establece los requisitos para la prestación de servicios de planificación financiera personal. Esta norma define procesos, competencias y principios éticos que estructuran el trabajo del asesor independiente: desde el relevamiento integral de la situación del cliente hasta la implementación y el monitoreo continuo del plan.

La ISO 22222 no es un sello decorativo; es un marco metodológico que obliga a abordar las finanzas familiares de manera holística. No se trata solo de elegir un fondo o contratar un seguro, sino de integrar objetivos vitales —educación de los hijos, retiro, protección ante contingencias, sucesión patrimonial— dentro de una arquitectura coherente.

.

El desafío del lenguaje financiero

Una de las mayores dificultades que enfrenta el inversor individual es el lenguaje técnico. Prospectos, cláusulas contractuales, tablas actuariales, ratios financieros y términos en inglés configuran un universo que desalienta incluso a personas con formación universitaria.

Tomemos un ejemplo concreto. Un bono puede describirse como un instrumento de renta fija que paga un cupón periódico y devuelve el capital al vencimiento. Sin embargo, detrás de esa definición se esconden variables como duración, convexidad, riesgo de crédito, riesgo de tasa y riesgo de reinversión. La diferencia entre un bono investment grade y uno high yield no es meramente semántica: implica un perfil de riesgo radicalmente distinto.

.

Algo similar ocurre con las acciones. Se suele simplificar diciendo que representan una participación en una empresa. Pero evaluar una acción exige comprender estados contables, flujos de caja descontados, múltiplos como el PER (Price to Earnings Ratio), ventajas competitivas sostenibles y factores macroeconómicos. Warren Buffett advirtió en su carta a los accionistas de Berkshire Hathaway en 1996: “El riesgo proviene de no saber lo que estás haciendo”. La frase resume la brecha entre acceso y comprensión.

En el caso de los fondos comunes de inversión y los ETFs, la aparente simplicidad operativa —comprar una cuota parte o una participación que replica un índice— puede ocultar cuestiones relevantes: tracking error, costos implícitos, estructura fiscal, liquidez subyacente y correlaciones en escenarios de estrés. No todos los ETFs son iguales, ni todos los fondos diversifican efectivamente el riesgo.

.

La complejidad particular de los seguros y las anualidades

Si el universo de mercado de capitales resulta técnico, el ámbito asegurador agrega otra capa de sofisticación. Un seguro de vida no es solo una cobertura ante el fallecimiento; puede ser una herramienta de planificación sucesoria, protección de ingresos, acumulación de capital o garantía para compromisos financieros.

Las pólizas tradicionales, los seguros universales, los seguros con componente de inversión indexados y las anualidades presentan estructuras de costos, condiciones de rescate y proyecciones actuariales que requieren interpretación especializada. Las anualidades —contratos que transforman un capital en un flujo de ingresos periódicos— son instrumentos valiosos en la planificación de la jubilación, pero su conveniencia depende de variables como la expectativa de vida, la tasa técnica, la inflación y la solvencia de la aseguradora.

Sin una guía profesional, es fácil confundir liquidez con rentabilidad o protección con inversión. El resultado puede ser una asignación ineficiente del patrimonio o, peor aún, una vulnerabilidad ante contingencias previsibles.

Conducta y disciplina: el factor invisible

Más allá de la complejidad técnica, existe un componente conductual decisivo. Numerosos estudios en finanzas conductuales muestran que los inversores tienden a sobreestimar su tolerancia al riesgo en mercados alcistas y a subestimarla en momentos de caída. La reacción emocional puede llevar a vender en el peor momento o a concentrar excesivamente la cartera en activos de moda.

El asesor profesional cumple un rol de contrapeso racional. Ayuda a definir una política de inversión acorde al perfil de riesgo, horizonte temporal y objetivos vitales. Establece reglas de rebalanceo y promueve la disciplina. La investigación del CFP Board subraya que la confianza y la resiliencia aumentan cuando el cliente percibe claridad en la toma de decisiones complejas.

En otras palabras, el asesor no solo selecciona instrumentos; estructura un proceso. Y el proceso, en finanzas, es tan importante como el rendimiento.

La integración bajo estándares internacionales

La norma ISO 22222 aporta un marco que ordena este proceso en etapas claras: recopilación de información, análisis y evaluación, desarrollo del plan, implementación y revisión periódica. Exige independencia, competencia técnica y conducta ética. Este enfoque sistemático reduce la improvisación y fortalece la transparencia.

Para una familia, aplicar este estándar significa abordar simultáneamente la gestión del riesgo (seguros adecuados), la acumulación de capital (inversiones diversificadas), la planificación impositiva y la estrategia sucesoria. No se trata de productos aislados, sino de un sistema interconectado.

Un ejemplo ilustra la diferencia. Supongamos un matrimonio con hijos pequeños, ingresos variables y un crédito hipotecario. Sin asesoramiento, podrían concentrarse exclusivamente en buscar la mayor rentabilidad posible. Con una planificación integral, priorizarían un fondo de emergencia, contratarían seguros de vida suficientes para cubrir el pasivo y la educación futura, diversificarían sus inversiones según horizonte temporal y definirían un esquema de ahorro para el retiro. La rentabilidad deja de ser un fin en sí mismo para convertirse en un medio al servicio de objetivos concretos.

Claridad frente a la sobreinformación

En la era digital, el problema no es la falta de datos sino su exceso. Plataformas de trading, influencers financieros y foros especializados multiplican recomendaciones fragmentarias. La democratización del acceso no garantiza comprensión.

La investigación longitudinal del CFP Board destaca que los beneficios del asesoramiento se sostienen en el tiempo, incluso cuando cambian las condiciones de mercado o se producen eventos vitales significativos. Esta continuidad es clave: la planificación financiera no es un acto puntual, sino un proceso dinámico que acompaña las distintas etapas de la vida.

Kevin Roth, Director de Investigación del organismo, señaló que los efectos positivos se mantienen en el segundo año del estudio y que el seguimiento permitirá comprender mejor cómo la relación profesional influye en cada etapa vital. La estabilidad no proviene de predecir el mercado, sino de estructurar decisiones coherentes y revisarlas con criterio.

Un llamado a la responsabilidad

El patrimonio personal y familiar es demasiado relevante para dejarlo librado al azar, a modas pasajeras o a interpretaciones parciales de información técnica. La autonomía no se opone al asesoramiento; por el contrario, se fortalece cuando se apoya en conocimiento especializado y estándares reconocidos internacionalmente.

Asumir la responsabilidad de diseñar un plan de inversión implica reconocer límites propios y buscar acompañamiento profesional calificado. Implica exigir transparencia, metodología y ética. Implica comprender que cada decisión financiera impacta no solo en el presente, sino en la seguridad y oportunidades de quienes dependen de nosotros.

El momento de ordenar, analizar y planificar no es cuando sobreviene la urgencia, sino cuando aún hay margen de acción. Desarrollar un plan de inversión personal o familiar bajo la guía de un profesional competente —preferentemente alineado con normas como la ISO 22222— es un acto de prudencia y visión estratégica.

La invitación es clara: revisar la propia situación patrimonial, definir objetivos explícitos y buscar asesoramiento independiente que transforme la complejidad en claridad. La planificación disciplinada no elimina la incertidumbre, pero la encuadra. Y en materia financiera, encuadrar la incertidumbre es el primer paso para convertir el futuro en un proyecto, no en una apuesta.

Fuente: Ediciones EP, 23/01/26.

Información sobre Gustavo Ibáñez Padilla

Más información:

La Libertad Financiera es un camino, no un destino

La Norma ISO 22222: Un pilar en la Planificación Financiera

Johnny Cash: propósito, resiliencia y la economía moral de una vida con sentido

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

La jubilación ya no es un destino: expectativas, riesgos y soluciones para quienes planifican su retiro

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

Nota del editor: Para profundizar en el diseño de un plan financiero personal y evitar errores comunes, conviene conocer la Norma ISO 22222, que establece estándares internacionales para la planificación financiera personal. Una brújula técnica para navegar con claridad y seguridad en este mar de decisiones económicas. Puede obtener un Diagnóstico Financiero Personal sin cargo enviando un e-mail con sus datos de contacto a: economiapersonal@gmail.com o a través del formulario de Contacto de esta web.

.

.

Antes de realizar cualquier inversión infórmese: Aviso Legal

.

.

.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.