Suecia al límite: el precio de una utopía migratoria

junio 30, 2025

Por Gustavo Ibáñez Padilla.

Por años, Suecia fue el ejemplo más nítido del modelo socialdemócrata nórdico: seguridad, cohesión social, excelencia educativa, salud pública universal y una economía sólida. Pero en menos de dos décadas, esta imagen se resquebrajó. La nación que otrora lideraba en calidad de vida hoy encabeza rankings de tiroteos, violencia sexual y explosiones. ¿Qué pasó? La respuesta, aunque políticamente incómoda, se encuentra en la política inmigratoria impulsada desde el 2010 en nombre de la solidaridad y la inclusión.

Un experimento ideológico que se volvió contra su creador

El punto de inflexión fue liderado por el Partido Socialdemócrata bajo el gobierno de Stefan Löfven, quien abrazó con entusiasmo las directrices migratorias de la Unión Europea. Con un discurso cargado de altruismo, afirmó: “No podemos construir muros a nuestro alrededor mientras millones sufren”, insistiendo en que Suecia tenía recursos y capacidad para recibir a quienes huían de conflictos armados, persecuciones religiosas o crisis económicas.

Y lo hizo. Entre 2010 y 2020, ingresaron al país más de 1,2 millones de inmigrantes, provenientes mayoritariamente de Siria, Afganistán, Somalia e Irak. En un país de poco más de diez millones de habitantes, esto implicó un aumento poblacional del 12% en solo una década. La acogida masiva no fue acompañada de políticas eficientes de integración ni de mecanismos de control cultural o legal.

.

Del paraíso escandinavo al caos urbano

Los datos no admiten eufemismos. En 2024, Suecia registró 262 tiroteos con 40 muertos. En 2023, fueron 300 incidentes con 44 víctimas fatales. Según datos de la televisión pública SVT, el 85% de estos delitos fueron cometidos por personas de origen extranjero. La violencia se concentra en barrios marginales con fuerte presencia de inmigrantes, como Rinkeby (Estocolmo), Rosengård (Malmö) o Biskopsgården (Gotemburgo), zonas donde la policía directamente evita ingresar. Las autoridades los llaman eufemísticamente áreas vulnerables; la realidad los clasifica como no-go zones.

El entonces jefe de la Policía Nacional, Anders Thornberg, reconoció en 2023 que “Suecia se enfrenta a una situación de violencia sin precedentes. Nunca habíamos tenido que lidiar con este nivel de criminalidad armada en zonas residenciales”.

El tabú del vínculo entre inmigración y delincuencia

Hablar de la relación entre inmigración y aumento del crimen ha sido un tema vedado en los medios y la política sueca. La corrección política llevó incluso a que se ocultaran datos por miedo a acusaciones de racismo. En palabras de la diputada liberal Ann-Sofie Alm: “Aquí, el peor insulto no es que te llamen violador, es que te llamen racista”.

Pero la correlación existe. En 2023 se registraron 135 explosiones con artefactos explosivos, muchas de ellas vinculadas a ajustes de cuentas entre bandas integradas por jóvenes de origen inmigrante. En enero de 2025, ya iban 30. Nunca, ni en los años más tensos de la Guerra Fría, Suecia había vivido semejante nivel de violencia interna.

La violencia sexual también alcanzó niveles alarmantes. Con 6.549 denuncias por violación solo en 2022 (18 por día), Suecia figura entre los países con mayor tasa de agresiones sexuales de Europa. Una investigación de la Agencia de los Derechos Fundamentales de la UE señaló que el 41% de las mujeres suecas ha sufrido algún tipo de violencia sexual. Las víctimas denuncian temor a represalias y la indiferencia de las autoridades.

El caso del sirio Damir Al-Ali, que secuestró y abusó durante 17 horas de una joven sueca, evidencia el colapso judicial. Fue condenado, pero apeló con el argumento de no haber podido demostrarse su mayoría de edad, ya que había destruido sus documentos. No solo fue liberado, sino que recibió una indemnización del Estado.

Islamismo, guetos y sociedades paralelas

La raíz del problema no es únicamente la inmigración en sí, sino el choque cultural y religioso que ella supone cuando no hay voluntad de integración ni adaptación a las normas del país anfitrión. El islam, practicado por buena parte de los nuevos inmigrantes, no es solo una religión, sino un sistema jurídico, político y social completo que entra en conflicto con los valores occidentales del modelo sueco.

Los crímenes de honor, los matrimonios forzados, la poligamia encubierta y el desprecio hacia la cultura local son parte de una dinámica cotidiana en barrios donde el Estado ha perdido soberanía. En 2022, la policía investigó más de 300 casos de violencia de honor. Aun así, las cifras reales podrían ser mucho mayores.

El caso de Mohamedamin Abdirisek Ibrahim, quien asesinó a su novia sueca embarazada porque «su hijo no debía provenir de una mujer cristiana», fue silenciado en buena parte de la prensa por temor a “estigmatizar comunidades”.

.

La bomba demográfica y el colapso del Estado de Bienestar

De ocho millones de habitantes en los años noventa, Suecia saltó a más de diez millones. Este crecimiento repentino ha presionado hasta el límite al sistema educativo, sanitario y de vivienda. Más del 50% de los inmigrantes vive del Estado. En el caso de las mujeres, solo el 23% trabaja. Se forman comunidades dependientes, sin incentivo para integrarse, ni desarrollar vínculos con la cultura sueca.

El desempleo entre los inmigrantes islámicos supera el 21%, mientras que entre los suecos es apenas del 3,6%. Las diferencias culturales, el idioma, la falta de formación y la marginación autoimpuesta son obstáculos estructurales que ninguna ayuda económica resuelve.

La escuela pública, símbolo del modelo sueco, colapsa en las zonas más afectadas. Profesores agredidos, niños que no terminan la secundaria, segregación étnica y abandono educativo son la norma en estos entornos. Un informe de Sveriges Radio reveló que menos del 50% de los estudiantes de zonas “vulnerables” logran terminar el colegio con éxito.

Estado de excepción y respuesta tardía

En 2023, el Primer Ministro Ulf Kristersson tomó una decisión sin precedentes: anunció que el ejército patrullaría las calles para apoyar a la policía desbordada por la guerra de pandillas. Fue un giro drástico que reconocía, de facto, la pérdida del monopolio estatal del uso de la fuerza.

Simultáneamente, el gobierno ofreció hasta 34.000 dólares a inmigrantes para que regresaran voluntariamente a sus países. La medida fue un fracaso. La mayoría se negó a regresar, consolidando su presencia en un país donde los beneficios estatales siguen siendo sustanciales.

¿Quién protege a Suecia?

Suecia apostó por una política migratoria sin filtros, sin exigencias y sin límites. Lo hizo por convicción ideológica, más que por estrategia. No fue solidaridad: fue ingenuidad con consecuencias devastadoras. Abrió sus puertas a culturas profundamente diferentes, sin pedir reciprocidad ni respeto a sus valores fundacionales.

La multiculturalidad forzada, lejos de enriquecer, fragmentó a la sociedad. Cuando la diversidad no va acompañada de integración ni respeto a la legalidad común, se transforma en disgregación. Como advirtió el filósofo francés Alain Finkielkraut: “La identidad es como el oxígeno: uno no lo nota, hasta que le falta”.

Suecia aún tiene la oportunidad de revertir esta situación, pero requiere valentía política, honestidad intelectual y decisiones firmes. Es imprescindible reforzar el control fronterizo, reformular el sistema de asilo, y condicionar la permanencia al cumplimiento estricto de las leyes, la adopción del idioma y la participación productiva en la sociedad.

Porque si un Estado no protege sus fronteras, su cultura y a sus ciudadanos, pierde el derecho de llamarse Estado. La historia sueca es una advertencia para el resto de Europa y del mundo: no hay sociedad fuerte sin cohesión, ni progreso sin orden.

La estabilidad social y cultural no es un regalo eterno. Es una construcción frágil que debe protegerse, o desaparece.

Fuente: Ediciones EP, 30/06/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

México, al borde del abismo

Justicia envenenada: ¿acto de heroísmo o síntoma de un Estado fallido?

¿Es Cuba un Estado fallido? Anatomía de una descomposición institucional

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

.

.

Obligaciones Negociables en Argentina: Una alternativa de Alto Riesgo

junio 19, 2025

Por Gustavo Ibáñez Padilla.

.

Promesas de rentabilidad, sombras de incertidumbre

Las Obligaciones Negociables (ON) en Argentina son, para muchos inversores minoristas, una fuente de rendimientos tentadores. Prometen intereses en dólares que duplican o triplican los rendimientos que ofrecen los bancos en plazos fijos tradicionales. Pero, como en todo en economía, nada es gratis. Y en este caso, lo que muchos inversores no perciben con claridad es que esos retornos aparentemente elevados son directamente proporcionales al riesgo que asumen. En los últimos años, una serie de defaults corporativos han encendido todas las luces de alarma. Invertir en ON en el mercado argentino puede ser rentable, sí, pero también puede ser un verdadero campo minado si no se cuenta con la información adecuada y el asesoramiento correcto.

¿Qué son las Obligaciones Negociables?

Las ON son títulos de deuda emitidos por empresas para financiarse. Es decir, cuando un inversor compra una ON, le está prestando dinero a una compañía que promete devolverlo en el futuro con intereses. Se trata de un instrumento legalmente regulado por la Comisión Nacional de Valores (CNV) y puede estar nominado en pesos o en moneda extranjera, generalmente dólares. La ventaja, en teoría, es que permite a las empresas obtener financiamiento fuera del sistema bancario, mientras que los inversores obtienen un rendimiento potencialmente mayor que en otros instrumentos de renta fija.

Pero hay un detalle clave: las ON no cuentan con garantías estatales ni están cubiertas por un seguro de depósitos, como ocurre con los plazos fijos bancarios. Es decir, si la empresa no paga, el inversor puede perder todo o parte de su capital. Además suelen tener muy escasa liquidez (algo muchas veces dejado de lado en el análisis).

Argentina: tierra fértil para los riesgos

La historia económica argentina está plagada de crisis: defaults soberanos, cepos cambiarios, devaluaciones abruptas, inflación crónica, cambios regulatorios intempestivos y populismo económico. Este contexto afecta profundamente la capacidad de las empresas para planificar, crecer y -sobre todo- pagar sus deudas.

Muchas de las empresas que emiten ON lo hacen porque no logran financiamiento bancario, ya sea por falta de garantías, historial crediticio deficiente o simplemente por operar en sectores de alto riesgo. La alternativa es salir a buscar fondos al mercado, tentando a los inversores con tasas atractivas.

Sin embargo, como reza el principio legal romano siempre vigente: Caveat emptor, o en castellano: «Que el comprador se cuide». Este principio cobra vital importancia en el mundo de las finanzas: el inversor debe entender que la responsabilidad última de la decisión recae sobre él.

Defaults recientes: la lista crece

El mercado argentino ha sido testigo, solo en los últimos dos años, de una preocupante seguidilla de incumplimientos en ON emitidas por empresas de renombre:

–Celulosa Argentina anunció que no pagaría capital ni intereses de sus ON con vencimiento en mayo.

–Grupo Albanesi, a través de sus subsidiarias GEMSA y Central Térmica Roca, cayó en default por no pagar intereses de su bono en dólares al 11% anual con vencimiento en 2031.

–Petrolera Aconcagua Energía declaró que no podía cumplir con el pago de un bono por US$20 millones. Su intento por colocar deuda en Nueva York fracasó ante las exigencias de tasas superiores al 12%.

-También se sumaron incumplimientos de Los Grobo, Agrofina y Surcos, todos nombres reconocidos en el ámbito agroindustrial.

Lo preocupante no es solo la cantidad de empresas que incumplen, sino la lógica detrás de estos defaults. En muchos casos, las compañías prefieren incumplir estratégicamente, porque el ‘castigo de mercado’ en una economía acostumbrada al impago no parece tan grave.

En países con mercados desarrollados, caer en default puede significar la muerte financiera para una empresa. En Argentina, en cambio, existe la cultura de “Qué le hace una mancha más al tigre”. Esto genera un clima de inestabilidad en el que incluso empresas solventes especulan con el incumplimiento como forma de reestructurar su Flujo de Caja.

.

Riesgo de contraparte y Conflictos de interés

Un aspecto poco mencionado, pero clave para el pequeño y mediano inversor, es el conflicto de interés en la cadena de distribución financiera. Muchas ON son colocadas por bancos o agentes de bolsa que también tienen intereses comerciales con las empresas emisoras. ¿Cuál es el incentivo de estos intermediarios? Vender el producto. No necesariamente advertir al cliente sobre los riesgos asociados.

Aquí es donde entra en juego la necesidad de contar con asesores financieros independientes, que no cobren comisiones de la empresa emisora y que realmente trabajen alineados con los intereses del cliente. En un ecosistema como el argentino, donde los defaults son moneda corriente, esta precaución puede marcar la diferencia entre proteger el capital o perderlo.

¿Cómo puede protegerse el inversor?

-Estudiar los prospectos de emisión: allí se detallan los términos del bono, tasas, plazos, cláusulas de incumplimiento y plazos de gracia. Es fundamental leer -y entender- estos documentos.

-Analizar la salud financiera de la empresa emisora: ingresos, endeudamiento, margen operativo, historial de pagos anteriores y exposición a regulaciones gubernamentales.

-Diversificar: no poner todos los huevos en la misma canasta. Invertir en distintas empresas, sectores y monedas puede mitigar riesgos.

-Recurrir a asesores idóneos: no basta con “consultar al contador”. Se recomienda buscar profesionales certificados y ajenos a la empresa emisora.

-No dejarse tentar por la tasa: una ON que paga 11% en dólares puede parecer una joya, pero tal vez lo hace porque nadie más le presta. Las tasas altas casi siempre esconden problemas financieros graves o inminentes.

Educación Financiera: la mejor inversión

En un entorno volátil como el argentino, la educación financiera no es un lujo, es una necesidad urgente. Comprender conceptos como riesgo de crédito, liquidez, conflicto de interés, y estructuras de deuda puede ser la barrera que proteja al pequeño inversor de una catástrofe personal.

Al final del día, las ON no son intrínsecamente malas. Pueden ser útiles en ciertas estrategias, y algunas emisoras cumplen y pagan en tiempo y forma. Pero para invertir con responsabilidad, es indispensable hacerlo con conocimiento y asesoramiento. Como afirma Warren Buffett: «El riesgo proviene de no saber lo que estás haciendo».

.

La decisión es suya, pero no está solo

Invertir en Obligaciones Negociables en Argentina es como navegar en aguas turbias: el viento puede ser favorable, pero también hay tormentas frecuentes. El inversor debe aprender a distinguir entre oportunidades y trampas, entre promesas seductoras y realidades riesgosas. El principio de Caveat Emptor sigue tan vigente como siempre: quien compra, debe protegerse.

Y en ese cuidado, la información, la educación y el asesoramiento independiente son los mejores aliados. Porque, en finanzas, como en la vida, lo barato puede salir caro… y lo caro puede no valer nada si termina en default.

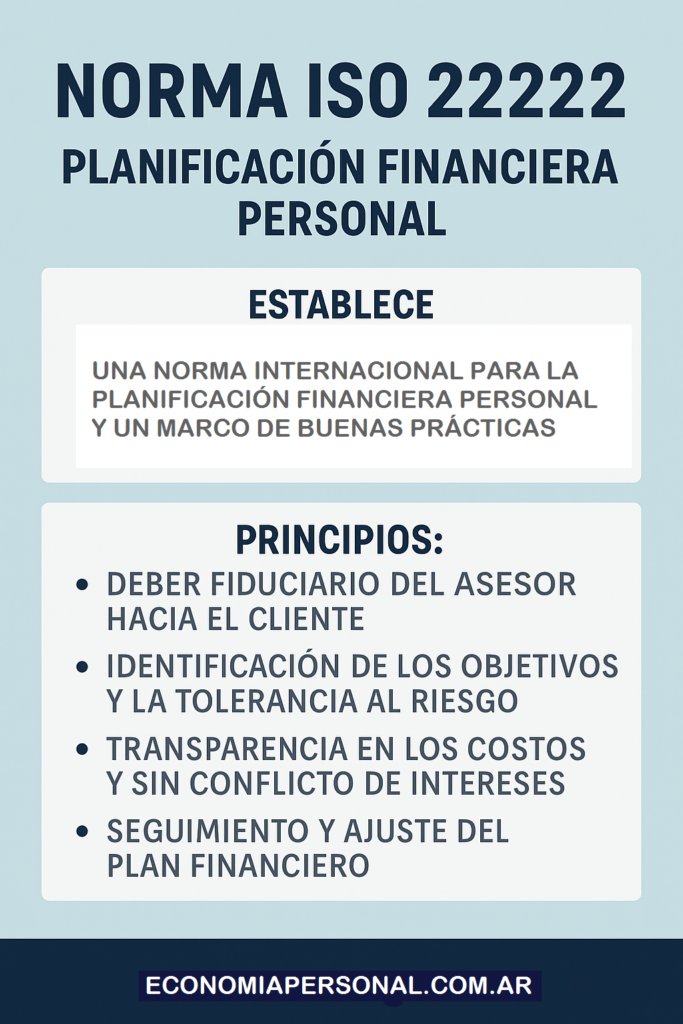

En este contexto, es clave mencionar la existencia de estándares internacionales que orientan al inversor hacia decisiones más seguras y responsables. Tal es el caso de la Norma ISO 22222, que establece un marco globalmente reconocido para la Planificación Financiera Personal. Esta norma internacional no solo promueve buenas prácticas, sino que define principios fundamentales como:

–El deber fiduciario del asesor hacia el cliente.

–La identificación clara de objetivos y tolerancia al riesgo.

–La transparencia en los costos y la ausencia de conflictos de interés.

–El seguimiento y ajuste del Plan Financiero a lo largo del tiempo.

Conocer y aplicar los lineamientos de la ISO 22222 puede marcar una diferencia enorme entre improvisar y actuar con estrategia. Porque una inversión no debe ser una jugada de azar, sino parte de un plan financiero bien estructurado, alineado con los objetivos personales, la etapa de vida del inversor y su capacidad de asumir riesgos.

En definitiva, si va a invertir en instrumentos complejos como las ON argentinas, hágalo con responsabilidad y conocimiento. No compre promesas: compre decisiones informadas.

Y recuerde siempre: el que no sabe lo que está haciendo no está inviertiendo, está especulando.

Fuente: Ediciones EP, 19/06/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Cómo elegir al Asesor Financiero ideal

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Las Anualidades como instrumentos de planificación financiera personal

La Norma ISO 22222: Un pilar en la Planificación Financiera

.

.

.

El Sesgo del Superviviente: La sutil trampa de la experiencia

mayo 21, 2025

Por Gustavo Ibáñez Padilla.

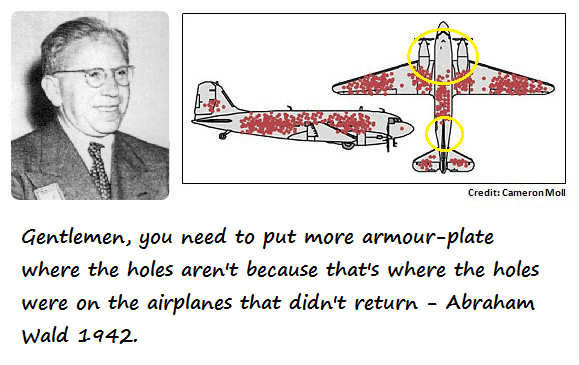

En el vasto océano de la economía y las finanzas, una lección esencial nos llega de la mano del matemático Abraham Wald, quien desafió la lógica convencional y arrojó luz sobre un fenómeno intrigante: el Sesgo del Superviviente. Esta peculiar criatura conceptual, posteriormente popularizada por Nassim Taleb, se erige como una brújula ineludible para aquellos que desean surcar las agitadas aguas de la toma de decisiones económicas.

Wald, con su mente aguda y su devoción a los números, plantó la semilla del Sesgo del Superviviente al demostrar que centrarse exclusivamente en los casos de éxito o supervivencia puede llevar a conclusiones equivocadas. Es como si miráramos un campo de batalla y solo prestáramos atención a los soldados que regresaron, sin considerar a los caídos.

.

Un paseo por el mercado bursátil: La danza del sesgo

Este fenómeno se manifiesta de manera vívida en el mundo de las inversiones. Tomemos, por ejemplo, el auge de las empresas tecnológicas en las últimas décadas. Los titulares celebran a los magnates que han acumulado fortunas colosales. Sin embargo, el Sesgo del Superviviente nos hace olvidar que tras cada Google, Facebook o Amazon, existen innumerables startups que se hundieron en el abismo del fracaso.

Es como si un observador desde el futuro destacara el éxito deslumbrante de ciertas criptomonedas, omitiendo el ocaso de las que se desvanecieron en la penumbra del anonimato. En este juego, el azar cumple su papel, a menudo subestimado. ¿Qué determina si una startup despega o se estrella? ¿Qué factores divinos intervienen para que una inversión florezca en vez de flaquear?

El teatro de lo inesperado: El factor azar

El azar, ese componente indomable de la ecuación, se encuentra intrínsecamente ligado al Sesgo del Superviviente. Imaginemos a un trader que juzga su habilidad en base a un período de éxito, sin considerar que la misma estrategia podría haberse desplomado en circunstancias ligeramente distintas. Es como si el viento cambiara de dirección y el marinero atribuyera su destreza a la elección acertada de la vela.

Como el propio Taleb señala, «subestimamos sistemáticamente el rol del azar en los resultados». Esta falta de aprecio por la volatilidad inherente a los mercados puede llevar a decisiones económicas desacertadas y a una confianza excesiva en nuestras habilidades predictivas.

.

El juego de los sobrevivientes: Lecciones cotidianas

El Sesgo del Superviviente no es un fenómeno relegado a las altas finanzas. Se entrelaza en el tejido mismo de nuestra existencia diaria. Considere el mundo del emprendimiento: los medios tienden a glorificar a los empresarios exitosos, relegando a un segundo plano a aquellos cuyos sueños se desmoronaron como castillos de arena ante la marea.

El Sesgo también se insinúa en la vida personal. ¿Cuántas veces recordamos las victorias y no los fracasos en el ámbito doméstico? Esta distorsión puede llevarnos a creer que el éxito es más predecible y controlable de lo que realmente es, al subestimar el factor del azar.

La voz de los sabios: Reflexiones de figuras eminentes

Personalidades famosas y renombradas no son inmunes a los encantos del Sesgo del Superviviente. Warren Buffett, el oráculo de Omaha, ha señalado con sagacidad: «El ánimo festivo que prevalece en la Bolsa a menudo induce a los inversores a olvidar la muerte».

Por su parte, Winston Churchill, ese titán de la historia del siglo XX, reconocía la falacia del Sesgo cuando afirmaba: «El éxito no es definitivo, el fracaso no es fatal: lo que cuenta es el valor de continuar». Su historia personal era una muestra viva de ello.

El renombrado psicólogo y premio Nobel de Economía, Daniel Kahneman, en su libro Pensar rápido, pensar despacio, destaca la propensión humana a dar un peso desproporcionado a las experiencias que han perdurado, a menudo olvidando las voces silenciosas de aquellos que no lograron destacar.

Navegando en aguas claras: Aplicaciones prácticas

Ante esta marea de perspicacia, ¿cómo podemos usar el Sesgo del Superviviente a nuestro favor? En primer lugar, debemos aprender a escuchar el susurro de los naufragios olvidados, entendiendo que el éxito no es garantía de inmunidad contra el fracaso futuro.

En segundo lugar, debemos acariciar el timón del azar, reconocer su presencia y ajustar nuestras velas con humildad. No podemos controlar el viento, pero podemos aprender a navegar con él.

En última instancia, el Sesgo del Superviviente es un faro que ilumina las trampas de la experiencia selectiva. Nos insta a no confiarnos en las hazañas de los supervivientes, sino a mirar más allá y aprender de aquellos que yacen en el fondo del océano.

En el juego de la economía y los negocios, el Sesgo del Superviviente es la carta escondida en nuestro mazo. Ignorarlo sería como pretender que el mar no esconde sus secretos bajo la superficie tranquila. Apreciar su presencia nos convierte en capitanes más sabios y nos guía a través de las aguas desconocidas hacia el éxito duradero.

.

Navegando más allá del Sesgo del Superviviente

En el imprevisible mar de la economía y las decisiones financieras, el Sesgo del Superviviente es la sirena que nos advierte de las trampas de la experiencia selectiva. Nos enseña a no confiarnos ciegamente en los relatos de éxito, sino a escuchar atentamente las lecciones de los naufragios olvidados.

Al reconocer el papel del azar y abrazar la humildad, nos convertimos en capitanes más sabios de nuestras propias travesías económicas. Aprendemos a ajustar las velas, a navegar con el viento en lugar de resistirlo.

Recordemos siempre que el éxito no es una garantía de invulnerabilidad y a menudo puede llevar a engaños. Encontrar la verdad en las sombras del fracaso es un arte que solo los más perspicaces saben dominar.

Así, con la brújula del Sesgo del Superviviente en mano, podemos mirar hacia adelante con confianza y sabiduría. El futuro no es solo un reflejo del pasado, sino una oportunidad para escribir nuevas historias, tejidas con la tela de la experiencia completa.

Que cada decisión, cada inversión, sea guiada por la luz de la sabiduría que emana de los naufragios y los triunfos por igual. En este enfoque, encontraremos no solo éxito, sino una travesía significativa y enriquecedora en el vasto océano de la economía y de nuestra propia vida.

Fuente: Ediciones EP, 25/09/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Los sesgos cognitivos y la Economía Personal

Cómo los sesgos cognitivos afectan nuestro juicio

Los sesgos cognitivos y la Inteligencia de Negocios

.

.

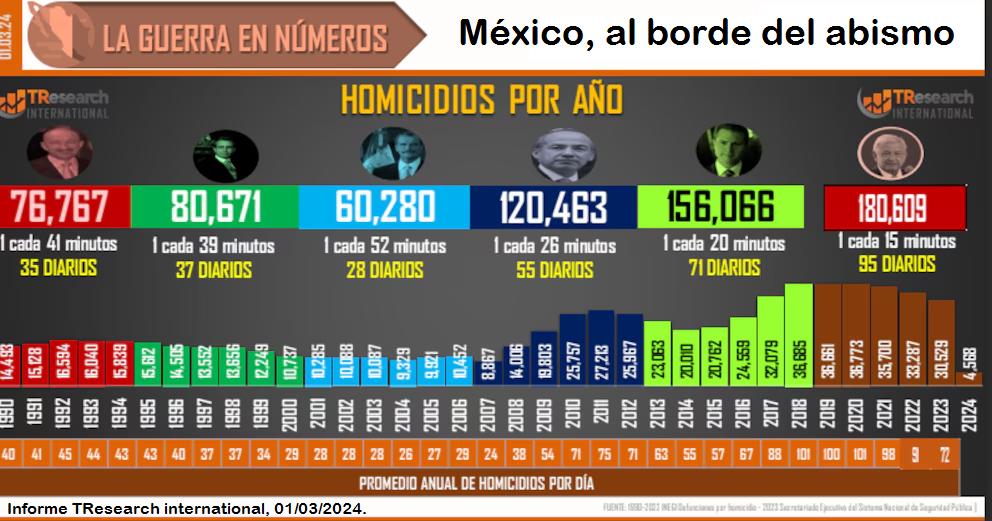

México, al borde del abismo

mayo 15, 2025

Crimen organizado, narcotráfico y corrupción en un Estado que se desangra.

Por Gustavo Ibáñez Padilla.

.

En México, la violencia dejó de ser un fenómeno aislado para convertirse en el corazón de un sistema fallido. El país se ha transformado, en menos de tres décadas, en un laboratorio de criminalidad compleja, donde convergen el narcotráfico, el terrorismo, la trata de personas y la corrupción política. Las cifras estremecen: más de 180 mil homicidios dolosos durante la administración de Andrés Manuel López Obrador (2018-2024), a razón de un asesinato cada 15 minutos, según el informe de la empresa TResearch con base en datos oficiales del Secretariado Ejecutivo del Sistema Nacional de Seguridad Pública (SESNSP) y el INEGI.

Este nivel de violencia no es casual, ni coyuntural. Es el síntoma más evidente de una enfermedad crónica que carcome el tejido institucional del país y amenaza con desbordar sus fronteras. México no es aún un “Estado fallido” en términos formales -mantiene soberanía, elecciones y relaciones diplomáticas-, pero en vastas regiones del país el Estado ha perdido el monopolio de la fuerza, dejando el control territorial, económico y social en manos del crimen organizado.

.

El triángulo de la muerte: narco, política y corrupción

La relación entre el narcotráfico y la política en México no es nueva, pero se ha vuelto más sofisticada y letal. Hoy no se trata sólo de políticos cooptados por los carteles: hay estructuras institucionales enteras infiltradas, que operan en sincronía con los intereses criminales. Desde municipios controlados por bandas armadas, hasta policías locales que responden más al narco que al Estado, el sistema ha sido corroído desde dentro.

En este contexto, la corrupción no es una anomalía sino el lubricante que permite que la maquinaria criminal siga funcionando. Las redes de complicidad van desde alcaldías rurales hasta organismos federales, pasando por fuerzas de seguridad y órganos judiciales. El resultado es una impunidad estructural: el 94% de los delitos en México no se investigan ni se castigan, según cifras de la organización México Evalúa.

La consecuencia más visible de este entramado es la violencia, pero hay otras igual de devastadoras: Trata de personas, Tráfico de armas, Lavado de dinero, Migración forzada, y un auge del Terrorismo local -acciones armadas con fines de control territorial y dominación social-, muchas veces ejecutadas con tácticas propias de la insurgencia irregular.

.

Un caldo de cultivo para la anomia

México padece una anomia estructural, un vacío de normas efectivas que regulen la vida social. En muchas comunidades, las leyes del narco reemplazaron a las del Estado. Esto ocurre no solo por la violencia explícita, sino también por la instalación de un “Estado paralelo” que proporciona empleos, seguridad, justicia (a su manera) y hasta asistencia social.

Las causas son múltiples y se retroalimentan: pobreza estructural, desempleo juvenil, desigualdad territorial, sistemas judiciales inoperantes, y una cultura de impunidad que desincentiva la denuncia. A esto se suma un discurso oficial, en el caso del gobierno de López Obrador, que optó por la estrategia de “abrazos, no balazos”, una política que en los hechos abandonó la lucha frontal contra los Carteles, cediendo espacios bajo una supuesta lógica de pacificación.

El resultado ha sido el contrario: más violencia, más control narco, más miedo. Estados como Guanajuato, Jalisco, Michoacán y Baja California son ejemplos de regiones donde la soberanía estatal ha colapsado en manos de grupos como el Cartel Jalisco Nueva Generación o el Cartel de Sinaloa. En Guanajuato, por ejemplo, se registraron casi 22 mil homicidios en el sexenio de AMLO, y fue el estado con más policías asesinados.

Estado de Guanajuato, México. El 24 de octubre de 2024. Reuters.

.

El riesgo geopolítico regional

La crisis mexicana no es un problema local. Es un foco de inestabilidad regional que afecta directamente a América Latina y, en especial, al Cono Sur. Las rutas del narcotráfico, por ejemplo, ya cruzan desde Centroamérica hacia Argentina, utilizando puertos como Rosario y Zárate para exportar cocaína a Europa y Asia. El riesgo de “mexicanización” de la violencia no es retórico: los Carteles ya operan fuera de sus fronteras, expandiendo su modelo de negocio y su lógica de terror.

En este contexto, Argentina no puede mirar para otro lado. El crecimiento de economías ilícitas, el aumento de la violencia narco en provincias como Santa Fe, el debilitamiento del sistema judicial y las señales de corrupción política son indicadores tempranos de una pendiente peligrosa. Aprender de los errores mexicanos no es una opción: es una necesidad estratégica.

.

Seguridad Multidimensional: una respuesta integral

El concepto de Seguridad Multidimensional, desarrollado en la Organización de Estados Americanos (OEA), plantea que la seguridad no se limita al ámbito militar o policial, sino que incluye dimensiones sociales, económicas, ambientales y políticas. Aplicado a la situación actual, implica reconocer que la lucha contra el narcotráfico no se gana solo con balas, pero tampoco se gana con brazos cruzados.

Argentina debe desarrollar una estrategia preventiva y ofensiva que articule inteligencia criminal, cooperación regional, fortalecimiento institucional, inversión social y reformas estructurales. Algunas líneas de acción imprescindibles son:

─Reforzar la Justicia Federal con recursos, capacitación y autonomía real.

─Blindar las fronteras y puertos estratégicos con tecnología y personal especializado.

─Erradicar la corrupción institucional mediante controles cruzados y sistemas de monitoreo ciudadano.

─Articular una política de drogas integral, que incluya prevención, reducción de daños y alternativas socioeconómicas en comunidades vulnerables.

─Impulsar la cooperación regional con países vecinos y organismos multilaterales para compartir inteligencia, coordinar operativos y frenar el flujo de armas y dinero ilícito.

.

El tiempo se agota

México ofrece una advertencia clara: cuando el Crimen organizado penetra las estructuras del Estado, la recuperación se vuelve titánica. La anomia se instala, la ciudadanía se desmoviliza, y el miedo se convierte en norma. No se trata de alarmismo, sino de realismo: si Argentina no actúa ahora, corre el riesgo de transitar el mismo camino.

La historia mexicana muestra que no hay atajos ni soluciones mágicas. La única vía es la reconstrucción paciente del Estado, la justicia y el tejido social. Pero esa tarea no puede empezar mañana. Debe comenzar hoy.

Porque cada minuto que pasa, en algún lugar del continente, alguien está siendo asesinado, secuestrado o esclavizado por organizaciones que no conocen fronteras, ni respetan derechos. Y si no construimos un muro de legalidad, justicia y democracia, seremos todos parte del próximo informe de TResearch.

Antes de que sea tarde, Argentina debe aprender, prevenir y actuar.

Fuente: Ediciones EP, 15/05/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

La Seguridad Personal y Familiar en el Siglo XXI

CUBO, espacios físicos que transforman vidas en El Salvador

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

.

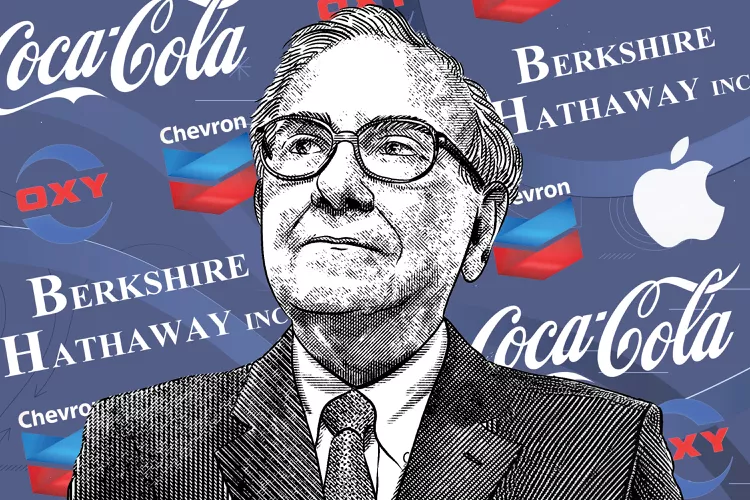

El Oráculo de Omaha y su legado de un billón de dólares

mayo 13, 2025

Por Gustavo Ibáñez Padilla.

Hoy, 30 de agosto de 2024, Warren Buffett celebra su 94º cumpleaños con un logro histórico: su emblemática compañía, Berkshire Hathaway, ha alcanzado la asombrosa cifra de un billón de dólares (U$S 1.000.000.000.000) en capitalización bursátil. Este hito, inédito para una empresa estadounidense no tecnológica, resalta la genialidad de Buffett como inversor y su habilidad para navegar los mercados financieros a lo largo de varias décadas. La noticia llega en un momento en que el «Oráculo de Omaha» ha tomado la decisión estratégica de reducir a la mitad su participación en Apple y continuar disminuyendo su inversión en Bank of America, mostrando una vez más su capacidad para adaptarse a las cambiantes dinámicas del mercado.

.

Un viaje desde Omaha al pináculo de las finanzas

Nacido en 1930 en Omaha, Nebraska, Warren Buffett mostró desde joven un agudo sentido para los negocios. A los 11 años, compró sus primeras acciones, y desde entonces, su interés por el mercado bursátil no ha dejado de crecer. Tras graduarse de la Universidad de Nebraska, Buffett continuó su formación en la Escuela de Negocios de Columbia, donde fue alumno del legendario inversor Benjamin Graham, autor de El inversor inteligente. Graham, conocido como el padre del «value investing» (inversión en valor), se convirtió en el mentor de Buffett y moldeó su enfoque hacia la inversión, que se centraría en adquirir acciones de empresas infravaloradas con el potencial de generar rendimientos a largo plazo.

En 1965, Buffett adquirió Berkshire Hathaway, una entonces moribunda empresa textil, que utilizó como vehículo de inversión para construir un imperio financiero. Bajo su liderazgo, Berkshire Hathaway se transformó en un conglomerado multinacional con participaciones en sectores que van desde seguros y servicios financieros hasta energía, transporte, y bienes de consumo. La filosofía de inversión de Buffett, basada en la paciencia, el análisis riguroso y la aversión a las deudas, lo ha convertido en uno de los hombres más ricos del mundo, y a Berkshire Hathaway en un símbolo de estabilidad y crecimiento en el volátil mundo financiero. Algunas de las propiedades de Berkshire Hathaway son la aseguradora Geico, la compañía ferroviaria BNSF Railway, el fabricante de ropa deportiva Brooks Running, el negocio de intermediación inmobiliaria HomeServices, el fabricante de caravanas Forest River, la productora de materiales de construcción Clayton Homes, el distribuidor mayorista McLane y negocio de comercio minorista. Y entre las inversiones, se encuentran las importantes participaciones accionarias en: Apple, Coca-Cola, Bank of America, Citigroup, American Express, las petroleras Chevron y Occidental Petroleum, las compañías The Kraft Heinz, Moody’s, Chubb Limited, Davita, entre otras. Además, ha entrado en el mayor minorista especializado en belleza en EEUU (Ulta Beauty) y en el proveedor de la industria aeroespacial y de defensa Heico.

.

La magia del largo plazo y la inversión pasiva

Uno de los principios fundamentales que han guiado a Buffett a lo largo de su carrera es la creencia en la inversión a largo plazo. A diferencia de los especuladores que buscan beneficios rápidos, Buffett siempre ha defendido la importancia de comprar acciones de empresas sólidas con la intención de mantenerlas durante años, o incluso décadas. Esta estrategia no solo reduce el impacto de la volatilidad del mercado, sino que también permite a los inversores beneficiarse del poder del interés compuesto, que a lo largo del tiempo, puede generar rendimientos extraordinarios.

Además, Buffett es un firme defensor de la inversión pasiva. Ha sido un crítico abierto de los gestores de fondos activos, señalando que la mayoría no logra superar consistentemente al mercado después de deducir las comisiones. En su lugar, ha recomendado a los inversores comunes que opten por fondos indexados o ETFs (fondos cotizados en bolsa) de bajo costo, que replican el rendimiento de un índice bursátil como el S&P 500. Este enfoque permite a los inversores beneficiarse del crecimiento general del mercado sin asumir los riesgos asociados con la selección de acciones individuales.

Los mutual funds, que son fondos de inversión colectiva administrados profesionalmente, también han sido promovidos por Buffett para aquellos que prefieren un enfoque más diversificado. Estos fondos permiten a los inversores acceder a una cartera diversificada de activos, reduciendo el riesgo asociado con la exposición a un solo valor o sector.

.

El mercado de valores: el corazón del capitalismo

El mercado de valores desempeña un papel central en la economía capitalista, sirviendo como el medio principal a través del cual las empresas recaudan capital para financiar sus operaciones y expansión. Al emitir acciones, las empresas pueden atraer inversiones de una amplia base de accionistas, quienes a cambio reciben una participación en los beneficios futuros de la empresa.

Este flujo constante de capital es esencial para el crecimiento económico, ya que permite a las empresas innovar, crear empleos y generar riqueza. Sin embargo, el mercado de valores también es un reflejo de las fuerzas económicas subyacentes y puede ser extremadamente volátil. A lo largo de la historia, hemos visto cómo los mercados pueden pasar de períodos de exuberancia irracional a crisis devastadoras, como la burbuja de las puntocom en los años 2000 o la crisis financiera global de 2008.

.

Las lecciones de las Crisis bursátiles

Las crisis bursátiles, como la Gran Depresión de 1929, la burbuja de las puntocom y la crisis de 2008, han dejado lecciones cruciales para inversores y reguladores por igual. Estas crisis suelen ser el resultado de burbujas especulativas, donde los precios de los activos se inflan a niveles insostenibles debido a la euforia del mercado. Eventualmente, estas burbujas estallan, causando pérdidas masivas y recesiones económicas.

Buffett ha sido testigo de varias de estas crisis a lo largo de su carrera, y su enfoque conservador le ha permitido no solo sobrevivir, sino prosperar en tiempos de turbulencia. Su consejo de «ser temeroso cuando otros son codiciosos y ser codicioso cuando otros son temerosos» ha demostrado ser una estrategia eficaz para evitar las trampas del comportamiento de manada que a menudo exacerba las crisis financieras.

El impacto de los cracks bursátiles

Los efectos de los cracks bursátiles van más allá del mercado de valores. Pueden desencadenar recesiones económicas, aumentar el desempleo y destruir el ahorro de millones de personas. Sin embargo, también pueden ofrecer oportunidades para aquellos que están preparados y tienen una estrategia a largo plazo.

Por ejemplo, tras la crisis financiera de 2008, aquellos inversores que mantuvieron la calma y continuaron invirtiendo en el mercado fueron recompensados con un fuerte crecimiento en la década siguiente. Este es un testimonio del poder de la paciencia y la resiliencia en la inversión.

Un llamado a la acción

El éxito de Warren Buffett es un recordatorio poderoso de que en el mundo de las inversiones, el tiempo es uno de los aliados más valiosos. A medida que celebramos su 94º cumpleaños y el logro de un billón de dólares de capitalización para Berkshire Hathaway, es importante reflexionar sobre las lecciones que podemos aprender de su vida y carrera.

Para aquellos que buscan mejorar su economía personal, el primer paso es educarse y desarrollar una comprensión sólida de cómo funcionan los mercados financieros. Ya sea a través de la inversión en acciones individuales, fondos indexados, mutual funds o anualidades, la clave es comenzar lo antes posible y mantener una perspectiva a largo plazo.

En un mundo donde las crisis financieras y las burbujas especulativas son inevitables, aquellos que adoptan un enfoque disciplinado y basado en principios sólidos como los de Buffett, estarán mejor preparados para navegar las aguas turbulentas y aprovechar las oportunidades que surgen en los momentos de incertidumbre.

En última instancia, el legado de Warren Buffett no es solo el de un gran inversor, sino el de un hombre que ha demostrado que el éxito financiero es accesible para aquellos que están dispuestos a aprender, a ser pacientes y a actuar con sabiduría. Como él mismo ha dicho, «El mejor momento para plantar un árbol fue hace veinte años. El segundo mejor momento es ahora». No hay mejor momento que el presente para tomar el control de tu futuro financiero y comenzar a construir tu propio legado.

Fuente: Ediciones EP, 30/08/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Las Anualidades como instrumentos de planificación financiera personal

.

.

Justicia envenenada: ¿acto de heroísmo o síntoma de un Estado fallido?

mayo 8, 2025

Por Gustavo Ibáñez Padilla.

En la primera semana de mayo de 2025, en la pequeña comuna de Kenscoff -al sur de Puerto Príncipe, la capital de Haití- una comerciante haitiana envenenó con aceite de oruga a 40 presuntos miembros de la banda Viv Ansanm, una coalición de pandillas catalogada como grupo terrorista por el gobierno de Estados Unidos. Las víctimas fallecieron tras consumir empanadas envenenadas. La mujer, temiendo represalias, huyó y posteriormente se entregó a las autoridades, afirmando haber actuado por su cuenta y sin participación de terceras personas.

Este acto ha polarizado a la opinión pública: ¿es una masacre o una forma desesperada de justicia ante la inacción estatal?

.

El auge de la justicia por mano propia

La violencia de las pandillas en Haití ha alcanzado niveles alarmantes. En 2024, más de 5.600 personas murieron debido a la violencia de las pandillas. Ante la incapacidad del Estado para garantizar la seguridad, los ciudadanos han recurrido a la justicia por mano propia. Desde abril de 2023, al menos 264 presuntos pandilleros han sido asesinados por grupos de justicieros.

.

Movimientos como «Bwa Kale» han surgido como respuesta ciudadana a la violencia. Aunque han logrado frenar temporalmente a las pandillas, también han generado preocupaciones sobre abusos y ejecuciones sumarias.

.

¿Héroe o criminal?

La acción de la comerciante plantea un dilema moral y legal. Por un lado, eliminó a miembros de una banda que aterrorizaba a la comunidad. Por otro, cometió un acto premeditado de homicidio masivo. Este caso refleja la desesperación de una población que siente que el Estado ha abdicado de su responsabilidad de protegerla.

La necesidad de una respuesta integral

La situación en Haití requiere una respuesta urgente y multifacética. Es esencial fortalecer las instituciones estatales, garantizar el estado de derecho y abordar las causas subyacentes de la violencia. Además, la comunidad internacional debe apoyar esfuerzos sostenibles para restaurar la seguridad y la gobernabilidad en el país. Hasta ahora las iniciativas de ayuda internacional de la ONU y la OEA –en las cuales tuvo un rol importante la Argentina– han resultado de escasa efectividad. El caos, la miseria y la criminalidad siguen creciendo, sin esperanzas de mejora.

.

Responsabilidad compartida frente al abismo

El caso de la comerciante haitiana es un síntoma de un Estado fallido y una sociedad al borde del colapso. Si bien su acción puede ser vista como un acto de valentía, también destaca la urgencia de reconstruir las instituciones y restaurar la confianza en el sistema de justicia. Es hora de que los ciudadanos responsables, junto con la comunidad internacional, trabajen juntos para erradicar el flagelo del Crimen Organizado y las Pandillas, a fin de restaurar la paz en Haití.

Fuente: Ediciones EP, 08/05/25.

Haití se enfrenta a una profunda crisis que ha llevado a algunos a considerar al país como un Estado fallido. La falta de control del gobierno sobre el territorio, el auge de las bandas criminales y la inestabilidad política son factores clave que han contribuido a esta situación.

Aspectos clave que apuntan a un Estado fallido:

- Falta de control del Estado:El gobierno ha perdido la capacidad de ejercer autoridad en gran parte del territorio, lo que ha permitido a las bandas criminales tomar el control de zonas y actividades económicas.

- Auge de las bandas criminales:La proliferación de bandas armadas ha generado una ola de violencia e inseguridad, afectando la vida cotidiana de la población y debilitando aún más al gobierno.

- Inestabilidad política:La falta de liderazgo efectivo y los conflictos políticos recurrentes han contribuido a la crisis, dificultando la implementación de reformas y el desarrollo del país.

- Crisis económica y social:Haití es uno de los países más pobres del mundo, con altos niveles de pobreza, desigualdad y desempleo, lo que agrava la situación de fragilidad del Estado.

- Desastres naturales:Haití ha sido históricamente afectado por terremotos y huracanes, que han generado graves daños y exacerbado la crisis social y económica.

Consecuencias:

- Inseguridad y violencia: La población haitiana vive en constante miedo, con altos niveles de violencia y criminalidad, lo que dificulta la vida cotidiana y el desarrollo del país.

- Dificultad para el desarrollo: La inestabilidad y la falta de control del Estado dificultan la implementación de políticas de desarrollo y la atracción de inversiones.

- Necesidad de ayuda internacional: Haití depende en gran medida de la ayuda humanitaria y el apoyo internacional para enfrentar la crisis, lo que refleja la incapacidad del Estado para atender las necesidades de su población.

.

.

Contrainteligencia para todos: del Cono del Silencio al Santor Harp

abril 10, 2025

Por Gustavo Ibáñez Padilla.

En un mundo donde hasta tu tostadora podría estar espiándote (¡y no solo por tu gusto por el pan quemado!), proteger nuestras conversaciones cara a cara se ha convertido en una cuestión de supervivencia informativa. Vivimos en la era del micrófono omnipresente: teléfonos, relojes, asistentes virtuales, auriculares, bolígrafos espías y hasta lámparas con alma de James Bond. La privacidad, ese bien intangible que antes dábamos por hecho, hoy se ha convertido en un lujo… o en una estrategia de contrainteligencia.

¿Recuerdan el Cono del Silencio de Superagente 86? Ese armatoste transparente que descendía del techo para que el Agente 86 y el Jefe pudieran hablar en secreto… aunque, en realidad, nunca funcionaba. Pues bien, afortunadamente la tecnología ha avanzado desde entonces, y hoy tenemos opciones reales —y portátiles— para mantener nuestras charlas fuera del alcance de oídos indiscretos. Señoras y señores, les presento al Santor HARP: el ninja acústico del siglo XXI.

.

Cuando las paredes oyen (y graban)

No es paranoia si realmente te están escuchando. Cualquiera que haya pronunciado la frase “creo que necesito una aspiradora nueva” cerca de su teléfono y haya visto una avalancha de anuncios al respecto, lo sabe. ¿Y si esa conversación hubiera sido sobre una fusión empresarial, un plan de innovación o una traición amistosa en el póker del viernes? Pues ahí está el peligro.

En este escenario de vigilancia ubicua, la contravigilancia no es solo cosa de espías con gabardina y gafas oscuras. Es una necesidad estratégica tanto para directivos como para cualquier ciudadano que valore su privacidad. Y ahí es donde entra en acción el Santor HARP: un dispositivo diseñado con precisión quirúrgica para proteger conversaciones cara a cara en tiempo real.

La sinfonía del desconcierto: cómo funciona el Santor HARP

El Santor HARP no bloquea micrófonos como si fuera un inhibidor de señal al estilo de un tanque de guerra. No, eso sería demasiado burdo y, además, ilegal en muchos lugares. Lo que hace es mucho más elegante: confunde, desorienta y sabotea cualquier intento de grabación.

Modo de Mezcla de Voz: imagina una fiesta de cumpleaños en la que todos cantan a distintas velocidades y tonos. Eso es lo que escucha cualquier dispositivo espía cuando el HARP entra en acción: una cacofonía premeditada que se superpone a la conversación real, impidiendo su aislamiento mediante softwares de limpieza forense.

Modo Discreto: para los que prefieren el sigilo absoluto, este modo emite un ruido casi imperceptible, como un susurro constante que es suficiente para sabotear grabaciones sin molestar a los interlocutores. Y, por si fuera poco, puedes camuflarlo reproduciendo música desde tu lista de Spotify. ¡Espía eso, Siri!

Escudo Acústico Personalizado: con la app Santor Connect, puedes cargar tus propias frecuencias de voz al dispositivo. Así, la protección se ajusta a ti, como un traje a medida para tus cuerdas vocales. ¿Te imaginas a tu voz generando su propio campo de fuerza? Ya no hace falta imaginarlo.

Portabilidad letal (en el buen sentido)

El Santor HARP es tan compacto como un altavoz de escritorio y tan fácil de usar como una tostadora (esperemos que más seguro). No necesita cables interminables ni técnicos con destornilladores. Lo colocas sobre la mesa, eliges el modo que más te guste, y listo: tienes un escudo de invisibilidad auditiva.

Además, su diseño sobrio y minimalista no delata su verdadero poder, algo fundamental si no quieres que parezca que estás haciendo una película de espías en plena reunión de presupuesto.

Espías corporativos, abstenerse

No es casualidad que este dispositivo ya esté en manos de agencias gubernamentales y unidades militares alrededor del mundo. Pero su verdadera revolución está en acercar ese nivel de protección al ciudadano común, al ejecutivo preocupado por la filtración de una patente o al abogado que sabe que las paredes tienen oídos y micrófonos 4K.

La empresa detrás de esta maravilla es SANTOR Security Inc., una compañía canadiense fundada en 2011 y especializada en técnicas de contramedidas de vigilancia. ¿Su objetivo? Hacer que lo que se dice cara a cara, se quede cara a cara. Nada de archivos .mp3 con tu voz diciendo cosas comprometedoras.

¿Exageración o precaución sensata?

Algunos dirán que todo esto es paranoia tecnológica. Otros, que es simplemente sentido común adaptado al siglo XXI. Lo cierto es que, en un contexto donde la información puede valer más que el oro y donde cualquier micrófono puede convertirse en un testigo no deseado, proteger nuestras conversaciones debería ser una prioridad, no un lujo.

No se trata solo de evitar el espionaje empresarial o gubernamental. Se trata de proteger nuestras ideas, decisiones y planes. De preservar la confianza que surge en una conversación íntima o profesional. De no dejar que las máquinas escuchen lo que está reservado para los humanos.

.

Contrainteligencia: una necesidad, no una moda

Vivimos en tiempos donde la vigilancia pasiva ha dejado de ser ciencia ficción y se ha instalado cómodamente en nuestros bolsillos, escritorios y salones. Frente a esta realidad, la contrainteligencia no es solo un juego de espías ni una táctica militar. Es un acto de libertad personal y profesional. Es la manera en que recuperamos el control sobre nuestras propias palabras.

Así que la próxima vez que tengas una conversación importante, no invoques al Cono del Silencio ni te refugies en una cabina telefónica del siglo pasado. Hazlo con inteligencia. Hazlo con contrainteligencia. Hazlo con el Santor HARP.

Porque en un mundo donde todos te escuchan, el verdadero poder está en saber cuándo y cómo no ser escuchado. ¿Privacidad o complacencia? Tú decides.

Fuente: Ediciones EP, 10/04/25.

Más información:

Contrainteligencia empresarial

Vivir en un mundo incierto y complejo

Inteligencia y Contrainteligencia empresarial

La Seguridad Personal y Familiar en el Siglo XXI

Carlos Atachahua, el narcotraficante experto en Contrainteligencia

Contrainteligencia y Contravigilancia: cómo proteger tus conversaciones

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

.

.

Cómo disfrutar del trabajo y no morir en el intento

abril 1, 2025

Por Gustavo Ibáñez Padilla.

«Elige un trabajo que te guste y no trabajarás ni un día de tu vida», dijo Confucio. Fácil de decir, difícil de aplicar cuando la alarma suena a las 6:30 a.m. y el café apenas logra abrirnos los ojos. Sin embargo, el trabajo no tiene por qué ser una condena diaria. De hecho, aprender a disfrutarlo puede marcar la diferencia entre una existencia gris y una llena de satisfacciones.

Pero, ¿es posible encontrar alegría en la rutina laboral? La ciencia, la economía y el management dicen que sí. Así que, si la mañana se presenta con la tentación de apagar el despertador y seguir durmiendo, aquí van algunas estrategias para reencontrarse con el placer de trabajar (sin necesidad de ganar la Lotería).

1. La tríada del disfrute laboral: pasión, talento y sentido

Tal Ben-Shahar, profesor de Harvard y experto en psicología positiva, plantea que la felicidad en el trabajo surge en la intersección de tres factores: la pasión por lo que hacemos, la competencia para hacerlo bien y un propósito que vaya más allá del dinero. Si falta uno de estos elementos, es probable que la rutina laboral se convierta en una carga.

Steve Jobs también lo tenía claro: «La única manera de hacer un gran trabajo es amar lo que haces». Pero si el amor no es inmediato, hay maneras de cultivar el interés: aprender nuevas habilidades, encontrar desafíos que despierten curiosidad o buscar conexiones entre lo que hacemos y cómo impacta en otros.

2. Trabajar con amigos

El economista y premio Nobel Daniel Kahneman descubrió que la gente no necesariamente se queja del trabajo en sí, sino de los jefes, los colegas o la cultura laboral. Un estudio de Gallup revela que las personas que tienen amigos en el trabajo son siete veces más propensas a estar comprometidas con su empleo. En otras palabras, el ambiente pesa tanto como la tarea misma.

Empresas como Google han entendido esto e invierten en crear espacios donde la interacción social sea parte de la jornada. No se trata sólo de oficinas con futbolines y snacks gratis, sino de fomentar una cultura de colaboración y apoyo mutuo.

3. Flexibilidad: el santo grial del bienestar laboral

El teletrabajo, las jornadas reducidas y los horarios flexibles han demostrado ser clave en la satisfacción laboral. Un estudio de la Universidad de Stanford reveló que los empleados que trabajan desde casa son un 13% más productivos y reportan mayor felicidad. Sin embargo, como advirtió Marissa Mayer cuando prohibió el teletrabajo en Yahoo!, la interacción cara a cara sigue siendo vital para la innovación y el sentido de comunidad.

Quizá la solución no esté en elegir entre la oficina y la casa, sino en combinar ambos mundos para aprovechar sus ventajas.

.

4. Pausas, desconexión y ocio

Ferris Jabr, editora de Scientific American Mind, argumenta que trabajar sin descanso es una receta segura para el agotamiento. En cambio, las pausas activas, la meditación y el simple hecho de alejarse de la pantalla por unos minutos pueden aumentar la creatividad y el rendimiento.

Empresas en Alemania y Francia han ido más allá, imponiendo «curfews digitales» que impiden a los empleados recibir correos fuera del horario laboral. Una política que no solo protege el bienestar, sino que reduce el estrés y mejora la calidad del trabajo.

.

5. Redefinir el éxito

A veces, el problema no es el trabajo, sino las expectativas. La sociedad suele asociar éxito con cargos, dinero o reconocimiento. Sin embargo, hay quienes encuentran verdadera satisfacción en hacer bien su trabajo, sin necesidad de un ascenso cada dos años.

La economista Esther Duflo, ganadora del Nobel, sostiene que «las pequeñas acciones pueden generar cambios enormes». Encontrar placer en la maestría de una tarea, en el impacto positivo en otros o en el simple hecho de resolver problemas puede ser suficiente para transformar la percepción del trabajo.

El trabajo como aliado, no enemigo

El trabajo ocupa una parte considerable de nuestra vida, por lo que aprender a disfrutarlo es más que un capricho: es una estrategia de bienestar. Ya sea cultivando interés, rodeándose de buenos compañeros, buscando flexibilidad, priorizando el descanso o redefiniendo el éxito, hay muchas maneras de hacer que la jornada laboral sea más placentera.

Al final, quizás Dilbert tenía razón en su cinismo, pero también lo tenía Albert Schweitzer cuando dijo: «El éxito no es la clave de la felicidad. La felicidad es la clave del éxito. Si amas lo que haces, tendrás éxito».

Fuente: Ediciones EP, 01/04/25.

Más información:

El Trabajo ideal

.

.

Vivir en un mundo incierto y complejo

abril 1, 2025

Por Redacción EP.

Vivimos en un mundo que se caracteriza por su volatilidad, incertidumbre, complejidad y ambigüedad (VICA). Estos rasgos no solo afectan nuestras decisiones individuales, sino también las políticas públicas, la gestión empresarial y las relaciones sociales. En este entorno, la seguridad constituye un pilar fundamental para garantizar la paz y la libertad en todos los ámbitos de nuestra vida: la familia, el barrio, la empresa y la sociedad en general. Pero la seguridad no es un concepto que pueda delegarse únicamente en especialistas; debe ser un esfuerzo colectivo que se apoya en la autonomía personal y la educación integral.

.

Para lograr esta autonomía, es crucial comprender y aplicar los principios de seguridad, inteligencia y contrainteligencia. La inteligencia nos permite conocer y analizar el entorno, identificar patrones y prever posibles riesgos. La contrainteligencia, por su parte, nos ayuda a detectar y neutralizar amenazas antes de que estas se materialicen. Como ejemplo, imaginemos a un empleado de limpieza en una Refinería de petróleo que observa comportamientos sospechosos en un proveedor y alerta al personal de seguridad. Esa simple acción podría prevenir un sabotaje o un atentado. Esto ilustra cómo la seguridad no es solo responsabilidad de un grupo especializado, sino un esfuerzo colectivo donde cada individuo juega un rol clave.

.

En Argentina, la implementación de estrategias basadas en estos conceptos enfrenta obstáculos significativos. Históricamente, la formación en seguridad, inteligencia y contrainteligencia ha estado relegada a un segundo plano en las instituciones académicas y en la formación profesional. El Equipo de Estudios en Seguridad Humana y Multidimensional, que cuenta con la participación de la Universidad del Museo Social Argentino (UMSA) y la Fundación FIDES, busca cerrar esta brecha. Este grupo interdisciplinario, coordinado por el Lic. Julio Fumagalli Macrae y el Ing. Gustavo Ibáñez Padilla, propone crear espacios de aprendizaje que formen profesionales con una visión integral de la seguridad.

Esta perspectiva incluye disciplinas como seguridad corporativa, inteligencia criminal, resolución de conflictos, planeamiento estratégico y protección ambiental, entre otras. La consulta y colaboración de renombrados expertos asegura una base sólida para abordar las amenazas contemporáneas. Como destacó el filósofo y estratega militar chino Sun Tzu: “La seguridad suprema consiste en desbaratar los planes del enemigo; no en derrotarlo por la fuerza”. Esta idea subraya la importancia de la prevención y la inteligencia en lugar de depender exclusivamente de respuestas reactivas.

La seguridad humana y multidimensional no es solo un concepto teórico; es una necesidad práctica en un mundo donde las amenazas están en constante evolución. Desde el cibercrimen hasta las catástrofes naturales, las problemáticas actuales requieren soluciones integrales que aborden las vulnerabilidades de las personas, las comunidades y las instituciones. La colaboración entre los sectores académico, público y privado es esencial para desarrollar estrategias que no solo mitiguen riesgos, sino que también fomenten la resiliencia.

Un punto crítico en este debate es la falta de formación en habilidades básicas de seguridad para todos los ciudadanos. En un contexto tan impredecible como el actual, no podemos permitirnos depender exclusivamente de especialistas. Cada individuo debe ser capaz de reconocer señales de advertencia, evaluar riesgos y actuar en consecuencia. Por ejemplo, el entrenamiento en seguridad podría ayudar a los empleados de una empresa a identificar irregularidades en el comportamiento de colegas o visitantes, contribuyendo a la prevención de fraudes o accidentes.

Además, la autonomía personal basada en estos principios fortalece el tejido social. Una comunidad informada y proactiva puede hacer frente a crisis con mayor eficacia, desde inundaciones o incendios hasta incidentes de seguridad. Parafraseando al filósofo estoico Epicteto: La experiencia no es lo que te sucede, sino lo que haces con lo que te sucede. Esta reflexión invita a tomar responsabilidad por nuestra preparación y capacidad de respuesta ante los desafíos.

Un aspecto clave para fomentar esta autonomía es la educación. Incorporar contenidos sobre seguridad, inteligencia y contrainteligencia en los programas educativos y de formación profesional es un paso indispensable. Además, las organizaciones también deben invertir en capacitación continua para sus empleados, asegurándose de que todos cuenten con las herramientas necesarias para identificar y mitigar riesgos. Esta inversión no solo protege activos tangibles, sino también fortalece la confianza y la cohesión dentro de las organizaciones.

En última instancia, construir una cultura de seguridad exige un cambio de mentalidad. Debemos pasar de una visión reactiva a una proactiva, donde la prevención sea la prioridad. Esto implica reconocer que la seguridad no es un gasto, sino una inversión en nuestro bienestar y estabilidad a largo plazo. Además, la colaboración entre individuos, comunidades y organizaciones es esencial para enfrentar un futuro incierto.

Para cerrar, es vital reflexionar sobre el papel que cada uno de nosotros puede desempeñar en este proceso. Como dijo Nelson Mandela: “La educación es el arma más poderosa que puedes usar para cambiar el mundo”. No subestimemos el poder de la información y el aprendizaje. Todos tenemos la capacidad de contribuir a un entorno más seguro si tomamos la decisión consciente de prepararnos y actuar.

La invitación es clara: asumamos la responsabilidad de nuestra propia seguridad y la de quienes nos rodean. Invirtamos en educación, promovamos el aprendizaje colectivo y trabajemos en conjunto para construir un futuro más seguro. El mundo VICA puede parecer desalentador, pero con autonomía, inteligencia y colaboración, podemos transformarlo en una oportunidad para crecer y prosperar.

Fuente: Ediciones EP, 24/01/25.

Más información:

Vaca Muerta: La joya y su vulnerabilidad

La Seguridad Personal y Familiar en el Siglo XXI

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

Protección de Objetivos de Valor Estratégico: Análisis y propuestas al nuevo marco jurídico – Decreto 1107/24.

Ciclo de Lanzamiento 2024 del Equipo de Estudios en Seguridad Humana y Multidimensional:

.

.

.

.

La Ventana de Overton: Cómo ideas impensables se convierten en políticas aceptadas

marzo 31, 2025

Por Gustavo Ibáñez Padilla.

En el dinámico escenario de la opinión pública, ciertas ideas que en un momento dado parecen inconcebibles pueden, con el tiempo, transformarse en políticas ampliamente aceptadas. Este fenómeno se explica a través del concepto conocido como la «Ventana de Overton», una teoría que describe cómo el espectro de ideas aceptables en la sociedad puede desplazarse, permitiendo que propuestas antes radicales se vuelvan comunes.

.

Orígenes y Evolución de la Ventana de Overton

Joseph Overton (1960-2003), un politólogo estadounidense, introdujo este concepto para ilustrar cómo la percepción pública sobre diversas políticas puede cambiar gradualmente. Según Overton, en cada sociedad existe una «ventana» que encuadra las ideas y políticas consideradas aceptables o sensatas. Las propuestas fuera de esta ventana son vistas como extremas o inaceptables. Sin embargo, esta ventana no es estática; puede moverse debido a influencias culturales, debates públicos y estrategias comunicativas.

El desplazamiento de la Ventana de Overton se desarrolla en varias etapas:

─Impensable: La idea es completamente inaceptable y moralmente repudiada por la sociedad.

─Radical: Se inicia el debate en círculos reducidos, presentando la idea como una posibilidad extrema pero discutible.

─Aceptable: La discusión se amplía, y la idea comienza a ganar cierta legitimidad en el discurso público.

─Sensata: La propuesta es vista como razonable y se presentan argumentos a su favor en medios de comunicación y foros públicos.

─Popular: La idea obtiene un amplio respaldo social y es considerada una opción viable.

─Política: Se traduce en legislación o políticas oficiales, consolidándose en el marco legal y social.

.

Ejemplos Históricos del Desplazamiento de la Ventana de Overton

A lo largo de la historia, hemos sido testigos de cómo ideas inicialmente rechazadas han sido incorporadas en la sociedad:

─Abolición de la esclavitud: En el siglo XVIII, la esclavitud era una práctica común en gran parte del mundo. Sin embargo, con el tiempo y gracias a movimientos abolicionistas como el de William Wilberforce en Inglaterra y Frederick Douglass en Estados Unidos, la idea pasó de ser impensable a convertirse en una realidad legislativa.

─Derechos de las mujeres: En el siglo XIX, la posibilidad de que las mujeres pudieran votar o acceder a la educación superior era considerada absurda. Figuras como Emmeline Pankhurst en el Reino Unido y Susan B. Anthony en Estados Unidos ayudaron a mover la ventana hasta que el sufragio femenino se convirtió en una realidad.

─Matrimonio homosexual: Hace pocas décadas, el matrimonio entre personas del mismo sexo era considerado inaceptable en la mayoría de los países. Hoy, por medio de la acción de activistas como Harvey Milk y la presión de organismos internacionales, esta idea ha sido normalizada en muchos lugares del mundo.

Aplicaciones Contemporáneas de la Ventana de Overton

Actualmente, la Ventana de Overton sigue siendo una herramienta clave en diversos ámbitos:

─Política: Líderes y partidos introducen temas polémicos para desplazar la ventana hacia sus intereses, haciendo aceptables propuestas que anteriormente eran rechazadas. Un ejemplo es la legalización del consumo de cannabis en varios países, que pasó de ser un tema tabú a una política ampliamente debatida.

─Medios de comunicación: A través de la cobertura y el enfoque dado a ciertos temas, los medios pueden influir en la percepción pública y mover la ventana hacia nuevas áreas de aceptación.

El Método del Globo Sonda: Midiendo la Opinión Pública

Paralelamente, el método del «globo sonda» se utiliza para evaluar la reacción de la sociedad ante determinadas propuestas. Consiste en filtrar información o sugerir ideas de manera preliminar para observar la respuesta pública antes de implementar una política o tomar una decisión.

Ejemplos de Globos Sonda en la Historia:

─Impuestos digitales: Gobiernos han propuesto gravámenes a las grandes tecnológicas con declaraciones ambiguas, evaluando la reacción del mercado antes de aprobar leyes.

─Restricciones sanitarias: Durante la Pandemia de COVID-19, muchos países probaron reacciones sociales a posibles confinamientos con comunicados previos antes de implementar medidas definitivas.

─Criptomonedas soberanas. Las Monedas Digitales del Banco Central (CBDC, por sus siglas en inglés), como por ejemplo el euro digital, están siendo sondeadas en este momento ante la opinión pública.

Impacto en la Democracia y Estrategias para Fomentar una Opinión Crítica

El uso de estas estrategias tiene implicaciones significativas en los sistemas democráticos. El ex presidente de EE.UU. Franklin D. Roosevelt afirmó: «En la política, nada sucede por accidente. Si sucede, puedes apostar que fue planeado de esa manera.» Esta frase resuena en el contexto de la Ventana de Overton y los globos sonda, ya que ambos se utilizan para moldear la opinión pública de forma deliberada.

Cómo contrarrestar manipulaciones y promover una sociedad informada:

─Educación cívica: Fomentar el pensamiento crítico desde temprana edad para que los ciudadanos puedan analizar y cuestionar la información recibida.

─Transparencia gubernamental: Exigir mayor claridad en la comunicación política y en la toma de decisiones.

─Diversidad informativa: Consultar diversas fuentes de información para evitar sesgos y manipulaciones.

Un llamado a la Conciencia cívica

La Ventana de Overton y los globos sonda nos afectan a todos, incluso en decisiones cotidianas. Desde nuestras elecciones de consumo hasta nuestras creencias sobre el mundo, estas técnicas están presentes. La clave está en reconocer cómo se desplaza la frontera de lo aceptable y preguntarnos: ¿qué ideas estamos aceptando hoy que hace unos años nos parecían impensables? Y más importante aún, ¿hacia dónde queremos mover esa ventana en el futuro?

Fuente: Ediciones EP, 31/03/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Propaganda y Contrapropaganda

Rumores y mentiras al estilo Goebbels

Desinformación versus Decepción

La Ventana de Overton y la Agenda 2030

Manipulación mediática

Un mundo que cambia. César Vidal

Ciberespionaje, influencia política y desinformación

.

.