Obligaciones Negociables en Argentina: Una alternativa de Alto Riesgo

junio 19, 2025

Por Gustavo Ibáñez Padilla.

.

Promesas de rentabilidad, sombras de incertidumbre

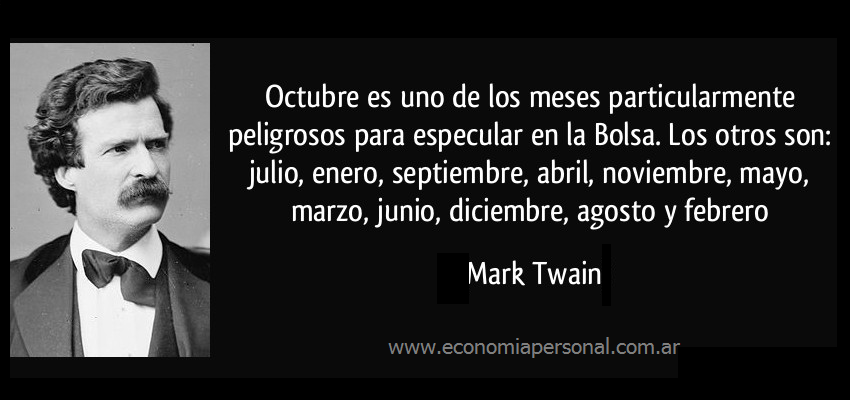

Las Obligaciones Negociables (ON) en Argentina son, para muchos inversores minoristas, una fuente de rendimientos tentadores. Prometen intereses en dólares que duplican o triplican los rendimientos que ofrecen los bancos en plazos fijos tradicionales. Pero, como en todo en economía, nada es gratis. Y en este caso, lo que muchos inversores no perciben con claridad es que esos retornos aparentemente elevados son directamente proporcionales al riesgo que asumen. En los últimos años, una serie de defaults corporativos han encendido todas las luces de alarma. Invertir en ON en el mercado argentino puede ser rentable, sí, pero también puede ser un verdadero campo minado si no se cuenta con la información adecuada y el asesoramiento correcto.

¿Qué son las Obligaciones Negociables?

Las ON son títulos de deuda emitidos por empresas para financiarse. Es decir, cuando un inversor compra una ON, le está prestando dinero a una compañía que promete devolverlo en el futuro con intereses. Se trata de un instrumento legalmente regulado por la Comisión Nacional de Valores (CNV) y puede estar nominado en pesos o en moneda extranjera, generalmente dólares. La ventaja, en teoría, es que permite a las empresas obtener financiamiento fuera del sistema bancario, mientras que los inversores obtienen un rendimiento potencialmente mayor que en otros instrumentos de renta fija.

Pero hay un detalle clave: las ON no cuentan con garantías estatales ni están cubiertas por un seguro de depósitos, como ocurre con los plazos fijos bancarios. Es decir, si la empresa no paga, el inversor puede perder todo o parte de su capital. Además suelen tener muy escasa liquidez (algo muchas veces dejado de lado en el análisis).

Argentina: tierra fértil para los riesgos

La historia económica argentina está plagada de crisis: defaults soberanos, cepos cambiarios, devaluaciones abruptas, inflación crónica, cambios regulatorios intempestivos y populismo económico. Este contexto afecta profundamente la capacidad de las empresas para planificar, crecer y -sobre todo- pagar sus deudas.

Muchas de las empresas que emiten ON lo hacen porque no logran financiamiento bancario, ya sea por falta de garantías, historial crediticio deficiente o simplemente por operar en sectores de alto riesgo. La alternativa es salir a buscar fondos al mercado, tentando a los inversores con tasas atractivas.

Sin embargo, como reza el principio legal romano siempre vigente: Caveat emptor, o en castellano: «Que el comprador se cuide». Este principio cobra vital importancia en el mundo de las finanzas: el inversor debe entender que la responsabilidad última de la decisión recae sobre él.

Defaults recientes: la lista crece

El mercado argentino ha sido testigo, solo en los últimos dos años, de una preocupante seguidilla de incumplimientos en ON emitidas por empresas de renombre:

–Celulosa Argentina anunció que no pagaría capital ni intereses de sus ON con vencimiento en mayo.

–Grupo Albanesi, a través de sus subsidiarias GEMSA y Central Térmica Roca, cayó en default por no pagar intereses de su bono en dólares al 11% anual con vencimiento en 2031.

–Petrolera Aconcagua Energía declaró que no podía cumplir con el pago de un bono por US$20 millones. Su intento por colocar deuda en Nueva York fracasó ante las exigencias de tasas superiores al 12%.

-También se sumaron incumplimientos de Los Grobo, Agrofina y Surcos, todos nombres reconocidos en el ámbito agroindustrial.

Lo preocupante no es solo la cantidad de empresas que incumplen, sino la lógica detrás de estos defaults. En muchos casos, las compañías prefieren incumplir estratégicamente, porque el ‘castigo de mercado’ en una economía acostumbrada al impago no parece tan grave.

En países con mercados desarrollados, caer en default puede significar la muerte financiera para una empresa. En Argentina, en cambio, existe la cultura de “Qué le hace una mancha más al tigre”. Esto genera un clima de inestabilidad en el que incluso empresas solventes especulan con el incumplimiento como forma de reestructurar su Flujo de Caja.

.

Riesgo de contraparte y Conflictos de interés

Un aspecto poco mencionado, pero clave para el pequeño y mediano inversor, es el conflicto de interés en la cadena de distribución financiera. Muchas ON son colocadas por bancos o agentes de bolsa que también tienen intereses comerciales con las empresas emisoras. ¿Cuál es el incentivo de estos intermediarios? Vender el producto. No necesariamente advertir al cliente sobre los riesgos asociados.

Aquí es donde entra en juego la necesidad de contar con asesores financieros independientes, que no cobren comisiones de la empresa emisora y que realmente trabajen alineados con los intereses del cliente. En un ecosistema como el argentino, donde los defaults son moneda corriente, esta precaución puede marcar la diferencia entre proteger el capital o perderlo.

¿Cómo puede protegerse el inversor?

-Estudiar los prospectos de emisión: allí se detallan los términos del bono, tasas, plazos, cláusulas de incumplimiento y plazos de gracia. Es fundamental leer -y entender- estos documentos.

-Analizar la salud financiera de la empresa emisora: ingresos, endeudamiento, margen operativo, historial de pagos anteriores y exposición a regulaciones gubernamentales.

-Diversificar: no poner todos los huevos en la misma canasta. Invertir en distintas empresas, sectores y monedas puede mitigar riesgos.

-Recurrir a asesores idóneos: no basta con “consultar al contador”. Se recomienda buscar profesionales certificados y ajenos a la empresa emisora.

-No dejarse tentar por la tasa: una ON que paga 11% en dólares puede parecer una joya, pero tal vez lo hace porque nadie más le presta. Las tasas altas casi siempre esconden problemas financieros graves o inminentes.

Educación Financiera: la mejor inversión

En un entorno volátil como el argentino, la educación financiera no es un lujo, es una necesidad urgente. Comprender conceptos como riesgo de crédito, liquidez, conflicto de interés, y estructuras de deuda puede ser la barrera que proteja al pequeño inversor de una catástrofe personal.

Al final del día, las ON no son intrínsecamente malas. Pueden ser útiles en ciertas estrategias, y algunas emisoras cumplen y pagan en tiempo y forma. Pero para invertir con responsabilidad, es indispensable hacerlo con conocimiento y asesoramiento. Como afirma Warren Buffett: «El riesgo proviene de no saber lo que estás haciendo».

.

La decisión es suya, pero no está solo

Invertir en Obligaciones Negociables en Argentina es como navegar en aguas turbias: el viento puede ser favorable, pero también hay tormentas frecuentes. El inversor debe aprender a distinguir entre oportunidades y trampas, entre promesas seductoras y realidades riesgosas. El principio de Caveat Emptor sigue tan vigente como siempre: quien compra, debe protegerse.

Y en ese cuidado, la información, la educación y el asesoramiento independiente son los mejores aliados. Porque, en finanzas, como en la vida, lo barato puede salir caro… y lo caro puede no valer nada si termina en default.

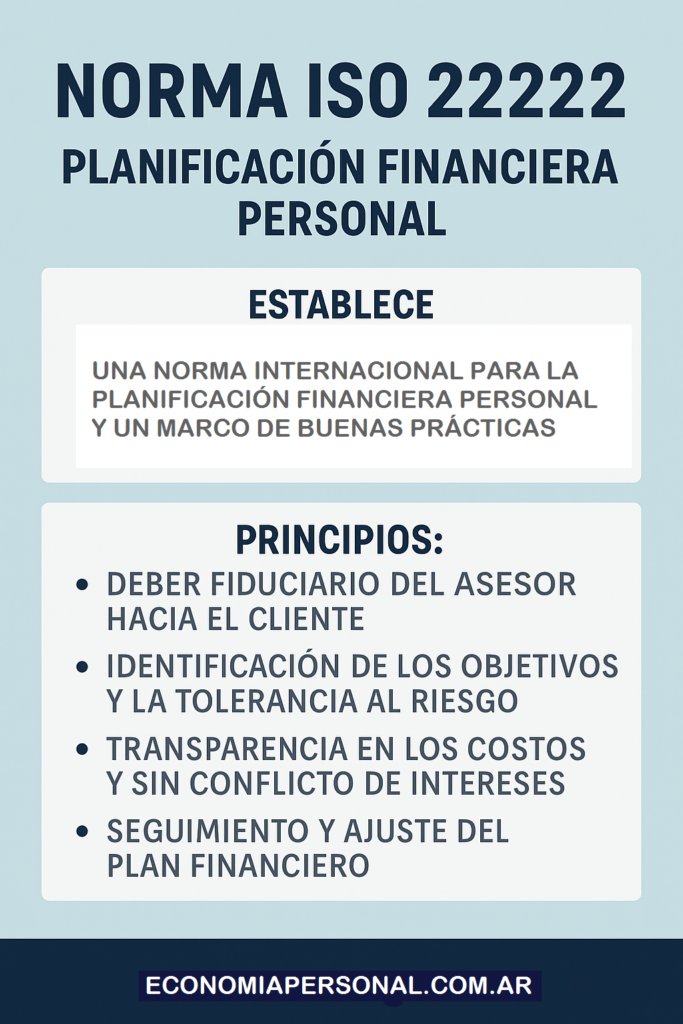

En este contexto, es clave mencionar la existencia de estándares internacionales que orientan al inversor hacia decisiones más seguras y responsables. Tal es el caso de la Norma ISO 22222, que establece un marco globalmente reconocido para la Planificación Financiera Personal. Esta norma internacional no solo promueve buenas prácticas, sino que define principios fundamentales como:

–El deber fiduciario del asesor hacia el cliente.

–La identificación clara de objetivos y tolerancia al riesgo.

–La transparencia en los costos y la ausencia de conflictos de interés.

–El seguimiento y ajuste del Plan Financiero a lo largo del tiempo.

Conocer y aplicar los lineamientos de la ISO 22222 puede marcar una diferencia enorme entre improvisar y actuar con estrategia. Porque una inversión no debe ser una jugada de azar, sino parte de un plan financiero bien estructurado, alineado con los objetivos personales, la etapa de vida del inversor y su capacidad de asumir riesgos.

En definitiva, si va a invertir en instrumentos complejos como las ON argentinas, hágalo con responsabilidad y conocimiento. No compre promesas: compre decisiones informadas.

Y recuerde siempre: el que no sabe lo que está haciendo no está inviertiendo, está especulando.

Fuente: Ediciones EP, 19/06/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Cómo elegir al Asesor Financiero ideal

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Las Anualidades como instrumentos de planificación financiera personal

La Norma ISO 22222: Un pilar en la Planificación Financiera

.

.

.

El número mágico para jubilarse en Estados Unidos es 1,3 millones de dólares

abril 15, 2025

Por León Almazora.

La última investigación de Northwestern Mutual concluye que más de la mitad considera que existe la posibilidad de sobrevivir a su fondo de ahorros, y que la generación X y los millennials son los que se sienten en mayor riesgo.

.

Los estadounidenses creen que necesitarán 1,26 millones de dólares para jubilarse cómodamente, una cifra que refleja la disminución de las expectativas en medio de persistentes presiones financieras, según nuevos datos del Estudio de Planificación y Progreso 2025 de Northwestern Mutual.

Los resultados se basan en una encuesta en línea a 4.626 adultos estadounidenses mayores de 18 años realizada por The Harris Poll para Northwestern Mutual entre el 2 y el 19 de enero, antes de que el presidente Donald Trump asumiera su segundo mandato en la Oficina Oval y revelara sus políticas económicas con fuertes aranceles que efectivamente han llevado a un colapso en la confianza de los consumidores y las empresas.

La estimación de consenso de este año de $1,26 millones es inferior a la cifra mágica anterior de $1,46 millones informada el año pasado y está estrechamente alineada con las estimaciones de 2022 y 2023. Si bien la cifra más baja podría indicar perspectivas ajustadas sobre la inflación y el costo de vida, todavía supera ampliamente lo que muchos estadounidenses han ahorrado para la jubilación.

Entre los encuestados con ahorros para la jubilación, una cuarta parte declaró tener reservado el equivalente a un año o menos de sus ingresos anuales actuales. Más de la mitad de los estadounidenses afirma tener al menos cierta probabilidad de que sus ahorros sobrevivan, incluyendo el 56 % de la generación X y el 57 % de los millennials. Solo el 16 % considera que ese resultado es muy improbable, y más de un tercio no ha tomado ninguna medida para mitigar el riesgo de que sus ahorros sobrevivan.

“El ‘número mágico’ de los estadounidenses para jubilarse cómodamente ha disminuido, pero sigue siendo alto, muy por encima de lo que muchos realmente han ahorrado”, declaró John Roberts, director de campo de Northwestern Mutual, en un comunicado que revela los resultados. “Una explicación para la nueva cifra podría ser que la inflación, aunque sigue siendo la principal preocupación de la gente, no es tan alta como en los últimos años”.

Según la encuesta , la preparación para la jubilación es especialmente precaria para la Generación X. Más de la mitad de los encuestados de la Generación X dijeron que no esperan estar preparados financieramente cuando se jubilen, posiblemente debido a la doble presión financiera que sienten los miembros de la llamada «generación sándwich» , y el 52 por ciento tiene ahorros que suman tres veces sus ingresos actuales o menos.

.

El informe también exploró los contrastes generacionales en los hábitos de planificación. En promedio, los estadounidenses afirmaron que comenzaron a ahorrar para la jubilación a los 31 años y aspiran a jubilarse a los 65. Los encuestados de la generación Z informaron haber comenzado a ahorrar a los 24 años y planear jubilarse a los 61. Los baby boomers, en cambio, comenzaron a ahorrar a los 37 años y esperan jubilarse a los 72.

A pesar de empezar antes, los estadounidenses más jóvenes podrían estar pasando por alto aspectos clave de la gestión de riesgos. El 61 % de la generación Z y el 60 % de los millennials afirmaron estar más centrados en acumular riqueza que en protegerla con herramientas como seguros de vida o de discapacidad. Entre los baby boomers, esa cifra se redujo al 35 %.

La Seguridad Social surgió como otra preocupación clave. Menos del 30% de la generación X y los baby boomers afirmaron que planean retrasar la recepción de las prestaciones para maximizar los pagos. Alrededor del 45% tiene la intención de solicitarlas al alcanzar la edad plena de jubilación, mientras que más de una cuarta parte planea comenzar a recibirlas tan pronto como cumpla los requisitos, incluso a costa de una reducción de sus ingresos mensuales.

La Generación X también consideró la fiabilidad del Seguro Social casi tan importante como saber cuánto necesitan para jubilarse. En comparación con otras generaciones, la preocupación por la longevidad del programa también fue notablemente menor: solo el 26 % se preguntaba si el programa seguiría vigente cuando tuvieran derecho a recibir las prestaciones de jubilación.

“Todos merecen su propio ‘número mágico’ que considere dónde vivirán, qué estilo de vida tendrán, sus fuentes de ingresos y más”, enfatizó Roberts. “Hay reglas generales por todas partes, pero nada es mejor que un plan financiero personalizado y diseñado a su medida”.

En marzo, Northwestern Mutual reforzó su compromiso de apoyar el futuro financiero de los estadounidenses con una audaz campaña de reclutamiento y anunció un ambicioso objetivo de sumar más de 5.000 profesionales financieros a su fuerza de campo este año.

Fuente: investmentnews.com, 14/04/25

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

¿Deberían los asesores financieros permitir que sus clientes elijan apuestas improbables?

marzo 19, 2025

Por Gregg Greenberg.

Ganar el primer premio en un torneo de la NCAA suele requerir apuestas improbables y sorpresas. Lo mismo podría decirse de ganar en la Bolsa.

.

Hablemos un poco de March Madness y especulaciones del mercado. ¿Te parece bien?

El 13 de marzo de 1986, Microsoft (Ticker: MSFT) salió a bolsa con su oferta pública inicial (OPI) a un precio de 21 dólares por acción. La nueva compañía de software tenía una capitalización bursátil de aproximadamente 777 millones de dólares, o 2.140 millones de dólares en dólares de 2023 en ese momento.

Mientras tanto, en 1986, International Business Machines, o IBM (símbolo: IBM), se mantenía como la mayor empresa pública del país, con una capitalización bursátil de 34.600 millones de dólares, equivalente a 128.120 millones de dólares en 2023. Es más, en aquel entonces seguían fabricando máquinas de negocios.

En aquel entonces, si su asesor financiero comparaba a IBM y Microsoft como opciones de inversión, probablemente describiría a IBM como la «empresa de primera línea», «de sangre azul» o «la gran favorita». Por otro lado, un corredor de bolsa a mediados de los 80 podría referirse a Microsoft como la «desvalida», la «advenediza» o la «apuesta improbable» al compararla con el gigante IBM.

Casi 40 años después, y pensemos en cómo se comparan las dos compañías. IBM tiene una capitalización bursátil de 235 mil millones de dólares y Microsoft tiene una valoración pública de 2,89 billones de dólares. Así es, «billón» con «b».

Todo esto demuestra que, a veces, pero ciertamente no siempre, la especulación bursátil es muy rentable para quienes eligen al David en lugar del Goliat. Además, demuestra que los Dukes, Auburn, Florida y Houston —todos primeros clasificados en sus respectivos torneos masculinos de la NCAA este año— no siempre salen victoriosos.

.

CUÁNDO TOMAR UN VOLANTE

En cuanto a la especulación, Ray Baraldi, asesor financiero sénior de 2/13 Strategic Partners, cree que el cliente debe tener el deseo y el apetito necesarios. Señala que las inversiones verdaderamente especulativas pueden llegar a cero, algo que no es fácil de digerir para la mayoría de las personas. Por esta sola razón, no cree que las inversiones especulativas deban ser un requisito en todas las carteras de los clientes.

Para aquellos clientes que quieran apostar por uno o dos prospectos, Baraldi generalmente sugiere una asignación de cartera de alrededor del 2 por ciento.

“Un cliente muy agresivo podría intentar aumentar esa asignación al 5%, pero nos sentiríamos incómodos por encima de ese porcentaje”, dijo Baraldi. “Normalmente, las posiciones especulativas son puntuales y separadas de la cartera. Se trata de inversiones especulativas de alta convicción que el cliente considera con potencial de futuro”.

En lo que respecta al Madness de este año, la apuesta arriesgada de Baraldi es Drake, principalmente debido a su entrenador Ben McCollum, a quien llama «un gran jugador de X y O».

Este es su primer año en la División 1 tras ganar cuatro títulos de la División 2. Tienen el ritmo ofensivo más lento desde que se estableció el reloj de tiro en el baloncesto universitario en 1986. Como juegan tan lento, si superan a sus oponentes en ejecución, pueden ganar. Además, cuentan con un base estrella, Bennett Stirtz, que puede controlar el juego —dijo Baraldi—.

Por otra parte, Dan Brady, gestor de patrimonios de Savvy Advisors, enfatiza la importancia del principio «Conozca a su cliente» (KYC) en materia de especulación. Si el perfil de riesgo de un cliente se alinea con actividades especulativas, afirmó estar abierto a asignar una parte de su cartera a un enfoque a corto plazo. Sin embargo, sostiene que es crucial educar a los clientes sobre la diferencia entre invertir y especular.

“Defino especular como la búsqueda de ganancias rápidas en un plazo más corto”, dijo Brady. “No asigno un porcentaje específico de mi cartera a la especulación. En cambio, considero vital mantener fondos para aprovechar las oportunidades de mercado específicas a medida que surjan”.

Finalmente, Ken Roban, gestor de patrimonios de Reservoir Road Wealth Management en Steward Partners, define una inversión especulativa en acciones como «una oportunidad de inversión de alto riesgo con potencial de subida asimétrica». En su opinión, la especulación se presenta de diversas formas y sin duda tiene cabida en la cartera de un cliente, siempre que el resultado esté claramente definido y el riesgo sea limitado.

En concreto, si puedes hacer una apuesta que no cause un daño significativo a tu cartera si no funciona, pero que podría generar una rentabilidad sustancial si lo hace, entonces tienes una inversión que vale la pena. Podría tratarse de una empresa que aún no genera flujos de caja sustanciales, pero que podría poseer una nueva tecnología o un fármaco prometedor. Podría ser una apuesta en un nuevo mercado, una economía emergente, un bono en dificultades o incluso bitcoin», dijo Roban.

Aplicando esta lógica a las llaves del torneo de la NCAA, Roban considera aceptable apostar por un 12.º o 13.º clasificado en la primera ronda del torneo. Sin embargo, advierte contra apostar por uno solo para reducir las oportunidades. Señala que, históricamente, el 12.º clasificado ha ganado alrededor del 35% de las veces, y el 13.º ha ganado más del 20%. Un 12.º clasificado ha avanzado a la Elite 8 dos veces, mientras que ningún 13.º clasificado ha superado los Sweet 16.

Al completar las tablas de clasificación, nunca dejes que la emoción prevalezca sobre el sentido común. Como mi alma máter no llegó al torneo este año, me resulta más fácil mantener la razón. Dicho esto, sigo animando al equipo de mi ciudad, St. John’s; después de todo, son segundo cabeza de serie, ¡y los segundos cabezas de serie han ganado seis veces!, dijo Roban.

Fuente: investmentnews.com, 17/03/25

Más información:

Los riesgos de especular

Especulación Profesional: Los Hedge Funds

Una historia de la especulación financiera

El valor social de la especulación

Especulación Financiera: Lecciones de la historia para el presente

.

.

El fraude Pump and Dump: Cuando la codicia nubla el juicio

febrero 21, 2025

Por Gustavo Ibañez Padilla.

En los mercados financieros, los fraudes han evolucionado a la par de la tecnología y la sofisticación de los inversores. Uno de los engaños más recurrentes y letales para los pequeños inversores es el esquema conocido como «Pump and Dump». Este mecanismo, que ha encontrado en las criptomonedas un nuevo terreno fértil, ha existido desde hace décadas y ha dejado tras de sí un reguero de pérdidas multimillonarias. Un ejemplo impactante es el de la criptomoneda $LIBRA, difundida por el Presidente de Argentina Javier Milei, que resultó ser una shitcoin y provocó pérdidas cercana s a los cien millones de dólares entre los especuladores.

La mecánica del engaño

El esquema Pump and Dump consiste en inflar artificialmente el precio de un activo financiero—ya sea una acción de baja liquidez o una criptomoneda—mediante información engañosa o promoción desmedida. Una vez que suficientes inversores han sido atraídos por la aparente rentabilidad, los organizadores del fraude venden masivamente sus participaciones, lo que provoca el desplome del precio. Aquellos que llegaron tarde a la fiesta se quedan con activos devaluados y pérdidas sustanciales.

.

Uno de los ejemplos más célebres se dio en la década de los 90 con la firma Stratton Oakmont, cofundada por Jordan Belfort, cuya historia fue inmortalizada en la película El lobo de Wall Street. Belfort y su equipo manipulaban los precios de acciones de empresas sin valor real para luego deshacerse de ellas en el punto álgido de la burbuja. Este tipo de operaciones les reportó beneficios millonarios antes de ser finalmente descubiertos por la Comisión de Bolsa y Valores de EE.UU. (SEC, por sus siglas en inglés).

En el mundo de las criptomonedas, uno de los casos más notorios fue el de la moneda Squid Coin en 2021. Aprovechando el furor de la serie Squid Game, los promotores inflaron su valor en más de un 75,000% antes de desaparecer con aproximadamente 3.3 millones de dólares en fondos de inversores desprevenidos.

El papel del inversor y la necesidad de precaución

El principio jurídico “caveat emptor”, que significa «que el comprador tenga cuidado», es crucial en los mercados financieros. Aunque las regulaciones buscan minimizar fraudes, la responsabilidad última recae en quien decide invertir. Como dijo Warren Buffett, «el riesgo proviene de no saber lo que se está haciendo». La educación financiera es, por lo tanto, el primer escudo contra estas prácticas.

Para evitar caer en esquemas de Pump and Dump, se pueden seguir ciertas reglas prácticas:

1. Desconfiar de las oportunidades demasiado buenas para ser verdad. Si una inversión promete rendimientos extraordinarios en poco tiempo, es una señal de alerta.

2. Investigar la fuente de la información. Muchas campañas fraudulentas se disfrazan de análisis en redes sociales, foros o canales de mensajería instantánea.

3. Evitar inversiones con alta volatilidad sin fundamentos claros. Si un activo se dispara sin razones económicas o fundamentales, probablemente sea manipulación.

4. Verificar la liquidez del activo. Las acciones y criptomonedas de baja liquidez son las más propensas a ser manipuladas.

5. Consultar reguladores y organismos de control. En EE.UU., la SEC mantiene registros de empresas y activos que han sido objeto de fraude. En Argentina, la CNV alerta sobre entidades no reguladas.

Regulación y protección al inversor

Los marcos regulatorios han sido fundamentales para combatir estos fraudes. En EE.UU., la Securities and Exchange Commission (SEC) persigue activamente estos esquemas, sancionando tanto a individuos como a empresas. En Europa, la Autoridad Europea de Valores y Mercados (ESMA) establece normativas para prevenir la manipulación de mercados.

Además de la regulación, las normas éticas juegan un papel clave en la protección del inversor. El principio de transparencia exige que las empresas informen con precisión sobre su situación financiera, mientras que las auditorías independientes contribuyen a garantizar la veracidad de los datos publicados.

Por otro lado, organismos como la Financial Conduct Authority (FCA) en el Reino Unido y la Comisión Nacional de Valores (CNV) en Argentina han lanzado campañas educativas para advertir sobre los riesgos de este tipo de estafas, fomentando un mercado más seguro para todos. https://www.argentina.gob.ar/cnv

La Educación financiera como única defensa real

Los fraudes financieros evolucionan con los tiempos, pero su esencia sigue siendo la misma: explotar la codicia y la falta de conocimiento de los inversores. La mejor defensa ante estos esquemas no reside únicamente en la regulación, sino en la educación financiera. Como dijo el economista John Kenneth Galbraith: «La única función del pronóstico económico es hacer que la astrología parezca respetable». En un mundo donde la información abunda pero el análisis crítico escasea, el inversor informado es el único que puede navegar con éxito en mercados cada vez más complejos. Participar en seminarios, realizar cursos y leer libros de finanzas personales constituye una muy recomendable práctica.

La próxima vez que una inversión parezca una mina de oro, haga una pausa, investigue y recuerde: el mercado no regala dinero. La educación financiera es la única herramienta que puede garantizar que el éxito de hoy no se convierta en la ruina de mañana.

Fuente: Ediciones EP, 21/02/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

La Gran Apuesta: Lecciones de la Crisis subprime de 2008

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

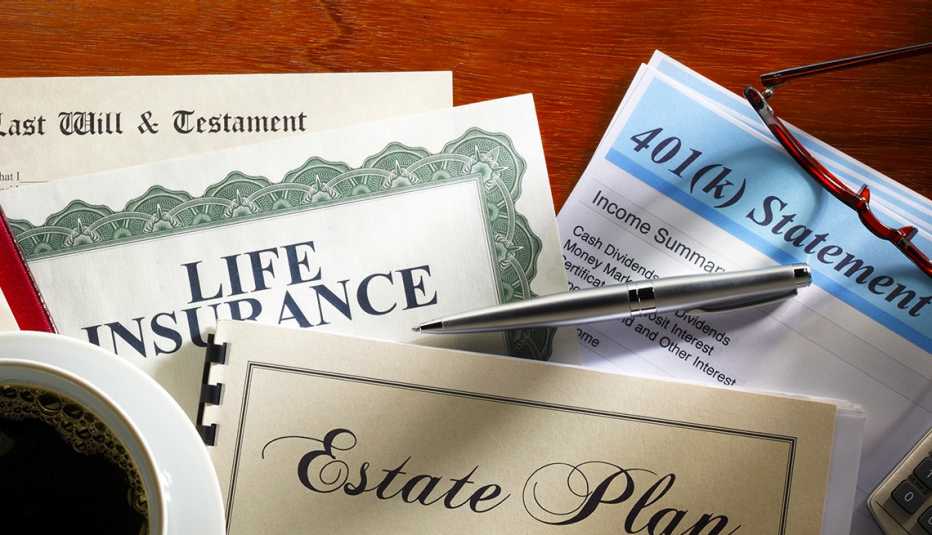

Una inversión inteligente y segura

febrero 11, 2025

Por Redacción EP.

Invertir en un seguro de vida universal no solo es una manera de proteger a tus seres queridos, es también una estrategia financiera inteligente que te beneficiará y hará crecer tu patrimonio a largo plazo ya que combina la protección con la inversión de largo plazo.

En particular, los seguros de vida universal indexados han ganado popularidad como una opción atractiva para aquellos que buscan crecimiento y seguridad a lo largo del tiempo.

A continuación, analizaremos los beneficios de un producto de Seguro de vida indexado disponible en el mercado internacional y cómo pueden contribuir a que tengas una vida plena y segura junto a tu familia. SVU indexado – Internacional

.

¿Cómo funciona?

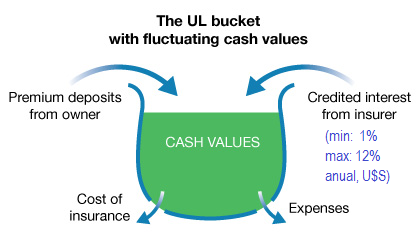

El seguro de vida indexado es un tipo de póliza de vida permanente que combina la protección tradicional con la oportunidad de crecer un valor en efectivo basado en dos índices bursátiles: el S&P 500 o el NASDAQ 100.

Esto significa que, a diferencia de otros seguros de vida, el valor en efectivo de tu póliza puede aumentar de manera más significativa en el tiempo, gracias a su vínculo con el rendimiento del mercado.

Y lo más interesante es que te ofrece un rendimiento mínimo garantizado del 1% y un potencial de rendimiento máximo del 12%, conforme a la evolución del índice seleccionado.

.

Beneficios a largo plazo de los seguros de vida indexados

1. Crecimiento del valor en efectivo

Una de las principales ventajas del seguro de vida indexado es su gran potencial de crecimiento.

El valor en efectivo de la póliza se acumula a tasas muy competitivas, basándose en el rendimiento de un índice, lo que puede resultar en rendimientos superiores en comparación con pólizas de tasa fija tradicionales.

Este crecimiento no solo ayuda a aumentar tu capital a lo largo del tiempo, sino que también ofrece la posibilidad de realizar retiros parciales sobre el valor efectivo.

2. Protección contra la volatilidad del mercado

A diferencia de las inversiones directas en acciones o fondos, este seguro de vida indexado ofrece una protección contra la caída del mercado (no se pierde capital).

Esta póliza garantiza un rendimiento mínimo del 1% anual, lo que significa que, incluso en años de mercado con pérdidas, tu inversión no perderá valor. Esto garantiza que la inversión sea más segura y estable.

3. Flexibilidad financiera

El seguros de vida indexado ofrece flexibilidad en el manejo de tu dinero porque puedes acceder al valor en efectivo a través de retiros o préstamos.

Esta ventaja te permite utilizar esos fondos para emergencias, inversiones o cualquier necesidad financiera que surja. Sin duda, esto añade un motivo adicional de seguridad a tu planificación financiera.

Combina seguros de vida indexados con otras inversiones

Integrar un seguro de vida indexado en tu estrategia de inversión puede ser una excelente manera de diversificar y proteger tu patrimonio.

Aquí hay algunas consideraciones sobre cómo combinarlo con otras inversiones:

─Diversificación de portafolios: al incluir un seguro de vida indexado en tu portafolio, puedes balancear el riesgo de inversiones más volátiles y esto te proporciona mayor seguridad.

─Ahorro para tu retiro: algunas personas utilizan el valor en efectivo acumulado en su seguro de vida indexado como un recurso adicional para su retiro.

─Planificación sucesoria: este tipo de pólizas pueden ser parte de una inteligente estrategia de sucesión. Si dejas un legado a tus seres queridos, puedes ayudarles a cubrir deudas, crear un patrimonio, continuidad de empresas y solventar la educación de tus hijos.

¿Cuándo comenzar?

El momento de empezar a invertir en un seguro de vida indexado es crucial. Cuanto antes adquieras la póliza, más tiempo tendrá tu inversión para crecer.

La acumulación de valor en efectivo se beneficia del interés compuesto, lo que significa que cada año adicional de crecimiento puede tener un impacto significativo en el monto total disponible en el futuro.

Recuerda, el seguro de vida indexado es una inversión inteligente que no solo proporciona protección financiera a tus seres queridos, sino que también ofrece un vehículo de crecimiento de tu patrimonio a largo plazo.

Comienza hoy mismo a explorar tus opciones y da un paso hacia una vida plena y segura, donde cada decisión financiera te garantice un mejor futuro.

Fuente: Ediciones EP, 11/02/25.

Antes de realizar cualquier inversión infórmate: Aviso Legal

Más información:

La relevancia del Seguro de Vida

Seguros de Vida y Planes de Inversión

Compañías de Seguro de Vida versus Bancos

Utilice su Seguro de Vida como Activo Financiero

El Seguro de Vida: Un pilar financiero para el futuro

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

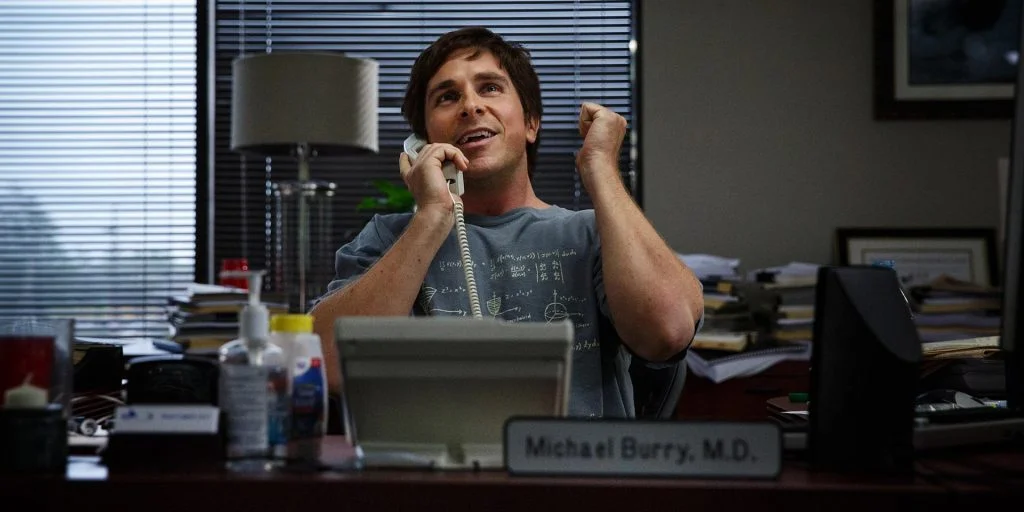

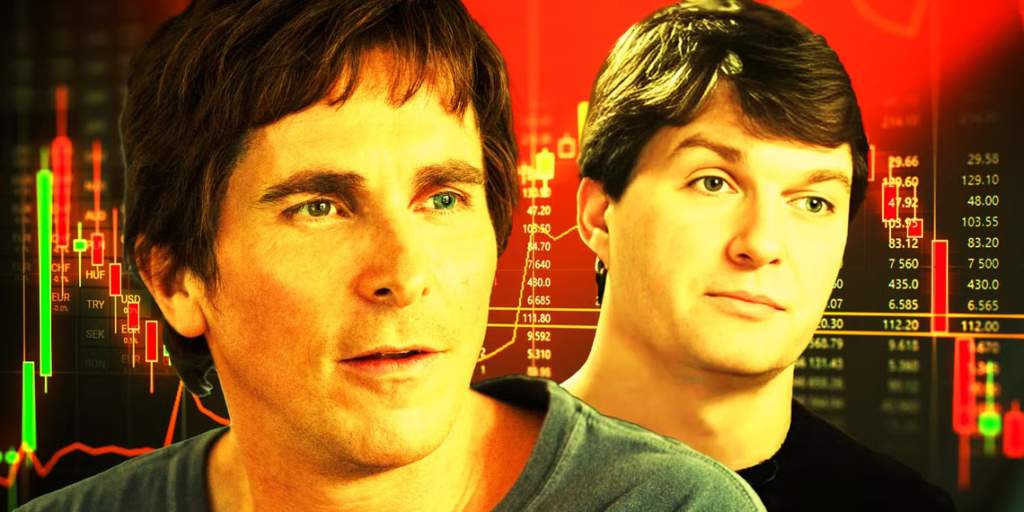

La Gran Apuesta: Lecciones de la Crisis subprime de 2008

febrero 5, 2025

Por Gustavo Ibáñez Padilla.

.

Una Lección sobre los Riesgos del Mercado

Si naciste antes de 1990, es probable que hayas vivido la crisis financiera de 2008, pero si eres más joven, es posible que no tengas una clara conciencia de los riesgos del mercado. La película «La Gran Apuesta» (The Big Short) es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

.

¿ℚ𝕦𝕖́ 𝕗𝕦𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

El colapso financiero de 2008 se desencadenó por la burbuja de la crisis de hipotecas subprime. Los bancos y las instituciones financieras habían otorgado préstamos hipotecarios a personas que no podían pagarlos, y luego habían empaquetado estos préstamos en instrumentos financieros complejos que se vendieron a inversores de todo el mundo.

.

¿ℚ𝕦𝕖́ 𝕤𝕦𝕔𝕖𝕕𝕚𝕠́?

Cuando los propietarios de viviendas comenzaron a incumplir con sus pagos, los instrumentos financieros que se habían creado sobre la base de estos préstamos comenzaron a perder valor. Esto provocó una cadena de reacciones en cadena que llevaron a la quiebra de varias instituciones financieras importantes, incluyendo el banco de inversión Lehman Brothers.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕒𝕡𝕣𝕖𝕟𝕕𝕖𝕣 𝕕𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

La crisis financiera de 2008 nos enseña que los riesgos del mercado pueden ser devastadores si no se entienden y se gestionan adecuadamente. Es importante estar informado sobre los productos financieros que se ofrecen y no invertir en algo que no se entiende.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕙𝕒𝕔𝕖𝕣 𝕡𝕒𝕣𝕒 𝕡𝕣𝕠𝕥𝕖𝕘𝕖𝕣𝕟𝕠𝕤?

Para protegernos de los riesgos del mercado, es importante:

- Estar informado: Aprende sobre los productos financieros que se ofrecen y no inviertas en algo que no entiendas.

- Diversificar: No pongas todos tus huevos en una sola canasta. Diversifica tus inversiones para reducir el riesgo.

- Gestionar el riesgo: No te dejes llevar por la emoción. Gestionar el riesgo es clave para evitar pérdidas importantes.

.

En síntesis

La crisis financiera de 2008 fue un recordatorio de los activos financieros pueden colapsar. Es indispensable estar informado, diversificar y gestionar el riesgo para protegernos de los riesgos del mercado. La película «La Gran Apuesta» es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

Fuente: Ediciones EP, 05/02/25.

Antes de invertir lea nuestro Aviso Legal .

.

La Gran Apuesta (en inglés, The Big Short) es una película estadounidense que trata sobre la crisis financiera de 2007-2008. La película es una comedia dramática y biográfica que se basa en el libro homónimo de Michael Lewis. La película cuenta la historia de un grupo de inversores que apostaron contra el mercado inmobiliario de Estados Unidos en 2006. Su inversión arriesgada los llevó a conocer el lado oscuro del sistema bancario y a beneficiarse económicamente del colapso del mercado. La Gran Apuesta está protagonizada por: Christian Bale, Steve Carell, Ryan Gosling, Brad Pitt, Marisa Tomei, Melissa Leo, Karen Gillan. Adam McKay fue el director de la película, que se estrenó en Estados Unidos en diciembre de 2015. La Gran Apuesta describe varios de los factores clave en la creación de la permuta de incumplimiento crediticio en el mercado, que buscaba apostar en contra de la Obligación Colateralizada por Deuda (CDO), y terminó aprovechando la crisis financiera de 2007- 2008.

*****

En 2007, Michael Burry, el fundador del fondo de cobertura Scion Capital, se aprovechó de la crisis de las hipotecas subprime al apostar en corto en el mercado de bonos hipotecarios.

En 2007, Burry se convirtió en uno de los primeros inversores en predecir la crisis de las hipotecas subprime. En 2007, Burry ganó U$S 100 millones para sí mismo y U$S 700 millones para sus inversores.

Burry cerró Scion Capital en 2008 para centrarse en sus inversiones personales. En 2013, Burry fundó Scion Asset Management, una firma de inversión privada. La historia de Burry se hizo famosa en la película La Gran Apuesta.

Más información:

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Otra excelente película relacionada:

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter YouTube

.

.

.

Utilice su Seguro de Vida como Activo Financiero

enero 29, 2025

Por Gustavo Ibáñez Padilla.

En el mundo de las finanzas personales y empresariales, la forma en que administramos el dinero marca la diferencia entre la estabilidad y la incertidumbre. Muchos consideran el seguro de vida como un gasto innecesario, pero, bien entendido, se trata de un activo financiero de gran valor. Como afirmaba Benjamin Franklin: «Una inversión en conocimiento paga el mejor interés». Y el conocimiento sobre seguros de vida puede traducirse en oportunidades económicas y protección patrimonial.

El Seguro de Vida como Garantía Financiera

Históricamente, los seguros de vida han servido como respaldo en situaciones de crisis. Cuando Walt Disney solicitó un préstamo bancario en 1953, para fundar su primer parque de diversiones Disneyland ningún banco lo quiso otorgar. El senador del Partido Republicano de los Estados Unidos John McCaine pretendía obtener un préstamo para financiar su campaña presidencial en 2007, pero no podía conseguirlo. En los dos casos, el obstáculo más importante era la avanzada edad de los solicitantes, por lo que las posibilidades de impago por fallecimiento eran una preocupación legítima. Para salvar el obstáculo, ambos emplearon sus Seguros de Vida como Garantías colaterales de los préstamos y el problema se solucionó. De esta forma lograron lo que parecía imposible gracias a que entendieron que un seguro de vida no es solo un mecanismo de protección, sino también un activo colateral.

.

Un caso similar se observa en el mundo empresarial. La financiación de investigaciones científicas, en especial en el sector farmacéutico, depende en gran medida de la continuidad del hombre clave. Asegurar la vida de un investigador crítico permitió que una empresa garantizara la continuación de su proyecto sin importar imprevistos. Esta es una estrategia inteligente para cualquier negocio que dependa del conocimiento especializado.

Un Vehículo de Ahorro y Crecimiento Patrimonial

El seguro de vida es, en su concepción más básica, una herramienta de protección e inversión. Sin embargo, su potencial va más allá. En lugar de gastar en bienes que se deprecian o endeudarse con préstamos onerosos, se puede utilizar una póliza como un instrumento financiero con ventajas fiscales y legales.

1. Liquidez asegurada: En momentos de necesidad, un seguro de vida bien estructurado puede convertirse en una fuente inmediata de recursos sin los inconvenientes de vender activos o liquidar inversiones.

2. Beneficios fiscales: En muchas legislaciones, los seguros de vida no generan impuestos sucesorios ni embargos, garantizando que el capital llegue íntegro a los beneficiarios.

3. Flexibilidad y seguridad: Algunos tipos de pólizas permiten acumulación de valor en efectivo que puede usarse para educación, inversión o emprendimiento.

Como decía Warren Buffett: «No ahorres lo que queda después de gastar; gasta lo que queda después de ahorrar». Esta es la estrategia de pagarse primero a uno mismo. Incluir seguros de vida en un plan de ahorro disciplinado puede hacer una gran diferencia en el futuro financiero de cualquier persona o empresa.

El Seguro de Vida como respaldo ante gastos inesperados

Las emergencias médicas y enfermedades catastróficas pueden devastar las finanzas de una familia. En su columna en El País, Rosa Montero destaca que existen aproximadamente 7,000 enfermedades raras, que afectan al 7% de la población mundial, es decir, unos 500 millones de personas. El costo de tratar estos padecimientos es exorbitante y, en muchas ocasiones, termina en la bancarrota de los afectados.

Un seguro de vida bien diseñado no solo protege contra la pérdida del sostén económico de una familia, sino que también puede destinarse a cubrir tratamientos médicos costosos. Contar con esta previsión marca la diferencia entre la seguridad financiera y la ruina económica.

Venciendo los mitos sobre las Aseguradoras

Una de las principales barreras para adquirir seguros de vida es la desconfianza hacia las compañías aseguradoras. Se argumenta que no pagan cuando deberían o que sus cláusulas están llenas de trampas. Sin embargo, la realidad es que la mayoría de los problemas con seguros de vida provienen de la falta de comprensión de la póliza contratada.

1. El 95% de los inconvenientes con seguros de vida se deben a la falta de claridad en la contratación. Tanto el asesor como el cliente deben asegurarse de comprender a fondo las condiciones y coberturas.

2. El 5% restante corresponde a intentos de fraude por parte de clientes. Por ello, las aseguradoras han implementado rigurosos procesos de verificación.

3. Las aseguradoras están diseñadas para pagar. Desde la antigua Roma hasta la actualidad, los seguros han funcionado bajo principios matemáticos y actuariales que garantizan su sostenibilidad.

Como bien dijo Confucio: «El éxito depende de la preparación previa, y sin tal preparación, seguro que llega el fracaso». Revisar detenidamente las condiciones de la póliza y elegir aseguradoras con sólida reputación evita sorpresas desagradables.

.

Los pequeños empresarios y el Seguro de Vida

Según un estudio de la reaseguradora Swiss Re, publicado por La República de Colombia, el 95% de los pequeños empresarios en América Latina consideran que los seguros son un gasto innecesario. Esta percepción errónea impide que muchas empresas protejan su continuidad y estabilidad financiera.

Un seguro de vida puede ser la diferencia entre la quiebra y la supervivencia de un negocio. En el caso de socios o fundadores clave, contar con una póliza puede permitir la recomposición del capital o la compra de participaciones en caso de fallecimiento inesperado.

Acción Inteligente para un Futuro Seguro

Los seguros de vida no solo protegen a los seres queridos ante imprevistos, sino que también pueden ser utilizados estratégicamente para crear, preservar y multiplicar la riqueza. Desde servir como garantía financiera hasta proporcionar liquidez en momentos cruciales, las pólizas de vida son herramientas versátiles que, bien aprovechadas, pueden marcar la diferencia entre el éxito y la incertidumbre.

Si aún no ha integrado el seguro de vida en su estrategia financiera, es momento de reconsiderarlo. Evalúe sus opciones, asesórese con expertos y transforme esta herramienta en un pilar de su seguridad económica. Como dijo John D. Rockefeller: «No tengas miedo de renunciar a lo bueno para ir por lo grandioso». Aproveche esta oportunidad y convierta su seguro de vida en un verdadero activo financiero.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Estrategias efectivas para incrementar la Venta de Seguros de Vida

enero 29, 2025

Por Gustavo Ibáñez Padilla.

El mercado de seguros de vida enfrenta un desafío persistente: la falta de comprensión y percepción de necesidad por parte de los consumidores. Para agentes y brokers, aumentar el potencial de ventas requiere más que solo información; exige un enfoque estratégico basado en la ciencia del comportamiento, la comunicación efectiva y la tecnología. Como dijo Henry Ford: «Reunirse es un comienzo, permanecer juntos es un progreso y trabajar juntos es el éxito». Aplicar esta filosofía a la venta de seguros puede marcar la diferencia entre la inercia y el crecimiento sostenido.

.

1. Desmitificar el Seguro de Vida: La clave de la Comunicación

El seguro de vida sigue siendo un producto financiero mal comprendido. La mayoría de los consumidores perciben su costo como prohibitivo y su utilidad como lejana. Según un estudio de LIMRA y Life Happens de 2024, el 73% de las personas sobreestima el precio de una póliza de seguro de vida y no sabe cómo encarar el proceso de compra de una póliza.

𝔸𝕔𝕔𝕚𝕠𝕟𝕖𝕤 𝕔𝕝𝕒𝕧𝕖:

– Presentar cifras reales y comparaciones accesibles para desmentir la percepción de alto costo.

– Explicar los beneficios en vida, como la acumulación de valor en efectivo y los beneficios por enfermedad terminal.

– Utilizar narrativas que conecten emocionalmente con los clientes, demostrando cómo el seguro de vida promueve el bienestar financiero de sus familias.

.

2. Personalización y Relevancia: Hablar el idioma del cliente

El consumidor actual espera experiencias personalizadas. La hiperpersonalización, basada en datos y comportamiento del usuario, permite ofrecer soluciones alineadas con sus necesidades y prioridades.

𝔼𝕤𝕥𝕣𝕒𝕥𝕖𝕘𝕚𝕒𝕤 𝕖𝕗𝕖𝕔𝕥𝕚𝕧𝕒𝕤:

– Utilizar herramientas de IA para segmentar clientes y ofrecer cotizaciones adaptadas a su perfil financiero.

– Implementar procesos de asesoría guiada, enfocándose en objetivos individuales, como planificación patrimonial o seguridad para la jubilación.

– Aprovechar momentos clave en la vida del cliente (matrimonio, nacimiento de hijos, compra de vivienda) para ofrecer soluciones adecuadas.

3. Ciencias del Comportamiento: Facilitando la Toma de Decisiones

Daniel Kahneman, en su libro Pensar rápido, pensar despacio, distingue entre pensamiento rápido e intuitivo y pensamiento lento y reflexivo. En el contexto del seguro de vida, las estrategias deben activar ambos procesos para generar decisiones informadas.

𝔸𝕡𝕝𝕚𝕔𝕒𝕔𝕚𝕠𝕟𝕖𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Simplificar la presentación de información, resaltando los puntos clave con elementos visuales claros.

– Crear urgencia mediante estrategias como la escasez («beneficios especiales por tiempo limitado») y la prueba social («miles de familias ya han asegurado su futuro»).

– Incorporar testimonios de clientes satisfechos para generar confianza y credibilidad.

4. La Tecnología como aliada en la conversión

El mundo digital es un canal imprescindible para captar clientes. Con el 82% del tráfico de internet consumido en video, las estrategias digitales deben incorporar formatos audiovisuales.

ℍ𝕖𝕣𝕣𝕒𝕞𝕚𝕖𝕟𝕥𝕒𝕤 𝕚𝕟𝕕𝕚𝕤𝕡𝕖𝕟𝕤𝕒𝕓𝕝𝕖𝕤:

– Uso de redes sociales y contenido en video corto (Reels, TikTok, YouTube Shorts, X) para educar y atraer prospectos. Como ejemplo en nuestra Cuenta de X @GustavoIPadilla (con 20.000 seguidores) implementamos exitosas campañas de educación financiera y promoción del seguro de vida, con altas tasas de conversión.

– Implementación de chatbots y asistentes virtuales para responder consultas y guiar el proceso de compra.

– Aplicación de plataformas interactivas que permitan simulaciones de costos y beneficios en tiempo real.

.

5. La Importancia del Factor Humano

Si bien la IA y la automatización potencian la eficiencia, la confianza en la compra de un seguro de vida sigue dependiendo de la interacción humana. Nada reemplaza la empatía y la asesoría de un agente experimentado. Además, al aumentar la oferta de contenido automatizado toma más relevancia el aporte de una Agente de carne y hueso.

𝔹𝕦𝕖𝕟𝕒𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Potenciar la formación en Ventas Consultivas para entender y atender mejor las necesidades del cliente.

– Priorizar la construcción de relaciones a largo plazo en lugar de cerrar ventas rápidas.

– Implementar un seguimiento proactivo para acompañar a los clientes en cada etapa de su vida.

– Realizar docencia entre los potenciales clientes facilitando la comprensión de las finanzas personales. Aquí resulta muy valioso el aporte de nuestro Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones como herramienta para fomentar la Educación Financiera. Los estudios periódicos de LIMRA muestran la eficacia de esta estrategia.

-Combinar los enormes avances de la tecnología IA con las bases de la vieja escuela de próceres como José Salas Subirat, Napoleon Hill, Clement Stone o Brian Tracy.

.

La Venta de Seguros de Vida y Anualidades como una Misión

Incrementar la venta de seguros de vida y annuities no es solo una cuestión de estrategias de marketing, sino de educación, empatía y tecnología aplicada. Como afirmó Zig Ziglar: «Ayuda a suficientes personas a conseguir lo que quieren y tú conseguirás lo que quieres». Convertirse en un asesor de confianza, en lugar de solo un vendedor, es la clave para un crecimiento sostenible.

La oportunidad está en tus manos. Empieza hoy a transformar tu enfoque de ventas y construye un futuro más seguro y próspero para tus clientes y para tu negocio.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Lecturas para Triunfar

La importancia del Asesor Financiero

Salas Subirat, evangelizador del Seguro de Vida

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

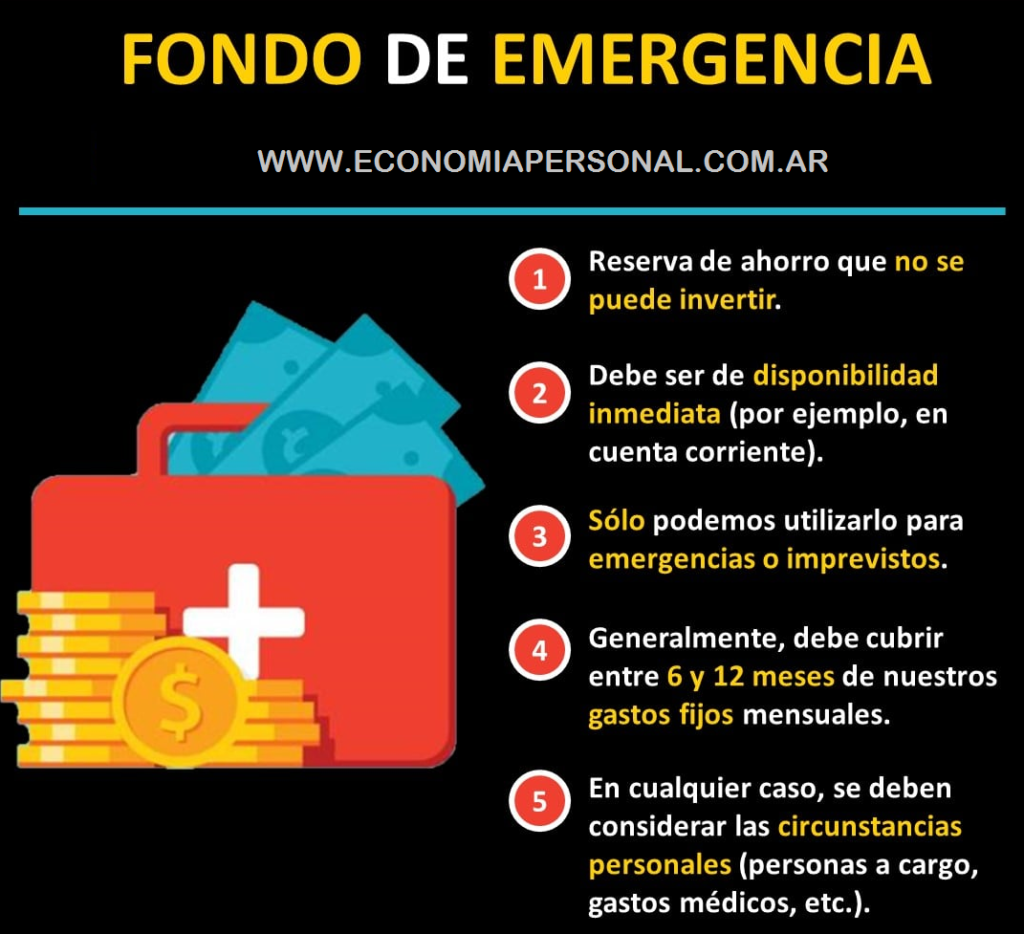

Cómo Crear un Fondo de Reserva para Emergencias y Potenciar tu Economía Personal

enero 28, 2025

Por Gustavo Ibáñez Padilla.

En un mundo donde la incertidumbre es la única certeza, tener un fondo de reserva para emergencias no solo es prudente, sino esencial para asegurar tu bienestar financiero. Este artículo te guiará a través de pasos concretos, ofrecerá plantillas prácticas y una guía integral para construir y mantener este fondo, transformando así tu economía personal en una fortaleza inexpugnable.

.

Pasos Concretos

-Evalúa tus Gastos Mensuales:

Comienza por analizar tus gastos mensuales. Utiliza herramientas de presupuesto o simplemente revisa tus extractos bancarios de los últimos meses. Identifica cuáles son tus gastos fijos (alquiler, servicios públicos, seguros) y variables (comida, entretenimiento).

[ Ver: ¡Cuidado con los Gastos Hormiga! ]

-Establece tu Meta de Ahorro:

Una regla general es ahorrar lo suficiente para cubrir de 3 a 6 meses de tus gastos esenciales. Basándote en el análisis de tus gastos, determina cuánto necesitas guardar. Si tus gastos mensuales son de $3,000, tu fondo debería estar entre $9,000 y $18,000.

-Ajusta tu Presupuesto:

Define cuánto puedes ahorrar cada mes. Podría ser un porcentaje de tu ingreso o una cantidad fija. Si tus ingresos son variables, considera un porcentaje, por ejemplo, el 10% de cada cheque.

-Automatiza tus Ahorros:

Programa transferencias automáticas a una cuenta separada dedicada exclusivamente a tu fondo de emergencia. Esto asegura que el ahorro sea una parte innegociable de tu presupuesto.

-Revisa y Ajusta Regularmente:

La vida cambia, y con ella tus finanzas. Revisa tu fondo de emergencia al menos una vez al año o tras cualquier cambio significativo en tu situación (empleo, salud, familia).

[ Ver: Cuándo revisar su Plan Financiero ]

Plantillas

Pʟᴀɴᴛɪʟʟᴀ ᴅᴇ Pʀᴇsᴜᴘᴜᴇsᴛᴏ Mᴇɴsᴜᴀʟ:

Ingresos Totales: $______

– Gastos Fijos:

– Alquiler: $______

– Servicios: $______

– Seguros: $______

– Gastos Variables:

– Comida: $______

– Transporte: $______

– Entretenimiento: $______

Total Gastos: $______

Ahorro Mensual: $______ (Ingresos – Gastos)

* * * * *

Pʟᴀɴᴛɪʟʟᴀ ᴅᴇ Fᴏɴᴅᴏ ᴅᴇ Eᴍᴇʀɢᴇɴᴄɪᴀ:

Meta de Fondo de Emergencia: $______ (3-6 meses de gastos)

Ahorro Actual: $______

Ahorro Mensual: $______

Meses para Alcanzar Meta: ______ (Meta / Ahorro Mensual)

.

Guía para Mantener tu Fondo

-Invierte sabiamente:

Mantén tu fondo en cuentas de fácil acceso pero que también generen algún interés. Considera cuentas de ahorro de alta tasa o fondos del mercado monetario.

-No uses el Fondo para Gastos innecesarios:

Define claramente qué constituye una emergencia. Un viaje de placer o una compra no esencial no debería justificar el uso de este fondo.

-Aumenta conforme aumentan tus ingresos:

Si recibes un aumento de sueldo o un ingreso extra, ajusta el monto que ahorras mensualmente para alcanzar tu meta más rápido o para aumentar tu meta.

-Desarrolla tu Educación Financiera:

Continúa educándote sobre finanzas personales. Libros, podcasts y cursos pueden proporcionarte nuevas estrategias y motivación para mantener tu disciplina. Un buen comienza es leer el Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones.

.

Asume tu responsabilidad y comienza ahora

Construir un fondo de reserva para emergencias no es solo una estrategia financiera; es un acto de autocuidado y responsabilidad hacia tu futuro. Imagina la paz mental de saber que estás preparado para lo inesperado, ya sea una reparación de coche, una enfermedad o la pérdida de empleo. No dejes que la procrastinación o la incertidumbre te impidan actuar. Comienza hoy mismo. Evalúa tus finanzas, ajusta tu presupuesto y empieza a ahorrar. Tu yo del futuro te lo agradecerá. ¡Empieza ahora a construir tu fortaleza financiera!

Fuente: Ediciones EP, 28/01/25.

I͟m͟p͟o͟r͟t͟a͟n͟t͟e͟:

Toma los debidos recaudos antes de realizar cualquier operación financiera. Consulta el Aviso legal

Información sobre Gustavo Ibáñez Padilla

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Saber y consultar, dos claves de la economía personal

enero 22, 2025

Por Gustavo Ibáñez Padilla.

En un mundo con mercados financieros complejos, la necesidad de contar con una adecuada orientación en temas económicos y financieros resulta imprescindible. La educación financiera no solo es una herramienta para entender cómo gestionar recursos, sino también un escudo frente a los riesgos de tomar decisiones equivocadas que podrían tener consecuencias graves, tanto a nivel personal como familiar.

Un consultor financiero experimentado puede ser el aliado clave para evitar errores comunes y maximizar las oportunidades de crecimiento económico. Sin embargo, también es esencial que cada individuo asuma un rol activo en su proceso de aprendizaje. La auto-capacitación en los fundamentos de la economía personal permite tomar decisiones más informadas y minimizar la dependencia de terceros.

.

El valor de la asesoría financiera

Un buen asesor financiero no solo ayuda a organizar los recursos existentes, sino que también diseña estrategias adaptadas a las necesidades y objetivos de cada cliente. Entre las áreas clave que aborda están la planificación de inversiones, la protección patrimonial y la optimización fiscal. Sin embargo, más allá de estos beneficios técnicos, su rol también incluye actuar como una barrera contra decisiones impulsivas que pueden llevar a pérdidas significativas.

En América Latina, por ejemplo, la utilización de estructuras legales como las sociedades offshore ha ganado popularidad para proteger activos y planificar herencias. Estas estructuras, aunque a menudo asociadas con controversias, también ofrecen ventajas como la simplicidad operativa y la exención de ciertos impuestos. No obstante, el desconocimiento y la falta de asesoría pueden llevar a errores costosos o incluso a conflictos legales.

Un asesor confiable ayuda a identificar soluciones alternativas que ofrecen beneficios similares sin necesidad de recurrir a estructuras complejas o de alto costo. Vehículos como seguros de vida y anualidades, adquiridos en las jurisdicciones correctas, brindan seguridad financiera, confidencialidad y protección patrimonial a un costo accesible. Estos instrumentos también eliminan el riesgo de conflictos de intereses que podrían surgir con intermediarios interesados en maximizar sus comisiones.

.

La autocapacitación como pilar fundamental

Aunque la orientación de un experto es invaluable, también es crucial que los individuos desarrollen un conocimiento básico sobre finanzas personales. La educación financiera permite entender conceptos esenciales como el ahorro, la inversión y la gestión del riesgo. Este aprendizaje ayuda a distinguir entre buenas y malas recomendaciones, así como a reconocer oportunidades genuinas frente a posibles fraudes.

Personajes destacados como Warren Buffett, el inversor más exitoso del mundo, han enfatizado la importancia de la educación financiera. Buffett sostiene que “la mejor inversión que puedes hacer es en ti mismo”. Su afirmación destaca la relevancia de adquirir conocimientos para tomar decisiones más acertadas.

Por su parte, Robert Kiyosaki, autor de Padre Rico, Padre Pobre, ha insistido en que “la principal razón por la que las personas luchan financieramente es porque pasan años en la escuela sin aprender nada sobre dinero”. Estas palabras subrayan la necesidad de reformar los sistemas educativos para incluir programas de educación financiera desde etapas tempranas.

.

Las Debidas Diligencias y la Prevención de Fraudes

El desconocimiento financiero también abre la puerta a riesgos como el fraude. En la actualidad, los esquemas de inversión fraudulentos se presentan de manera sofisticada, atrayendo a víctimas con promesas de altos rendimientos. Sin un conocimiento básico sobre finanzas, las personas son más vulnerables a caer en estas trampas.

Para evitar esto, es esencial realizar las debidas diligencias antes de invertir en cualquier oportunidad. Esto implica investigar la legitimidad de la empresa o el producto financiero, comprender los riesgos asociados y solicitar referencias confiables. Un consultor financiero puede guiar en este proceso, asegurándose de que las decisiones sean informadas y seguras.

.

Porqué invertir en educación financiera

La educación financiera es una inversión en el futuro. No solo mejora la capacidad de administrar recursos, sino que también empodera a las personas para enfrentar retos económicos con confianza. En un entorno financiero en constante evolución, quienes no se capacitan corren el riesgo de quedarse rezagados.

Además, una base sólida en economía personal permite aprovechar al máximo los servicios de un asesor financiero. Al entender los principios básicos, es posible tener conversaciones más productivas y evaluar las recomendaciones con criterio, además de minimizar los conflictos de intereses. Esto no solo mejora los resultados financieros, sino que también reduce la dependencia de intermediarios.

Lanzarse al ruedo

En definitiva, la combinación de un buen asesor financiero y una educación financiera sólida es la clave para alcanzar el éxito económico y evitar errores costosos. En palabras de Benjamin Franklin, “una inversión en conocimiento paga los mejores intereses”. Esta frase resume la importancia de priorizar el aprendizaje continuo en un mundo donde las decisiones financieras pueden marcar la diferencia entre la estabilidad y la incertidumbre.

Los inversores, ya sean principiantes o experimentados, deben ver la educación financiera como una prioridad. No solo les permitirá proteger su patrimonio, sino también identificar oportunidades para multiplicarlo. En un entorno donde las posibilidades son tan amplias como los riesgos, el conocimiento es, sin duda, el activo más valioso. Es hora de entrar en acción y apalancarse en la educación financiera para potenciar los ingresos e inversiones.

Fuente: Ediciones EP, 22/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Para qué sirven los Paraísos Fiscales

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Esquema Ponzi, el fraude financiero que acecha a los incautos

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.