Cómo evitar el próximo carnaval financiero

octubre 3, 2025

Por Gustavo Ibáñez Padilla.

La sucesión de fraudes, quiebras y crisis que han marcado las últimas décadas —desde esquemas Ponzi monumentales hasta quiebras tecnológicas y manipulación de índices de referencia— no es un punteo de anécdotas aisladas. Constituye, más bien, la señal de un fallo sistémico: la colisión entre incentivos privados mal alineados, arquitecturas regulatorias fragmentadas y una cultura pública que ha normalizado la incomprensión de los riesgos financieros. El resultado es un mercado que, con demasiada frecuencia, traslada pérdidas a familias, empleos y estabilidad social.

.

Casos paradigmáticos: síntesis y lecciones

Bernard Madoff representa la cara más dramática y humana del desastre. Sentenciado a la pena máxima —150 años de prisión— por montar lo que se considera el mayor esquema Ponzi conocido, su caso recordó que la enorme sofisticación aparente puede ocultar fragilidad operativa, y que la connivencia involuntaria o deliberada de intermediarios agrava la tragedia. La documentación judicial y las crónicas periodísticas conservan el relato de una estafa que arrasó el patrimonio de particulares, fundaciones y fondos.

Las investigaciones y demandas posteriores pusieron el foco sobre bancos que habían tratado con Madoff, y uno de los capítulos más ilustrativos fue el acuerdo de JPMorgan Chase: la entidad acordó en 2014 pagar 2.600 millones de dólares para resolver reclamaciones relacionadas con su presunta inacción pese a señales de alerta. Ese acuerdo no borra la pregunta central: ¿hasta qué punto las instituciones financieras toleraron o ignoraron irregularidades por interés propio?

El caso del fondo Abacus, con Goldman Sachs en el centro, mostró otro riesgo: el conflicto de agencia. En 2010 la Securities and Exchange Commission (SEC) resolvió una denuncia contra Goldman por la comercialización de un producto sintético ligado al mercado hipotecario, con un acuerdo por 550 millones de dólares y exigencias de reforma en prácticas comerciales. La acusación no era mera mala praxis técnica: señalaba que los diseñadores del producto tenían posiciones contrarias a las de los clientes a quienes se les vendía, una estructura que convierte al asesor en jugador y vendedor al mismo tiempo.

Más reciente en la cronología, Wirecard —la fintech alemana entonces alabada por mercados y gobiernos europeos— colapsó cuando se descubrió que cerca de 1.900 millones de euros «faltaban» en sus cuentas. La compañía entró en insolvencia y su caída puso en evidencia fallas de auditoría, supervisión y credulidad política. La lección es doble: las narrativas de éxito tecnológico pueden enmascarar déficits de control, y la presión política para preservar empleos o relato económico puede retardar controles efectivos.

En el nuevo terreno de las criptomonedas, el derrumbe de FTX es el ejemplo vivo de cómo modelos de negocio opacos y conflictos operativos pueden traducirse en pérdidas planetarias. La caída de FTX y el proceso penal contra su fundador muestran que la ausencia de reglas claras y supervisión efectiva en mercados emergentes produce víctimas masivas —clientes minoristas incluidos— y exige respuestas regulatorias contundentes. En 2024, la justicia estadounidense condenó y sancionó duramente a los responsables de esa trama.

Finalmente, la manipulación de índices referenciales (como la LIBOR) y la constatación de mercados de divisas concertados descubiertos por autoridades, han sido episodios que erosionaron la confianza en la infraestructura misma del mercado, con multas y procesos contra bancos globales. Estos hechos confirman que no basta con supervisores débiles o sanciones ex post: hay que modelar incentivos para evitar la captura y el abuso antes de que el daño sea sistémico.

.

Causas estructurales: por qué se repiten las fallas

No existe una única explicación; hay un mosaico de factores que interactúan:

—Desalineación de incentivos: remuneraciones basadas en resultados de corto plazo, estructuras de comisiones y posiciones en sentido contrario fomentan la toma de riesgos oportunista.

—Complejidad opaca: productos financieros empaquetados en estructuras casi herméticas resultan ininteligibles para la mayoría de supervisores y clientes.

—Regulación fragmentada y política débil: la regulación frecuentemente es reactiva, capturada por intereses sectoriales o limitada por fronteras nacionales en un mercado que opera globalmente.

—Cultura institucional permisiva: cuando la reputación y el lobby institucional pesan tanto como la ley, la prudencia queda subordinada a la ganancia. Alan Greenspan, en su testimonio de 2008, reconoció una falla de juicio en confiar en que la autorregulación sería suficiente para contener excesos. Esa admisión pública resalta el problema: las creencias ideológicas pueden volverse riesgos sistémicos.

Paul Volcker, por su parte, sintetizó con ironía el descrédito de una «innovación» financiera que ha generado más complejidad que valor social, cuando observó que muchas de las llamadas innovaciones no habían contribuido al crecimiento real en la economía; su comentario sobre el cajero automático se ha transformado en emblema de una crítica mayor a la deriva de la ingeniería financiera

Qué funciona y qué no: principios de una reforma creíble

La prevención del próximo gran fraude exige medidas que combinen técnica, institucionalidad y cultura pública:

1. Órganos reguladores verdaderamente independientes. No basta con crear entidades; hay que blindar su financiación, rotación de personal y mecanismos contra la captura política. La autonomía debe ser real y operativa.

2. Transparencia operativa radical. Registros centralizados de posiciones, contrapartes y exposición a derivados que permitan auditorías en tiempo razonable y acceso razonado por autoridades.

3. Fiduciaria obligatoria y sanciones personales. Endurecer la responsabilidad legal de ejecutivos y auditores, con sanciones proporcionales y realistas que disuadan la toma de riesgos deliberada.

4. Herramientas de supervisión tecnológica. Reguladores con capacidades analíticas para detectar patrones anómalos (matching de transacciones, análisis de redes, control estadístico) antes de que las pérdidas se escalen.

5. Cooperación internacional. Los productos y flujos transfronterizos exigen marcos acordados y procedimientos de ejecución que no permitan a actores trasladar operaciones a jurisdicciones de baja vigilancia.

6. Protección y premio al whistleblower. Incentivos para empleados y consultores que detecten irregularidades y las eleven con garantías reales.

7. Educación financiera pública. Una ciudadanía que entienda los productos, y que pueda exigir mejores prácticas, constituye la defensa última contra la normalización de abusos.

Además, en mercados nuevos (fintech, criptomonedas) es imprescindible aplicar el principio de «prudencia antes que permisividad»: la innovación no puede ser un asidero para eludir supervisión. Los casos de las criptomonedas $LIBRA y Diem —una estafa pump & dump y un caso de vacíos normativos, respectivamente— alertan sobre la necesidad de marcos claros desde el diseño.

Entre la ética y el mercado: la necesidad de un capitalismo más humano

Frente a este escenario, la discusión va más allá de reformas puntuales. Lo que está en juego es el sentido mismo del sistema económico global. El Papa Benedicto XVI, en su encíclica Caritas in Veritate, subrayó que “la economía necesita de la ética para su correcto funcionamiento”. No se trata de moralizar superficialmente los mercados, sino de reconocer que, sin un anclaje en valores, las finanzas se convierten en un casino global que traslada las pérdidas a los más vulnerables.

El Distributismo, inspirado en la Doctrina Social de la Iglesia y defendido por pensadores como G.K. Chesterton y Hilaire Belloc, proponía desde principios del siglo XX un modelo donde la propiedad y la producción estuvieran más equitativamente distribuidas. Aunque en gran medida fue relegado por la hegemonía del capitalismo financiero, existen ejemplos de empresarios que buscaron ese equilibrio. En Argentina, Enrique Shaw —hoy en proceso de beatificación— mostró que era posible conjugar rentabilidad económica con respeto a la dignidad humana, uniendo eficiencia empresarial con compromiso social.

.

La resistencia a la regulación

Cada intento de imponer controles más estrictos a las instituciones financieras se topa con la resistencia férrea de lobbies y parlamentos. La reforma de Wall Street posterior a 2008, conocida como Dodd-Frank, fue denunciada por Madoff como un chiste. Y, en efecto, buena parte de sus disposiciones fueron luego diluidas. La lógica de los ciclos electorales, sumada a la influencia del dinero en la política, hace que la reforma estructural del sistema financiero sea siempre una promesa postergada.

Es sabido que la acumulación de capital en muy pocas manos tiende a crear desigualdades extremas si no se establecen mecanismos correctivos. El problema es que esas desigualdades no son solo económicas: generan un poder político que captura al Estado, impidiendo que las regulaciones se materialicen.

No todos los problemas se resuelven con normas técnicas. La restauración de la confianza requiere un cambio cultural: una ética pública que presuma responsabilidad en la esfera financiera y una dirigencia dispuesta a sacrificar ventajas de corto plazo por la estabilidad y el bien común. La justicia, entendida como sanción ejemplar y reparación real a las víctimas, tiene un componente simbólico importante; pero sin reformas estructuradas la sanción individual se queda en anécdota.

Las sanciones monumentales y las condenas dramáticas generan titulares, pero sin arquitecturas que impidan la repetición del delito, el mercado permanecerá vulnerable. En otras palabras: la justicia punitiva sin arquitectura preventiva es meramente paliativa.

Entrar en acción

El diagnóstico está claro: cuando la búsqueda del rendimiento convierte al mercado en un laberinto opaco y sus actores en agentes que entran en conflicto con los intereses de sus clientes y del público, la receta para la catástrofe está servida. Evitar el próximo carnaval financiero exige, simultáneamente, fortalecimiento institucional, translación de incentivos y una renovación ética del ejercicio profesional en finanzas.

Propongo tres pasos operativos y urgentes: (1) blindar la independencia y la capacidad técnica de los reguladores; (2) imponer requisitos de transparencia operativa en tiempo real para instrumentos complejos; (3) endurecer la responsabilidad fiduciaria con sanciones efectivas contra directores, auditores y gestores que oculten o faciliten fraudes. Si la economía no pone límites al oportunismo interno, la próxima crisis no será un fallo técnico: será la consecuencia previsible de decisiones humanas.

El mercado financiero no es una ruleta ni un teatro para ganancias sin costo colectivo. Es una infraestructura social que funciona —o falla— según las reglas que la sociedad impone. La tarea es política y técnica, requiere voluntad ciudadana y decisión de la dirigencia. Actuar ahora no es un ademán moral: es una inversión en estabilidad, crecimiento y en la dignidad de millones que confían sus ahorros, pensiones y esperanzas a instituciones que deben responder por ellas.

Fuente: Ediciones EP, 03/10/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

El fraude Pump and Dump: Cuando la codicia nubla el juicio

La Gran Apuesta: Lecciones de la Crisis subprime de 2008

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

La Gran Apuesta: Lecciones de la Crisis subprime de 2008

febrero 5, 2025

Por Gustavo Ibáñez Padilla.

.

Una Lección sobre los Riesgos del Mercado

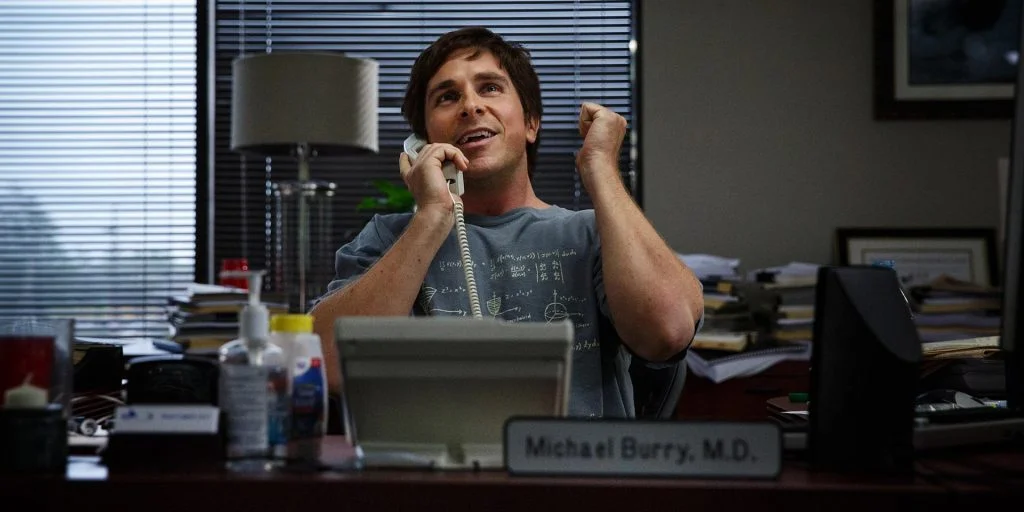

Si naciste antes de 1990, es probable que hayas vivido la crisis financiera de 2008, pero si eres más joven, es posible que no tengas una clara conciencia de los riesgos del mercado. La película «La Gran Apuesta» (The Big Short) es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

.

¿ℚ𝕦𝕖́ 𝕗𝕦𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

El colapso financiero de 2008 se desencadenó por la burbuja de la crisis de hipotecas subprime. Los bancos y las instituciones financieras habían otorgado préstamos hipotecarios a personas que no podían pagarlos, y luego habían empaquetado estos préstamos en instrumentos financieros complejos que se vendieron a inversores de todo el mundo.

.

¿ℚ𝕦𝕖́ 𝕤𝕦𝕔𝕖𝕕𝕚𝕠́?

Cuando los propietarios de viviendas comenzaron a incumplir con sus pagos, los instrumentos financieros que se habían creado sobre la base de estos préstamos comenzaron a perder valor. Esto provocó una cadena de reacciones en cadena que llevaron a la quiebra de varias instituciones financieras importantes, incluyendo el banco de inversión Lehman Brothers.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕒𝕡𝕣𝕖𝕟𝕕𝕖𝕣 𝕕𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

La crisis financiera de 2008 nos enseña que los riesgos del mercado pueden ser devastadores si no se entienden y se gestionan adecuadamente. Es importante estar informado sobre los productos financieros que se ofrecen y no invertir en algo que no se entiende.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕙𝕒𝕔𝕖𝕣 𝕡𝕒𝕣𝕒 𝕡𝕣𝕠𝕥𝕖𝕘𝕖𝕣𝕟𝕠𝕤?

Para protegernos de los riesgos del mercado, es importante:

- Estar informado: Aprende sobre los productos financieros que se ofrecen y no inviertas en algo que no entiendas.

- Diversificar: No pongas todos tus huevos en una sola canasta. Diversifica tus inversiones para reducir el riesgo.

- Gestionar el riesgo: No te dejes llevar por la emoción. Gestionar el riesgo es clave para evitar pérdidas importantes.

.

En síntesis

La crisis financiera de 2008 fue un recordatorio de los activos financieros pueden colapsar. Es indispensable estar informado, diversificar y gestionar el riesgo para protegernos de los riesgos del mercado. La película «La Gran Apuesta» es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

Fuente: Ediciones EP, 05/02/25.

Antes de invertir lea nuestro Aviso Legal .

.

La Gran Apuesta (en inglés, The Big Short) es una película estadounidense que trata sobre la crisis financiera de 2007-2008. La película es una comedia dramática y biográfica que se basa en el libro homónimo de Michael Lewis. La película cuenta la historia de un grupo de inversores que apostaron contra el mercado inmobiliario de Estados Unidos en 2006. Su inversión arriesgada los llevó a conocer el lado oscuro del sistema bancario y a beneficiarse económicamente del colapso del mercado. La Gran Apuesta está protagonizada por: Christian Bale, Steve Carell, Ryan Gosling, Brad Pitt, Marisa Tomei, Melissa Leo, Karen Gillan. Adam McKay fue el director de la película, que se estrenó en Estados Unidos en diciembre de 2015. La Gran Apuesta describe varios de los factores clave en la creación de la permuta de incumplimiento crediticio en el mercado, que buscaba apostar en contra de la Obligación Colateralizada por Deuda (CDO), y terminó aprovechando la crisis financiera de 2007- 2008.

*****

En 2007, Michael Burry, el fundador del fondo de cobertura Scion Capital, se aprovechó de la crisis de las hipotecas subprime al apostar en corto en el mercado de bonos hipotecarios.

En 2007, Burry se convirtió en uno de los primeros inversores en predecir la crisis de las hipotecas subprime. En 2007, Burry ganó U$S 100 millones para sí mismo y U$S 700 millones para sus inversores.

Burry cerró Scion Capital en 2008 para centrarse en sus inversiones personales. En 2013, Burry fundó Scion Asset Management, una firma de inversión privada. La historia de Burry se hizo famosa en la película La Gran Apuesta.

Más información:

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Otra excelente película relacionada:

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter YouTube

.

.

.

Caveat Emptor: La historia de Abacus 2007

diciembre 22, 2014

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

.

.

.

.

.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Artículo completo: Goldman-Sachs-y-Abacus-2007

SEC Charges Goldman Sachs With Fraud in Structuring and Marketing of CDO Tied to Subprime Mortgages: http://www.sec.gov/news/press/2010/2010-59.htm

Más información sobre mercados financieros, fraudes y conflictos de intereses en el libro: Codicia contagiosa de Frank Partnoy (Buenos Aires: El Ateneo, 2003).

.

.

.

.

.

.

Conflictos de intereses: Goldman Sachs y Abacus 2007

mayo 29, 2011

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Artículo completo: Goldman-Sachs-y-Abacus-2007

SEC Charges Goldman Sachs With Fraud in Structuring and Marketing of CDO Tied to Subprime Mortgages: http://www.sec.gov/news/press/2010/2010-59.htm

Más información sobre mercados financieros, fraudes y conflictos de intereses en el libro: Codicia contagiosa de Frank Partnoy (Buenos Aires: El Ateneo, 2003).