La Gran Apuesta: Lecciones de la Crisis subprime de 2008

febrero 5, 2025

Por Gustavo Ibáñez Padilla.

.

Una Lección sobre los Riesgos del Mercado

Si naciste antes de 1990, es probable que hayas vivido la crisis financiera de 2008, pero si eres más joven, es posible que no tengas una clara conciencia de los riesgos del mercado. La película «La Gran Apuesta» (The Big Short) es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

.

¿ℚ𝕦𝕖́ 𝕗𝕦𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

El colapso financiero de 2008 se desencadenó por la burbuja de la crisis de hipotecas subprime. Los bancos y las instituciones financieras habían otorgado préstamos hipotecarios a personas que no podían pagarlos, y luego habían empaquetado estos préstamos en instrumentos financieros complejos que se vendieron a inversores de todo el mundo.

.

¿ℚ𝕦𝕖́ 𝕤𝕦𝕔𝕖𝕕𝕚𝕠́?

Cuando los propietarios de viviendas comenzaron a incumplir con sus pagos, los instrumentos financieros que se habían creado sobre la base de estos préstamos comenzaron a perder valor. Esto provocó una cadena de reacciones en cadena que llevaron a la quiebra de varias instituciones financieras importantes, incluyendo el banco de inversión Lehman Brothers.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕒𝕡𝕣𝕖𝕟𝕕𝕖𝕣 𝕕𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

La crisis financiera de 2008 nos enseña que los riesgos del mercado pueden ser devastadores si no se entienden y se gestionan adecuadamente. Es importante estar informado sobre los productos financieros que se ofrecen y no invertir en algo que no se entiende.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕙𝕒𝕔𝕖𝕣 𝕡𝕒𝕣𝕒 𝕡𝕣𝕠𝕥𝕖𝕘𝕖𝕣𝕟𝕠𝕤?

Para protegernos de los riesgos del mercado, es importante:

- Estar informado: Aprende sobre los productos financieros que se ofrecen y no inviertas en algo que no entiendas.

- Diversificar: No pongas todos tus huevos en una sola canasta. Diversifica tus inversiones para reducir el riesgo.

- Gestionar el riesgo: No te dejes llevar por la emoción. Gestionar el riesgo es clave para evitar pérdidas importantes.

.

En síntesis

La crisis financiera de 2008 fue un recordatorio de los activos financieros pueden colapsar. Es indispensable estar informado, diversificar y gestionar el riesgo para protegernos de los riesgos del mercado. La película «La Gran Apuesta» es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

Fuente: Ediciones EP, 05/02/25.

Antes de invertir lea nuestro Aviso Legal .

.

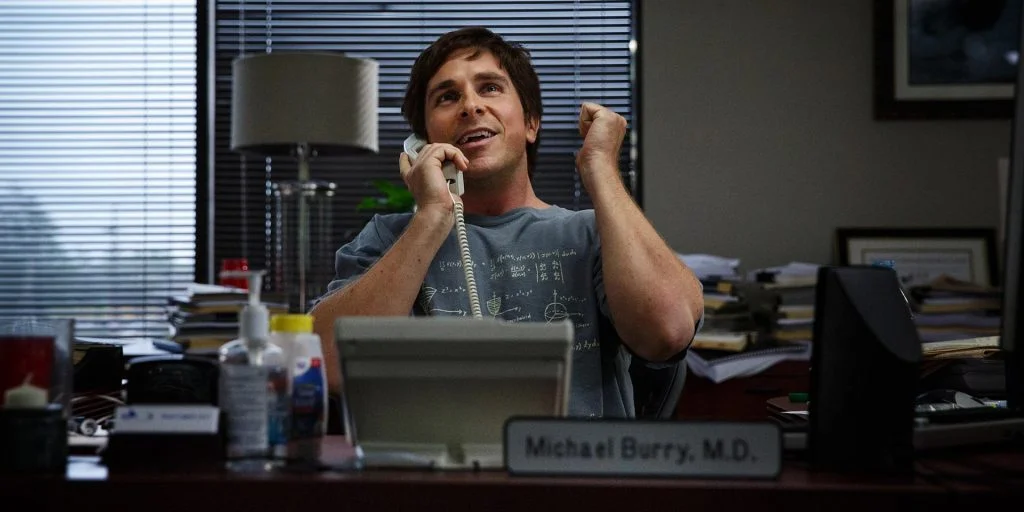

La Gran Apuesta (en inglés, The Big Short) es una película estadounidense que trata sobre la crisis financiera de 2007-2008. La película es una comedia dramática y biográfica que se basa en el libro homónimo de Michael Lewis. La película cuenta la historia de un grupo de inversores que apostaron contra el mercado inmobiliario de Estados Unidos en 2006. Su inversión arriesgada los llevó a conocer el lado oscuro del sistema bancario y a beneficiarse económicamente del colapso del mercado. La Gran Apuesta está protagonizada por: Christian Bale, Steve Carell, Ryan Gosling, Brad Pitt, Marisa Tomei, Melissa Leo, Karen Gillan. Adam McKay fue el director de la película, que se estrenó en Estados Unidos en diciembre de 2015. La Gran Apuesta describe varios de los factores clave en la creación de la permuta de incumplimiento crediticio en el mercado, que buscaba apostar en contra de la Obligación Colateralizada por Deuda (CDO), y terminó aprovechando la crisis financiera de 2007- 2008.

*****

En 2007, Michael Burry, el fundador del fondo de cobertura Scion Capital, se aprovechó de la crisis de las hipotecas subprime al apostar en corto en el mercado de bonos hipotecarios.

En 2007, Burry se convirtió en uno de los primeros inversores en predecir la crisis de las hipotecas subprime. En 2007, Burry ganó U$S 100 millones para sí mismo y U$S 700 millones para sus inversores.

Burry cerró Scion Capital en 2008 para centrarse en sus inversiones personales. En 2013, Burry fundó Scion Asset Management, una firma de inversión privada. La historia de Burry se hizo famosa en la película La Gran Apuesta.

Más información:

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Otra excelente película relacionada:

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter YouTube

.

.

.

Caveat Emptor: La historia de Abacus 2007

diciembre 22, 2014

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

Reproducimos nuevamenta esta nota debido a la importacia de su contenido para todos aquellos que deseen ingresar al mundo de las inversiones.

.

.

.

.

.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Artículo completo: Goldman-Sachs-y-Abacus-2007

SEC Charges Goldman Sachs With Fraud in Structuring and Marketing of CDO Tied to Subprime Mortgages: http://www.sec.gov/news/press/2010/2010-59.htm

Más información sobre mercados financieros, fraudes y conflictos de intereses en el libro: Codicia contagiosa de Frank Partnoy (Buenos Aires: El Ateneo, 2003).

.

.

.

.

.

.

Conflictos de intereses: Goldman Sachs y Abacus 2007

mayo 29, 2011

Goldman Sachs es una mega empresa de Wall Street cuya habilidad para ganar dinero consigue que la gente se quede estupefacta, sienta una envidia irrefrenable o bien se muestre completamente recelosa. Ahora la reputación de la empresa se empieza a cuestionar a raíz de la demanda por fraude presentada por la SEC (entidad supervisora de los mercados financieros de Estados Unidos) en relación con una transacción de 2007: la venta de un complejo CDO sintético llamado Abacus 2007-AC1. Como consecuencia de dicho acuerdo, los inversores perdieron 1.000 millones de dólares mientras simultáneamente Paulson & Company, un fondo de inversión colaborador de Goldman que apostaba por el colapso de la burbuja inmobiliaria, obtenía beneficios por ese mismo importe. Expertos de Wharton y otras organizaciones analizan los problemas financieros, legales y éticos de un caso que ha captado la atención tanto de Wall Street como del público en general.

Artículo completo: Goldman-Sachs-y-Abacus-2007

SEC Charges Goldman Sachs With Fraud in Structuring and Marketing of CDO Tied to Subprime Mortgages: http://www.sec.gov/news/press/2010/2010-59.htm

Más información sobre mercados financieros, fraudes y conflictos de intereses en el libro: Codicia contagiosa de Frank Partnoy (Buenos Aires: El Ateneo, 2003).