Los Riesgos de Extrapolar: La trampa de querer predecir el futuro a toda costa

noviembre 4, 2024

Por Gustavo Ibáñez Padilla.

En un mundo donde los datos parecen ser el nuevo oro, es común caer en la tentación de asumir que con suficiente información y análisis podemos anticipar el futuro. Empresas, inversores, políticos y ciudadanos nos aferramos a cifras y patrones del pasado para extrapolarlos hacia lo que está por venir, buscando respuestas en medio de la incertidumbre. Sin embargo, este ejercicio puede convertirse en una peligrosa ilusión. ¿Es realmente posible predecir el futuro con certeza o nos estamos engañando al pensar que podemos anticipar cada movimiento? Reflexionar sobre este riesgo, tan común y, a la vez, tan subestimado, resulta fundamental.

.

El Problema de Extrapolar: Encantamiento y desencanto

Extrapolar significa proyectar una tendencia, un valor o una relación observada hacia el futuro o hacia otros contextos. En teoría, suena sencillo: si conocemos el pasado, podemos suponer que algo similar ocurrirá en el porvenir. Es el fundamento de prácticas como las encuestas políticas, las proyecciones de ventas, los modelos meteorológicos y el análisis financiero. No obstante, este método está plagado de riesgos.

Uno de los ejemplos más elocuentes está en los mercados financieros. Los especuladores intentan predecir el comportamiento de las acciones, bonos y divisas con base en patrones históricos, creando modelos que sugieren cuándo es mejor comprar o vender. Sin embargo, las condiciones en las que operan los mercados son tan complejas y volátiles que cualquier cambio inesperado puede desmontar esas predicciones en cuestión de minutos. Los pronósticos, en muchos casos, son construcciones ilusorias que descansan en un frágil equilibrio, susceptibles de desplomarse ante eventos imprevistos.

Ray Dalio, célebre inversionista y fundador del fondo de inversión Bridgewater Associates, ha comentado que los mercados financieros son un campo donde los datos históricos pueden ser útiles, pero nunca infalibles. Dalio advierte que, aunque los modelos matemáticos pueden ofrecer indicios sobre posibles movimientos, la realidad suele ser mucho más compleja, y la confianza excesiva en los datos pasados puede ser un camino directo hacia el desastre financiero.

.

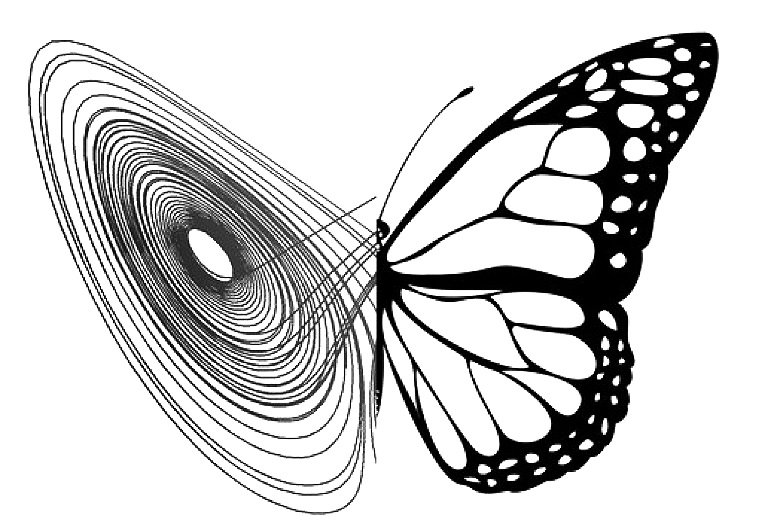

Ciencia y Caos: La sensibilidad a las condiciones iniciales

La extrapolación de datos enfrenta, además, un problema fundamental en sistemas donde las condiciones iniciales tienen una gran sensibilidad. Edward Lorenz, el meteorólogo estadounidense que accidentalmente descubrió la Teoría del Caos, fue un pionero en señalar esta complejidad. Al intentar realizar predicciones meteorológicas, Lorenz encontró que pequeños cambios en las condiciones iniciales de un sistema pueden generar enormes variaciones en el resultado. En su caso, una mínima variación en los decimales de las condiciones de temperatura y presión resultó en pronósticos climáticos completamente diferentes. Así nació la famosa metáfora del “efecto mariposa”: el aleteo de una mariposa en un lugar puede desatar un tornado en otro.

.

Esta sensibilidad a las condiciones iniciales no es exclusiva del clima; la encontramos en la física, las finanzas y hasta en la política. Por ejemplo, en el caso de los sistemas orbitales, la predicción del movimiento de tres cuerpos celestes cercanos es un problema tan complejo que no se puede resolver de manera precisa. La trayectoria de cada objeto está condicionada por una serie de fuerzas tan entrelazadas y variables que cualquier intento de proyección a largo plazo es prácticamente imposible.

Entonces, ¿por qué insistimos en predecir el futuro con tanta certeza? Parte de la respuesta podría estar en el sesgo cognitivo conocido como «falacia de la extrapolación». Este fenómeno psicológico nos hace pensar que las tendencias observadas seguirán de la misma forma en el tiempo, ignorando que la realidad es mucho más dinámica y que nuestras condiciones iniciales pueden ser defectuosas o limitadas.

Sesgos en la Política y la Economía: El peligro de las encuestas y las proyecciones

En el ámbito político, las encuestas son un ejemplo ilustrativo de los riesgos de extrapolar. Aunque son una herramienta ampliamente utilizada para anticipar el resultado de elecciones, la realidad es que las encuestas están llenas de sesgos. Uno de ellos es el “sesgo de respuesta”: aquellos que participan en una encuesta pueden no ser representativos del total de votantes. Esto se ha evidenciado en múltiples elecciones, en las que los sondeos han fallado en predecir el resultado, generando sorpresa y desconcierto.

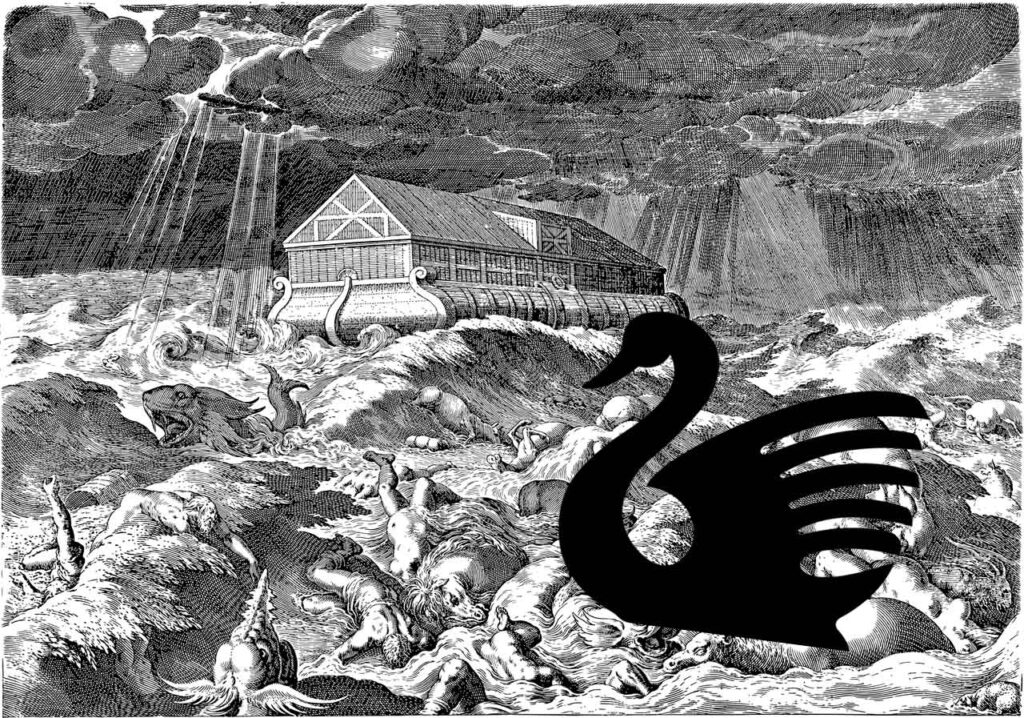

El economista Nassim Taleb, autor de El Cisne Negro, critica duramente este tipo de predicciones. Taleb argumenta que vivimos en un mundo que es mucho más caótico e incierto de lo que los modelos estadísticos nos permiten ver. Las “colas gruesas” o eventos extremadamente raros, como una crisis económica o una pandemia, no pueden preverse de forma precisa, y cualquier intento de extrapolación a partir de datos normales resulta en una visión distorsionada de la realidad.

.

En la economía global, este error se hace evidente cada vez que una crisis económica sorprende a los analistas. La Crisis de las hipotecas subprime de 2008, por ejemplo, fue un evento imprevisto por muchos de los modelos financieros que asumían que el sistema era estable y predecible. La realidad fue una compleja red de conexiones económicas que, al fallar un eslabón, generó un efecto dominó devastador.

.

Extrapolación en la vida cotidiana: Reflexiones y lecciones

La extrapolación no es solo un problema de grandes empresas o gobiernos; afecta también a las decisiones individuales en nuestra vida diaria. Tomamos decisiones financieras, laborales y personales asumiendo que ciertos patrones o datos pasados continuarán. Así, proyectamos nuestras expectativas de manera lineal, cuando en realidad las circunstancias pueden cambiar de un momento a otro.

Al final, quizás la lección más valiosa la aporta el físico Richard Feynman, quien advertía que “la ciencia es la creencia en la ignorancia de los expertos”. No importa cuánta información tengamos, siempre habrá una dosis de incertidumbre en el futuro. Pretender saberlo todo y basar nuestras decisiones solo en extrapolaciones puede llevarnos a decisiones equivocadas.

La sabiduría de la humildad

En conclusión, es fundamental reconocer los límites de nuestras predicciones y de los modelos en los que confiamos. Las proyecciones pueden ser útiles, sí, pero también peligrosas cuando se vuelven demasiado rígidas o absolutas. La verdadera sabiduría radica en reconocer que el futuro es, en última instancia, incontrolable y que la humildad ante la incertidumbre puede ser nuestra mejor guía. En lugar de aferrarnos a la ilusión de la certeza, quizás debamos adoptar una actitud de apertura ante lo imprevisto. Vivir en un mundo incierto requiere flexibilidad y preparación, no la seguridad de que todo se comportará como creemos.

Fuente: Ediciones EP, 04/11/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

La equivalencia no sirve para hacer pronósticos

Medidas de Tendencia Central en el Mundo Financiero

La importancia del Azar: Más allá de un juego de dados

La Regresión a la Media y la Ley de los Grandes Números: Su Impacto en las Finanzas y la Gestión del Riesgo

.

.