Obligaciones Negociables en Argentina: Una alternativa de Alto Riesgo

junio 19, 2025

Por Gustavo Ibáñez Padilla.

.

Promesas de rentabilidad, sombras de incertidumbre

Las Obligaciones Negociables (ON) en Argentina son, para muchos inversores minoristas, una fuente de rendimientos tentadores. Prometen intereses en dólares que duplican o triplican los rendimientos que ofrecen los bancos en plazos fijos tradicionales. Pero, como en todo en economía, nada es gratis. Y en este caso, lo que muchos inversores no perciben con claridad es que esos retornos aparentemente elevados son directamente proporcionales al riesgo que asumen. En los últimos años, una serie de defaults corporativos han encendido todas las luces de alarma. Invertir en ON en el mercado argentino puede ser rentable, sí, pero también puede ser un verdadero campo minado si no se cuenta con la información adecuada y el asesoramiento correcto.

¿Qué son las Obligaciones Negociables?

Las ON son títulos de deuda emitidos por empresas para financiarse. Es decir, cuando un inversor compra una ON, le está prestando dinero a una compañía que promete devolverlo en el futuro con intereses. Se trata de un instrumento legalmente regulado por la Comisión Nacional de Valores (CNV) y puede estar nominado en pesos o en moneda extranjera, generalmente dólares. La ventaja, en teoría, es que permite a las empresas obtener financiamiento fuera del sistema bancario, mientras que los inversores obtienen un rendimiento potencialmente mayor que en otros instrumentos de renta fija.

Pero hay un detalle clave: las ON no cuentan con garantías estatales ni están cubiertas por un seguro de depósitos, como ocurre con los plazos fijos bancarios. Es decir, si la empresa no paga, el inversor puede perder todo o parte de su capital. Además suelen tener muy escasa liquidez (algo muchas veces dejado de lado en el análisis).

Argentina: tierra fértil para los riesgos

La historia económica argentina está plagada de crisis: defaults soberanos, cepos cambiarios, devaluaciones abruptas, inflación crónica, cambios regulatorios intempestivos y populismo económico. Este contexto afecta profundamente la capacidad de las empresas para planificar, crecer y -sobre todo- pagar sus deudas.

Muchas de las empresas que emiten ON lo hacen porque no logran financiamiento bancario, ya sea por falta de garantías, historial crediticio deficiente o simplemente por operar en sectores de alto riesgo. La alternativa es salir a buscar fondos al mercado, tentando a los inversores con tasas atractivas.

Sin embargo, como reza el principio legal romano siempre vigente: Caveat emptor, o en castellano: «Que el comprador se cuide». Este principio cobra vital importancia en el mundo de las finanzas: el inversor debe entender que la responsabilidad última de la decisión recae sobre él.

Defaults recientes: la lista crece

El mercado argentino ha sido testigo, solo en los últimos dos años, de una preocupante seguidilla de incumplimientos en ON emitidas por empresas de renombre:

–Celulosa Argentina anunció que no pagaría capital ni intereses de sus ON con vencimiento en mayo.

–Grupo Albanesi, a través de sus subsidiarias GEMSA y Central Térmica Roca, cayó en default por no pagar intereses de su bono en dólares al 11% anual con vencimiento en 2031.

–Petrolera Aconcagua Energía declaró que no podía cumplir con el pago de un bono por US$20 millones. Su intento por colocar deuda en Nueva York fracasó ante las exigencias de tasas superiores al 12%.

-También se sumaron incumplimientos de Los Grobo, Agrofina y Surcos, todos nombres reconocidos en el ámbito agroindustrial.

Lo preocupante no es solo la cantidad de empresas que incumplen, sino la lógica detrás de estos defaults. En muchos casos, las compañías prefieren incumplir estratégicamente, porque el ‘castigo de mercado’ en una economía acostumbrada al impago no parece tan grave.

En países con mercados desarrollados, caer en default puede significar la muerte financiera para una empresa. En Argentina, en cambio, existe la cultura de “Qué le hace una mancha más al tigre”. Esto genera un clima de inestabilidad en el que incluso empresas solventes especulan con el incumplimiento como forma de reestructurar su Flujo de Caja.

.

Riesgo de contraparte y Conflictos de interés

Un aspecto poco mencionado, pero clave para el pequeño y mediano inversor, es el conflicto de interés en la cadena de distribución financiera. Muchas ON son colocadas por bancos o agentes de bolsa que también tienen intereses comerciales con las empresas emisoras. ¿Cuál es el incentivo de estos intermediarios? Vender el producto. No necesariamente advertir al cliente sobre los riesgos asociados.

Aquí es donde entra en juego la necesidad de contar con asesores financieros independientes, que no cobren comisiones de la empresa emisora y que realmente trabajen alineados con los intereses del cliente. En un ecosistema como el argentino, donde los defaults son moneda corriente, esta precaución puede marcar la diferencia entre proteger el capital o perderlo.

¿Cómo puede protegerse el inversor?

-Estudiar los prospectos de emisión: allí se detallan los términos del bono, tasas, plazos, cláusulas de incumplimiento y plazos de gracia. Es fundamental leer -y entender- estos documentos.

-Analizar la salud financiera de la empresa emisora: ingresos, endeudamiento, margen operativo, historial de pagos anteriores y exposición a regulaciones gubernamentales.

-Diversificar: no poner todos los huevos en la misma canasta. Invertir en distintas empresas, sectores y monedas puede mitigar riesgos.

-Recurrir a asesores idóneos: no basta con “consultar al contador”. Se recomienda buscar profesionales certificados y ajenos a la empresa emisora.

-No dejarse tentar por la tasa: una ON que paga 11% en dólares puede parecer una joya, pero tal vez lo hace porque nadie más le presta. Las tasas altas casi siempre esconden problemas financieros graves o inminentes.

Educación Financiera: la mejor inversión

En un entorno volátil como el argentino, la educación financiera no es un lujo, es una necesidad urgente. Comprender conceptos como riesgo de crédito, liquidez, conflicto de interés, y estructuras de deuda puede ser la barrera que proteja al pequeño inversor de una catástrofe personal.

Al final del día, las ON no son intrínsecamente malas. Pueden ser útiles en ciertas estrategias, y algunas emisoras cumplen y pagan en tiempo y forma. Pero para invertir con responsabilidad, es indispensable hacerlo con conocimiento y asesoramiento. Como afirma Warren Buffett: «El riesgo proviene de no saber lo que estás haciendo».

.

La decisión es suya, pero no está solo

Invertir en Obligaciones Negociables en Argentina es como navegar en aguas turbias: el viento puede ser favorable, pero también hay tormentas frecuentes. El inversor debe aprender a distinguir entre oportunidades y trampas, entre promesas seductoras y realidades riesgosas. El principio de Caveat Emptor sigue tan vigente como siempre: quien compra, debe protegerse.

Y en ese cuidado, la información, la educación y el asesoramiento independiente son los mejores aliados. Porque, en finanzas, como en la vida, lo barato puede salir caro… y lo caro puede no valer nada si termina en default.

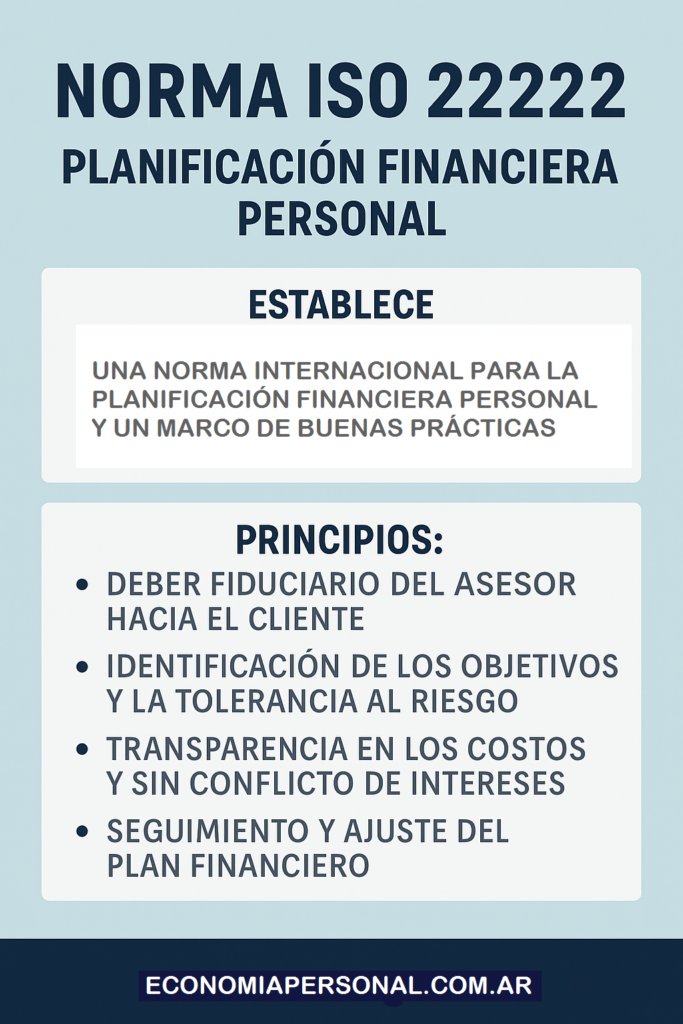

En este contexto, es clave mencionar la existencia de estándares internacionales que orientan al inversor hacia decisiones más seguras y responsables. Tal es el caso de la Norma ISO 22222, que establece un marco globalmente reconocido para la Planificación Financiera Personal. Esta norma internacional no solo promueve buenas prácticas, sino que define principios fundamentales como:

–El deber fiduciario del asesor hacia el cliente.

–La identificación clara de objetivos y tolerancia al riesgo.

–La transparencia en los costos y la ausencia de conflictos de interés.

–El seguimiento y ajuste del Plan Financiero a lo largo del tiempo.

Conocer y aplicar los lineamientos de la ISO 22222 puede marcar una diferencia enorme entre improvisar y actuar con estrategia. Porque una inversión no debe ser una jugada de azar, sino parte de un plan financiero bien estructurado, alineado con los objetivos personales, la etapa de vida del inversor y su capacidad de asumir riesgos.

En definitiva, si va a invertir en instrumentos complejos como las ON argentinas, hágalo con responsabilidad y conocimiento. No compre promesas: compre decisiones informadas.

Y recuerde siempre: el que no sabe lo que está haciendo no está inviertiendo, está especulando.

Fuente: Ediciones EP, 19/06/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Cómo elegir al Asesor Financiero ideal

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Las Anualidades como instrumentos de planificación financiera personal

La Norma ISO 22222: Un pilar en la Planificación Financiera

.

.

.

Otra empresa argentina en default: Celulosa anuncia que no podrá pagar su deuda

mayo 7, 2025

Por Natacha Esquivel.

- El grupo eléctrico Albanesi fue el primero en advertir que tenía problemas.

- Ahora se suma otra compañía con capitales argentinos, liderada por José Urtubey.

- Culpa al tipo de cambio alto, al «carry trade» y la caída de la actividad.

.

Así como el año pasado fueron las compañías agroindustriales las que anunciaron una seguidilla de defaults –Red Surcos, Agrofina, Los Grobo– esta semana el grupo energético Albanesi, con sus filiales Generación Mediterránea y Central Térmica Roca, fue el primero en revelar problemas financieros para hacer frente al pago de su deuda. Y este miércoles le siguió Celulosa Argentina, empresa en la que participa José Urtubey.

Hace un mes, la compañía agroindustrial había contratado a una consultora para que evaluara los pasos a seguir: si reestructuraba deuda o incorporaba algún socio que inyectara capital para mejorar su liquidez. La decisión que tomaron fue dejar de pagar la deuda.

«La Compañía informa que no podrá afrontar el pago de las obligaciones negociables que vencen durante el mes de mayo, como así tampoco los cheques de pago diferido«, indicó en una nota a la Comisión de Valores la empresa propiedad del Grupo Tapebicuá, que tiene entre sus accionistas a Urtubey y el empresario norteamericano Douglas Albrecht y José Collado.

Entre abril y junio la firma tenía que pagar el equivalente a US$ 25 millones en pagarés bursátiles, cheques propios y ON.

Tras el anuncio, la acción de Celulosa es la que más cae en el día en la Bolsa porteña, con una baja de 10%, a $ 353,50.

.

La consultora que habían contratado es VALO Columbus y, según Celulosa, «continuará trabajando en comunicación directa con los acreedores como lo viene haciendo hasta la fecha, como así también en la incorporación de nuevos socios».

«La compañía informa adicionalmente que todos los recursos disponibles se van a utilizar estratégicamente para asegurar la operación y la continuidad laboral priorizando el normal abastecimiento de nuestros clientes», aseguró.

Los negocios de Celulosa abarcan el rubro forestal, procesamiento de madera y producción de papel. Para explicar por qué no consigue generar la caja suficiente para pagar su deuda, enumeró:

- Caída en el nivel de ventas superior al 30% en el mercado doméstico, que se está recuperando pero frágilmente.

- Incremento de los costos fijos medidos en dólares, producto de una apreciación significativa del tipo de cambio, que también reduce el margen en la exportación.

- Un costo del capital medido en dólares que ronda entre el 35% y el 45% (contracara del “carry trade”) que financió el estiramiento de los plazos de pago (provocando un incremento del capital de trabajo de manera relevante).

- El incremento de la percepción de riesgo sistémico en el mercado financiero por los problemas de Los Grobo y Red Surcos,i y la demora en la firma del acuerdo con el FMI.

«Como resultado de todo ello, la mayoría de los acreedores de corto plazo procedieron a acelerar el reclamo de cancelación de sus posiciones, generando una presión adicional sobre la caja y la estructura financiera de la compañía», explicó.

Celulosa aclara que el Grupo Tapebicuá inyectó US$ 7,4 millones en la empresa y que está «haciendo sus mejores esfuerzos para mejorar la situación operativa y financiera». El lunes, los controlantes vendieron acciones de Celulosa en el mercado para obtener fondos y redujeron a 46,79% su participación directa e indirecta.

Por qué Celulosa fue a default

Las luces de alerta sobre Celulosa empezaron el año pasado. En septiembre, Tapebicuá decidió cerrar el aserradero San Charbel en Garruchos, Corrientes, lo que implicó el despido de más de 70 trabajadores.

En diciembre, la calificadora de riesgo FIX ya había escrito que la empresa presentaba una concentración de vencimientos de pagarés bursátiles y cheques propios entre enero y febrero, así como pagos por Obligaciones Negociables. «Los compromisos superan los niveles de la caja y las líneas bancarias disponibles, lo que expone a Celulosa a un elevado riesgo de refinanciación. En diciembre, la compañía utilizó parte de las líneas bancarias para los pagos de las Obligaciones Negociables amortizables, «lo que restó flexibilidad financiera», había dicho FIX.

La deuda financiera de la empresa se ubicó en US$ 164 millones a noviembre de 2024, y está compuesta 35% por Obligaciones Negociables, 9% por créditos de compañías relacionadas; 24% por préstamos del Rabobank y el restante 32% corresponde a instituciones financieras (acá están los pagarés bursátiles y cheques que tampoco pagarán).

En abril, Moody’s bajó las calificaciones de emisor de largo plazo en moneda local y en moneda extranjera de Celulosa a B.ar desde BBB-.ar, y también la de emisor en moneda local de corto plazo.

El Grupo opera en papel tissue, papeles para packaging, para impresión y escritura, pasta celulósica, forestal, madera y distribución. Celulosa Argentina es dueña de una planta de fabricación de pulpa y dos de papel, ubicadas en las localidades de Capitán Bermúdez (Santa Fe) y Zárate (Buenos Aires).

Fuente: clarin.com, 07/05/25

Más información:

La Gran Apuesta: Lecciones de la Crisis subprime de 2008

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

El fraude Pump and Dump: Cuando la codicia nubla el juicio

.

.