Las Anualidades como instrumentos de planificación financiera personal

octubre 17, 2024 · Imprimir este artículo

Por Gustavo Ibáñez Padilla.

“El futuro depende de lo que hagas hoy.”

Mahatma Gandhi

En el mundo de las finanzas personales, las Anualidades, también conocidas como Annuities en inglés, han surgido como un instrumento de inversión y planificación financiera que ha ganado popularidad, especialmente en Estados Unidos y Europa. Estos contratos de inversión, ofrecidos por compañías de seguro de vida, tienen una serie de características únicas que los hacen atractivos para aquellos que buscan asegurar su futuro financiero y construir un patrimonio estable a largo plazo.

¿Qué son las Anualidades?

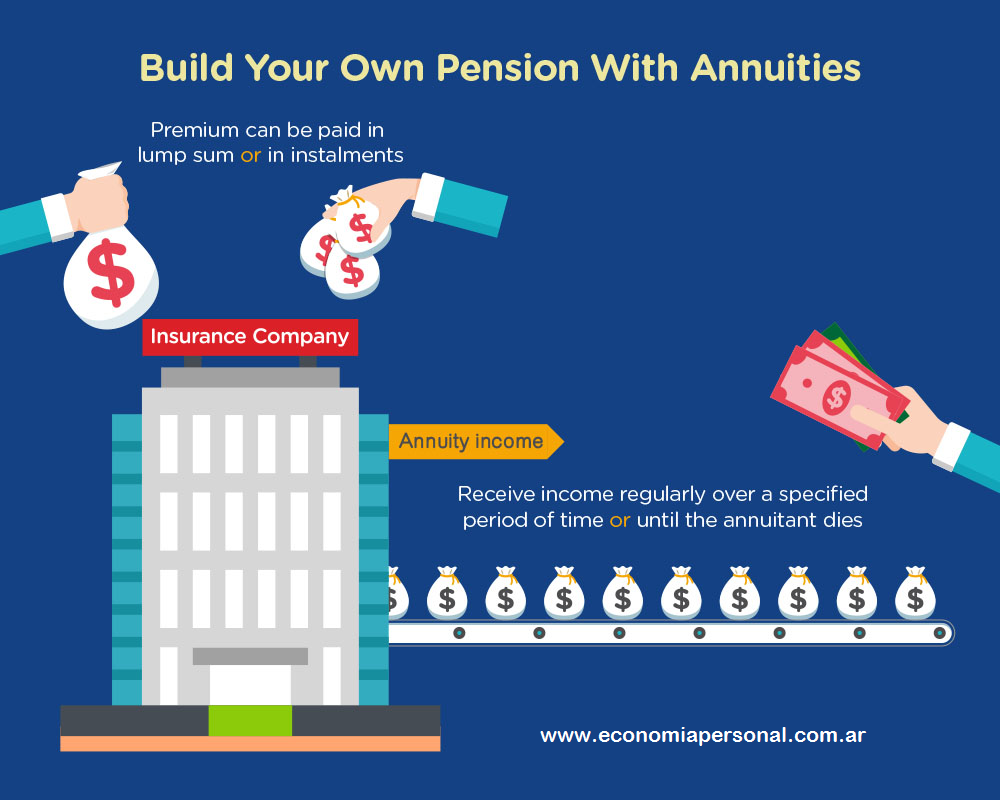

En su esencia más básica, una Anualidad es un contrato entre un individuo y una compañía de seguros de vida, en el que el individuo invierte una suma de dinero y, a cambio, recibe pagos regulares en el futuro. Estos pagos pueden ser periódicos, generalmente anuales, y están diseñados para proporcionar un flujo de ingresos durante un período específico de tiempo, que puede ser de por vida o por un período predeterminado.

.

Tipos de Anualidades

Existen varios tipos de Anualidades, pero las más comunes son las Anualidades de renta fija y las Anualidades variables. En las de renta fija, el inversor recibe pagos periódicos de un monto predeterminado, mientras que en las variables, el monto de los pagos puede variar según el rendimiento de las inversiones subyacentes, que suelen ser fondos mutuos, ETFs u otros instrumentos financieros.

Beneficios de las Anualidades

Una de las principales ventajas de las Anualidades es su naturaleza programada, que permite a los inversionistas establecer un plan de ahorro a largo plazo y mantener una disciplina financiera. Al invertir de manera regular y consistente en una Anualidad, los individuos pueden acumular un capital significativo para su retiro o para otros objetivos financieros importantes.

Además, las Anualidades ofrecen privilegios jurídicos, como la inembargabilidad en muchos casos, lo que significa que los activos invertidos en una Anualidad están protegidos de acreedores y demandas legales en ciertas circunstancias. Esto proporciona una capa adicional de seguridad financiera para los inversionistas y sus familias.

Aspectos Impositivos

Otro beneficio clave de las Anualidades es su tratamiento impositivo favorable. En muchos casos, los ingresos generados por una Anualidad pueden estar exentos o diferidos de impuestos hasta que se retiren. Esto puede ayudar a los inversores a maximizar sus rendimientos y reducir o eliminar la carga tributaria durante el período de acumulación de fondos.

Ventajas de las Anualidades con Ingresos Durante Toda la Vida

Algunas ventajas de las Anualidades con ingresos durante toda la vida incluyen la flexibilidad para crear un plan con parámetros de pago y liquidación que se ajuste a las necesidades financieras del individuo. Como señala el experto en planificación financiera, Larry Fink -fundador de BlackRock, la gestora de capitales más grande del mundo- “las Anualidades brindan una oportunidad única para personalizar un plan de retiro que se adapte a las metas y circunstancias individuales de cada persona”.

.

Además, estas Anualidades permiten a los individuos vivir la vida según lo planificado al crear suficientes ingresos durante la jubilación. Warren Buffett, el legendario inversor, ha elogiado la capacidad de las Annuities para proporcionar una fuente confiable de ingresos durante toda la vida, permitiendo a las personas disfrutar de su jubilación sin preocupaciones financieras.

Otro beneficio destacado es la ayuda que brindan las Anualidades para eliminar el riesgo de que una persona sobreviva a sus activos. Como afirma Suze Orman, autora de best-sellers sobre finanzas personales, “las Anualidades son una excelente herramienta para protegerse contra la longevidad financiera, asegurando que uno no se quede sin recursos en los años de retiro”.

Además, las Anualidades ayudan a prevenir la posibilidad de que las pérdidas durante los primeros años afecten de forma negativa a los ingresos que reciba en los años finales de la jubilación. Esto proporciona una mayor estabilidad financiera a largo plazo, como lo destaca el economista John Maynard Keynes, quien señaló la importancia de proteger los ingresos futuros contra las fluctuaciones del mercado.

Por último, las disposiciones que pueden ayudar a ajustar los desembolsos debido a la inflación son una característica invaluable de las Anualidades. Como menciona Janet Yellen, ex presidenta de la Reserva Federal, “las Anualidades indexadas a la inflación son una herramienta eficaz para proteger el poder adquisitivo de los ingresos durante la jubilación, asegurando que los pagos se ajusten a los cambios en el costo de vida”.

Casos Prácticos y Ejemplos

Para ilustrar la efectividad de las Anualidades, consideremos el caso de Sarah, una ejecutiva californiana de 45 años que está planeando su retiro. Sarah decide invertir $100,000 en una Anualidad variable que ofrece un rendimiento esperado del 7% anual. Con pagos mensuales proyectados, Sarah puede anticipar recibir alrededor de $850 al mes durante su retiro y además beneficiarse de un importante ahorro fiscal.

Veamos ahora la historia de Ernesto, un ingeniero colombiano de 60 años que está preocupado por la seguridad financiera de su familia en caso de una demanda legal. Ernesto decide invertir una parte de sus activos en una Anualidad de renta fija, asegurando así que esos fondos estén protegidos de cualquier reclamo legal que pueda surgir en el futuro.

Suplementando los ingresos de Jubilación

En la era moderna, el panorama de la jubilación se ve cada vez más afectado por los cambios demográficos, como la disminución de la tasa de natalidad y el aumento de la esperanza de vida. Estos cambios plantean desafíos significativos para los sistemas de seguridad social y jubilación oficial, ya que menos trabajadores estarán disponibles para sostener a una población envejecida durante períodos más prolongados de retiro.

Como resultado, se ha vuelto esencial para los individuos asumir un papel activo en la planificación de su futuro financiero y suplementar los ingresos provenientes de los sistemas de jubilación oficiales. Aquí es donde entran en juego las Annuities. Estos instrumentos financieros ofrecen una solución práctica para aquellos que desean asegurar un flujo de ingresos constante durante su retiro, independientemente de los cambios demográficos y económicos.

Las Anualidades pueden desempeñar un papel crucial al proporcionar una fuente confiable de ingresos durante la jubilación, permitiendo a los individuos mantener su calidad de vida y disfrutar de sus años dorados con tranquilidad financiera. Al optar por una Anualidad, los ciudadanos financieramente responsables pueden tomar medidas proactivas para proteger su bienestar económico y reducir la carga sobre los sistemas de pensiones oficiales.

Es importante destacar que la selección adecuada de una Anualidad es fundamental para maximizar sus beneficios y adaptarse a las necesidades individuales de cada persona. En este sentido, contar con asesoramiento profesional objetivo e independiente es esencial. Un asesor financiero calificado puede ayudar a evaluar diversos factores, como la jurisdicción, la moneda, la solidez financiera de la compañía de seguros, los instrumentos de inversión subyacentes, los flujos de efectivo programados y las cláusulas restrictivas incluidas en el contrato de Anualidad.

.

La norma internacional de planificación financiera personal ISO 22222 es una herramienta invaluable en este proceso. Esta norma establece estándares y mejores prácticas para la planificación financiera personal, asegurando que los individuos reciban un asesoramiento de calidad y personalizado que se alinee con sus metas financieras y su situación específica.

Por lo dicho, las Anualidades representan una parte fundamental de la solución al desafío de la jubilación en un mundo en constante cambio. Al tomar medidas proactivas y responsables para planificar su futuro financiero, los individuos pueden asegurar un retiro cómodo y establecer un legado duradero para las generaciones venideras. Con el asesoramiento adecuado y la selección cuidadosa de una Annuity adecuada, las personas y sus familias pueden enfrentar el futuro con confianza y seguridad financiera.

Seguridad Patrimonial y Beneficios Sociales

En un mundo lleno de incertidumbre financiera, las Anualidades emergen como una poderosa herramienta para asegurar el futuro de las familias y proporcionar estabilidad económica a largo plazo. Con sus características únicas, como la programación, la inembargabilidad y los beneficios fiscales, las Annuities no solo protegen el patrimonio individual, sino que también contribuyen al bienestar económico de la sociedad en su conjunto.

En última instancia, al optar por una Anualidad, los individuos están tomando medidas proactivas para salvaguardar su futuro financiero y construir un legado duradero para las generaciones venideras. En un mundo donde la planificación financiera se vuelve cada vez más crucial, las Anualidades se destacan como una opción confiable y segura para aquellos que buscan asegurar su bienestar económico a lo largo del tiempo.

Fuente: Ediciones EP, 26/02/24.

Información sobre Gustavo Ibáñez Padilla

Este artículo también ha sido publicado en Mendoza Today

Más información:

¿Qué son las annuities?

Seguros de Vida y Planes de Inversión

Compañías de Seguro de Vida versus Bancos

LIMRA: Por qué las ventas de anualidades diferidas de tasa fija se triplicaron en dos años

En los últimos años, los estadounidenses han soportado una pandemia, una inflación disparada y predicciones sobre una posible recesión, todo lo cual pondría nerviosos a la mayoría de los inversores. Durante ese tiempo, los mercados de valores experimentaron oscilaciones de dos dígitos: subieron más del 20% en 2021, perdieron todas esas ganancias en 2022 y se recuperaron en 2023. Para quienes se acercan a la jubilación, esta volatilidad puede ser estresante porque tratar de cronometrar el El mercado suele fracasar y la idea de perder una parte importante de sus ahorros sería inquietante.

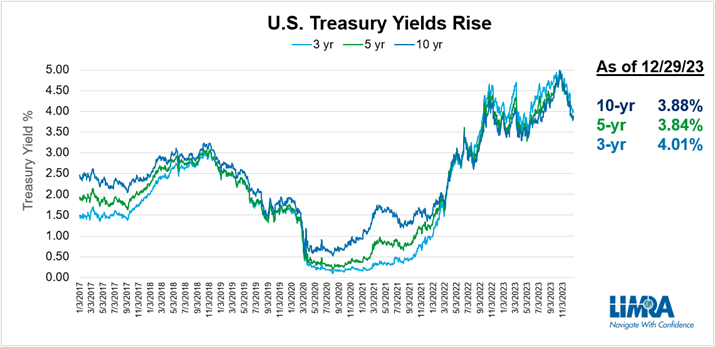

Sin embargo, con una inflación récord, los inversores necesitan que sus activos crezcan para mantener su poder adquisitivo. Hasta 2022, las tasas de interés eran tan bajas que los productos tradicionales que ofrecían protección del principal no eran viables para ese objetivo. Ahora que la Reserva Federal ha aumentado las tasas de interés a sus niveles más altos en 15 años, los productos recientemente pasados por alto se han vuelto muy atractivos.

.

Ingrese a las anualidades diferidas de tasa fija

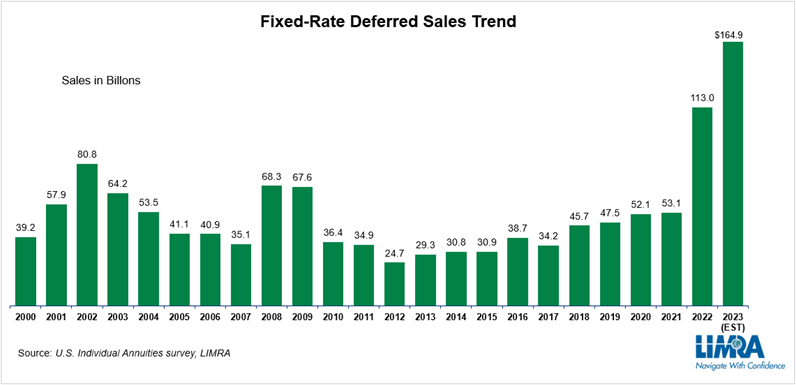

En enero, LIMRA anunció que las ventas preliminares de anualidades diferidas de tasa fija (FRD) fueron de $ 58.5 mil millones en el cuarto trimestre, un 52 % más que las ventas del cuarto trimestre de 2022 y un 10 % más que las ventas anuales totales de anualidades FRD en 2021. .

Durante el año, las ventas de anualidades de FRD ascendieron a 164.900 millones de dólares, un 46% más que el récord establecido en 2022 y más del triple de los resultados de ventas de 2021 (53.100 millones de dólares).

.

El aumento de las tasas de interés, la continua volatilidad del mercado de valores, las competitivas tasas de crédito de anualidades del FRD y una creciente demanda de productos que protejan el capital de la inversión y al mismo tiempo ofrezcan un crecimiento garantizado ayudaron a impulsar las enormes ganancias en el mercado de anualidades del FRD.

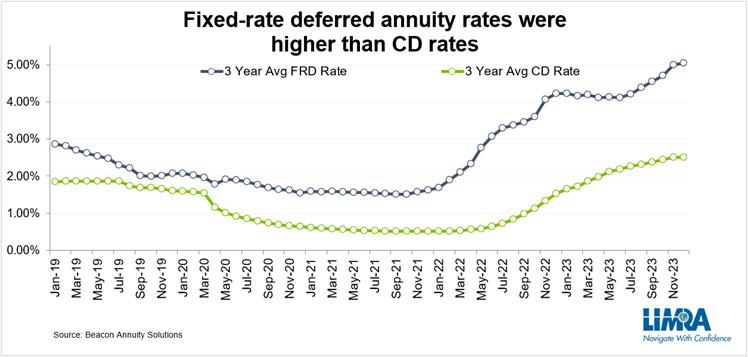

Los aumentos en las tasas de interés permitieron a las aseguradoras aumentar las tasas de crédito para sus productos FRD y, como resultado, los ingresos que los consumidores podían obtener de las anualidades, haciéndolas más atractivas. Si bien los CD (certificados de depósito bancario a plazo fijo) ofrecen una propuesta de valor similar (compromiso relativamente a corto plazo, protección del capital y tasa de rendimiento garantizada), sus tasas no han podido competir con las tasas de anualidades del FRD.

.

Las investigaciones muestran que la tasa de crédito promedio para un producto de anualidad FRD a 3 años ha superado las tasas promedio de CD a 3 años, a menudo al menos duplicando el rendimiento. Las aseguradoras pueden ofrecer mejores tarifas porque sus inversiones subyacentes son más diversas. Los bancos, principales vendedores de CD, ganan dinero con préstamos (préstamos comerciales, hipotecas y préstamos personales), donde los márgenes son mucho menores. Mientras tanto, las compañías de seguros invierten en una combinación de bonos corporativos y gubernamentales, acciones, hipotecas, bienes raíces y préstamos para pólizas. Estas inversiones suelen ser a más largo plazo y pueden ofrecer mayores rendimientos que los préstamos bancarios.

El envejecimiento demográfico impulsó el crecimiento del mercado de anualidades FRD

La población estadounidense está envejeciendo. Se presta mucha atención a la generación del Baby Boomer que se jubila y al volumen de personas que cumplen 65 años. Según el Retirement Income Institute, más de 4 millones de estadounidenses cumplieron 65 años en 2023 y esa tendencia continuará hasta 2029.

Pero ¿qué pasa con el final de las generaciones Baby Boomers, aquellas entre 60 y 64 años? Según datos de la Organización para la Cooperación y el Desarrollo Económicos, el número de estadounidenses de entre 60 y 64 años se ha duplicado a más de 21 millones desde 2000. Se trata de personas con menos probabilidades de tener pensiones y más probabilidades de depender de la Seguridad Social y de sus ahorros para sobrevivir. financiar su futura jubilación. La investigación de LIMRA muestra que la edad promedio de un comprador de anualidades FRD es 62 años, una edad en la que muchas personas se acercan a la jubilación y desean asegurar una parte de sus activos en inversiones más conservadoras. Dada la economía de los últimos años, ¿quién no consideraría un producto que ofrece protección de la inversión y crecimiento garantizado a una tasa más alta que las cuentas del mercado monetario y los CD?

Un estudio reciente de LIMRA pidió a los inversores que seleccionaran un producto de anualidad que preferirían comprar en función de sus objetivos financieros y los riesgos percibidos. De quienes dijeron que elegirían un producto FRD en 2023, la seguridad fue una fuerza impulsora. Las tres razones principales por las que un inversor dijo que elegiría un FRD fueron:

- Es la opción más segura posible – 66%

- Le doy más valor a proteger mis ahorros que a buscar ganancias máximas: 54%

- No quiero que mi inversión disminuya en absoluto – 47%

¿Qué les espera a las anualidades diferidas de tasa fija?

Las condiciones económicas seguirán siendo el principal impulsor del crecimiento de las ventas de anualidades de FRD durante los próximos años. Actualmente, la volatilidad del mercado de valores ha disminuido y existe la expectativa de que las tasas de interés bajen en 2024. Sin embargo, como la inflación se mantiene obstinadamente por encima del 3%, es probable que la Reserva Federal adopte un enfoque lento para ajustar las tasas de interés, lo que beneficiará al FRD. venta de productos.

Además, la gran mayoría de los productos FRD (88%) vendidos en los últimos años han sido contratos de 3 y 5 años, lo que significa que muchos contratos estarán fuera del período de rescate en 2024 y 2025. La investigación de LIMRA sugiere que un gran parte de estos contratos se renovarán o transferirán a otro producto FRD y que las ventas de FRD seguirán siendo mucho más altas que las anteriores a 2022. Como resultado, LIMRA pronostica que las ventas de FRD probablemente superarán los $100 mil millones en 2024 y 2025. Esta cifra será considerablemente inferior al récord establecido en 2023, pero seguirá duplicando las ventas logradas en 2021.

Fuente: limra.com, 20/02/24

LIMRA representa a más de 700 miembros, incluidas la mayoría de las compañías de seguros de vida más grandes del mundo, en 71 países de todo el mundo. Juntos, brindan a los miembros investigación y educación sustantivas, oportunas y relevantes, relacionadas con la industria del seguro de vida y las anualidades.

.

.

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]

[…] Las Anualidades como instrumentos de planificación financiera personal […]