/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2018/06/21190026/Millennials-trabajo-1920-1024x575.jpg)

.

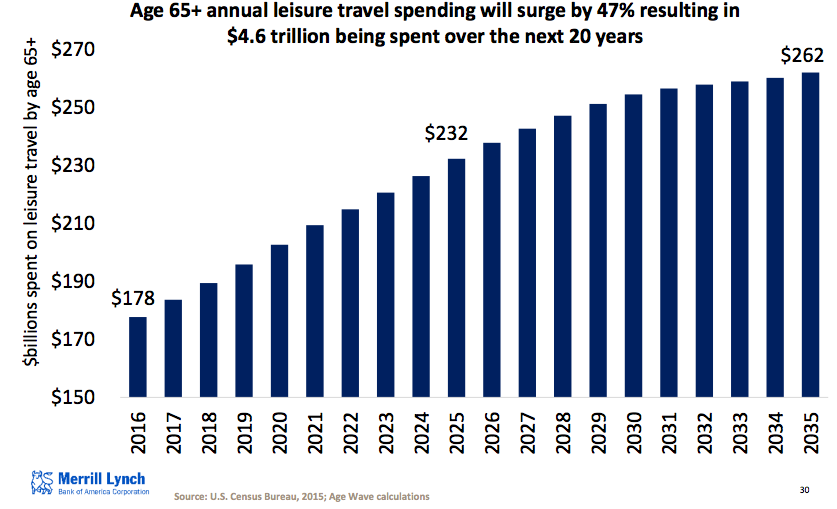

Actualmente, los millennials son el mayor segmento de la fuerza laboral y vivirán más, trabajarán más tiempo y cambiarán de trabajo con mayor frecuencia que las generaciones anteriores. Según datos de Universum Global, en el año 2020 los millennials representarán el 50% de la fuerza laboral.

Un nuevo estudio titulado «Healthy, Wealthy & Work-Wise: Los nuevos imperativos para la seguridad financiera» realizado en 12 países por Mercer, consultora global líder en recursos humanos, señala que un 71% de los millennials -una tasa mayor que cualquier otro segmento- espera trabajar después de jubilarse. Sin embargo, la mayoría tiene expectativas más bajas con respecto a las pensiones provistas por el gobierno que las personas mayores.

Un nuevo estudio titulado «Healthy, Wealthy & Work-Wise: Los nuevos imperativos para la seguridad financiera» realizado en 12 países por Mercer, consultora global líder en recursos humanos, señala que un 71% de los millennials -una tasa mayor que cualquier otro segmento- espera trabajar después de jubilarse. Sin embargo, la mayoría tiene expectativas más bajas con respecto a las pensiones provistas por el gobierno que las personas mayores.

Inversamente, como todavía están en las primeras etapas de sus carreras, son también los más estresados por las finanzas entre todos los grupos etarios encuestados. No resulta sorprendente que, como nativos digitales, sean los más interesados en herramientas en línea y aplicaciones móviles.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/11/06135020/GettyImages-674627750.jpg)

.

Sin embargo, quizás inesperadamente, los millennials tienen un alto nivel de confianza (83%) en la capacidad de su empleador para brindar buenos consejos financieros. Además, los empleadores que ofrecen mejores beneficios de inversión y/o ahorro tienen un impacto positivo entre este grupo etario, lo que resulta en una mayor satisfacción laboral así como en un mayor compromiso y lealtad con la empresa.

Los adultos más jóvenes están sintiendo el estrés de esta incertidumbre: soo una cuarta parte de los jóvenes de 18 a 24 años se sienten financieramente seguros, en comparación con el 55% de los mayores de 65 años. No es de sorprender entonces que los millennials busquen asesoría sólida para el ahorro y estén dispuestos a confiar en sus empleadores y en las herramientas en línea como guía.

Además, el 82% de los millennials encuestados expresó que ahorraría más si supiera más sobre el impacto de esos ahorros en la vejez, según reveló el estudio, que se realizó en 12 países, 7 regiones y contó con la participación de 7.000 adultos mayores de 18 años y 600 líderes en toma de decisiones tanto del sector público como privado.

El ahorro de la mano de la tecnología

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2018/06/25094112/Grafico-Comunicado-Brecha-generacional-seguridad-financiera-2.jpg)

El futuro de la seguridad financiera es digital. Herramientas en línea fáciles de usar y efectivas son vitales para ayudar a las personas de todas las edades, especialmente al mayor segmento de la fuerza laboral: los millennials. Son la generación menos segura financieramente en el trabajo y el 80% está dispuesto a utilizar herramientas en línea para ayudar a rastrear y administrar sus datos financieros, de salud y personales, siempre y cuando las herramientas sean fáciles de usar y sus datos estén seguros.

Algunos recursos, sin embargo, no generan el mismo nivel de interés: el 52% de todos los adultos no se siente cómodo con asesores robóticos que brinden asesoría automatizada y la mitad siente lo mismo respecto de los centros de llamadas con asesores financieros, lo que indica que las personas quieren ser tratadas individualmente con orientación y asesoramiento, y no quieren que se les diga qué hacer.

De un modo crítico, las aplicaciones y las herramientas en línea deben ser seguras y fáciles de usar. Aun cuando los grupos más jóvenes están mucho más dispuestos que los mayores a dejar que las aplicaciones contengan datos personales, desconfían más de los resultados y les preocupa la posibilidad de perder datos.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2018/06/25094117/Grafico-Comunicado-Brecha-generacional-seguridad-financiera-3.jpg)

Para aprovechar la tecnología, las herramientas digitales (así como los planes y beneficios) no deben ser iguales para todos y deben ser más que información y modelado básico. La tecnología debe utilizar datos para hacer ofertas más personalizadas y relevantes para los individuos e incluir la capacidad de hacer transacciones en tiempo real.

La industria de la aptitud financiera puede seguir el ejemplo de la revolución tecnológica de la industria del acondicionamiento físico para involucrar a las personas en el ahorro a largo plazo. Al igual que el ejercicio, ahorrar puede ser doloroso. Las personas disfrutan más consumiendo ahora que planificando para más adelante, y trabajar con productos relacionados con el ahorro o planificadores financieros puede ser complicado, confuso y requerir mucho tiempo. Además, es potencialmente riesgoso.

Para transformar el ahorro en una experiencia atractiva para el consumidor en lugar de una experiencia de servicios financieros, debe presentarse no como algo difícil y desagradable, sino como alcanzable e interesante a través de un lenguaje simplificado, herramientas útiles y la capacidad de seguir los avances en tiempo real.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/10/15111159/oficina-trabajo-millennial.jpg)

.

Si bien la industria de los servicios financieros debe ayudar a liderar dicha revolución, los empleadores tienen un papel fundamental que desempeñar. Tienen una larga historia y capacidad para brindar productos y servicios seleccionados a sus empleados, así como un interés particular en aliviar las preocupaciones financieras de sus empleados con el fin de obtener significativas mejoras en la productividad. Asimismo, los gobiernos deben ayudar a impulsar la revolución ampliando la cobertura de pensiones y el acceso a productos y programas de ahorro.

La dinámica y la importancia de los pilares del ahorro para la jubilación deben cambiar para reflejar diferentes sistemas sociales y experiencias laborales. La seguridad financiera no debería ser solo del dominio de quienes tienen acceso a los programas de sus empleadores, de un género sobre otro o de las generaciones mayores en detrimento de las que les siguen. Las empresas públicas y privadas deben unir fuerzas para garantizar que la seguridad financiera esté disponible para todos.

Un mayor conocimiento financiero por sí solo rara vez se traduce en acción; lo que estimula la acción es dar a las personas acceso a herramientas inteligentes, opciones predeterminadas y orientación que puedan ayudarlos a alcanzar el éxito.

Fuente: infobae, 2018.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.