A 90 años de la gran crisis de 1929

octubre 16, 2019 · Imprimir este artículo

90 años del Gran Crack de la bolsa de Nueva York y las lecciones aprendidas

En 1929 la FED era una institución relativamente nueva pues había sido establecida en diciembre de 1913

DESTACADOECONOMÍAESTADOS UNIDOSPor Luis Guillermo Vélez Álvarez El Oct 15, 2019354Share

El próximo martes 29 de octubre se cumplen 90 años del Crack de la bolsa de Nueva York —el célebre martes negro— que los historiadores toman como el inicio de la Gran Depresión de los años 30. Además de sus desastrosos efectos inmediatos, entre los cuales se cuenta el ascenso del nazismo en Alemania, la Gran Depresión tuvo consecuencias que todavía afectan la economía y la política de todos los países del mundo, como son el derrumbe del sistema monetario del patrón oro y la implantación de monedas fiduciarias nacionales gestionadas por un banco central y el prodigioso crecimiento de la intervención del gobierno en la economía.

El desarrollo económico, caracterizado por una sucesión de fases de expansión alternadas con fases de recesión, separadas por crisis financieras que marcaban el fin de las primeras y el inicio de las segundas, era un fenómeno que había llamado la atención de los economistas desde mediados del siglo XIX. Se reconoce a Clément Juglar (1819-1905) como el primero en haber dado cuenta de forma sistemática de esa alternancia en una obra, publicada en 1862, cuyo título describe con precisión el fenómeno analizado: Las crisis comerciales y su reaparición periódica en Francia, Inglaterra y Estados Unidos. En sus cálculos, Juglar estableció que entre cima y cima (o entre sima y sima) ese ciclo tenía una duración de unos diez años. Durante las primeras décadas del siglo XX, el estudio de los ciclos económicos ocupaba la atención de muchos economistas y estadísticos.

Que se presentara pues una crisis financiera en octubre de 1929 y que a esta siguiera una recesión era algo que no sorprendía a ningún economista. En los más de 100 años anteriores se habían presentado diez de ellas: 1816, 1825, 1836, 1847, 1857, 1866, 1873, 1890, 1907 y 1921. Entonces como hoy, cualquier economista sabe que todo auge llegará a su término en medio de una crisis financiera y que será seguido por una recesión. Lo que ninguno puede establecer con certeza científica es la fecha en la que se producirá la inflexión y si tiene alguna buena conjetura, seguramente, en lugar de divulgarla, tratará de sacarle partido con una especulación provechosa.

No existe consenso, quizás nunca lo habrá, entre los historiadores económicos y los economistas, sobre las causas que provocaron que la recesión se transformara en la profunda depresión que duró diez años y se extendió a casi todos los países del mundo[2]. Hay, no obstante, un par de hipótesis bastante plausibles que tienen además el interés de responder al interrogante sobre las lecciones aprendidas objeto de este diálogo. Se trata de los errores de política monetaria del Sistema de la Reserva Federal (FED) y la guerra comercial que se desató después de que Estados Unidos adoptara el arancel proteccionista Smoot-Hawley.

Las cosas, que iban bastante mal después del colapso de la bolsa, empeoraron un año más tarde con el pánico bancario que, según muchos analistas como Milton Friedman, se desató con la quiebra del Banco de los Estados Unidos de Nueva York. Este era un banco privado, no un banco oficial, como mucha gente creía a causa de su nombre, lo que lo hacía más atractivo para muchos depositantes. Ni los demás bancos de la ciudad ni el banco de la Reserva Federal de Nueva York quisieron acudir a su rescate, subestimando, probablemente, el alcance de sus relaciones con otros bancos y la economía real. Aunque ya otros bancos habían quebrado antes del de los Estados Unidos, esta quiebra desató un pánico de tal magnitud que al poco tiempo condujo a la quiebra de la tercera parte de los bancos del país. En Europa se presentó una situación similar.

La Ley de aranceles Smoot-Hawley se había aprobado en la Cámara de Representantes en mayo de 1929, pasó por el Senado en abril de 1930 y se promulgó en junio de este mismo año. Aunque, después del fracaso de negociaciones internacionales tendientes a evitar una guerra arancelaria, varios países habían subido sus aranceles, la promulgación del arancel Smoot-Hawley causó una especie de reacción en cadena que, si no lo provocó por sí misma, contribuyó a la severa contracción del comercio internacional que en cuatro años se redujo a una tercera parte.

Hay que decir, en honor de mi profesión, que la mayoría de los economistas de Estados Unidos desaprobaron la adopción del arancel Smoot-Hawley: más de mil de ellos le dirigieron al presidente Hoover una carta en la que le suplicaban se abstuviera de promulgarlo, explicándole que para que los otros países pudieran comprar los productos de Estados Unidos había que comprarles los suyos[3]. En cuanto a la política monetaria, los economistas también sabían que, si bien el crecimiento excesivo del crédito era responsable de los auges exagerados que terminaban en crisis, una vez sumidos en ella no quedaba más alternativa que aplicar una “política monetaria expansiva a ultranza”, como la denominó Hayek, para evitar un colapso mayor.

La crisis financiera de 2008 fue, desde el tema que aquí interesa, un experimento a escala global del grado en que el mundo había aprendido por lo menos esas dos lecciones de los años 30.

En su momento, me causó gran preocupación el fracaso de las negociaciones para rescatar a Lehman Brothers y que la FED permitiera que esta venerable institución se declarara en bancarrota el 15 de septiembre de 2008. Dos días más tarde se rectificó el rumbo y la FED acudió al rescate de American International Group (AIG), con un préstamo de ochenta y cinco mil millones de dólares. AIG había tenido un comportamiento irresponsable, como buena parte de las entidades financieras que entran en situación de insolvencia, pero era un 50 % más grande que Lehman y operaba en 130 países, tenía más de 74 millones de clientes y las empresas aseguradas empleaban 106 millones de personas[4]. En Europa el Banco de Inglaterra y el Banco Central Europeo también rescataban bancos privados, llevaban las tasas de interés al piso y, como la FED, inyectaban liquidez a la economía comprando toda clase de títulos de deuda públicos y privados.

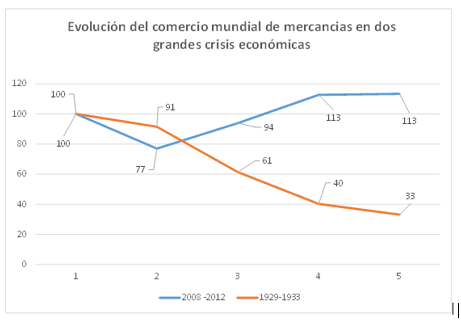

Prácticamente todos los países permanecieron fieles a las reglas de la Organización Mundial de Comercio y a los tratados de libre comercio suscritos entre ellos. Inicialmente, el comercio mundial sintió el impacto de la crisis y es así como entre 2008 y 2009 las importaciones mundiales cayeron un 23 %, al pasar de 15,8 billones de dólares a 12,2 billones. Sin embargo, se recuperaron rápidamente y en 2010 y 2011 crecieron vigorosamente a tasas 20 % en cada uno de esos años. Posteriormente, continuaron aumentando, aunque a tasas inferiores, 2 % anual. La gráfica, construida con datos de Kindleberger[5] y de la OMC[6], muestra la evolución del índice del comercio mundial de mercancías en las dos grandes crisis. El contraste no puede ser más marcado.

También se tomó conciencia, y esta sería una tercera lección, de que los auges exagerados, ocasionados por políticas de crédito extremadamente laxas, que llevan a inversiones descabelladas, se traducen, a la postre, en recesiones más profundas. De ahí la idea de usar la política monetaria y la política fiscal para tratar de suavizar el ciclo, generando, en el caso de la segunda, ahorro en las expansiones para gastarlo en las recesiones. Aunque el mecanismo es bien conocido, no es fácil lograr siempre que los gobiernos procedan de esa forma.

Además de las lecciones mencionadas, que podríamos llamar lecciones de política económica práctica, la crisis tuvo otras dos grandes consecuencias de alcance más estructural, que se extienden en todo mundo económico actual: el papel preponderante de la banca central y el prodigioso crecimiento de la intervención del Estado en la economía.

En 1929 la FED era una institución relativamente nueva, pues había sido establecida en diciembre de 1913. Los bancos centrales de los países europeos eran mucho más antiguos mientras que los países de América Latina se crearon casi todos a comienzo del siglo XX. El de Colombia nace en 1923. Lo importante a destacar es que, con la desaparición del patrón oro, esos bancos fueron asumiendo el control de la emisión de la moneda nacional fiduciaria en cada país, lo que les confiere un enorme poder sobre la orientación y la expansión del crédito, que les permite provocar catástrofes o evitarlas. Se ha buscado poner un límite al uso arbitrario de ese poder haciendo que los bancos centrales se ajusten a ciertas reglas de emisión y tratando de sustraerlos al juego político, dándoles un estatuto de autonomía. En Colombia dicha autonomía se consagró en la Constitución de 1991 y ha sido fundamental para el control de la inflación y la estabilidad macroeconómica del país.

La otra consecuencia de la crisis, tal vez la más profunda y duradera, es el crecimiento de la intervención del Estado en la economía, supuestamente fundamentado en la teoría económica. Keynes consiguió venderle a mundo, y durante mucho tiempo a buena parte de la profesión, la idea de que la crisis era el resultado de una falla estructural de la economía capitalista que hacía necesaria la intervención del gobierno para remediarla. En 1930, en un intercambio con Josiah Stamp, gran industrial británico, Keynes, irritado, preguntó:

“¿No es la mera existencia del desempleo generalizado, y por cualquier período de tiempo, un absurdo, un reconocimiento del fracaso y una avería desesperada e inexcusable de la maquinaria económica?”.

A lo que Stamp respondió:

“Su lenguaje es bastante violento. No esperará usted que se puedan reparar los daños de un terremoto en unos pocos minutos, ¿no? Objeto a la postura de que el no poder reparar una complicada maquinaria de inmediato es el reconocimiento del fracaso”[7].

El hecho es que prevaleció, y aún prevalece en la mente de la mayoría de la gente, la postura de Keynes, no la de Lord Stamp.

Keynes era un hombre inteligente y extremadamente elocuente, rasgo este que hace que la gente parezca dos o tres veces más inteligente de lo que es en realidad. Keynes retomó una vieja idea procedente de Malthus, que había sido refutada una y otra vez por distinguidos economistas, y para exponerla se inventó todo un lenguaje y unos agregados cuyo desarrollo dio lugar a una nueva rama de la disciplina económica: la macroeconomía.

Aunque el planteamiento de Keynes es mucho más sutil, la idea que quedó en la mente de la gente es que el gasto total, que él llamó demanda agregada, puede ser insuficiente para comprar el total de la producción, que llamó oferta agregada. Y que esa insuficiencia podía —y debía— ser suplida por un “gasto autónomo” del gobierno financiado con deuda. Para los políticos de entonces, y los de hoy, que no se detienen en sutilezas como las expectativas racionales o la equivalencia ricardiana, la idea de gastar hoy sin aumentar los impuestos es música celestial. También lo es para la profesión económica que veía de golpe abierta la puerta a los empleos como asesores de los “policy makers”.

Por supuesto que no puede responsabilizarse a Keynes de todo lo que vino después. A lo sumo puede decirse que él le dio respetabilidad entre los economistas al cambio, que venía gestándose desde años atrás, en la actitud intelectual y emocional de la sociedad frente a la expansión de las órbitas de intervención del gobierno, frente al crecimiento del tamaño del Estado, que progresivamente condujo, a lo largo siglo XX a que —con pocas excepciones— los economistas, los filósofos y científicos políticos, la opinión pública en general y, por supuesto, los políticos y los burócratas, se convirtieran en adoradores del Leviatán, clamando por su intervención en todas las áreas de la vida económica y social.

[1] Estas notas se prepararon para participar en un diálogo sobre la Gran Crisis promovido por el Centro de Pensamiento Estratégico de la Universidad EAFIT que dirige el profesor Juan David Escobar Valencia. La idea era destacar las lecciones que de esa crisis habían extraído los economistas y los responsables de la política económica. Agradezco al profesor Escobar por haber creído, tal vez equivocadamente, que yo tenía algo interesante que decir a propósito de ese tema.

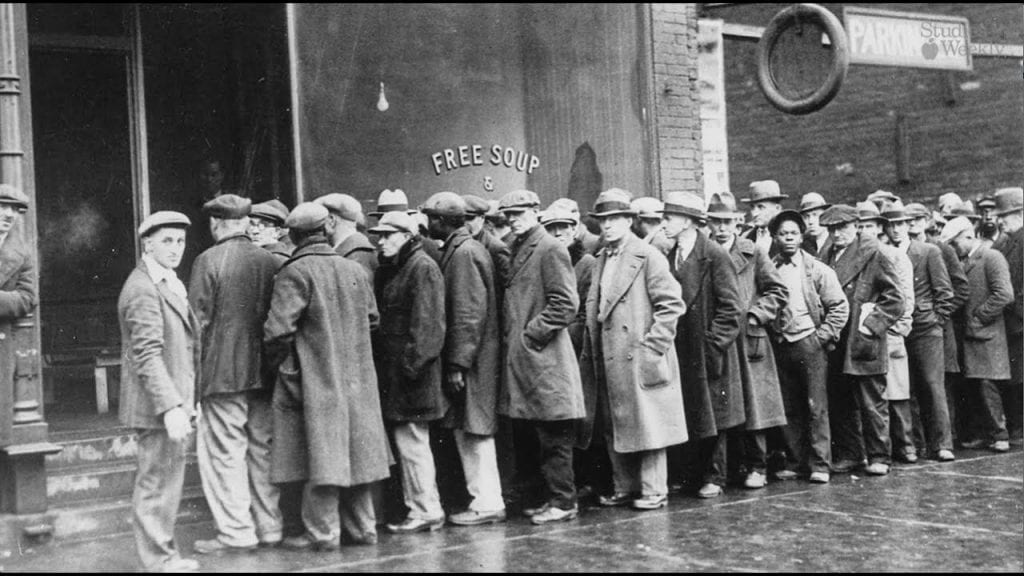

[2] Sobre a profundidad y alcance de la depresión pueden leerse el libro de Kindleberger y los capítulos 14, 15 y 16 del texto de Feliu y Sudria mencionados ambos en la bibliografía. Como ilustración basta una cita de este último: “Para comprender la magnitud de la crisis basta con decir que, en 1932, el PIB de EE.UU. había caído un 30% respecto a 1929, la producción industrial un 40 %, la inversión un 90 % y casi una cuarta parte de la población activa estaba en paro. Además, al estallar la Segunda Guerra Mundial en 1939, el país no había recuperado el nivel de empleo ni de producción industrial de 1929. La situación no era mucho mejor en el resto del mundo” (pp 342-343).

[3] “Economists Against Smoot-Hawley” en Econ Journal Watch Volume 4, Number 3, september 2007, pp 349.

[4] Bernanke, B.S. (2015, 2016). El valor de actual: memoria de una crisis y sus secuelas. Editorial Planeta, Bogotá, Colombia, 2016. Página 13.

[5] Kindleberger, Ch. P. (2009). La crisis económica 1929-1939. Editorial Capitán Swing, Madrid, 2009. Página 281.

[6] World Trade Organization (2016). Trade Profiles 2015. Página 193. https://www.wto.org/english/res_e/booksp_e/trade_profiles15_e.pdf

[7] Irving, N. (2013, 2014). Los alquimistas: tres banqueros centrales y un mundo en llamas. Editorial Planeta, Bogotá, 2014. Página 519.

Bernanke, B.S. (2015, 2016). El valor de actual: memoria de una crisis y sus secuelas. Editorial Planeta, Bogotá, Colombia, 2016.

Irving, N. (2013, 2014). Los alquimistas: tres banqueros centrales y un mundo en llamas. Editorial Planeta, Bogotá, 2014.

Feliu, G. y Sudria, C. (2007). Introducción a la historia económica mundial. Universidad de Valencia, Valencia, España, 2007.

Kindleberger, Ch. (1986, 2009). La crisis económica 1929-1939. Editorial Capitán Swing. Madrid, España, 2009.

Fuente: es.panampost.com, 2019.

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

.

.

Comentarios