El engaño de la Curva de Laffer

febrero 1, 2020 · Imprimir este artículo

Sobre la curva de Laffer

Por José Hernández Cabrera. Instituto Juan de Mariana

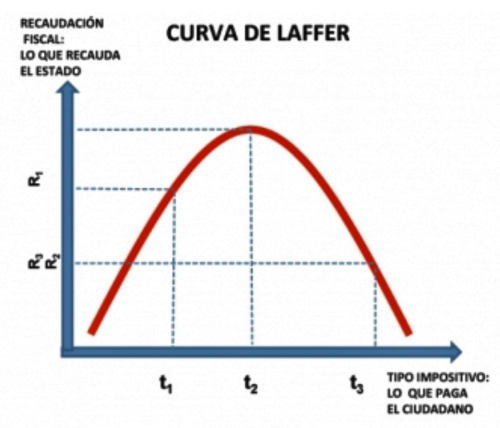

En septiembre de 1974, Arthur Laffer cenaba en Washington con Dick Cheney, Donald Rumsfeld y el periodista Jude Wanniski. El joven economista de la Escuela de Chicago trataba de convencer a ambos políticos de algo insólito: era posible incrementar la recaudación fiscal bajando los impuestos. Para ayudarse en la explicación, Laffer dibujó en una servilleta una curva en forma de campana que representaba la relación entre el tipo impositivo (abscisa) y la recaudación (ordenada). Supuestamente, existía un tipo óptimo (t*) que maximizaba el ingreso (Tmax); por encima o por debajo del primero, se reducía el segundo. Los republicanos dieron por válida esta teoría y, 6 años más tarde, cuando Reagan llegó a la presidencia de EE. UU., la puso en práctica. Según el propio Laffer: «La rebaja de impuestos fue un éxito rotundo. El crecimiento se disparó, la inflación se moderó, el comercio con el resto del mundo fue a más…» (Sánchez, 2019). Recientemente, el presidente Trump ha condecorado a Laffer, de 79 años, con la Medalla Presidencial de la Libertad.

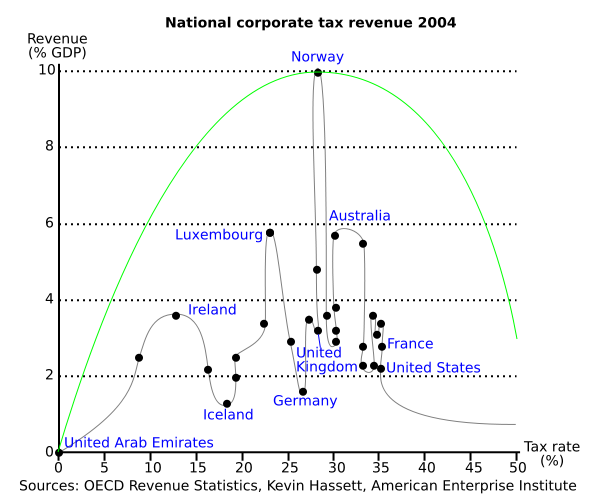

Tras este preámbulo, diremos que la curva de Laffer es analíticamente cierta, es una verdad a priori. El mérito de Laffer fue dar una apariencia «científica» a lo que Mises (2011: 874) ya había afirmado en 1940: «Cualquier impuesto concreto -de igual manera que todo el sistema fiscal de un país- se autodestruye en cuanto rebasa ciertos límites». La curva es apodíctica en sus extremos: si el tipo es 0%, la recaudación es cero; y si el tipo fuera 100%, la producción desaparecería y con ella la recaudación. Necesariamente, también debe existir una rama ascendente, un punto de inflexión y una rama descendente. Lo que no sabemos es qué ocurre «dentro» de la curva, es decir, no sabemos su forma. A medida que nos alejamos de sus extremos hacia el centro, aumenta la incertidumbre sobre si estamos a la izquierda o a la derecha del escurridizo máximo, al que sólo es posible aproximarse mediante tanteo (Mises, 2011: 872). El asunto se complica aún más si desagregamos el análisis. Hay una curva de Laffer para cada tipo de impuesto y para cada individuo, sin contar que las condiciones sociológicas varían de un país a otro: productividad, eficacia del sistema de compulsión fiscal, resistencia social a la confiscación, etc.

Desde su aparición, en el restaurante del Hotel Washington, la curva de Laffer ha sido fuente de controversia. Socialistas, keynesianos y otros adoradores del gasto público han dicho de ella que era «la mentira más grande jamás escrita en una servilleta». Supuestamente, la curva de Laffer era falsa y sólo servía a los intereses de los más ricos, deseosos de reducir la progresividad del impuesto.[1] Por su parte, liberales y conservadores la han utilizado como argumento para reducir la enorme carga fiscal que soportan las clases altas y medias. Hoy, por paradójico que parezca, pretendemos criticar esta última apelación por considerarla ineficaz y, sobre todo, contraria a los principios que sostienen una sociedad libre.

En primer lugar, la curva de Laffer es un instrumento estatista al servicio de la mayor confiscación en cifras absolutas. El que pide una bajada de impuestos apelando a la curva de Laffer le dice al político: «La avaricia rompe el saco. Baje usted los impuestos y recaudará más»; el político, por su parte, podría espetar: «Usted se equivoca, todavía es posible exprimir un poco más al contribuyente, especialmente a los más ricos». Y como la forma de la curva y su mítico punto álgido son incognoscibles, sendos argumentos pueden ser empleados ad libitum tanto por partidarios como por detractores. La curva de Laffer, por tanto, puede ser utilizada instrumentalmente para conseguir una cosa y su contraria, según quien la «dibuje». Por otro lado, quienes justifican la máxima confiscación siempre desean perfeccionar el sistema de compulsión para que todos «pasen por caja». Con frecuencia se olvidan de que evasión y elusión son formas en que el mercado reacciona ante la violencia fiscal (valga la redundancia).

Es justo aquí reconocer que la teoría de Laffer produjo, en los años 80, un cambio en las políticas fiscales a raíz de los éxitos económicos de Ronald Reagan y Margaret Thatcher. Pero el recurso a Laffer para bajar impuestos tiene hoy escaso predicamento y los políticos prefieren, en general, dar otra vuelta de tuerca al garrote fiscal. Y, cuando hay bajadas de impuestos, estas son de menor cuantía que las subidas, hecho que Roberts Higgs (1987) acuñó efecto ratchet o «trinquete». Cuando hay una crisis el gobierno aprovecha para subir «temporalmente» el tipo impositivo y cuando cesa lo baja, pero sin recuperar el nivel de partida. A largo plazo, la confiscación siempre va en aumento. Por ejemplo, tras la crisis de 2008, el IGIC (IVA) en Canarias fue subido del 5% al 7%; en 2019, se bajó al 6,5% y el reciente gobierno socialista-comunista desea recuperar ese medio puntito para dedicarlo, como siempre, a más gasto «social».

En segundo lugar, si el objetivo liberal es bajar impuestos, existen otras estrategias menos ambiguas; por ejemplo, limitar constitucionalmente los tipos impositivos, tal y como sucede en Suiza, donde los topes fiscales son: 11,5% IRPF; 9,8% sociedades y 0,825 por mil del capital.[2] En cambio, en España la Constitución certifica que un sistema tributario «en ningún caso, tendrá alcance confiscatorio»,[3] pero si no se precisa el significado de «confiscatorio», el gobierno podrá abusar fiscalmente sin límites. Por otro lado, al tratar de optimizar el ingreso fiscal, se olvida que a la eficiencia también se llega actuando por el lado del gasto.

En tercer lugar, los intereses de quienes dirigen el Estado pudieran ser distintos de lo que presuponemos. Un gobernante desea obtener la máxima confiscación, pero solo como objetivo intermedio; su finalidad última es el aumento y la retención del poder.

Mises (2011: 873) advirtió el poder destructivo del impuesto y su empleo como medio para aumentar el poder: «Se puede desarticular y destrozar la economía de mercado utilizando el poder impositivo y son numerosos los gobernantes y los partidos políticos deseosos de alcanzar semejante objetivo por esta vía». Es decir, se puede hacer daño a sabiendas y reducir la recaudación si con ello se obtiene una utilidad mayor. Por ejemplo, en Venezuela, el socialista Chávez destruyó moral y económicamente su país como medio para perpetuarse en el poder. Pero hay más ejemplos: las leyes de salario mínimo aumentan el paro y el gasto social a la vez que reducen el ingreso fiscal, pero se utilizan porque dan votos. Para el político, en general, y para el sátrapa, en particular, la curva de Laffer es un mero pasatiempo de los economistas.

Lo último y más importante, el recurso lafferiano para pagar menos impuestos es un error ético porque acepta tácitamente que el gobierno persiga un nivel confiscatorio máximo, lo que supone la rendición del individuo al Estado. Es como si un esclavo le dijera a su amo: «Si me castigas más de la cuenta vas a salir perdiendo». En el peor caso (rama ascendente), el gobierno sube impuestos y recauda más; en el mejor caso (rama descendente), el gobierno reduce impuestos y también recauda más. El resultado es que el Estado siempre aumenta su poder: «Un gobierno es tan fuerte como lo son sus ingresos» (Chodorov, 2002: vii). Reclamar una menor tributación no debe hacerse porque sea, simultáneamente, útil al individuo y útil al Estado (segundo caso). Cuando se trata de defender la libertad y la propiedad privada debemos evitar atajos, confusiones y trampas argumentales al servicio del Leviatán. En definitiva, la defensa liberal de la reducción de impuestos debe abandonar la utilitarista curva de Laffer y abrazar un nítido principio filosófico: un ser humano es un fin en sí mismo y no un esclavo fiscal.

Bibliografía

Chodorov, F. (2002). «The Income Tax: Root of all Evil». [Online edition]. Ludwig von Mises Institute.

Constitución suiza de 1999.

Constitución española de 1978.

Higgs, R. (1987). Crisis and Leviathan. Independent Institute.

Mises, L. (2011). La acción humana. Madrid: Unión Editorial.

Sánchez, D. (2019). https://www.expansion.com/actualidadeconomica/analisis

[1] Con Reagan, el tipo marginal del tramo superior del IRPF pasó de 70% a 28%.

[2] Constitución suiza de 1999, art. 128. Topes a nivel Confederación.

[3] Constitución española de 1978, art. 31.1.

Fuente: independent.typepad.com

Laffer, el peor amigo del liberal

Por Santiago Calvo. Instituto Juan De Mariana

Seguramente muchos de nosotros hemos debatido con algún “enemigo” de la libertad a cerca de la cantidad de impuestos que pagamos y es probable que los argumentos esgrimidos por nuestros “rivales” hayan acabado en los típicos “y si se bajan los impuestos, ¿quién haría los hospitales o los colegios?”; reducciones a lo absurdo de la que se sirve la retórica populista para desarmar a los adversarios para los cuales sale a su auxilio Laffer, “si bajas impuestos la actividad económica se acelera y eso ayuda a generar más ingresos fiscales que antes”.

Eso es básicamente lo que escribió en una servilleta Arthur Laffer, a saber, existen al menos dos tipos impositivos de un tributo capaces de lograr la misma recaudación, de tal forma que la estructura de los ingresos por dicho impuesto forman una parábola en la que en el punto más alto se encuentra el tipo óptimo que maximiza el montante de dinero que obtiene la Administración. El periodista Jude Wanniski años más tarde formalizaría dicha idea en un artículo un poco más amplio que la propia servilleta empleada por Laffer.

El problema es que en ocasiones se ha usado la curva de Laffer de manera alegre por muchos liberales para defender las bajadas de impuestos, de tal modo que ello causaría incrementos recaudatorios. En efecto, es común que las bajadas de impuestos y los aumentos de los ingresos públicos vayan ligadas en el tiempo, sin embargo, correlación no es lo mismo que causalidad, esto es, pueden existir muchas otras variables que ayuden a explicar el por qué de los incrementos de la recaudación, como por ejemplo, el efecto del ciclo sobre el tamaño de las bases imponibles; es más, la propia política fiscal de rebaja de impuestos puede tener efectos negativos sobre la recaudación y que al mismo tiempo otras variables intervengan en el sentido contrario ayudando a sostener o incrementar los ingresos del Estado. Es decir, para medir en qué parte de la curva de Laffer nos encontramos (en la izquierda, bajadas de impuestos causan una menor recaudación; en la derecha subidas de impuestos causan una menor recaudación), es necesario aislar bien las variables.

Un último apunte, el objetivo perseguido para un liberal con las bajadas de impuestos no debiera ser una mayor recaudación, esto es, un mayor poder estatal; al final, si se recurre a la curva de Laffer uno está entrando en el juego de los estatistas y, por lo tanto, cediendo en el debate del fondo ideológico y ético, y ya se sabe aquella frase que solía emplear Mises, “no cedas ante el mal, sino combátelo con mayor audacia”.

Madrid, no es Laffer todo lo que reluce

La Comunidad de Madrid es el ejemplo típico empleado por los liberales en España para defender que unos impuestos bajos pueden tener efectos positivos sobre la recaudación. Por ejemplo, Madrid se sitúa como la región que aplica una menor tributación en todos los tramos del IRPF, aplica una bonificación del 100% en el Impuesto que grava el Patrimonio, o en el Impuesto sobre Sucesiones y Donaciones se sitúa entre las Comunidades Autónomas que menor presión fiscal ejercen sobre los contribuyentes (ver aquí para un resumen de la imposición por Comunidades Autónomas). Al mismo tiempo que aplica unos impuestos tan bajos, la delegación de Madrid recaudó aproximadamente el 48% del total de los tributos ingresados por la Agencia Tributaria en el último ejercicio con datos disponibles (2016); en cuanto a los impuestos autonómicos, Madrid recauda casi tanto como Cataluña a pesar de tener un millón menos de habitantes, al mismo tiempo que su balanza fiscal con el resto del Estado presenta el saldo per cápita más deficitario (3.000 euros en 2014), muy por encima de lo que le correspondería dada su renta per cápita, por ejemplo, el País Vasco, con niveles de PIB per cápita similares presenta un superávit de 1.547 euros por habitante, debido a su aportación a la caja común (en 2015, aportó al Fondo de Garantía un 25% de su capacidad tributaria).

En efecto, tanto la estructura fiscal como el nivel impositivo aplicado afectan en gran medida al nivel de desarrollo económico y, por lo tanto, acaban afectando al tamaño de las bases imponibles. En el largo plazo, por ejemplo, impuestos que gravan a la propiedad o a las ventas tienen efectos negativos sobre el crecimiento de la renta en el largo plazo (Ojede y Yamarik, 2012) en Estados Unidos, conclusiones similares son obtenidas por Stoilova (2017) para la Unión Europea y en algunos países de Latino América, como México, Argentina y Chile la imposición sobre las empresas y sobre el consumo afectan de manera negativa al crecimiento (Canavire-Bacarreza, Martínez-Vázquez, Vulovic; 2013). Las bajadas de impuestos permiten una mejor asignación de los recursos, por eso, reducir la imposición sobre el capital en Francia se traduciría en mayores niveles de riqueza (Castelletti, Clerc, Lemoine; 2018).

El propio Ángel de la Fuente, director de Fedea, sostiene que una de las razones del éxito económico de Madrid es la facilidad para hacer negocios en la región, incluyendo la política fiscal. En un reciente estudio de Agrawal y Foremny (2018) los autores han calculado el impacto en la recaudación de una bajada de un punto porcentual en el tipo impositivo aplicado a las rentas superiores a 90.000 euros en la Comunidad Madrid y debido los efectos de, por un lado, un mayor número de ciudadanos logran mayores rentas debido al efecto de la bajada de impuestos (mayor oferta de trabajo, por ejemplo); y, por otro lado, al efecto de la movilidad de la población que decide cambiar su residencia desde otra región a la Comunidad de Madrid; los resultados muestran un incremento de la recaudación en unos 17 millones de euros, esto es, un 0,2% del total de lo recaudado por IRPF en la región madrileña.

Sin embargo, existen más razones para explicar el buen hacer de Madrid, por ejemplo, los efectos aglomeración. Los spillovers o efectos derrame positivos son aquellos que se producen cuando debido a una concentración de población o una cooperación entre empresas o Gobiernos, los beneficios generados por uno de los agentes económicos produce resultados positivos en el resto de participantes de la economía, debido a que se genera un gran volumen de conocimientos, tecnologías, economías de escala y competencia en el espacio (Hochman, 2010), que permiten reducir los costes de provisión de bienes y servicios, generando importantes fuerzas de atracción que ayudan a explicar la formación de aglomeraciones en torno a centros de producción.

Por ejemplo, en la propia Comunidad de Madrid se observan diferencias en la dinámica del mercado laboral según nos situemos en el centro o en la periferia, siendo en las conglomeraciones donde nos podemos encontrar mejores niveles de ocupación y actividad, conjuntamente con menores tasas de paro (Iglesias, Llorente y Dueñas; 2010); por otro lado, los trabajadores cualificados se concentran en las grandes urbanizaciones como Madrid, País Vasco o Cataluña (ver aquí). Es más, si observamos la aportación que hacen las regiones que contienen a la capital en los países de la Unión Europea, Madrid queda mal parada (ver aquí), puesto que su aportación es del 19% del PIB, frente al 23,4% de Londres, el 30,5% de París o 31,2% de la media de la UE; asimismo, las diferencias de renta per cápita entre la Comunidad de Madrid y la media del país (36%) se encuentran entre las más bajas de Europa, siendo del 47,5% en la UE, del 74,5% en Reino Unido, o del 68% en Francia; tan solo Alemania presenta una diferencia negativa, debido a su elevada descentralización (-4%).

Además, en el mismo trabajo de Agrawal y Foremny (2018) citado con anterioridad se calcula que el efecto neto de la bajada de un punto porcentual en el tramo del IRPF que grava a las rentas superiores a 90.000 euros es negativo, a pesar de la influencia positiva sobre la recaudación que ejercen tanto la movilidad como el cambio en la respuesta de los ingresos gravables. Esto se debe al simple efecto mecánico de que los contribuyentes que están siendo gravados por el tipo que se reduce pagarán, como consecuencia, una menor cantidad de impuestos, aproximadamente unos 61 millones de euros, por lo que al final la recaudación descendería en 44 millones de euros, esto es, la curva de Laffer se sitúa a la izquierda.

Las últimas bajadas de impuestos no se “pagaron solas”

Es sabido por todos que desde el año 2010 en España, de la mano de José Luis Rodríguez Zapatero, hubo un giro en la política fiscal con tal de reducir el déficit público. En el mismo año 2010 y a pesar de que las bases imponibles se redujeron en un 1,2%, la recaudación aumentó en un 10,8%, situación que se volvió a repetir en los siguientes ejercicios hasta 2013; ¿cómo pudo ser que aumentase la recaudación y al mismo tiempo las bases imponibles fuesen menores? Pues porque nos encontramos en el lado izquierdo de la Curva de Laffer, esto es, se subieron impuestos y, con ello, aumentó la recaudación. Las reformas fiscales introducidas entre 2010 y 2013 se tradujeron en una recaudación adicional de 37.000 millones de euros, según la Agencia Tributaria.

A partir del año 2014, en cambio, las bases imponibles comenzaron a crecer gracias a la recuperación que vivimos desde ese mismo año, lo que aprovechó el Gobierno para introducir tímidas rebajas fiscales con un claro interés electoral, lo que se tradujo en una reducción de unos 10.000 millones de euros entre 2015 y 2016 de la recaudación tributaria del Estado, compensada por el ciclo, puesto que la recaudación aumentó en un 4 y un 2,3% respectivamente. Es decir, las bajadas de impuestos no se pagaron solas, simplemente la actividad económica creció más que la caída de la recaudación, de hecho, si observamos el déficit estructural, este ha pasado del 2,3% de 2014 al 3% de 2017, según la Comisión Europea.

Según un trabajo de José Boscá, Rafael Doménech y Javier Ferri, la curva de Laffer de los impuestos sobre el consumo, trabajo y el capital en España se encuentran en la parte izquierda, es decir, reducir los tipos impositivos conllevaría una menor recaudación, que es exactamente lo que sucedió en 2015 y 2016 y, por el contrario, aumentar los tipos impositivos elevaría los ingresos tributarios, tal y como aconteció entre 2010 y 2013. Eso sí, subir los impuestos viene parejo con unos elevados costes en forma de menores niveles de PIB y empleo.

En definitiva, la curva de Laffer es un concepto muy básico para el cual es fácil verse tentado para defender las bajadas de impuestos, más lejos de la realidad, esta no siempre funciona, puesto que nos podemos encontrar en la parte izquierda de la curva y los aumentos de la recaudación pueden explicarse por otras variables que, si se quiere hacer un análisis riguroso, precisan de ser aisladas para evaluar los efectos de bajar los impuestos que, para un liberal, poco debiera importar si vienen acompañadas de una menor recaudación, a saber, el objetivo es reducir a la mínima expresión el Estado para tener más y no menos libertad.

Fuente: independent.typepad.com

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

Comentarios

Algo para decir?

Usted debe estar logueado para escribir un comentario.