Para qué sirven los Paraísos Fiscales

enero 21, 2025

Por Gustavo Ibáñez Padilla.

«La planificación fiscal es una forma legítima de minimizar la carga fiscal y maximizar la riqueza.»

John D. Rockefeller

Paraísos fiscales: qué son y para qué sirven

Los paraísos fiscales son un concepto que, aunque conocido en la opinión pública, a menudo se presta a malentendidos y generalizaciones. En términos simples, un paraíso fiscal es una jurisdicción que ofrece un trato tributario favorable a individuos y empresas no residentes. Estas ventajas pueden incluir tasas impositivas reducidas o nulas, altos niveles de confidencialidad financiera y un marco legal diseñado para atraer capital extranjero. Lugares como las Islas Caimán, Puerto Rico, BVI, Suiza, Delaware o Mónaco se encuentran entre los ejemplos más emblemáticos.

Mitos y realidades

«Los impuestos son el precio que pagamos por vivir en una sociedad civilizada. Pero eso no significa que debamos pagar más de lo necesario.»

Warren Buffett

La publicación de los Panama Papers y otros casos mediáticos han proyectado una sombra de sospecha sobre estas jurisdicciones, vinculándolas a actividades como el lavado de dinero o la evasión fiscal. Sin embargo, es importante diferenciar entre el uso legal e ilegal de estas herramientas financieras. Crear una sociedad offshore, abrir una cuenta bancaria internacional o establecer un fideicomiso en un paraíso fiscal es completamente legal. La ilegalidad surge cuando se ocultan activos, se falsean declaraciones fiscales o se utilizan estas estructuras para propósitos delictivos.

En este contexto, los paraísos fiscales se convierten en instrumentos para la optimización financiera. Empresas multinacionales y emprendedores los emplean para reducir costos, facilitar el comercio internacional y proteger patrimonios. De hecho, el término original “tax haven” (literalmente “refugio fiscal”) refleja cómo estas jurisdicciones permiten operar con mayor eficiencia en un entorno global cada vez más competitivo.

Ejemplos prácticos

«La globalización y la liberalización de los mercados han creado oportunidades para que las empresas y los individuos aprovechen las ventajas fiscales de diferentes jurisdicciones.»

Alan Greenspan

Consideremos el caso de una empresa que desea expandir sus operaciones a nivel internacional. Establecer una filial en un paraíso fiscal como las Islas Vírgenes Británicas puede reducir significativamente su carga tributaria, lo que le permite reinvertir esas ganancias en investigación y desarrollo o en la contratación de más personal. De manera similar, un inversor individual podría utilizar una cuenta en Suiza para proteger su patrimonio frente a posibles fluctuaciones económicas o políticas en su país de origen.

Un ejemplo emblemático es el de empresas tecnológicas como Apple o Google, que han estructurado sus operaciones de manera que gran parte de sus ganancias se declaran en jurisdicciones con impuestos bajos, como Irlanda o Bermudas. Aunque estas prácticas han sido criticadas, se realizan dentro del marco de las leyes fiscales internacionales.

Comparación con normas ISO

La idea de los paraísos fiscales también se puede entender desde la óptica de la estandarización, como ocurre con las normas ISO. Las certificaciones ISO proporcionan un marco para garantizar calidad, seguridad y eficiencia en procesos y productos. De manera similar, los paraísos fiscales operan bajo normativas que buscan atraer capital extranjero al ofrecer condiciones específicas. Por ejemplo, así como una empresa busca la certificación ISO 9001 para mejorar sus procesos, una compañía podría optar por operar en un paraíso fiscal para optimizar su carga tributaria.

Cabe destacar que, al igual que las normas ISO, los paraísos fiscales no garantizan éxito automático. Requieren un conocimiento profundo de las leyes locales e internacionales, y su uso inapropiado puede conllevar sanciones graves.

Beneficios económicos y estadísticas

«La planificación fiscal internacional es una forma de proteger la riqueza y asegurar el futuro financiero de las familias y las empresas.»

Jim Rogers

Según datos del Fondo Monetario Internacional (FMI), se estima que alrededor del 10% del PIB mundial está albergado en paraísos fiscales. Esto representa trillones de dólares en activos, que incluyen desde inversiones corporativas hasta cuentas individuales. En el ámbito empresarial, estudios del Tax Justice Network señalan que grandes empresas pueden ahorrar entre un 20% y un 30% de su carga fiscal al utilizar estructuras offshore.

En el caso de los individuos, los paraísos fiscales permiten proteger el patrimonio frente a la inflación, la devaluación de monedas o la inestabilidad política. Por ejemplo, en países con altas tasas de inflación, como Argentina o Venezuela, transferir activos a jurisdicciones más estables puede ser una estrategia de supervivencia financiera.

Críticas y controversias

A pesar de sus beneficios, los paraísos fiscales enfrentan fuertes críticas. Se argumenta que exacerban la desigualdad económica al permitir que grandes fortunas y corporaciones eludan impuestos. Además, los Estados pierden ingresos tributarios esenciales para financiar servicios públicos. En respuesta, organismos como la OCDE han implementado iniciativas para aumentar la transparencia, como el intercambio automático de información financiera.

No obstante, también es importante cuestionar el papel de los Estados en esta dinámica. Muchos gobiernos imponen cargas fiscales desproporcionadas que fomentan la búsqueda de alternativas legales en paraísos fiscales (lo cual favorece la competencia tributaria). La presión fiscal excesiva puede ser considerada una forma de opresión económica, lo que subraya la necesidad de un debate más equilibrado.

Cómo hacer un uso inteligente

Lejos de ser una práctica exclusiva de élites o delincuentes, los paraísos fiscales representan una herramienta para quienes buscan maximizar la eficiencia en un mundo globalizado. Su uso requiere planificación y cumplimiento estricto de las normativas legales, pero pueden ser una vía para proteger el patrimonio, reducir costos y facilitar el crecimiento empresarial.

La clave está en abordar estos recursos con una perspectiva informada y ética. Al igual que las normas ISO garantizan calidad en los procesos, los paraísos fiscales, usados adecuadamente, pueden ser una ventaja competitiva. En lugar de demonizarlos, es necesario comprender su papel en la economía global y buscar formas de integrarlos dentro de marcos regulatorios que equilibren eficiencia y equidad.

Si se utilizan con responsabilidad, los paraísos fiscales no solo benefician a quienes los emplean, sino que también pueden generar un impacto positivo al fomentar la competencia tributaria, promover la inversión y dinamizar la economía mundial. En definitiva, son una herramienta que, bien gestionada, puede transformar retos en oportunidades.

Fuente: Ediciones EP, 21/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Ventajas de los Paraísos Fiscales

Novedades sobre Paraísos Fiscales

Los paraísos fiscales son una bendición

Los Paraísos fiscales, últimos refugios de libertad

Los Paraísos fiscales del Caribe

Secreto bancario y Paraísos fiscales

Evasión fiscal, elusión fiscal y ahorro fiscal

.

.

Novedades sobre Paraísos Fiscales

abril 9, 2024

Novedades en el Mundo de los Refugios Fiscales

Un Paraíso Fiscal es un territorio que se caracteriza por aplicar un régimen tributario especialmente favorable a los ciudadanos y empresas no residentes que se domicilien a efectos legales en el mismo.

.

Hay una justificación moral para los Paraísos Fiscales: Protegen a las personas sujetas a persecuciones religiosas, étnicas, sexuales políticas o raciales.

.

La mayoría de la población mundial vive en regímenes con inadecuadas protecciones a los derechos humanos. Y las personas con bienes, son usualmente el blanco de estos gobiernos opresores.

.

La habilidad de depositar dinero en estos Paraísos Fiscales ofrece importantes protecciones para estas potenciales víctimas.

.

Artículos de interés:

La nueva Meca de los ricos: Estados Unidos

Estados Unidos pretende ser el único paraíso fiscal en el mundo

Estados Unidos el Paraíso Fiscal más importante

The World’s Favorite New Tax Haven Is the United States

¿Son legales los Paraísos fiscales?

Cómo evadir impuestos

Los paraísos fiscales son una bendición

Los Paraísos fiscales, últimos refugios de libertad

Los Paraísos fiscales del Caribe

Secreto bancario y Paraísos fiscales

Evasión fiscal, elusión fiscal y ahorro fiscal

Elusión y evasión impositiva: ¿son sinónimos?

.

.

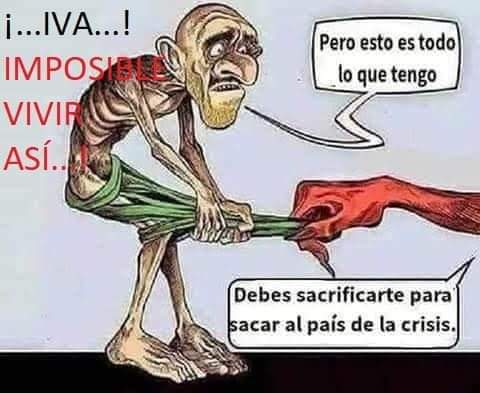

Los impuestos son un robo

noviembre 3, 2021

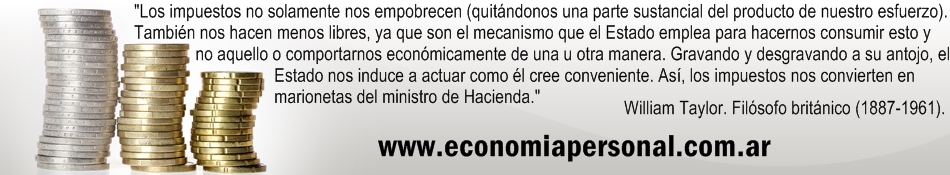

«Los impuestos no solamente nos empobrecen (quitándonos una parte sustancial del producto de nuestro esfuerzo). También nos hacen menos libres, ya que son el mecanismo que el Estado emplea para hacernos consumir esto y no aquello o comportarnos económicamente de una u otra manera. Gravando y desgravando a su antojo, el Estado nos induce a actuar como él cree conveniente. Así, los impuestos nos convierten en marionetas del ministro de Hacienda.»

William Taylor (1765-1836) Escritor, ensayista y erudito británico.

Es necesario repetirlo una y otra vez: Los impuestos son un robo. Mejor aún: Los impuestos son siempre un robo. Los impuestos reducen a los ciudadanos a la servidumbre más absoluta, convirtiéndolos en pobres esclavos.

Es preciso, siempre y en todo lugar, luchar en contra de los impuestos.

Veamos el caso de Europa:

.

Veamos lo que dice un reconocido economista:

.

¿Hasta cuándo nos vamos a dejar esquilmar?

.

Es necesario entender el problema y divulgar el tema para que los ciudadanos responsables puedan luchar en contra del flagelo que representan los impuestos.

.

Fuente: Ediciones EP, 2021.

.

Conozca más sobre el tema:

Más información:

Los Impuestos son un Robo

El pretexto de la Conciencia Tributaria

Los paraísos fiscales son una bendición

Los Paraísos fiscales, últimos refugios de libertad

Los Paraísos fiscales del Caribe

Secreto bancario y Paraísos fiscales

Evasión fiscal, elusión fiscal y ahorro fiscal

.

.

Argentina: Por qué fracasó el Blanqueo como estímulo a la construcción

septiembre 10, 2021

Blanqueo de la Construcción: cuánta plata consiguió y por qué no fue el boom que se esperaba

La Cámara del sector pide que se prorrogue. Hay un dictamen en Diputados con la extensión del plazo a la espera de su tratamiento.

El sector de la Construcción espera una prórroga del blanqueo.

Por Natalia Muscatelli.

El sector de la Construcción está en proceso de recuperación, viene generando más puestos de trabajo y ya alcanzó los niveles que tenía en la prepandemia. Sin embargo, la actividad podría tener un impulso más dinamizador, aseguran los empresarios, si se prorrogara la ley de blanqueo de capitales que rigió hasta julio y aspiraba a captar nuevas inversiones en el sector.

“Estamos yendo en ese camino”, señaló el presidente de la Camara Argentina de la Construcción (Camarco), Ivan Szczech, al referirse a las gestiones que está llevando adelante la entidad para que la ley sea prorrogada y el sector pueda contar con ella antes de fin de año.

La Ley de Incentivo a la Construcción Federal Argentina y Acceso a la Vivienda fue promulgada el 12 de marzo, pero demoró más de un mes en ser reglamentada. Básicamente, la medida proponía tres etapas para «externalizar» dinero destinado a las obras en construcción.

Para ingresar en la primera etapa, que tenia un plazo de 60 dias, el costo fiscal era del 5%. En la segunda etapa, del 10% (hasta el dia 90) y en la tercera del 20%, hasta el 9 de julio, cuando venció el blanqueo.

“Lamentablemente al tardar la reglamentación, la ley fue desaprovechada porque sólo quedaron cinco dias hábiles para blanquear en la primera etapa, que era la más conveniente”, explicó Szczech. En esa primera etapa, según el directivo, hubo siete mil aperturas de cuentas por un monto cercano a los US$ 200 millones. Mientras que solo ingresó el 10% del total en las siguientes dos etapas.

El sector viene pidiendo, sin éxito, la prórroga de la ley que tiene dictamen de comisión en la Cámara de Diputados pero aún espera ser tratada en el recinto. Si bien parece haber consenso entre los legisladores para darle media sanción, todo se disipó -hasta ahora- debido a las elecciones.

Según el directivo de Camarco, la actividad viene recuperándose, especialmente a partir de la obra pública en el interior del pais. Y eso se está notando en el empleo (se recuperaron 74 mil puestos de trabajo) y también en los números de las empresas, explica. Sin embargo, «la Argentina hoy tiene el 2,2% del PBI en inversión publica, cuando se necesitaría entre el 5% y el 6%», señaló. Y precisó que, en 2022, se espera que llegue al 3,4% del PBI.

En cuanto a las obras privadas, se fueron recuperando también a medida que disminuyeron las restricciones por la pandemia y ya alcanzaron los niveles previos a la llegada del Covid.

“Hay demanda porque todavía el costo de la Construcción en dólares por metro cuadrado sigue siendo bajo (aunque menos que el año pasado) y representa una buena inversión para la gente, según el directivo. Por eso, insisten en que cuánto antes se consiga la prórroga del blanqueo, más se recuperá el mercado.

Sin embargo, algunos empresarios del sector destacan ciertas «flaquezas» del blanqueo. Según el broker inmobiliario Oscar Puebla «es sorprendente que con los beneficios que planteó el blanqueo prácticamente no haya entrado nadie. El problema es la falta de confianza en las medias económicas. Si hubiera reglas más claras, la gente tendría más confianza», opinó.

Segun el empresario Sebastián Cantero, de Toro Brokers, (TBSA) las dificultades que tuvo el país por la pandemia no le dio tiempo o reacción a un montón de gente que hubiese querido entrar al blanqueo. Por eso, consideró: «no solo debería extenderse el plazo de la ley, sino que debería abarcar a la compra de bienes inmuebles usados», dice. «Ya que mucha gente, tras la cuarentena decidió vender su casa en la Capital Federal para construir en el Gran Buenos Aires, por ejemplo».

El martes pasado, el INDEC informó que en julio la actividad de la construcción registró un crecimiento del 19,8% respecto del mismo mes del año anterior. Fue la octava variación positiva desde noviembre del año pasado.

Según la consultora ACM, «los principales drivers favorables en el futuro para la construcción serían los bajos costos en dólares, aunque crecientes en los últimos meses, las tasas de interés reales bajas y un renovado impulso a la obra pública«.

«Por otro lado, los controles cambiarios podrían impulsar la demanda inmobiliaria», consignó en su último informe.

Junto con la propuesta sobre el blanqueo destinado a las obras, la Cámara de la Construcción también había presentado un proyecto para estimular los créditos hipotecarios, una de las claves para activar la demanda pero que hoy no prosperan por las condiciones económicas.

Según las escrituras contabilizadas por el Colegio de Escribanos de la Ciudad de Buenos Aires, en los primeros siete meses del año se hicieron apenas 855 bajo esta modalidad. “En la Argentina, menos del 1% del PBI se destina a créditos hipotecarios”, ratificó el presidente de Camarco.

Ambas iniciativas, la del blanqueo y la de los préstamos hipotecarios, también fueron acompañadas por la creación de un Fondo Fiduciario de Cobertura y Promoción (FFCP) que, según el sector, serviría como herramienta para impulsar la adquisición de viviendas.

Fuente: clarin.com, 10/09/21

Más información:

Argentina carece de moneda

Vincúlese a nuestras Redes Sociales:

.

.

Quieren robar sus ahorros

junio 9, 2021

El Estado Profundo va por sus ahorros

Por Bill Bonner. Marzo 2016 (absolutamente vigente en 2021).

Van por su dinero y ya saben cómo obtenerlo. Gracias a las tasas de interés negativas, que no son más que un impuesto, lograrán hacerse con sus ahorros.

¿Hay realmente una “guerra contra el efectivo”?

No, lo que hay es una guerra contra usted.

No, lo que hay es una guerra contra usted.

Volveremos a esto en un minuto… Ahora hagamos un breve repaso por los acontecimientos sucedidos esta última semana.

El desplome del petróleo

Malas noticias para los productores de shale oil estadounidenses. Bloomberg publica:

El número de plataformas de perforación de petróleo y gas en Estados Unidos ha caído a su nivel más bajo en los últimos 75 años… la reducción ha terminado con casi el 75% de los equipos de perforación.

Los municipios del boom del fracking se están convirtiendo en ciudades fantasma.

Los miles de millones de dólares de inversión (la industria nunca ha tenido un flujo de fondos positivo) han dejado de fluir hacia los productores de shale estadounidenses. Los ingresos (tal y como están ahora) han disminuido notablemente.

En el sector tecnológico, Yahoo! está pagando por su ola de compras compulsivas. Es una de las once compañías que, de acuerdo con USA TODAY, “perdieron sumas obscenas” de dinero el año pasado:

Hay 11 compañías en el índice Russell 3000, que incluyen desde una serie de empresas del sector de la energía como Apache, hasta el conglomerado industrial General Electric, pasando por el portal de noticias Yahoo!, que han reportado asombrosas pérdidas netas en el año que recién termina…

Cada una de esas compañías reportaron pérdidas netas por valor de 4 mil millones de dólares o más el año pasado- haciendo parecer pequeña la impresionante cantidad de mil millones de pérdida neta anunciada hace unos días por la empresa minorista Sears.

Un montón de estiércol

Pero volvamos a la guerra contra el efectivo. Todo es mucho más siniestro de lo se que imagina…

Varios países, como Dinamarca, Suecia y Noruega, casi no tienen dinero en efectivo.

Otros, como Francia, han prohibido las transacciones en efectivo por montos superiores a determinadas cantidades. En los niveles más altos del gobierno de la India -en este momento, una de las sociedades más dependientes de efectivo del mundo- existen planes para “desincentivar” el uso del mismo.

Mientras tanto, los economistas y comentaristas del establishment -entre los que se destacan Larry Summers y Keneth Rogoff de la Universidad de Harvard; Willem Buiter, economista jefe de Citibank; Andy Haldane del Banco de Inglaterra y Martin Wolf del Financial Times- se han manifestado a favor de una sociedad sin dinero en efectivo. [Todos reconocidos representantes de la perversa Agenda Globalista]

Summers afirmó que es “tiempo de acabar con el billete de 100 dólares”.

De acuerdo con el New York Times, “deshacerse de los billetes de alta denominación podría ayudar a combatir el crimen”.

Hoy cavaremos un poco más profundo en este montón de estiércol para tratar de averiguar lo que oculta una medida de este tipo….

¡Qué gran sorpresa! Ahí está el Estado Profundo –maloliente, malévolo, y maligno.

Comentario de EconomiaPersonal.com.ar:

Es un enorme peligro eliminar el dinero en efectivo, podemos literalmente vernos inmersos en un mundo orwelliano donde los gobiernos puedan controlar literalmente cada compra, transacción, y movimiento económico, de cada persona.

La prohibición de los Ben Franklins

En primer lugar, deshagámonos -como si tuviéramos un pañal sucio entre las manos- de la idea que eliminar los Ben Franklins y otros billetes de alta denominación es una forma de “luchar contra el crimen”.

En primer lugar, deshagámonos -como si tuviéramos un pañal sucio entre las manos- de la idea que eliminar los Ben Franklins y otros billetes de alta denominación es una forma de “luchar contra el crimen”.

Si ahora usted quisiera cerrar un negocio por 100.000 dólares, necesitaría una pila de billetes de 100 dólares de un poco más de 10 centímetros de largo.

Ahora imaginemos que el billete de 100 dólares estuviera fuera de circulación. ¿Piensa usted que el vendedor de drogas le dirá a su cliente “Oh, creo que no podremos hacer negocios, me es mucha molestia cargar con tantos billetes”?

¿Cree que el que se beneficia por una obra pública con sobreprecios le dirá al funcionario en un garage: “lo siento, simplemente no puedo conseguir el dinero porque no entraba en el sobre”?

¿Que la prostituta le dirá al proxeneta que no trabaja para obtener billetes de 20?

No se preocupe por los criminales. En la Argentina, la columna vertebral de la economía es un billete de 100 pesos- equivalente a unos 6 dólares.

Tengo una casa en la Argentina. He visto cómo usa la gente ese billete. Los argentinos lo usan para todo. Desde comprar el periódico hasta vender un departamento de un millón de dólares. Llevan el dinero escondido en bolsas de papel (para no llamar la atención de los ladrones). Lo guardan en cajas fuertes. Pilas de esos billetes salen de sus bolsillos y se sientan en los escritorios de los cambistas del mercado negro.

¿Una molestia?

Sí.

¿Una manera de acabar con el crimen?

¿Estás bromeando?

Los vendedores de drogas, las prostitutas, los asesinos a sueldo, los terroristas, los que se dedican al blanqueo de capitales… Todos ellos ya están catalogados como criminales…y amenazados con multas, la cárcel e incluso la muerte.

¿El problema de tener que cargar con billetes de baja denominación los va a detener?

Olvídenlo. Ellos utilizarán billetes más pequeños, divisas extranjeras, Bitcoin, oro o algo más. Si se bloquea el uso de billetes grandes, innovarán.

Un “impuesto” a los ahorros

¿Qué hay de la idea de que prohibir el dinero en efectivo ayudará a la economía?

Si el dinero en efectivo es más difícil de conseguir, para los bancos centrales será más fácil imponer una tasa de interés negativa en sus depósitos bancarios.

Sin la opción de mantener los ahorros en moneda física, la gente no tendrá más remedio que mantener su dinero como un depósito en el banco… y pagar por ahorrar.

Un tipo de interés negativo no es más que un impuesto… uno que es puesto en marcha por los trabajadores del cartel de la industria bancaria y que no necesita ninguna votación en el Congreso.

Con una tasa de interés negativa del 1%, se pierden 10 dólares de cada 1.000 ahorrados. Esto es lo mismo que un 1% de “impuesto al ahorro”.

Pero, un momento… El aumento de los impuestos normalmente no provoca que la gente gaste más. Hace que los ciudadanos cierren sus billeteras, no que las abran.

Si les quitan el dinero, los dejan con menos (¡Ups!). Usted tiene que recortar sus gastos. Y si usted está ahorrando para la jubilación, un impuesto sobre sus ahorros significará que tendrá que ahorrar más (y gastar menos) de lo que gana.

No hay prueba a lo largo de la historia que demuestre que quitarle el dinero a la gente ayuda a la economía. La idea es tan absurda que solo se le podía haber ocurrido a un economista doctorado… o a un canalla.

No hay prueba a lo largo de la historia que demuestre que quitarle el dinero a la gente ayuda a la economía. La idea es tan absurda que solo se le podía haber ocurrido a un economista doctorado… o a un canalla.

Pero para entender cabalmente qué tenemos entre manos ahora… tenemos que retroceder cientos de años.

Quédese en sintonía,

Bill Bonner

—Bill Bonner es fundador y presidente de Agora Inc., con sede en Baltimore, Estados Unidos. Es el autor de los libros “Financial Reckoning Day” y “Empire of Debt” que estuvieron en la lista del New York Times de libros más vendidos.

Fuente: Inversor Global, marzo 2016.

Más información:

¿Un mundo sin dinero en efectivo?

¿Dinamarca quiere eliminar el dinero en efectivo?

Economía mundial: hacia el fin del dinero en efectivo

¿Son los impuestos un robo?

agosto 5, 2020

“Los impuestos son un robo” es un eslogan popular entre los libertarios. Captura el sentimiento de que debemos mantener al Estado con los mismos estándares morales que los actores no estatales.

Por Michael Huemer.

Imagine que he fundado una organización de caridad que ayuda a los pobres. 1 Pero no hay suficientes personas que contribuyan voluntariamente a mi caridad, por lo que muchos de los pobres siguen hambrientos. Decido resolver el problema acercándome a la gente acomodada en la calle, apuntándoles con un arma y exigiéndoles su dinero. Canalizo el dinero en mi caridad, y los pobres son alimentados y vestidos por fin.

POR QUÉ LOS IMPUESTOS PUEDEN SER UNA FORMA DE ROBO

En este escenario, me llamarían ladrón. ¿Por qué? La respuesta parece ser: porque me estoy apropiando de la propiedad de otras personas sin su consentimiento . La frase en cursiva parece ser lo que significa » robo «. “Tomar sin consentimiento” incluye tomar mediante una amenaza de fuerza emitida contra otras personas, como en este ejemplo. Este hecho no se ve alterado por lo que hago con el dinero después de tomarlo. No dirías: «Oh, ¿diste el dinero a los pobres? En ese caso, tomar la propiedad de las personas sin consentimiento no fue un robo después de todo «. No; Se podría afirmar que fue un robo socialmente beneficioso, pero aún así fue un robo.

Ahora compare el caso de los impuestos. Cuando el gobierno «grava» a los ciudadanos, lo que esto significa es que el gobierno exige dinero a cada ciudadano, bajo una amenaza de fuerza: si no paga, los agentes armados contratados por el gobierno lo llevarán lejos y lo encerrarán en una jaula. Esto parece un caso tan claro como cualquiera de tomar la propiedad de las personas sin su consentimiento. Entonces el gobierno es un ladrón. Esta conclusión no cambia por el hecho de que el gobierno utiliza el dinero para una buena causa (si lo hace). Eso podría hacer que los impuestos sean un tipo de robo socialmente beneficioso, pero sigue siendo un robo.

.

TRES CONTRAARGUMENTOS

La mayoría de las personas son reacias a llamar al robo de impuestos. ¿Cómo podría uno evitar decir esto? A continuación se presentan tres argumentos que uno podría probar, junto con las respuestas más obvias.

PRIMER ARGUMENTO

Los impuestos no son robos, porque los ciudadanos han acordado pagar impuestos. Esto es parte del “contrato social”, que es una especie de acuerdo entre los ciudadanos y el gobierno, mediante el cual los ciudadanos se comprometen a pagar impuestos y obedecer las leyes, a cambio de la protección del gobierno. Al utilizar los servicios gubernamentales (como carreteras, escuelas y policía), y permanecer presente en el territorio del gobierno, usted indica que acepta el contrato social. 2

RESPONDER AL PRIMER ARGUMENTO

Cuando el gobierno exige que le paguemos dinero o que desocupemos nuestra propia tierra, el gobierno actúa como un ladrón.

Simplemente no existe tal contrato. 3 El gobierno nunca ha redactado y ofrecido tal contrato, ni nadie lo ha firmado.

Aún así, el uso de los servicios del gobierno podría implicar un acuerdo para pagar por esos servicios, si las personas que no los usaron no estaban obligados a pagar. Pero, de hecho, el gobierno obliga a los ciudadanos a pagar impuestos independientemente de si utilizan los servicios del gobierno o no. Por lo tanto, el hecho de que use servicios gubernamentales no indica nada acerca de si acepta pagar impuestos.

Permanecer presente en «el territorio del gobierno» tampoco indica acuerdo con el supuesto contrato social. Esto se debe a que el gobierno de hecho no posee toda la tierra que reclama como «su territorio»; esta tierra es, más bien, principalmente propiedad de particulares. Si soy dueño de una tierra que otras personas están usando, puedo exigirle que me pague dinero o desocupe mi tierra. Pero si veo a algunas personas en su tierra, no puedo exigir que me paguen dinero o que desalojen su propia tierra. Si hago eso, soy un ladrón.

SEGUNDO ARGUMENTO

El gobierno no puede ser un ladrón, porque es el gobierno quien define los derechos de propiedad a través de sus leyes. El gobierno simplemente puede hacer leyes que digan que el dinero que se supone que debe pagar en impuestos no es realmente suyo en primer lugar; Es el dinero del gobierno. 4 4

RESPONDER AL SEGUNDO ARGUMENTO

El segundo argumento gira en torno a las afirmaciones (i) de que no existen derechos de propiedad independientes de las leyes gubernamentales, y (ii) que el gobierno puede crear derechos de propiedad simplemente declarando que algo pertenece a alguien. No hay una razón obvia para creer (i) o (ii), y ambas afirmaciones son contraintuitivas.

Imagina que viajas a una región remota fuera de la jurisdicción de cualquier gobierno, donde te encuentras con un ermitaño viviendo de la tierra. El ermitaño caza con una lanza de su propia creación, que le parece interesante. Usted decide (sin el consentimiento del ermitaño) llevar la lanza con usted cuando se vaya. Parecería correcto decir que «robaste» la lanza. Esto muestra la inverosimilitud de (i).

Luego, imagina que eres un esclavo en el sur americano del siglo XIX. Supongamos que decide escapar de su maestro sin el consentimiento de su maestro. Si (ii) es cierto, estaría violando los derechos de su amo al robarse . Tenga en cuenta que no estaría simplemente violando un derecho legal ; si (ii) es cierto, el gobierno crea derechos y obligaciones morales a través de sus leyes, por lo que estaría violando los derechos morales de su amo . Esto muestra la inverosimilitud de (ii).

TERCER ARGUMENTO

Los impuestos son solo el precio que cobra el gobierno por proporcionar la ley y el orden. Sin impuestos, el gobierno colapsaría, luego todo el orden social se derrumbaría y no tendrías dinero en absoluto. Los impuestos no son como el robo porque los ladrones no brindan servicios valiosos, y mucho menos servicios que le permiten ganar el dinero del que están tomando una porción. 5 5

RESPUESTA AL TERCER ARGUMENTO

Imagina que te sostengo a punta de pistola y te quito $ 20. También dejo uno de mis libros a cambio. Cuando me veas más tarde sin mi arma, me llamas ladrón y reclamas tu dinero. “Oh, no”, digo, “no soy un ladrón, porque te di algo valioso a cambio. Es cierto que nunca solicitó el libro, pero es un buen libro, que vale mucho más de $ 20 «.

Esta respuesta de mi parte sería confusa. No importa que te haya dado un bien a cambio, y no importa si el libro realmente vale más de $ 20. Lo que importa es que tomé tu dinero sin tu consentimiento.

Tampoco importa si se beneficia mucho del libro. Supongamos que (incapaz de convencerme de que lo retire) terminas leyendo mi libro, que resulta contener consejos tan útiles que terminas mucho mejor (incluso económicamente ) que antes de que yo llegara. Nada de esto cambia el hecho de que soy un ladrón. El orden temporal tampoco importa: si primero le doy el libro no solicitado, luego espero a que se beneficie económicamente de él, y luego le quite por la fuerza parte del dinero que ganó, seguiré siendo un ladrón.

La lección: tomar la propiedad de las personas sin su consentimiento es un robo, incluso si también los beneficia, e incluso si los ayudó a obtener esa misma propiedad.

ENTONCES, ¿QUÉ PASA SI LOS IMPUESTOS SON ROBOS?

Si los impuestos son robos, ¿se deduce que debemos abolir todos los impuestos? No necesariamente. Algunos robos pueden estar justificados. Si tiene que robar una barra de pan para sobrevivir, entonces está justificado hacerlo. Del mismo modo, el gobierno podría estar justificado en impuestos, si esto es necesario para evitar algún resultado terrible, como una ruptura del orden social.

¿Por qué, entonces, importa si los impuestos son robos? Porque aunque el robo puede estar justificado, generalmente no está justificado. Está mal robar sin tener una muy buena razón. Lo que cuenta como razones suficientemente buenas está más allá del alcance de este breve artículo. Pero como ejemplo, no está justificado robar dinero, por ejemplo, para que pueda comprar una bonita pintura para su pared. Del mismo modo, si los impuestos son robos, entonces probablemente sería un error gravar a las personas, por ejemplo, para pagar un museo de arte.

En otras palabras, la tesis de “los impuestos son robos” tiene el efecto de elevar los estándares para el uso justificado de los impuestos. Cuando el gobierno planea gastar dinero en algo (apoyo para las artes, un programa espacial, un programa nacional de jubilación, etc.), uno debería preguntarse: ¿estaría permitido robar a las personas para ejecutar este tipo de programa? De lo contrario, no está permitido cobrar impuestos a las personas para ejecutar el programa, ya que los impuestos son un robo.

- Este ejemplo es de Michael Huemer, El problema de la autoridad política (Nueva York: Palgrave Macmillan, 2013), 3–4, 154. ↩

- Ver John Locke, Segundo Tratado de Gobierno , ed. CB Macpherson (Indianápolis, Indiana: Hackett, 1980; publicado originalmente en 1690), esp. secciones 120-1. ↩

- Los problemas con la teoría del contrato social se explican en detalle en Huemer, El problema de la autoridad política , cap. 2. ↩

- Ver Liam Murphy y Thomas Nagel, The Myth of Ownership: Taxes and Justice (Oxford: Oxford University Press, 2002), p. 58. ↩

- Ver Murphy y Nagel, op. cit. , págs. 32-3; Stephen Holmes y Cass Sunstein, El costo de los derechos: por qué la libertad depende de los impuestos (Nueva York: WW Norton, 1999), cap. 3. Para una respuesta más elaborada, ver Michael Huemer, «¿Es la redistribución de la riqueza una violación de los derechos?» en The Routledge Handbook of Libertarianism , ed. Jason Brennan, David Schmidtz y Bas van der Vossen (Routledge, de próxima publicación). ↩

–Michael Huemer es profesor de filosofía en la Universidad de Colorado, Boulder. Escribe sobre el escepticismo filosófico, el problema de la inducción, el intuicionismo ético, el libre albedrío y la ética deontológica, y ha impartido cursos de ética, filosofía social, lógica, epistemología, filosofía de la ciencia y metafísica.

Fuente: libertarianism.org

Más información:

Los Impuestos son un Robo

El pretexto de la Conciencia Tributaria

Vincúlese a nuestras Redes Sociales:

LinkedIn YouTube Facebook Twitter

.

.

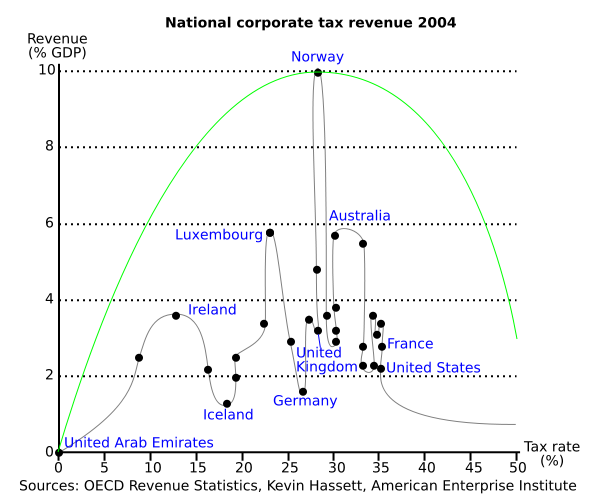

El engaño de la Curva de Laffer

febrero 1, 2020

Sobre la curva de Laffer

Por José Hernández Cabrera. Instituto Juan de Mariana

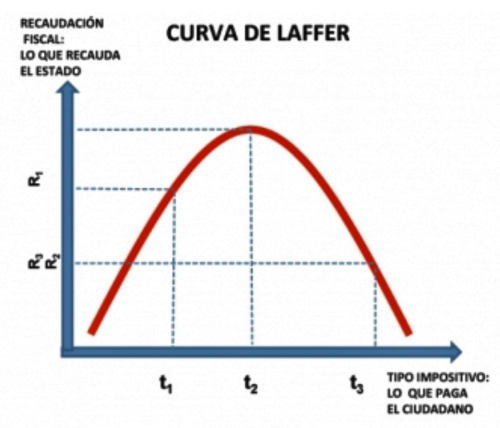

En septiembre de 1974, Arthur Laffer cenaba en Washington con Dick Cheney, Donald Rumsfeld y el periodista Jude Wanniski. El joven economista de la Escuela de Chicago trataba de convencer a ambos políticos de algo insólito: era posible incrementar la recaudación fiscal bajando los impuestos. Para ayudarse en la explicación, Laffer dibujó en una servilleta una curva en forma de campana que representaba la relación entre el tipo impositivo (abscisa) y la recaudación (ordenada). Supuestamente, existía un tipo óptimo (t*) que maximizaba el ingreso (Tmax); por encima o por debajo del primero, se reducía el segundo. Los republicanos dieron por válida esta teoría y, 6 años más tarde, cuando Reagan llegó a la presidencia de EE. UU., la puso en práctica. Según el propio Laffer: «La rebaja de impuestos fue un éxito rotundo. El crecimiento se disparó, la inflación se moderó, el comercio con el resto del mundo fue a más…» (Sánchez, 2019). Recientemente, el presidente Trump ha condecorado a Laffer, de 79 años, con la Medalla Presidencial de la Libertad.

Tras este preámbulo, diremos que la curva de Laffer es analíticamente cierta, es una verdad a priori. El mérito de Laffer fue dar una apariencia «científica» a lo que Mises (2011: 874) ya había afirmado en 1940: «Cualquier impuesto concreto -de igual manera que todo el sistema fiscal de un país- se autodestruye en cuanto rebasa ciertos límites». La curva es apodíctica en sus extremos: si el tipo es 0%, la recaudación es cero; y si el tipo fuera 100%, la producción desaparecería y con ella la recaudación. Necesariamente, también debe existir una rama ascendente, un punto de inflexión y una rama descendente. Lo que no sabemos es qué ocurre «dentro» de la curva, es decir, no sabemos su forma. A medida que nos alejamos de sus extremos hacia el centro, aumenta la incertidumbre sobre si estamos a la izquierda o a la derecha del escurridizo máximo, al que sólo es posible aproximarse mediante tanteo (Mises, 2011: 872). El asunto se complica aún más si desagregamos el análisis. Hay una curva de Laffer para cada tipo de impuesto y para cada individuo, sin contar que las condiciones sociológicas varían de un país a otro: productividad, eficacia del sistema de compulsión fiscal, resistencia social a la confiscación, etc.

Desde su aparición, en el restaurante del Hotel Washington, la curva de Laffer ha sido fuente de controversia. Socialistas, keynesianos y otros adoradores del gasto público han dicho de ella que era «la mentira más grande jamás escrita en una servilleta». Supuestamente, la curva de Laffer era falsa y sólo servía a los intereses de los más ricos, deseosos de reducir la progresividad del impuesto.[1] Por su parte, liberales y conservadores la han utilizado como argumento para reducir la enorme carga fiscal que soportan las clases altas y medias. Hoy, por paradójico que parezca, pretendemos criticar esta última apelación por considerarla ineficaz y, sobre todo, contraria a los principios que sostienen una sociedad libre.

En primer lugar, la curva de Laffer es un instrumento estatista al servicio de la mayor confiscación en cifras absolutas. El que pide una bajada de impuestos apelando a la curva de Laffer le dice al político: «La avaricia rompe el saco. Baje usted los impuestos y recaudará más»; el político, por su parte, podría espetar: «Usted se equivoca, todavía es posible exprimir un poco más al contribuyente, especialmente a los más ricos». Y como la forma de la curva y su mítico punto álgido son incognoscibles, sendos argumentos pueden ser empleados ad libitum tanto por partidarios como por detractores. La curva de Laffer, por tanto, puede ser utilizada instrumentalmente para conseguir una cosa y su contraria, según quien la «dibuje». Por otro lado, quienes justifican la máxima confiscación siempre desean perfeccionar el sistema de compulsión para que todos «pasen por caja». Con frecuencia se olvidan de que evasión y elusión son formas en que el mercado reacciona ante la violencia fiscal (valga la redundancia).

Es justo aquí reconocer que la teoría de Laffer produjo, en los años 80, un cambio en las políticas fiscales a raíz de los éxitos económicos de Ronald Reagan y Margaret Thatcher. Pero el recurso a Laffer para bajar impuestos tiene hoy escaso predicamento y los políticos prefieren, en general, dar otra vuelta de tuerca al garrote fiscal. Y, cuando hay bajadas de impuestos, estas son de menor cuantía que las subidas, hecho que Roberts Higgs (1987) acuñó efecto ratchet o «trinquete». Cuando hay una crisis el gobierno aprovecha para subir «temporalmente» el tipo impositivo y cuando cesa lo baja, pero sin recuperar el nivel de partida. A largo plazo, la confiscación siempre va en aumento. Por ejemplo, tras la crisis de 2008, el IGIC (IVA) en Canarias fue subido del 5% al 7%; en 2019, se bajó al 6,5% y el reciente gobierno socialista-comunista desea recuperar ese medio puntito para dedicarlo, como siempre, a más gasto «social».

En segundo lugar, si el objetivo liberal es bajar impuestos, existen otras estrategias menos ambiguas; por ejemplo, limitar constitucionalmente los tipos impositivos, tal y como sucede en Suiza, donde los topes fiscales son: 11,5% IRPF; 9,8% sociedades y 0,825 por mil del capital.[2] En cambio, en España la Constitución certifica que un sistema tributario «en ningún caso, tendrá alcance confiscatorio»,[3] pero si no se precisa el significado de «confiscatorio», el gobierno podrá abusar fiscalmente sin límites. Por otro lado, al tratar de optimizar el ingreso fiscal, se olvida que a la eficiencia también se llega actuando por el lado del gasto.

En tercer lugar, los intereses de quienes dirigen el Estado pudieran ser distintos de lo que presuponemos. Un gobernante desea obtener la máxima confiscación, pero solo como objetivo intermedio; su finalidad última es el aumento y la retención del poder.

Mises (2011: 873) advirtió el poder destructivo del impuesto y su empleo como medio para aumentar el poder: «Se puede desarticular y destrozar la economía de mercado utilizando el poder impositivo y son numerosos los gobernantes y los partidos políticos deseosos de alcanzar semejante objetivo por esta vía». Es decir, se puede hacer daño a sabiendas y reducir la recaudación si con ello se obtiene una utilidad mayor. Por ejemplo, en Venezuela, el socialista Chávez destruyó moral y económicamente su país como medio para perpetuarse en el poder. Pero hay más ejemplos: las leyes de salario mínimo aumentan el paro y el gasto social a la vez que reducen el ingreso fiscal, pero se utilizan porque dan votos. Para el político, en general, y para el sátrapa, en particular, la curva de Laffer es un mero pasatiempo de los economistas.

Lo último y más importante, el recurso lafferiano para pagar menos impuestos es un error ético porque acepta tácitamente que el gobierno persiga un nivel confiscatorio máximo, lo que supone la rendición del individuo al Estado. Es como si un esclavo le dijera a su amo: «Si me castigas más de la cuenta vas a salir perdiendo». En el peor caso (rama ascendente), el gobierno sube impuestos y recauda más; en el mejor caso (rama descendente), el gobierno reduce impuestos y también recauda más. El resultado es que el Estado siempre aumenta su poder: «Un gobierno es tan fuerte como lo son sus ingresos» (Chodorov, 2002: vii). Reclamar una menor tributación no debe hacerse porque sea, simultáneamente, útil al individuo y útil al Estado (segundo caso). Cuando se trata de defender la libertad y la propiedad privada debemos evitar atajos, confusiones y trampas argumentales al servicio del Leviatán. En definitiva, la defensa liberal de la reducción de impuestos debe abandonar la utilitarista curva de Laffer y abrazar un nítido principio filosófico: un ser humano es un fin en sí mismo y no un esclavo fiscal.

Bibliografía

Chodorov, F. (2002). «The Income Tax: Root of all Evil». [Online edition]. Ludwig von Mises Institute.

Constitución suiza de 1999.

Constitución española de 1978.

Higgs, R. (1987). Crisis and Leviathan. Independent Institute.

Mises, L. (2011). La acción humana. Madrid: Unión Editorial.

Sánchez, D. (2019). https://www.expansion.com/actualidadeconomica/analisis

[1] Con Reagan, el tipo marginal del tramo superior del IRPF pasó de 70% a 28%.

[2] Constitución suiza de 1999, art. 128. Topes a nivel Confederación.

[3] Constitución española de 1978, art. 31.1.

Fuente: independent.typepad.com

Laffer, el peor amigo del liberal

Por Santiago Calvo. Instituto Juan De Mariana

Seguramente muchos de nosotros hemos debatido con algún “enemigo” de la libertad a cerca de la cantidad de impuestos que pagamos y es probable que los argumentos esgrimidos por nuestros “rivales” hayan acabado en los típicos “y si se bajan los impuestos, ¿quién haría los hospitales o los colegios?”; reducciones a lo absurdo de la que se sirve la retórica populista para desarmar a los adversarios para los cuales sale a su auxilio Laffer, “si bajas impuestos la actividad económica se acelera y eso ayuda a generar más ingresos fiscales que antes”.

Eso es básicamente lo que escribió en una servilleta Arthur Laffer, a saber, existen al menos dos tipos impositivos de un tributo capaces de lograr la misma recaudación, de tal forma que la estructura de los ingresos por dicho impuesto forman una parábola en la que en el punto más alto se encuentra el tipo óptimo que maximiza el montante de dinero que obtiene la Administración. El periodista Jude Wanniski años más tarde formalizaría dicha idea en un artículo un poco más amplio que la propia servilleta empleada por Laffer.

El problema es que en ocasiones se ha usado la curva de Laffer de manera alegre por muchos liberales para defender las bajadas de impuestos, de tal modo que ello causaría incrementos recaudatorios. En efecto, es común que las bajadas de impuestos y los aumentos de los ingresos públicos vayan ligadas en el tiempo, sin embargo, correlación no es lo mismo que causalidad, esto es, pueden existir muchas otras variables que ayuden a explicar el por qué de los incrementos de la recaudación, como por ejemplo, el efecto del ciclo sobre el tamaño de las bases imponibles; es más, la propia política fiscal de rebaja de impuestos puede tener efectos negativos sobre la recaudación y que al mismo tiempo otras variables intervengan en el sentido contrario ayudando a sostener o incrementar los ingresos del Estado. Es decir, para medir en qué parte de la curva de Laffer nos encontramos (en la izquierda, bajadas de impuestos causan una menor recaudación; en la derecha subidas de impuestos causan una menor recaudación), es necesario aislar bien las variables.

Un último apunte, el objetivo perseguido para un liberal con las bajadas de impuestos no debiera ser una mayor recaudación, esto es, un mayor poder estatal; al final, si se recurre a la curva de Laffer uno está entrando en el juego de los estatistas y, por lo tanto, cediendo en el debate del fondo ideológico y ético, y ya se sabe aquella frase que solía emplear Mises, “no cedas ante el mal, sino combátelo con mayor audacia”.

Madrid, no es Laffer todo lo que reluce

La Comunidad de Madrid es el ejemplo típico empleado por los liberales en España para defender que unos impuestos bajos pueden tener efectos positivos sobre la recaudación. Por ejemplo, Madrid se sitúa como la región que aplica una menor tributación en todos los tramos del IRPF, aplica una bonificación del 100% en el Impuesto que grava el Patrimonio, o en el Impuesto sobre Sucesiones y Donaciones se sitúa entre las Comunidades Autónomas que menor presión fiscal ejercen sobre los contribuyentes (ver aquí para un resumen de la imposición por Comunidades Autónomas). Al mismo tiempo que aplica unos impuestos tan bajos, la delegación de Madrid recaudó aproximadamente el 48% del total de los tributos ingresados por la Agencia Tributaria en el último ejercicio con datos disponibles (2016); en cuanto a los impuestos autonómicos, Madrid recauda casi tanto como Cataluña a pesar de tener un millón menos de habitantes, al mismo tiempo que su balanza fiscal con el resto del Estado presenta el saldo per cápita más deficitario (3.000 euros en 2014), muy por encima de lo que le correspondería dada su renta per cápita, por ejemplo, el País Vasco, con niveles de PIB per cápita similares presenta un superávit de 1.547 euros por habitante, debido a su aportación a la caja común (en 2015, aportó al Fondo de Garantía un 25% de su capacidad tributaria).

En efecto, tanto la estructura fiscal como el nivel impositivo aplicado afectan en gran medida al nivel de desarrollo económico y, por lo tanto, acaban afectando al tamaño de las bases imponibles. En el largo plazo, por ejemplo, impuestos que gravan a la propiedad o a las ventas tienen efectos negativos sobre el crecimiento de la renta en el largo plazo (Ojede y Yamarik, 2012) en Estados Unidos, conclusiones similares son obtenidas por Stoilova (2017) para la Unión Europea y en algunos países de Latino América, como México, Argentina y Chile la imposición sobre las empresas y sobre el consumo afectan de manera negativa al crecimiento (Canavire-Bacarreza, Martínez-Vázquez, Vulovic; 2013). Las bajadas de impuestos permiten una mejor asignación de los recursos, por eso, reducir la imposición sobre el capital en Francia se traduciría en mayores niveles de riqueza (Castelletti, Clerc, Lemoine; 2018).

El propio Ángel de la Fuente, director de Fedea, sostiene que una de las razones del éxito económico de Madrid es la facilidad para hacer negocios en la región, incluyendo la política fiscal. En un reciente estudio de Agrawal y Foremny (2018) los autores han calculado el impacto en la recaudación de una bajada de un punto porcentual en el tipo impositivo aplicado a las rentas superiores a 90.000 euros en la Comunidad Madrid y debido los efectos de, por un lado, un mayor número de ciudadanos logran mayores rentas debido al efecto de la bajada de impuestos (mayor oferta de trabajo, por ejemplo); y, por otro lado, al efecto de la movilidad de la población que decide cambiar su residencia desde otra región a la Comunidad de Madrid; los resultados muestran un incremento de la recaudación en unos 17 millones de euros, esto es, un 0,2% del total de lo recaudado por IRPF en la región madrileña.

Sin embargo, existen más razones para explicar el buen hacer de Madrid, por ejemplo, los efectos aglomeración. Los spillovers o efectos derrame positivos son aquellos que se producen cuando debido a una concentración de población o una cooperación entre empresas o Gobiernos, los beneficios generados por uno de los agentes económicos produce resultados positivos en el resto de participantes de la economía, debido a que se genera un gran volumen de conocimientos, tecnologías, economías de escala y competencia en el espacio (Hochman, 2010), que permiten reducir los costes de provisión de bienes y servicios, generando importantes fuerzas de atracción que ayudan a explicar la formación de aglomeraciones en torno a centros de producción.

Por ejemplo, en la propia Comunidad de Madrid se observan diferencias en la dinámica del mercado laboral según nos situemos en el centro o en la periferia, siendo en las conglomeraciones donde nos podemos encontrar mejores niveles de ocupación y actividad, conjuntamente con menores tasas de paro (Iglesias, Llorente y Dueñas; 2010); por otro lado, los trabajadores cualificados se concentran en las grandes urbanizaciones como Madrid, País Vasco o Cataluña (ver aquí). Es más, si observamos la aportación que hacen las regiones que contienen a la capital en los países de la Unión Europea, Madrid queda mal parada (ver aquí), puesto que su aportación es del 19% del PIB, frente al 23,4% de Londres, el 30,5% de París o 31,2% de la media de la UE; asimismo, las diferencias de renta per cápita entre la Comunidad de Madrid y la media del país (36%) se encuentran entre las más bajas de Europa, siendo del 47,5% en la UE, del 74,5% en Reino Unido, o del 68% en Francia; tan solo Alemania presenta una diferencia negativa, debido a su elevada descentralización (-4%).

Además, en el mismo trabajo de Agrawal y Foremny (2018) citado con anterioridad se calcula que el efecto neto de la bajada de un punto porcentual en el tramo del IRPF que grava a las rentas superiores a 90.000 euros es negativo, a pesar de la influencia positiva sobre la recaudación que ejercen tanto la movilidad como el cambio en la respuesta de los ingresos gravables. Esto se debe al simple efecto mecánico de que los contribuyentes que están siendo gravados por el tipo que se reduce pagarán, como consecuencia, una menor cantidad de impuestos, aproximadamente unos 61 millones de euros, por lo que al final la recaudación descendería en 44 millones de euros, esto es, la curva de Laffer se sitúa a la izquierda.

Las últimas bajadas de impuestos no se “pagaron solas”

Es sabido por todos que desde el año 2010 en España, de la mano de José Luis Rodríguez Zapatero, hubo un giro en la política fiscal con tal de reducir el déficit público. En el mismo año 2010 y a pesar de que las bases imponibles se redujeron en un 1,2%, la recaudación aumentó en un 10,8%, situación que se volvió a repetir en los siguientes ejercicios hasta 2013; ¿cómo pudo ser que aumentase la recaudación y al mismo tiempo las bases imponibles fuesen menores? Pues porque nos encontramos en el lado izquierdo de la Curva de Laffer, esto es, se subieron impuestos y, con ello, aumentó la recaudación. Las reformas fiscales introducidas entre 2010 y 2013 se tradujeron en una recaudación adicional de 37.000 millones de euros, según la Agencia Tributaria.

A partir del año 2014, en cambio, las bases imponibles comenzaron a crecer gracias a la recuperación que vivimos desde ese mismo año, lo que aprovechó el Gobierno para introducir tímidas rebajas fiscales con un claro interés electoral, lo que se tradujo en una reducción de unos 10.000 millones de euros entre 2015 y 2016 de la recaudación tributaria del Estado, compensada por el ciclo, puesto que la recaudación aumentó en un 4 y un 2,3% respectivamente. Es decir, las bajadas de impuestos no se pagaron solas, simplemente la actividad económica creció más que la caída de la recaudación, de hecho, si observamos el déficit estructural, este ha pasado del 2,3% de 2014 al 3% de 2017, según la Comisión Europea.

Según un trabajo de José Boscá, Rafael Doménech y Javier Ferri, la curva de Laffer de los impuestos sobre el consumo, trabajo y el capital en España se encuentran en la parte izquierda, es decir, reducir los tipos impositivos conllevaría una menor recaudación, que es exactamente lo que sucedió en 2015 y 2016 y, por el contrario, aumentar los tipos impositivos elevaría los ingresos tributarios, tal y como aconteció entre 2010 y 2013. Eso sí, subir los impuestos viene parejo con unos elevados costes en forma de menores niveles de PIB y empleo.

En definitiva, la curva de Laffer es un concepto muy básico para el cual es fácil verse tentado para defender las bajadas de impuestos, más lejos de la realidad, esta no siempre funciona, puesto que nos podemos encontrar en la parte izquierda de la curva y los aumentos de la recaudación pueden explicarse por otras variables que, si se quiere hacer un análisis riguroso, precisan de ser aisladas para evaluar los efectos de bajar los impuestos que, para un liberal, poco debiera importar si vienen acompañadas de una menor recaudación, a saber, el objetivo es reducir a la mínima expresión el Estado para tener más y no menos libertad.

Fuente: independent.typepad.com

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

Agobio impositivo en la Argentina

enero 17, 2020

Maraña tributaria: la lista completa de los 166 impuestos que se pagan en la Argentina

La lista incluye tributos nacionales, provinciales y municipales17 de enero de 2020

/arc-anglerfish-arc2-prod-infobae.s3.amazonaws.com/public/Z5C5BR7VQJBBBMP5CNPT5IUJXY.jpg)

La cuenta es contundente: 42 impuestos nacionales, 41 impuestos provinciales, 83 “tasas” municipales. Total: 166 tributos que pesan sobre cualquier posesión o actividad en la Argentina.

La cuenta la hizo la Fundación Libertad y Progreso en base a datos del Instituto Argentino de Análisis Fiscal (Iaraf), que fundó el economista Nadin Argañaraz, y lista desde los impuestos más conocidos y fiscalmente rendidores para la AFIP, como el impuesto a las Ganancias, el IVA, el impuesto a los Bienes Personales, los “Derechos de Exportación” (más conocidos como “retenciones”) y el impuesto al cheque.

Una categoría aparte, siempre entre los tributos “nacionales” son los “impuestos internos”, de los que muy pocos se salvan: tabaco, bebidas alcohólicas, cervezas, bebidas analcohólicas, jarabes, extractos y concentrados, champañas, objetos suntuarios, vehículos automóviles y motores, embarcaciones y aeronaves de recreo o deportes, productos electrónicos, seguros y telefonía satelital.

La creatividad tributaria no se agota allí: también están los impuestos sobre los combustibles líquidos y al dióxico de carbono, a la energía eléctrica, el impuesto “de emergencia” a los gigarrillos, a los espectáculos cinematográficos, aquel que se destina al “Fondo Especial del Tabaco”, el recargo al Gas Natural, el impuesto al juego, y también, por supuesto, los Derechos de Importación, la tasa de estadística y el impuesto a la renta financiera.

“Argentina es un infierno tributario, es uno de los países con mayor presión fiscal del mundo”, le aseguró hoy a Infobae Martín Litwak, CEO de Untitled, una boutique de servicios legales especializados en planificación patrimonial internacional, y autor de “Cómo protegen sus activos los más ricos y por qué deberíamos imitarlos”, libro que presentó en Punta el Este. “Los paraísos fiscales existen gracias a los infiernos tributarios”, agrego el abogado argentino.

La cantidad de tributos no es proporcional a su eficacia recaudatoria. Aproximadamente el 80% de la recaudación fiscal del país es de origen nacional, las provincias aportan cerca de 16 % del total y los municipios explican el restante 4%. En cuanto al gasto, provincias y municipios se llevan el 40%; la diferencia se cubre con muy variados métodos de transferencia de fondos, desde la Coparticipación Federal hasta Adelantos del Tesoro, amén de una miríada de fondos y leyes especiales.

Nación, provincias, municipios

Si se quiere escapar no ya del impuesto, sino al menos de la territorialidad tributaria, el contribuyente argentino será alcanzado por el impuesto a los pasajes al exterior, al que ahora se vino a agregar el tributo número 42 de la lista de cargos “nacionales”, el impuesto PAIS, del 30% para quien quiera acceder a divisas extranjeras, sea con fines de turismo, ahorro o cualquier otro destino.

Las provincias suman a esa panoplia el impuesto inmobiliario y el impuesto a los Ingresos Brutos, que las agencias recaudadoras provinciales cobran sobre todas y cada una de las etapas del proceso productivo, haciendo que su impacto final sobre los precios, por “efecto cascada”, sea mucho mayor que las alícuotas de un dígito del tributo, que cada tanto retocan gobernadores y legislaturas.

Además, las provincias gravan el juego (loterías, rifas, concursos, tómbolas y otros juegos de azar), y también cobran impuesto a los automotores y a “la transmisión gratuita de bienes”. Tampoco se les olvida gravar la “generación de residuos sólidos urbanos», sean éstos “húmedos” o ”áridos”, amén de hacerlo con el uso de superficie, espacio aéreo a subsuelo de la “vía pública”, que será pública pero no gratuita.

/arc-anglerfish-arc2-prod-infobae.s3.amazonaws.com/public/4C5IQWJ36JEOPJZQIDCDNT5UAY.jpg)

También hay tasas o «derechos” como los que gravan el ejercicio de “profesionales liberales”, derechos de cementerio, de timbres, o penalizaciones como las tasas de depósito por mercadería en infracción.

A nivel municipal, la enumeración es un homenaje a la inventiva de ediles y jefes comunales. En principio, las “tasas” municipales deben ser la contrapartida de servicios específicos, cuestión ardua de comprobar. Las tasas más conocidas, según la localidad que se trate son “Seguridad e Higiene”, “Comercio e Industria”, “Limpieza e Higiene”, a menudo complementadas por lo que se debe oblar por las consabidas “habilitaciones”.

Derecho de patentes, derecho de oficina, derecho a los espectáculos públicos, tasa por inspección de pesas y medidas, tasa por “control de marcas y señales”, por “plusvalía urbanística”, por servicio de inspección veterinaria, por venta ambulante, registro de conductos, por uso de la Terminal de Ómnibus, por control de animales en la vía pública, tasa de deportes, tasa de salud. Y así hasta llegar a 166.

Fuente: infobae, 17/01/20.

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

¿Fue un error adherir al Blanqueo de 2017?

septiembre 22, 2019

Maldito blanqueo: ¿se viene un super impuesto al patrimonio en 2020?

El candidato de Frente Todos ya se mostró a favor de «gravar severamente a los poderosos». Alerta entre los miles que sinceraron su patrimonio hace dos años

Por Pablo Wende.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/09/20115626/Alberto-Fernandez-en-Bolivia-Evo-Morales-1920-4.jpg)

Alberto Fernández realizó una breve visita a Bolivia sobre el cierre de la semana. En una entrevista exclusiva con Infobae el viernes, al ser consultado sobre el «modelo» implementado por Evo Morales, decidió destacar el aspecto tributario: «Con un régimen impositivo que grava más severamente a los más poderosos, Bolivia logró equilibrar las cuentas públicas y también consiguió mayor equidad en la distribución del ingreso».

El candidato presidencial de Frente de Todos metió de esta forma en la discusión sobre lo que se viene después de diciembre un posible cambio en el sistema tributario argentino. Y todo parece apuntar a un esquema en el que el peso recaiga de manera más contundente sobre aquellos que tienen mayor capacidad a la hora de pagar impuestos.

Una columna publicada por Marcelo Zlotogwiazda también en Infobae este viernes, apunta en esa dirección. Con el título «Juntando plata para Alberto Fernández», el periodista y economista considera que una de las soluciones para el déficit fiscal argentino sería «cobrarle un impuesto al patrimonio de los millonarios, que acabe con el hazmerreír del actual impuesto a los Bienes Personales, que recauda montos obscenamente bajos».

La amenaza latente de un aumento de la carga fiscal sobre el patrimonio puso en alerta especialmente a quienes entraron en el blanqueo que culminó en abril de 2017. En aquella ocasión, se «sinceraron» nada menos que 116.000 millones de dólares, una cifra récord. De ese total, un 77% fueron cuentas e inversiones. Uno de los secretos fue la posibilidad de mantener el patrimonio declarado en el exterior, es decir no hacia falta repatriar los capitales.

Quienes ingresaron al sinceramiento fiscal, que llegó a los U$S 116.000 millones en 2017, procuraban dos objetivos: no quedar sujeto a las investigaciones internacionales por mover dinero en negro y apostar a realizar nuevas inversiones en la Argentina.

Para hacer más atractivo el sinceramiento, el Gobierno bajó la alícuota de Bienes Personales al 0,25% anual. Pero menos de un año después, la reforma tributaria impulsada por Nicolás Dujovne volvió a subirla al 0,75%, su nivel actual.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/02/19214732/Bloomberg-321.jpg)

El riesgo concreto es que ahora se venga un nuevo cambio de las reglas de juego y ese 0,75% anual sufra otro nuevo y sustancial incremento. Bienes Personales llegó a tener un nivel máximo de 1,25%, pero sobre un patrimonio superior a los 100.000 dólares. Ahora, con apenas 1,2 millones de pesos ya se estaría dentro de la base imponible. Es decir que el impuesto lo pagan quienes poseen bienes por más de 20.000 dólares.

Alberto Fernández empezó a introducir en la agenda la posibilidad de «gravar a los poderosos», con dos fines: achicar el déficit fiscal pero también mejorar la distribución del ingreso. Se trata no sólo de conseguir nuevas fuentes de financiamiento para el gasto público, sino también dar una señal a su base electoral. El mensaje que hay detrás de esta iniciativa sería algo así: estamos en crisis y los «ricos» deben hacer el esfuerzo para ayudar a los pobres.

El discurso de los principales referentes de Frente de Todos es contundente: en la crisis son los sectores más “poderosos” los que deben poner el hombro. Cristina, luego Sergio Massa y ahora Alberto Fernández se manifestaron a favor de un gravamen que aumente la presión sobre “los que más tienen”

El propio Sergio Massa había señalado en abril cuando todavía era precandidato a presidente por su partido que «no hay que tener miedo de cobrarles más impuestos a los que tienen plata afuera«. En aquel momento se le dio poca relevancia a sus palabras porque medía muy poco en las encuestas. Hoy es un engranaje relevante dentro del armado político que Cristina Kirchner diseñó para el Frente de Todos.

Advertidos por este impredecible cambio en las reglas de juego, son muchísimos los que ahora se arrepienten de haber ingresado en el sinceramiento fiscal. Los estudios de contadores y asesores tributarios que ayudaron en el proceso de blanqueo, ahora reciben decenas de consultas a diario para ir en sentido contrario, es decir dar marcha atrás y quedar menos expuesto a una excesiva presión tributaria sobre los activos declarados.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/06/11183506/massa-reunion-pj-frente-renovador-gioja-6.jpg)

Massa, hoy pieza clave en frente de todos, ya había propuesta como diputado del Frente Renovador la posibilidad de aplicarle un impuesto diferencial a las cuentas en el exterior. Sin embargo, aquella propuesta fue desechada porque se la consideró que el impuesto debía aplicarse en forma equitativa, no importa si los bienes se mantienen dentro o fuera de la Argentina. Pero nada impide que ahora se avance en una idea similar.

Son numerosos además los argentinos que en las últimas semanas decidieron viajar a Uruguay para abrir cuentas no declaradas en ese país, cuando la mayoría se había cerrado en 2017.

Sin embargo, el proceso de revertir bienes sincerados resulta muy complejo o requiere de decisiones extremas: algunos argentinos optan por volverse residentes en otros países para dejar de tributar en el país (Uruguay, Paraguay y Estados Unidos son los destinos favoritos). Pero eso requiere demostrar que efectivamente se está viviendo allí por lo menos seis meses por año. Existen otros mecanismos más sofisticados y legales, pero sólo al alcance de las grandes fortunas.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/08/12181156/Conferencia-de-Prensa-de-Mauricio-Macri-y-Miguel-Angel-Pichetto-10.jpg)

Muchos estudios contables y asesores tributarios que asesoraron a sus clientes para ingresar en el sinceramiento fiscal ahora reciben consultas de esos mismos clientes, pero interesados en recorrer el camino inverso

Claro que una medida de estas características tendrían un condimento mucho más político que económico. ¿Realmente se puede cerrar la brecha fiscal duplicando o triplicando Bienes Personales? En realidad es realmente poco lo que se podría conseguir en términos de recaudación. Pero sí resulta muy efectivo para satisfacer a la base de electores que apoya a Alberto Fernández, apuntando su enojo sobre quienes apoyaron abiertamente la gestión de Mauricio Macri, por ejemplo entrando masivamente en el blanqueo de capitales.

En realidad, el principal instrumento que tiene a mano el próximo gobierno para que no se dispare el déficit es reestructurar la deuda, estirando los vencimientos de capital para después del 2025 pero además reduciendo sustancialmente la carga de intereses de los próximos años. El ahorro estaría en niveles cercanos a los USD 20.000 millones anuales, lo que le permitiría al nuevo gobierno no depender del financiamiento de los mercados. Claro que todo a costa de un canje de deuda con quita.

Además de renegociar la deuda, hay otras dos medidas que prepara Alberto Fernández en caso de que gane las elecciones del 27 de octubre: restringir todavía más el control de cambios para «cuidar las reservas» y convocar a un pacto social con la CGT y los empresarios para evitar una espiralización de la inflación y salir muy gradualmente del congelamiento de tarifas y alimentos esenciales.

Si gana, Alberto Fernández no tendrá una «luna de miel» con los mercados pero sí el poder suficiente como para tomar decisiones fuertes en las primeras semanas de su mandato. Pero tendrá esa bala de plata para tratar evitar un colapso de la economía y un desborde de los precios que dejarían a la Argentina al borde de un fantasma que acecha después de muchos años: la hiperinflación.

Fuente: infobae, 22/09/19.

Más información:

La nueva Meca de los ricos: Estados Unidos

Estados Unidos pretende ser el único paraíso fiscal en el mundo

Estados Unidos el Paraíso Fiscal más importante

The World’s Favorite New Tax Haven Is the United States

¿Son legales los Paraísos fiscales?

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales:

______________________________________________________________________________

.

.

Argentina: El gravoso impuesto a los Bienes Personales

agosto 8, 2019

Renace el impuesto a Bienes Personales

Para los propietarios que adquieran inmuebles a partir de la potenciación del dólar cercano a $40 desde septiembre 2018, este impuesto se verá incrementado sensiblemente.

Por Santiago Sáenz Valiente.

El insólito impuesto sobre los Bienes Personales- que ha sido merecidamente excluido para los contribuyentes cumplidores por el periodo 2016, 2017 y 2018-, renace de las cenizas como el ave fénix para 2019 para todas las personas que excedan su mínimo fijado de $2.000.000.

Para los propietarios que adquieran inmuebles a partir de la potenciación del dólar cercano a $40 desde septiembre 2018, este impuesto se verá incrementado sensiblemente. Un departamento de 3 ambientes, 60m2 en zona Palermo o equivalente supera los u$s150.000 por $ 40 = $6.000.000. Restando el límite, su porcentual abonar sobre $4.000.000 será del 0,50%= impuesto de $20.000 sin contar el efecto de los bienes del hogar.

Tremendamente dispar es la situación de quien hubiera incorporado los inmuebles a su patrimonio en periodos anteriores y en especial entre 1992 y 2015 pues su valor gravado terminará siendo su valuación fiscal, sumamente alejado del mercado. Se dan situaciones donde varios departamentos acumulados no llegan al nombrado mínimo y ese contribuyente no tributa.

Lógico sería fijar para todos los casos el mismo parámetro de valuación.

Una medida racional, fue para 2019 disponer la exención de la casa habitación, siempre que no supere los $18.000.000. Sin embargo, siempre los montos tajantes no ayudan a la equidad.

Para 2019 nacerán también nuevamente las obligaciones de pago sobre adelantos por anticipos a cuenta del impuesto final, debiéndose contemplar las situaciones comentadas.

Merecida critica viene recibiendo el principal impuesto aplicado por las provincias que implica hasta un 70% de sus ingresos fiscales propios, siendo por ello su resistida reducción o eliminación en las distintas jurisdicciones.

Nos referimos al inconfundible impuesto sobre los ingresos brutos sucesor del impuesto a las actividades lucrativas, el cual se aplica con prescindencia de rentabilidad o su ausencia en las operaciones.

El porcentual en CABA se ha visto reducido al 1,5% sobre los ingresos.

El Régimen Simplificado es un régimen del Impuesto sobre los Ingresos Brutos para los pequeños contribuyentes, rige desde Enero de 2005. Para registrarse debe analizarse la categoría los metros cuadros totales, a superficie afectada: el espacio físico total, medido en metros cuadrados alquilados y los ingresos de los últimos 12 meses anteriores al semestre terminado.

Si la propiedad alquilada es para vivienda queda exento, pero exclusivamente si su monto mensual es inferior a $5.000. Con destino comercial o turístico siempre están gravados.

La tasa promedio es del 3% de las distintas provincias.

Sin embargo, en provincia de Buenos Aires el porcentual gravado es el del 6% lo cual gravita sensiblemente en la renta final.

El complejo régimen de Convenio Multilateral, se aplica cuando los bienes raíces del contribuyente están radicados en diferentes jurisdicciones.

El Impuesto al Valor Agregado, suele no ser neutro en la cuestión de los alquileres.

Si el destino es vivienda, cualquiera sea el monto mensual fijado se halla exento de IVA. Medida de estricta razonabilidad para no potenciar los costos de mantener un hogar.

En los casos de alquileres de locales u oficinas, los efectos pueden ser muy dispares. Quedan alcanzados por el IVA siempre que el monto mensual supere los $1.500, valor ridículo congelado que distorsiona su eventual razonabilidad.

Cuando el emisor de la factura sea un Monotributista, no está permitido detallar IVA alguno. Su efecto estaría en la cuota ingresada mensualmente siendo aparentemente neutro para el inquilino.

En cambio, un propietario Inscripto el IVA deberá siempre agregar el 21% e ingresarlo al fisco. El inquilino computará su crédito fiscal, siempre que su condición sea idéntica y la actividad desarrollada esté alcanzada por el gravamen. Siendo su actividad exenta o estando categorizado como Monotributista, el IVA será un costo adicional.

Asimismo una demora en el cobro del alquiler impactará en las finanzas del propietario, pues deberá ingresar igualmente su obligación fiscal. Nótese que a este contribuyente, si estos fueran sus únicos ingresos, no se le permite el IVA diferido (PYMES).

El costo fiscal en comparación con la rentabilidad obtenible sobre su inversión, resulta excesivamente elevado.

A ello se añade la renta cesante en épocas que los bienes raíces quedan sin ocupantes.

Fuente: ambito.com, 08/08/19.

.

.