Conferencia: Isabel la Católica: una mujer para nuestro tiempo – 07/11/19

octubre 25, 2019

Conferencia gratuita

Isabel la Católica: una mujer para nuestro tiempo, a cargo del P. Ramiro Sáenz.

Jueves 7 de noviembre, 19:30 hs.

Montevideo 640, Buenos Aires – Entrada gratuita

.

A 90 años de la gran crisis de 1929

octubre 16, 2019

90 años del Gran Crack de la bolsa de Nueva York y las lecciones aprendidas

En 1929 la FED era una institución relativamente nueva pues había sido establecida en diciembre de 1913

DESTACADOECONOMÍAESTADOS UNIDOSPor Luis Guillermo Vélez Álvarez El Oct 15, 2019354Share

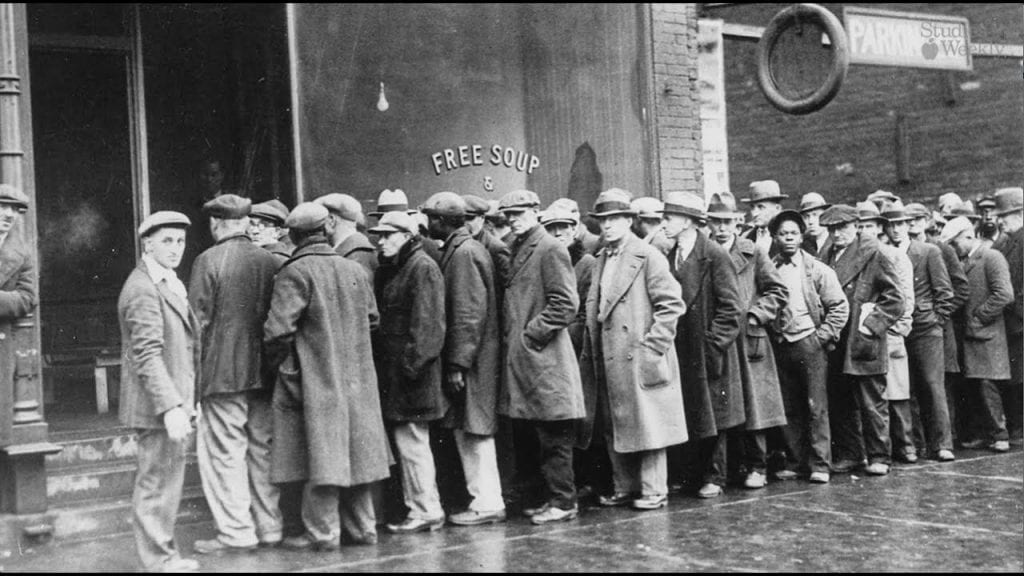

El próximo martes 29 de octubre se cumplen 90 años del Crack de la bolsa de Nueva York —el célebre martes negro— que los historiadores toman como el inicio de la Gran Depresión de los años 30. Además de sus desastrosos efectos inmediatos, entre los cuales se cuenta el ascenso del nazismo en Alemania, la Gran Depresión tuvo consecuencias que todavía afectan la economía y la política de todos los países del mundo, como son el derrumbe del sistema monetario del patrón oro y la implantación de monedas fiduciarias nacionales gestionadas por un banco central y el prodigioso crecimiento de la intervención del gobierno en la economía.

El desarrollo económico, caracterizado por una sucesión de fases de expansión alternadas con fases de recesión, separadas por crisis financieras que marcaban el fin de las primeras y el inicio de las segundas, era un fenómeno que había llamado la atención de los economistas desde mediados del siglo XIX. Se reconoce a Clément Juglar (1819-1905) como el primero en haber dado cuenta de forma sistemática de esa alternancia en una obra, publicada en 1862, cuyo título describe con precisión el fenómeno analizado: Las crisis comerciales y su reaparición periódica en Francia, Inglaterra y Estados Unidos. En sus cálculos, Juglar estableció que entre cima y cima (o entre sima y sima) ese ciclo tenía una duración de unos diez años. Durante las primeras décadas del siglo XX, el estudio de los ciclos económicos ocupaba la atención de muchos economistas y estadísticos.

Que se presentara pues una crisis financiera en octubre de 1929 y que a esta siguiera una recesión era algo que no sorprendía a ningún economista. En los más de 100 años anteriores se habían presentado diez de ellas: 1816, 1825, 1836, 1847, 1857, 1866, 1873, 1890, 1907 y 1921. Entonces como hoy, cualquier economista sabe que todo auge llegará a su término en medio de una crisis financiera y que será seguido por una recesión. Lo que ninguno puede establecer con certeza científica es la fecha en la que se producirá la inflexión y si tiene alguna buena conjetura, seguramente, en lugar de divulgarla, tratará de sacarle partido con una especulación provechosa.

No existe consenso, quizás nunca lo habrá, entre los historiadores económicos y los economistas, sobre las causas que provocaron que la recesión se transformara en la profunda depresión que duró diez años y se extendió a casi todos los países del mundo[2]. Hay, no obstante, un par de hipótesis bastante plausibles que tienen además el interés de responder al interrogante sobre las lecciones aprendidas objeto de este diálogo. Se trata de los errores de política monetaria del Sistema de la Reserva Federal (FED) y la guerra comercial que se desató después de que Estados Unidos adoptara el arancel proteccionista Smoot-Hawley.

Las cosas, que iban bastante mal después del colapso de la bolsa, empeoraron un año más tarde con el pánico bancario que, según muchos analistas como Milton Friedman, se desató con la quiebra del Banco de los Estados Unidos de Nueva York. Este era un banco privado, no un banco oficial, como mucha gente creía a causa de su nombre, lo que lo hacía más atractivo para muchos depositantes. Ni los demás bancos de la ciudad ni el banco de la Reserva Federal de Nueva York quisieron acudir a su rescate, subestimando, probablemente, el alcance de sus relaciones con otros bancos y la economía real. Aunque ya otros bancos habían quebrado antes del de los Estados Unidos, esta quiebra desató un pánico de tal magnitud que al poco tiempo condujo a la quiebra de la tercera parte de los bancos del país. En Europa se presentó una situación similar.

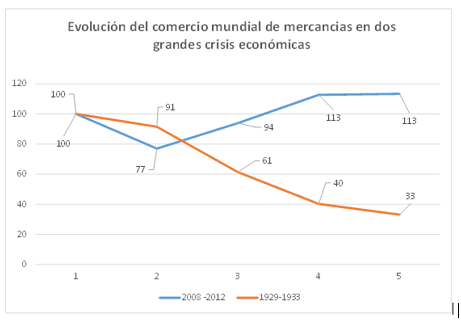

La Ley de aranceles Smoot-Hawley se había aprobado en la Cámara de Representantes en mayo de 1929, pasó por el Senado en abril de 1930 y se promulgó en junio de este mismo año. Aunque, después del fracaso de negociaciones internacionales tendientes a evitar una guerra arancelaria, varios países habían subido sus aranceles, la promulgación del arancel Smoot-Hawley causó una especie de reacción en cadena que, si no lo provocó por sí misma, contribuyó a la severa contracción del comercio internacional que en cuatro años se redujo a una tercera parte.

Hay que decir, en honor de mi profesión, que la mayoría de los economistas de Estados Unidos desaprobaron la adopción del arancel Smoot-Hawley: más de mil de ellos le dirigieron al presidente Hoover una carta en la que le suplicaban se abstuviera de promulgarlo, explicándole que para que los otros países pudieran comprar los productos de Estados Unidos había que comprarles los suyos[3]. En cuanto a la política monetaria, los economistas también sabían que, si bien el crecimiento excesivo del crédito era responsable de los auges exagerados que terminaban en crisis, una vez sumidos en ella no quedaba más alternativa que aplicar una “política monetaria expansiva a ultranza”, como la denominó Hayek, para evitar un colapso mayor.

La crisis financiera de 2008 fue, desde el tema que aquí interesa, un experimento a escala global del grado en que el mundo había aprendido por lo menos esas dos lecciones de los años 30.

En su momento, me causó gran preocupación el fracaso de las negociaciones para rescatar a Lehman Brothers y que la FED permitiera que esta venerable institución se declarara en bancarrota el 15 de septiembre de 2008. Dos días más tarde se rectificó el rumbo y la FED acudió al rescate de American International Group (AIG), con un préstamo de ochenta y cinco mil millones de dólares. AIG había tenido un comportamiento irresponsable, como buena parte de las entidades financieras que entran en situación de insolvencia, pero era un 50 % más grande que Lehman y operaba en 130 países, tenía más de 74 millones de clientes y las empresas aseguradas empleaban 106 millones de personas[4]. En Europa el Banco de Inglaterra y el Banco Central Europeo también rescataban bancos privados, llevaban las tasas de interés al piso y, como la FED, inyectaban liquidez a la economía comprando toda clase de títulos de deuda públicos y privados.

Prácticamente todos los países permanecieron fieles a las reglas de la Organización Mundial de Comercio y a los tratados de libre comercio suscritos entre ellos. Inicialmente, el comercio mundial sintió el impacto de la crisis y es así como entre 2008 y 2009 las importaciones mundiales cayeron un 23 %, al pasar de 15,8 billones de dólares a 12,2 billones. Sin embargo, se recuperaron rápidamente y en 2010 y 2011 crecieron vigorosamente a tasas 20 % en cada uno de esos años. Posteriormente, continuaron aumentando, aunque a tasas inferiores, 2 % anual. La gráfica, construida con datos de Kindleberger[5] y de la OMC[6], muestra la evolución del índice del comercio mundial de mercancías en las dos grandes crisis. El contraste no puede ser más marcado.

También se tomó conciencia, y esta sería una tercera lección, de que los auges exagerados, ocasionados por políticas de crédito extremadamente laxas, que llevan a inversiones descabelladas, se traducen, a la postre, en recesiones más profundas. De ahí la idea de usar la política monetaria y la política fiscal para tratar de suavizar el ciclo, generando, en el caso de la segunda, ahorro en las expansiones para gastarlo en las recesiones. Aunque el mecanismo es bien conocido, no es fácil lograr siempre que los gobiernos procedan de esa forma.

Además de las lecciones mencionadas, que podríamos llamar lecciones de política económica práctica, la crisis tuvo otras dos grandes consecuencias de alcance más estructural, que se extienden en todo mundo económico actual: el papel preponderante de la banca central y el prodigioso crecimiento de la intervención del Estado en la economía.

En 1929 la FED era una institución relativamente nueva, pues había sido establecida en diciembre de 1913. Los bancos centrales de los países europeos eran mucho más antiguos mientras que los países de América Latina se crearon casi todos a comienzo del siglo XX. El de Colombia nace en 1923. Lo importante a destacar es que, con la desaparición del patrón oro, esos bancos fueron asumiendo el control de la emisión de la moneda nacional fiduciaria en cada país, lo que les confiere un enorme poder sobre la orientación y la expansión del crédito, que les permite provocar catástrofes o evitarlas. Se ha buscado poner un límite al uso arbitrario de ese poder haciendo que los bancos centrales se ajusten a ciertas reglas de emisión y tratando de sustraerlos al juego político, dándoles un estatuto de autonomía. En Colombia dicha autonomía se consagró en la Constitución de 1991 y ha sido fundamental para el control de la inflación y la estabilidad macroeconómica del país.

La otra consecuencia de la crisis, tal vez la más profunda y duradera, es el crecimiento de la intervención del Estado en la economía, supuestamente fundamentado en la teoría económica. Keynes consiguió venderle a mundo, y durante mucho tiempo a buena parte de la profesión, la idea de que la crisis era el resultado de una falla estructural de la economía capitalista que hacía necesaria la intervención del gobierno para remediarla. En 1930, en un intercambio con Josiah Stamp, gran industrial británico, Keynes, irritado, preguntó:

“¿No es la mera existencia del desempleo generalizado, y por cualquier período de tiempo, un absurdo, un reconocimiento del fracaso y una avería desesperada e inexcusable de la maquinaria económica?”.

A lo que Stamp respondió:

“Su lenguaje es bastante violento. No esperará usted que se puedan reparar los daños de un terremoto en unos pocos minutos, ¿no? Objeto a la postura de que el no poder reparar una complicada maquinaria de inmediato es el reconocimiento del fracaso”[7].

El hecho es que prevaleció, y aún prevalece en la mente de la mayoría de la gente, la postura de Keynes, no la de Lord Stamp.

Keynes era un hombre inteligente y extremadamente elocuente, rasgo este que hace que la gente parezca dos o tres veces más inteligente de lo que es en realidad. Keynes retomó una vieja idea procedente de Malthus, que había sido refutada una y otra vez por distinguidos economistas, y para exponerla se inventó todo un lenguaje y unos agregados cuyo desarrollo dio lugar a una nueva rama de la disciplina económica: la macroeconomía.

Aunque el planteamiento de Keynes es mucho más sutil, la idea que quedó en la mente de la gente es que el gasto total, que él llamó demanda agregada, puede ser insuficiente para comprar el total de la producción, que llamó oferta agregada. Y que esa insuficiencia podía —y debía— ser suplida por un “gasto autónomo” del gobierno financiado con deuda. Para los políticos de entonces, y los de hoy, que no se detienen en sutilezas como las expectativas racionales o la equivalencia ricardiana, la idea de gastar hoy sin aumentar los impuestos es música celestial. También lo es para la profesión económica que veía de golpe abierta la puerta a los empleos como asesores de los “policy makers”.

Por supuesto que no puede responsabilizarse a Keynes de todo lo que vino después. A lo sumo puede decirse que él le dio respetabilidad entre los economistas al cambio, que venía gestándose desde años atrás, en la actitud intelectual y emocional de la sociedad frente a la expansión de las órbitas de intervención del gobierno, frente al crecimiento del tamaño del Estado, que progresivamente condujo, a lo largo siglo XX a que —con pocas excepciones— los economistas, los filósofos y científicos políticos, la opinión pública en general y, por supuesto, los políticos y los burócratas, se convirtieran en adoradores del Leviatán, clamando por su intervención en todas las áreas de la vida económica y social.

[1] Estas notas se prepararon para participar en un diálogo sobre la Gran Crisis promovido por el Centro de Pensamiento Estratégico de la Universidad EAFIT que dirige el profesor Juan David Escobar Valencia. La idea era destacar las lecciones que de esa crisis habían extraído los economistas y los responsables de la política económica. Agradezco al profesor Escobar por haber creído, tal vez equivocadamente, que yo tenía algo interesante que decir a propósito de ese tema.

[2] Sobre a profundidad y alcance de la depresión pueden leerse el libro de Kindleberger y los capítulos 14, 15 y 16 del texto de Feliu y Sudria mencionados ambos en la bibliografía. Como ilustración basta una cita de este último: “Para comprender la magnitud de la crisis basta con decir que, en 1932, el PIB de EE.UU. había caído un 30% respecto a 1929, la producción industrial un 40 %, la inversión un 90 % y casi una cuarta parte de la población activa estaba en paro. Además, al estallar la Segunda Guerra Mundial en 1939, el país no había recuperado el nivel de empleo ni de producción industrial de 1929. La situación no era mucho mejor en el resto del mundo” (pp 342-343).

[3] “Economists Against Smoot-Hawley” en Econ Journal Watch Volume 4, Number 3, september 2007, pp 349.

[4] Bernanke, B.S. (2015, 2016). El valor de actual: memoria de una crisis y sus secuelas. Editorial Planeta, Bogotá, Colombia, 2016. Página 13.

[5] Kindleberger, Ch. P. (2009). La crisis económica 1929-1939. Editorial Capitán Swing, Madrid, 2009. Página 281.

[6] World Trade Organization (2016). Trade Profiles 2015. Página 193. https://www.wto.org/english/res_e/booksp_e/trade_profiles15_e.pdf

[7] Irving, N. (2013, 2014). Los alquimistas: tres banqueros centrales y un mundo en llamas. Editorial Planeta, Bogotá, 2014. Página 519.

Bernanke, B.S. (2015, 2016). El valor de actual: memoria de una crisis y sus secuelas. Editorial Planeta, Bogotá, Colombia, 2016.

Irving, N. (2013, 2014). Los alquimistas: tres banqueros centrales y un mundo en llamas. Editorial Planeta, Bogotá, 2014.

Feliu, G. y Sudria, C. (2007). Introducción a la historia económica mundial. Universidad de Valencia, Valencia, España, 2007.

Kindleberger, Ch. (1986, 2009). La crisis económica 1929-1939. Editorial Capitán Swing. Madrid, España, 2009.

Fuente: es.panampost.com, 2019.

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

.

.

Cómo se originó el Dinero

octubre 16, 2019

Origen, corrupción y enmienda del signo monetario

Por Alberto Benegas Lynch (h).

Cómo se originó el dinero y cómo posteriormente surgió el monopolio de la emisión del dinero a través de los bancos centrales.

En las economías primitivas donde las transacciones eran reducidas y el aislamiento con otras sociedades era grande debido a las dificultades en la comunicación y el transporte y también debido a estados beligerantes, los intercambios se llevaban a cabo a través del trueque, esto es el cambio directo. Esta modalidad tenía sus bemoles puesto que el que tenía la mercancía A y quería la B debía recorrer tres etapas ineludibles: primero encontrar alguien que necesitara A, luego que tuviera a su disposición B y por último que estuviera dispuesto a llevar a cabo el intercambio a cierta ratio, por ejemplo, de un A por un B y no diez A por un B. Esto a veces no solo se tornaba dificultoso sino que, a veces, resultaba imposible, como por ejemplo frente a un especialista en tocar el tambor que necesita pan es poco probable que el tenedor de pan aceptara recibir una lección de tambor a cambio de su pan y así sucesivamente.

A medida que las transacciones se fueron multiplicando se percibió que resultaba más expeditivo y más fluido el cambio indirecto, este es, el realizar los intercambios a través de una mercancía de valor generalizado y luego con ella adquirir lo que se requería. Así es que se recurrió como medio común de intercambio o dinero el cacao en Centroamérica, las sedas en Persia, el ganado en Grecia (de allí la expresión medios pecuniarios), el té en Turquía, el cobre en Egipto, el hierro en África, el azúcar en la India, el tabaco en la Virginia colonial, etc. Como queda dicho, se ofrecían bienes y servicios a cambio de dinero y, a su vez, con ese dinero se compraba lo que se deseaba.

A través del tiempo se fue produciendo naturalmente un proceso de selección y reselección de medios comunes de intercambio según su durabilidad, homogeneidad y fraccionabilidad. Cuando se percibían ventajas en la utilización de cierta moneda-mercancía simplemente se la remplazaba sin que a esa altura a nadie se le ocurriera esgrimir el argumento de la “soberanía monetaria”, un disfraz para que gobernantes pudieran explotar a sus súbditos a través del denominado curso forzoso.

En esta especie de competencia entre monedas surgieron como mejores para los propósitos monetarios el oro y la plata, el primero para transacciones de mayor valor y el segundo para intercambios de menor cuantía, por lo que era común la adopción del bimetalismo. Esto explica lo que después se bautizó como el teorema de la regresión monetaria con la intención de mostrar el fundamento no monetario (usos industriales, comestibles y otras aplicaciones) de los usos propiamente monetarios (hago un a digresión para apuntar que esto está hoy en entredicho debido a las denominadas monedas virtuales a través de las cuales se atribuye valor especulativo al efecto de concretar arbitrajes vía los cambios en las cotizaciones).

En todo caso, para seguir con esta línea argumental debe consignarse que la gente percibió que en lugar de tener que recurrir a pesas y balanzas para cada transacción y verse obligados a analizar la pureza del metal en cada oportunidad, resultaba mejor acuñar el oro y la plata y acreditar el peso y la pureza. Las monedas prestaron un servicio adicional en este proceso.

También por razones de seguridad se comprobó que resultaba un servicio adicional en ofrecer casas de depósito (generalmente provistas por los mismos orfebres) donde se emitía un recibo por el metálico depositado. Con el tiempo esas casas se denominaron bancos y los recibos billetes bancarios (el dólar deriva de la expresión thaler acuñada por el Conde Shlik en el siglo XVI). Muchas denominaciones aluden al peso metálico como el propio peso, la libra y otras, aun en la parla convencional se habla de “plata” para hacer referencia a la moneda.

En muchos casos los gobiernos monopolizaron primero la acuñación con lo que comenzaron los primeros fraudes al recortar la cantidad de metálico y otorgarle curso forzoso a la moneda y luego monopolizaron la convertibilidad con lo que se sucedían períodos de “cierres temporarios en la conversión” que más adelante fueron definitivos con la irrupción de la banca central.

A través de los Acuerdos de Génova de 1922 la resolución IX oficializó la liquidación del patrón oro clásico (abandonado de jure durante la Primera Guerra Mundial) y se decretó el mal llamado patrón cambio oro, es decir un sistema de pseudo patrón oro que se tradujo en que las reservas de los ya constituidos bancos centrales estarían formadas por dólares y libras (esta última divisa se dejó de lado a poco andar) y estas denominaciones a su vez estarían relacionadas con el oro a una razón fija concretada en la Reserva Federal estadounidense y en el Banco de Inglaterra a requerimiento de la banca central extranjera, con un acuerdo tácito de no producir esos reclamos (solo Jacques Rueff como ministro de De Gaulle pidieron el oro para mostrar la bancarrota del sistema), lo cual produjo emisiones sin respaldo del dólar que condujo al boom de los años veinte y al crack de los años treinta.

Finalmente para reseñar muy telegráficamente la columna vertebral de la moneda, tuvo lugar Bretton Woods en 1945, el doble precio del oro en 1968 y finalmente las medidas de agosto de 1971 con la consiguiente crisis de 1973 debido a los tipos de cambio fijos.

Reiteramos que la inflación es uno de los problemas económicos y sociales más graves. Es siempre producida por los aparatos estatales que con el curso forzoso y la banca central no dan salida a la gente para defenderse de ese flagelo. Es realmente llamativo que a esta altura del partido, con toda la bibliografía moderna disponible, no se haya decidido cortar amarras con los gobiernos en materia monetaria y no se haya percibido que la única razón por la cual el Leviatán administre la moneda es para succionar poder adquisitivo de la gente al efecto de financiar sus propios desbordes.

Se ha dicho que la inflación es el aumento general de precios, lo cual revela dos errores garrafales de concepto. En primer lugar, pretende aludir a la causa de la inflación la cual consiste en la expansión exógena del mercado y, en segundo término, el efecto estriba en la alteración de los precios relativos y no en un aumento general. Si produjera un incremento generalizado, no se produciría el problema central de la inflación cual es la angustia por el desequilibrio entre precios e ingresos. Si mi salario (uno de los precios) se incrementara en un 50% mensual y el resto de los precios lo hace en la misma forma, no hay problema. Eventualmente habrá que modificar las columnas en los libros de contabilidad, habrá que expandir los dígitos en las máquinas de calcular y, tal vez, acarrear el dinero en carretillas pero no hay el problema central señalado.

La alteración en los precios relativos reviste la mayor de las importancias ya que se distorsionan todas las señales en el mercado, que son las únicas que muestran donde conviene invertir y donde desinvertir en los diversos sectores con lo que se consume capital y, por ende, bajan los salarios e ingresos en términos reales puesto que las tasas de capitalización son la únicas causas del nivel de vida.

Como hemos dicho en tantas ocasiones, la banca central solo puede decidir entre uno de tres caminos posibles: a que tasa contraer, a que tasa expandir o dejar inalterada la base monetaria. Pues bien, cualquiera de los tres caminos deterioran los precios relativos respecto de lo que hubieran sido de no haber intervenido (incluso, como decimos, si los banqueros centrales deciden no modificar la base monetaria habrán desfigurado los precios relativos en relación al mayor o menor volumen de moneda que se hubiera decidido en el mercado…y si se hace lo mismo que hubiera hecho la gente en el mercado no hay razón alguna para la irrupción de la banca central ahorrándose todos los gastos administrativos correspondientes).

Más aun, una banca central independiente del secretario del tesoro o de hacienda o del Parlamento inexorablemente errará el camino debido a las razones antes apuntadas que no cambian por el hecho de recibir instrucciones o proceder autónomamente, esto no modifica la naturaleza del problema. Sin duda, que si a la existencia de la banca central se agrega el curso forzoso la situación se agrava exponencialmente ya que no deja salida a la gente para sus transacciones diarias y deben absorber quitas permanentes en su poder adquisitivo.

Conviene también precisar que la cantidad de dinero de mercado, es decir, de los activos financieros que la gente elija para sus transacciones una vez liquidada la banca central, no tienen porqué ser constantes. Esto dependerá de las respectivas valorizaciones, del mismo modo que ocurre con cualquier bien o servicio, lo cual, en nuestro caso, si se decide expandir, se trata de una expansión endógena, a diferencia de la exógena al mercado, esto es, la que ocurre debido a decisiones políticas que son el origen del problema inflacionario.

No hay tal cosa como “expectativas inflacionarias” como causas de la inflación. Se podrán tener todas las expectativas que se quieran pero si no están convalidadas por la expansión monetaria exógena, no hay inflación. Tampoco “inflación de costos” por idénticos motivos, ni inflaciones provocadas por el incremento en el precio de un bien considerado estratégico como, por ejemplo, el petróleo ya que si aumenta el precio de este bien y no hay expansión monetaria habrá dos posibilidades: o se reduce el consumo de otros bienes si se decidiera mantener el nivel de consumo del petróleo o se debe contraer el consumo de este bien al efecto de permitir el mismo consumo de otros bienes y servicios. En todo caso, no resulta posible consumir todo lo que se venía consumiendo si el precio del petróleo se incrementó.

La errada definición que hemos comentado, además, conduce a otras dos equivocaciones técnicas. En primer lugar, el consejo para la banca central de emitir a una tasa constante similar al crecimiento económico para “permitir la previsibilidad de los actores en el mercado”. Este consejo pasa por alto el hecho de que si la expansión “acompaña” el crecimiento económico, manteniendo los demás factores constantes, por ejemplo, se anulará el efecto de algunos precios a la baja que generan las importaciones y al alza de las exportaciones ya que la masa monetaria en un caso disminuye y en el otro aumenta y así sucesivamente.

La segunda equivocación, aun más gruesa, es que la expansión a tasa constante no trasmite previsibilidad puesto que, precisamente, los precios no se incrementan de modo uniforme, sino, como queda dicho, se alteran los precios relativos de modo que una tasa anunciada de expansión no trasmite información a determinado sector como afectará en sus precios.

Este análisis, a su vez, se traduce en el pensamiento que es posible recomponer el problema inflacionario a través de indexaciones lo cual no es correcto ya que pretendidos índices de corrección solo suben los valores absolutos en los rubros del balance, pero las distorsiones relativas se mantienen inalteradas.

A toda esta situación debe agregarse que para contar con un sistema monetario saneado debe eliminarse el sistema bancario de reserva fraccional que no solo genera producción secundaria de dinero, sino que permite que los bancos operen en un contexto de insolvencia permanente, con lo que se hace necesario implementar el free banking o el sistema de encaje total para los depósitos en cuenta corriente y equivalentes.

En este último sentido, hay un jugoso debate que viene de hace cincuenta años sobre si es mejor el free-banking (y no digo “banca libre” porque tiene otro significado ya que alude a la entrada y salida libre al sistema bancario) o la reserva total, pero en todo caso cualquiera de los dos es infinitamente mejor que la reserva fraccional que genera inflaciones y deflaciones con el apoyo de la banca central.

Resultan tragicómicos los esfuerzos y las acaloradas discusiones sobre “metas de inflación” y las correspondientes manipulaciones monetarias y cambiarias que impone la banca central, en lugar de comprender que el problema estriba en esa institución (en el medio argentino creada por el golpe fascista de los años treinta).

Como han expresado tantos economistas de gran calado, es de esperar entonces que no transcurra mucho tiempo antes de que se perciban los inmensos daños de la banca central y el sistema bancario de reserva parcial con todas sus consecuentes políticas. Cual es el dinero que preferirá la gente dependerá de las circunstancias ya que si todo es dinero no hay dinero y preguntarse cual es la cantidad de dinero que habrá es lo mismo que interrogarse cual es la cantidad de cualquier otro bien en el mercado. No debe imponerse tal cosa como “curso forzoso” a ninguna divisa y, en esta instancia del proceso de evolución cultural, los gobiernos seleccionarán la moneda o monedas en las que cobrarán impuestos al efecto de proteger derechos. La denominada “dolarización” puede eventualmente servir solo como uno de los caminos para cerrar la banca central y entregar las reservas al público pero en ningún caso para otorgarle a esa divisa el curso forzoso. Ningún aparato estatal debe arrogarse la facultad de imponer cual es el activo monetario a que debe recurrir la gente. Esa es la manera con bancos independientes en la que se incentivan nuevas propuestas de solidez monetaria en el contexto de auditorias cruzadas y en competencia al efecto de proporcionar seguridad a los clientes, todos con la posibilidad de contratar sistemas de seguros contra posibles desvíos de lo pactado.

Fuente: elcato.org

___________________________________________________________________

.

.

Día del Camino – 5 de Octubre

octubre 5, 2019

Día del Camino – 5 de Octubre

En 1925 se reunía en la Capital Federal el Primer Congreso Panamericano de Carreteras. En esa oportunidad los congresales coincidieron en aprobar una ponencia en el sentido de invitar a los países representados a celebrar en toda América el «Día del Camino», instituyendo para tal fin, los días 5 de Octubre de cada año.

Dicha sugerencia no tuvo, con posterioridad, total eco, puesto que aún en algunos países condicionan la celebración vial a fechas intimas de resonancia nacional. Otro tanto paso con el Congreso en sí, que fue reconocido por el Gobierno Argentino, recién en 1928, época en que se advierte la necesidad de crear un organismo central que promueva un gradual desarrollo en materia vial. Pero esa necesidad vino demorándose por no existir decisión firme que resolviera este problema.

Dicha sugerencia no tuvo, con posterioridad, total eco, puesto que aún en algunos países condicionan la celebración vial a fechas intimas de resonancia nacional. Otro tanto paso con el Congreso en sí, que fue reconocido por el Gobierno Argentino, recién en 1928, época en que se advierte la necesidad de crear un organismo central que promueva un gradual desarrollo en materia vial. Pero esa necesidad vino demorándose por no existir decisión firme que resolviera este problema.

Hasta entonces «nada existía de orgánico y permanente. Se construían los caminos según fuese la mayor o menor diligencia de los gobiernos; la tarea despareja impedía que se canalizase el tráfico con rumbos definidos y, la que un día era ruta transitable, al siguiente era abandonada ante el mejoramiento de otro camino próximo. Sin ley básica y sin recursos permanentes, los organismos nacionales y provinciales no podían cumplir una misión más eficaz». Así expresa la Memoria de la Dirección Nacional de Vialidad, Tomo I, año 1933.

La labor era inconexa hasta ese momento. Hacía falta contar con disposiciones legales y técnicas que promovieran un organizado desarrollo de la tarea vial en la Republica Argentina. Esta inquietud no la cumplían los decretos y leyes aparecidos con posterioridad a 1810, y otras que sirvieron de antecedentes a la que podemos designar como ley máxima de Vialidad Nacional, aparecida en 1932. Hasta ese momento las reglamentaciones tenían solo una acción limitada en cuanto al devenir vial.

El espíritu de la sugerencia emanada del Primer Congreso Panamericano de Carreteras tuvo, por primera vez resonancia en Argentina, el 5 de octubre de 1933, un año después de la creación del Ente Vial Nacional. En dicha oportunidad, el Poder Ejecutivo Nacional juntamente con las autoridades de Vialidad Nacional celebran el primer aniversario de la creación del organismo.

Pero veamos el porque de la fecha instituida para la celebración vial. Hay quienes manifiestan que se debe a la fecha de promulgación de la Ley de Organización Vial Nacional; hay, por otra parte, quienes sostienen que ello arranca desde la sugerencia efectuada por el Primer Congreso Panamericano de Carreteras.

Trayendo un poco de claridad histórica, es menester dejar aclarado que la fecha 5 de Octubre proviene de la ponencia del Primer Congreso y la sanción de la Ley, es una «coincidencia preestablecida», o sea que se busco cumplir con la ponencia para dar al país la estructura vial que urgía.

En 1925 el Congreso Panamericano aludido instituye el día 5 de Octubre por ser la fecha de la inauguración del mismo. El Gobierno Nacional reconoce al Congreso Vial y toda su actuación en el año 1928 y, finalmente, el 5 de Octubre de 1932 se da a conocer la Ley 11.658.

Las tres fechas precedentes tienen incidencia en la gravitación del quehacer vial. La primera emana de una resolución del Congreso, cuya parte saliente esta concebida en los siguientes términos: «1°- Instituir el día 5 de Octubre, fecha de la inauguración de este Congreso, como Día del Camino en todas las naciones de la Unión Panamericana; 2°- Invitar a los países representados a realizar ese día actos públicos en las reparticiones administrativas, universidades, colegios y escuelas del Estado y particulares, propiciar conferencias, publicaciones, congresos, etc., y toda otra manifestación que tienda a demostrar las ventajas de una buena red caminera».

Con respecto a la segunda fecha, vale destacar que el Gobierno, recién en 1928 – con posterioridad al Segundo Congreso Panamericano de Carreteras realizado en Río de Janeiro el 5 de octubre de 1927 – aprueba la actuación del Primer y Segundo Congresos. Es a partir de esta fecha que Argentina toma real conciencia de la necesidad de una organización vial estable. Ello genera un movimiento para fijar bases sólidas. Se perfilan así, los lineamientos que obran como antecedentes de la Ley 11.658 pues es propósito «crear un organismo encargado de establecer un desarrollo gradual y paulatino del sistema caminero argentino», «pero se nota también – agrega la Memoria de Vialidad Nacional, año 1933 – que nunca el problema había sido abordado con la decisión y la energía indispensable para su solución. De ahí solamente al comenzar la actuación del gobierno actual (Presidente de la Nación, Agustín P. Justo), fue encarado resueltamente el problema y el proyecto del Poder Ejecutivo de los legisladores, sirvieron de base para la sanción definitiva, salvándose con ello, una grave omisión en la legislación argentina».

Y, finalmente, la tercera fecha: el 30 de Septiembre de 1932 se sanciona la Ley 11.658, de creación de la Dirección Nacional de Vialidad, y que fue promulgada ese 5 de octubre de 1932. La Repartición, hasta entonces se denominaba «Dirección General de Vialidad». La Ley de referencia establece la autonomía como así también el carácter de institución de derecho público. Esta última fecha es definitiva para señalar el reconocimiento por parte de las autoridades nacionales como «Día del Camino», propiciado por el Primer Congreso Panamericano de Carreteras en 1925. Apoya esta aseveración el hecho de que el decreto de creación carece de fecha. Su vigencia se inicia el 5 de octubre de 1932 en oportunidad de darse a conocer públicamente la referida ley en un acto oficial.

Al cumplirse el primer aniversario en 1933, la Dirección Nacional de Vialidad, cuyo primer presidente fue el Ing. Justiniano Allende Posse, contaba con 386 profesionales y técnicos, 545 administrativos y 2.011 obreros para atender una red de 15.900 kilómetros de los cuales 810 estaban pavimentados.

Fuente: Vialidad Nacional, 2015.

Más información:

Día del Ingeniero – 16 de Junio

Justiniano Allende Posse

___________________________________________________________________

Historias del sudeste cordobés

Justiniano Posse

Por José Crescimbeni.

Sentirse orgulloso del lugar donde uno nació es algo grande. Conocer el origen de nuestra querida localidad y poder difundirlo, lo hace más grande aún.

Para explicar el proceso de la creación de Justiniano Posse, y haciendo historia, quiero remontarme en primer lugar a la segunda mitad del siglo XIX.

Desde los años 1860-62 la zona donde hoy se encuentra nuestro pueblo estaba habitada por varios estancieros, en general colonos ingleses, que se radicaron acá atraídos por la calidad de su tierra, apta para la ganadería y la agricultura, y que aprovecharon los bajos precios de las primeras ventas de campos fiscales de la Provincia.

Estos colonos se organizaron en estancias, y en sus comienzos tuvieron que soportar constantes ataques y robo de ganado de los malones ranquelinos, que desde el “desierto” (al sur de la provincia) irrumpían en sus propiedades. Hasta 1879, año de la Conquista del Desierto, que los libera de este flagelo.

Fueron muy difíciles los primeros años de trabajo de aquellos estancieros, lo que les reclamaba un esfuerzo constante y sin desmayo. Aún así las estancias subsistieron y a finales del siglo XIX, definitivamente establecidas, rodeaban nuestro lugar.

Estas estancias, entre otras, eran: “Árbol Chato”, “Las Flores”, “Los Algarrobitos”, “La Paloma”, “Los Algarrobos”, “Las Vacas”, “Monte Grande”, “Los Chañaritos” (más adelante veremos más datos de este importante establecimiento), y no quiero olvidarme

de la estancia “Monte Molina” o “Molino”, propiedad de los señores Richard Arthur Seymour y Francis Goodrich. El primero de ellos, Seymour, es el autor del libro “Un poblador de las Pampas”, importante e instructivo escrito de la época; la fuente, entre otros libros, de la que bebemos todos a quienes nos apasiona la historia e investigación de nuestra zona y alrededores.

Es necesario nombrar a estos asentamientos por su aporte de habitantes a las primeras localidades que irían naciendo como consecuencia de la llegada del “Ferrocarril Central Argentino”, luego Ferrocarril General Bartolomé Mitre, a principios del siglo XX.

Además de estas estancias, y antes de la llegada del ferrocarril, comenzaron a formarse pequeños núcleos de población; entre ellos la Colonia Deán Funes, a la que quiero mencionar especialmente porque fue la que dio origen a nuestra localidad, por el aporte que más tarde haría de sus propios habitantes a nuestro pueblo. Fue fundada en 1891 por Don Benjamin Sastre, contaba con más de 200 habitantes y se hallaba a 8 Km al Nordeste del lugar donde hoy se encuentra Justiniano Posse.

A comienzos del siglo XX el señor Sastre comienza a vender parte de dicha Colonia en lotes para agricultura y ganadería. Uno de los adquirentes fue Don Domingo Torti, quien compra en tres oportunidades: en los años 1900, 1901 y 1905. En el lote que compra en 1905, de 1200 hectáreas, está emplazado actualmente Justiniano Posse. (1)

En octubre de 1909 el señor Torti le vende esta última fracción de tierra a Lucas Allende Posse. Encontré en el Archivo Histórico de la Ciudad de Córdoba la información de cuando Torti vende, cede y da posesión de 1200 hectáreas a Lucas Allende Posse, el 14 de octubre de 1909. El mismo año en que el Ferrocarril Central Argentino resuelve extender la línea ferroviaria de Cruz Alta a Idiazabal, en el primer tramo (luego se extiende hasta Río Tercero), dando nacimiento a varias poblaciones, entre ellas a Justiniano Posse.

Origen

El señor Lucas Allende Posse decide crear un pueblo y contrata al señor Serafín Licciardi para demarcar el plano de la futura localidad.

Esta obra comienza el día 15 de enero de 1910, utilizando un arado “mancera” traccionado por dos caballos. El proyecto según el referido plano, se conforma de 64 manzanas de 110 metros por lado, separadas entre sí por calles de 15 metros, exceptuando el Boulevard Central que corre de norte a sur y tiene un ancho de 20 metros.

Además se reservaron terrenos para la escuela, la iglesia, correos y telégrafos y plaza pública, a fin de dar impulso al naciente pueblo. Estos solares fueron donados por Allende Posse.

El día 26 de julio de 1910 (ya construidos el Ferrocarril, la estación de tren y finalizado el trazado del pueblo) Lucas Allende Posse solicita aprobación al Ministro de Haciendas, Colonias y Obras Públicas, y adjunta plano de la traza de la población.

Esta solicitud (ver fotoc.) nunca fue contestada por el Ministro y luego Allende Posse reclama su devolución, razón por la cual no tenemos fecha fundacional (al igual que otros pueblos vecinos del ramal ferroviario).

Fuente: caminosypueblos.com

___________________________________________________________________

.

.

Cuida tus valijas cuando viajas

octubre 4, 2019

Cómo tu equipaje puede ser cambiado por otro con droga en un aeropuerto (y qué precauciones tomar)

Se trata de un hecho real en el cual cada vez más personas son víctimas de numerosas bandas de narcotraficantes que operan en algunos aeropuertos.

Por Sergio Suárez.

Ese miedo que muchos pasajeros llegan a sentir en los aeropuertos al pensar que su equipaje pueda ser cambiado por otro que contenga droga no es una leyenda urbana. Esto es una realidad que desde hace algunos años se viene presentando en ciudades como Lima (Perú), según informan los medios.

Un reciente informe publicado por el Diario La Libertad deja en evidencia el ‘modus operandi’ utilizado principalmente en el Aeropuerto Internacional Jorge Chávez, que sirve a la capital peruana. Allí, una red de narcotraficantes denominada “los maleteros“, cuyos miembros ya se encuentran arrestados, cambiaba las etiquetas que las aerolíneas ponen a las a maletas. Esta es una actividad que la prensa ha venido denunciando desde 2014.

El lugar donde se lleva a cabo el “cambiazo” lo llaman ‘La Siberia‘, que es el área donde se almacena el equipaje y al que solo pueden acceder los empleados de la aerolínea y el personal de servicio del aeropuerto.

Y aunque las autoridades del Perú ya desarticularon esta banda, todavía hay otras ocho en ese mismo aeropuerto internacional, por el cual transitan unos 23 millones de pasajeros cada caño.

¿Qué medidas tomar?

- Haz una lista o trata de memorizar los objetos que llevas en tu equipaje.

- Agrega un distintivo personal a tu valija para que pueda ser identificada: nombre completo, datos de contacto, candados con contraseña.

- En lo posible, mantén tu equipaje cerca de ti.

- Solicita siempre a la aerolínea el código de tu equipaje con el que irá a las bodegas.

- Tómale fotos a la maleta con el tiquete adhesivo y su respectivo código antes de entregar la maleta a la aerolínea.

En retrospectiva

Un artículo de 2014 publicado por el diario La República señalaba la operación de una mafia en la terminal de la capital peruana y que involucraba a la compañía administradora del aeropuerto Lima Airport Partners, y a otra empresa de servicios de carga y rampa llamada Talma.

La organización se encargaba de retirar los tiquetes autoadhesivos de aquellas maletas situadas en ‘La Siberia’ que tenían como destino México.

Luego de esto, los recibía otra persona que tenía la labor de pegarlos en otras valijas las cuales estaban cargadas con 25 kilogramos de cocaína cada una. Así, el equipaje era ingresado al aeropuerto y ubicado en ‘La Siberia’. Desde ese sitio, era llevado hasta los aviones rumbo a México. Las Maletas, aquellas a las que le habían removido su identificación original, terminaban abandonadas.

En esa época, las autoridades llegaron a establecer que cada día ingresaban de forma ilegal al principal terminal aéreo del Perú tres maletas cargadas con cocaína, gracias al mencionado “cambiazo”.

En el destino, en tierras mexicanas, efectuaban un trabajo similar donde el equipaje era recibido por integrantes de la banda, quienes ya lo conocían, y que luego lo manipulaban para sacarlo del aeropuerto.

Fuente: grandesmedios.com

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

.

.

Aumenta la edad de jubilación en Europa

octubre 3, 2019

La edad de jubilación en Europa

La edad de jubilación aumenta progresivamente en Europa. Por el momento, cada estado miembro de la Unión Europea ha tomado su propio camino en esta cuestión, pero todos convergen en la necesidad de una jubilación más tardía. A continuación, explicamos las claves para entender las diferencias y semejanzas entre las edades de jubilación en Europa y España.

Edades de jubilación en Europa

Bruselas desea más integración política y económica, una meta que pasa también por la edad de jubilación. El progresivo envejecimiento de la población y los estragos de la crisis que se inició en 2008 han llevado a los estados europeos a tomar medidas en materia de pensiones de jubilación. Así es como está la cuestión en los siguientes países europeos:

- Alemania

La edad de la jubilación ordinaria aumenta desde 2012 progresivamente hasta 2029 de los 65 a los 67 años, en función de los años cotizados. Es posible jubilarse a los 63 años si se ha cotizado durante 45 años.

- Francia

La edad de jubilación aumentará de manera progresiva hasta alcanzar los 67 años en 2023, a razón de 4 meses por año a partir de julio de 2016. Los nacidos antes de 1952 deben haber cotizado 164 trimestres para disfrutar de una jubilación ordinaria, en función del tiempo cotizado, entre los 60 y 65 años. Para los nacidos a partir de 1955 se requieren 166 trimestres cotizados para acceder a la jubilación ordinaria, según la reforma del año 2011, a una edad entre los 62 y los 67 años (aumento gradual entre 2017 y 2022).

- Finlandia

En Finlandia existe un mínimo garantizado de la pensión que se obtiene por aportaciones individuales. Para obtenerla hay un requisito del 80% del tiempo de residencia en el país entre los 15 y 65 años, siendo precisamente esta última la edad ordinaria de jubilación para obtener la pensión. De los 63 a los 68 años se puede acceder a la pensión contributiva individual. La jubilación flexible va desde los 63 a los 68 años.

- Grecia

La edad de jubilación en Grecia, uno de los asuntos más polémicos en la negociación de sus diversos planes de rescate financiero, está ahora en 65 años, que aumentarán progresivamente hasta los 67. El Gobierno heleno permite, sin embargo, acceder a la jubilación a los 62 años para largas cotizaciones. Los años de cotización requeridos para alcanzar la pensión íntegra son 40 desde 2015.

- Italia

La edad de jubilación ordinaria es de 62 años para las mujeres (con una cotización de 41 años) y de 66 para los hombres (con 42 años cotizados). En 2021 será de 67 años para ambos sexos.

- Luxemburgo

La pensión íntegra se alcanza con 40 años de cotización. La edad de jubilación se sitúa en los 65 años.

- Portugal

La reforma de las pensiones en Portugal ha significado que la edad de jubilación suba también progresivamente. La edad de jubilación es de 65 años y pasará a ser de 67 a partir de 2023. Se requieren 40 años de cotización para alcanzar el importe íntegro de la pensión.

- Austria

Se requieren 45 años cotizados para acceder a la jubilación con el importe íntegro a los 65 años en el caso de los hombres. Las mujeres, a los 60 años, que suben hasta los 65 de forma gradual entre 2024 y 2033. No existe la jubilación anticipada.

- Bélgica

Los hombres pueden retirarse a los 65 años, mientras que las mujeres lo hacen a los 62. Se requieren 45 años de cotización. Existe la posibilidad de jubilarse anticipadamente desde los 60 años si se ha cotizado 35, sin coeficientes reductores.

- Dinamarca

La edad de jubilación es de 65 años y, entre 2019 y 2022, aumentará hasta los 67 años. Existe un requisito de 40 años de residencia entre los 15 y 65 años en el país para poder cobrar la pensión.

- Reino Unido

La edad de jubilación se retrasa en el Reino Unido de los 67 a los 68 años, una medida que entrará en vigor siete años antes de lo inicialmente previsto, entre 2037 y 2039. Se requieren 30 años de cotización para acceder a la pensión básica estatal. No existe la jubilación anticipada.

- Suecia

Se requieren 40 años de residencia en el país para obtener la pensión garantizada; para la pensión contributiva, 30 años de cotización, y para la pensión premium no existe el concepto de pensión máxima por tiempo de cotización. La edad ordinaria de jubilación oscila entre los 61 y los 67 años para acceder a la pensión contributiva y a la premium. Para la pensión garantizada, la edad son 65 años.

- España

A partir de 2027 deberán acreditarse 38 años y medio cotizados para jubilarse con 65 años, la actual edad ordinaria de jubilación. Desde 2013 a 2027 se establece la edad de jubilación entre 65 y 67 años, en función de los años cotizados. La jubilación anticipada será dos años inferior a la jubilación ordinaria a lo largo de ese periodo transitorio y acabará establecida en 2027 entre los 63 y los 65 años, en función de los años cotizados.

Aumento de la edad de jubilación. Europa se hace mayor

Tradicionalmente, la edad media de jubilación ha rondado los 65 años. Sin embargo, la esperanza de vida está aumentando. En España, en consonancia con el resto de países de la UE, se sitúa en la actualidad en unos 82 años (84,5 para las mujeres, 78,4 los hombres) y se estima que aumente del orden de 3 a 4 meses por año. Es decir, cada década ganaremos cuatro años de esperanza de vida. ¿Qué significa esto? Que el envejecimiento de la sociedad española y europea será cada vez mayor.

La pirámide de población por edad, como se aprecia en el gráfico, cada vez es mayor en la franja alta, lo que indica que la sociedad se hace cada vez más vieja.

Jubilaciones tardías

Como hemos visto, España es uno de los estados europeos con un retiro más tardío, junto con Alemania, Dinamarca, Italia y Portugal. Entre los países que han tenido que adaptarse a este nuevo escenario están algunos de los que han vivido más duramente la crisis: España, Grecia, Italia o Portugal.

Distintos años de cotización exigidos

Otra de las diferencias entre europeos tiene que ver con los períodos de cotización. A portugueses, luxemburgueses, italianos o ingleses se les exige hoy más años cotizados para acceder a la prestación que en España.

Diferencias de género

Algunos sistemas de pensiones distinguen entre hombres y mujeres para su aplicación. Estados como Italia, Grecia o Austria han establecido tradicionalmente diferencias en cuanto a la edad de acceso a la jubilación según el sexo. Aunque en el marco de las últimas reformas muchos han eliminado estas diferencias, todavía en países como Austria o Bélgica los hombres pueden retirarse a los 65 años, mientras que las mujeres lo hacen a los 60 o 62 años, respectivamente.

Como hemos comprobado, en algunos sistemas de pensiones de la UE se tiene que esperar más para acceder a la prestación que en otros, y es importante conocer estas diferencias si se ha desarrollado la vida laboral en varios países. El trabajador sólo podrá solicitar la pensión en el país donde resida si ha cumplido la edad de jubilación allí. Además, los derechos acumulados en otros lugares sólo se recibirán cuando se cumpla la edad legal de jubilación en ellos.

Fuente: vidacaixa.es, 2019.

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

.

.

Paneles solares

septiembre 29, 2019

Ventajas de la utilización de paneles solares

Los paneles solares en la vida cotidiana se pueden usar tanto para la calefacción y el uso de aire acondicionado solar, para proteger el medio ambiente y ahorrarnos en el costo de energía.

En una planta solar utilizando dos paneles solares de 265 watts y sólo cinco o seis horas de sol diario podemos obtener de 8 a 10 horas de uso de aire acondicionado, también en un sistema solar los paneles pueden generar 48 voltios de corriente continua y su utilización en varios electrodomésticos alterna de 110v y 220v con un inversor de corriente.

En la instalación de los paneles solares se necesitan reguladores e inversores de corriente para poder hacer funcionar el aire acondicionado y baterías.

Para una colocación óptima de los paneles solares se puede utilizar el techo de nuestras viviendas colocando los paneles solares con una orientación hacia el sur (dependiendo de la latitud a que nos encontremos) o se pueden adquirir algunos soportes para la colocación de estos tipos de paneles en áreas que disponemos para su uso.

Instalación

Los paneles solares se conectan directamente a las baterías, utilizando un inversor de corriente para el uso de aire acondicionado, estufas, refrigeradores o televisión.

Un aire acondicionado de 28,000 BTU podría enfriar un área aproximada de 70 metros cuadrados, evitando la producción de 212 kilogramos de dióxido de carbono o el equivalente a 700 pinos por 10 años.

La energía solar más novedosa y menos contaminante, las empresas de electricidad nunca apoyaran este tipo de investigaciones sobre esta tecnología, ni tampoco las compañías petroleras porque no les conviene a ellos, la energía producida por petróleo y energía nuclear están destruyendo este mundo sin que se realicen medidas preventivas al respecto.

Ventajas

Entre las ventajas si se tiene en cuenta el costo de generación fotovoltaico de estas plantas solares, en cuanto a la vida útil de estos paneles viene siendo mayor a los 30 años, y el precio kwh fotovoltaico está por debajo de la energía convencional, y a pesar de todo empieza a ser competitivo con las demás tecnologías, por lo tanto alcanzará la competitividad en muy pocos años si se sigue apoyando su desarrollo, también vale la pena por la sencillez de la conversión energética, por la generación sin emisiones, además en los procesos de transformación de las energías convencionales siempre surgen los accidentes y la contaminación ambiental es altísimo.

Desventajas

Su instalación inicial es cara pero a la larga hay un ahorro económico enorme.

.

.

Fuente: ingenieriareal.com

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

xxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxxx

.

.

Computación cuántica

septiembre 29, 2019

Google asegura haber alcanzado la supremacía cuántica

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/09/20170852/circuitos-microsoft.jpg)

Google afirmó haber construido la primera computadora cuántica que puede realizar cálculos que exceden la capacidad de los superordenadores más potentes de la actualidad, reportó el periódico Financial Times.

Un artículo escrito por los investigadores de Google afirma que su tecnología fue capaz de realizar en tres minutos y 20 segundos un cálculo que le tomaría al ordenador clásico más avanzado de hoy, conocido como Summit, aproximadamente 10.000 años.

Los investigadores aseguraron haber alcanzado la «supremacía cuántica», el umbral donde los ordenadores cuánticos realizan cálculos que antes eran imposibles.

«Esta dramática aceleración respecto a todos los algoritmos clásicos conocidos proporciona una realización experimental de la supremacía cuántica en una tarea computacional y anuncia el advenimiento de un paradigma informático muy esperado«, escribieron los autores.

«Hasta donde sabemos, este experimento marca el primer cálculo que sólo puede realizarse en un procesador cuántico«.

El sistema sólo puede realizar un cálculo único y altamente técnico, según los investigadores, y el uso de máquinas cuánticas para resolver problemas prácticos aún está a años de distancia. Pero los investigadores de Google lo llamaron «un hito hacia la computación cuántica a gran escala».

También predijeron que la potencia de las máquinas cuánticas se expandiría a una «doble tasa exponencial», en comparación con la tasa exponencial de la Ley de Moore, que rigió el desarrollo de los chips de silicio en la primera era de la informática.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2018/07/23092437/Computacion-cuantica.jpg)

Aunque ya existen prototipos de computadora cuánticas, desarrollados por empresas que van desde IBM hasta startups como Rigetti Computing, aún no están preparados para superar a los ordenadores clásicos. A diferencia de estas últimas, que funcionan a través de elementos binarios básicos llamados bits -representados en ceros y unos-, los bits cuánticos, o qubits, pueden representar ambos al mismo tiempo.

Esto es así porque la mecánica cuántica se rige por el principio de superposición, que ocurre cuando un objeto posee simultáneamente dos o más valores de una cantidad observable. Al unir varios qubits, el número de estados que pueden representar aumenta exponencialmente, lo que permite calcular millones de posibilidades al instante.

Aunque la supremacía cuántica ha sido un momento histórico muy esperado, los investigadores advierten en contra de sobredimensionar lo logrado. La supremacía cuántica no significa que los ordenadores cuánticos superarán rápidamente a las computadoras tradicionales, indican.

Liderado por John Martinis, un físico experimental de la Universidad de California en Santa Bárbara, Google predijo por primera vez que alcanzaría la supremacía cuántica a finales de 2017. Pero el sistema que construyó, que unía 72 qubits, resultó ser demasiado difícil de controlar.

Eventualmente renovó el sistema para crear un diseño de 53-qubit llamado Sycamore. La máquina fue ordenada la tarea de probar que un generador de números aleatorios era verdaderamente aleatorio. Aunque la aplicación práctica de este trabajo es escasa, los investigadores de Google dijeron que «otros usos iniciales de esta capacidad computacional» incluyen el aprendizaje automático, la ciencia de materiales y la química.

«Es un hito significativo, y es la primera vez que alguien ha demostrado que los ordenadores cuánticos pueden superar a los ordenadores clásicos», dijo Steve Brierley, fundador de la empresa de software cuántico Riverlane, que ha trabajado en este campo durante 20 años y es asesor en tecnologías cuánticas para el gobierno del Reino Unido.

«Es un logro increíble«, agregó.

MÁS SOBRE ESTE TEMA:

Qué es la computación cuántica y por qué podría cambiar el mundo

Fuente: infobae, 20/09/19.

___________________________________________________________________

Vincúlese a nuestras Redes Sociales:

___________________________________________________________________

.

.

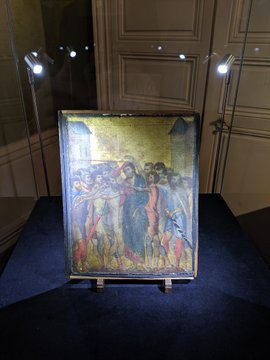

Tenía un cuadro de millones de euros sin saberlo

septiembre 24, 2019

Encuentran en la cocina de una anciana un cuadro que vale más de 4 millones de euros

Pertenece al italiano Cimabue y estaba colocado en las paredes de una modesta casa del norte de Francia

Un cuadro del maestro primitivo italiano Cimabue, del siglo XIII, ha sido encontrado en una vivienda de la localidad francesa de Compiegne, al norte de París. La familia lo tenía colgado entre el salón y la cocina sin darle mayor importancia, pese a que su valor estimado se sitúa entre 4 y 6 millones de euros.

El hallazgo fue confirmado por el gabinete de expertos Turquin, que autentificó el hallazgo y anunció que la obra será subastada el próximo 27 de octubre en Senlis, en lo que constituirá la primera venta de un cuadro de este pintor italiano en décadas.

Antoine Lavastre@LavastreAntoine

C’est sans doute l’événement de cette année sur le marché de l’art. En effet la découverte et la vente d’un panneau de Cimabue est une première historique !

Se trata de ‘El Cristo burlado’, un pequeño cuadro pintado sobre madera de álamo de 25,8 por 20,3 centímetros, que formaba parte de una serie de paneles en los que el artista prerrenacentista plasmó escenas de la pasión de Cristo. Hasta ahora se conocían dos de esas escenas, una ‘Flagelación de Cristo’, conservada en la colección Frick de Nueva York, y una imagen de la Virgen que está en la National Gallery de Londres.

Fuera de dudas

Para el gabinete Turquín, la atribución a Cimabue es «evidente» por el parecido con otras obras del maestro italiano, al tiempo que indicó que las pruebas de infrarrojos muestran que su estado de conservación es excelente.

La anciana lo tenía colgado entre la cocina y el salón de su casa, sin darle ningún valor

El cuadro llegó a la casa de subastas Actéon de manos de una anciana que consideraba que era un pequeño icono sin valor, que durante años había colgado de los muros del pasillo que separa la cocina del salón de su vivienda en Compiegne. La mujer no supo explicar cómo la obra había llegado a manos de su familia.

Actéon pidió a Turquin, especializado en maestros antiguos, que analizara la obra y este gabinete llegó a la conclusión de que pertenecía a Cimabue.

Fuente: elconfidencial.com, 2019

Cenni di Pepo Cimabue (1240-1302) también conocido como Bencivieni di Pepo o en italiano moderno, Benvenuto di Giuseppe fue un pintor y creador de mosaicos florentino. Se lo considera iniciador de la escuela florentina del Trecento.

___________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

___________________________________________________________________

.

.

¿Fue un error adherir al Blanqueo de 2017?

septiembre 22, 2019

Maldito blanqueo: ¿se viene un super impuesto al patrimonio en 2020?

El candidato de Frente Todos ya se mostró a favor de «gravar severamente a los poderosos». Alerta entre los miles que sinceraron su patrimonio hace dos años

Por Pablo Wende.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/09/20115626/Alberto-Fernandez-en-Bolivia-Evo-Morales-1920-4.jpg)

Alberto Fernández realizó una breve visita a Bolivia sobre el cierre de la semana. En una entrevista exclusiva con Infobae el viernes, al ser consultado sobre el «modelo» implementado por Evo Morales, decidió destacar el aspecto tributario: «Con un régimen impositivo que grava más severamente a los más poderosos, Bolivia logró equilibrar las cuentas públicas y también consiguió mayor equidad en la distribución del ingreso».

El candidato presidencial de Frente de Todos metió de esta forma en la discusión sobre lo que se viene después de diciembre un posible cambio en el sistema tributario argentino. Y todo parece apuntar a un esquema en el que el peso recaiga de manera más contundente sobre aquellos que tienen mayor capacidad a la hora de pagar impuestos.

Una columna publicada por Marcelo Zlotogwiazda también en Infobae este viernes, apunta en esa dirección. Con el título «Juntando plata para Alberto Fernández», el periodista y economista considera que una de las soluciones para el déficit fiscal argentino sería «cobrarle un impuesto al patrimonio de los millonarios, que acabe con el hazmerreír del actual impuesto a los Bienes Personales, que recauda montos obscenamente bajos».

La amenaza latente de un aumento de la carga fiscal sobre el patrimonio puso en alerta especialmente a quienes entraron en el blanqueo que culminó en abril de 2017. En aquella ocasión, se «sinceraron» nada menos que 116.000 millones de dólares, una cifra récord. De ese total, un 77% fueron cuentas e inversiones. Uno de los secretos fue la posibilidad de mantener el patrimonio declarado en el exterior, es decir no hacia falta repatriar los capitales.

Quienes ingresaron al sinceramiento fiscal, que llegó a los U$S 116.000 millones en 2017, procuraban dos objetivos: no quedar sujeto a las investigaciones internacionales por mover dinero en negro y apostar a realizar nuevas inversiones en la Argentina.

Para hacer más atractivo el sinceramiento, el Gobierno bajó la alícuota de Bienes Personales al 0,25% anual. Pero menos de un año después, la reforma tributaria impulsada por Nicolás Dujovne volvió a subirla al 0,75%, su nivel actual.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/02/19214732/Bloomberg-321.jpg)

El riesgo concreto es que ahora se venga un nuevo cambio de las reglas de juego y ese 0,75% anual sufra otro nuevo y sustancial incremento. Bienes Personales llegó a tener un nivel máximo de 1,25%, pero sobre un patrimonio superior a los 100.000 dólares. Ahora, con apenas 1,2 millones de pesos ya se estaría dentro de la base imponible. Es decir que el impuesto lo pagan quienes poseen bienes por más de 20.000 dólares.

Alberto Fernández empezó a introducir en la agenda la posibilidad de «gravar a los poderosos», con dos fines: achicar el déficit fiscal pero también mejorar la distribución del ingreso. Se trata no sólo de conseguir nuevas fuentes de financiamiento para el gasto público, sino también dar una señal a su base electoral. El mensaje que hay detrás de esta iniciativa sería algo así: estamos en crisis y los «ricos» deben hacer el esfuerzo para ayudar a los pobres.

El discurso de los principales referentes de Frente de Todos es contundente: en la crisis son los sectores más “poderosos” los que deben poner el hombro. Cristina, luego Sergio Massa y ahora Alberto Fernández se manifestaron a favor de un gravamen que aumente la presión sobre “los que más tienen”

El propio Sergio Massa había señalado en abril cuando todavía era precandidato a presidente por su partido que «no hay que tener miedo de cobrarles más impuestos a los que tienen plata afuera«. En aquel momento se le dio poca relevancia a sus palabras porque medía muy poco en las encuestas. Hoy es un engranaje relevante dentro del armado político que Cristina Kirchner diseñó para el Frente de Todos.

Advertidos por este impredecible cambio en las reglas de juego, son muchísimos los que ahora se arrepienten de haber ingresado en el sinceramiento fiscal. Los estudios de contadores y asesores tributarios que ayudaron en el proceso de blanqueo, ahora reciben decenas de consultas a diario para ir en sentido contrario, es decir dar marcha atrás y quedar menos expuesto a una excesiva presión tributaria sobre los activos declarados.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/06/11183506/massa-reunion-pj-frente-renovador-gioja-6.jpg)

Massa, hoy pieza clave en frente de todos, ya había propuesta como diputado del Frente Renovador la posibilidad de aplicarle un impuesto diferencial a las cuentas en el exterior. Sin embargo, aquella propuesta fue desechada porque se la consideró que el impuesto debía aplicarse en forma equitativa, no importa si los bienes se mantienen dentro o fuera de la Argentina. Pero nada impide que ahora se avance en una idea similar.

Son numerosos además los argentinos que en las últimas semanas decidieron viajar a Uruguay para abrir cuentas no declaradas en ese país, cuando la mayoría se había cerrado en 2017.

Sin embargo, el proceso de revertir bienes sincerados resulta muy complejo o requiere de decisiones extremas: algunos argentinos optan por volverse residentes en otros países para dejar de tributar en el país (Uruguay, Paraguay y Estados Unidos son los destinos favoritos). Pero eso requiere demostrar que efectivamente se está viviendo allí por lo menos seis meses por año. Existen otros mecanismos más sofisticados y legales, pero sólo al alcance de las grandes fortunas.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2019/08/12181156/Conferencia-de-Prensa-de-Mauricio-Macri-y-Miguel-Angel-Pichetto-10.jpg)

Muchos estudios contables y asesores tributarios que asesoraron a sus clientes para ingresar en el sinceramiento fiscal ahora reciben consultas de esos mismos clientes, pero interesados en recorrer el camino inverso

Claro que una medida de estas características tendrían un condimento mucho más político que económico. ¿Realmente se puede cerrar la brecha fiscal duplicando o triplicando Bienes Personales? En realidad es realmente poco lo que se podría conseguir en términos de recaudación. Pero sí resulta muy efectivo para satisfacer a la base de electores que apoya a Alberto Fernández, apuntando su enojo sobre quienes apoyaron abiertamente la gestión de Mauricio Macri, por ejemplo entrando masivamente en el blanqueo de capitales.

En realidad, el principal instrumento que tiene a mano el próximo gobierno para que no se dispare el déficit es reestructurar la deuda, estirando los vencimientos de capital para después del 2025 pero además reduciendo sustancialmente la carga de intereses de los próximos años. El ahorro estaría en niveles cercanos a los USD 20.000 millones anuales, lo que le permitiría al nuevo gobierno no depender del financiamiento de los mercados. Claro que todo a costa de un canje de deuda con quita.

Además de renegociar la deuda, hay otras dos medidas que prepara Alberto Fernández en caso de que gane las elecciones del 27 de octubre: restringir todavía más el control de cambios para «cuidar las reservas» y convocar a un pacto social con la CGT y los empresarios para evitar una espiralización de la inflación y salir muy gradualmente del congelamiento de tarifas y alimentos esenciales.

Si gana, Alberto Fernández no tendrá una «luna de miel» con los mercados pero sí el poder suficiente como para tomar decisiones fuertes en las primeras semanas de su mandato. Pero tendrá esa bala de plata para tratar evitar un colapso de la economía y un desborde de los precios que dejarían a la Argentina al borde de un fantasma que acecha después de muchos años: la hiperinflación.

Fuente: infobae, 22/09/19.

Más información:

La nueva Meca de los ricos: Estados Unidos

Estados Unidos pretende ser el único paraíso fiscal en el mundo

Estados Unidos el Paraíso Fiscal más importante

The World’s Favorite New Tax Haven Is the United States

¿Son legales los Paraísos fiscales?

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales:

______________________________________________________________________________

.

.