Especulación Financiera: Lecciones de la historia para el presente

octubre 6, 2023

Por Gustavo Ibáñez Padilla.

La especulación financiera, esa práctica que puede catapultar a fortunas o llevar a la ruina, ha sido una constante en la economía a lo largo de los siglos. Desde los bulliciosos mercados de Ámsterdam en el siglo XVII hasta los modernos rascacielos de Wall Street en la actualidad, la especulación ha sido un fenómeno definitorio de los mercados financieros. A continuación, ahondaremos en este concepto, analizando su utilidad, sus riesgos, los casos emblemáticos que han dejado huella en la historia económica y las enseñanzas que podemos extraer de ellos.

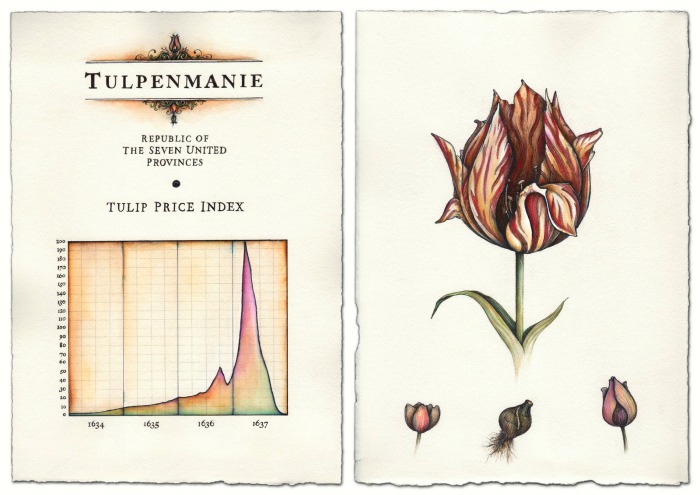

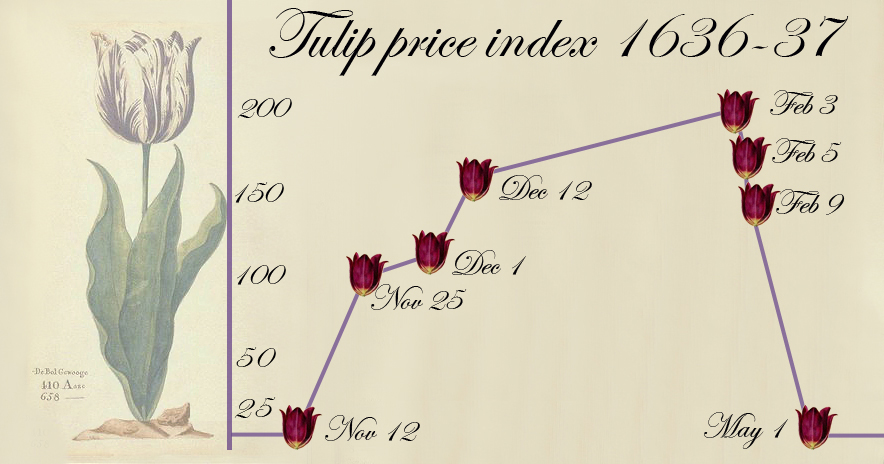

La Manía de los Tulipanes: Ámsterdam, siglo XVII

En el siglo XVII, Ámsterdam era el epicentro del comercio global y los tulipanes, recién introducidos en Europa, se convirtieron en el símbolo del lujo y la exuberancia. Los precios de los bulbos de tulipán subieron a niveles exorbitantes, alimentando la codicia y la especulación. Como señala Edward Chancellor en su obra, Sálvese quien pueda. Una historia de la especulación financiera, «los bulbos se convirtieron en un símbolo de estatus, y el comercio de tulipanes se asemejaba más a una forma de juego de azar que a una inversión racional». El furor por los tulipanes llegó a todas las clases sociales, los ricos para poseerlos y admirarlos, los comerciantes y especuladores para comerciar y conseguir enormes beneficios. Finalmente, en 1637, la burbuja estalló, dejando a los especuladores empobrecidos y marcando un hito en la historia financiera.

.

La Compañía de los Mares del Sur: Londres, siglo XVIII

A mediados del siglo XVIII, la Compañía de los Mares del Sur atrajo a inversores con la promesa de riquezas provenientes del comercio con las colonias sudamericanas. La fiebre especulativa alcanzó su punto máximo cuando las acciones de la compañía se dispararon a niveles astronómicos. Sin embargo, esta euforia fue efímera y, como el famoso estadista británico Sir Robert Walpole advirtió, «todos pueden ganar dinero cuando el precio de las acciones sube; la habilidad consiste en retirarse antes de que todo colapse». El colapso de la compañía y la posterior crisis financiera enseñaron la importancia de la prudencia y la evaluación de riesgos en el mundo de las finanzas. «Puedo predecir el movimiento de los cuerpos celestes, pero no la locura de las gentes«, se lamentaba Isaac Newton al observar que sus ahorros se habían esfumado por causa de esta burbuja.

La Manía Ferroviaria: Gran Bretaña, década de 1840

En la década de 1840, el boom de los ferrocarriles en Gran Bretaña –el símil de nuestra actual internet– atrapó la fiebre especulativa de la época. Se construyeron líneas férreas a un ritmo frenético, con inversores ansiosos por participar en lo que parecía un negocio seguro. Sin embargo, como advirtió el empresario George Hudson –el rey del ferrocarril–, «los inversores deben recordar que un tren puede ir a cualquier parte, pero también puede descarrilarse». Muchos de estos proyectos resultaron ser inviables, dejando a los inversores con enormes pérdidas y subrayando la importancia de la diligencia debida en la toma de decisiones financieras.

.

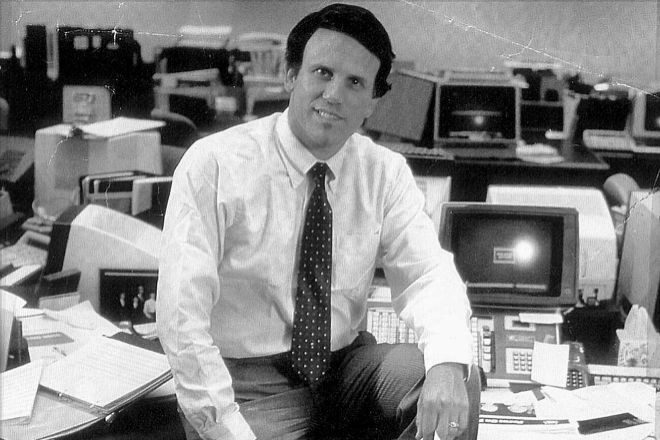

Michael Robert Milken y los Bonos Basura: Década de 1980

En la década de 1980, Michael Robert Milken emergió como una figura central en el mundo de las finanzas, popularizando los ‘bonos basura’ (bonos con mala calificación crediticia) y revolucionando el mercado de deuda corporativa. Como el mismo Milken afirmó, «los bonos basura no son basura si el emisor paga». Sin embargo, su legado está manchado por acusaciones de prácticas ilegales y escándalos financieros. En 1990, M. R. Milken fue condenado a diez años de cárcel por impulsar un método fraudulento de financiación corporativa. El caso Milken ilustra la delgada línea entre la innovación financiera y el abuso, y la necesidad de una supervisión efectiva en los mercados.

.

Baburu Keikila: La Burbuja Bursátil e Inmobiliaria de Japón (1986-1991)

En el Japón de finales de los años 80, la economía estaba en pleno auge, y los precios de los activos alcanzaron niveles estratosféricos. Como el economista John Kenneth Galbraith advirtió, «las burbujas siempre son acompañadas por el deseo de obtener algo por nada». Durante el boom especulativo, Tokio se convirtió en la Bolsa más grande del mundo y la de Osaka relegó a la de Londres al cuarto lugar. La burbuja, alimentada por una euforia colectiva, finalmente estalló, dejando una economía desolada y marcando una década de estancamiento económico conocida como la ‘Década Perdida’. Este episodio sirve como un recordatorio contundente de los peligros de la sobrevaloración y la importancia de la estabilidad a largo plazo sobre las ganancias a corto plazo.

La Crisis Subprime de 2008

La crisis financiera de 2008 es una de las páginas más oscuras en la historia económica moderna, un recordatorio vívido de los peligros inherentes a la especulación descontrolada. Como el economista Joseph Stiglitz advirtió en aquel momento, «las burbujas siempre son peligrosas y la complacencia es el enemigo». Todo comenzó con el auge de los préstamos hipotecarios de alto riesgo en los Estados Unidos. Instituciones financieras, motivadas por las ganancias rápidas, otorgaron préstamos a prestatarios con historiales crediticios precarios. Esto condujo a la creación de complejos productos financieros como los CDO (Obligaciones de Deuda Colateralizada), que agrupaban estos préstamos y los vendían a inversores globales.

El economista Nouriel Roubini señaló con claridad que «la fragilidad del sistema financiero global estaba enraizada en la falta de supervisión y regulación efectivas». Además, la creencia generalizada en la estabilidad del mercado inmobiliario exacerbó la complacencia de los inversores y prestamistas. En 2007, los impagos de los prestatarios subprime desencadenaron una cascada de eventos que llevaron al colapso de gigantes financieros como el banco de inversión Lehman Brothers en 2008. Esta crisis se extendió rápidamente por todo el sistema financiero, lo que resultó en una profunda recesión global.

Según el economista Paul Krugman, «fue un recordatorio doloroso de que los mercados no siempre se autorregulan y que la intervención del gobierno es esencial para prevenir excesos». Innumerable cantidad de personas perdieron sus empleos, hogares y ahorros, dejando una cicatriz duradera en la economía mundial. La burbuja subprime de 2008 es una cruda advertencia de los peligros de la especulación sin fundamentos sólidos y de la importancia de la supervisión y regulación efectiva en los mercados financieros. Como el economista Robert Shiller enfatizó, «la historia nos dice que las burbujas siempre han existido, pero también nos dice que podemos aprender de ellas».

.

Lecciones del Pasado para el Presente

La historia de la especulación financiera está llena de altibajos, con episodios de auge y colapso que han dejado una marca indeleble en la economía global. Estos casos emblemáticos ilustran los riesgos de la exuberancia irracional y la importancia de una regulación adecuada para mantener la integridad de los mercados.

La especulación puede ser una herramienta valiosa para fomentar la innovación y el crecimiento económico, pero el pasado pone en evidencia la necesidad de una regulación diligente y una supervisión efectiva para evitar excesos y abusos.

En última instancia, la especulación financiera es una fuerza poderosa que debe ser manejada con precaución y responsabilidad. La historia nos brinda lecciones claras sobre los peligros de la euforia irracional y la importancia de mantener una perspectiva a largo plazo. A medida que enfrentamos los desafíos económicos del presente, es crucial recordar estas lecciones y aplicarlas en la toma de decisiones financieras para construir un futuro más estable y sostenible.

Fuente: Ediciones EP, 06/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

España: Los Pueblos Fantasma producto de la Burbuja Inmbiliaria

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

El Dinero de Émile Zola: Un Retrato intemporal de la Avaricia y la Ambición

julio 20, 2023

Por Gustavo Ibáñez Padilla.

.

En el vasto mundo literario, existen obras que trascienden el tiempo y retratan de manera magistral la complejidad de la sociedad y la naturaleza humana. Una de éstas es la novela El Dinero, del genial escritor francés Émile Zola. Publicada en 1891, expone sin tapujos los oscuros deseos de riqueza y poder que afligen a los hombres de todas las épocas.

El Dinero es parte de la exitosa serie «Les Rougon-Macquart» de Zola, en la que el autor explora las dinámicas sociales y familiares durante el Segundo Imperio francés. Narra la historia del auge y la caída de Aristide Saccard, un especulador financiero ambicioso y sin escrúpulos, cuya sed insaciable de dinero lo lleva a la ruina y a arrastrar consigo a personas inocentes en su búsqueda desenfrenada de riqueza.

Zola retrata en forma magistral la sociedad financiera y especulativa de la época con una precisión casi profética, anticipando los acontecimientos económicos que azotarían el siglo XX y, por supuesto, dejando un resonante eco en la era actual. Su penetrante análisis de la especulación financiera, la codicia y la decadencia moral continúa siendo relevante en la sociedad moderna.

La ambición desmedida de Saccard refleja con precisión la mentalidad de muchos inversores y economistas famosos de todos los tiempos. Como bien advirtió Warren Buffett: «La codicia de Wall Street es insaciable. No importa cuánto dinero se gane, siempre se quiere más, y se están dispuestos a correr grandes riesgos para obtenerlo».

En El Dinero, Émile Zola describe la tortuosa psicología de los inversores y explora los mecanismos que llevan a la crisis financiera. A través de su protagonista, Aristide Saccard, nos muestra cómo los especuladores sin escrúpulos pueden manipular el mercado y crear burbujas económicas que, en última instancia, llevan al colapso financiero. Esta es una lección que la historia nos enseña una y otra vez, desde la crisis de los tulipanes de 1637 hasta el reciente crash de las criptomonedas Terrra-Luna, de 2022.

El tema central de El Dinero se centra en la búsqueda incansable de la riqueza y el poder, y cómo esta búsqueda puede corromper a las personas y destruir sus vidas. Uno de los economistas más influyentes del siglo XX, Milton Friedman, nos alertó sobre los peligros de la codicia desenfrenada, diciendo: «La codicia no es buena, es importante que las personas tengan incentivos para trabajar más duro y tener éxito, pero la codicia es demasiado».

Zola presenta un panorama desolador de una sociedad atrapada en la vorágine de la ambición sin límites, donde el dinero se convierte en un fin en sí mismo, en lugar de un medio para lograr una vida plena y significativa. Esta búsqueda obsesiva de riqueza y la falta de valores éticos se asemejan a los desafíos que enfrenta la sociedad moderna, donde el capitalismo desenfrenado y la avaricia han llevado a la desigualdad y la explotación económica.

En una de las escenas más emblemáticas de la novela, Zola describe una fiesta opulenta organizada por Saccard, donde se derrocha el dinero de manera desenfrenada mientras la pobreza y la miseria asolan a las calles de París. Esta imagen es un recordatorio poderoso de cómo la riqueza malgastada y la búsqueda insaciable de lujos pueden estar desconectadas de la realidad y la empatía hacia los menos afortunados, una situación que también encontramos en nuestra sociedad actual.

.

El Dinero es una obra maestra que trasciende el tiempo y representa una poderosa advertencia sobre los peligros de la avaricia y la ambición desmedida. A través de su penetrante análisis de la especulación financiera y la codicia, Zola nos recuerda que el dinero en sí mismo no puede ser el objetivo último de nuestras vidas. Más bien, deberíamos buscar un equilibrio entre el éxito financiero y una sociedad más armónica, justa y compasiva.

Las citadas palabras de inversores y economistas famosos, como Warren Buffett y Milton Friedman, refuerzan la relevancia eterna de esta novela y su profundo impacto en el mundo de las finanzas y la economía. El Dinero es un recordatorio atemporal de que la búsqueda desenfrenada de riqueza puede tener consecuencias devastadoras y que debemos evitar la codicia y la corrupción para construir un mundo más justo y equitativo. Como sociedad, debemos aprender de las lecciones de Zola y no caer en los mismos errores una y otra vez, trabajando hacia un futuro más próspero y humano para todos.

Fuente: Ediciones EP, 2023.

Información sobre Gustavo Ibáñez Padilla

Más información:

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

La Compañía del Misisipi y la Revolución francesa

Una historia de la especulación financiera

.

.

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

julio 14, 2023

Por Gustavo Ibáñez Padilla.

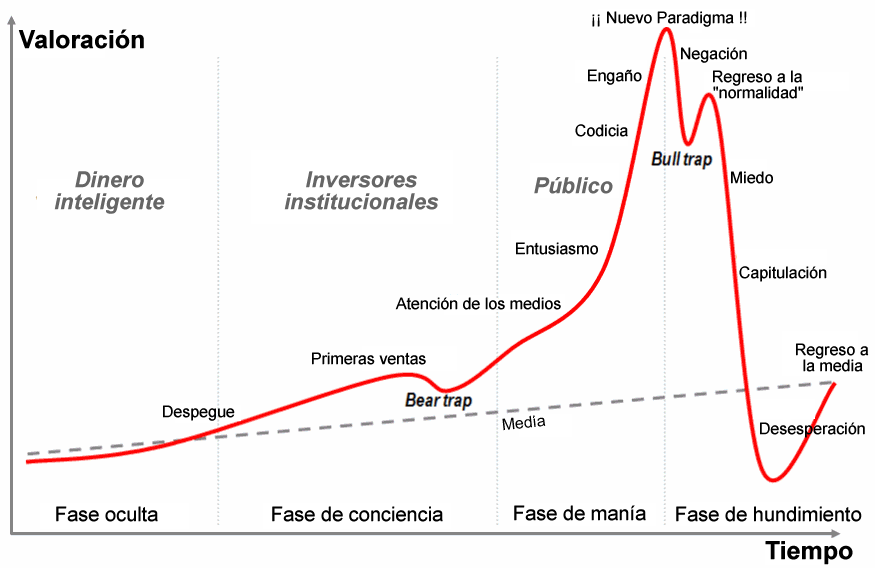

Las burbujas financieras son una constante en la historia económica, representando episodios de especulación desenfrenada seguidos por una dolorosa corrección. Se caracterizan por un rápido aumento de los precios de determinados activos, impulsado por una demanda excesiva y expectativas irrealistas de fabulosas ganancias futuras. Sin embargo, como han demostrado los ejemplos históricos, estas burbujas eventualmente estallan, causando pérdidas masivas para los inversores imprudentes.

Enumeraremos sintéticamente los orígenes y la evolución de las principales burbujas financieras a lo largo de la historia, destacando ejemplos icónicos como los tulipanes en el siglo XVII, la burbuja de Internet en el año 2000 y la crisis de las hipotecas subprime en 2008. Finalmente, brindaremos consejos de prudencia para los potenciales inversores.

.

Orígenes y evolución de las burbujas financieras

- Los tulipanes, 1634-1637: El comercio de bulbos de tulipán en los Países Bajos en el siglo XVII es uno de los primeros ejemplos documentados de una burbuja financiera. Los precios de los tulipanes se dispararon a niveles exorbitantes debido a la especulación, lo que llevó a una burbuja que finalmente colapsó en 1637. Como señaló el economista Charles Mackay, «los hombres, mujeres y niños, comerciantes y granjeros, aprendices y sirvientes, ricos y pobres, todos se apresuraron a comprar y vender tulipanes».

- Compañía de los Mares del Sur, 1711: En el siglo XVIII, la Compañía de los Mares del Sur en Inglaterra capturó la imaginación de los inversores con la promesa de grandes ganancias comerciales en las colonias americanas y sudamericanas. Los precios de las acciones de la compañía se dispararon, pero rápidamente se derrumbaron en 1720, arruinando a muchos inversores. Como escribió John Kenneth Galbraith, «La historia económica es un registro de cómo se pierden grandes cantidades de dinero por aquellos que creían que los precios iban a subir».

- Compañía del Misisipi, 1720: Al mismo tiempo que la burbuja de la Compañía de los Mares del Sur, Francia experimentaba su propia burbuja financiera con la Compañía del Misisipi. Fundada por John Law, la compañía se benefició de la especulación masiva, pero la burbuja estalló en 1720, dejando a muchos inversores en la ruina. Según Alan Greenspan, «la euforia y la complacencia son fatales para los esfuerzos de contención de las burbujas».

- Inmobiliaria de Florida, 1923: En la década de 1920, los precios de las propiedades en Florida se dispararon en medio de una ola de especulación. Sin embargo, en 1926, un devastador huracán golpeó el área y desencadenó una serie de eventos que llevaron al colapso del mercado inmobiliario.

- Crack de 1929: La burbuja financiera más famosa del siglo XX fue el Crack de 1929 en Estados Unidos. Los precios de las acciones se dispararon durante la llamada «época de la euforia», pero el 24 de octubre de 1929, conocido como Jueves Negro, el mercado de valores colapsó y dio inicio a la Gran Depresión. Como advirtió John Maynard Keynes, «los mercados pueden permanecer irracionales más tiempo del que usted puede permanecer solvente».

- Burbuja de Internet, 2000: En la década de 1990, la tecnología de Internet despertó un frenesí especulativo sin precedentes. Las acciones de las empresas puntocom alcanzaron valoraciones astronómicas, a pesar de tener poco o ningún historial de ganancias. Sin embargo, en 2000, la burbuja estalló y muchas de estas empresas colapsaron. Como dijo Warren Buffett, «en el corto plazo, el mercado es un mecanismo de votación, pero en el largo plazo es un mecanismo de pesaje».

- Crisis de las hipotecas subprime, 2008: La burbuja de las hipotecas subprime en Estados Unidos fue una de las burbujas más destructivas de la historia reciente. El exceso de confianza en los mercados inmobiliarios llevó a préstamos irresponsables y empaquetamiento de hipotecas de baja calidad en productos financieros complejos (activos tóxicos). Cuando el mercado inmobiliario colapsó, se desencadenó una crisis financiera global. Como señaló Nouriel Roubini, «la lección más importante es que los precios de los activos pueden volverse insostenibles».

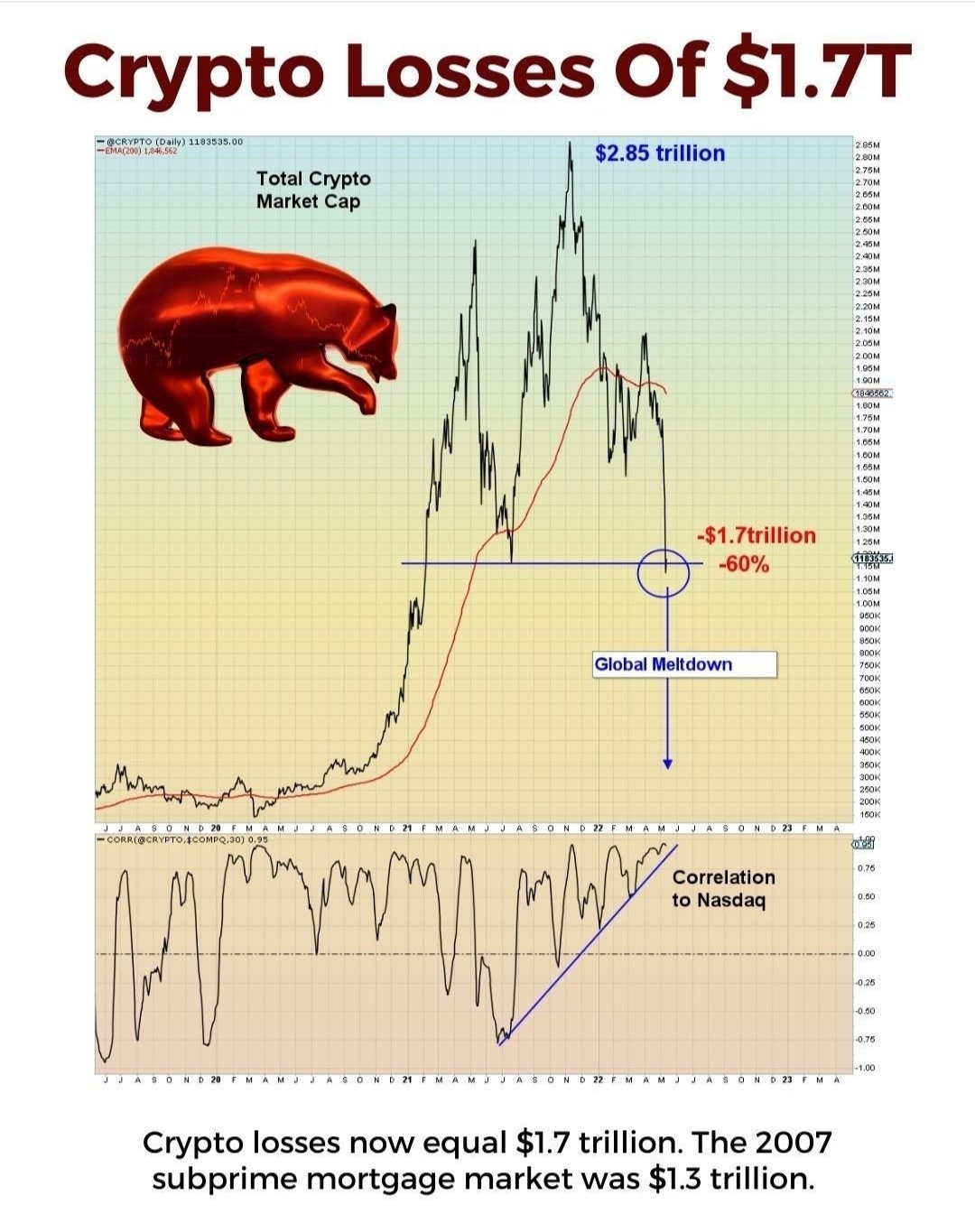

- Burbuja de criptomonedas Terrra-Luna, 2022: La criptomoneda Terra / Luna pasó de tener un precio de 120 dólares a rematarse por menos de 1 centavo. Provocó una pérdida de 40 mil millones de dólares de capitalización en algo menos de un mes.

.

Consejos de prudencia para los inversores

Aunque las burbujas financieras pueden parecer oportunidades para obtener ganancias rápidas, la historia demuestra que la especulación desmedida conlleva riesgos muy significativos. Aquí van algunos consejos de prudencia para los inversores:

- Diversifica tu cartera: No coloques todos tus huevos en una sola canasta. Distribuye tus inversiones en diferentes clases de activos y sectores para reducir el riesgo de pérdidas masivas.

- No sigas ciegamente las modas: No te dejes llevar por las modas de inversión y las recomendaciones de ‘chismes de mercado’. Realiza tu propia investigación y análisis antes de tomar decisiones de inversión.

- Mantén una perspectiva a largo plazo: Evita dejarte llevar por la volatilidad a corto plazo. Mantén una perspectiva a largo plazo y elige inversiones fundamentales sólidas.

- No inviertas más de lo que puedes permitirte perder: Nunca inviertas más dinero del que puedas permitirte perder. Asegúrate de tener un colchón financiero adecuado antes de invertir en activos más riesgosos.

- Sé consciente de tus emociones: Evita dejarte llevar por el miedo o la codicia. Las emociones pueden nublar tu juicio y llevarte a tomar decisiones impulsivas. Mantén la calma y sigue un enfoque racional basado en datos y análisis.

- Aprende de la historia: Estudia las burbujas financieras pasadas y las lecciones que nos han dejado. Comprender cómo se formaron y colapsaron estas burbujas te ayudará a identificar posibles señales de advertencia en el futuro.

- Consulta a expertos: Si no te sientes seguro en tus habilidades de inversión, considera buscar el asesoramiento de profesionales financieros. Ellos pueden brindarte una perspectiva objetiva y ayudarte a construir una estrategia de inversión sólida.

- Conserva un enfoque disciplinado: Una vez que hayas establecido tu estrategia de inversión, mantén la disciplina y evita los impulsos de cambiar constantemente tus posiciones. El éxito en la inversión a largo plazo se basa en la consistencia y la perseverancia.

- Sé consciente de los riesgos: Reconoce que todas las inversiones conllevan ciertos riesgos. Evalúa cuidadosamente los riesgos asociados con cada activo y asegúrate de estar cómodo con ellos antes de invertir.

- Mantén una mentalidad de aprendizaje: El mundo financiero está en constante evolución, y es importante mantenerse actualizado y seguir aprendiendo sobre nuevas estrategias e instrumentos de inversión. Mantén una mente abierta y busca oportunidades de mejora continua.

.

Conclusión

Las burbujas financieras serán siempre parte de la historia económica y representan episodios de especulación excesiva seguidos por colapsos dolorosos. Los ejemplos clásicos enumerados en el comienzo nos recuerdan la importancia de la prudencia y la cautela en la inversión.

Los inversores prudentes deben diversificar sus carteras, evitar las modas y las decisiones emocionales, mantener una perspectiva a largo plazo, invertir de acuerdo con su tolerancia al riesgo y aprender de la historia. Además, buscar asesoramiento profesional, mantener la disciplina, comprender los riesgos y mantener una mentalidad de aprendizaje son aspectos clave para proteger y hacer crecer el capital de manera sostenible.

En última instancia, la clave está en encontrar un equilibrio entre el deseo de obtener ganancias y la gestión adecuada del riesgo. La inversión exitosa requiere paciencia, conocimiento y una dosis saludable de prudencia en un entorno financiero en constante cambio.

Fuente: Ediciones EP, 2023.

Más información:

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

España: Los Pueblos Fantasma producto de la Burbuja Inmbiliaria

.

.

La Compañía del Misisipi y la Revolución francesa

julio 14, 2023

La Compañía del Misisipi, el desastre financiero que condujo a la Revolución francesa

Fue una de las grandes burbujas financieras de la historia y detrás de ella estaba John Law, inventor del papel moneda y propietario del Banque Générale Priveé, garante del despilfarro de la emisión sin respaldo. No solo fue la libertad, la igualdad y la fraternidad la consigna que guió al pueblo revolucionario

Por Omar López Mato. Historiador.

Cuando se enumeran las penurias económicas que condujeron a la Revolución francesa –como las malas cosechas y la excesiva presión impositiva–, suele omitirse la debacle ocasionada por una de las grandes burbujas financieras de la historia, el quiebre de la Compañía del Misisipi (Compagnie du Mississippi).

Fundada en 1684, la Compañía era una corporativa estatal y privada que contaba con el monopolio de la explotación de las colonias francesas en América, especialmente en el área de la desembocadura del Río Misisipi, un delta pantanoso e inhóspito que los encargados de la compañía describían como parte del Paraíso Terrenal.

Entre los encargados de elogiar las bondades de esa zona estaba el director del Banque Générale Priveé, un escocés llamado John Law quien incorporó al patrimonio de su banco a esta Compañía del Misisipi, en 1716.

Compañía del Misisipi

John Law (1671-1729) fue una de las figuras más “pintorescas” del siglo XVIII. Su importancia suele simplificarse sintetizando su accionar como “el inventor del papel moneda”, aunque Law fue el primero en imponer la idea de que el dinero es un medio de intercambio y no constituye una riqueza en sí mismo y que “la riqueza de las naciones depende del comercio”.

Como el metálico limitaba la capacidad comercial, Law promovió el uso del papel moneda en un momento muy particular de la historia de Francia, cuando muere Luis XIV dejando una deuda de 3.000 millones de libras (el ingreso anual nacional apenas rozaba los 150 millones).

El regente del reino, Felipe II de Orleans, había conocido a John Law cuando éste se vio obligado a huir de Inglaterra después de haber matado a «Beau» Wilson en el curso de un duelo por los favores de la futura condesa de Orkney. El padrino de Law en este lance de honor había sido el escritor Daniel Defoe –célebre por su relato sobre la vida solitaria de un náufrago en su novela Robinson Crusoe.

El desastre financiero que condujo a la Revolución francesa

Como la deuda de Francia resultaba impagable, Felipe II atendió la propuesta de Law de emitir papel moneda a través del Banque Générale Priveé de su propiedad. Para apalancar la operatoria propuso incorporar la Compañía del Misisipi promovida con una gran campaña publicitaria donde se exaltaba el potencial de esas tierras y su gran futuro. Esto creó una especulación desenfrenada. La gente hacía cola frente a las puertas del banco para adquirir las acciones que multiplicaban su valor con el paso de las horas. Este furor obligó a más emisiones sin respaldo. De hecho, Felipe de Orleans imprimió 3.000 millones de libras ¡sin el consentimiento de Law!

.

Los rumores comenzaron a correr y la gente, por desconfianza, quiso cambiar sus billetes por metálico. La prohibición del gobierno de tener joyas o metálico en la casa, solo sembró el terror y en dos meses el imperio que a Law le había llevado años construir, colapsó.

Con este estallido de la burbuja, también perdió toda credibilidad el uso de papel moneda como forma de intercambio comercial. A su vez los títulos franceses perdieron gran parte de su valor y sus deudas debieron refinanciarse creando una pesada carga de intereses al erario público.

Sin embargo, esta escasez y la crónica falta de dinero no fueron obstáculo para continuar con el ostentoso despilfarro de la monarquía o aventuras armadas como el apoyo francés a las luchas de independencia de las colonias angloamericanas en el marco de la guerra de los Siete años.

En 1789 más de la mitad del gasto de la corona se destinaba a pagar la deuda contraída por el estallido de la burbuja de la Compañía del Misisipi.

El Estado francés estaba al borde de la cesación de pagos cuando, en esa instancia tan dramática fue convocado el banquero suizo Jacques Necker, quien ya había sido ministro de Luis XVI desde 1776 al 1781.

En esa oportunidad, Necker había tratado de imponer cierto orden en la recaudación impositiva –que estaba en manos de un grupo de inversores unidos bajo la denominación de Ferme générale.

Como esta intromisión había creado cierta incomodidad entre los miembros del órgano recaudador, existieron fuertes presiones para alejar a Necker de su cargo.

Ante la inminente crisis de 1789, Necker volvió al gobierno y convocó a los Estados Generales, circunstancia que dio lugar a un aumento de su popularidad entre las clases menos acomodadas.

El apoyo de Necker al llamado Tercer Estado –la burguesía que se oponía a la nobleza y al clero– le ganó una vez más la animosidad del rey quien, el 11 de julio de 1789, lo destituyó por la “extremada condescendencia” que Necker había mostrado hacia los representantes del pueblo.

El descontento por la destitución del ministro condujo al levantamiento popular del 14 de julio, cuando el pueblo tomó la Bastilla, una cárcel de la monarquía donde solo se albergaban siete prisioneros, cuatro eran estafadores, uno era el conde de Solages, acusado de incesto, y los otros eran el conde de Malleville y Auguste Tavernier, ambos encarcelados por pedido de su familias al considerarlos insanos. Era la conquista de un símbolo más que un logro trascendental.

Como ven, no solo fue la libertad, la igualdad y la fraternidad la consigna que guió al pueblo revolucionario, sino la furia por el manejo arbitrario y espurio de los recursos, una constante que se repite con perseverancia suicida.

Fuente: perfil.com

Más información:

Una joya recuperada de Julio Verne

El Conde de Chanteleine, la novela censurada de Julio Verne

.

.

Bitcoin es basura

julio 6, 2022

“Soy catedrático de informática. Como mis colegas, sé que la tecnología de bitcoin es basura”

El profesor brasileño Jorge Stolfi ha firmado junto a 1500 expertos una carta al Congreso de EE.UU. sobre los riesgos de confiar ciegamente en las criptomonedas

Por Jordi Pérez Colomé. EL PAÍS.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/lanacionar/O3LYKY4QVJGZPEU7AGYIR6Y7XI.jpg)

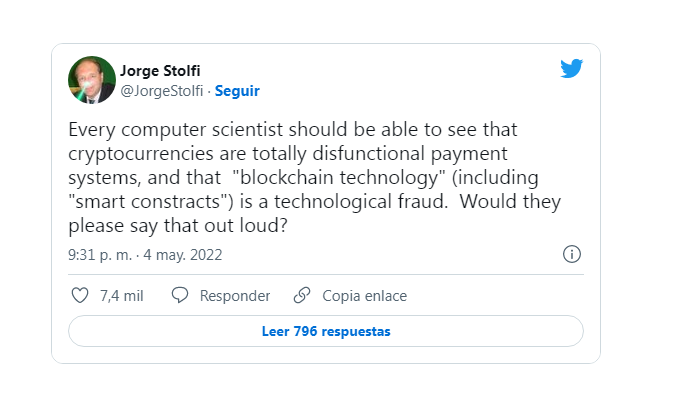

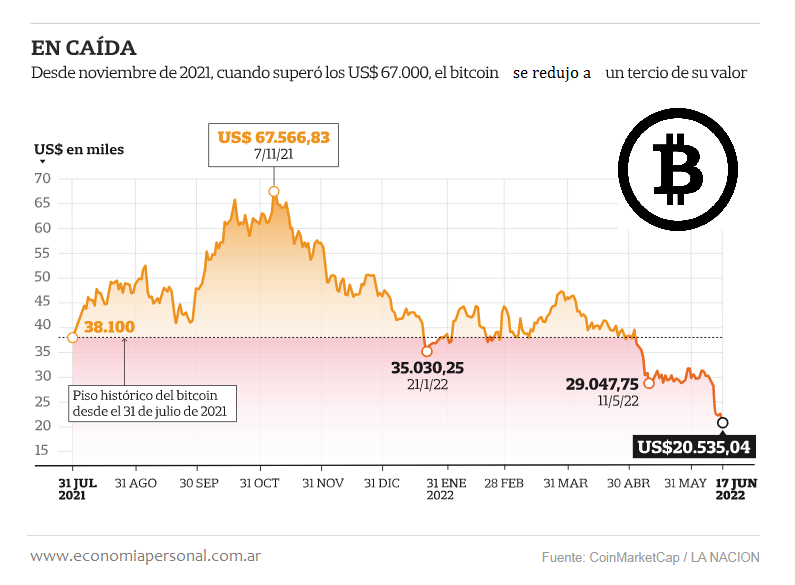

Aprincipios de mayo Jorge Stolfi, catedrático de Ciencias de la Computación en la Universidad de Campinas (Brasil), puso este tuit en inglés: “Todo científico de la computación debería poder ver que las criptomonedas son sistemas de pago totalmente disfuncionales y que la “tecnología de blockchain” (también los “contratos inteligentes”) es un fraude tecnológico. ¿Podrían decirlo en voz alta?” Stolfi tiene ahora 9.400 seguidores. Entonces tenía menos. Para el discreto mundo de las ciencias de la computación, los 2000 retuits y 7000 likes que recibió le hicieron viral.

Stolfi decía algo que había repetido otras veces. Ni siquiera lo veía polémico. Pero el aparente “criptoinvierno” actual, donde bitcoin ha pasado desde noviembre de casi 60.000 dólares a 20.000, le dio vida. El tuit fue el impulsor de una carta que 1500 especialistas firmaron para el Congreso de EE.UU: “Escribimos para instarles a adoptar un enfoque crítico y escéptico con la afirmación de la industria de que los activos cripto son una tecnología innovadora que es indiscutiblemente buena”, decían. Entre los firmantes está el profesor de Harvard Bruce Schneier o Kelsey Hightower, jefe de ingeniería de Google Cloud.

En esta conversación por videollamada desde Campinas con EL PAÍS, Stolfi explica qué es lo que ve tan claro la comunidad informática, por qué funciona bitcoin como un sistema piramidal y cuáles pueden ser los motivos de su posible quiebra.

¿Por qué han decidido mandar la carta ahora?

La reacción habitual de mis colegas es: “La tecnología de bitcoin y blockchain no me interesa, tecnológicamente es basura, voy a seguir haciendo mi propia investigación”. El tuit despertó a esta gente.

Será basura, pero se invierten miles de millones de dólares en cripto.

Sí, y por eso igual la gente creyó que era importante firmar la carta. Por ejemplo, uno de los firmantes es un profesor de Berkeley. En su departamento, otro profesor tiene una empresa de blockchain. No sé cómo se ve desde fuera la política interna de las universidades, pero es habitual que los profesores no hablen en público sobre qué hacen otros colegas, incluso cuando es algo realmente malo.

Pero el otro igual sí piensa que blockchain es útil.

Bueno, tiene una empresa. No sé si cree en ella, pero está ganando dinero. Eso es un problema. Hay cientos de startups que hacen blockchain. Todas consiguen dinero, es su momento. Para la gente implicada en esos proyectos, es dinero. Es una motivación para creer en la tecnología.

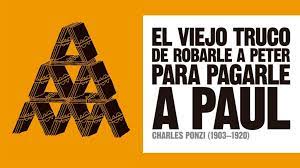

¿De dónde se supone que viene el beneficio de invertir en bitcoin?

El único modo de sacar dinero de bitcoin es vendiéndolo a otra persona. Cuando lo haces, alguien acepta comprar tu bitcoin por ejemplo por 2000 dólares más. Si compras o vendes de otro inversor, eso no cambia el dinero total que hay: tú recibes el dinero que el otro pone. Pero si se lo compras a un minero, el dinero sale del sistema. Se puede computar el dinero que ha salido: unos 20.000 millones de dólares. Es la diferencia entre lo que han puesto los inversores y lo que han sacado. Es el tamaño de las pérdidas.

¿Es posible que como sociedad invirtamos millones en algo que no entendemos?

Es exactamente lo que pasa en la industria cripto. Muy poca gente parece saber que hay dinero que entra de inversores y dinero que sale para los creadores de varias de las trampas y mineros. Estos esquemas piramidales se derrumban cuando ya no hay más tontos a los que engañar.

Por eso dice que bitcoin no existirá en 20 años.

No me atrevería a predecir cuándo el suministro de gente tonta se acabe. No sabría poner una fecha para su final, pero llegará. No puede seguir así siempre, porque depende de más gente poniendo dinero que sacándolo. Eso nunca cambiará.

El esquema piramidal de Bernie Madoff duró 25 años. Aquello estaba oculto. Aquí todo el mundo puede ver cómo funciona.

Sí, es brillante. La información de que es un esquema piramidal está ahí, pero la mayoría de la gente que invierte no lo sabe. La gente dice que no es un esquema piramidal porque no hay una figura ni se esconde nada, pero las definiciones de los esquemas no requieren esas dos cosas. El único requisito es que los beneficios para los inversores lleguen de nuevos inversores.

¿Qué aconsejaría a gente que tiene dinero en cripto?

Vende si puedes y no mires atrás. Conozco personalmente a gente que ha vendido su casa para invertir en bitcoin.

¿Qué les dice?

No les digo nada. ¿Quieres que vaya y les diga que he oído que has invertido en bitcoin y eres tonto?

En la carta dicen que no ayuda a la gente común.

Como todos los esquemas piramidales no hay manera de saber cuándo explotará. Está garantizado que la quiebra ocurrirá antes de que la mayoría de gente se dé cuenta. Son los que perderán dinero. Siempre habrá inversores más pequeños dispuestos a comprar, que serán los perdedores. Hay al menos 10 millones de personas que han invertido y siguen invirtiendo en bitcoin, según algunas estimaciones.

¿Y si no se terminara nunca el suministro de tontos? ¿Ya no sería un esquema piramidal?

Puede decirse lo mismo de cualquier esquema piramidal. Como las estafas de los príncipes nigerianos, tienen como objetivo gente que no lo entiende. Es como la lotería. Es estúpido porque solo un 40-50% del dinero que la gente pone en el juego vuelve como premios. Matemáticamente no tiene sentido: la gente pone dinero y sacará menos dinero. Más que esperar a que el suministro de bobos se acabe, pueden pasar dos cosas: uno, las autoridades regulatorias pueden cerrarlo porque es una estafa piramidal, o dos, entidades como el FBI pueden pararlo porque no sigue las normas de blanqueo. No sé cuál pasará primero.

Las razones del tuit original

En el tuit original dice dos cosas. Primero, que las criptomonedas no sirven para pagar. ¿Por qué?

No tienen comparación con sistemas de pago como tarjetas de crédito o Paypal. Bitcoin tiene un límite de cuatro transacciones por segundo. Visa hace 10.000 por segundo. Bitcoin no llega a 400.000 en un día y hay 4 millones de personas usándola: eso implica un pago por usuario cada 10 días. No puede ser un pago comercial significativo.

Y segundo: blockchain es un fraude tecnológico.

Porque promete hacer algo que realmente no puede cumplir y, aunque pudiera, no es algo que sea útil para construir sistemas reales. Promete una base de datos descentralizada donde varias organizaciones puedan contribuir a prueba de alteraciones: no es posible borrar ni cambiar, solo añadir. Pero eso se ha usado desde siempre. Un gran banco o un sistema crítico deben tener una base de datos así por varias razones: si el sistema se estropea, debes ir hacia atrás y ver qué pasó, por ejemplo. La gente sabía hacer bases de datos distribuida durante años.

¿Y la descentralización?

Es lo único que blockchain podría aportar: la ausencia de una autoridad central. Pero eso solo crea problemas. Porque para tener una base de datos descentralizada debes pagar un precio muy alto. Debes procurar que todo los mineros hagan “pruebas de trabajo” o de “participación”. Lleva más tiempo. Tampoco es tan segura porque en el pasado ha habido ocasiones donde han tenido que rebobinar varias horas para eliminar transacciones malas, en 2010 y en 2013. Las condiciones que permitieron rebobinar siguen ahí. Hay un pequeño grupo de redes a los que se puede llamar para rectificar. Por eso es un fraude: promete hacer algo que la gente ya sabe hacer.

Pero permite evitar un gobierno o banco central.

Bitcoin tiene seis redes que controlan el 80% del poder de minería. Por tanto, pueden controlar lo que entra en los bloques. Eso no es lo que Satoshi [creador de bitcoin] imaginó, que era que el poder estuviera repartido entre cientos de miles de mineros anónimos e independientes y que por tanto no pudieran confabularse.

¿Satoshi no era tan listo?

A principios de los 90, científicos de la computación ya demostraron que no podías tener un sistema de pagos descentralizado. Su idea era que una red de voluntarios asumiera los costes. Probaron que no podía haber una red descentralizada porque si la mitad de voluntarios era deshonesta podía sabotear el sistema y prevenir que hubiera consenso del estado de las cuentas: la mitad de la red podía pensar que Alice había pagado a Bob y la otra mitad que Alice había pagado a Charlie. Pero los ciberpunks, la comunidad que sueña con construir una sociedad en internet fuera del alcance de los gobiernos, seguían ilusionados con algo así porque era esencial para que funcionara su sociedad: un modo de pagar sin depender de bancos que pudieran ser controlados por gobiernos.

Y llegó Satoshi.

Satoshi creyó que había encontrado una solución. Era brillante de algún modo porque dijo: intentemos construir una red a partir de cabrones egoístas codiciosos a quienes solo les preocupa el dinero. Así cualquiera que quiera dinero querrá cumplir las reglas. Si un minero trata de sabotear, no ganará nada.

¿Qué calculó mal?

Dos cosas. Uno, que minar en lugar de distribuir entre miles de voluntarios anónimos no acabara en un grupo de redes enormes. Él no imaginó esas redes al principio, que aparecieron en 2010 o así. La situación con la que hemos acabado es que todas las criptos son parecidas: un pequeño grupo de mineros que controla redes y la mayoría del poder. La segunda cosa es que creía que la inflación era mala. Puso un límite para que no hubiera inflación. Pero ya en 2009 el primer usuario de bitcoin después de Satoshi vio que lo mejor era conservarla porque iba a ser más valiosa en el futuro. En lugar de una moneda se convirtió en algo que invertir y conservar. Eso es terrible para el dinero. Si la gente mantiene el dinero bajo el colchón hay menos en circulación, el valor sube. Pero si alguien decide vender un puñado, el valor se desploma. Es lo que hemos visto desde 2009, sube y baja, lo que la convierte en inútil como divisa de comercio. No puedes vender algo en una moneda que pierde 10% de su valor unas horas después de recibirlo.

¿No podría ser como el oro?

El oro también sube y baja, pero en escalas de años. No tan rápido como bitcoin. El oro es un metal que tiene una demanda fija para joyería y otras aplicaciones. Incluso si nadie invirtiera en oro, tendría un precio determinado. Bitcoin no tiene este tipo de demanda.

Las cripto no funcionan bien como una moneda excepto que seas un criminal.

Es el único sistema digital que no sigue las normas de blanqueo de capitales. Por eso lo usan los criminales. Una vez has pagado, no hay manera de que la víctima pueda cancelar el pago y recuperar el dinero, ni siquiera el gobierno puede hacerlo fácilmente. Es anónimo y cuando un hacker cifra tus archivos, no tiene que entrar en tu sistema directamente, donde dejaría rastro. Tiene botnets, computadoras que ya ha hackeado, así que rastrearle es difícil. Con bitcoin solo se paga a una cierta dirección en blockchain y nada la une con el hacker. El pago puede quedarse ahí durante años. El criminal no tiene que interactuar con el sistema y puede esconderse de la policía.

¿Qué le parece la Web3?

Web3 básicamente trata de usar blockchain para hacer todo tipo de cosas que internet ya tiene: foros, mail, servicios. Como la tecnología blockchain no tiene nada nuevo que ofrecer, ni cumplir lo que promete, Web3 es charlatanería, un fraude tecnológico igual que blockchain. No hay nada nuevo.

¿Y los famosos NFT?

Una manera de pensar en los NFT es como una criptodivisa que tiene solo una moneda que no puedes dividir. Así, el mercado de NFT es igual al de las cripto, solo que hay solo un vendedor y un puñado de compradores. El precio de un NFT es indefinido porque no hay un mercado. El propietario de un NFT puede decir que lo vende por 1 millón de dólares. Si alguien se lo compra el precio será de 1 millón de dólares. Pero después de eso ya no sabremos el precio porque no sabemos si habrá un segundo tipo dispuesto a comprarlo por 1 millón. Cada NFT es un archivo digital que es una obra de arte. Pero no tiene mucho sentido porque no puedes ser propietario de un archivo digital igual que una pintura o una casa o un objeto físico. El objeto físico puede estar solo en un lugar. En cambio, el archivo digital puede estar en mil lugares y las copias no son copias, son exactamente iguales que el original.

¿Qué peligros tiene?

El problema del copyright en archivos digitales es que no funciona igual. Los NFT incluyen un hash, que es una especie de numeración que sirve de resumen mágico único del archivo. Pero eso no establece tu copyright, sino que te da la propiedad de ese archivo específico. Pero si cambias un simple bit en la imagen obtienes un hash distinto y entonces no tienes ningún modo automático de decir que uno es copia del otro. Tú haces copyright de una imagen específica, pero cualquier imagen suficientemente similar a la original se considera cubierta por el copyright. ¿Quién decide que dos imágenes son suficientemente iguales?

Fuente: lanacion.com.ar, 06/07/22

Publicado originalmente en El País.

Aviso Legal: Los artículos firmados reflejan la opinión personal de su autor y no representan necesariamente la opinión de esta consultora.

Más información:

Las Burbujas Financieras

Nouriel Roubini cuestiona a Bitcoin

Lavado de Dinero empleando Bitcoins

.

Un pésimo trimestre para las criptomonedas

julio 1, 2022

El trágico trimestre de las criptomonedas: de Terra a Three Arrows Capital

El bitcoin ha perdido alrededor del 58% de su valor en los últimos tres meses.

Por Bolsamanía.

No ha sido el mejor trimestre para el Bitcoin. La mayor criptodivisa del mundo perdió alrededor del 58% de su valor en los últimos tres meses, borrando del mercado de criptodivisas cerca de 1,2 billones de dólares (U$S 1.200.000.000.000)

Entre tanto, algunas plataformas de comercio de criptomonedas han anunciado múltiples despidos para intentar salvar los muebles. Es el caso de Coinbase, que anunció que rescindiría al 18% de su plantilla para «asegurarnos el poder mantenernos saludables durante esta recesión económica».

Uno de los principales motivos que han llevado a este crash ha sido la presión macroeconómica, consecuencia de la lucha de la Reserva Federal (Fed) y otros bancos centrales para intentar contener una inflación desatada que ha provocado el temor a una recesión. El temor se ha trasladado a los mercados, con, por ejemplo, el Nasdaq perdiendo un 22,4% en el segundo trimestre, su peor dato trimestral desde 2008.

En el centro de este desplome también podemos encontrar el colapso de TerraUSD y su token hermano, Luna. La stablecoin no estaba respaldada por activos reales, sino por un algoritmo y un complejo sistema que acabó fallando y perdiendo su vinculación con el dólar, provocando la desaparición del token.

Relacionado con esto, Three Arrows Capital, uno de los fondos de cobertura más activos en las inversiones en criptomonedas, sufrió el desplome de Terra. Recientemente se ha sabido que 3AC ha incumplido un préstamo por valor de más de 670 millones de dólares. La plataforma de negociación de criptomonedas Voyager Digital ha sido la encargada de emitir un aviso a través del cual ha indicado que el fondo no ha pagado un préstamo de 350 millones de dólares y 15.250 bitcoin, por un valor de alrededor de 323 millones de dólares, según el mercado actual. En consecuencia, la compañía ha entrado en suspensión de pagos.

Asimismo, el prestamista de criptomonedas Celsius pausó los retiros para sus clientes en junio. Celsius congeló repentinamente los retiros en las primeras horas del lunes 13, junto con los intercambios y las transferencias. Esta decisión vino acompañada de informes que sugieren que la compañía está contratando abogados de reestructuración debido a los crecientes problemas financieros. El jueves 16, Celsius dijo en un blog que estaba tomando «medidas importantes para preservar y proteger los activos y explorar las opciones disponibles».

Fuente: bolsamania.com, 01/07/22

El crash del mercado de las criptomonedas es provocado por la disminución de liquidez en los mercados globales por las subidas de las tasas de interés y al endurecimiento cuantitativo (Quantitative Tightening QT) de la Reserva Federal de EEUU (Fed). El dinero fácil de la Fed bombeó las subidas de los mercados globales y las criptomonedas en los últimos dos años, pero lo contrario ha significado que los inversores se vean obligados a liquidar sus posiciones, especialmente en los activos de mayor riesgo.

Los analistas coinciden en advertir que tanto Bitcoin (BTC) como Ethereum (ETH) se enfrentan a riesgos de un desplome aún mayor.

Más información:

Las Burbujas Financieras

Una historia de la especulación financiera

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

Las Burbujas Financieras

mayo 13, 2022

El peligro de las Burbujas

Por Gustavo Ibáñez Padilla.

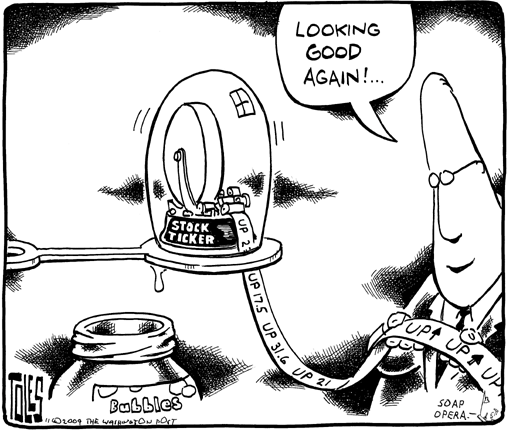

Una burbuja especulativa, también llamada burbuja de mercado o burbuja financiera, es un fenómeno que se caracteriza por una subida anormal, exagerada y prolongada del precio de un activo, de forma que dicho precio se aleja cada vez más del valor real del producto.

Atención Inversor: ¡Cuidado con las Burbujas!

Burbuja: Situación en la cual la cotización de un activo es mucho mayor que su valor real. (Ejemplos de Burbujas: Bulbos de tulipán, 1634-1637; Compañía de los Mares del Sur, 1711; Inmobiliaria de Florida, 1923; Crack de 1929; Internet, 2000).

Manual de Economía Personal.

El esquema es siempre muy parecido, un atractivo relato que induce a invertir en algo novedoso que promete una ganancia extraordinaria. Aplica en este caso el refrán “Cuando la limosna es grande hasta el santo desconfía.”

Ahora, en 2022 las criptomonedas vuelven a darle un baño de humildad al mercado especulativo. Recordemos siempre: «Ningún almuerzo es gratis.»

.

Luego de un baño de humildad…

* * * * *

Un ejemplo:

Viernes, 15 de julio de 2005, último día de cotización de las acciones de Terra, que dejan de cotizar como consecuencia de su fusión con Telefónica.

El portal de Internet Terra Networks se estrenó en la bolsa el 17 de noviembre de 1999. Ese día la compañía salió a la Bolsa y se colocó entre los inversores minoristas a un precio de 11,81 euros y subió hasta 37 euros al cierre, lo que representó una increíble suba de 213% en sólo un día. La cotización de las acciones alcanzó un máximo de 157 euros, registrado el 14 de febrero de 2000, y luego cayó a un nivel inferior al de su colocación en bolsa en tan sólo diez meses, lo que supuso la desaparición de los ahorros de miles de inversores.

El portal de Internet Terra Networks se estrenó en la bolsa el 17 de noviembre de 1999. Ese día la compañía salió a la Bolsa y se colocó entre los inversores minoristas a un precio de 11,81 euros y subió hasta 37 euros al cierre, lo que representó una increíble suba de 213% en sólo un día. La cotización de las acciones alcanzó un máximo de 157 euros, registrado el 14 de febrero de 2000, y luego cayó a un nivel inferior al de su colocación en bolsa en tan sólo diez meses, lo que supuso la desaparición de los ahorros de miles de inversores.

Terra fue uno de los exponentes del fenómeno de las «puntocom» y la Burbuja Tecnológica, cuyo colapso bursátil desencadenó una grave crisis en los mercados financieros y el sector de las tecnologías y las telecomunicaciones.

Tras tres años de vaivenes, finalmente, en mayo de 2003, Telefónica, que controlaba el 32% de Terra, lanzó una oferta pública de compra (OPA) por el 100% de la firma de Internet, por menos de la mitad del precio con el que la filial había debutado en Bolsa (menos de cinco euros por acción). Esto provocó el rechazo de gran parte de los pequeños accionistas porque Telefónica no ofreció el porcentaje deseado de al menos el 75% del precio de lanzamiento. Desde entonces, el proceso de absorción se convirtió en una batalla campal entre Telefónica y los accionistas minoritarios, que al día de hoy continúan acumulando demandas contra la gigante de la telefonía española.

Tras tres años de vaivenes, finalmente, en mayo de 2003, Telefónica, que controlaba el 32% de Terra, lanzó una oferta pública de compra (OPA) por el 100% de la firma de Internet, por menos de la mitad del precio con el que la filial había debutado en Bolsa (menos de cinco euros por acción). Esto provocó el rechazo de gran parte de los pequeños accionistas porque Telefónica no ofreció el porcentaje deseado de al menos el 75% del precio de lanzamiento. Desde entonces, el proceso de absorción se convirtió en una batalla campal entre Telefónica y los accionistas minoritarios, que al día de hoy continúan acumulando demandas contra la gigante de la telefonía española.

La importancia del asesor financiero*

Para triunfar en la vida y en los negocios hay que rodearse de buenos asesores, capacitados en diferentes áreas. Consulte siempre con un experto antes de entrar en un negocio nuevo; a la experiencia conviene comprarla de segunda mano. En el campo financiero es donde más necesario resulta contar con el adecuado asesoramiento.

Busque un asesor que tenga suficiente objetividad. Esto resulta difícil, ya que, la mayoría trabaja cobrando comisiones sobre los productos o servicios que venden. Sin embargo, conversando e intercambiando ideas es posible tener noción de los conocimientos e independencia del potencial consultor.

Una vez que lo haya elegido formule adecuadamente sus preguntas, ya que los asesores tienden a recomendar lo que el cliente subconscientemente tiene pensado de antemano.

Tenga presente los intereses particulares del asesor, éstos pueden influir notablemente en sus consejos. Por ello es indispensable que amplíe usted lo más posible sus conocimientos sobre el mundo de las finanzas, a fin de poder evaluar las propuestas que le realicen.

Por último, considere siempre que su decisión es indelegable, es su responsabilidad dar la última palabra antes de tomar una decisión. Los asesores sólo aconsejan.

* Extraído de: Ibáñez Padilla, Gustavo. Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones. Buenos Aires: Dunken, 2004. 4ta ed.

Fuente: Ediciones EP.

Artículo en PDF: El-peligro-de-las-Burbujas

.

En breve publicaremos un nuevo e-Book sobre las Burbujas Financieras, entérese consultando esta web.

— ¡Se ve bien nuevamente!

…..

¡Buscarlo con dedales, buscarlo con cuidado,

perseguirlo con tenedores y esperanza,

con acciones del ferrocarril amenazarlo

y hechizarlo con sonrisas y jabón…!

La caza del snark

.

.

Una historia de la especulación financiera

febrero 8, 2022

Lecturas Recomendadas. Reseña

Chancellor, Edward. Sálvese quien pueda. Una historia de la especulación financiera.

Editorial Granica, Buenos Aires, 2000, 444 páginas.

La especulación financiera, como nos recuerda el autor, es casi tan antigua como la historia misma, y hay un atractivo perverso en ver cómo, cada tantos años, se repiten los patrones de conducta frente a las perspectivas de grandes ganancias que luego se esfuman con la misma facilidad que aparecieron. Edward Chancellor, cuyos estudios de historia se combinan con la experiencia laboral en un banco de inversiones, reúne las cualidades para escribir una obra de esta naturaleza.

El trabajo aparece estructurado como una serie de estudios de casos, comenzando por la manía de los tulipanes en Holanda a mediados del siglo XVII. El foco de atención se dirige luego a Londres, donde se desarrolla un mercado de valores a fines de esa centuria, y al grandísimo fraude de la Compañía de la Mar del Sur. Un siglo más tarde se produce una nueva ola especulativa basada en los préstamos a las nuevas repúblicas hispanoamericanas y la organización de numerosas compañías mineras para explotar la riqueza de esos países. El quiebre de las compañías y el no pago de los créditos – Chile estuvo representado en ambos rubros, aunque sólo aparece en uno- fue el resultado de esta primera incursión del capitalismo bursátil en los mercados emergentes. Después de pasar revista a la manía ferroviaria en Gran Bretaña en la década de 1840, el autor se detiene en las especulaciones en los Estados Unidos en la segunda mitad del siglo para luego saltar a la crisis de 1929 en Wall Street y sus secuelas. Pese a que las circunstancias son diferentes en cada caso, hay patrones que se repiten, como es el recurso a la deuda para comprar acciones, el optimismo o locura de la muchedumbre e incluso las maniobras fraudulentas.

El autor no deja de resaltar el paralelo con los tiempos más recientes, que es donde parece estar su verdadero interés. Los últimos dos capítulos, que cubren las décadas del 80 y 90, están dedicados a los mercados financieros de los Estados Unidos, con Michael Milken como antihéroe, y a la burbuja bursátil e inmobiliaria del Japón. Pese a la diferencia de mentalidades y de políticas estatales en ambos países reaparecen los paralelos. El colapso de las acciones tecnológicas en el Nasdaq que se produjo después que el libro estaba terminado, habría sido el broche de oro. Aunque el autor no alcanzó a tratarlo, hay abundantes advertencias sobre los peligros que presentaba el mercado al momento de escribir, con lo cual los hechos terminan por validar sus argumentos.

Si bien el autor estima que la especulación debe ser frenada, no se trata de inhibir la actividad de los mercados de valores sino controlar los excesos. En último término, y como dice Chancellor al cerrar la obra, «el péndulo oscila entre la libertad y la restricción económica».

Ricardo Couyoumdjian

*Ricardo Couyoumdjian es profesor del Instituto de Historia de la Universidad Católica de Chile.

**Reseña publicada en la Revista de Libros del diario El Mercurio el 21/07/01.

Fuente: http://www.uc.cl

Rendimientos del Capital

Edward Chancellor. Deusto Ediciones.

Vivimos en una era en la que estallan burbujas que provocan pérdidas de miles de millones a los inversores. Los economistas sostienen que éstas sólo pueden detectarse una vez han explotado y que los movimientos del mercado son impredecibles. Pero Marathon Asset Management, una firma londinense que gestiona 50.000 millones de dólares en activos, ha desarrollado un método sencillo para identificar y evitar las burbujas: seguir el rastro de la inversión. Para el inversor, sea grande o pequeño, la clave está en no invertir en sectores en los que el gasto inversor es excesivo y existe una competición feroz, y en su lugar colocar el dinero allí donde las condiciones competitivas son más favorables y, en consecuencia, los retornos de la inversión son más elevados.Este libro, que recoge los análisis del mercado de Marathon Asset Management, que le han permitido lograr grandes retornos en operaciones poco conocidas y al margen de las fuerzas destructivas del ciclo del capital, ofrece claves para comprender y desarrollar la estrategia del ciclo del capital. Y lo hace a partir de ejemplos reales en sectores que van desde fábricas de cerveza hasta la industria de los semiconductores.

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

El fiasco de We Work

noviembre 28, 2019

El fiasco de WeWork mete miedo a los financistas: por temor a otra burbuja, expertos piden barajar y dar de nuevo

Los principales players del sector están replanteando estrategias ante catástrofe de la startup de oficinas compartidas y el modelo de inversión desmedida

Por Juan Silvestrini.

Las aguas del mundo emprendedor y la de los fondos de capital de riesgo siguen muy agitadas. Tras el cimbronazo que representó la catástrofe de WeWork y la especulación sobre el futuro de startups que gastan fortunas pero generan pocos ingresos, como Uber o Cabify, los principales players del sector se están reagrupando y replanteando estrategias.

Es que el caso WeWork caló hondo dentro del sistema: la compañía de oficinas compartidas llegó a estar valuada en casi u$s50.000 millones para luego, a los pocos meses, antes de que se confirmara la postergación de su debut bursátil en Nueva York, desvalorizarse a menos de la quinta parte de esa cifra.

Así, el fondo de inversión japonés Softbank –su principal accionista– se vio obligado a capitalizarla y a encarar un fuerte ajuste que arrancó con el despido de más de 4.000 empleados, como parte de su operativo para reordenar las finanzas e intentar llegar al punto de equilibrio.

El temblor tuvo su réplica en Latinoamérica, región en la que están apareciendo nuevos unicornios con proyección internacional. Más aún, teniendo en cuenta que Softbank destinó u$s5.000 millones para crear un fondo para acelerar startups.

Estos temas fueron abordados en Latin American Ventures Summit, un encuentro para emprendedores y fondos de inversión celebrado en Colombia y del que participó iProUP.

Ventures Summit, Cartagena, Colombia

«Se nos vendió que existe una fórmula mágica: hagan tecnología, masifiquen, crezcan con un número alto de usuarios y eso, en algún momento, será rentable. Este sistema se expandió a nivel global pero es muy muy peligroso», explica a iProUP José Torres, Senior Investment Manager del fondo internacional Bamboo Capital, en el marco del encuentro.

En un contexto en el que los grandes fondos de capital de riesgo tienen como estrategia inflar sumas multimillonarias en compañías para propiciarles un crecimiento desmedido, distintos players del sector comenzaron a buscar alternativas para apalancar emprendimientos más sostenibles en el tiempo y atados a objetivos más razonables.

Esto se da en el marco del colapso de algunas de las inversiones más prometedoras del gigante japonés. Carlos Correa, director de nuevos negocios de Rappi, quiere separarse del modelo de inyección de capital desmedido y asegura que son una empresa saludable: «Estamos subiendo nuestra valuación a partir de los números verdes y mejorando la eficiencia de nuestro algortimo».

Por eso, y más allá de disponer de una billetera abultada -con los ceros millonarios del fondo asiático-, en Colombia ya muestra números positivos y en México está cerca del break even (equilibrio entre ingresos y egresos).

«Aceleradoras, incubadoras y company builders, sumado al esfuerzo de corporaciones y multinacionales, se unen con los fondos desde un ejercicio estratégico de innovación abierta y trabajan cada vez más de manera creativa», asegura a iProUP Carolina Durán, directora ejecutiva de Corporación Ventures, organizadora del Latin American Ventures Summit.

A este evento internacional asistieron más de más de 2.500 personas del ámbito del emprendedurismo, los fondos de inversión y el ecosistema de innovación de América Latina para evaluar el futuro de una actividad en ebullición en medio de una región convulsionada. Además, para medir los riesgos de una posible burbuja en la región.

Perspectiva latinoamericana

Este año volvió a ser sumamente fructífero para las startups de América Latina: acapararon una inversión de capital de riesgo superior a los u$s2.000 millones. Es decir, se duplicó por segundo año consecutivo, consignan desde LAVCA. Pero no fue el único logro que consiguió la región:

– Emergieron 19 unicornios (emprendimientos con una valoración superior a los u$s1.000 millones)

– Se realizó la ronda de capital más grande hasta la fecha: iFood, una app de delivery brasileña, captó u$s500 millones

– SoftBank creó un fondo de venture capital (capital de riesgo) de u$s5.000 millones para invertir en emprendimientos latinoamericanos

«Esta nueva generación, más digital, que usa dispositivos móviles e Internet de forma nativa, ayuda a repensar el futuro», indica Torres. Desde LAVCA revelan que los desembolsos de los venture capital se repartieron en 2019 de la siguiente manera:

– 56% en Brasil

– 21% en México

– 10% en Chile

– 4% en Argentina

– 4% en Colombia

– 2,4% Perú

– 2,6% en el resto del continente

En el horizonte aparece el fantasma de la burbuja del 2001, las falsas esperanzas y grandes pérdidas de la explosión de las puntocom, que dieron lugar al cierre de gran cantidad de empresas que no contaban con modelos de negocios realistas ni sustentables.

Lo importante es generar negocios saludables

«Desde la visión inversionista, queremos que los emprendedores generen valor real para la sociedad y dejen de pensar a corto plazo. Aquellos que sucumben a esta vanidad de la medición corta no pueden subsistir y dejan irresueltos problemas más profundos que amenazan el negocio. Si esto no está claro los venture capital no ponen plata», plantea Torres.

En esta misma línea, Durán asegura que las startups deben reordenar sus prioridades y, al mismo tiempo, generar impacto y tener sus «papeles en orden» para aprovechar la lenta creación de regulaciones.

«Los emprendedores no van al mismo ritmo que las leyes. Cuando se llega a ese punto, hay que ver que las cosas estén claras para lograr una rentabilidad sostenida», asegura Durán, quien agrega que «tanto los emprendedores como los fondos de inversión tienen la responsabilidad de medir su impacto».

Modelos sostenibles

Global Impact Investing Network revela que, durante 2019, se destinaron u$s228.000 millones en inversiones de impacto en todo el mundo. Sin embargo, los financistas están listos para desembolsar más dinero: unos u$s468.000 millones en 2020. Lo importante, para los grupos de capital, es la diversidad, medir el crecimiento y los resultados.

«El ecosistema está en un momento en el que puede generarse una gran atracción y Latinoamérica está lista para recibir todo el dinero necesario para innovar», suma Durán. Asimismo, asevera que para que una empresa sea valiosa debe crecer y perdurar.

Torres, en tanto, afirma que «para los inversionistas es importante elegir dónde poner la plata, ya que es muy difícil encontrar emprendimientos que crezcan rápido y, a la vez, perduren en el tiempo». «Se generó un vicio en el que el modelo de negocios está puesto más en levantar capital que en tener un esquema rentable», critica.

«Esta interacción entre capital privado, emprendedores y gobierno debe generar un trabajo colaborativo y una comunidad que apueste a la gestión de capital semilla para achicar la brecha social, donde se genere empleo formal y vigencia en el tiempo» asegura a iProUP Carlos Gamba, Coordinador Nacional de Emprendimiento y Fondo Emprender del Servicio Nacional de Aprendizaje (SENA) del Ministerio de Trabajo de Colombia.

«Al fin y al cabo -añade-, el emprendedor es un actor político y social». Para Luis Gallo, miembro del Ventures Summit, «en esta nueva era, todas las corporaciones tienen que tener una convergencia entre generar impacto real y retorno».

«Además, los fondos están buscando empresas que tengan compromiso social, climático y empresarial muy importante», indica Gallo a iProUP.

En este sentido, desde Bamboo afirman que tanto emprendedores como fondos deben volver a «las bases» y que las startups en las cuales apuestan puedan responder preguntas básicas:

– ¿Cuál es su modelo de negocios?

– ¿Qué problema soluciona?

– ¿Cuál es su durabilidad?

– ¿Quiénes son los competidores?

«Todas las empresas tienen que poder contestar estos interrogantes, incluso antes de hablar de su ‘tecnología disruptiva'», afirman desde la compañía.

Jorge Farfán, director regional del fondo Bamboo, afirma que los emprendedores tienen una «noción equivocada» de lo que valen sus emprendimientos. «El foco es errado, hay que pensar en clave de durabilidad, entendiendo las bases del negocio», remarca ante la consulta de iProUP.

Pero también hace un mea culpa: «Esto pasa porque los inversionistas generan un círculo vicioso. Hay un fuerte FOMO (siglas en inglés de «miedo a quedar afuera») dentro de estos contextos que lleva a poner plata sólo porque otros lo hicieron».

«También tenemos la presión constante de encontrar al ‘próximo unicornio’, pero la estrategia de SoftBank y lo que pasó con WeWork va a cambiar un poco el panorama de cara a lo que viene», completa Farfán.

Los objetivos de los venture capital empezaron a alinearse. Luego de observar cómo el ecosistema tambaleó con los traspié de WeWork y Uber, más la inyección de dinero en forma desmedida, los actores del sector comenzaron a pensar una nueva estructura para evitar una nueva burbuja.

Fuente: iproup.com, 26/11/19.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter

.

.

El derrumbe del bitcoin

febrero 6, 2019

El valor del Bitcoin ya es inferior al coste de producción en muchos centros de minería y algunos están desconectando sus máquinas

Por Enrique Pérez.

El bitcoin ha seguido cayendo y ya se encuentra por debajo de los 3.600 dólares. Una cifra muy alejada de la que teníamos a principios del año pasado pero también un punto de inflexión para esta criptomoneda, ya que según varios analistas el bitcoin se encontraría por debajo de su valor de producción.

Ahora es JPMorgan, una de las empresas financieras más importantes del mundo, quien ha explicado a través de un grupo de analistas liderado por Natasha Kaneva que el coste de producción para minar bitcoins ya es mayor que el valor del propio bitcoin, por lo que ha llevado a una situación donde muchos productores han entrado en pérdidas.

Esta situación, ha llevado a varios centros de minería de bitcoin desconectar cientos de máquinas para lograr recortar gastos e intentar mantenerse en beneficios.

La minería de Bitcoin se concentra en China

La inversión en criptomonedas siempre ha sido un riesgo ya que es un mercado muy cambiante. Pero además de los inversores, también están los centros de minería. Hoy en día, el coste de producción de un bitcoin es muy superior al de hace unos años, donde con un ordenador personal ya se podían conseguir ganancias. Esto ha llevado a que el 71% de los grandes mineros de bitcoin procedan de China, según datos de la distribución ‘hash rate’.

Según los analistas de JPMorgan, «los productores chinos son capaces de pagar muchos menos, con un coste estimado de unos 2.400 dólares por Bitcoin, ya que consiguen energía propia o tienen acuerdos con generadores de electricidad para consumir el sobrante.»

Distribución de los grandes centros de minería, según datos del Pool Share.

Si miramos la evolución del precio del bitcoin durante el último año podemos observar una clara tendencia negativa. En otoño del año pasado se encontraba por encima de los 6.000 dólares, pero a principios de año ha bajado de los 4.000 dólares. Un punto que ha asfixiado a muchos productores, salvo aquellos que logren la electricidad a un precio muy reducido.

Con márgenes en muchos casos negativos, algunos productores ya han entrado en pérdidas y han apostado por desconectar su maquinaría. Aquellos con un gran coste de producción serán forzados a abandonar, según los analista de JPMorgan.

Valor del Bitcoin durante el último año, según Coinmarketcap

En caso que los productores menos eficientes vayan abandonando el negocio, los que se mantengan saldrán beneficiados ya que habrá menos competencia y por tanto más bitcoins por el mismo coste. Este hecho, según JPMorgan, podría hacer bajar el coste marginal del bitcoin hasta los 1.260 dólares. Un punto todavía por debajo del valor actual.

Según el informe de JPMorgan, «incluso en escenarios extremos como una recesión o crisis financieras, hay instrumentos más líquidos y menos complicados para realizar transacciones, inversiones y coberturas«. Por comparar, el bitcoin cayó el año pasado un 74% mientras el S&P 500 lo hizo un 6,2%.

Fuente: m.xataka.com, 04/02/19.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

______________________________________________________________________________

.

.