¿Deberían los asesores financieros permitir que sus clientes elijan apuestas improbables?

marzo 19, 2025

Por Gregg Greenberg.

Ganar el primer premio en un torneo de la NCAA suele requerir apuestas improbables y sorpresas. Lo mismo podría decirse de ganar en la Bolsa.

.

Hablemos un poco de March Madness y especulaciones del mercado. ¿Te parece bien?

El 13 de marzo de 1986, Microsoft (Ticker: MSFT) salió a bolsa con su oferta pública inicial (OPI) a un precio de 21 dólares por acción. La nueva compañía de software tenía una capitalización bursátil de aproximadamente 777 millones de dólares, o 2.140 millones de dólares en dólares de 2023 en ese momento.

Mientras tanto, en 1986, International Business Machines, o IBM (símbolo: IBM), se mantenía como la mayor empresa pública del país, con una capitalización bursátil de 34.600 millones de dólares, equivalente a 128.120 millones de dólares en 2023. Es más, en aquel entonces seguían fabricando máquinas de negocios.

En aquel entonces, si su asesor financiero comparaba a IBM y Microsoft como opciones de inversión, probablemente describiría a IBM como la «empresa de primera línea», «de sangre azul» o «la gran favorita». Por otro lado, un corredor de bolsa a mediados de los 80 podría referirse a Microsoft como la «desvalida», la «advenediza» o la «apuesta improbable» al compararla con el gigante IBM.

Casi 40 años después, y pensemos en cómo se comparan las dos compañías. IBM tiene una capitalización bursátil de 235 mil millones de dólares y Microsoft tiene una valoración pública de 2,89 billones de dólares. Así es, «billón» con «b».

Todo esto demuestra que, a veces, pero ciertamente no siempre, la especulación bursátil es muy rentable para quienes eligen al David en lugar del Goliat. Además, demuestra que los Dukes, Auburn, Florida y Houston —todos primeros clasificados en sus respectivos torneos masculinos de la NCAA este año— no siempre salen victoriosos.

.

CUÁNDO TOMAR UN VOLANTE

En cuanto a la especulación, Ray Baraldi, asesor financiero sénior de 2/13 Strategic Partners, cree que el cliente debe tener el deseo y el apetito necesarios. Señala que las inversiones verdaderamente especulativas pueden llegar a cero, algo que no es fácil de digerir para la mayoría de las personas. Por esta sola razón, no cree que las inversiones especulativas deban ser un requisito en todas las carteras de los clientes.

Para aquellos clientes que quieran apostar por uno o dos prospectos, Baraldi generalmente sugiere una asignación de cartera de alrededor del 2 por ciento.

“Un cliente muy agresivo podría intentar aumentar esa asignación al 5%, pero nos sentiríamos incómodos por encima de ese porcentaje”, dijo Baraldi. “Normalmente, las posiciones especulativas son puntuales y separadas de la cartera. Se trata de inversiones especulativas de alta convicción que el cliente considera con potencial de futuro”.

En lo que respecta al Madness de este año, la apuesta arriesgada de Baraldi es Drake, principalmente debido a su entrenador Ben McCollum, a quien llama «un gran jugador de X y O».

Este es su primer año en la División 1 tras ganar cuatro títulos de la División 2. Tienen el ritmo ofensivo más lento desde que se estableció el reloj de tiro en el baloncesto universitario en 1986. Como juegan tan lento, si superan a sus oponentes en ejecución, pueden ganar. Además, cuentan con un base estrella, Bennett Stirtz, que puede controlar el juego —dijo Baraldi—.

Por otra parte, Dan Brady, gestor de patrimonios de Savvy Advisors, enfatiza la importancia del principio «Conozca a su cliente» (KYC) en materia de especulación. Si el perfil de riesgo de un cliente se alinea con actividades especulativas, afirmó estar abierto a asignar una parte de su cartera a un enfoque a corto plazo. Sin embargo, sostiene que es crucial educar a los clientes sobre la diferencia entre invertir y especular.

“Defino especular como la búsqueda de ganancias rápidas en un plazo más corto”, dijo Brady. “No asigno un porcentaje específico de mi cartera a la especulación. En cambio, considero vital mantener fondos para aprovechar las oportunidades de mercado específicas a medida que surjan”.

Finalmente, Ken Roban, gestor de patrimonios de Reservoir Road Wealth Management en Steward Partners, define una inversión especulativa en acciones como «una oportunidad de inversión de alto riesgo con potencial de subida asimétrica». En su opinión, la especulación se presenta de diversas formas y sin duda tiene cabida en la cartera de un cliente, siempre que el resultado esté claramente definido y el riesgo sea limitado.

En concreto, si puedes hacer una apuesta que no cause un daño significativo a tu cartera si no funciona, pero que podría generar una rentabilidad sustancial si lo hace, entonces tienes una inversión que vale la pena. Podría tratarse de una empresa que aún no genera flujos de caja sustanciales, pero que podría poseer una nueva tecnología o un fármaco prometedor. Podría ser una apuesta en un nuevo mercado, una economía emergente, un bono en dificultades o incluso bitcoin», dijo Roban.

Aplicando esta lógica a las llaves del torneo de la NCAA, Roban considera aceptable apostar por un 12.º o 13.º clasificado en la primera ronda del torneo. Sin embargo, advierte contra apostar por uno solo para reducir las oportunidades. Señala que, históricamente, el 12.º clasificado ha ganado alrededor del 35% de las veces, y el 13.º ha ganado más del 20%. Un 12.º clasificado ha avanzado a la Elite 8 dos veces, mientras que ningún 13.º clasificado ha superado los Sweet 16.

Al completar las tablas de clasificación, nunca dejes que la emoción prevalezca sobre el sentido común. Como mi alma máter no llegó al torneo este año, me resulta más fácil mantener la razón. Dicho esto, sigo animando al equipo de mi ciudad, St. John’s; después de todo, son segundo cabeza de serie, ¡y los segundos cabezas de serie han ganado seis veces!, dijo Roban.

Fuente: investmentnews.com, 17/03/25

Más información:

Los riesgos de especular

Especulación Profesional: Los Hedge Funds

Una historia de la especulación financiera

El valor social de la especulación

Especulación Financiera: Lecciones de la historia para el presente

.

.

Especulación Financiera: Lecciones de la historia para el presente

octubre 6, 2023

Por Gustavo Ibáñez Padilla.

La especulación financiera, esa práctica que puede catapultar a fortunas o llevar a la ruina, ha sido una constante en la economía a lo largo de los siglos. Desde los bulliciosos mercados de Ámsterdam en el siglo XVII hasta los modernos rascacielos de Wall Street en la actualidad, la especulación ha sido un fenómeno definitorio de los mercados financieros. A continuación, ahondaremos en este concepto, analizando su utilidad, sus riesgos, los casos emblemáticos que han dejado huella en la historia económica y las enseñanzas que podemos extraer de ellos.

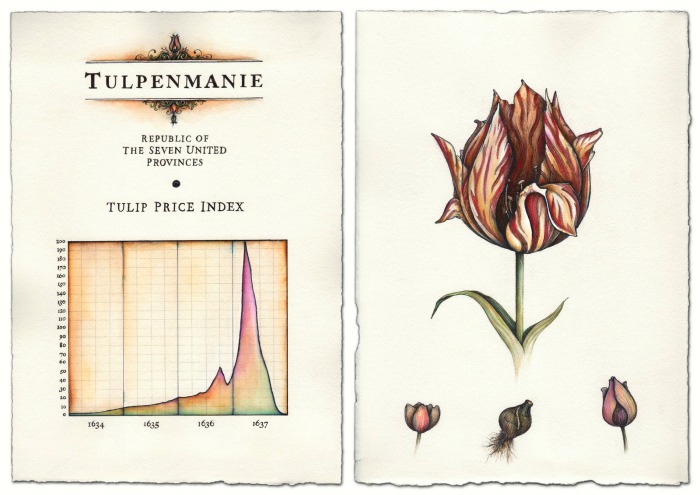

La Manía de los Tulipanes: Ámsterdam, siglo XVII

En el siglo XVII, Ámsterdam era el epicentro del comercio global y los tulipanes, recién introducidos en Europa, se convirtieron en el símbolo del lujo y la exuberancia. Los precios de los bulbos de tulipán subieron a niveles exorbitantes, alimentando la codicia y la especulación. Como señala Edward Chancellor en su obra, Sálvese quien pueda. Una historia de la especulación financiera, «los bulbos se convirtieron en un símbolo de estatus, y el comercio de tulipanes se asemejaba más a una forma de juego de azar que a una inversión racional». El furor por los tulipanes llegó a todas las clases sociales, los ricos para poseerlos y admirarlos, los comerciantes y especuladores para comerciar y conseguir enormes beneficios. Finalmente, en 1637, la burbuja estalló, dejando a los especuladores empobrecidos y marcando un hito en la historia financiera.

.

La Compañía de los Mares del Sur: Londres, siglo XVIII

A mediados del siglo XVIII, la Compañía de los Mares del Sur atrajo a inversores con la promesa de riquezas provenientes del comercio con las colonias sudamericanas. La fiebre especulativa alcanzó su punto máximo cuando las acciones de la compañía se dispararon a niveles astronómicos. Sin embargo, esta euforia fue efímera y, como el famoso estadista británico Sir Robert Walpole advirtió, «todos pueden ganar dinero cuando el precio de las acciones sube; la habilidad consiste en retirarse antes de que todo colapse». El colapso de la compañía y la posterior crisis financiera enseñaron la importancia de la prudencia y la evaluación de riesgos en el mundo de las finanzas. «Puedo predecir el movimiento de los cuerpos celestes, pero no la locura de las gentes«, se lamentaba Isaac Newton al observar que sus ahorros se habían esfumado por causa de esta burbuja.

La Manía Ferroviaria: Gran Bretaña, década de 1840

En la década de 1840, el boom de los ferrocarriles en Gran Bretaña –el símil de nuestra actual internet– atrapó la fiebre especulativa de la época. Se construyeron líneas férreas a un ritmo frenético, con inversores ansiosos por participar en lo que parecía un negocio seguro. Sin embargo, como advirtió el empresario George Hudson –el rey del ferrocarril–, «los inversores deben recordar que un tren puede ir a cualquier parte, pero también puede descarrilarse». Muchos de estos proyectos resultaron ser inviables, dejando a los inversores con enormes pérdidas y subrayando la importancia de la diligencia debida en la toma de decisiones financieras.

.

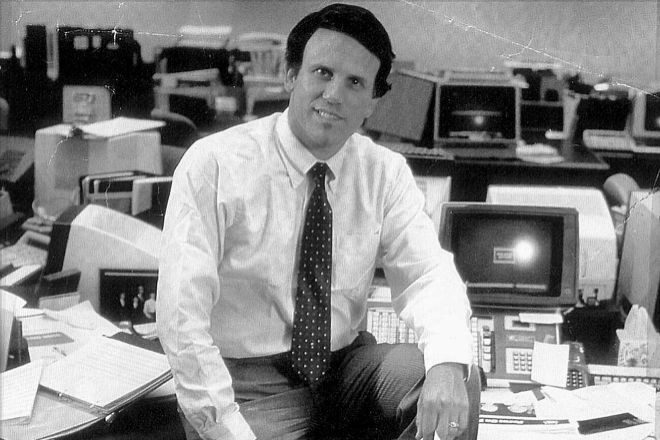

Michael Robert Milken y los Bonos Basura: Década de 1980

En la década de 1980, Michael Robert Milken emergió como una figura central en el mundo de las finanzas, popularizando los ‘bonos basura’ (bonos con mala calificación crediticia) y revolucionando el mercado de deuda corporativa. Como el mismo Milken afirmó, «los bonos basura no son basura si el emisor paga». Sin embargo, su legado está manchado por acusaciones de prácticas ilegales y escándalos financieros. En 1990, M. R. Milken fue condenado a diez años de cárcel por impulsar un método fraudulento de financiación corporativa. El caso Milken ilustra la delgada línea entre la innovación financiera y el abuso, y la necesidad de una supervisión efectiva en los mercados.

.

Baburu Keikila: La Burbuja Bursátil e Inmobiliaria de Japón (1986-1991)

En el Japón de finales de los años 80, la economía estaba en pleno auge, y los precios de los activos alcanzaron niveles estratosféricos. Como el economista John Kenneth Galbraith advirtió, «las burbujas siempre son acompañadas por el deseo de obtener algo por nada». Durante el boom especulativo, Tokio se convirtió en la Bolsa más grande del mundo y la de Osaka relegó a la de Londres al cuarto lugar. La burbuja, alimentada por una euforia colectiva, finalmente estalló, dejando una economía desolada y marcando una década de estancamiento económico conocida como la ‘Década Perdida’. Este episodio sirve como un recordatorio contundente de los peligros de la sobrevaloración y la importancia de la estabilidad a largo plazo sobre las ganancias a corto plazo.

La Crisis Subprime de 2008

La crisis financiera de 2008 es una de las páginas más oscuras en la historia económica moderna, un recordatorio vívido de los peligros inherentes a la especulación descontrolada. Como el economista Joseph Stiglitz advirtió en aquel momento, «las burbujas siempre son peligrosas y la complacencia es el enemigo». Todo comenzó con el auge de los préstamos hipotecarios de alto riesgo en los Estados Unidos. Instituciones financieras, motivadas por las ganancias rápidas, otorgaron préstamos a prestatarios con historiales crediticios precarios. Esto condujo a la creación de complejos productos financieros como los CDO (Obligaciones de Deuda Colateralizada), que agrupaban estos préstamos y los vendían a inversores globales.

El economista Nouriel Roubini señaló con claridad que «la fragilidad del sistema financiero global estaba enraizada en la falta de supervisión y regulación efectivas». Además, la creencia generalizada en la estabilidad del mercado inmobiliario exacerbó la complacencia de los inversores y prestamistas. En 2007, los impagos de los prestatarios subprime desencadenaron una cascada de eventos que llevaron al colapso de gigantes financieros como el banco de inversión Lehman Brothers en 2008. Esta crisis se extendió rápidamente por todo el sistema financiero, lo que resultó en una profunda recesión global.

Según el economista Paul Krugman, «fue un recordatorio doloroso de que los mercados no siempre se autorregulan y que la intervención del gobierno es esencial para prevenir excesos». Innumerable cantidad de personas perdieron sus empleos, hogares y ahorros, dejando una cicatriz duradera en la economía mundial. La burbuja subprime de 2008 es una cruda advertencia de los peligros de la especulación sin fundamentos sólidos y de la importancia de la supervisión y regulación efectiva en los mercados financieros. Como el economista Robert Shiller enfatizó, «la historia nos dice que las burbujas siempre han existido, pero también nos dice que podemos aprender de ellas».

.

Lecciones del Pasado para el Presente

La historia de la especulación financiera está llena de altibajos, con episodios de auge y colapso que han dejado una marca indeleble en la economía global. Estos casos emblemáticos ilustran los riesgos de la exuberancia irracional y la importancia de una regulación adecuada para mantener la integridad de los mercados.

La especulación puede ser una herramienta valiosa para fomentar la innovación y el crecimiento económico, pero el pasado pone en evidencia la necesidad de una regulación diligente y una supervisión efectiva para evitar excesos y abusos.

En última instancia, la especulación financiera es una fuerza poderosa que debe ser manejada con precaución y responsabilidad. La historia nos brinda lecciones claras sobre los peligros de la euforia irracional y la importancia de mantener una perspectiva a largo plazo. A medida que enfrentamos los desafíos económicos del presente, es crucial recordar estas lecciones y aplicarlas en la toma de decisiones financieras para construir un futuro más estable y sostenible.

Fuente: Ediciones EP, 06/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

España: Los Pueblos Fantasma producto de la Burbuja Inmbiliaria

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

Una historia de la especulación financiera

febrero 8, 2022

Lecturas Recomendadas. Reseña

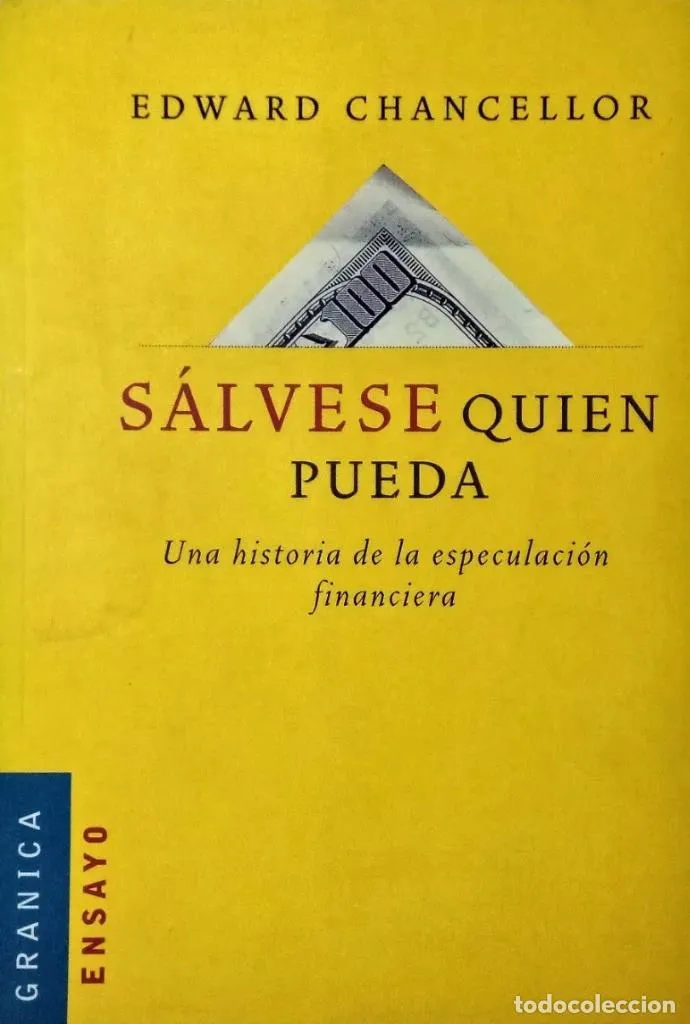

Chancellor, Edward. Sálvese quien pueda. Una historia de la especulación financiera.

Editorial Granica, Buenos Aires, 2000, 444 páginas.

La especulación financiera, como nos recuerda el autor, es casi tan antigua como la historia misma, y hay un atractivo perverso en ver cómo, cada tantos años, se repiten los patrones de conducta frente a las perspectivas de grandes ganancias que luego se esfuman con la misma facilidad que aparecieron. Edward Chancellor, cuyos estudios de historia se combinan con la experiencia laboral en un banco de inversiones, reúne las cualidades para escribir una obra de esta naturaleza.

El trabajo aparece estructurado como una serie de estudios de casos, comenzando por la manía de los tulipanes en Holanda a mediados del siglo XVII. El foco de atención se dirige luego a Londres, donde se desarrolla un mercado de valores a fines de esa centuria, y al grandísimo fraude de la Compañía de la Mar del Sur. Un siglo más tarde se produce una nueva ola especulativa basada en los préstamos a las nuevas repúblicas hispanoamericanas y la organización de numerosas compañías mineras para explotar la riqueza de esos países. El quiebre de las compañías y el no pago de los créditos – Chile estuvo representado en ambos rubros, aunque sólo aparece en uno- fue el resultado de esta primera incursión del capitalismo bursátil en los mercados emergentes. Después de pasar revista a la manía ferroviaria en Gran Bretaña en la década de 1840, el autor se detiene en las especulaciones en los Estados Unidos en la segunda mitad del siglo para luego saltar a la crisis de 1929 en Wall Street y sus secuelas. Pese a que las circunstancias son diferentes en cada caso, hay patrones que se repiten, como es el recurso a la deuda para comprar acciones, el optimismo o locura de la muchedumbre e incluso las maniobras fraudulentas.

El autor no deja de resaltar el paralelo con los tiempos más recientes, que es donde parece estar su verdadero interés. Los últimos dos capítulos, que cubren las décadas del 80 y 90, están dedicados a los mercados financieros de los Estados Unidos, con Michael Milken como antihéroe, y a la burbuja bursátil e inmobiliaria del Japón. Pese a la diferencia de mentalidades y de políticas estatales en ambos países reaparecen los paralelos. El colapso de las acciones tecnológicas en el Nasdaq que se produjo después que el libro estaba terminado, habría sido el broche de oro. Aunque el autor no alcanzó a tratarlo, hay abundantes advertencias sobre los peligros que presentaba el mercado al momento de escribir, con lo cual los hechos terminan por validar sus argumentos.

Si bien el autor estima que la especulación debe ser frenada, no se trata de inhibir la actividad de los mercados de valores sino controlar los excesos. En último término, y como dice Chancellor al cerrar la obra, «el péndulo oscila entre la libertad y la restricción económica».

Ricardo Couyoumdjian

*Ricardo Couyoumdjian es profesor del Instituto de Historia de la Universidad Católica de Chile.

**Reseña publicada en la Revista de Libros del diario El Mercurio el 21/07/01.

Fuente: http://www.uc.cl

Rendimientos del Capital

Edward Chancellor. Deusto Ediciones.

Vivimos en una era en la que estallan burbujas que provocan pérdidas de miles de millones a los inversores. Los economistas sostienen que éstas sólo pueden detectarse una vez han explotado y que los movimientos del mercado son impredecibles. Pero Marathon Asset Management, una firma londinense que gestiona 50.000 millones de dólares en activos, ha desarrollado un método sencillo para identificar y evitar las burbujas: seguir el rastro de la inversión. Para el inversor, sea grande o pequeño, la clave está en no invertir en sectores en los que el gasto inversor es excesivo y existe una competición feroz, y en su lugar colocar el dinero allí donde las condiciones competitivas son más favorables y, en consecuencia, los retornos de la inversión son más elevados.Este libro, que recoge los análisis del mercado de Marathon Asset Management, que le han permitido lograr grandes retornos en operaciones poco conocidas y al margen de las fuerzas destructivas del ciclo del capital, ofrece claves para comprender y desarrollar la estrategia del ciclo del capital. Y lo hace a partir de ejemplos reales en sectores que van desde fábricas de cerveza hasta la industria de los semiconductores.

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

Los beneficios de la especulación

octubre 16, 2021

Por qué es buena la especulación

Por Daniel Lacalle.

.

EL CAPITAL LLAMADO ESPECULATIVO FINANCIA EL 70% DE LA ECONOMÍA REAL DE LA OCDE, ORIGINA EL 60% DE LOS PRÉSTAMOS AL TERCER MUNDO Y CUBRE EL 40% DE LOS PROYECTOS DE INFRAESTRUCTURAS DEL MUNDO.

Es curioso como se pervierte a veces el lenguaje. Uno de los ejemplos más evidentes es el uso de la palabra especulador. En los medios de comunicación se pueden leer con frecuencia titulares del estilo «¡Freno a los especuladores!» o «La bolsa cae por un ataque especulativo». Irónicamente, la palabra especulador aparece siempre para justificar caídas de las bolsas que no queremos aceptar pero, sorprendentemente, también las subidas de las materias primas. ¿Por qué? Porque es una excusa fácil ante un movimiento que no nos gusta, sea el que sea. Es ridículo pensar que los especuladores aparecen de la nada para bajar las bolsas y enfadar a la señora María o al señor Juan, perjudicados en su inversión, o que surgen para hundirles el bolsillo subiendo el precio del petróleo, el carbón o el café. ¡Vamos!, que los especuladores se esconden en las esquinas para liderar el movimiento de activos financieros que no queremos que sean los que son, dependiendo del momento y el Gobierno que toque. Que son íncubos demoníacos que nos quieren echar de nuestro paraíso de largo plazo. Que su intención es, sin duda, generar el mal absoluto. Pero lo cierto es que cuando dichos activos se mueven al alza -bolsa- o a la baja -materias primas- nadie se acuerda de los especuladores. Con las bolsas subiendo y la prima de riesgo bajando se les llama inversores inteligentes, que reconocen la solidez de las medidas del Gobierno y la buena marcha del país y sus empresas. A la baja, son piratas que se reúnen en un lugar escondido en Nueva York y «deciden atacar al país»… a menos que el que analice esas subidas bursátiles y mejoras del bono soberano pertenezca a la oposición. Entonces los especuladores también son culpables. ¡Qué bien, qué socorrido!

Es curioso como se pervierte a veces el lenguaje. Uno de los ejemplos más evidentes es el uso de la palabra especulador. En los medios de comunicación se pueden leer con frecuencia titulares del estilo «¡Freno a los especuladores!» o «La bolsa cae por un ataque especulativo». Irónicamente, la palabra especulador aparece siempre para justificar caídas de las bolsas que no queremos aceptar pero, sorprendentemente, también las subidas de las materias primas. ¿Por qué? Porque es una excusa fácil ante un movimiento que no nos gusta, sea el que sea. Es ridículo pensar que los especuladores aparecen de la nada para bajar las bolsas y enfadar a la señora María o al señor Juan, perjudicados en su inversión, o que surgen para hundirles el bolsillo subiendo el precio del petróleo, el carbón o el café. ¡Vamos!, que los especuladores se esconden en las esquinas para liderar el movimiento de activos financieros que no queremos que sean los que son, dependiendo del momento y el Gobierno que toque. Que son íncubos demoníacos que nos quieren echar de nuestro paraíso de largo plazo. Que su intención es, sin duda, generar el mal absoluto. Pero lo cierto es que cuando dichos activos se mueven al alza -bolsa- o a la baja -materias primas- nadie se acuerda de los especuladores. Con las bolsas subiendo y la prima de riesgo bajando se les llama inversores inteligentes, que reconocen la solidez de las medidas del Gobierno y la buena marcha del país y sus empresas. A la baja, son piratas que se reúnen en un lugar escondido en Nueva York y «deciden atacar al país»… a menos que el que analice esas subidas bursátiles y mejoras del bono soberano pertenezca a la oposición. Entonces los especuladores también son culpables. ¡Qué bien, qué socorrido!

Un enemigo que cumple las tres reglas de oro de la excusa fácil, como explico en Nosotros, los Mercados. Es extranjero, así la culpa nunca es nuestra, imposible de identificar, así no se puede defender, y todopoderoso, con lo cual le podemos adjudicar cualidades mágicas. Sin embargo, nada de esto es cierto. O todo es mentira. Los especuladores son esenciales. Un especulador es todo aquel que busca ineficiencias en el corto y medio plazo tratando de obtener una rentabilidad económica de esa oportunidad. Sí, los especuladores son los que compran cuando la bolsa cae de manera agresiva y los que proporcionan liquidez. Cuando analizamos los mercados financieros tendemos a dar por garantizada esa palabra esencial: la liquidez. Pero sin los especuladores que se mueven en distintos periodos de maduración para generar su negocio, las bolsas y los mercados de deuda y financiación serian muchísimo más volátiles y habría muchos periodos largos sin volumen comprador. Cuando compramos o vendemos un activo nunca dudamos que vamos a poder hacerlo rápida y eficientemente. Esa liquidez, que damos por hecha, no es una garantía. Existe porque hay compradores y vendedores en cada momento, en cada segundo, haciendo y deshaciendo operaciones.

UN ESPECULADOR ES TODO AQUEL QUE BUSCA INEFICIENCIAS EN EL CORTO Y MEDIO PLAZO BUSCANDO UNA RENTABILIDAD

¿Son los especuladores todos poderosos y bajistas? Pues no. El gran público tiende a olvidar que la actividad de la especulación a corto plazo deja muchos más perdedores que ganadores, y que las posiciones bajistas (cortos) son asimétricas en riesgo. Es decir, un valor puede subir mucho más del 100% pero no caer más de un 100%. El ciudadano medio olvida, además, que el 90% de los fondos que denominan y tachan de especuladores siempre son compradores netos. La posición larga (expuesta al alza) de los hedge funds, por ejemplo, supera el 40% de media desde 2001 a 2014, según HSBC. Es decir, compran más de lo que cubren con posiciones cortas. Y todopoderosos, pues tampoco. Una industria, la de los hedge funds, que supone menos de tres billones de dólares no cuenta, agregada, ni con una fracción del capital que tienen los fondos institucionales que solo compran o, no digamos, los bancos centrales. Los bancos centrales han inyectado en cinco años el equivalente a seis veces el tamaño de la industria global de hedge funds.

¿Son los especuladores todos poderosos y bajistas? Pues no. El gran público tiende a olvidar que la actividad de la especulación a corto plazo deja muchos más perdedores que ganadores, y que las posiciones bajistas (cortos) son asimétricas en riesgo. Es decir, un valor puede subir mucho más del 100% pero no caer más de un 100%. El ciudadano medio olvida, además, que el 90% de los fondos que denominan y tachan de especuladores siempre son compradores netos. La posición larga (expuesta al alza) de los hedge funds, por ejemplo, supera el 40% de media desde 2001 a 2014, según HSBC. Es decir, compran más de lo que cubren con posiciones cortas. Y todopoderosos, pues tampoco. Una industria, la de los hedge funds, que supone menos de tres billones de dólares no cuenta, agregada, ni con una fracción del capital que tienen los fondos institucionales que solo compran o, no digamos, los bancos centrales. Los bancos centrales han inyectado en cinco años el equivalente a seis veces el tamaño de la industria global de hedge funds.

Más información: Los-Hedge-Funds

Por otro lado, los especuladores cumplen una función esencial en épocas de crisis bancaria. Lo vimos en EEUU y Reino Unido entre 2008 y 2011. La mayoría de la financiación a la economía real se generaba desde fondos privados, capital riesgo y hedge funds. El capital mal llamado especulativo (fondos de capital riesgo, hedge funds y parte de los bancos de inversión) financia en la OCDE el 70% de la economía real (80% en EEUU), origina el 60% de los préstamos a países del Tercer Mundo, cubre el riesgo del 80% de los fletes marítimos y transacciones comerciales del planeta y financia el 40% de los proyectos de infraestructuras globales, según datos del Banco de Inglaterra. Para ser unos malvados demonios me da la sensación de que hacen mucho bien a la economía global y el bienestar general.

Pero además, la especulación es el alma de toda transacción comercial. Si yo vendo un activo hoy considero que el precio es adecuado o alto. El que lo compra piensa que es bajo. Ambos están especulando sobre un valor futuro. ¿Quién especula más que, por ejemplo, un gobierno, que pide prestado un 5-7% de su producto interior bruto ante la expectativa de crecer en tres o cuatro años? Está apalancando a un país ante una previsión de futuro mejor. Aunque con una diferencia. El fondo especulador, si se equivoca, pierde su dinero o quiebra (más de 1.400 cerrados en 2014 en EEUU, por ejemplo). El gobierno no tiene ese riesgo. Y por lo tanto, los incentivos están desalineados entre el que gasta y el que paga.

NO HAY INDUSTRIA MÁS REGULADA EN EL MUNDO QUE LA DE LOS LLAMADOS FONDOS ESPECULATIVOS

Una empresa especula al construir una planta esperando vender mucho más en unos años. Que consideremos esa especulación «buena» y la financiera «mala» parte de la percepción errónea de que los activos tangibles tienen un valor incuestionable, aunque sean puentes inútiles y plantas vacías construidas especulando con que las subvenciones lleguen, o miles de casas pensando que los rusos van a venir en hordas a comprarlas. Otro error es pensar que la economía real se financia sola y la liquidez y el capital están garantizados. De hecho, los países que se dedican a hundir la actividad financiera, como mecanismo de transmisión esencial que engrasa la máquina de la economía global, pierden el tren del progreso.

Cuando un país vende un paquete de activos o deuda de difícil cobro a un banco de inversión al 40% de su valor inicial no es un «chollo». Si vale un 40% es porque el riesgo es muy grande. Y el fondo no se «forra» a menos que lo venda o recupere el dinero. El concepto de «precios de derribo» cuando no hay demanda alternativa es, cuando menos, hilarante. Además, en muchas ocasiones esos fondos se equivocan y pierden dinero. Y no, la actividad especulativa no es fácil ni un juego, ni mucho menos un éxito garantizado. La alineación de incentivos y el reciclaje constante de la industria son dos características positivas esenciales de la industria especulativa. Los gestores tienen los mismos objetivos y riesgos que sus clientes, pues invierten la mayoría de su patrimonio en su negocio. Y la constante quiebra y creación de nuevos fondos garantiza que se alineen y gestionen los riesgos de manera detallada. Se trata de una industria extremadamente regulada donde los que lo hacen mal desaparecen. A los que hablan de desregulación les recomendaría leerse las 17.000 páginas de normas, recomendaciones y penalizaciones de la FCA (Financial Conduct Authority) o las equivalentes de la SEC (Securities Exchange Commission).

EQUIVOCACIÓN

La gente que reclama intervención contra la actividad especulativa parte de una interpretación equivocada. Dotar de cualidades mágicas y manipuladoras a un sector que genera liquidez y financiación y que ayuda a reducir el riesgo concentrado en los bancos, por ejemplo, al estar muy disperso en miles de fondos y entidades distintas es un error. Nadie ataca a nadie. El análisis de la realidad económica, y sobre todo de las estimaciones futuras, siempre pasa un filtro subjetivo, influenciado por la experiencia, la opinión y el proceso intelectual del analista, y no es algo dictado desde el gobierno o los medios de comunicación. Y como tal, se puede intentar manipular lo que se quiera desde las autoridades, pues el tiempo demuestra los valores correctos.

LA ESPECULACIÓN ES EL ALMA DE TODA TRANSACCIÓN COMERCIAL, LO QUE PERMITE EL PROGRESO ECONÓMICO

Pensar que existe colusión contra algún país o activo es ridículo. Si los fondos de inversión o de capital riesgo ven que la posición es injustificadamente pesimista y que los datos empiezan a mejorar, son los primeros en reaccionar. Porque el dinero no tiene excusas ideológicas ni prejuicios mediáticos. Busca la oportunidad de generar una rentabilidad razonable comparada con el riesgo percibido y con otros activos del mundo. Y es muy importante resaltar esto: ¡¡comparado con el riesgo y con otros activos del mundo!! El inversor no tiene por qué poner su dinero en un país u otro. Por ello, demostrar la credibilidad y garantía, tanto del activo como del comprador, es un proceso esencial y enriquecedor.

El especulador no mueve el precio del activo -cuando hablamos de materias primas en particular es muy evidente-. Compra o vende un producto financiero ligado al precio real de ese activo. Los especuladores no suben el precio, apuestan a que suba. La demanda y el suministro real siempre dictan a medio plazo el precio. Estamos acostumbrados a vivir en economías muy planificadas, y a pensar que los ciclos económicos son anomalías injustificadas, movimientos especulativos o manipulaciones. Nos asustan los ciclos económicos porque exigimos certidumbre y seguridad, pero no entendemos que la planificación y el intervencionismo no funcionan en un mundo globalizado. Los ciclos económicos son esenciales y cada vez son más intensos porque hoy todas las economías están íntimamente relacionadas. Por eso el error más común a la hora de analizar los mercados financieros es conformarnos con lo que nos dicen desde una perspectiva local, casi pueblerina, creyendo que los grandes agentes económicos tienen todo muy controlado y pueden determinar el futuro.

La especulación ha existido siempre. Y así seguirá siendo. Es el reflejo de nuestro deseo de crecer y mejorar. Es parte esencial del bienestar económico y, por supuesto, debe estar adecuadamente monitorizada y regulada. Pero sus cualidades positivas no deben olvidarse. Si faltase esa liquidez, apetito por el riesgo y por la obtención de financiación, desaparecería un enorme porcentaje de las oportunidades de crecimiento económico de las empresas y las familias.

—Daniel Lacalle es economista y autor de ‘La Madre de Todas las Batallas’, ‘Nosotros los Mercados’ y ‘Viaje a la Libertad Económica’ (todos en Deusto).

Fuente: expansion.com

Más información:

Una historia de la especulación financiera

El valor social de la especulación

.

.

Cuando la ambición no tiene límites

abril 6, 2021

Credit Suisse pierde 4.000 millones por el fiasco de Archegos

El banco suizo destituye a gran parte de su cúpula después de que el inversor Hwang arrastrara a siete bancos internacionales

Por Daniel Lara.

Una cara desconocida en Wall Street apareció el lunes de la semana pasada en las portadas de los principales diarios, que informaban de uno de los mayores fracasos bursátiles de los últimos años. Bill Hwang, surcoreano afincado en Nueva York que opera a través de la firma de inversiones Archegos, perdió en pocos días 10.000 millones de dólares tras fracasar sus inversiones en firmas estadounidenses y chinas. Con él, arrastró a al menos siete grandes bancos internacionales, que le prestaron miles de millones que invirtió a través de derivados financieros. Credit Suisse, el banco más expuesto a las pérdidas, ha anunciado este martes que el fiasco le ha costado nada menos que 4.400 millones de francos suizos (3.980 millones de euros).

El banco, con sede en Zúrich, ha anunciado el cese de más de media docena de ejecutivos, entre ellos dos consejeros que abandonarán la entidad: Brian Chin, director ejecutivo de banca de inversión y Lara Warner, directora de riesgo y cumplimiento. En sustitución de Chin entrará Christian Meissner, antes vicepresidente de banca de inversión en la firma suiza y antiguo ejecutivo de Bank of America Merrill Lynch y Lehman Brothers. El asiento de Warner lo ocupará Joachim Oechslin, hasta ahora alto cargo del departamento de riesgo.

Asimismo, según Bloomberg, el presidente del consejo de administración de Credit Suisse, Urs Rohner, se ha ofrecido a renunciar a su remuneración de 1,5 millones de francos (1,35 millones de euros) para 2020 y se han suprimido las primas del consejo para ese año. Rohner dejará el cargo a finales de este mes, cuando el consejero delegado de Lloyds Banking, el portugués Antonio Horta-Osorio, tomará el relevo, un cambio planificado desde diciembre.

Tras una semana de especulación sobre el tamaño del agujero que dejaron los negocios con Hwang, la firma suiza ha reconocido en un comunicado que las pérdidas “contrarrestarán los muy buenos resultados” que esperaba lograr en este primer trimestre de 2021, y asegura que trabajarán para que no vuelva a ocurrir, según las palabras de su director ejecutivo, Thomas Gottstein: “La importante pérdida en nuestro negocio relacionada con la quiebra de un fondo de cobertura en Estados Unidos es inaceptable. (…) Estamos plenamente comprometidos a abordar estas situaciones. Se aprenderán serias lecciones.”

Credit Suisse ha anunciado que el suceso arruinará las cuentas trimestrales de la entidad, que espera unas pérdidas antes de impuestos de 900 millones de francos (813 millones de euros). Hasta la pasada semana esperaba cerrar con fuertes ganancias por sus negocios de banca de inversión, gestión de patrimonios y gestión de activos, “con especial fuerza” en la división de Asia-Pacífico.

El hoyo en los resultados para este trimestre ha provocado que el banco suizo recorte un tercio su propuesta de dividendos para 2020 y anule su programa de recompra de acciones. Desde que trascendió la noticia, el viernes 26 de marzo, las acciones de la firma, que cotiza en Suiza, han caído un 18,9%.

Para analizar las repercusiones a largo plazo del asunto, el banco ha anunciado dos investigaciones externas supervisadas por la dirección. “Reconocemos que tanto el fondo de cobertura de EE UU como los fondos de financiación de la cadena de suministro [de la compañía] requieren una revisión y un escrutinio considerable”, detalla la entidad en la nota.

Credit Suisse no fue el único banco que sostuvo el apalancamiento de Bill Hwang. También participaron en la catástrofe gigantes como Goldman Sachs, Deutsche Bank, Morgan Stanley, Wells Fargo y UBS, pero gestionaron más rápidamente la crisis y se deshicieron rápidamente de sus posiciones en Archegos, lo que les permitió minimizar sus pérdidas. No fue el caso del banco japonés Nomura, que según JP Morgan habría perdido hasta 2.000 millones de dólares.

Fuente: elpais.com, 06/04/21

Vincúlese a nuestras Redes Sociales:

.

.