Retirees Just Want to Have Fun

By Diana Britton.

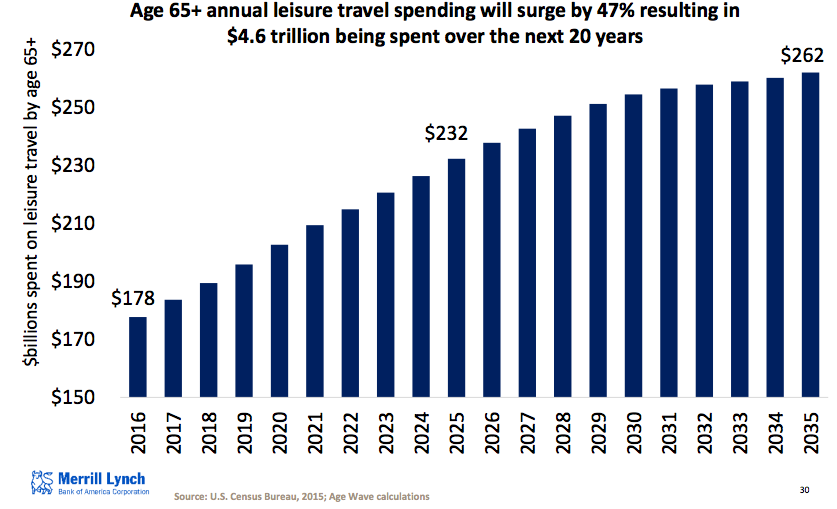

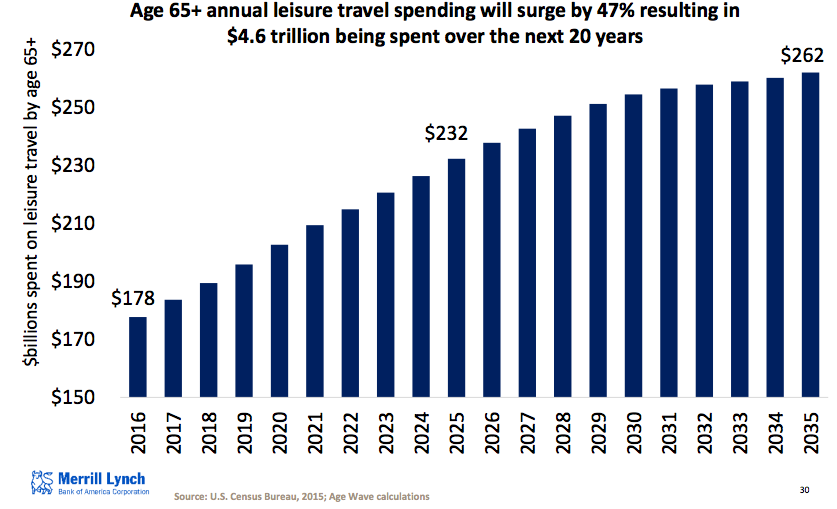

As nearly 10,000 boomers retire each day, we’re entering a period where there are more people with free time on their hands (age 65 plus) than those who are time-constrained (ages 35-44), for the first time in U.S. history. And these boomers will likely fill their time with leisure; spending on leisure travel by Americans aged 65 plus is expected to surge 47 percent over the next 20 years, resulting in an estimated $4.6 trillion in total leisure travel spending, according to a new study by Merrill Lynch with the help of Age Wave.

As nearly 10,000 boomers retire each day, we’re entering a period where there are more people with free time on their hands (age 65 plus) than those who are time-constrained (ages 35-44), for the first time in U.S. history. And these boomers will likely fill their time with leisure; spending on leisure travel by Americans aged 65 plus is expected to surge 47 percent over the next 20 years, resulting in an estimated $4.6 trillion in total leisure travel spending, according to a new study by Merrill Lynch with the help of Age Wave.

“This intersection of longevity and leisure may be creating this coming leisure boom, and as America shifts from a society that is increasingly dominated by people who are time affluent and less by those who are at their most time constrained, there are going to be many implications and market opportunities for leisure, for travel, for recreation, for hospitality and, of course, for wellness in general,” said Lorna Sabbia, Head of Retirement and Personal Wealth Solutions for Bank of America Merrill Lynch, during a media briefing.

Retired boomers, Sabbia said, spend more on travel per year than any other age group. Individuals age 55 and over already account for 67 percent of spending on cruises and ship fares, 60 percent of spending on vacation homes and 55 percent of consumer spending on recreational vehicles.

The Merrill Lynch/Age Wave study was a combination of online data collection from 3,712 adults age 25 and over as well as qualitative research, including six focus groups and interviews with national thought leaders on topics related to leisure.

While spending on leisure is expected to spike in the coming years, Merrill’s study also indicated that retirees could be doing more to financially prepare to fund these leisure activities. Fifty-eight percent of respondents over age 50 said they don’t know how much money they’ll need to fund leisure in retirement, while 45 percent fear that outliving their money would curtail spending on the things they want to do. About four in 10 retirees are concerned that they may not have enough money saved for leisure activities.

“Many Americans could be doing a better job at planning ahead to fill two decades or more of time in this life stage as well as planning and funding their retirement dreams,” Sabbia said. “Having more conversations to help people better prepare for the challenges, surprises, and priorities could help retirees achieve their leisure dreams.”

Yet the study shows there to be a higher emotional well-being among retirees, regardless of wealth and income. Seventy-six percent of respondents ages 65-74 say they often feel happy, compared to 51 percent for those ages 25-34.

“Certainly the financial dimensions of retirement have been discussed and written about,” said Ken Dychtwald, founder and CEO of Age Wave. “Somehow our minds always want to take us to the financial discussion, which is extremely important. But what we saw from this study was that people were saying, ‘When I see my grandchild smile, it makes my day,’ or seeing a beautiful sunset or taking a walk with friends. It’s almost as though this new identity emerges.”

Source: wealthmanagement.com, May 12, 2016.

El dinero, y las pensiones no salen de la nada, y mucho menos caen del cielo.

En este post vas a comprender de una forma sencilla, porqué nuestras pensiones, de no haber un cambio urgente y rápido, van a desaparecer mucho antes de lo que te has imaginado.

Al hablar de pensiones futuras, son miles las personas que intuyen que ya no las van a cobrar. Lo que no saben es que este estallido de la burbuja va a suceder antes de lo que nadie se espera.

Para poder entender cómo funcionan los sistemas de pensiones, hemos de conocer primero los dos tipos;

Los sistemas de reparto:

Las pensiones se pagan con las aportaciones de los trabajadores en activo, lo cuales a su vez, en el momento de jubilarse, recibirán el dinero de los otros trabajadores que también estén en activo.

Los sistemas de capitalización:

Pensiones que se pagan del ahorro y la capitalización del mismo por parte de cada trabajador. La persona que ahorra cobra, y la que no, pues no cobra. Y punto!!!

El sistema que tenemos en España se basa, como conoces, en el sistema de reparto.

Eso plantea siempre la misma pregunta

¿Hay actualmente suficientes trabajadores, para aguantar todo esto?

Como una pirámide “legal”, ya que el sistema y su duración dependen de que hayan suficientes trabajadores, para mantenerlo.

Tenemos el caso de Madoff, para citar un paralelismo, pues para pagar el dinero de los que deben cobrar, siempre y constantemente se necesita gente que lo ponga. Las empresas que utilizan sistemas piramidales, son tachadas como ilegales… ¡¡qué curiosidad!!

Éste sistema de pensiones está totalmente obsoleto. Fue creado hace años, cuando la esperanza media de vida era de 60 años, y actualmente ya pasamos de los 80 en Europa. La edad de jubilación era a los 65, por lo que como comprenderás pocas personas cobraban sus pensiones, o si llegaban, las cobraban por muy poco tiempo.

las cosas por suerte han cambiado para las personas; más esperanza de vida, y más años de vida después de la jubilación. pero el sistema piramidal sigue siendo el mismo.

Se le suman unos detalles muy importantes, la tecnología que cada vez avanza más y que reemplaza a muchas personas; y la mano de obra de otros países que al ser más barata, deja paso a la deslocalización de muchas empresas. Sin mencionar la alarmante corrupción .. de moda vergonzosamente en estos momentos, que se lleva a los bolsillos de unos inaprensivos, buena parte de lo que ingresamos. ¿Esto da mucho en que pensar, verdad?

Si te interesa conocer a fondo las cifras, este enlace te descargará un archivo en pdf…“Preparados para la próxima crisis. Un sistema fallido” gratuitamente, que elaboré junto a mi equipo de colaboradores, para dar sentido a nuestra llamada de alerta.

En cifras globales son cerca de 9 millones los pensionistas en España, a eso hace falta sumarle el número de cónyuges. Mientras tanto la música de la orquesta del Titánic va sonando.

Vamos a hablar clarito…

El sistema de pensiones en España entró en déficit ya el pasado 2012, y en 2013, hemos tenido un agujero de 11.861 millones de euros.

Las pensiones se dividen en

Contributivas

las que se generan por las aportaciones de las cotizaciones

Las no contributivas

Las que se dan como a ayuda social a la gente que no ha aportado, ni contribuido en ellas.

Sólo hablando de las contributivas, en 2013 se recaudaron 98.093 millones de euros, y hubo que pagar 116.246 millones de euros. La diferencia es la “módica” cantidad de 18.153 millones de euros . Echa cuentas con las no contributivas

Claramente son cifras de déficit alarmantes.

Como te darás cuenta no es que no haya para las próximas generaciones, sino que no hay ni para la nuestra.

¿Cómo se está manteniendo este sistema?

Pidiendo dinero prestando, sin lugar a dudas. En 2013 nos hemos endeudado 75.987 millones de euros. Eso significa que cada día gastamos 208 millones de euros más de los que ingresamos.

¿Por qué no sale ningún gobernante a decirnos que el tema se les ha ido de las manos?

La respuesta es que porque perdería las elecciones, y se le echaría encima la caballería.

Es mi intención en este post, hacerte abrir un poco a la realidad de este momento. hablo de cifras de 2013, pues las de 2014 todavía no son públicas. El sistema de pensiones en España es un verdadero “timo piramidal”.

Adjunto para que puedas cerciorarte de esta alarmante situación, el Plan de Educación Financiero 2013-2017, en que podrás leer como el gobierno, en la página 20, segundo párrafo, a escondidillas, para que nadie nunca pueda decir que no medió aviso alguno, cita la necesidad de que cada individuo reforme sus pensiones con otras alternativas.

Si realmente eres de los que les gusta no depender de nadie, para personas como tu hemos creado nuestra plataforma de educación Financiera. Sería una buena idea, empezar 2015 formándote, para que cuando llegue el momento de tu jubilación, no debas arrepentirte de no haber actuado antes.

Una obra que deja de entredicho todo el sistema actual es la de mi gran amigo Fernando Sánchez Salinero: ¿Qué leches es el estado del bienestar?

Fuente: http://www.martabergada.com/ – 2014

Alternativas a los Planes de Pensiones

Por Gracia Terrón

Los seguros de ahorro y fondos de inversión ganan adeptos respecto a los planes de pensiones por aportar una mayor liquidez

ESPAÑA – El plan de pensiones era, hasta hace poco, el producto más popular para planificar bien una buena jubilación. Sus privilegios fiscales son su principal atractivo. No obstante, con la crisis, la necesidad de disponer del capital cuando un cliente lo desee le ha hecho perder puntos. Además, sus rentabilidades son, en muchos casos, decepcionantes. En los últimos cinco años, los planes de pensiones acumulan, de media, una pérdida del 0,81% anual, algo que numerosos inversores no son capaces de encajar. A diez años, la rentabilidad anual es exigua, del 1,01%, lo que no cubre ni siquiera la subida de la inflación en este periodo. En general, la mayoría de los ciudadanos se plantea la inversión en planes de pensiones con el objetivo de maximizar lo mejor posible su capital, nunca de perder. Por eso, dado que muchos de estos productos no garantizan rentabilidades y dejan la puerta abierta a sufrir depreciaciones del capital, ganan adeptos otras alternativas en las que invertir. A continuación, se muestran las posibilidades que brinda el mundo de los seguros y los fondos de inversión.

Seguros de ahorro versus planes de pensiones Los seguros de ahorro se erigen en la actualidad como un claro rival para los planes de pensiones. No en vano, el ahorro depositado en seguros de vida alcanza los 155.079 millones de euros, lo que contrasta con los 51.000 millones de euros invertidos en planes de pensiones, ambas cifras a cierre de marzo de 2012. En número de asegurados, mientras en planes de pensiones individuales hay 8,3 millones de partícipes, solo en seguros de ahorro para la jubilación se contabilizan más de 9,7 millones de usuarios, según datos de Unespa (Asociación Empresarial del Seguro).

La mayoría de los seguros de ahorro permiten disponer del dinero cuando el partícipe lo requiera

En los años de crisis, sobre todo, los seguros de ahorro ven crecer tanto su patrimonio gestionado como su número de adeptos. ¿Por qué? Los inversores valoran, sobre todo, la liquidez de estos productos, ya que la mayoría de los seguros de ahorro permiten disponer del dinero cuando la persona lo requiera. También tienen en cuenta las mayores garantías del ahorro: muchos seguros presentan rentabilidades garantizadas.

En el mundo del seguro se localizan un sinfín de productos que pueden encajar con la filosofía de planificación del ahorro para la jubilación.

1. Plan de Previsión Asegurado (PPA).

Es un producto con la misma fiscalidad que el plan de pensiones. A los partícipes menores de 50 años les permite deducirse la menor de las dos cantidades siguientes: 10.000 euros anuales o el 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio. A los mayores de 50 años les permite deducirse la menor de estas dos cuantías: 12.500 euros anuales o el 50% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

Su diferencia respecto a los planes de pensiones radica en que los PPA garantizan una rentabilidad mínima y la totalidad del capital invertido en inicio. El inversor nunca perderá dinero. Esta protección es muy bien valorada en los tiempos que corren. Su inconveniente, no obstante, es que, como ocurre con los planes de pensiones, solo se puede rescatar el ahorro en la jubilación o si se dan sucesos extraordinarios (como enfermedad de larga duración o en situaciones de desempleo sin prestación).

Pese a su iliquidez, la preservación del capital es una ventaja que atrae a numerosos inversores. En los últimos 12 meses, el ahorro gestionado en PPA ha crecido un 32%, hasta alcanzar 9.162 millones de euros, según datos de Unespa. Hay 930.000 inversores con este producto.

2. Plan Individual de Ahorro Sistemático (PIAS).

Los planes individuales de ahorro sistemático son el gran ganador de los últimos años. Superan ya los 2.822 millones de euros, lo que supone un crecimiento del 22% en los últimos 12 meses (a cierre de marzo de 2012). Hay 677.009 asegurados, según las últimas cifras de Unespa. Entre las ventajas del producto destaca su liquidez. El dinero invertido en este instrumento se puede recuperar en cualquier momento, de forma parcial y total. Por lo general, las aseguradoras solicitan una comisión por reembolso. Pero incluso para fomentar esta ventaja, algunas entidades permiten ya disponer del capital sin cobrar penalizaciones.

Otro punto positivo del producto es su beneficiosa fiscalidad, sobre todo, si pasan más de 10 años desde su contratación. En este caso, el inversor disfruta de importantes exenciones para las ganancias generadas.

Además, la gran mayoría de estos productos garantiza la recuperación del capital invertido más un interés mínimo que se sitúa en torno al 2% en la actualidad. Las grandes aseguradoras como Mapfre, Allianz o Caser cuentan con PIAS conservadores de este tipo. Sin embargo, la especialización del mercado ha movido a muchas otras entidades a ofrecer también PIAS de sesgo más agresivo, que no garantizan rentabilidad. Estos últimos no son adecuados para los inversores más conservadores.

3. Seguros de jubilación.

Además de los PPA y los PIAS, las aseguradoras comercializan un sinfín de seguros de jubilación creados de forma personalizada o a la carta, en los que el titular puede decidir el plazo de su inversión, la cantidad que desea invertir… Una de las características más admiradas de estos seguros clásicos de jubilación es, al igual que en los PIAS, su liquidez. Contar con los ahorros ante imprevistos que puedan suceder es posible si se suscribe una póliza de este tipo. En la mayoría de los casos, estos seguros ofrecen una rentabilidad mínima garantizada y preservan el capital al 100%.

Dentro de este grupo, no obstante, hay que diferenciar los seguros de rentas vitalicias y los seguros vinculados a activos, en los que el riesgo lo asume el tomador. Estos últimos no pueden contemplarse como una alternativa al plan de pensiones, ya que solo están orientados a inversores de perfil de riesgo alto. Los seguros de rentas, en cambio, también son un claro rival del plan de pensiones.

n Rentas vitalicias o temporales.

Son una modalidad particular de seguros de jubilación. Permiten dosificar un gran ingreso a lo largo de un tiempo prefijado de antemano (rentas temporales) o durante toda la vida (rentas vitalicias). En la mayoría de los casos, estos seguros son de prima única, lo que implica que el cliente hace un ingreso al contratar el producto, que se distribuirá en forma de renta periódica (habitualmente mensual) o vitalicia. El cliente percibirá el capital dosificado más una rentabilidad garantizada.

La fiscalidad de estos seguros también es ventajosa, ya que una parte importante de las rentas que se cobra cada mes no tributa, al considerarse devolución de capital. El porcentaje libre de tributación de las rentas mensuales obtenidas dependerá de la edad. Así, hasta 39 años, la retención aplicada sobre el total de la renta cobrada será del 8,4%; de 40 a 49 años, será del 7,35%; de 50 a 59 años, del 5,88%; de 60 a 65 años, del 5,04%; de 66 a 69 años, del 4,20% y a partir de 70 años solo se tributa por 1,68% de la renta total percibida.

Este tipo de seguros también están al alza. A cierre de marzo, contaban con 2,8 millones de asegurados, un 3,57% más que en el mismo periodo del año anterior.

Fondos de inversión

El segmento de los fondos de inversión se presenta, en la actualidad, como una alternativa a la inversión en planes de pensiones por varios motivos: su mayor liquidez, especialización y flexibilidad.

La fiscalidad de los fondos de inversión no permite deducirse las aportaciones realizadas anualmente en la base imponible del contribuyente. Sin embargo, los fondos también permiten planificar el ahorro con vistas a largo plazo ya que, si el inversor no lo necesita, puede mantener su dinero mediante el traspaso de un fondo a otro, a su antojo, sin coste fiscal. La normativa actual acepta cambiar el capital de gestora y fondo de inversión sin tener que pagar a Hacienda. Solo se tributa cuando el inversor decide rescatar efectivamente su dinero.

Si el inversor no lo necesita, puede mantener su dinero mediante el traspaso de un fondo a otro sin coste fiscal

La especialización es otra de las características de este segmento que no deja de crecer. En España, a cierre de marzo de este año, hay 204.000 millones de euros invertidos en fondos de inversión y más de seis millones de partícipes, según datos de Inverco (Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones). Cada vez son más las gestoras que cuentan con expertos diversificados por todo el mundo, con lo que tienen un conocimiento más exhaustivo de lo que acontece en mercados lejanos, pero con mucho potencial. Esto puede ayudar a obtener elevadas rentabilidades.

No obstante, no hay que olvidar que rentabilidad y riesgo son dos conceptos que van de la mano. El mundo de los fondos de inversión permite acceder a jugosos rendimientos, pero a cambio de asumir fuertes riesgos. Únicamente los fondos garantizados protegen el capital invertido, siempre que el inversor se mantenga en el producto hasta su vencimiento. El resto no garantiza ni la recuperación del capital ni una rentabilidad adicional.

En estos momentos, los fondos más aconsejables para un inversor de perfil de riesgo bajo son:

– los monetarios dinámicos.

– los fondos de renta fija flexible a corto plazo.

– los fondos de deuda corporativa o de deuda pública de alta calidad.

Es posible que las ganancias no sean muy altas, pero la capacidad de este tipo de fondos para preservar el capital sí lo es.-

Fuente: Eroski Consumer, 25/05/12.

http://www.consumer.es/web/es/economia_domestica/finanzas/2012/05/25/209810.php

Etiquetas: fondos de inversión, liquidez, planes de pensiones, rentabilidad, seguros de ahorro, seguros de vida.

España: Alternativas a los Planes de Pensiones.

En la tercera edad y aún trabajando

Por Kelly Greene y Anne Tergesen

Hace tres años, Rose Marie Meece planeaba retirarse de su trabajo como guía turística en Honolulú, pero la mujer de 78 años decidió permanecer en su empleo después de perder casi la mitad de los US$300.000 que tenía en su cuenta de jubilación durante la crisis financiera.

Desde entonces, ha trasladado lo que queda de sus ahorros a bonos y otras inversiones seguras pero de bajo rendimiento. Las pensiones del Seguro Social y de la Marina, donde trabajó su fallecido esposo, a duras penas cubren su arriendo de US$1.300, así que tiene que seguir trabajando.

Meece forma parte de un creciente número de ancianos estadounidenses que siguen activos en la fuerza laboral o buscan empleo con la esperanza de seguir produciendo hasta cuando puedan. Algunos no planearon bien su jubilación o ganaron sueldos muy bajos que resultaron en pensiones escuálidas. Otros han sufrido pérdidas financieras, mientras que algunos están viviendo más tiempo de lo que imaginaban, por lo que sus ahorros no han sido suficientes parar cubrir gastos cotidianos y médicos.

La tasa de desempleo entre estadounidenses de 75 años o más (que mide la cantidad de gente que está buscando trabajo) es relativamente baja pero el doble de lo que era hace cinco años. Según datos oficiales, la desocupación se ubica actualmente en 5,6%, frente a 2,5% en 2006. En contraste, la tasa de desempleo en Estados Unidos para todas las edades cayó a 8,5% en diciembre, el nivel más bajo en 34 meses, comparado con 4,4% en diciembre de 2006.

Hasta el mes pasado, 1,3 millones de estadounidenses de 75 años o más estaban trabajando, un alza de 25% frente al millón que lo hacía en 2005, según la Oficina de Estadísticas Laborales de EE.UU. Ahora, 7,3% de los ciudadanos de la tercera edad tiene empleo, frente a 5,3% hace una década, el nivel más alto desde 1966, según el Centro para la Investigación de la Jubilación de Boston College.

El gobierno estima que para 2018, cerca de 10% de los estadounidenses de 75 años o más estará trabajando o buscando empleo, unos dos millones de personas.

Meece dirige recorridos de diez días por Hawai que incluyen vista de ballenas en Maui y esnórkel en Kona. La guía turística dice que adora el lugar, donde ha vivido por dos décadas.

No todas las personas de la tercera edad que trabajan lo hacen para mantenerse. Una de cada cuatro de 75 años o más que están trabajando tienen un ingreso anual mayor a US$100.000, según Michael Busch, un estudiante de economía de la Universidad Estatal de Míchigan, que usó datos de la Oficina de Estadísticas Laborales.

Muchas de estas personas que ganan bien son profesionales y propietarios de negocios «que están trabajando porque lo disfrutan», dijo Steven Haider, economista de la Universidad Estatal de Míchigan.

Otros no son tan felices y encuentran que su regreso a la fuerza laboral es agotador. Algunos se quejan de jefes jóvenes exasperantes. Un hombre de 80 años que trabaja en una empresa de telemarketing en Nueva Jersey y que tiene 30 años de experiencia, expresó su frustración con un jefe que está encima todo el tiempo pidiéndole que se «limite al guión».

La nueva tecnología puede ser también desconcertante. El software de oficina ha avanzado de forma significativa, lo que fue una gran sorpresa para una secretaria de Tennessee que se había retirado cuando los faxes eran los reyes de la oficina.

La remuneración de aquellos que regresan al campo laboral no es más alta que el salario mínimo, especialmente para los trabajos abiertos para personas de la tercera edad. Walter Thompson, de 79 años, es cocinero de un programa de distribución de alimentos dirigido a personas que no pueden salir de sus casas en Jewett, Nueva York. Thompson empieza a trabajar a las siete de la mañana y usa un caminador para aliviar el dolor de su espalda. Su jornada se extiende por cinco horas.

Sus hermanos piensan que debería retirarse, pero Thompson dice que no tiene planes de renunciar. Su empleo le representa US$10 la hora, por 25 horas a la semana. Su sueldo y la pensión del Seguro Social lo mantienen a él y a su esposa de 70 años, María, una conductora de bus escolar retirada. La pareja lleva 42 años de casados y no tiene hijos.

Thompson ganó por casi 40 años el salario mínimo como mesero. La pareja pagó la hipoteca de su casa en Windham, Nueva York, pero nunca pudieron ahorrar mucho.

La crisis financiera ejerció presión sobre muchos estadounidenses. Las tasas de interés en las cuentas bancarias se desplomaron por debajo de la inflación, mientras que el derrumbe del mercado inmobiliario borró el capital acumulado y las acciones cayeron.

De 2007 a 2009, el patrimonio de un hogar estadounidense encabezado por alguien de al menos 70 años se redujo 27% a US$529.000, incluyendo el capital hipotecario, calcula Dirk Krueger, economista de la Universidad de Pensilvania. El patrimonio promedio para todos los grupos de edades se redujo 32% a US$378.000 en el mismo período. Para fines de 2010, los patrimonios recuperaron algo del terreno perdido.

Algunos trabajadores que regresan al campo laboral pensaron que el Seguro Social iba a financiar una mayor parte de su jubilación. En 1981, el Seguro pagaba 52% del sueldo que ganaba una persona antes de retirarse. Ese porcentaje se redujo a 39% en 2001 y se espera que siga cayendo.

Costos médicos inesperados descarrilaron la jubilación de Ralph Casado, un ex ejecutivo publicitario de 76 años de Nueva York. Hace ocho años agotó su cuenta de retiro de US$180.000 para cubrir un tratamiento contra el cáncer de próstata, así como cirugías de riñón, rodilla y corazón.

Casado trabaja ahora como profesor adjunto en City University of New York. Gana US$18.000 al año por dos clases, lo que complementa con US$18.000 que recibe del Seguro Social.

«Me preocupa perder mi apartamento o no tener suficiente cobertura médica. Esos son los temores que me mantienen motivado», dijo. «Sólo factores de salud me obligarían a retirarme».

Algunos empleados mayores reciben pago sólo por comisión, como Wayne Polay, de 77 años, que regresó a su trabajo como agente de ventas que busca compradores para pequeños negocios. Le pagan comisión sólo cuando cierra un acuerdo.

Fuente: The Wall Street Journal, 29/01/12.