Catástrofes naturales: U$S 43.000 millones en pérdidas aseguradas en 2010

marzo 30, 2011

Las catástrofes naturales provocaron U$S 43.000 millones en pérdidas aseguradas en 2010

Según el Informe Sigma 1-2011 de SWISS RE, las pérdidas económicas mundiales resultantes de catástrofes de la naturaleza y siniestros antropógenos alcanzaron el pasado un coste de 218.000 millones de dólares, más del triple de la cifra de 2009. El coste de estos siniestros para el sector asegurador se cifra en 43.000 millones, lo que representa un incremento de más del 60% respecto del año anterior. El informe de la reaseguradora constata que aproximadamente 304.000 personas fallecieron como consecuencia de estos eventos, el número más elevado desde 1976.

De la cifra total de pérdidas aseguradoras, el coste de las catástrofes de la naturaleza se estima en alrededor de 40.000 millones, mientras que los siniestros por la acción del hombre provocaron daños adicionales de 3.000 millones. Lucía Bevere, una de las autoras del informe, afirma que “los mayores daños asegurados en 2010 se registraron en Norteamérica, donde superaron los 15.000 millones. A pesar de los muy bajos daños por huracanes, debido a que ninguno recaló directamente en Estados Unidos, esta cantidad elevada se debe a una serie de tormentas (menores) que se registraron durante todo el año”.

Grandes pérdidas por terremotos

Prácticamente un tercio del total de daños por catástrofes en 2010 fueron daños por terremotos. El terremoto de febrero de 2010 en Chile y el de septiembre en Nueva Zelanda fueron los dos eventos más costosos del pasado año, provocando daños asegurados de 8.000 y 4.453 millones, respectivamente. El informe apunta que los siniestros totales por catástrofes naturales en 2010 se situaron dentro del promedio de 10 años, debido a los daños por huracanes inusualmente bajos en Estados Unidos y a pesar de los grandes daños por terremotos.

El grupo suizo anticipa que los daños por terremotos en 2011 serán superiores al promedio, ya que se estima que los siniestros asegurados totales correspondientes al terremoto del 22 de febrero en Christchurch, Nueva Zelanda, alcanzarán un valor de entre 6.000 millones y 12.000 millones. Se espera que el enorme terremoto de Japón (11/03/11) genere daños asegurados significativos. “Si bien no ha surgido una tendencia a largo plazo de incremento de la actividad sísmica global, el número de muertes y los daños asegurados provocados por terremotos están aumentando. Las principales razones son el crecimiento de la población, el mayor número de personas que habitan en áreas urbanas, así como también el aumento de la riqueza y un rápido incremento de las exposiciones. Muchas de estas áreas urbanas de crecimiento veloz se encuentran en zonas de actividad sísmica”, comenta Balz Grollimund, uno de los autores del estudio Sigma.

Las tormenta invernal ‘Xynthia’, el tercer siniestro más costoso

Un dato revelador del informe es que, el pasado año, diez eventos generaron daños asegurados de al menos 1.000 millones (709 millones de euros), entre ellos, y como tercer siniestro más costoso para el sector, figura la tormenta invernal ‘Xynthia’ en Europa Occidental, que provocó daños asegurados equivalentes a 2.754 millones.

Como conclusión final, Thomas Hess, economista jefe de SWISS RE, comenta que 2010 “no sólo se caracterizó por graves terremotos que se cuentan entre los más mortíferos, costosos y fuertes de la historia, sino también por una serie de fenómenos meteorológicos extremos, tales como importantes inundaciones. Desafortunadamente, algunas de estas inundaciones afectaron a países con escasas medidas de preparación para casos de emergencia y mercados de seguro poco desarrollados”. “Estos eventos –prosigue- demuestran la imperiosa necesidad de mejorar considerablemente la gestión de medidas preventivas y posteriores a catástrofes a fin de reducir el sufrimiento humano. El rápido crecimiento de la riqueza en los mercados emergentes debería también utilizarse para abordar estos problemas. Esta riqueza permitirá asimismo el crecimiento de los seguros y, de este modo, podrán cubrirse parte de las grandes lagunas de cobertura de seguros en numerosos mercados emergentes. Dichas lagunas son el principal motivo por el que la protección financiera contra catástrofes es baja en la mayoría de estos mercados.”

Los siniestros catastróficos más costosos para el seguro en 2010

Datos en millones de dólares / Fuente: Estudio Sigma-SWISS RE

|

País |

Fecha (inicio) |

Siniestro |

Daños asegurados |

|

Chile |

27.02.2010 |

Terremoto provoca tsunami |

8.000 |

|

Nueva Zelanda |

04.09.2010 |

Terremoto |

4.453 |

|

Francia / Alemania / España y otros |

27.02.2010 |

Tormenta invernal ‘Xinthya’ |

2.754 |

|

EE.UU. |

04.10.2010 |

Tormentas, tornados, granizo, inundaciones |

2.165 |

|

Australia |

23.12.2010 |

Inundaciones causadas por lluvias torrenciales, ciclón tropical ‘Tasha’ |

2.050 |

|

EE.UU. |

12.05.2010 |

Tormentas, vientos de hasta 130 km/h, granizo |

2.000 |

|

EE.UU |

13.03.2010 |

Tormenta, viento de hasta 120 km/h, lluvias torrenciales; inundaciones |

1.231 |

|

Australia |

22.03.2010 |

Tormenta, viento de hasta 120 km/h, granizo, lluvia; avalanchas de lodo |

1.079 |

|

Australia |

06.03.2010 |

Tormenta, granizo, lluvias, inundaciones |

1.070 |

|

Golfo de México, EE.UU |

20.04.2010 |

Explosión de ‘DeepWater Horizon’ |

1.000 |

Fuente: Estudio Sigma 1-2001 /SWISS RE. Informe completo: Informe-Sigma-1_2011_Catástrofes-Naturales

Argentina: Mitos sobre su balanza comercial

marzo 29, 2011

Mitos sobre Comercio Exterior y sus consecuencias

Por Aldo Abram

La evolución del saldo positivo del balance comercial de 2010 generó cierta “preocupación” debido a que fue cayendo a lo largo de todo el año (en total 29%), a pesar de un fuerte crecimiento de las exportaciones (23% ia.). Por supuesto, se le echó la culpa al fuerte incremento de la importaciones (46% ia.). Esto me hizo acordar a lo sucedido a finales de 2008 cuando la mayoría de los analistas económicos proyectó una baja de las exportaciones argentinas, por la crisis internacional que hizo bajar sus precios; por lo tanto, como ingresarían menos divisas, apostó a un descenso del superávit del balance comercial para 2009. Sin embargo, terminado este último año, a pesar de que las ventas al exterior cayeron más de lo esperado, se encontraron con un aumento de dicho resultado comercial positivo (34%). Si entendemos por qué fallaron estas estimaciones, también comprenderemos por qué no es necesariamente preocupante lo sucedido con las importaciones en 2010.

El balance de pago, del que forma parte la cuenta comercial, es el reflejo contable de las relaciones económicas de los residentes de un país con los del extranjero. Algunos interpretan que las naciones pueden decidir importar y tener crisis de balance de pagos debido a que no encuentran, luego, el financiamiento para su gasto. Con tipo de cambio libre (ya sea fijo o flotante) esto no es así. Ninguna persona puede gastar más de lo que le ingresa, menos lo que ahorra, más lo que le prestan; por lo que a las naciones les pasa lo mismo. Es decir, cualquiera de nosotros, para poder gastar más de lo que tenemos (en el caso de un país, déficit en la cuenta corriente y en el balance comercial), deberíamos poder desahorrar (traer capitales de afuera) o endeudarnos (crédito o inversiones externas).

Supongamos que una persona que gasta todo lo que le ingresa ($3.000 mensuales), empieza a ver que su futuro laboral se complica. Es muy probable que decida guardar algo para tener con qué sobrevivir si pierde el empleo. Digamos que ahorra por $300, deberá gastar $ 2.700. Sin embargo, cuando llega a su trabajo el jefe le dice que las cosas están complicadas y que han decidido bajarle el sueldo a $2.500. Esto va a confirmar su preocupación y, por ende, decidirá mantener su decisión de ahorro; por lo que su gasto se deberá reducir a $2.200. Es más, estando más seguro de que la cosa viene mal, podría decidir hacer un ahorro aún mayor; lo que lo obligará a ser mucho más austero.

Es cierto que en 2009, las exportaciones cayeron (nos bajaron el sueldo); pero debido a la crisis internacional, la confiscación de los ahorros para la vejez de los aportantes al sistema previsional de capitalización y las elecciones legislativas, la percepción de riesgo se incrementó fuertemente. Por eso la gente empezó a fugar capitales (ahorro externo), dejó de consumir e invertir, sacó su plata de los bancos (desfinanciando la economía) y compró divisas extranjeras que mandó al exterior o al fondo de un placard, caja de seguridad o bajo el “colchón”. Por lo tanto, se incentivó una caída de la demanda interna que llevó a una recesión, reduciendo las importaciones hasta generar las divisas que se necesitaron para ser fugadas. La merma de los ingresos del país (exportaciones) solamente implicó que tuvimos que hacer un mayor recorte de las erogaciones (resultando en más recesión y menores compras al exterior) para generar el mismo ahorro externo (cantidad de divisas para fugar).

En 2010, pasó exactamente lo contrario. A pesar de que subió el “sueldo” (valor y cantidad de las ventas externas) del país, como la incertidumbre fue menor, la gente quiso ahorrar menos (en activos externos); por lo tanto, aumentó fuertemente su gasto e inversión (reactivación) y, con ellos, las importaciones. Como vemos, tanto a nivel personal, como a nivel de país, las decisiones financieras (ahorro, endeudamiento o inversión externa) son previas a las de erogación de los recursos (importaciones); por lo que en un país con tipo de cambio libre no podría haber una “crisis del balance de pagos”.

Por último, a partir de lo visto, vale la pena analizar el resultado de las restricciones, escritas o no, que está imponiendo la Secretaria de Comercio Exterior (Guillermo Moreno) a las importaciones. Si se cumplen dichas medidas, lo primero que lograrán es que baje la demanda de divisas extranjeras y, por lo tanto, su precio y poder adquisitivo en la economía local. Esto puede suceder con una baja del tipo de cambio nominal o, si el Banco Central decide sostenerlo comprando el excedente, con inflación. Por lo que la autoridad monetaria termina colaborando a ampliar el superávit comercial al adquirir reservas (que se depositan en el exterior) con impuesto inflacionario. Todo parecido a la realidad actual, no es pura coincidencia.

Además, la merma del valor de las divisas extranjeras en el mercado doméstico perjudica a los que las producen, es decir a los productores de bienes exportables, desincentivándolos a invertir. Estos sectores son los más eficientes de la economía, por eso pueden competir en el exterior, y los castigamos para beneficiar a los menos productivos, los empresarios locales que compiten con importaciones (que no les da el pinet para vender en el exterior). Conclusión, a menor eficiencia de la economía, menor bienestar económico del conjunto de los argentinos.

El Lic. Aldo Abram, director del Centro de Investigaciones de Instituciones y Mercados de Argentina (CIIMA-ESEADE).

Fuente: El Cronista Comercial el 31/01/11.

Economía Global: ¿Y si se desata una nueva crisis?

marzo 28, 2011

¿Y si se desata una nueva crisis?

La capacidad de pago de los países desarrollados se acerca al límite

Por Mark Whitehouse

Las tensiones financieras creadas por las crisis en Japón y Europa ponen de relieve un creciente problema: los países desarrollados están acercándose al punto en que no podrán afrontar los costos de un nuevo desastre.

Japón y Europa encaran crisis muy diferentes: una causada por la naturaleza y la otra, por el hombre. Pero desde una perspectiva financiera, son llamativamente similares. En ambos casos, los costos de mitigar desastres están tensando las cuentas ya abrumadas de los gobiernos. En Japón, el gobierno más endeudado del mundo desarrollado, el desenlace es aún incierto. Portugal, cuyo primer ministro dimitió la semana pasada, podría ser el próximo país en recibir un paquete de rescate.

Las tensiones en Tokio y Lisboa reflejan un problema mayor. Conforme los gobiernos de países avanzados asumen una creciente responsabilidad para proteger a sus ciudadanos, inversionistas, bancos y compañías de las penurias infligidas por los desastres, extreman sus recursos financieros hasta cerca del límite. Ello, dicen economistas, podría privarlos de los medios necesarios para responder la próxima vez que ocurra una crisis de proporciones.

«¿Podemos permitirnos otra crisis? Creo que la respuesta es no», dice Raghuram Rajan, profesor de la Universidad de Chicago quien se desempeñó como economista jefe del Fondo Monetario Internacional entre 2003 y 2007. «Simplemente no tenemos la capacidad fiscal en muchos países para rescatar nuevamente el sistema».

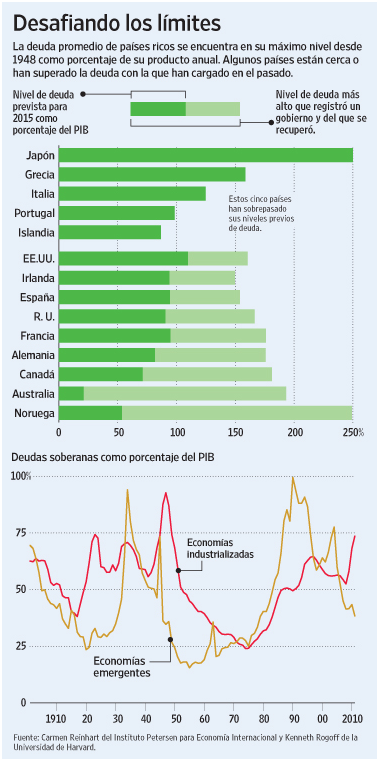

Hasta 2010, el endeudamiento promedio del gobierno central entre los países avanzados ascendía a 74% del Producto Interno Bruto (PIB), tres veces más que en 1970, según los economistas Carmen Reinhart, del Instituto Peterson para la Economía Internacional, y Kenneth Rogoff de la Universidad de Harvard. Se trata del nivel más alto desde el fin de la Segunda Guerra Mundial.

La acumulación de deuda ha coincidido con una transformación en el papel de los gobiernos de los países avanzados durante las crisis. Cada vez más, han intervenido como el asegurador de última instancia, asumiendo toda clase de costos, desde reconstruir comunidades costeras hasta garantizar las deudas de bancos y compañías privadas. Reinhart observa que los aumentos en la deuda fiscal han sido particularmente marcados después de las crisis financieras.

Mientras tanto, la capacidad de pago de los países industrializados se está debilitando. Sus economías maduras crecen a un ritmo más pausado que el mundo emergente, el envejecimiento de la población les resta potencial para obtener el dinero que necesitan para pagar las pensiones y el cuidado de la salud de la población y la clase de impuestos que financiarían sus ambiciones encaran una férrea oposición política.

«Existe la expectativa de que el gobierno siempre estará allí para el rescate y la expectativa de que las tasas impositivas siempre se mantendrán bajas», dice Rogoff. Ambas «son incoherentes», asevera.

Es muy difícil saber exactamente cuánta más deuda pueden asumir los gobiernos antes de que se metan en problemas, pero los economistas del FMI han hecho un intento por calcularlo. En un documento reciente, identificaron el máximo nivel de deuda que 23 economías industrializadas habían logrado gestionar sin caer en cesación de pagos. Luego, usando los pronósticos del FMI sobre tasas de interés y niveles de deuda real, calcularon cuánto más deuda podía asumir cada país antes de alcanzar su límite.

El resultado: Japón, Grecia, Italia, Portugal e Islandia ya han llegado a sus límites, lo cual significa que necesitan implementar medidas más severas que en el pasado para poner sus deudas bajo control.

Otros se están acercando a ese nivel. Estados Unidos, por ejemplo, puede acumular deuda equivalente a 51% del PIB antes de alcanzar su límite, una brecha que podría cerrar en unos 15 años a menos que tome medidas correctivas.

Los economistas del FMI realizaron estas estimaciones antes del terremoto y tsunami en Japón y de la aprobación de un nuevo fondo de rescate en Europa.

Los resultados del ejercicio no son tranquilizadores. En la previsión más pesimista, las inquietudes de los inversionistas acerca de los niveles de deuda podrían desencadenar una crisis financiera y los gobiernos carecerían de los recursos suficientes para combatirla.

Alternativamente, los gobiernos tienen algunos medios para reducir sus niveles de deuda a expensas de sus acreedores. Los países que tienen sus propias monedas, como EE.UU. y el Reino Unido, pueden devaluar sus deudas por medio de la inflación.

Los gobiernos también pueden obligar o convencer a los bancos, fondos de pensiones y otras instituciones financieras a comprar deuda soberana de rendimiento relativamente bajo, un fenómeno ya visible en Irlanda, que ha anunciado un plan para vender bonos especiales de largo plazo a sus fondos de pensiones.

Las medidas draconianas, empero, no surtirán efecto a la larga a menos que los gobiernos empiecen a gastar dentro de sus propios medios.

Fuente: The Wall Street Journal, 28/03/11.

Argentina: Ataque a la Libertad de Prensa

marzo 27, 2011

Piquetes sindicales bloquearon la salida de diarios de Clarín y La Nación

La Nación.

Un nuevo bloqueo afectó esta madrugada las plantas impresoras de LA NACION y de Clarín en Barracas. Desde la 1, un grupo de unos 40 manifestantes, incluidos niños, impidió la salida y entrada de camiones que distribuyen los ejemplares de ambos matutinos.

En el caso de LA NACION, la medida se levantó a las 3.10, cuando pudieron salir los primeros camiones. No obstante, Clarín, estuvo afectado por el bloqueo durante 12 horas. Pasado el mediodía, recién comenzaron a cargarse los vehículos con los periódicos para iniciar una tardía distribución.

Martín Etchevers, gerente de Comunicaciones Externas del Grupo Clarín, precisó a lanacion.com que el bloqueo se inició cuando el diario aún no se había terminado de imprimir, y una vez finalizado le fue imposible salir a la calle por la continuidad de la medida de fuerza.

«Hicimos la denuncia en la comisaría 30. Ahora, estamos esperando que la policía actúe y que cumpla con el fallo judicial que ordena a las fuerzas de seguridad impedir los bloqueos y garantizar así la libre circulación», indicó minutos después de que se cumplieran diez horas del conflicto.

En cuanto se levantó el bloqueo, «algunos quiosqueros se fueron hasta la planta para buscar los ejemplares y distribuirlos en los domicilios», dijo Etchevers esta tarde. De acuerdo con el vocero eso sólo alcanzó a cubrir muy parcialmente la distribución en la Capital, «por lo que la edición de hoy estará con la de mañana en los quioscos».

En el Interior, «se llegó a enviar la edición vía satélite a Santa Fe, desde donde se distribuyó al centro y noreste del país», explicó.

La medida. Los manifestantes se identificaron con pancartas en las que se leía «Federación Gráfica Bonaerense» y como empleados tercerizados de Artes Gráficas Río de la Plata, que reclamaban la incorporación en la empresa, según indicó personal de la comisaría 30° con jurisdicción en el lugar. A pesar de que LA NACION pidió presencia policial para velar por la seguridad de la distribución de los ejemplares, ningún oficial se hizo presente.

Incluso, cuando un directivo del departamento de Legales de LA NACION y un escribano llegaron al lugar para dejar sentada la situación fueron amenazados por algunos manifestantes, que se mostraron muy agresivos.

El grupo que ocupó los portones, llegó con chicos de corta edad, reposeras, alimentos y bebidas como para permanecer varias horas. También armaron una carpa, donde se instalaron los bebes y sus mamás.

Más tarde, en una actitud más amenazante, encendieron un contenedor de basura en una de las calles en las que están ubicadas las plantas. Esto se produjo cerca de la medianoche, aunque, curiosamente, una hora antes, la agencia oficial Télam dio por sentado el bloqueo del lugar en un despacho de las 22.53.

«Trabajadores de Artes Gráficas Rioplatenses (AGR), acompañados por organizaciones sociales y políticas, se manifestaron esta noche [por anoche], pasadas 22.30, en la sede de esa empresa para reclamar ante la persecución que se lleva a delante por la patronal contra los delegados sindicales», señaló el cable de la agencia oficial.

Según Télam, Luis Siri, a quien identifica como delegado de los trabajadores, indicó que «la medida de fuerza se mantendrá hasta que se revierta la situación y que si la empresa no accede a las demandas laborales, el diario Clarín no saldrá el domingo [por hoy]».

Una situación similar ocurrió a mediados de enero pasado.

Aunque a principios de este año, el juez civil Gastón Polo Olivera prohibió que cualquier persona bloqueara los accesos a las plantas impresoras y ordenó que la resolución se notifique, en forma personal, a la ministra de Seguridad, Nilda Garré, para que tome las medidas que permitan cumplir ese fallo, hasta el momento la fuerza de seguridad no hizo nada para asegurar la libre circulación de los medios de prensa.

Se trata de la quinta medida de este tipo desde noviembre pasado que impide la circulación de diarios, revistas y otras publicaciones pertenecientes a Clarín y también a LA NACION.

Fuerte reclamo de la SIP y de Adepa. La medida iniciada esta madrugada despertó fuertes quejas de entidades periodísticas como la Sociedad Interamericana de Prensa (SIP) y la Asociación de Entidades Periodísticas Argentinas (Adepa).

Así, el director de Libertad de Prensa de la SIP, Ricardo Trotti, afirmó esta mañana de que se trata de «una flagrante violación a la libertad de prensa» y alertó que representa «un problema periódico y sistemático en la Argentina de estos últimos años».

«Hay una inacción total de parte de la fuerza pública, lo que es mucho más preocupante», consignó según señala Clarín en su edición digital.

Por su parte, el titular de ADEPA, Daniel Dessein, advirtió esta mañana que se está ante la presencia de «un hecho gravísimo». Y reclamó al Gobierno que «debe despertar y tomar cartas en el asunto».

«Vamos a analizar las medidas que podamos llevar adelante y comunicarnos con asociaciones internacionales. Es un hecho gravísimo. Tenemos un Gobierno o un Estado que no está actuando. No se trata de un perjuicio individual a una compañía sino al derecho de informar», expresó.

Antecedentes. El 14 de enero de pasado, y durante cinco horas, un centenar de piqueteros, identificados con pancartas de la Federación Gráfica Bonaerense, impidieron la distribución de los diarios LA NACION y Clarín. Los manifestantes bloquearon las salidas de las plantas impresoras que ambos matutinos tienen en el barrio porteño de Barracas. Según las informaciones que se pudieron recoger en el lugar en ese momento, el conflicto se originó por algunos despidos que los manifestantes atribuían a la empresa editora del diario Clarín. Nadie pudo explicar a ciencia cierta por qué la manifestación se hizo extensiva a la planta impresora de LA NACION.

Fuente: La Nación.com 27/03/11.

El oro ¿una inversión inteligente? un argumento en contra

marzo 26, 2011

El oro ¿una inversión inteligente? un argumento en contra

Por Lew Altfest

Resulta difícil superar como regalo una joya de oro macizo. Y si quiere escapar de un país en conmoción con fronteras cerradas, un regalo de unas cuantas onzas de oro hará maravillas.

En cualquier caso, yo no creo que el oro mantenga hoy mucho atractivo como inversión.

Fundamentalmente, el problema del oro como un componente de una cartera es que no es una inversión real, como las acciones, los bonos, las propiedades inmobiliarias que generan renta y las empresas, todos activos que producen ganancias, excepto los bonos que generan intereses. Estas utilidades se pagan como ingresos, en forma de dividendos o se reinvierten y crecen.

Por el contrario, el oro sólo se queda ahí esperando volverse atractivo, y como el precio del oro no está respaldado por nada más que el estado de ánimo de los inversionistas, su valor puede desplomarse tan rápidamente como subió.

El hecho de que el precio se haya disparado últimamente es otro punto en contra. Para mí, el oro tiene más desventajas que potencial de crecimiento. En menos de cinco años, el metal ha saltado de US$600 a cerca de US$1.400 por onza. Después de la gran racha alcista del metal en la década de los años 70, su precio cayó significativamente y luego esencialmente no hizo nada por más de 20 años.

Es cierto que tenemos camino por recorrer antes de alcanzar el máximo histórico de US$2.000 por onza ajustado por la inflación. Pero esta medida es muy poco representativa; fue fijada bajo un período de inflación muy elevada y cuando el precio del oro se había triplicado en un año. Esto fue seguido de una caída drástica durante un prolongado período de tiempo.

Conozco el argumento contrario. «¿No es cierto que el oro es una de las pocas inversiones que tiene una correlación negativa con las acciones o las propiedades inmobiliarias? Si es así, ¿no debería tener algo de oro para diversificar y protegerse contra un evento inesperado, y establecerlo como una inversión central en su cartera?».

El oro parece seductor cuando el mundo está lleno de temor o preocupado por la llegada de una racha inflacionaria. A algunos, esto les puede sonar como las dificultades de hoy. Para mí, esto es invertir mirando a través del espejo retrovisor.

Las economías, en general, están mejorando a nivel mundial (aunque aún no sabemos qué pasará con la de Japón), y la inflación, a pesar de estar bajo presión en unos pocos países, no es un problema actualmente en el mayor, Estados Unidos, ni debería llegar a convertirse en un problema serio en el futuro.

De hecho, creo que las acciones estadounidenses tendrán un buen desempeño durante los próximos años. En mi opinión, el crecimiento en la economía más grande del mundo, la de EE.UU., y en las ganancias corporativas de ese país excederá las expectativas. Como resultado, ¿no augura esto un pobre desempeño para cualquier inversión que se mueva en dirección opuesta a las acciones?

Es verdad que la reciente agitación social en Medio Oriente podría crear dificultades económicas si se expande a otros países productores de petróleo. Pero no creo que vaya a ocurrir, y ya Arabia Saudita ha informado que ha compensado el déficit de petróleo de Libia. Y es muy pronto para saber el efecto que tendrán las tragedias que están golpeando a Japón, la tercera economía del mundo.

Otro argumento contra una «inversión central» en oro es que a menudo esconde un deseo por tener la inversión de moda con la esperanza de que sigan subiendo.

El cuarto de hora del oro puede acabarse tan rápido como sucedió cuando el petróleo se acercó a los US$140 por barril.

Como va en dirección contraria a otras inversiones, el oro es una póliza de seguro. Pero debe saber que bajará, no elevará, su retorno general durante todos eso años que lo mantenga en su cartera, porque como hemos visto, no produce ganancias o dividendos como otras inversiones.

Además, algunos métodos de comprar posiciones en el oro pueden representar problemas prácticos. Es verdad que usted puede invertir en un fondo que apueste por lingotes y pagar una comisión relativamente razonable por el privilegio. Pero, ¿qué ocurre si quiere personalmente mantener una suma significativa de oro en lingotes? Tal inversión puede ser un proceso pesado y conlleva un costo por custodiarlo a través de terceras personas.

En síntesis, si yo fuera un guardia en la frontera y recibo un «regalo» de oro, lo cambiaría a efectivo y compraría acciones.

—Altfest es el director de inversiones de Altfest Personal Wealth Management en Nueva York y es profesor asociado de finanzas en la Universidad de Pace.

Fuente: The Wall Street Journal, 18/03/11.

El oro ¿una inversión inteligente? un argumento a favor

marzo 26, 2011

El oro ¿una inversión inteligente? Un argumento a favor

Por Janet Briaud

Debería un portafolio de inversión tener oro? Yo creo que sí, por varias razones.

A corto plazo, el oro puede ser un refugio seguro en tiempos de crisis. No sabemos cuándo será la siguiente crisis, pero hemos visto muchos «cisnes negros» (eventos extraordinarios) en los pasados años. La triple tragedia en Japón es apenas el último ejemplo. Nuestros mercados y nuestro mundo parecen determinados a pasar por períodos de crisis y de calma. En este sentido, el oro puede ser visto como una protección a corto plazo, o una medida especulativa contra la volatilidad.

Es difícil creer que se avecina un período de estabilidad. La Reserva Federal de Estados Unidos, Fed, está desesperadamente tratando de estimular la economía. Los precios inmobiliarios siguen siendo débiles y el desempleo se mantiene elevado en ese país, que sigue siendo uno de los motores económicos mundiales. En el lado político, Oriente Medio sigue en plena agitación y el golpe triple de terremoto, tsunami y desastre nuclear amenaza la economía de Japón, la tercera del mundo. En los pasados tres años, hemos aprendido que los eventos pueden viajar extremadamente rápido en un mundo cada vez más conectado. La estabilidad será cada vez más fugaz, quizá permanentemente.

Una simple apuesta

A largo plazo, el oro es una buena forma de apostar a que la inflación subirá, una posibilidad cada vez mayor. A medida que los gobiernos batallan con problemas de deuda y los bancos centrales intervienen a su favor, podemos ver cómo se debilitan las monedas en muchos países desarrollados. ¿Por qué usar oro en lugar de otra cobertura contra la inflación? Por la simplicidad: el oro puede mantenerse en la mayoría de los portafolios, particularmente a través de fondos que cotizan en bolsa (ETF, por sus siglas en inglés) y cuyas acciones son invertidas en lingotes.

Otra consideración para el largo plazo es que el oro podría recuperar parcialmente su estatus como una moneda de reserva. Una cosa es que los inversionistas individuales se protejan con oro contra la inflación y otra es que los bancos centrales lo hagan.

Si los bancos centrales empiezan a comprar oro en serio, crearán una demanda adicional. Incluso si los bancos centrales simplemente mantienen sus reservas del metal, limitarían el suministro. Cualquiera de estos escenarios impulsará el precio del oro.

Sin embargo, no todas las razones para poseer oro son pesimistas. Un número sin precedentes de personas está ingresando a la clase media en el mundo. Este grupo representa una fuente creciente de demanda de oro. Esta es, de hecho, la razón por la que en 2003 empecé a invertir en oro para mis clientes.

Algunos podrían estar en desacuerdo filosóficamente sobre el valor que le adjudicamos al oro, un metal con pocas aplicaciones industriales que no produce renta. Pero, como todo, su precio lo determina la oferta y la demanda. La oferta siempre ha sido limitada y la demanda siempre ha sido elevada.

Históricamente, este metal ha sido valioso para la gente de todas las culturas. Por ejemplo, los conquistadores españoles encontraron culturas en América que también atesoraban el oro. Estas fueron dos civilizaciones independientes en lugares opuestos del planeta y, sin embargo, ambas valoraban al mismo metal amarillo.

En otras palabras, el oro ha sido atesorado desde antes de la invención de las acciones, los bonos, las monedas mismas, los créditos o los seguros contra incumplimiento de pagos. Cuando forma parte de un portafolio de activos que generan renta, el oro ofrece cierta protección contra la inflación.

Muchos críticos plantean dudas sobre la ética de poseer oro, pero debatir la moralidad de un tipo de actividad económica sobre otra, rara vez encontrará una respuesta que satisfaga a todas las partes. ¿La minería explota a los mineros? ¿El medio ambiente? ¿Ofrece prosperidad a los países productores? ¿O fomenta la corrupción y economías mal diversificadas? Estas preguntas se plantean casi sobre cualquier producto. Si cuestionamos al oro de esa forma, debemos cuestionar igualmente a otros productos.

Cabe aclarar que el oro viene con algunas salvedades, y los inversionistas deberían incorporarlo en sus portafolios sólo entendiendo los riesgos. En primer lugar, puede ser volátil y los precios ciertamente se ven más inflados de lo que se veían hace una década.

Pero están lejos de ser una burbuja. El oro, que por estos días ronda los US$1.400 por onza, tendría que superar los US$2.000 por onza para igualar su máximo histórico, ajustado por la inflación.

En conclusión, a corto plazo, provee algo de protección contra eventos inesperados y a largo plazo ofrece una cobertura en contra de la amenaza de la inflación.

—Briaud es una planificadora financiera y socia de la firma Briaud Financial Advisors, una firma de Texas.

Fuente: The Wall Street Journal, 18/03/11.

Argentina: Se recalienta la polémica por los Reaseguros

marzo 25, 2011

Argentina: Se recalienta la polémica por los Reaseguros

Por Emiliano Cobello

Profesionales del sector debatieron sobre la nueva normativa que regirá en el país a partir de septiembre. Entre ellos‚ estuvo Francisco Astelarra‚ presidente de la AACS‚ quien aseguró que el organismo de control “no tiene ningún derecho a que la confianza y la fe que los clientes tienen en las compañías de seguros sea destruida por la propia Superintendencia y sin ningún fundamento” al acusarlos de fugar divisas y lavar dinero.

Desde que la Superintendencia de Seguros de la Nación (SSN) publicó el pasado 21 de febrero en el Boletín Oficial la Resolución que exige que a partir del 1ro de septiembre las empresas reaseguradoras que brindan cobertura a las compañías de seguro deberán estar radicadas en el país el mercado se convirtió en un hervidero‚ con voces cruzadas a favor y en contra de la medida.

Por este motivo y para debatir sobre el tema‚ se realizó el lunes una Mesa Redonda en el Colegio de Abogados de la Ciudad de Buenos Aires‚ en la calle Montevideo 640‚ con la presencia del ex Superintendente de Seguros‚ Juan Chevallier Boutell; el abogado y especialista en Seguros‚ Domingo López Saavedra‚ y el presidente de la Asociación Argentina de Compañías de Seguros (AACS)‚ Francisco Astelarra‚ quien aprovechó la ocasión para defender al sector y responder duramente a las declaraciones que había realizado el Superintendente de Seguros de la Nación‚ Francisco Durañona y Vedia‚ sobre las motivos de la norma.

“Quiero contestar dos cosas que fueron dichas públicamente y han dañado nuestra imagen de una manera absolutamente injustificada”‚ expresó Astelarra en referencia a los dichos de Durañona quien‚ según el Presidente de la AACS‚ los “acusó de lavadores de dinero y dijo que el sector asegurador había generado fuga de divisas”. “El sector asegurador no puede transferir un solo dólar al exterior sin que intervengan dos autoridades de control de la República Argentina: la SSN y el Banco Central”‚ afirmó Astelarra.

“La superintendencia nos exige el contrato de reaseguro que justifique la transferencia de cualquier pago de prima y segundo un formulario que debemos presentar para que nos autoricen el pago de cualquier dólar en concepto de prima de reaseguro. Entonces‚ el primero en autorizarnos es el organismo de control. En segundo lugar‚ el BCRA interviene posteriormente en la trasferencia de divisa y tiene de qué cuenta y de qué banco se originaron los fondos y a qué cuenta y a qué banco fueron esos fondos”‚ explicó el representante de las aseguradoras‚ quien a su vez preguntó: “Si había una operación sospechosa en materia de reaseguros‚ señores de la Superintendencia ¿la han denunciado? ¿Han hecho una inspección en la compañía de seguros? ¿Ha controlado y han sancionado?”

“No hay derecho a que si existieron uno o dos casos puntuales se pongan en una misma bolsa a la 181 compañías de seguros. Es sabido que nosotros trabajamos con la fe y la confianza de nuestros clientes por lo cual no hay ningún derecho a que sea destruida por el propio organismo de control y sin ningún fundamento”‚ manifestó enfáticamente.

En tanto‚ el ex titular de la SSN‚ Chevallier Boutel‚ afirmó que los cambios realizados tienen un perfil incierto por lo tanto “no sabemos en donde termina esta regulación”. “Lo negativo es que nos encontramos frente a un marco de incertidumbre que no nos hace bien”.

En cuanto al modo en que la SSN procedió Chevallier Boutell afirmó: “Si hubo ciertas falencias que dieron pie a la nueva norma‚ esta no era la forma para solucionarlo”. “Se trata de la resolución más trascendente del año y fue inconsulta. Qué necesidad había de hacerlo así‚ sin escuchar al mercado”‚ expresó.

También‚ el ex superintendente llamó a hacer memoria con lo que paso en el mercado nacional de seguros hasta el año 1992 en donde “fue una época de reaseguro monopólico que llevó a una situación caótica‚ al punto en que más de un operador tuvo que tomar la heroica decisión de saltar el cerco por la ausencia de solvencia del reasegurador estatal (INDER)”. “Esto hay que tenerlo presente a la hora de valorar esto que aparece como una gran solución pero a mi juicio tiene un marcado perfil estatista”‚ resaltó.

Por su parte‚ López Saavedra dio detalles técnicos del funcionamiento del reaseguro internacional y aclaró: “Estamos frente a un concepto de internacionalismo que no puede ser ignorado –y agregó- si se ignoran estos principio‚ se afecta no solo al negocio asegurador sino que al desaparecer el negocio del seguro también desaparece la posibilidad de que los asegurados tengan el derecho y el beneficio de tener una cobertura que sea adecuada para sus necesidades”.

En este sentido Astelarra señaló que el Gobierno tiene todo el derecho de querer fomentar el reaseguro nacional pero aclaró “hace 20 años que funciona así el mercado y no se constituyó ninguna reaseguradora de capital nacional‚ por algo habrá sido”. “que se quiera fomentar un reaseguro nacional no quiere decir que se tenga que cercenar la libertad de reasegurar y la disponibilidad de reaseguradoras”.

“En materia de reaseguro‚ la Argentina va a contramano del mercado latinoamericano”‚ aseguró el presidente de la AACS quien reveló que en una consulta hecha por la Federación Interamericana de Empresas de Seguros (FIDES) en ningún país hay restricción para operar en reaseguro.

“El impacto que tendrá la medida es muy preocupante‚ vamos a pasar de reaseguradoras con calificación AAA a tener‚ con suerte‚ compañías D”‚ señaló Astelarra y destacó que la resolución tiene un claro efecto que le restará solvencia al mercado.

Fuente: Buenafuente, 25/03/11.

Estados Unidos: Los hispanos lideran el crecimiento de la población

marzo 25, 2011

Los hispanos lideran el crecimiento de la población de EE.UU.

Por Sudeep Reddy

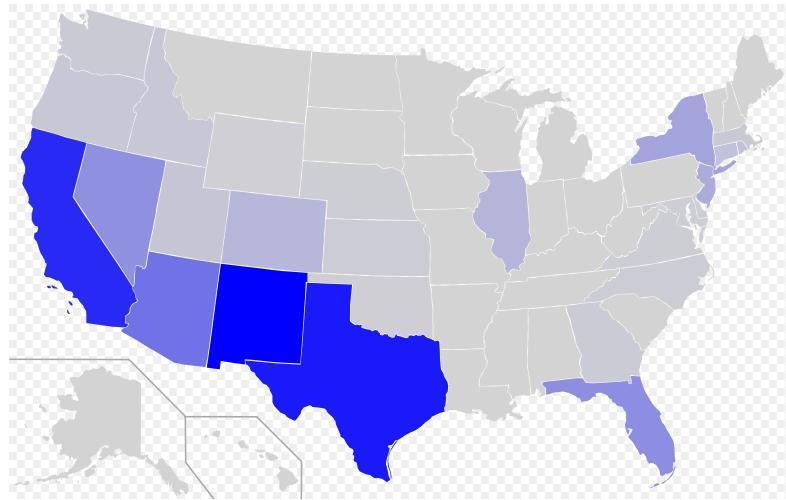

En un cambio demográfico que llega a casi todos los rincones de Estados Unidos, los hispanos representaron más de la mitad del crecimiento poblacional del país en la última década debido a un aumento tanto en la inmigración como en el número de nacimientos.

La Oficina del Censo de EE.UU. –en su primer desglose demográfico nacional tras el recuento poblacional de 2010— dijo el jueves que la población hispana de EE.UU. creció 43%, subiendo a 50,5 millones en 2010 de 35,3 millones en 2000. Los hispanos ahora constituyen 16% de total de 308,7 millones de habitantes.

La agencia, incluso después de este conteo, sigue calculando que la población blanca no hispana se contraerá a 50,8% de la población total para 2040 y luego caerá a 46,3% para 2050. Esta transformación histórica tiene el potencial de modificar la dinámica política de estados y ciudades del país.

«Esta población hispana está subrepresentada en el electorado y políticamente debido a factores demográficos», incluyendo la gran proporción de personas de menos de 18 años y el alto número de inmigrantes, dijo Jeffrey Passel, demógrafo del Pew Hispanic Center. «Su presencia en el electorado aumentará con el paso del tiempo».

Cerca del 92% del crecimiento de la población del país a lo largo de la última década, cerca de 25,1 millones de personas, provino de las minorías de todo tipo, incluyendo a personas que se identificaron a si mismas como de raza mezclada.

Entre las personas que se identificaron con una sola raza, cerca del 97% de la población, los blancos representaron el 72%, los negros un 13% y 5% se identificaron como asiáticos. Nueve millones, o 3% reportaron pertenecer a más de una raza.

La Oficina del Censo dijo que la población de Estados Unidos sigue desplazándose más hacia el Sur y el Oeste, los cuales representaron 85% del crecimiento poblacional del decenio. El centro demográfico del país —el punto de equilibrio si las 308 millones de personas pesaran lo mismo— se corrió unas 37,6 millas al sur hasta las afueras de Plato, Missouri. En 1790, el año del primer censo, el centro demográfico estaba cerca de Chestertown, Maryland, en la costa oriental del país.

Los datos del censo también mostraron el desplazamiento de negros desde las grandes ciudades en el Norte hacia los suburbios y el Sur, lo cual representa una mayor reducción en la segregación entre blancos y negros.

«Hemos pasado a una población africano-estadounidense que, al menos para muchos jóvenes, se está volviendo mucho más integrada a la población general que hace 20 años en cuanto al lugar donde quieren vivir y cómo se ven en la vida estadounidense», dijo William Frey, demógrafo de Brookings Institution. «Está afectando la manera en que están creciendo los suburbios. Está cambiando la manera en que está creciendo el Sur».

La creciente diversidad racial entre niños estadounidenses puso de relieve una transformación que probablemente convierta a los blancos en minoría para comienzos de la década de 2040.

Cerca de uno entre cada cuatro personas menores de 18 años es hispana. Entre toda la población latina, los niños representan cerca de un tercio, frente a un quinto entre los blancos.

La cantidad total de personas de menos de 18 años subió en casi 2 millones durante el decenio. Pero el número de niños blancos cayó, en tanto el de niños hispanos subió de manera pronunciada.

Durante el decenio, Texas experimentó un aumento demográfico de 979.000 personas de menos de 18 años, de quienes 931.000 eran hispanos.

«Ello muestra cuán importantes son los hispanos para el futuro de los niños en Estados Unidos», dijo Frey. Los estados cuya población se expandió, «se lo deben a los hispanos».

Cada vez más hispanos se trasladaron a estados como Arkansas, Georgia, Kentucky y Maryland, aumentando a más del doble la población hispana en ellos. Estados de nueva radicación como Carolina del Norte también representaron un crecimiento rápido en las poblaciones hispanas, una tendencia que probablemente siga creciendo en el próximo decenio. «Las corrientes migratorias que se han establecido tienden en cierto modo a reforzarse», dijo Passel. «Cuando una corriente migratoria se establece en un nuevo lugar, más inmigrantes tienden a ir allí».

Fuente: The Wall Street Journal, 24/03/11.

Distribución de la población hispana en Estados Unidos

Argentina – Consigna K: Vamos por todo

marzo 24, 2011

Editorial del diario La Nación, 24/03/11.

«Vamos por todo»

Una consigna kirchnerista descubre otra peligrosa metodología basada en persecuciones ideológicas

Al cumplirse hoy un nuevo aniversario del golpe militar de 1976, es menester recordar y condenar aquel sombrío proceso autoritario, además de hacer votos para que renovemos nuestro compromiso con las instituciones republicanas y con la reconciliación de todos los argentinos.

Del mismo modo, es imprescindible recordar que cuando la memoria y las lecciones de nuestro trágico pasado no son asumidas con una visión integral, sólo se logra retroalimentar viejos odios y rencores. Si aquella memoria es empleada como una mera manera de obtener venganza y prolongar los conflictos, la necesaria reconciliación estará cada vez más lejos.

Desde hace algunos meses comenzó a exteriorizarse una nueva y peligrosa iniciativa impulsada por ciertos sectores del oficialismo: la de ampliar caprichosamente el concepto de delitos aberrantes a situaciones absolutamente ajenas a las previstas en los tratados internacionales, para así crear una nueva categoría de delitos de lesa humanidad «económica». Para ello, han promovido varias causas judiciales y hasta se constituyó una Comisión Especial a la que nos referimos en nuestro editorial del 8 de enero pasado, con el fin de investigar una supuesta apropiación de empresas mediante la utilización de la represión militar.

El objetivo de esta nueva ofensiva es claro. Se trata de hostigar a empresas o grupos económicos considerados opositores, sea para suprimirlos o someterlos, o para forzar su venta, en condiciones atractivas, a los conocidos empresarios amigos del Gobierno, o simplemente generar una nueva industria de reclamos indemnizatorios.

El caso piloto es el de Papel Prensa. Con el objetivo de eliminar o controlar a los dos medios gráficos aún independientes más importantes del país (La Nacion y Clarín), el Poder Ejecutivo desplegó una importante ofensiva mediática y judicial para intentar asociar -sin fundamento alguno- la compra de Papel Prensa por los citados medios y La Razón con la detención ilegal de la familia Graiver por el gobierno militar, con motivo de sus operaciones de financiamiento a la organización terrorista Montoneros. Las pruebas que fueron acumulándose en el expediente judicial han confirmado, sin embargo, que la venta de Papel Prensa ocurrió antes de dicha detención y que ella se debió exclusivamente a la necesidad de la familia Graiver de obtener recursos económicos para enfrentar la crisis de solvencia que se produjo después del accidente en el que muriera David Graiver.

Sectores del Gobierno intentan ahora un plan mucho más ambicioso y audaz. Se trata de intentar vincular directamente con la represión de las organizaciones terroristas que asolaron al país en los años setenta, a una larga lista de empresas que, según las diferentes publicaciones y presentaciones, incluye a compañías de la talla de Mercedes Benz, Ford, General Motors, Ledesma, Acindar, La Gaceta, Las Marías, Deutz, Good Year y muchas otras. Los voceros de dichos sectores hablan de unas 600 empresas. El patrón o denominador común es que casi todas esas empresas y su personal, como fue asimismo el caso de muchas otras, sufrieron en su momento algún tipo de atentado, secuestro u ocupación por parte de los grupos terroristas ERP y Montoneros. Ahora se pretende acusar a estas empresas y sus dirigentes de «complicidad con la represión».

Cabe apuntar, en primer lugar, que la mayoría de las acciones militares y policiales que pudieron haber tenido lugar en esas empresas se produjeron durante el gobierno constitucional de Isabel Perón; por el simple hecho de que los ataques y copamientos a las empresas se realizaron generalmente antes del 24 de marzo de 1976. En segundo lugar, es absurdo y sospechoso pretender asociar o culpar a las empresas y a sus directivos de haber realizado acciones militares y policiales, y mucho más por los ilícitos que hubieran podido eventualmente cometerse en el contexto de la lucha antiterrorista. Las empresas eran, en rigor, víctimas inocentes de los ataques terroristas y obviamente no tenían ninguna capacidad para decidir ni ejecutar acciones de contrainsurgencia que eran resorte exclusivo del Estado. Es aún más absurdo pretender encuadrar estas acciones como presuntas «apropiaciones» de empresas, cuando en los casos mencionados sus dueños no fueron privados de su control o propiedad.

Desde el punto de vista jurídico, se pretende forzar el concepto de delitos de lesa humanidad mucho más allá de lo que consagran los tratados internacionales y de la finalidad que inspira la creación originaria de este tipo de delitos.

Los crímenes de lesa humanidad se hallan definidos y tipificados en el Estatuto de Roma, un tratado internacional al que adhirió la Argentina por ley en 2000 y que fue ratificado en el orden nacional por otra ley en 2007. El Estatuto de Roma considera a aquellos crímenes como los «más graves de trascendencia para la comunidad internacional en su conjunto», y que por su gravedad y sistematicidad- trascienden a las víctimas individuales, pues agravian a la humanidad toda como género. Nuestra legislación coherentemente los ha incorporado específicamente al derecho interno sólo a partir de 2007. Esto es, con mucha posterioridad a los presuntos «hechos delictivos» que ahora se pretende «volver» a investigar. De lo contrario, se afectaría gravemente un principio básico del derecho penal: el de la garantía de irretroactividad de la ley penal.

Es cierto que respecto de episodios que tuvieron motivaciones raciales, políticas o religiosas, la Corte Suprema se apartó del artículo 18 de la Constitución y sostuvo que, para esos casos, la costumbre internacional permitiría obviar el principio de la ley previa y el de la irretroactividad de la ley penal, posición que algunos impugnan, no sin argumentos.

Sin embargo, ni siquiera esa tesis de la Corte podría ser aplicada cuando las presuntas motivaciones fuesen de índole económica, pues no existe ninguna norma ni ningún precedente nacional o internacional que reprima como crímenes de lesa humanidad a delitos con motivación económica, como serían las pretendidas apropiaciones de empresas.

Este nuevo intento revanchista de sectores kirchneristas presenta serios riesgos para la sociedad. En particular, por la tremenda debilidad de nuestras instituciones y por la frecuente utilización que realiza el Gobierno de algunos jueces federales penales, sea valiéndose de la amenaza de juicio político o de otros medios o intimidaciones.

Un caso paradigmático es el del juez Norberto Oyarbide. Lo acontecido en tiempo reciente sugiere que tiene una especie de extraño «imán» para atraer a su juzgado a los casos políticamente sensibles o que interesan al Gobierno. Los resultados de esto son también conocidos: se cerró en tiempo récord la causa en la que se investigaba el enriquecimiento económico abrupto del ex presidente Néstor Kirchner, y se persiguió o se detuvo a opositores o personas que están siendo puntualmente demonizadas por el gobierno, como los casos de Mauricio Macri con las «escuchas» telefónicas, del ex ministro de Economía José Martínez de Hoz en la causa «Gutheim» o, más recientemente, del sindicalista Gerónimo Venegas.

Lo que torna particularmente peligroso este nuevo plan del Gobierno no es sólo la debilidad de nuestras instituciones y la posibilidad real de que se vuelva a usar a la Justicia con fines espurios. Igualmente preocupante es la tendencia marcada de vastos sectores empresarios y de la sociedad civil en general de mantenerse ajenos y expectantes ante los constantes atropellos del Gobierno con la única expectativa de no ser ellos mismos atacados. La experiencia a nivel mundial enseña que, tarde o temprano, esta clase de persecuciones perversas alcanza a todos. Es, por otra parte, lo que dicen, abierta y desembozadamente, quienes activan esta nueva campaña revanchista: «Esta vez, vamos por todo».

Fuente: La Nación, 24/03/11.

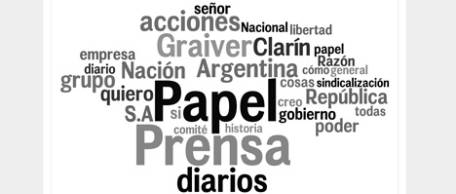

Papel Prensa: las palabras más pronunciadas por la Presidenta en su discurso

Cuáles fueron los términos que más repitió Cristina Kirchner.

Perfil, 25/08/10.

Argentina: El golpe de 1976

marzo 24, 2011

Por qué mucha gente apoyó a los militares

Por Ceferino Reato

Treinta y cinco años atrás, en las vísperas del derrocamiento de la presidenta Isabel Perón, no había encuestas ni sondeos que registraran qué pensaba la opinión pública, pero los diarios y revistas de la época sugieren que la mayoría de la gente estaba harta del gobierno peronista.

Claro que en estos tiempos de crispación y periodismo militante, y tan bien pago, alguien podría impugnar esta presunción con el argumento de que la prensa era golpista, en tanto integrante de un supuesto «eje del mal» que viene desde el fondo de nuestra historia, junto con la oligarquía y sus aliados transnacionales, los militares, la Iglesia Católica, los políticos y sindicalistas traidores y la clase media conservadora.

Sin embargo, aquella sensación de vacío de poder, de un gobierno que no podía controlar la situación, se reflejaba también en un diario de centroizquierda como La Opinión, de Jacobo Timerman, para no hablar del vespertino La Tarde, dirigido por su hijo, Héctor Timerman, el actual canciller, que era abiertamente golpista.

La Opinión daba algunos datos desoladores: cada cinco horas se producía un asesinato político y cada tres estallaba una bomba; la presidenta había nombrado un ministro cada 25 días, y la inflación llegó al 38% en marzo de 1976 y al 98,1 en los tres primeros meses del año.

Testigos confirman el estado de ánimo de la opinión pública. Por ejemplo, el periodista inglés Robert Cox, que dirigía el Buenos Aires Herald y luego, en la dictadura, se convertiría en un destacado defensor de los derechos humanos. «El 24 de marzo fue un día soleado, «peronista», como se decía. La mayoría de la gente estaba contenta pensando que las cosas iban a mejorar. Después sí vino el gran silencio», me dijo en una entrevista para el libro Operación Primicia . Cox agregó: «Todo 1975 se vivió como una tragedia griega, que desembocó en el golpe. Desafortunadamente, muchos argentinos estaban siempre buscando a los militares para que entraran al gobierno, ordenaran el país y dieran luego elecciones. Pasaba ahora también con gente de la izquierda: recuerdo que con mi mujer nos encontramos en una recepción en la embajada de Egipto con un periodista de El Cronista Comercial, que militaba en la izquierda, y con su esposa, que estaba embarazada. Ellos confiaban en que un gobierno militar pondría en marcha una represión más legal que la del gobierno de Isabel Perón, en el que aparecían cuerpos carbonizados en zanjones».

Precisamente, una de las tesis de mi libro es que muchos argentinos recibieron el golpe con alivio por dos razones. Por un lado, por la ineficacia y pérdida de legitimidad del gobierno, que había convertido en insolubles los problemas de la inflación, el desabastecimiento y la violencia política, y por la dramática debilidad del liderazgo de la viuda de Perón, que hasta se deprimía seguido. Más inquietante es la segunda razón: todos los actores relevantes colaboraron, en forma directa o indirecta y por diferentes razones, en la caída de Isabel, salvo, lógicamente, la presidenta y el puñado de políticos y sindicalistas que todavía la respaldaban.

Según el kirchnerismo, el golpe fue uno de esos momentos en que la hidra del mal coaguló para abortar los sueños y los ideales de los sectores populares, que eran fielmente interpretados por la «juventud maravillosa» de los años 70, de la cual el gobierno actual se considera el heredero legítimo.

Y sin embargo aquella «juventud maravillosa», al menos quienes siguieron integrando Montoneros, resultaron en parte responsables del golpe y del respaldo popular que recibió a los militares. Es que en aquel momento, el «objetivo político principal» de Montoneros era «el deterioro del gobierno de Isabel Martínez», que era visto como un velo, un obstáculo, para que el pueblo respaldara a la guerrilla en su marcha triunfal hacia la patria socialista, según un documento interno de 1977 («Curso de Formación de Cuadros del Partido Montonero Comandante Julio Roqué»). El propio Mario Firmenich confesó, en 1977, en una entrevista con Gabriel García Márquez, que «desde octubre de 1975 nosotros sabíamos que se gestaba un golpe militar para marzo del año siguiente» y «no tratamos de impedirlo». Los guerrilleros, en general, habían llegado a la conclusión de que el golpe los favorecería porque, puestos a elegir, los argentinos los respaldarían a ellos en su lucha contra los militares. Por eso crearon el Ejército Montonero, que debutó el 5 de octubre de 1975 con un ataque al cuartel de Formosa.

La «juventud maravillosa» no defendía la democracia ni los derechos humanos. No eran los únicos; eso formaba parte de una cultura política arraigada: en la Argentina, la democracia, con todo su contenido, sólo se convirtió en un valor relevante en 1983, luego de la sangrienta dictadura. Culpas repartidas, aunque no en la misma proporción, de una historia que resiste el estrecho e interesado molde del relato oficial.—

Ceferino Reato, periodista, es autor de Operación Primicia.

Fuente: La Nación, 24/03/11.