El dinero no es neutral

julio 24, 2024 · Imprimir este artículo

La falacia de la neutralidad del dinero

Por Manuel Llamas.

Los monetaristas han fracasado una vez más. La mayoría de los economistas de hoy en día, incluidos aquellos que se autodenominan falazmente liberales, desconocen el origen de la actual crisis económica (2008) y, por lo tanto, aún más su posible solución. El error radica en una teoría equivocada acerca de la auténtica relación existente entre el capital y la economía real.

El dinero no es neutral y, como consecuencia, su manipulación arbitraria por parte de los reguladores estatales (banca central) acaba mostrando sus terribles efectos tarde o temprano, tal y como acontece en la actualidad. Lo paradójico es que dicho problema ya fue diseccionado en profundidad a la luz del análisis teórico desarrollado por el principal valedor de la Escuela Austríaca de Economía, Ludwig von Mises. Sin embargo, pese al certero diagnóstico aplicado en este ámbito, la política monetaria vigente sigue bebiendo de los criterios dictados por la Escuela de Chicago, persistiendo en los mismos errores de base cometidos en el pasado.

De ahí precisamente la importancia de revivir las enseñanzas derivadas del debate teórico mantenido a lo largo de las últimas décadas por ambas corrientes acerca de la denominada «hipótesis de la neutralidad del dinero». Lo importante aquí es que un cambio en la comprensión de este fenómeno, es decir, que el dinero no es neutral a largo plazo, modificaría de forma sustancial los cimientos sobre los que se sustenta la política monetaria vigente a nivel mundial.

Los monetaristas construyen toda su teoría sobre hipotéticos modelos de equilibrio que nunca acontecen en la vida real. Su concepción cuantitativa del dinero afirma que un incremento de la oferta monetaria tan sólo se materializa en un incremento de los precios, de tal forma que sus posibles efectos adversos sobre la producción, el consumo o el empleo (variables de la economía real) siempre quedarán neutralizados a largo plazo.

Así, por ejemplo, David Hume asegura que no importa la cantidad de dinero en circulación que exista en un determinado país. Ya sea, mayor o menor, bastará para facilitar su función esencial, el intercambio de bienes. Así, si durante la noche se duplicara la cantidad de dinero que posee cada individuo, al día siguiente no habría ni más prestamistas ni variación alguna en el interés a aplicar. Es decir, a largo plazo, tal variación no modificaría en absoluto ni la actividad productiva ni la velocidad de la circulación monetaria. Según Hume, tan sólo se doblaría el nivel general de precios.

Es decir, la expansión monetaria traería como resultado una particular transición de un estado de equilibrio inicial (punto de partida) a otro estado de equilibrio a largo plazo, en donde el único efecto permanente sería un aumento correlativo de los precios.

Irving Fisher, por su parte, reconoce que puede provocar un incremento transitorio de los márgenes de ganancia de determinados productores, ya que ese dinero creado ex novo impulsa la demanda de determinados bienes y, como consecuencia, estimula una mayor oferta de esos productos. Sin embargo, la flexibilidad del mercado logra corregir a corto plazo los beneficios inflados, dando fin a la fase del boom.

De este modo, Fisher concluía que la causa de los ciclos debíamos buscarla en el aumento de la oferta monetaria no anticipada por los agentes económicos. Por ello, su diagnóstico consistía en aplicar una política monetaria que tuviera como principal objetivo mantener una inflación estable. Justifica, pues, la existencia de la banca central (planificación monetaria) y el seguimiento de un indicador que, en realidad, es muy incompleto (el índice de precios de consumo o cesta básica de la compra), para controlar los efectos de la expansión monetaria.

Por su parte, Milton Friedman, autor de referencia para los pseudoliberales del pasado siglo, llega a una conclusión similar. Los cambios monetarios afectan a la producción, pero a corto plazo (entre 5 y 10 años), mientras que dicha expansión fiduciaria se traduce en un aumento de precios a largo (décadas). De hecho, admite que las variaciones amplias en la cantidad de dinero disponible son desestabilizadoras y deben evitarse. Sin embargo, aboga por establecer una política monetaria automática: que la cantidad de dinero crezca a una tasa estable anual para impulsar el crecimiento económico. Es decir, nuevamente, intervención monetaria a través de los bancos centrales.

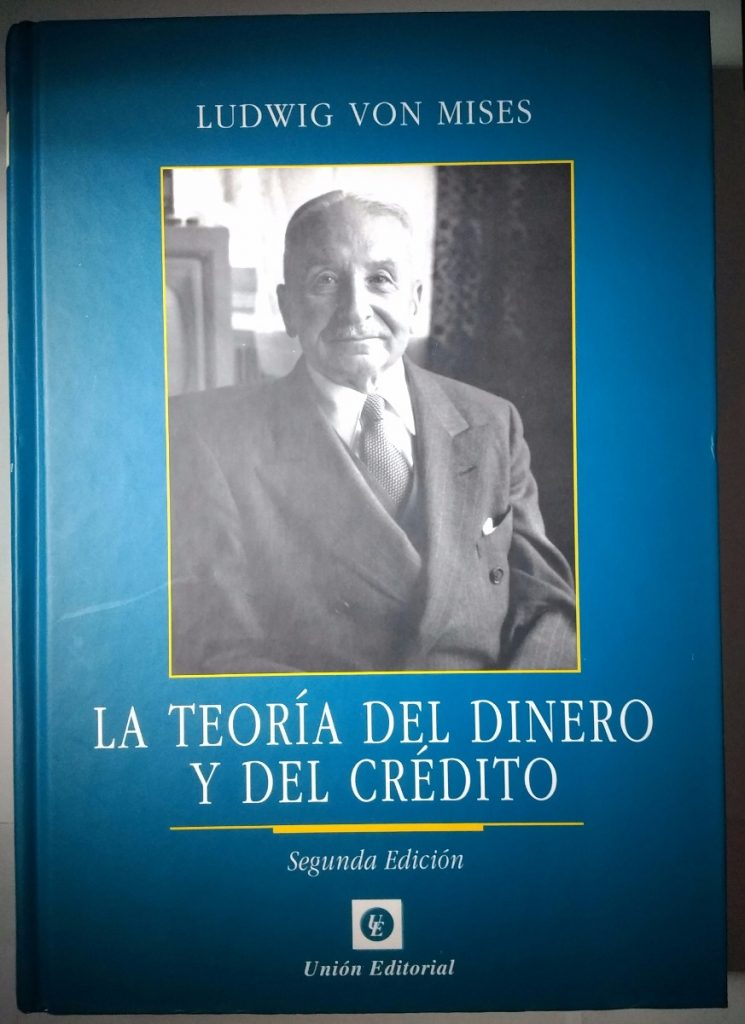

Todo este edificio teórico se ha derrumbado, y lo triste es que los monetaristas parecen no darse cuenta. Y eso que la solución fue explicada por Mises hace décadas en su obra Teoría del dinero y del crédito (1912). El dinero nunca puede ser neutral por definición y naturaleza. Existe y, por lo tanto, está sometido a la valoración subjetiva de los individuos. Es decir, no es algo objetivo y cuantificable.

Así, la variación en el volumen de dinero, por fuerza, distorsiona el precio relativo de los bienes. Y ello por la simple razón de que el precio de los productos nunca aumenta de forma homogénea y agregada, sino todo lo contrario. El dinero ex novo lo recibe en primer lugar un número limitado de agentes, que demandan ciertos bienes y que, por extensión, modifican la estructura de precios relativos.

Los precios nunca cambian por igual, al mismo tiempo y en la misma dirección, tal y como expone el análisis microeconómico e individualista de la economía frente a la teoría cuantitativa o agregada de la Escuela de Chicago. Y es que, los precios relativos determinan el volumen y la dirección de la producción, por lo que cualquier cambio en la cantidad de dinero acaba afectando de una u otra forma a la estructura productiva.

Esta cuestión se clarifica aún más al concluir que, aunque todo el mundo se levantara un día con x unidades más de dinero, cada individuo valorará de forma diferente (subjetiva) cada unidad adicional del mismo. De ahí que resulte falso que una duplicación del dinero en circulación reduzca a la mitad el poder adquisitivo del mismo. «Todo aumento de la oferta monetaria provocará efectos sobre la demanda y, por lo tanto, un aumento desigual en los precios de los bienes. No todas las mercancías serán demandadas en igual cantidad, ni las más intensamente demandadas serán afectadas en el mismo grado«.

La manipulación arbitraria de tipos efectuada por los bancos centrales es la principal responsable de los auges y depresiones de la actividad económica. ¿Por qué? El proceso de producción tiene lugar en un marco de tiempo, en donde los empresarios efectúan sus inversiones guiados por dos elementos clave (precios y tipo de interés) para asignar los recursos de la forma más eficiente posible en las distintas etapas del proceso.

La inyección fiduciaria o la expansión del crédito, por fuerza, distorsiona ambas señales, y conduce a los agentes económicos a efectuar malas inversiones. Y es que sin tal intervención pública sobre los tipos de interés algunos procesos nunca se habrían emprendido. Es decir, tan sólo resultan rentables con tipos de interés artificialmente bajos. Además, alargan artificialmente la estructura productiva, y los agentes tienden a sobreinvertir en la producción de bienes de capital en detrimento de bienes de consumo.

El problema es que, tarde o temprano, esta situación se hace insostenible cuando aparece el «riesgo inflacionario». Es entonces cuando la autoridad política no puede mantener por más tiempo el interés bajo, saltando a la luz el volumen de malas inversiones efectuadas. Como resultado, los efectos de la fase expansiva se invierten y surge la recesión, el desempleo, la deflación, la restricción del crédito y la caída del consumo, entre otros. La crisis es inevitable. Tan sólo cabe prevenirla impidiendo el aumento de la oferta de dinero.

Mises demuestra que el dinero no es neutral ni a corto, ni a medio ni a largo plazo. El aumento de la oferta monetaria distorsiona por fuerza los precios relativos de los bienes y modifica la estructura productiva. ¿La solución? Abolir el sistema de banca central, abogar por la banca libre sujeta al patrón oro y aplicar un coeficiente de caja del 100%.

Como observarán, ninguna de estas medidas está encima de la mesa de los líderes gubernamentales, al menos, por el momento. Más bien, todo lo contrario. Asistimos a un nuevo auge del fracasado keynesianismo económico, lo que demuestra que el hombre es el único animal que tropieza dos veces en la misma piedra (crack del 29). Y tres (crisis del petróleo de los 70) y cuatro (crisis de los 90 en EEUU) y cinco (la burbuja de las punto com) y seis (recesión tras los atentados del 11 de Septiembre)… ¿Y siete?

Fuente: juandemariana.org, 28/11/08.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

______________________________________________________________________________

.

.

Comentarios