¡Descubra cómo ganar más dinero cada mes, en su propia actividad!

Desarrolle su Economía Personal. ¡Aumente sus Ingresos mejorando el rendimiento de su actual Negocio o Actividad! ¿De qué estamos hablando? Usted conocerá más detalles participando en forma gratuita en un seminario on line de una hora de duración y además recibirá valiosos Bonos de regalo. ¡Todo esto en forma gratuita y sin ningún compromiso!

.

.

.

.

Si no recibe la confirmación de su inscripción escriba a: economiapersonal@gmail.com

.

Este webinario le permite:

-

-

- Mejorar su Situación Financiera.

- Incrementar sus ingresos.

- Romper la inercia e iniciar el Camino a la Riqueza.

- Lograr su Libertad Financiera.

IMPORTANTE: Para obtener su vacante, en este seminario on line, complete el formulario de inscripción gratiuita. La participación es sin cargo y sin ningún compromiso, sólo requiere la inscripción previa.

Seminario on line

Cómo aumentar sus Ingresos

Versión grabada.

Accede en el horario que usted desee.

Expositor: Ing. Gustavo Ibáñez Padilla.

Este nuevo webinario, dirigido al público en general, le permite ver la forma de mejorar su actual negocio o actividad y le ayuda a entrar en acción. Participando usted adquiere los conocimientos necesarios para incrementar sus Ingresos mensuales. Además, recibe información complementaria y asesoramiento financiera sin cargo. (Valor real: U$S 17 -100% bonificado-).

Gustavo Ibáñez Padilla es ingeniero civil, master en comunicación institucional, profesor universitario, consultor financiero, escritor y conferencista. Es miembro del Comité IRAM para la aplicación en Argentina de la Norma ISO 22.222 (Planificación Financiera Personal). Es autor del Manual de Economía Personal, el libro argentino de finanzas personales más vendido.

Inscripción gratuita. Complete sus datos en el formulario que figura al inicio.

.

BONO DE REGALO:

Le obsequiaré el libro digital «La ciencia de hacerse rico» de Wallace D. Wattles, escrito en 1910 y considerado como una verdadera JOYA. Este libro ha ayudado a millones de personas alrededor del mundo a enriquecerse.

Citando a Wattles: «HAY una Ciencia para hacerse rico, y es una ciencia exacta, como el álgebra o las matemáticas. Hay ciertas leyes que gobiernan el proceso de adquirir la riqueza; una vez que estas leyes son aprendidas y obedecidas por cualquier hombre, él se enriquecerá con una certeza matemática.

La posesión del dinero y las características, vienen como consecuencia de hacer cosas de un CIERTO MODO; los que hacen cosas de este CIERTO MODO, ya sea con intención o por casualidad, se enriquecen; mientras que aquellos que no hacen las cosas de ese CIERTO MODO, sin importar con qué fuerza trabajen o cómo sean de capaces, permanecerán pobres.

Es una ley natural que ciertas causas producen determinados efectos; y, por lo tanto, cualquier hombre o mujer que aprende a hacer las cosas de este CIERTO MODO, infaliblemente se enriquecerá.«

GARANTÍA DE SATISFACCIÓN

¡Usted no tiene nada que perder!

Estoy tan convencido de que este seminario le será de utilidad que le ofrezco una GARANTÍA DE SATISFACCIÓN 100% y le brindo la posibilidad de participar en forma totalmente gratuita…

Tenga en cuenta que nuestra oferta está únicamente disponible para quienes se inscriban y participen en el seminario on line y contamos con un número de vacantes limitado. Asegure su lugar inscribiéndose ahora mismo.

¿Cuál es el paso a seguir?

Es muy sencillo, haga click en el botón de abajo:

.

.

.

.

Si no recibe la confirmación de su inscripción escriba a: economiapersonal@gmail.com

.

Aproveche esta oportunidad y disfrutar de este webinario, aprendiendo los valiosos conceptos relacionados con el dinero y el desarrollo de la Economía Personal. Lo esperamos en el próximo Seminario on line…

Entrevista a Elaine King: «Hoy la gente habla más de sexo que de la necesidad de ahorrar»

Por Juan Carlos Cuadros Guedes.

Elaine King: «Hoy la gente habla más de sexo que de la necesidad de ahorrar». Experta en finanzas personales sugiere que se debe inculcar a niños habilidades y hábitos y financieros para que enfrenten el futuro

“Si bien las habilidades financieras se aprenden, los valores y las actitudes frente al dinero forman parte de un legado familiar o son innatos e instintivos, o quizá son una mezcla de ambos. Lo importante es cómo alcanzar el éxito y ser feliz”, afirma Elaine King, experta en planificación financiera y reconocida administradora de fortunas en los Estados Unidos.

Planificar la economía en casa no es una tarea difícil; solo requiere deseo, conocimiento y determinación. Elaine King es joven y emprendedora, y llegará en los próximos días a Lima con la intención de inspirar en las familias peruanas mejores hábitos de ahorro que les permitan organizar y administrar mejor su dinero.

¿Por qué planificar nuestros gastos?

El tiempo pasa y jamás hacemos un alto para pensar en el futuro. Y así como el tiempo pasa, nuestro dinero igual.

Si no planificamos nuestros gastos a diario, al final nos preguntaremos qué pasó con el dinero, adónde fue a parar y será imposible volver en el tiempo para recuperarlo.

Los consumidores buscan una satisfacción inmediata. Por eso gastan…

Y a veces más de la cuenta. Ese es el mayor problema. No saber aguantar la respiración para pensar y decidir una compra. ¿Puedo vivir sin esa laptop? ¿Puedo dejar de comprar eso nuevo? Un estudio hecho en Estados Unidos reveló que la gente deja de lado un seguro de vida para comprar ropa o un televisor plasma. No piensan en los hijos y menos en ellos mismos.

No cultivan hábitos financieros.

Es lamentable. Hoy la gente habla más de sexo que de la necesidad de ahorrar. Los hábitos financieros deben inculcarse a los niños en casa y desde muy pequeños. Como el hábito de lavarse los dientes. Mi mamá siempre me decía: “Al despertarte debes lavarte los dientes”. Y es una práctica que hoy realizo voluntariamente. Lo mismo debe ser con el ahorro y la necesidad de planificar.

La gente necesita desarrollar una filosofía de vida y no solo pensar en un orden cuando hay dificultades.

La planificación financiera es un proceso integral a largo plazo que involucra la administración juiciosa del dinero. Como cualquier empresa debemos sentarnos una vez al año y elaborar una estrategia a seis y doce meses: cómo vamos a alcanzar nuestros objetivos, cómo vamos a llegar a ellos. Ese es el secreto, las finanzas personales deben llevarse de la misma forma: ¿cómo voy a pagar la educación de los hijos?, ¿cómo voy a ahorrar y en cuánto tiempo? ¿Necesito un seguro? ¿Tengo para pagar la deudas?

¿Qué opina de aquellos que se hacen de dos o tres tarjetas de crédito y luego no saben cómo hacer para pagarlas?

Las tarjetas de crédito son un instrumento para pagar en caja cuando uno no carga efectivo y tiene esa plata depositada en el banco. No es ni debe ser un instrumento para comprar lo que no se puede pagar. Es un peligro pensar así. Es vivir artificialmente. Si gastas con tu tarjeta de crédito y pagas solo el mínimo, te demorarás años en pagar tus deudas. Te vuelves esclavo de la tarjeta. Y es una tontería, pues si compras un iPod ahora y lo pagas con tarjeta, cuando termines de cancelar las cuotas habrá un equipo nuevo y no podrás tenerlo.

¿Cuántas tarjetas es recomendable tener?, ¿dos, tres?

Solo dos, nada más. Una de débito para pagar los gastos inmediatos y una de crédito para ciertas ocasiones muy especiales que puedan atenderse a tiempo. Lucir varias en una billetera es aparentar y hacerse de problemas.

¿Y cómo debe ser la planificación en casa? ¿Los dos deben aportar lo mismo? ¿Un fondo común?

Es difícil, pero no imposible. Un buen comportamiento se logra con hábitos. El problema se presenta cuando en la pareja uno es gastador y el otro ahorra. Dicen que los opuestos se atraen no solo en lo físico sino también en personalidades financieras. Yo recomiendo a las parejas sentarse y hacer un presupuesto: los gastos de luz, agua, cable, los niños, etc. Y aportar cada uno en proporción del sueldo. Si uno gana más que el otro, debe ser proporcional. Pero eso sí, lo que le sobre a cada uno, el manejo debe ser individual. Si uno lo quiere gastar, que lo haga. Si lo quiere ahorrar, es su decisión. Lo mejor es conversar.

¿Debemos invertir en seguros? Hablo de seguros de vida, de salud, contra todo riesgo.

Siempre que pensemos en los demás, sí. A veces no pensamos en que algo nos puede pasar y dejamos pasar buenas oportunidades de contratar un seguro. Lo mejor es ahorrar para contratar uno. Los chinos lo han logrado con disciplina. Pueden tener necesidades, pero todos ahorran para atender sus enfermedades en el futuro.

¿Nació en el Perú?

Sí. Eso me ayudó a ser como soy. A ver la vida de otra manera: con mucha responsabilidad en el gasto.

Fuente: El Comercio, 08/02/12.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

Cómo nos equivocamos según nuestra edad al tomar decisiones financieras

https://youtu.be/KFoiFFTy4XI

Nuestros errores financieros más costosos varían según la edad, incluidas decisiones sobre los ahorros para la jubilación. Consejos para corregir los errores.

Nuestros errores financieros más costosos varían según la edad, incluidas decisiones sobre los ahorros para la jubilación. Consejos para corregir los errores.

.

.

Fuente: The Wall Street Journal, 03/11/16.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

Etiquetas: asesoramiento financiero, asesor financiero personal, consultor financiero, consultoría financiera, asesor financiero independiente, asesor financiero personal en argentina.

.

Johnny Depp vende otra valiosa propiedad para poder salir de la bancarrota

El actor puso en venta una finca en Kentucky por más de USD 2 millones, pero por la falta de interesados la rematará.

Johnny Depp -quien fue uno de los actores mejores pagos de Hollywood-está tratando de deshacerse de algunos de sus inmuebles más valiosos para poder afrontar el sinfín de problemas económicos que tiene por sus excesivos gastos y la mala administración de su fortuna.

Tras vender varias propiedades europeas -como el ostentoso castillo que hasta el año pasado poseía en Francia- y un lujoso piso en Los Ángeles, el intérprete trató en diciembre pasado de hacer lo propio con su granja de Kentucky, Estados Unidos.

Tras vender varias propiedades europeas -como el ostentoso castillo que hasta el año pasado poseía en Francia- y un lujoso piso en Los Ángeles, el intérprete trató en diciembre pasado de hacer lo propio con su granja de Kentucky, Estados Unidos.

El protagonista de Piratas del Caribe pedía 2,9 millones de dólares, confirmó el agente de bienes raíces Gary Denton a The Wall Street Journal. Sin embargo, y después de que en marzo se viera obligado a reducir considerablemente la cifra exigida, hasta el punto de quedar en unos 500.000 dólares, finalmente será subastada ante la falta de potenciales compradores.

Según el citado medio no es la primera vez que Depp pone en el mercado esta propiedad. Según los registros compró la finca en 1995 por 950.000 dólares y en 2001 la vendió por un millón. Cuatro años después en 2005 la volvió a comprar. En aquella ocasión pagó dos millones de dólares. Desde ese momento, la casa de campo estuvo habitada por la madre del actor.

El terreno está ubicado a poco más de 13 kilómetros del centro de Lexington, la segunda ciudad más poblada de Kentucky. Incluye una casa con siete dormitorios, un garaje para cuatro coches, casa de huéspedes, tres graneros y piscina.

Aún se desconoce el precio de oferta. El 15 de septiembre se celebrará dicha subasta.

El astro de Hollywood tuvo un poco más de suerte hace unas semanas al vender cuatro de sus cinco apartamentos -todos pertenecientes a un mismo edificio- de Los Ángeles a un precio de 1,82 millones de dólares por unidad.

En enero de este año para intentar mejorar su situación financiera, el actor presentó una demanda contra sus ex administradores por cerca 20 millones de dólares.

Fuente: infobae.com, 2017.

Más información:

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

¿Por qué tu caro coche de lujo no impresiona a las personas inteligentes?

Por A. Carlos González.

Es cierto que un gran segmento de la sociedad sigue presionando a las personas en este sentido, pues el coche que una persona conduce podría verse como una «carta de presentación», como un símbolo que refleja con precisión el nivel de éxito financiero de esa persona o lo que esa persona ha logrado en la vida.

Las personas inteligentes saben que eso no es así. Al menos no en la mayoría de los casos. Desde un punto de vista financiero, el coche es la peor inversión que puedes hacer en la vida, pues es el activo más devaluable que existe, un activo cuyo precio a futuro siempre tiende a cero.

El precio de lista de un vehículo no es un indicador fiable del éxito financiero en absoluto. Y los ejemplos los podemos ver por todas partes.

Jóvenes entre los 18 y los 25 años conduciendo un BMW y toda clase de vehículos de gama alta. No son conocidos por tener negocios de enorme éxito, y en muchos casos ni siquiera trabajos bien pagados (o trabajos a secas).

Por no hablar de que a menudo, muchos de estos jóvenes y no tan jóvenes tienen unos ingresos procedentes de actividades ilícitas, siendo lo menos inteligente el llamar la atención con un vehículo de alta gama.

Personas que trabajan de operarios en una fábrica o la construcción y que no llegan a los 18.000€ de ingresos anuales, pero tienen un biplaza bastante caro. ¿Se supone que eso nos debe impresionar?

Conozco a una pareja que estrenaron un Mercedes de 40.000€ (él) y un BMW Z4 (ella) en un momento en que su situación financiera parecía ir bastante bien si tenemos en cuenta la «inversión en movilidad» que realizaron. No volví a saber de ellos el día que el banco ejecutó la hipoteca de la casa en que vivían. Aunque desconozco la causa exacta que les llevó a perder su casa, probablemente, de haber conducido coches más modestos que no hubieran requerido pagos mensuales tan altos, quizás podrían seguir viviendo en su casa hoy día.

Así que claramente, no se puede determinar el nivel de éxito financiero o tamaño de la cuenta bancaria de una persona por el tipo de coche que tiene.

En muchos casos, lo que se puede medir desde un punto de vista psicológico es el nivel de inseguridad de una persona o lo influenciable que ésta pueda ser. No estoy diciendo que todo aquel que tenga un coche de alta gama sea una persona insegura e influenciable, pero sí puedo decir que si conduces un coche cuyo coste pone en peligro tu capacidad de ahorro o, en caso de perder tu trabajo mañana, no pudieras hacer frente a las letras del vehículo, has comprado algo que está por encima de tus posibilidades financieras. Y eso no es inteligente.

¿Por qué compramos coches que no nos podemos permitir?

Lo cierto es que la mayoría de nosotros podríamos comprar un vehículo de 30.000 ó 40.000 euros y pagarlo a plazos, pero personalmente, mi actual coche me costó 1.800€ de segunda mano, con 70.000 kilómetros y muy bien cuidado [Nota de EP: Obviamente estos son precios de Europa, en Argentina los autos usados son más caros y los 0 Km mucho más]. ¿Y sabéis qué es lo mejor? Me lleva del punto A al punto B en los recorridos que hoy día necesito hacer. Lo hace igual que esos coches de 40.000€.

Antes me preocupaba a la hora de aparcar en ciertas zonas de la ciudad por si me rayaban el coche. Acaba teniendo un gasto añadido en parking. Incluso me molestaba si alguien se sentaba en el capó del vehículo. Ahora no me importa tanto si me lo rayan ni que se siente alguien en el capó. No tengo ninguna relación sentimental con el coche.

Y si alguien está pensando en que un coche de segunda mano sale más caro en cuestión de averías que uno de primera mano, creo que desmontamos ese pensamiento desde un punto de vista financiero.

¿Puedes soportar que tus amigos y conocidos presuman de super-coche y lo comparen con el tuyo?¿Puedes soportar comentarios jocosos porque no conduces un BMW?

En mi caso me importa un carajo. Hay quien critica mi punto de vista basándose en que no me gustan los coches y por eso no aprecio la potencia de un buen coche. Y es cierto, la verdad es que no entiendo mucho de coches a pesar de alcanzar el millón de kilómetros en carretera antes de los 30 años.

Pero sí entiendo y disfruto, por ejemplo, de la compañía de una mujer, y no por ello tengo necesidad de contratar los servicios de prostitutas de lujo (tampoco de las de gama media y baja, ja, ja).

Finalmente, en un alto porcentaje de casos se usa el coche como herramienta para impresionar o por simple y costoso capricho, y en este caso no sé qué es más peligros desde un punto de vista de inteligencia financiera (o inteligencia a secas).

Mientras que muchos propietarios de automóviles de lujo continuarán cargando con los fuertes pagos mensuales del coche durante los próximos años para tener el privilegio de ir de la casa al trabajo con estilo y elegancia, el resto seguiremos conduciendo un vehículo por lo que es (una herramienta de desplazamiento) y usaremos el dinero que no gastamos para nuestros objetivos financieros y alcanzar así la libertad financiera.

Por tanto, lejos de sentirte impresionado por una persona que conduce un vehículo de gama alta, pregúntate: ¿Lo tendrá pagado ya? ¿Cuánto pagará de letra cada mes?¿Cuánto le quedará por pagar?

Y es que, aunque tengas un coche de segunda mano de 1.000€ de valor, en muchos casos acabas teniendo más coche que el propietario del vehículo de gama alta, el cual, lo único que tiene más que tú es 18.000 ó 25.000 euros más de deuda que tú.

Fuente: negocios1000.com, 21/11/16.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

Proponen la asignatura Finanzas Personales para los colegios secundarios de Entre Ríos

El proyecto de ley pretende brindar a los jóvenes entrerrianos conocimientos esenciales en materia económico-financiera.

|

| Joaquín La Madrid |

El diputado provincial por el Frente Cambiemos, Joaquín La Madrid, presentó un proyecto de ley que apunta a incorporar la asignatura “Finanzas Personales” a la currícula escolar correspondiente al nivel secundario de las escuelas públicas y privadas de la provincia de Entre Ríos. El proyecto de ley que impulsa La Madrid consiste en incorporar la asignatura a la currícula escolar que implicará la enseñanza de los conocimientos sobre ingresos y egresos; deudas y créditos; ahorro e inversión; planificación y administración personal del patrimonio; y sistemas de intermediación financiera, entre otros conocimientos. El proyecto ingresó con el número de expediente 21.443 y al respecto el legislador dijo: “Me gustaría que los alumnos de las escuelas de la provincia empiecen a educarse en la temática de las finanzas personales, para tener una economía saludable el día de mañana; para que les sirva en cualquier profesión u oficio al que se dediquen o tan siquiera para la administración de sus recursos personales”.

Consultado sobre los fundamentos de la iniciativa, el Diputado señaló que “toda persona necesita, para el buen desenvolvimiento de su vida diaria, contar con herramientas básicas de carácter económico-financiero. Todas las decisiones con contenido económico que una persona cotidianamente toma tienen que ver con las finanzas o la economía personal. A eso se suma la cantidad de información de los medios de comunicación referida a estas temáticas. En cualquier caso, las decisiones financieras afectan a toda actividad cotidiana: sea cual sea el segmento de edad, formación o nivel de renta en que se encuadren, todos los ciudadanos están destinados a gestionar sus finanzas personales”.

Consultado sobre los fundamentos de la iniciativa, el Diputado señaló que “toda persona necesita, para el buen desenvolvimiento de su vida diaria, contar con herramientas básicas de carácter económico-financiero. Todas las decisiones con contenido económico que una persona cotidianamente toma tienen que ver con las finanzas o la economía personal. A eso se suma la cantidad de información de los medios de comunicación referida a estas temáticas. En cualquier caso, las decisiones financieras afectan a toda actividad cotidiana: sea cual sea el segmento de edad, formación o nivel de renta en que se encuadren, todos los ciudadanos están destinados a gestionar sus finanzas personales”.

“Dada la importancia que este tema reviste, resulta crucial mejorar la cultura financiera de la población. Las carencias de este tipo de conocimientos, por básicos que sean, pueden conducir a que se adopten decisiones erróneas en la economía doméstica, con el consiguiente riesgo de causarles pérdidas patrimoniales, endeudamiento excesivo y, en los casos más extremos, la exclusión financiera y hasta la ruina”, expresó.

El proyecto de ley pretende brindar a los jóvenes entrerrianos conocimientos esenciales en materia económico-financiera. Según especialistas internacionales, la formación en este sentido es más efectiva cuanto antes comience a impartirse, lo que puede ayudar en la edad adulta a elegir los productos y servicios financieros que mejor se ajusten a las propias necesidades.

Países desarrollados del mundo, como Escocia y Estados Unidos son ejemplo de los valiosísimos resultados que expone este tipo de implementaciones en la currrícula escolar. Entre Ríos tiene todo para ejecutar políticas de avanzada, se indicó en un comunicado enviado a esta Agencia.

“La incorporación de esta materia al nivel secundario, traerá aparejada sin dudas, otras ventajas que nacen a través del buen manejo de dinero: la honestidad, la responsabilidad, la solidaridad, y el desarrollo de actitudes positivas hacia la vida económica financiera, como generar el espíritu emprendedor”, versan los fundamentos del proyecto.

Fuente: analisisdigital.com.ar, 25/08/16.

La Economía Personal abarca toda una serie de aspectos referidos a: la administración del dinero de las personas, cómo se lo obtiene y se lo gasta, el ahorro, las inversiones, la gestión del patrimonio, la planificación y protección financiera, y a la planificación sucesoria entre otros.

El mundo evoluciona con gran rapidez. Además del cambio se impone la velocidad del cambio. La globalización, los avances científico-tecnológicos, y la hipercompetencia modifican continuamente la realidad en que vivimos. El hombre vive en sociedad y las sociedades se estructuran fundamentalmente sobre la base del trabajo. Como las formas en que éste se organiza evolucionan aceleradamente, se están produciendo importantes cambios culturales. Estas mutaciones afectan nuestra forma de vida, por ejemplo, ya no existe el empleo de por vida ni la estabilidad en el trabajo. Cada día nuestra actividad laboral se asemeja más a la de un agente independiente (freelance). Todo esto hace necesario un cambio en nuestros modelos mentales, abandonar los viejos libretos para adoptar los nuevos.

Por esta razón nos vemos obligados a asumir enteramente la responsabilidad de nuestro propio futuro, llámese éste trabajo, ahorros, inversiones, jubilación, desarrollo personal y el de nuestros seres queridos. Ya no cabe delegar en un tercero (empleador, gobierno, sindicato, etc.) la planificación de nuestro porvenir, cada cual debe velar por sus propios intereses.

— Gustavo Ibáñez Padilla. Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones. Buenos Aires: Dunken, 2013. 9na ed.

.

.

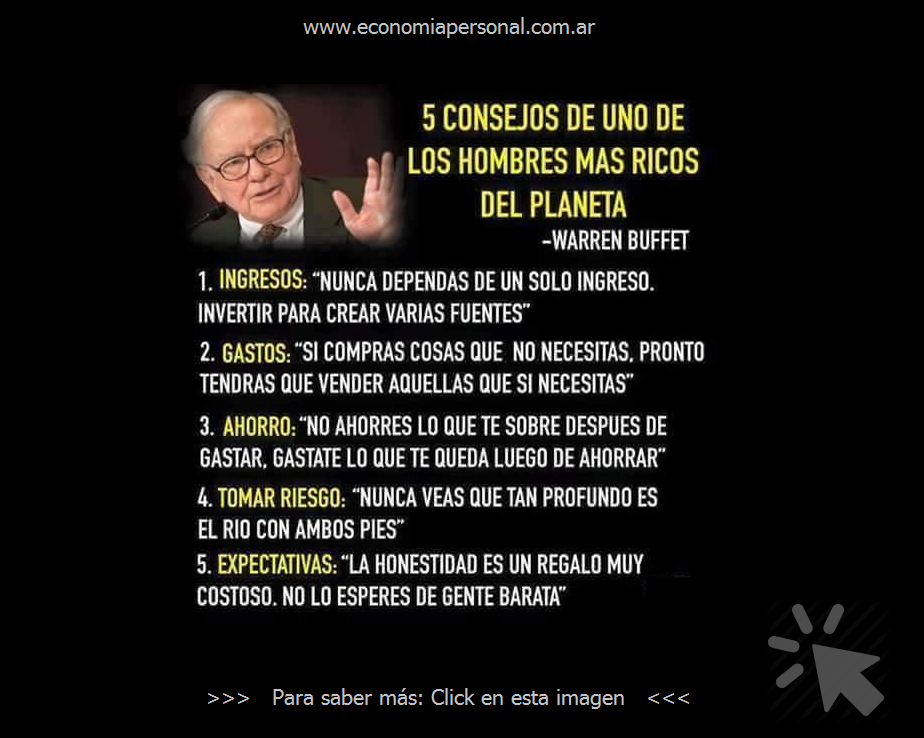

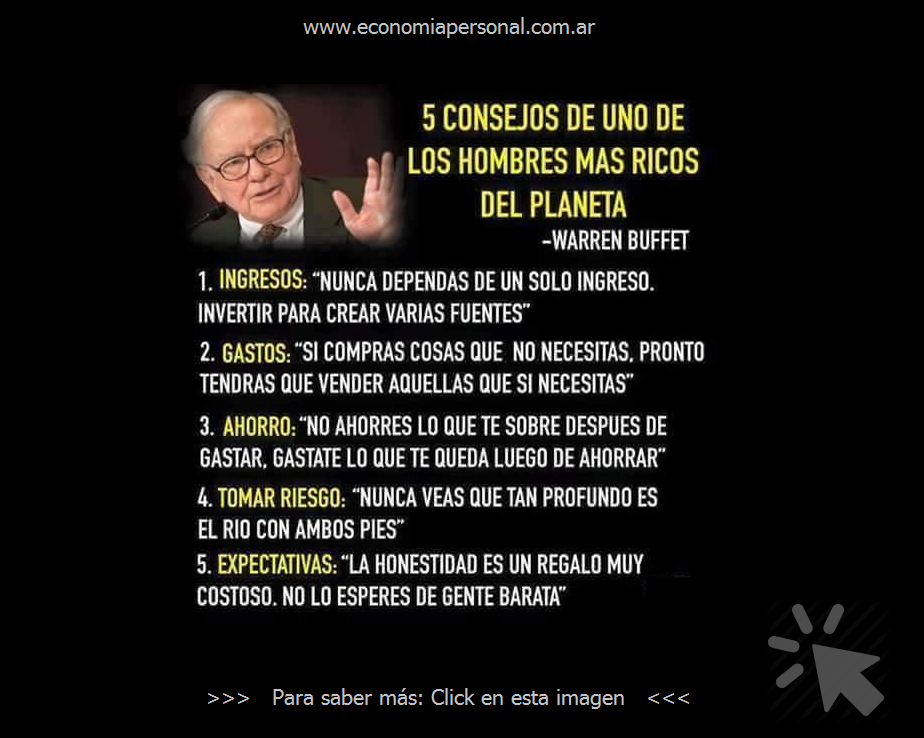

Las personas más ricas del mundo han acumulado riqueza siguiendo reglas específicas a la hora de invertir y administrar su dinero. Aquí, cuatro estrategias para ser un inversor más inteligente, según una reciente encuesta a 700 personas acaudaladas.

https://youtu.be/SnrQWbK55Es

Fuente: The Wall Street Journal, 31/05/16.

.

Mantener un auto nuevo puede costar al año hasta un 50 % de su precio

Una comparación entre tres modelos de buenas ventas en nuestro mercado y con distintos tipos de uso.

Comprarse un auto cero kilómetro es apenas el comienzo de la obligación de afrontar una serie de gastos que, en la coyuntura de inflación que estamos observando al comienzo de este 2016, pueden ser mayores a los calculados por quien esperó al cambio de año para el patentamiento de su nueva unidad.

Los gastos fijos que propone un automóvil son seguro, patente, combustible, cochera, peajes, ocasionales usos de parquímetros y algunos otros. Para quienes tienen radicada su unidad en la Ciudad Autónoma de Buenos Aires (CABA), este año se suman la VTV, que será obligatoria desde julio, y el grabado de autopartes que, si bien aún no rige como norma ineludible, pronto lo estará.

Los gastos fijos que propone un automóvil son seguro, patente, combustible, cochera, peajes, ocasionales usos de parquímetros y algunos otros. Para quienes tienen radicada su unidad en la Ciudad Autónoma de Buenos Aires (CABA), este año se suman la VTV, que será obligatoria desde julio, y el grabado de autopartes que, si bien aún no rige como norma ineludible, pronto lo estará.

Ante este panorama, nos propusimos tratar de dilucidar cuánto cuesta mantener un cero kilómetro en CABA. Para eso, tomamos tres modelos diferentes y representativos: Volkswagen Gol Trend (el más popular), Ford EcoSport (preferido entre los SUV urbanos) y Toyota Corolla (líder entre los sedanes medianos).

Primero veamos los gastos que son iguales para cualquier coche, como los peajes. Las vías de acceso a CABA acaban de aumentar entre 25 y 66 %. Las de Acceso Norte ahora cuestan $ 20 en horario normal y $ 25 en hora pico, mientras que los ramales Campana y Pilar pasaron a $ 25 y $ 30. Acceso Oeste pasó a costar $ 20 y $ 25, mientras que la Illia y la Riccheri ahora tienen valores de $ 10 y $ 15.

Por otro lado, está también el aumento de la nafta de principios de enero, de alrededor de un 6 %, alícuota que se repetiría en otro aumento de marzo. Así, la nafta súper de YPF ahora vale $ 13,79 por litro y la Infinia (premium) cuesta $ 15,54. Tenemos también la cochera, que últimamente aumentó entre un 10 y un 14 %. En barrios como Boedo o Caballito podemos encontrar que cuesta entre 1.300 y 1.500 pesos por mes. Pero si estamos en Recoleta, Barrio Norte, Palermo o Puerto Madero, la cifra asciende a 2.000 o 2.500 pesos mensuales.

Pasemos a los gastos particulares de cada modelo elegido para esta nota. El Gol Trend cinco puertas Trendline 1.6 manual tiene un precio de $ 220.012. A eso deberá sumársele que en el año deberá pagar de patente unos 8.800 pesos (alícuota de 4%, elevada también recientemente desde los 3,2 anteriores) y un seguro (terceros completo, por ejemplo) de entre $ 1.100 y $ 1.900 mensuales, según compañía elegida. Hasta acá, mantener su coche al del Volkswagen le va a costar entre 22.000 y 31.600 pesos.

En el caso del EcoSport, que en versión 1.6 SE manual tiene un precio de 301.700 pesos y un costo anual de patente de 13.600 pesos (alícuota de 4,5%). Para el seguro, este comprador deberá destinar entre 1.490 y 1.700 pesos mensuales, por lo que en total y en el año deberá desembolsar entre $ 31.480 y $ 34.000 para estos gastos.

El Corolla 1.8 XEI Pack manual (valor de 310.900 pesos), de patente tiene $ 14.305 anuales, y entre 1.340 y 1.800 pesos mensuales de seguro. Así, el costo de todo esto es de entre 30.380 y 35.900 pesos al año.

A esto hay que sumarle el gasto de combustible. Cualquiera de los tres modelos puede perfectamente funcionar con nafta súper. Vamos a sacar ese costo aparte suponiendo tres usos diferentes, a un promedio de 10 km/litro. Si la persona debiera ir con su auto a trabajar a Pilar (116 kilómetros por día, ida y vuelta), estaría gastando unos $ 40.470 por año. Si lo hiciera dentro de Capital (supongamos 30 km de uso al día), sería una cuarta parte: $ 10.470 anuales. Y si lo usara sólo los fines de semana (digamos que 120 km entre sábado y domingo), el gasto en combustible sería de $ 7.943 en 12 meses.

Para los peajes, supongamos que la persona tiene el «pase», que se lo abarata bastante. Los costos de estos tres viajes serían 18.620 pesos al año para ir a Pilar todos los días (pasos en horas no pico), $ 5.120 suponiendo que usa diariamente la Illia en hora pico, y $ 5.280 para ir a zona norte una vez a la semana. Nos queda la cochera, para lo cual tomamos un promedio de 1.800 pesos.

Para el comparativo, vamos a suponer que los usuarios optaron por el seguro más barato. De esta forma, al usuario del Gol Trend el mantenimiento de su auto nuevo le demandará, como mínimo, 65.600 pesos, usándolo sólo los fines de semana, es decir un 29,82 % del valor pagado en el concesionario por el 0km. Si tiene un uso diario por CABA, la cifra asciende a $ 67.994 (30,90 %), y si se tiene que ir a Pilar a trabajar, serán $ 111.490, un 50,67 por ciento de lo que costó el auto.

En el caso del EcoSport, serán $ 79.880 con uso de fines de semana (26,48 %), $ 82.274 circulando por Capital (27,27 %) y $ 125.770 con el viaje diario a Pilar (41,69 %). Para el Corolla, son $ 79.485 (25 %), $ 81.879 (25,76 %) y $ 125.375 (39,44 %), respectivamente.

A estos gastos hay que sumarle la VTV (unos $ 540) y el grabado de autopartes ($ 550). También se obviaron futuros aumentos de precios, aunque se tomaron los valores que, en promedio, subieron entre 15 y 20 % respecto del año pasado. El costo del mantenimiento del auto es aspecto que suele menospreciarse a la hora de tomar la decisión de comprar un cero kilómetro. Mejor tenerlo bien en cuenta.

Fuente: clarin.com, 02/02/16.

Los motivos ocultos que nos hacen gastar más de la cuenta

Por Charlie Wells.

¿Qué puede hacer la gente para controlar sus gastos? Si uno hace esa pregunta, en la mayoría de casos, las respuestas se repiten. Hacer un presupuesto y respetarlo, reducir el gasto para que no exceda los ingresos y monitorear las compras para no salirse de los límites.

Muy a menudo, sin embargo, cuando las familias tratan de seguir tales pasos, fallan. ¿Por qué?

Los investigadores recién empiezan a comprenderlo y las respuestas parecen tener más que ver con los impulsos psicológicos y con defectos que nos cuesta reconocer y superar en nuestras vidas.

La configuración mental de las personas, por ejemplo, es excelente para pronosticar los ingresos, pero terrible a la hora de imaginar los gastos futuros, lo que nos lleva a hacer presupuestos irrealistas. La forma en que pensamos acerca de nuestros recursos emocionales también importa. Si las personas consideran que la fuerza de voluntad es limitada, sienten que necesitan recompensarse con cosas como compras por impulso cada vez que cumplen un objetivo. En ocasiones, la gente asigna en forma inconsciente un valor tan alto a parecer responsable que terminan tomando decisiones que les cuestan caro, como hacer grandes compras con tarjetas de crédito, en lugar de recurrir a los ahorros. A continuación presentamos un vistazo a los hallazgos científicos sobre nuestros impulsos ocultos relacionados al gasto y el ahorro y cómo podemos corregir algunos de nuestros errores más graves.

Los gastos futuros

Las personas son terribles a la hora de calcular sus egresos. Según un estudio publicado en 2008 en la revista especializada Organizational Behavior and Human Resources Processes, los seres humanos utilizan un razonamiento excesivamente simplista que se concentra demasiado en los ingresos para estimar desde la cantidad de agua en una tina hasta los gases de efecto invernadero en la atmósfera.

Eso tiene grandes repercusiones sobre la forma en que trazamos nuestros planes financieros, señala John Lynch, director del Centro de Estudios de Toma de Decisiones Financieras de la Universidad de Colorado, en Boulder, cuyo equipo estudió el fenómeno en un estudio próximo a publicarse en la revista Journal of Marketing Research.

La investigación encontró que a la hora de planificar sus finanzas, la gente piensa en sus ingresos, pero no se concentra en el aumento de sus gastos (egresos) y esto los hace pensar que pueden costear gastos que en la práctica son impagables. “Así es como las personas terminan comprando una casa o un auto que, en última instancia, no pueden pagar”, dice Lynch.

Lynch y su equipo buscan soluciones de comportamiento para este dilema, pero cree que un componente fundamental es hacer un presupuesto. Cuando las personas dependen de impresiones subjetivas sobre sus finanzas y parece posible que pueden pagar todo, entonces gastan. Cuando elaboran un presupuesto, es mucho más probable que decidan recortar gastos deseables, pero prohibitivos.

El costo de sentirse bien

Para muchas personas, un plan financiero significa concentrarse en lograr un objetivo: mantener, y aumentar, una cierta cantidad de ahorros. Es un propósito loable. Pero algunos estudios recientes sugieren que puede ser contraproducente y hacer que la gente gaste más de lo debido.

Abigail Sussman, profesora asistente de marketing de la Escuela de Negocios Booth de la Universidad de Chicago, tiene una teoría: ahorrar genera una sensación de responsabilidad financiera. No obstante, ese deseo podría hacer que la gente se endeude a tasas altas de interés para seguir ahorrando y sintiéndose bien.

Para probar su hipótesis, Sussman y un coautor hicieron encuestas en Internet. En una de ellas, reclutó a 185 personas para que respondieran preguntas sobre cómo financiarían un gasto de emergencia de US$1.000. Se les consultó si sacarían esos fondos de sus ahorros o utilizarían una tarjeta de crédito a diez tasas de interés, de 0% a 30%.

Sussman halló que a pesar de que las personas estaban, en teoría, acumulando un interés de 1% en sus ahorros, estaban dispuestas a endeudarse a tasas mucho más altas para mantener sus ahorros a un determinado nivel.

Sussman recomienda que los consumidores se fijen en el cuadro general, en lugar de considerar cada decisión desde la óptica de preservar sus ahorros.

No gaste como recompensa

Muchas personas gastan más de lo que ganan por la forma en que perciben la fuerza de voluntad.

Muchas personas gastan más de lo que ganan por la forma en que perciben la fuerza de voluntad.

Los estudios han hallado que algunas personas imaginan la fuerza de voluntad como un recurso limitado que se agota con facilidad, mientras que otros lo ven como algo abundante que no se acaba. Eso produce comportamientos muy distintos durante los momentos difíciles. Quienes piensan que la fuerza de voluntad es limitada creen que merecen una recompensa por exhibirlo, mientras que quienes lo consideran un recurso inagotable no sienten tal necesidad.

Quienes están en la primera categoría tienden a recurrir a premios que no son saludables, como consumir comida chatarra, dilatar las decisiones y gastar más de la cuenta. Esos son los resultados de una investigación realizada en 2015 por un equipo de las universidades de Stanford y Zúrich.

El estudio sondeó a 176 alumnos de pregrado de la Universidad de Stanford y los dividió en dos grupos: los que opinaban que la fuerza de voluntad era finita y los que pensaban que era abundante. Durante los períodos de estrés, el primer grupo registró conductas más impulsivas, como gastar más de lo debido.

El estado anímico

Cuando la gente está triste, sus hábitos financieros se deterioran. Cuando están felices, mejoran. Según un estudio realizado entre 4.500 consumidores holandeses y publicado en 2012 por el Journal of Economic Psychology, las personas que no son felices ahorran menos, gastan más y tienen una mayor propensión al consumo. Tienen menos control sobre sus gastos y prevén una inflación más alta. Quienes están felices, en cambio, están más orientados al futuro y persiguen metas que los beneficiarán a largo plazo.

El valor de la vivienda

Finalmente, muchas personas sienten una debilidad cuando se trata de sus viviendas. Por cada incremento de US$1 en el valor de una casa en el mercado, algunas familias elevan su consumo en entre seis y 18 centavos de dólar, según un estudio de 2013 publicado por la Review of Economics and Statistics.

Los investigadores han indicado desde hace tiempo que mientras mayor es la apreciación de una vivienda, mayor es la sensación de los propietarios de que cuentan con dinero adicional para gastar. Luego, mientras más vale un hogar, mayor es la cantidad en la que su propietario puede endeudarse contra la propiedad. Cooper explica que para hacer efectivo un aumento en el valor de una propiedad tendría que venderla. Una vivienda comparable en el mismo mercado probablemente costaría lo mismo, de modo que tal persona no tendría tanto dinero adicional para gastar salvo que esté dispuesto a moderar significativamente sus expectativas.

—Wells es editor de The Wall Street Journal en Londres.

Fuente: The Wall Street Journal, 08/11/15.

.

« Página anterior — Página siguiente »