Multan por mil millones de euros a Bancos de inversión

mayo 16, 2019

Cómo un grupo de amigos brókers manipuló divisas a través de un chat y acabó en una multa de 1.000 millones

Bruselas multa a cinco bancos tras confirmar que sus operadores chateaban para coordinar sus movimientos y compartir información confidencial

Por Álvaro Sánchez.

La Comisión Europea anunció este jueves una multa total de 1.070 millones de euros a los bancos británicos Barclays y RBS, los norteamericanos Citigroup y JP Morgan y el japonés Mitsubishi FJ Financial por formar un cartel en el mercado de divisas. El modus operandi de los implicados aparece descrito con detalle por las autoridades de Competencia. Los brókers de bancos rivales con sede en Londres, la mayoría amigos, chateaban durante su jornada laboral compartiendo información confidencial sobre qué operaciones pensaban realizar para que sus compañeros de charla estuvieran al tanto y no dieran un mal paso.

Un puñado de salas de chat de los términales Bloomberg eran el lugar perfecto para que un grupo de brókers hiciera negocios ilícitos, pero el plan tenía un problema: fueron descubiertos. La investigación culminada este jueves por Bruselas muestra parte de las tripas del capitalismo más feroz y sin escrúpulos, habitualmente ocultas al gran público.

Según las autoridades de Competencia, varios operadores del mercado de divisas, empleados de firmas rivales en el mundo laboral, pero amigos en la vida real, no tenía reparos en compartir datos sobre sus próximos movimientos en la compraventa de euros, libras, yenes, francos suizos y otras siete monedas. El objetivo era claro: maniobrar en las arenas movedizas del mercado con la seguridad de saber de antemano las cartas de tu adversario, en este caso traders de algunas de las mayores entidades financieras del planeta.

Los operadores no solo intercambiaron información confidencial de clientes que les habían ordenado una operación antes de que se ejecutara, también compartieron las diferencias entre sus precios de compra y venta en determinadas operaciones, o las posiciones de riesgo abiertas. De este modo, coordinaron estrategias que les permitieron decidir el mejor momento para incrementar o disminuir sus carteras, con lo que disfrutaron de ventajas ilegales con las que no cuenta el resto de actores del mercado, mucho menos los inversores minoritarios.

Las revelaciones de la Comisión muestran el ambiente relajado en el que se desarrollaban los pactos para operar en el vasto mercado de divisas sin pisarse unos a otros. Uno de los grupos de chat lo llamaron Essex Express y Jimmy porque todos los brókers salvo uno de ellos, llamado James, vivían en Essex y se encontraban en el tren de camino a Londres. Una vez creado, otros amigos brókers de los participantes fueron invitados a unirse pese a ser empleados de entidades de inversión competidoras, con lo que finalmente convergieron operadores de UBS, Barclays, RBS y Mitsubishi FJ Financial Group. Y juntos adulteraron el mercado a su antojo conjuntamente entre 2009 y 2012. Este grupo de amigos del tren, que luego cambiaría el nombre del chat a señores mayores cascarrabias, ha sido multado con 257,6 millones de euros.

Otro de los chats detectados por la Comisión Europea incluía a brókers ya reincidentes del anterior, como UBS, Barclays y RBS, pero además incluía a Citigroup y JP Morgan. Como si de un grupo de amigos de WhatsAPP se tratase, bautizaron el chat con el nombre de El trío del banana split, para evolucionar después a Dos hombres y medio —nombre de una popular serie estadounidense—, y finalmente en Solo Marge. La mayor diferencia era que, en lugar de compartir memes, sus mensajes valían su peso en millones de euros. La sanción impuesto por Bruselas para ellos es más elevada, de 811,2 millones de euros, dado que estuvo en funcionamiento más tiempo, entre 2007 y 2013. En ambos grupos estuvieron presentes brókers de la suiza UBS, pero la firma se lha librado de la multa porque fue la que dio el chivatazo a la Comisión Europea.

En total, Citigroup, que deberá abonar casi 311 millones de euros, es la peor parada, seguida del escocés RBS con 249 millones, JP Morgan (229 millones), Citigroup (210 millones) y MUFG (70 millones). Todas recibieron un descuento del 10% en la sanción tras reconocer su participación en el cartel.

Admiten su culpa

En sus comunicados de reacción, los implicados admiten los hechos sin poner peros. El banco japonés MUFG, el más grande del país asiático, asegura que ha fortalecido sus controles para que no vuelva a ocurrir un episodio similar. Mientras que JP Morgan, la mayor entidad financiera de Estados Unidos por capitalización con un valor en Bolsa de más de 320.000 millones de euros, ha afirmado estar satisfecha por haber cerrado el contencioso, del que culpa a “la conducta un antiguo empleado”.

La comisaria de Competencia, Margrethe Vestager, ha criticado la creación de estos cerrados círculos de confianza en los que los brókers despachaban sus operaciones coordinadamente, sin tener en cuenta la privacidad de los clientes que les confiaban sus operaciones y al margen de la ley. “La Comisión no tolerará estos comportamientos en ningún sector de los mercados financieros. La actuación de esos bancos ha puesto en riesgo la integridad del sector a expensas de la economía europea y los consumidores”, lamentó.

Fuente: elpais.com, 16/05/19.

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales:

LinkedIn YouTube Facebook Twitter

______________________________________________________________________________

.

.

Ex-Barclays Director Faces Prison for Tipping Plumber Friend

julio 13, 2016

Ex-Barclays Director Faces Prison for Tipping Plumber Friend

Plumber made $76,000 from illegal trades, government says McClatchey admits taking cash in exchange for merger tips.

By Bob Van Voris.

A former Barclays Plc director admitted he tipped a plumber friend about expected merger deals in exchange for cash. The government claimed he also had his bathroom renovated for free.

A former Barclays Plc director admitted he tipped a plumber friend about expected merger deals in exchange for cash. The government claimed he also had his bathroom renovated for free.

Steven McClatchey, 58, pleaded guilty Tuesday after prosecutors said he passed information that Gary Pusey used to make 11 illegal trades in companies including Questcor Pharmaceuticals Inc., PetSmart Inc., Emulex Corp. and Omnicare Inc. Pusey, who has pleaded guilty, made $76,000 on the trades, prosecutors said.

McClatchey on Tuesday admitted passing the tips and agreed he got cash from his friend — but he drew the line at the bathroom renovations.

«That’s a little in question,» McClatchey said when asked by U.S. District Judge Katherine Polk Failla in Manhattan whether he received any professional services in return for the tips.

McClatchey and Pusey met several years ago at the Yachtsmen’s Cove marina in Freeport, New York, where they had identical fishing boats that they kept in adjacent slips, according to the Securities and Exchange Commission, which is suing both men. The two became close friends, spending most Saturdays at the marina or, in cold weather, playing pool and watching sports in McClatchey’s renovated garage. In exchange for tips, Pusey gave McClatchey thousands of dollars in cash, which the plumber placed in a gym bag that McClatchey brought to a marina or handed over in McClatchey’s garage, prosecutors said.

The scheme ran from March 2014 to August 2015, prosecutors said.

McClatchey pleaded guilty to conspiracy and securities fraud. He’s scheduled to be sentenced Oct. 25. Under federal guidelines, which aren’t binding on the judge, McClatchey may receive a sentence of 10 to 16 months in prison.

McClatchey worked in Barclays’ investment-banking division and reported directly to the company’s global head of mergers and acquisitions, according to the SEC. He was responsible for putting together a weekly presentation to keep executives abreast of potential mergers involving bank clients.

McClatchey’s lawyer, Steven Kartagener, declined to comment after the hearing.

Pusey pleaded guilty on May 27 to conspiracy and fraud charges. He’s cooperating with prosecutors, hoping to get leniency at sentencing.

The case is U.S. v. McClatchey, 16-mag-03433, U.S. District Court, Southern District of New York (Manhattan).

Source: bloomberg.com, July 12, 2016.

.

.

El juicio a Eike Batista

noviembre 23, 2014

Brasil juzga a uno de sus empresarios más poderosos

Por Glauce Cavalcanti.

Eike Batista podría recibir una pena de hasta nueve años por los crímenes de manipulación del mercado y uso de información privilegiada

RÍO DE JANEIRO – Señalado como el hombre más rico de Brasil hace apenas dos años por la revista Forbes, Eike Batista participó el último martes de la primera audiencia del juicio en que es acusado por los crímenes de manipulación del mercado y uso de información privilegiada (insider trading). Fue prácticamente el primero en entrar al auditorio de la Justicia.

Llegó a la Corte Federal de Río media hora antes del horario fijado para el inicio de la sesión. Pasó buena parte del tiempo intercambiando mensajes por el celular, incluso con su mujer, Flávia Sampaio. Ella no habló con la prensa.

Si es condenado, será el primer caso de un empresario que responde penalmente en el país por insider trading. Hasta ahora, los crímenes de cuello blanco eran tratados en la esfera administrativa, según afirmó el juez Flávio Roberto de Souza, titular del Tercer Fuero Penal de la Justicia Federal y responsable de la conducción de la justicia penal en Río: «Es un caso emblemático para nosotros. Es la primera vez que un reo de renombre internacional y con empresas fuertes en el mercado se sienta en el banquillo de los acusados».

Si es condenado, será el primer caso de un empresario que responde penalmente en el país por insider trading. Hasta ahora, los crímenes de cuello blanco eran tratados en la esfera administrativa, según afirmó el juez Flávio Roberto de Souza, titular del Tercer Fuero Penal de la Justicia Federal y responsable de la conducción de la justicia penal en Río: «Es un caso emblemático para nosotros. Es la primera vez que un reo de renombre internacional y con empresas fuertes en el mercado se sienta en el banquillo de los acusados».

El juez decidió reunir las tres acciones penales en curso contra Eike. Las dos que tramitaban en San Pablo están siendo enviadas a la justicia federal de Río. «Es para hacer un juicio conjunto, pues hay crímenes correlacionados entre las tres acciones penales. Aunque se reúnan, las acciones pueden tener sentencias por separado. En caso de ser condenado y si se consideran todas las acciones, Eike podría recibir una pena de seis a nueve años».

El magistrado dirigió la audiencia junto al procurador José María de Castro Panoeiro, del Ministerio Público Federal de Río. La acción penal en curso es resultado de una denuncia presentada por la Procuraduría fluminense contra el empresario. De acuerdo con el proceso, él habría realizado operaciones irregulares de venta de acciones de las empresas OGX (actual OGPar, petrolera del grupo y en liquidación judicial) y OSX (brazo naval, también en liquidación judicial) en 2013, con la obtención de ganancias indebidas. Entre los argumentos del proceso está la cláusula put. Divulgada el 24 de octubre de 2012, establecía el compromiso del empresario de inyectar US$ 1000 millones en OGX, a través de la compra de acciones de la propia petrolera. Reclamada por la dirección de la empresa en septiembre del año pasado, no fue cumplida.

El martes, los miembros independientes del Consejo de Administración de la OGPar liberaron a Eike del cumplimiento de la cláusula put.

Desde el comienzo, la defensa de Eike pidió al Ministerio Público y al juez que se realizara la audiencia bajo secreto judicial, lo que fue rechazado. Los abogados del empresario pudieron hacer preguntas a los tres testigos de la fiscalía. Estos eran Fernando Soares Vieira, superintendente de Relaciones con las Empresas de la Comisión de Valores Mobiliarios; Aurélio Valporto, economista y miembro del consejo de la Asociación de Tenedores Minoritarios de Acciones, y Mauro Coutinho, ingeniero y ex funcionario de la OGX. De los 13 testigos de la fiscalía y 8 de la defensa, 10 fueron dispensados por aparecer como acusados en otras acciones penales.

Sin consistencia

Al final de la audiencia, los abogados del empresario dijeron que los testimonios no tuvieron consistencia.

El juez y el procurador destacaron la importancia de las pruebas documentales.

El 10 de diciembre habrá otra audiencia, con otros cuatro testigos. El día 17 está previsto que tres testigos de la defensa de San Pablo sean oídos por videoconferencia, pero los abogados de Eike se comprometieron a traerlos a Río. Si ello ocurre, se oirá la voz del empresario el mismo día. La sentencia, de todos modos, sólo podrá ser dictada en enero, según explicó el juez, pues la defensa pidió plazo para presentar las consideraciones finales por escrito.

Traducción de Gabriel Zadunaisky.

Fuente: La Nación, 23/11/14.

Más información: La caída de Eike Batista

.

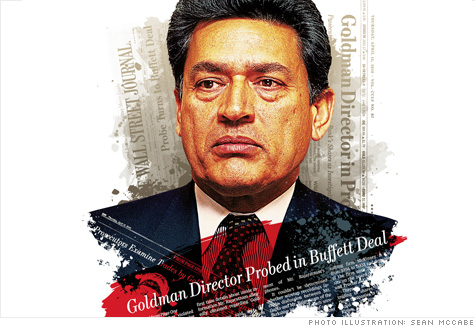

Rajat Gupta es declarado culpable de usar inside information

junio 15, 2012

Ex director de Goldman es declarado culpable de usar datos confidenciales

Por Chad Bray, Michael Rothfeld y Reed Albergotti

Un jurado federal de Estados Unidos declaró culpable a Rajat Gupta, otrora ejecutivo y miembro de directorios en la cúspide del ámbito empresarial estadounidense, de uso de información privilegiada, lo cual corona la caída de la figura más prominente atrapada en la campaña del gobierno por detener la filtración de secretos corporativos a Wall Street.

Ex director de Goldman Sachs Group Inc. y Procter & Gamble Co., Gupta fue declarado culpable de tres cargos de estafa y un cargo de conspiración por transmitir información confidencial sobre ambas empresas a un fondo de cobertura (hedge fund) que ganó millones de dólares gracias a sus datos. Fue absuelto de dos cargos de fraude bursátil.

Gupta enfrenta hasta 20 años en prisión por cada cargo de estafa y hasta cinco por el cargo de conspiración. Sin embargo, su sentencia probablemente será reducida en forma significativa bajo pautas federales. La notificación de la sentencia está prevista para el 18 de octubre.

Fuente: The Wall Street Journal, 15/06/12.

Rajat Gupta

Más información relacionada:

http://money.cnn.com/2010/09/30/news/companies/rajat_gupta_scandal.fortune/index.htm

La bochornosa salida a bolsa de Facebook

mayo 24, 2012

Cómo la salida a bolsa de Facebook pasó de estelar a bochornosa

Por Gina Chon, Jenny Strasburg y Anupreeta Das

Capital Research & Management quería comprar acciones de Facebook Inc. durante su salida a bolsa. No obstante, días antes de la oferta pública inicial, un banco colocador le advirtió a la firma de inversión sobre las menguantes perspectivas de ingresos de la red social.

La firma de Los Ángeles, que contaba con información de una reunión del 11 de mayo durante la gira promocional con entidades colocadoras y Facebook, así como estimaciones similares propias, redujo la cantidad de acciones que pretendía adquirir. La noche anterior al debut bursátil, un gestor de Capital Research le dijo a un banquero de Morgan Stanley, el principal colocador, que el precio de salida era «ridículo», según una persona al tanto de la situación. Algunos gestores de fondos de Capital Research prefirieron no participar en la salida a bolsa de Facebook, dicen fuentes al tanto.

Jennifer Kohne no recibió tal advertencia. La representante de ventas de 52 años, que vive en St. Louis, compró 3.000 acciones de Facebook el viernes a US$42 a través de una corredora en línea y ahora acumula pérdidas de cerca de US$30.000, según el precio de cierre del miércoles de US$32.

«No recibimos la información que estos gestores de fondos institucionales obtienen», se lamenta. «Estamos en desventaja».

Es uno de los secretos mejor guardados de Wall Street: a las firmas de valores se les permite conversar con grandes clientes de inversión sobre información crucial mientras preparan salidas a bolsa.

Las firmas de Wall Street, por su parte, afirman que dan cierta información a grandes clientes porque pagan por este tipo de datos. Es normal en una salida a bolsa que los analistas o el personal de ventas brinde determinada información a clientes, agregan. Pero, en general, la práctica no abarca a pequeños inversionistas.

En cualquier otra instancia, tal «divulgación selectiva» violaría las leyes bursátiles de Estados Unidos, que exigen que las empresas y las firmas de Wall Street difundan públicamente cualquier información que podría afectar los precios de las acciones. Las normas de valores prohíben que analistas de bancos que colocan grandes salidas a bolsa publiquen informes de investigación hasta 40 días después de que las acciones empiecen a negociarse.

Algunos abogados de valores piden que se implementen nuevas reglas para evitar este flujo de información desigual. «Los analistas no deberían dar opiniones sobre la salida a bolsa en el momento en que sus firmas están actuando como colocadores. No deberían dar información que no esté en el prospecto para favorecer a clientes», sostiene Jacob Zamansky, abogado que representa a inversionistas en casos de valores. No está involucrado en ninguna causa vinculada a Facebook.

La red social no quiso hacer comentarios. En un comunicado, Morgan Stanley señaló que «siguió los mismos procedimientos para la oferta de Facebook que en todas las salidas a bolsa. Estos procedimientos cumplen con todas las regulaciones pertinentes».

El debut bursátil de Facebook debería haber sido un momento culminante para la red social, Morgan Stanley y el Nasdaq. En cambio, la deslucida oferta inicial —las acciones de Facebook han caído cerca de 16% desde su debut el viernes— ha ilustrado cómo algunas partes del mundo financiero favorecen a los más poderosos.

Las repercusiones han demorado en llegar. Reguladores de estados y de la industria financiera están investigando si hubo irregularidades en las comunicaciones para los inversionistas. El miércoles, algunos accionistas de Facebook presentaron una demanda en la corte federal de Manhattan acusando a la empresa y sus colocadores de no divulgar adecuadamente los cambios que hicieron los bancos en los pronósticos de sus analistas. Asimismo, un comité bancario del Senado examinará lo que sucedió en el proceso de salida a bolsa de Facebook.

Morgan Stanley indicó que podría ajustar los precios de transacciones realizadas durante la salida a bolsa. El banco está revisando órdenes de clientes de corretaje particulares una por una y hará ajustes si pagaron demasiado, según una persona al tanto. En un mensaje enviado el miércoles a casi 17.000 asesores financieros de su empresa conjunta de corretaje minorista Morgan Stanley Smith Barney, la firma señaló que espera realizar «un número» de ajustes de precios. Los pedidos en cuestión ocurrieron durante el debut de Facebook el viernes, que se vio afectado por fallas en el mercado Nasdaq que retrasaron el comienzo de las operaciones por 30 minutos.

Clientes de Morgan Stanley y otras corredoras también tuvieron órdenes que fueron procesadas de forma incorrecta. Más allá de las fallas, algunos inversionistas están enojados porque Facebook elevó el precio de salida a bolsa a US$38 por acción pese a las débiles previsiones para sus ingresos.

Los principales colocadores, que incluyen a Morgan Stanley, Goldman Sachs Group Inc. y J.P. Morgan Chase & Co., fijaron el mejor precio basado en la demanda que vieron el jueves por la noche, dicen fuentes al tanto. Goldman y J.P. Morgan tenían una influencia limitada en la salida a bolsa de Facebook, según personas al tanto. Los tres bancos no quisieron hacer comentarios.

Un alto ejecutivo de Nasdaq dijo el martes a corredores que los ejecutivos de la bolsa «lamentan sinceramente lo que sucedió el viernes» y que ésta no puede evaluar las pérdidas de clientes minoristas individuales pero está trabajando con operadores que están buscando compensación para ellos.-

—Susan Pulliam y Aaron Lucchetti contribuyeron a este artículo.

Fuente: The Wall Street Journal, 24/05/12.

——————————————————-

Artículos relacionados:

https://www.economiapersonal.com.ar/2012/05/23/inversores-demandan-a-facebook-y-los-bancos-emisores/

https://www.economiapersonal.com.ar/2012/05/21/facebook-fracaso-en-su-debut/

https://www.economiapersonal.com.ar/2012/05/18/facebook-ensaya-formulas-para-diversificar-sus-fuentes-de-ingresos/

Más información sobre casos de Conflictos de Intereses en el mundo financiero:

https://www.economiapersonal.com.ar/2012/03/14/la-cultura-toxica-y-destructiva-de-goldman-sachs/

https://www.economiapersonal.com.ar/2011/06/29/el-acuerdo-extrajudicial-de-jp-morgan-y-la-sec/

https://www.economiapersonal.com.ar/2011/06/27/la-crisis-y-los-fraudes-financieros/

https://www.economiapersonal.com.ar/2011/06/06/sino-forest-un-cuento-chino/

https://www.economiapersonal.com.ar/2011/06/02/del-petroleo-al-oro-%c2%bfson-los-especuladores-los-culpables-del-exceso-de-volatilidad/

https://www.economiapersonal.com.ar/2011/05/29/conflictos-de-intereses-goldman-sachs-y-abacus-2007/

https://www.economiapersonal.com.ar/index.php?s=inside+information&x=13&y=9

El FBI persigue el abuso de información privilegiada

febrero 28, 2012

El FBI expande su lista de sospechosos de abuso de información privilegiada

Por Jenny Strasburg y Reed Albergotti

Las autoridades federales de Estados Unidos buscan presentar casos de uso indebido de información privilegiada contra cerca de 120 personas dentro y fuera de Wall Street, como parte de una creciente investigación que ha sacudido al mundo financiero y corporativo.

Esta declaración –la primera vez que las autoridades han cuantificado el número de personas que están siendo investigadas—, se presenta después de una serie de exitosas condenas por uso indebido de información privilegiada. Desde finales de 2009, los fiscales han acusado a 66 personas, que trabajaron para fondos de cobertura y otras compañías, de abuso de información privilegiada y han obtenido 57 condenas o declaraciones de culpabilidad.

«Los identificamos y ahora, por supuesto, tenemos que armar un caso alrededor de ello», indicó David Chaves, un agente de la Oficina Federal de Investigaciones (FBI) el lunes en una entrevista posterior a una presentación hecha a los reporteros en los cuarteles generales del FBI en Manhattan.

Durante la presentación, a apenas unas cuadras de Wall Street, el FBI presentó un anuncio de un minuto en contra del uso indebido de información privilegiada protagonizado por el actor Michael Douglas, cuyo personaje Gordon Gekko en la película «Wall Street» popularizó la frase «La codicia, a falta de una mejor palabra, es buena».

El gobierno investiga si cerca de 240 personas, incluyendo corredores de fondos de cobertura y gente al interior de las empresas, compartieron información confidencial, señaló Chaves.

Cerca de la mitad de éstos son «blancos», lo que quiere decir que el gobierno cree que han infringido las leyes que prohíben el uso indebido de información privilegiada y contra los cuales están forjando casos, según Chaves, quien supervisa una de las dos escuadras de delitos de cuello blanco en Nueva York.

El resto de investigados son lo que el FBI califica como «sujetos», de los cuales creen que han cometido delitos y se han acercado a ellos o lo planean hacer para obtener sustento para sus casos.

El elevado número de «blancos» de la investigación, llamada «Cobertura Perfecta» por los agentes del FBI, muestra que la investigación es más amplia y profunda de lo que se creía y tiene el potencial de ser la mayor de este tipo en la historia reciente.

La declaración del lunes indica que los arrestos podrían extenderse a otras firmas de Wall Street y a más empresas y podrían continuar por muchos años más.

En el último año, el gobierno ha conseguido varias condenas por este delito, usando interceptaciones telefónicas y otros métodos de investigación que solían usarse únicamente en casos de terrorismo y tráfico de drogas. En el caso más publicitado, el gerente de fondos de cobertura Raj Rajaratnam fue hallado culpable en mayo de 14 cargos relacionados con uso indebido de información privilegiada y posteriormente sentenciado a 11 años en prisión, la mayor condena por ese delito en la historia de EE.UU.

En el anuncio, Douglas se dirige a la cámara en frente de un fondo negro, con tono serio y vistiendo una chaqueta negra y una camisa de cuello blanco, que contrasta con los costosos trajes y el pelo peinado hacia atrás que le gustaban a su personaje.

Douglas pide a los televidentes que pongan en perspectiva a su personaje. «Yo interpreto a Gordon Gekko, un codicioso ejecutivo corporativo», dice en el anuncio. «La película era ficción, pero el problema es real». A continuación exhorta a aquellos que estén al tanto de una situación de fraude de valores a que contacten al FBI.

La agencia indicó que Douglas no recibió pago alguno por el anuncio.

«Algunos están corriendo en desbandada», dijo Richard Jacobs, otro agente del FBI que supervisa las investigaciones, durante la presentación del lunes. El agente indicó que el gobierno se dio cuenta hace varios años de lo común que se había vuelto el uso de información privilegiada, a medida que la competencia entre los gerentes de fondos de cobertura llevó a más y más de ellos a cruzar la línea entre investigación legítima y actividad ilegal.

Los agentes agregaron inmediatamente que sólo un pequeño número de fondos de cobertura se encuentra involucrado en las investigaciones. Chaves calcula que la población de ovejas descarriadas es de apenas 1% de la industria.

Algunos abogados defensores aseguran que el gobierno está estirando la definición de «información privilegiada» para incluir comportamientos que algunos corredores consideran perfectamente legal. «No hay una línea clara», dice Gerald Lefcourt, un abogado en Nueva York que ha representado a algunos acusados en la investigación. Dijo que sin una definición clara, es difícil que los corredores determinen qué información es legal. «Es un problema», asegura.

En la película «Wall Street», el protegido de Gekko, interpretado por Charlie Sheen, graba secretamente a Gekko discutiendo corretajes ilegales. La segunda parte del filme, estrenada en 2010, empieza con Gekko saliendo de prisión tras haber cumplido una condena por uso indebido de información privilegiada.

Mientras filmaba el anuncio de un minuto de duración, Chaves dice que Douglas le contó que a menudo es abordado en la calle por profesionales de Wall Street que admiran al misterioso Gekko.

Chaves dice que Douglas se mostró consternado. «Él se preguntaba: ¿dónde están los valores? ¿En qué está pensando la gente cuando me considera como el héroe en ese papel?»

Un portavoz de Douglas confirmó la descripción de Chaves.

Más arrestos conectados al supuesto uso de información privilegiada serían llevados a cabo en abril, según fuentes al tanto.

Fuente: The Wall Street Journal, 28/02/12.

A la izquierda, Michael Douglas como Gordon Gekko en una escena de Wall Street,

a la derecha, Douglas en el anuncio grabado para el FBI.