El rol del Estado como garante de la legalidad y equidad en el mundo financiero

enero 14, 2025

Por Gustavo Ibáñez Padilla.

En el tumultuoso mundo financiero del siglo XIX, marcado por la ausencia de legislación y escasez de controles, Arthur Conan Doyle nos brindó un vívido retrato en su relato El oficinista del corredor de Bolsa. En esta historia, se pinta un panorama de corrupción desenfrenada, donde el cumplimiento de la ley y la equidad eran meras quimeras. No obstante, este atrapante relato policial, del genial Sherlock Holmes, no solo nos recuerda la fragilidad del sistema financiero en ausencia de regulaciones estatales, sino que también nos insta a reflexionar sobre la trascendental importancia del Estado en la actualidad como garante de la legalidad, transparencia y equidad en el mundo económico.

.

La Ley como columna vertebral del sistema financiero

La historia nos enseña que la ley es el cimiento sobre el cual se erige cualquier sistema financiero funcional y confiable. Sin un marco jurídico sólido, la confianza en las instituciones y en los mercados se resquebraja. Como afirma el economista John Maynard Keynes, “las leyes económicas son siempre fundamentales y necesarias para garantizar la estabilidad y la prosperidad de una nación”.

Un ejemplo palpable de la importancia de la legislación financiera lo encontramos en la Gran Depresión de 1929, cuando la ausencia de regulaciones efectivas permitió que se gestara la mayor crisis económica del siglo XX. Fue a raíz de este cataclismo financiero que se forjaron regulaciones como la Ley Glass-Steagall en Estados Unidos, que separó las actividades bancarias de inversión, y la creación de la Comisión de Bolsa y Valores (Securities and Exchange Commission,SEC), encargada de supervisar y regular el mercado de valores.

Transparencia: La luz que disipa las sombras de la corrupción

La transparencia es un pilar esencial para asegurar la integridad y confiabilidad de los mercados financieros. Cuando las operaciones se realizan a la vista de todos, se minimizan los espacios para prácticas poco éticas o ilegales. Como bien expone la política alemana Ángela Merkel, “la transparencia no es una opción, es una necesidad en los negocios y en las finanzas”.

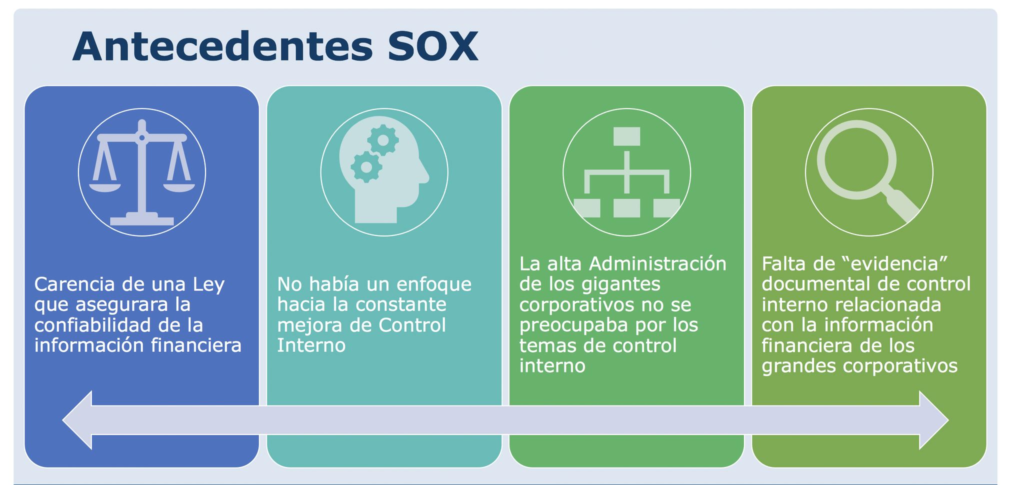

Un caso paradigmático de la importancia de la transparencia lo vemos en el escándalo de Enron en 2001, donde la ocultación de deudas y la manipulación de estados financieros -contabilidad creativa mediante- llevaron a la quiebra a una de las mayores corporaciones del mundo, causando un enorme perjuicio a millones de accionistas de la compañía y otros terceros involucrados. Este incidente y otros escándalos financieros como Tyco International, WorldCom y Peregrine Systems condujeron a la promulgación de la Ley Sarbanes-Oxley, que estableció estándares más estrictos de transparencia y responsabilidad corporativa, a fin de evitar fraudes y riesgo de bancarrota, protegiendo al inversor en valores.

.

Equidad: El pilar de una economía inclusiva

La equidad es el motor que impulsa una economía sana y próspera. Cuando las oportunidades y los recursos están al alcance de todos, se fomenta el crecimiento sostenible y se construye una sociedad más justa. Como señala la economista Esther Duflo, “la equidad no es solo una cuestión de justicia, es una estrategia económica inteligente”.

Un ejemplo contemporáneo de la búsqueda de la equidad en el mundo financiero es la creciente atención hacia la inclusión financiera. Países y organismos internacionales están promoviendo políticas que faciliten el acceso a servicios financieros a sectores tradicionalmente excluidos, como las mujeres y los pequeños empresarios. Esto no solo impulsa el desarrollo económico, sino que también fortalece la cohesión social.

El Legado de Emile Zola: El Dinero, como espejo de la realidad

Emile Zola, en su novela El Dinero, nos sumerge en el turbio mundo de las finanzas del siglo XIX, revelando la cruda realidad de la especulación desenfrenada y las manipulaciones en los mercados. Esta obra, aunque ficticia, refleja la voracidad de un sistema desprovisto de regulaciones y controles efectivos; la importancia del tema nos llevó a tratarlo en un artículo anterior.

.

El rol ineludible del Estado en el siglo XXI

En la actualidad, más que nunca, el rol del Estado como garante de la legalidad, transparencia y equidad en el mundo financiero se erige como una necesidad imperante. Las lecciones del pasado nos advierten sobre los peligros de dejar a los mercados desregulados y sin supervisión. Es responsabilidad de los gobiernos establecer marcos jurídicos robustos, promover la transparencia en las operaciones y asegurar que los beneficios del crecimiento económico alcancen a toda la sociedad.

En un contexto globalizado e interconectado, la estabilidad financiera de un país tiene repercusiones en el ámbito internacional. Por tanto, la labor del Estado trasciende las fronteras nacionales y se convierte en un pilar fundamental para el funcionamiento armonioso de la economía global.

El legado de corrupción y caos del siglo XIX, plasmado en obras como El oficinista del corredor de Bolsa y El Dinero, nos recuerda la importancia vital del Estado como árbitro en el mundo financiero. La legalidad, transparencia y equidad son los cimientos sobre los cuales se construye una economía sólida y próspera. Es deber de la sociedad y los gobiernos velar por que estas premisas sean respetadas y promovidas en todos los rincones del mundo. La historia nos enseña que no podemos permitirnos repetir los errores del pasado, y que la protección del sistema financiero es una responsabilidad que recae en todos nosotros.

Fuente: Ediciones EP, 06/11/23.

Información sobre Gustavo Ibáñez Padilla

Este artículo también fue publicado en Mendoza Today

Delitos Financieros

«El mundo de las finanzas de finales del siglo XIX era muy corrupto. Al menos una de cada seis emsiones de acciones era fraudulenta y los estafadores desaparecían con el dinero de los inversores. El mundo bancario estaba tan viciado como el de las acciones: 242 de los 291 bancos que se fundaron entre 1844 y 1868 quebraron, con frecuencia por fraude. Cuando el City of Glasgow Bank quebró en 1878, se supo que la dirección había prestado millones a amigos y familiares sin avales, y maquillando la contabilidad para ocultarlo. Pero la policía no solía investigar lo que hoy llamamos ‘delitos de guante blanco’, y se concentraba en los delincuentes de la clase trabajadora. El nivel de latrocinio y corrupción en el mundo empresarial era tal que Beddington (personaje del cuento El oficinista…), disfrazado de empleado, ni siquiera habría tenido que asesinar al guardia ni llevarse los bonos en el maletín. Cada día enormes sumas de dinero desaparecían entre las escurridizas manos de sus ‘legítimos’ empleados.»

Nota alusiva al Relato ‘El oficinista del corredor de bolsa’, en El Libro de Sherlock Holmes. Londres: DK, 2016.

Más información:

El Dinero de Émile Zola: Un Retrato intemporal de la Avaricia y la Ambición

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

La Compañía del Misisipi y la Revolución francesa

Una historia de la especulación financiera

Desentrañando el Conflicto de Agencia: Los aportes del Distributismo

Distributismo: La búsqueda de una economía equitativa a lo largo de la historia

.

.

Diez años después del colapso de Enron, los escándalos sólo han empeorado

diciembre 7, 2011

Diez años después del colapso de Enron, los escándalos sólo han empeorado

Por Neal Lipschutz

Diez años después, el escándalo de Enron Corp. parece un juego de niños.

Vivimos un 2008 marcado por la conmoción financiera global originada por una crisis hipotecaria de la cual todavía no conseguimos recuperarnos por completo. Aún envueltos en esa frágil situación económica observamos las funestas y no del todo imaginadas consecuencias de la aguda crisis de la deuda soberana europea.

Sin embargo, los aniversarios son importantes. De algún modo, otorgan perspectiva. El viernes 2 de diciembre se cumple el décimo aniversario de que Enron se declarara en quiebra, la otrora empresa de energía de alto vuelo que se había convertido en una de las favoritas de los inversionistas.

El colapso de Enron, luego de un inmenso fraude contable, fue el símbolo de una época que también fue testigo de las principales estafas de tipo contable de gigantes corporativos estadounidenses como Worldcom y Tyco International.

Una ley que todavía se debate fue aprobada apresuradamente luego del escándalo. Al igual que la Ley Dodd-Frank que reformó la regulación financiera como consecuencia de la crisis financiera de 2008, la Ley Sarbanes-Oxley (SarbOx), de 2002, aún eleva la presión arterial entre sus opositores, que la ven como un símbolo de los excesos regulatorios.

Sin embargo, SarbOx consiguió lo que se proponía. La contabilidad entre las empresas estadounidenses se volvió más responsable de lo que lo eran cuando las compañías como Enron vivían todavía sus días de gloria.

Los críticos se irritan ante un par de cláusulas que exigen auditorías internas de un montón de prácticas financieras en grandes compañías que cotizan en bolsa, pero de alguna manera las empresas sobrevivieron al embate.

Las juntas directivas corporativas consiguieron más poder, pero la respuesta regulatoria fue vista al menos en parte provocada por la extensa ineficacia de los directorios.

Por su parte, el movimiento de Occupy Wall Street y otros probablemente protestarían por la falta de responsabilidad individual tras la crisis financiera de 2008, en comparación con las duras penas de prisión recibidas por los principales ejecutivos de Enron, Worldcom y Tyco.

«Esa ley dice a todos los líderes corporativos que son deshonestos: todos quedarán expuestos y serán castigados. La era de los bajos estándares y falsas ganancias está terminada. No hay una junta directiva en EE.UU. que esté por encima o más allá de la ley», fue el rugido populista pronunciado nada menos que el entonces presidente George W. Bush. El republicano no era en general conocido como un instigador anticapitalista. Esa declaración tuvo lugar en el momento de su firma de la ley SarbOx, el 30 de julio de 2002.

Las lecciones aprendidas diez años más tarde eran bastante evidentes incluso en aquel momento. Fueron los engañados empleados de Enron quienes pusieron la mayor parte de sus ahorros de jubilación en acciones de su empleador. No lo haga. No importa cuando quiera uno a su empresa, se sugiere diversificar su cuenta de jubilación.

Para más referencias, un administrador de fondos parafraseó a Warren Buffett el 30 de noviembre de 2001, al explicar a la agencia de noticias Dow Jones Newswires por qué se mantuvo lejos de las acciones de Enron. No hay que invertir en cosas que uno no entiende.

Y para terminar, una sólida obviedad: si algo es demasiado bueno como para ser verdad, de seguro lo es.

Fuente: The Wall Street Journal, 01/12/11.

Más información:

La sombra del escándalo de Enron aún se siente

La Crisis y los Fraudes financieros

.

Estados Unidos: Cómo reformar el sistema de calificación crediticia

septiembre 2, 2011

¿Cómo se puede reformar el sistema de calificación crediticia de EE.UU.?

Por Francisco Guerrera

En un mundo perfecto, Standard & Poor’s no habría rebajado la categoría de Estados Unidos a principios de este mes, atemorizando a los mercados bursátiles de todo el mundo en una semana de negociaciones descontroladas.

Pero en un mundo perfecto, S&P no existiría. Y tampoco existirían sus competidores, como Moody’s Investors Services y Fitch Ratings Ltd. Al menos no con sus funciones actuales como jueces y jurados mundiales de los bonos gubernamentales y corporativos.

La histórica decisión tomada el 5 de agosto por S&P es la culminación de 75 años de errores políticos que terminaron por delegar una función regulatoria clave a tres entidades con fines de lucro.

Por lo tanto, antes de que los políticos y reguladores cedan a actos reflejos –audiencias parlamentarias, amenazas de una mayor supervisión de las calificadoras– debería hacerse una pausa y mirar por el espejo retrovisor.

Los asuntos destacados por la acción de S&P y la nerviosa reacción de los mercados solo puede ser resuelta mediante la eliminación de las agencias calificadoras del corazón del sistema financiero y alentando a los compradores de bonos a asumir mayor responsabilidad a la hora de evaluar el riesgo de sus carteras.

En primer lugar, un poco de historia. A diferencia de la mayoría de los otros mercados, en los de renta fija, inversionistas y empresas han podido subcontratar sus cerebros.

Desde 1936, cuando los reguladores bancarios prohibieron a los prestamistas comprar «títulos valores de inversión especulativa», definidos en «reconocidos manuales de calificación», un puñado de calificadores han disfrutado de un cómodo oligopolio de la «verdad» sobre los bonos.

Su papel central se fortaleció en la arquitectura financiera cuando los reguladores de seguros, organismos de control de pensiones, la Comisión de Valores y Bolsa (SEC, por sus siglas en inglés) y, al cabo, las autoridades europeas, ordenaron a sus supervisados a depender de las opiniones de las agencias de calificación antes de la compra de bonos.

El resultado, como escribió el año pasado Lawrence J. White, profesor de Economía en la Escuela de Negocios Stern de la Universidad de Nueva York, fue que los grupos financieros «podían satisfacer los requisitos de seguridad de sus reguladores con solo prestar atención a las calificaciones, en lugar de sus propias evaluaciones del riesgo de los bonos».

La razón por la cual este tipo de acuerdo obviamente imperfecto perduró es que beneficia a todas las partes involucradas.

Los compradores de bonos no tienen que hacer otra cosa que leer los informes de las «Tres Grandes» agencias calificadoras. Los reguladores pueden dormir tranquilos mientras sus súbditos acaten la letra de la ley, concretamente las A y las B, los sellos de calidad de «grado de inversión».

Los prestatarios gubernamentales y empresariales pueden contar con la demanda de títulos valores con ciertas calificaciones. Y las agencias calificadoras cosechan ganancias periódicas por ser una pieza indispensable de la máquina financiera.

Esta red de intereses creados se convirtió en el centro de atención luego de los desastrosos errores cometidos por las grandes calificadoras durante la burbuja de la titulización (¿alguien quiere obligaciones negociables garantizadas con un fondo de deuda triple A?) .

La Ley Dodd-Frank aprobada tras la crisis financiera pide eliminar las referencias a las calificaciones crediticias en regulaciones para grupos financieros y reemplazarlas con diferentes formas de medición del nivel de riesgo de los bonos.

En realidad, las firmas de calificación apoyan este enfoque. «No socavaría nuestro negocio», me comentó Paul Taylor, presidente de Fitch. «Si las referencias regulatorias tuvieran que desaparecer para nosotros como sector comercial, todavía habría una fuerte demanda de nuestro producto».

Sin embargo, en un giro surrealista, hay reguladores e instituciones financieras que se oponen al objetivo encomiable y lógico de la ley Dodd-Frank. Argumentan que las alternativas al control absoluto de las tres grandes agencias de calificación (S&P, Moody’s y Fitch) serían demasiado costosas y pondrían a las empresas estadounidenses en desventaja frente a sus rivales extranjeros.

David K. Wilson, examinador jefe de bancos nacionales de la Oficina de Contralor de la Moneda (OCC, por sus siglas en inglés) dijo en una reciente audiencia legislativa que la Ley Dodd-Frank «va más allá de lo estrictamente necesario».

Wilson señaló que cuando los reguladores consultaron a los grupos financieros, la respuesta general fue que «la creación de una alternativa adecuada a las calificaciones de crédito no sería posible sin la creación de un lastre regulatorio innecesario».

En ese sentido, cualquier cambio incrementaría los costos e impondría un «lastre regulatorio».

La pregunta es si valdría la pena.

Debe haber lugar para una mejora en un sistema que confiere tanto poder en tan pocas manos y que es fácilmente manipulado tanto por los vendedores de bonos, que cabildean para conseguir la mejor calificación posible, y los compradores, quienes salen de compra en busca de los bonos de mayor rendimiento dentro de una misma categoría (la razón principal por la que las obligaciones negociables garantizadas con un fondo de deuda triple A eran tan atractivas).

Puedo ver una manera de mejorar la configuración actual: los reguladores deberían obligar a los bancos y a los fondos certificar que sus carteras de bonos están sanos y salvos, precisamente como lo determina la Ley Sarbanes-Oxley, que requiere que los presidentes ejecutivos y directores financieros certifiquen las cuentas de la empresa.

Bajo este régimen, la amenaza de responsabilidad legal se centraría en lo que piensan los ejecutivos acerca de los riesgos que están tomando.

Los grupos financieros tendrían tres formas de llegar a las certificaciones: a través de las firmas de calificación; reclutando a actores externos; o, como ya lo hacen muchos grandes fondos, llevando a cabo análisis independientes.

Sea cual fuere la elección, tendrían que justificar sus conclusiones ante los reguladores, de la misma manera en que los bancos tienen que presentar a examinadores federales sus carteras de préstamos.

Entidades similares con menos recursos podrían aún usar firmas de calificación crediticia pero no sin primero preguntar sobre su juicio.

Por su parte, los grupos más grandes podrían utilizar mejores formas de medir el riesgo que la mera estimación de si un prestatario va a devolver un préstamo. Los bancos y los inversionistas utilizan habitualmente el análisis de flujo de caja y estimaciones de riesgos de mercado y de liquidez para hacer pruebas internas de resistencia. ¿Por qué no compartirlos con el mercado?

Con los años, las agencias de calificación de crédito pasarían de ser la herramienta de gestión de riesgo a ser una de muchas.

Por supuesto, los costos de conformidad aumentarían, y las empresas estadounidenses tendrían que trabajar más duro que sus competidores en el extranjero. Pero también podrían alegar que cuentan con los balances más seguros.

La carnicería que tuvo lugar en el mercado la semana pasada, al igual que otras debacles periódicas en las últimas ocho décadas, parece ser el precio que hay que pagar.

—Francesco Guerrera es el editor de la sección Money & Investing de The Wall Street Journal.

Fuente: The Wall Street Journal, 29/08/11.