EE.UU quiere permanecer como único paraíso fiscal en el mundo

Por Giovanni Caporaso Gottlieb.

Estados Unidos acaba de reconocer que pagó por el robo de información confidencial que se convirtió en los llamados “

Panama Papers”. Resulta contradictorio que el mismo país que se ha considerado víctima por las revelaciones de WikiLeaks y Edward Snowden ahora desembolse dinero para tratar de desprestigiar a un país (Panamá). ¿Objetivo detrás de esa maniobra? Al menos uno: convertirse en el único paraíso fiscal mundo, porque, aunque no todos los reconozcan,

hoy es más fácil abrirse una sociedad offshore en varios estados de la Unión que en Panamá..

Supuestamente Estados Unidos “defiende la transparencia financiera”, pero según el diario británico The Guardian, Estados Unidos aparece en el número tres de los mayores paraísos fiscales del mundo, solo superado por Suiza y Hong Kong. En la larga lista están también otras jurisdicciones como Islas Caimán y Singapur.

La Administración Obama “olvida” decir que es posible crear una sociedad de responsabilidad limitada en Estados Unidos sin mayores trámites en prácticamente cualquier estado.

Delaware es uno de los lugares que más acogen este tipo de sociedades, cuyos beneficiarios son desconocidos, y es considerado por Transparencia Internacional como “uno de los casos más simbólicos de corrupción”. Cerca de un millón de empresas, muchas de ellas sociedades fachadas, están incorporadas en Delaware.

.

En no pocas ocasiones estas sociedades son utilizadas para comprar tierra o hacer contribuciones políticas de manera anónima, sin hablar de las estafas en el mercado de valores a daño de los pequeños inversionistas y de los ahorros de los pensionados. Aunque algunos defienden que Delaware no es un paraíso fiscal, la ley es “opaca” a la hora de pedir cuentas a los beneficiarios exteriores de esas cuentas bancarias.

.

En Estados Unidos no es necesaria ni siquiera la intervención de un abogado para incorporar una sociedad offshore, basta con ir a un sitio online, pagar la cantidad requerida y ya queda incorporada la sociedad offshore. En estos estados, a diferencia de lo que ocurre en Panamá, no es necesario conocer al beneficiario real de la sociedad.

.

Este vacío legal, del cual Estados Unidos guarda silencio, porque necesita atraer capitales foráneos, permitiría a agentes extranjeros eludir sanciones utilizando una sociedad constituida en Estados Unidos.

.

“El IRS estará mejor equipado para garantizar que esas estructuras no faciliten la evasión fiscal”, afirmó un portavoz de la Administración Obama, que admitió que es necesaria una ley para resolver el problema. Pero no es un secreto que en la última década cada reforma fiscal presentada al Congreso ha sido vetada, porque los políticos saben cuánto está en juego.

.

Entonces, vivimos en una paradoja: Estados Unidos critica a Panamá, por su supuesta debilidad ante la evasión fiscal; sin embargo, no reconoce que ellos son uno de los principales paraísos fiscales en el mundo. Al pagar por los Papeles de Panamá, Washington trata de lanzar una zancadilla sobre mecanismos legales de ingeniería fiscal para quedarse, aquí también, como único líder, aunque muy encubierto, del mundo offshore. El imperialismo financiero quiere que todos los capitales, sucios o no, vayan a EE.UU.

.

—Giovanni Caporaso Gottlieb es abogado de la firma Caporaso & Partners de Panamá, politólogo y periodista.

.

Fuente: paraisosfiscales.org, 11/04/16.

Ver: Aviso Legal

Esconder dinero se ha vuelto un negocio más incómodo

Por Ken Brown.

Dos meses antes de la divulgación de los Panama Papers, el fiscal general de Suiza, otrora uno de los países más reservados del mundo, proclamó a los cuatro vientos que las empresas estatales de Malasia podrían ser víctimas de una malversación de fondos del orden de los US$4.000 millones.

Las palabras detonaron una bomba en un escándalo de larga data en torno de un fondo de inversión del gobierno malayo, conocido como 1MDB. También ilustraron lo mucho que ha cambiado en el turbio mundo de las cuentas bancarias y las compañías offshore. Tal vez lo más notable es que una declaración de esta naturaleza haya provenido del fiscal suizo, uno de cuyos antecesores señaló que “cuesta distinguir cuál maletín tiene dinero limpio y cuál dinero sucio”.

Aunque la información contenida en los Panama Papers es explosiva y sacudirá el mundo, un vistazo más de cerca sobre el cumplimiento global de las normas y el bufete de abogados detrás de los documentos filtrados muestra lo mucho que ha cambiado en una industria dedicada a esconder el dinero de las personas.

Aunque la información contenida en los Panama Papers es explosiva y sacudirá el mundo, un vistazo más de cerca sobre el cumplimiento global de las normas y el bufete de abogados detrás de los documentos filtrados muestra lo mucho que ha cambiado en una industria dedicada a esconder el dinero de las personas.

Los negocios de la firma panameña de abogados cuyos documentos fueron filtrados han estado decayendo durante décadas a medida que los reguladores globales, encabezados por Estados Unidos, emprendieron una ofensiva contra los Paraísos fiscales y el Lavado de dinero. La firma, Mossack Fonseca & Co., estableció 13.287 empresas offshore en 2005, pero apenas 4.341 en 2015, una caída de dos tercios. En los últimos tres años, sus clientes formaron 16.323 compañías, pero desactivaron 28.777.

El bufete de abogados ha enfatizado que no ha infringido ley alguna y que las informaciones aparecidas en la prensa sobre sus actividades “se basan en presunciones y estereotipos”. Los correos electrónicos y la información sobre el negocio de la firma no pudieron ser verificados de forma independiente.

Mossack Fonseca, al igual que muchas empresas en el mundo, tiene un rentable negocio de acciones al portador. Es una estructura un poco arcaica en la que las acciones de una compañía pertenecen a la persona que tenga los certificados de las acciones. Esto permite que las empresas sigan existiendo pese a no contar con un dueño inscrito. La firma de abogados tenía alrededor de 6.000 empresas con acciones al portador solamente en Panamá en 2005. La cifra actual es de 170.

“La gente está saliendo de este negocio”, afirma Bryan C. Skarlatos, un abogado tributario de Kostelanetz & Fink LLP.

Los Panama Papers, que tienen como punto de partida 1977, son en cierta forma un viaje al pasado del negocio de esconder activos offshore, ya sea por motivos de privacidad, evasión de impuestos u ocultar dineros mal habidos. Siguen habiendo numerosos lugares donde esconder fondos, pero los métodos tradicionales y con resultados comprobados se han vuelto más caros y riesgosos, lo que disminuye su atractivo.

La ofensiva contra los servicios offshore comenzó en EE.UU. con el esfuerzo para eliminar el financiamiento de actividades terroristas tras los atentados del 11 de septiembre de 2001. De ahí se extendió a la evasión de impuesto luego una serie de casos que involucraron a bancos suizos y la crisis financiera global. La mayor parte del resto del mundo se sumó a la ofensiva, algunos países a regañadientes, en parte porque no podían darse el lujo de quedar al margen del sistema financiero estadounidense, pero también porque vieron una oportunidad para aumentar su recaudación tributaria.

La ofensiva contra los servicios offshore comenzó en EE.UU. con el esfuerzo para eliminar el financiamiento de actividades terroristas tras los atentados del 11 de septiembre de 2001. De ahí se extendió a la evasión de impuesto luego una serie de casos que involucraron a bancos suizos y la crisis financiera global. La mayor parte del resto del mundo se sumó a la ofensiva, algunos países a regañadientes, en parte porque no podían darse el lujo de quedar al margen del sistema financiero estadounidense, pero también porque vieron una oportunidad para aumentar su recaudación tributaria.

La Organización de para la Cooperación y el Desarrollo Económicos (OCDE) señala que 96 países han acordado intercambiar información sobre transacciones financieras y utilizan estándares comunes. Panamá prometió ceñirse a las directrices, pero luego echó pie atrás, lo que lo hizo acreedor de las críticas en público de la OCDE en febrero.

EE.UU. no se ha sumado al plan de la OCDE, pero hace lo mismo bajo su propia legislación.

A pesar de la campaña global, el sistema sigue teniendo fallas. La mayor desventaja es que los países pueden optar por hacer la vista gorda sobre lo que ocurre dentro de sus fronteras. Pero incluso en ese caso, una vez que la información es compartida, a menudo se filtra.

Fue lo que pasó en Malasia. Las filtraciones de los investigadores malasios del escándalo de 1MDB indicaron que cerca de US$1.000 millones fueron transferidos a las cuentas del primer ministro Najib Razak y revelaron que la trayectoria de los fondos, que incluía el paso por bancos en Suiza, Luxemburgo y otros países.

Suiza y al menos otros seis países investigan 1MDB. Los suizos llevaban cinco meses de investigación cuando el fiscal general de Malasia exoneró al primer ministro diciendo que el dinero fue una donación legal de la familia real de Arabia Saudita.

La campaña interna para librar a Najib de toda culpa no llegó muy lejos. Días después, el fiscal general suizo dijo que quería compartir los hallazgos de sus investigadores con las autoridades malayas y soltó la bomba: US$4.000 millones podrían haber sido desviados en forma ilícita del fondo.

Es muy poco común que un alto funcionario de las fuerzas de seguridad apunte el dedo contra otro gobierno, pero el que lo haya hecho una autoridad suiza ilustra la transformación que ya lleva varias décadas de un país que pasó de ser un colaborador a regañadientes a un acusador. El anuncio de Suiza llevó a las autoridades de Luxemburgo y Abu Dhabi a lanzar sus propias investigaciones sobre el caso de 1MDB.

El fiscal general malasio y 1MDB han señalado que cooperan con los investigadores y Najib ha negado haber cometido irregularidades o haber aceptado fondos para ganancia personal.

Las personas que siguen de cerca el tema dicen que no cabe duda que han surgido nuevas maneras de ocultar el dinero de las autoridades. La estrategia principal es mantener los fondos lo más lejos posible del sistema bancario internacional. Algunos apuntan al ascenso de monedas digitales como bitcoin, mientras que otros que el combate contra los paraísos fiscal ha producido un auge de los bienes raíces de lujo.

Las personas que siguen de cerca el tema dicen que no cabe duda que han surgido nuevas maneras de ocultar el dinero de las autoridades. La estrategia principal es mantener los fondos lo más lejos posible del sistema bancario internacional. Algunos apuntan al ascenso de monedas digitales como bitcoin, mientras que otros que el combate contra los paraísos fiscal ha producido un auge de los bienes raíces de lujo.

“Los escondites son muy estrechos”, dice Monica Bhatia, jefa del Secretariado del Foro Global sobre Transparencia e Intercambio de Información para Efectos Fiscales de la OCDE. “Los contribuyentes pueden comprar diamantes y colocarlos bajo siete llaves, pero hay cada vez menos lugares donde esconderse”.

Fuente: The Wall Street Journal, 07/04/16.

Se estrecha el cerco sobre los paraísos fiscales

Por Tom Fairless.

FRÁNCFORT — Los esfuerzos internacionales contra la evasión tributaria y el lavado de dinero han estrechado los controles en numerosos paraísos fiscales, obligando a los usuarios de estas reservadas estructuras offshore a dirigirse a lugares más exóticos.

Los llamados Panama Papers, revelados esta semana por el Consorcio Internacional de Periodistas de Investigación, una organización con sede en Estados Unidos, y otros medios de comunicación, muestran cómo clientes de la firma de abogados panameña Mossack Fonseca & Co. lograron lavar dinero, esquivar sanciones y evadir impuestos.

Los llamados Panama Papers, revelados esta semana por el Consorcio Internacional de Periodistas de Investigación, una organización con sede en Estados Unidos, y otros medios de comunicación, muestran cómo clientes de la firma de abogados panameña Mossack Fonseca & Co. lograron lavar dinero, esquivar sanciones y evadir impuestos.

El surgimiento de un escándalo tributario en Panamá “no es de extrañar”, señala Pascal Saint-Amans, director del Centro de Política y Administración Tributaria de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), un organismo internacional que ha ayudado a coordinar la lucha contra la evasión de impuestos. “Vemos un avance muy importante hacia la transparencia en todos los paraísos fiscales (…) salvo Panamá y Vanuatu”.

Mossack Fonseca dijo esta semana que había operado de forma “irreprochable” durante 40 años y que jamás ha sido acusada ni imputada de algún delito.

Después de la crisis financiera de 2008 y la recesión que le siguió, los gobiernos de los países industrializados han emprendido una ofensiva sin precedentes contra la evasión tributaria, motivados por la necesidad de reducir sus déficits fiscales y responder a una serie de escándalos producidos por la filtración de documentos, de los cuales el caso de Panamá es sólo el más reciente.

Otras recientes filtraciones han involucrado las operaciones de banca privada de HSBC Holdings PLC en Suiza, que es acusado de proveer servicios a evasores fiscales, y una serie de documentos que muestran cómo Luxemburgo ayudaba a las multinacionales a reducir el pago de impuestos.

La persistente ofensiva contra la evasión fiscal y el lavado de dinero ha hecho que algunos busquen paraísos fiscales “alternativos, más lejanos e incluso más exóticos”, dice Marc Sanders, director de Taxand, una firma internacional de asesoría tributaria.

Suiza, Luxemburgo y otras jurisdicciones han estado sometidas a la presión sostenida de un conjunto de leyes que se aprobaron después de la crisis financiera, tanto en Estados Unidos como en Europa. El gobierno estadounidense dio el puntapié inicial en 2010 con la promulgación de la Ley de Cumplimiento Fiscal de Cuentas Extranjeras (FATCA, por sus siglas en inglés), que exige que las entidades financieras revelen las identidades de sus clientes estadounidenses y los activos que poseen. Eso ha llevado a una serie de acuerdos extrajudiciales entre el gobierno de EE.UU. y los bancos suizos.

Suiza, Luxemburgo y otras jurisdicciones han estado sometidas a la presión sostenida de un conjunto de leyes que se aprobaron después de la crisis financiera, tanto en Estados Unidos como en Europa. El gobierno estadounidense dio el puntapié inicial en 2010 con la promulgación de la Ley de Cumplimiento Fiscal de Cuentas Extranjeras (FATCA, por sus siglas en inglés), que exige que las entidades financieras revelen las identidades de sus clientes estadounidenses y los activos que poseen. Eso ha llevado a una serie de acuerdos extrajudiciales entre el gobierno de EE.UU. y los bancos suizos.

La Unión Europea no demoró en seguir el ejemplo y presionó a países como Suiza y Luxemburgo para que compartieran información sobre las cuentas de sus connacionales en el exterior. A mediados del año pasado, la UE divulgó los nombres de 30 jurisdicciones tributarias que no habían colaborado, basados en los datos de los diferentes países de la UE.

“Incluso las jurisdicciones británicas están bajo presión”, indica Ronen Palan, profesor de la City University of London, quien ha escrito varios libros sobre paraísos fiscales. Mencionó las Islas del Canal, que incluyen Jersey y Guernesey.

Panamá, en cambio, “es independiente y no trata de competir con el resto sobre, supuestamente, poner la casa en orden”, asevera.

Saint-Amans afirma que Panamá, que no es miembro de la OCDE, ha sido renuente ante iniciativas recientes como el intercambio de información de cuentas bancarias entre autoridades nacionales si surge una solicitud o en forma automática, además de una convención multilateral de asistencia mutua en temas tributarios.

“Por alguna razón u otra decidieron seguir siendo una jurisdicción bastante reservada”, dice Saint-Adams.

Funcionarios panameños no pudieron ser contactados de inmediato para que comentaran al respecto.

Ramón Fonseca Mora, el cofundador de Mossack Fonseca, formó parte del gobierno del ex presidente Ricardo Martinelli.

En un extenso comunicado publicado en Internet, Mossack Fonseca señaló que el Grupo de Acción Financiera Internacional, un organismo intergubernamental formado en 1989 para combatir el lavado de dinero, eliminó en febrero a Panamá de su lista de jurisdicciones que no colaboraban.

Otras jurisdicciones se podrían estar beneficiando de la lucha contra los paraísos fiscales tradicionales. Palan observa “señales de un movimiento hacia Asia” en las cifras sobre ahorros y depósitos de los bancos globales que publica el Banco de Pagos Internacionales, con sede en Basilea, Suiza. “El giro es claramente hacia Singapur, Dubai y Hong Kong”, dice.

Aun así, las campañas globales contra la evasión fiscal han alentado a más de 500.000 personas a declarar sus cuentas offshore en los últimos años, lo que ha generado unos 50.000 millones de euros (US$57.000 millones) en impuestos, estima Saint-Amans.

La presión tampoco ha cedido. Los líderes de las 20 mayores economías del mundo prometieron en noviembre reformar los estándares globales para combatir la evasión de impuestos. Holanda y el Reino Unido han señalado que adoptarán registros públicos con los nombres de los dueños de las empresas. La UE, asimismo, trata de elaborar su propia “lista negra” de paraísos fiscales que no colaboran.

Sin embargo, los expertos advierten que firmar acuerdos no significa que haya llegado la hora de declarar victoria sobre los paraísos fiscales.

“Las zonas exentas de impuestas existían incluso durante la Roma antigua”, señala Sanders. “Probablemente habrá países dispuestos a colaborar con esta clase de estructuras”.

Fuente: The Wall Street Journal, 05/04/16.

Foreign Account Tax Compliance Act

La Ley de cumplimiento tributario de cuentas extranjeras, conocida principalmente por sus siglas en inglés FATCA (Foreign Account Tax Compliance Act) es una Ley de Estados Unidos aprobada por el Congreso de Estados Unidos en 2010 y que está vigente desde 2013. Tiene como objetivo controlar la evasión fiscal de residentes norteamericanos mediante la identificación de los ciudadanos y residentes de ese país que tengan dinero o fondos depositado en instituciones financieras extranjeras. Para ello se requiere obligatoriamente a todas las instituciones financieras de fuera de ese país para que identifiquen e informen de los ciudadanos y residentes norteamericanos que tienen depósitos e inversiones en esos bancos. Deben poner a disposición del IRS (Internal Revenue Service es la autoridad fiscal de Estados Unidos) información relacionada con cuentas y productos financieros de dichas personas.

Para las entidades financieras que no acepten firmar acuerdos con el IRS, la ley prevé que las transferencias de rendimientos y otros conceptos provenientes de esos activos en el exterior, estén sujetos a una retención del 30%. Esta sanción por no reportar la información es en la práctica una prohibición para hacer negocios en Estados Unidos.

Para facilitar y reducir los problemas legales y costes de transacción del cumplimiento de esta ley, que tiene carácter extraterritorial por abarcar a las entidades financieras extranjeras sin posible presencia en Estados Unidos, este país ha firmado Acuerdos Intergubernamentales para implementar FATCA.

Fuente: Wikipedia, 2016.

Los bancos globales son usuarios frecuentes de los servicios offshore

Por Margot Patrick, Laurence Fletcher y Rachel Louise Ensign.

Las compañías offshore creadas en Panamá, las Islas Vírgenes Británicas y otros lugares pueden ser impenetrables para las autoridades o cualquiera que quiera investigar. Esto las ha convertido en vehículos legítimos para proteger patrimonios y planear estrategias tributarias, pero también en un escondite para los evasores de impuestos, el fraude y cosas peores.

Algunos de los mayores bancos del mundo, cuyos clientes buscan discreción, operan con los especialistas en paraísos fiscales que crean y registran empresas, encuentran miembros de juntas directivas y accionistas “nominados” que ocupan el lugar de los verdaderos dueños en formularios y arman estructuras complejas y a la medida.

Algunos de los mayores bancos del mundo, cuyos clientes buscan discreción, operan con los especialistas en paraísos fiscales que crean y registran empresas, encuentran miembros de juntas directivas y accionistas “nominados” que ocupan el lugar de los verdaderos dueños en formularios y arman estructuras complejas y a la medida.

Según el Consorcio Internacional de Periodistas de Investigación (ICIJ, por sus siglas en inglés), HSBC Holdings PLC, UBS Group AG y Credit Suisse AG estuvieron entre los que más usaron los servicios de creación de empresas de Mossack Fonseca, la firma de abogados panameña cuya cantidad masiva de documentos internos ha sido revisada por el grupo periodístico.

HSBC y sus afiliadas pidieron más de 2.300 empresas de un total de 15.600 que Mossack Fonseca ayudó a establecer para sus clientes en más de 40 años, dijo ICIJ.

El propio presidente ejecutivo de HSBC, Stuart Gulliver, utilizó una vez una empresa panameña creada por Mossack Fonseca para ocultar la propiedad de su cuenta personal de HSBC en Suiza. Gulliver dijo a legisladores británicos que quería ocultar de colegas curiosos el monto de su bonificación y que él no escogió la estructura.

Una vocera de HSBC señaló que los clientes con cuentas offshore son investigados a fondo. Un portavoz de UBS dijo que el banco conducía sus negocios en completa conformidad con las leyes y regulaciones vigentes y que “no tiene interés en fondos que no son gravados o que provienen de actividades ilícitas”.

Credit Suisse indicó que se rige por todas las leyes locales y que los clientes deben comprobar que cumplen con sus responsabilidades fiscaless. Tidjane Thiam, presidente ejecutivo del banco, señaló en Hong Kong que la entidad es “muy insistente” en que los clientes cumplan las regulaciones fiscales. “Sólo fomentamos el uso de estructuras cuando tienen un propósito económico legítimo”, enfatizó.

Mossack Fonseca señaló que “nada en los documentos filtrados sugiere que haya hecho algo mal o ilegal”. En un sitio web creado para los medios de comunicación, la firma dijo que siempre ha cumplido los protocolos internacionales para “asegurar, hasta donde sea razonablemente posible, que las empresas que incorpora no son usadas para evadir impuestos, lavar dinero, financiar el terrorismo u otros propósitos ilícitos”.

Astutos especialistas en paraísos fiscales pueden ensamblar una red de empresas que satisfagan las necesidades específicas del cliente aprovechando las ventajas de cada jurisdicción. Por ejemplo, los rusos querrán mantener activos extranjeros en una empresa en Chipre debido a tratados fiscales favorables. Pero Chipre tiene una lista de registro de accionistas corporativos, de modo que los inversionistas de una empresa chipriota pueden ser firmas inscriptas en otras partes.

Ni Panamá ni las Islas Vírgenes Británicas (BVI) requieren que las empresas den a conocer los propietarios en un registro público, lo que significa que quienes traten de rastrear a los verdaderos dueños no obtendrán pistas en el país.

Ni Panamá ni las Islas Vírgenes Británicas (BVI) requieren que las empresas den a conocer los propietarios en un registro público, lo que significa que quienes traten de rastrear a los verdaderos dueños no obtendrán pistas en el país.

Por ejemplo, un artículo de 2014 de The Wall Street Journal halló que la agencia de publicidad rusa Vi era en gran parte controlada por empresas chipriotas, algunas de las cuales eran propiedad de firmas panameñas y de las Islas Vírgenes. No estaba claro quiénes eran los verdaderos dueños de las empresas, lo que representa un dolor de cabeza para compañías estadounidenses que tratan de determinar si están violando sanciones contra Rusia al hacer negocios con Vi.

En ese entonces, un vocero de Vi afirmó que Bank Rossiya, un banco ruso sancionado, poseía de forma indirecta 16% de la agencia, pero que ningún otro accionista había sido sancionado.

En otro ejemplo, los liquidadores del fondo de cobertura Heather Capital, sostuvieron en documentos presentados ante un tribunal de Escocia que 19 millones de libras esterlinas (US$27 millones) de Heather fueron desviados de forma fraudulenta a un corredor de bolsa llamado Nicholas Levene. El dinero fue enviado a la cuenta bancaria en Mónaco de una empresa panameña suya. Otros 9,4 millones de libras se dirigieron a una compañía de las Islas Vírgenes Británicas controlada por Gregory King, quien a su vez controlaba Heather, de acuerdo con los liquidadores.

Levene, quien cumple una condena de 13 años por fraude en un caso no relacionado, no pudo ser contactado para que comentara. Un abogado de King no respondió inmediatamente a solicitudes de comentarios.

A lo largo de los años, agencias reguladoras y policiales han endurecido las restricciones en estas jurisdicciones. Las Islas Caimán, domicilio de buena parte de la industria de fondos de cobertura que mueve US$2,9 billones estuvo por mucho tiempo bajo escrutinio pero ahora es “un centro líder para titulización y fondos de cobertura que no plantean problemas”, señaló Peter Astleford, socio de la firma de abogados Dechert. En 2009, las Islas Caimán pasaron a la lista blanca que la Organización para la Cooperación y el Desarrollo Económico mantiene de países que, en su mayoría, han implementado estándares tributarios internacionales.

Panamá tiene un historial con más altibajos. El informe de ICIJ ha “arrojado luz sobre la cultura y prácticas de secreto de Panamá”, dijo Ángel Gurría, secretario general de la OCDE. El funcionario llamó al país “el último gran reducto que sigue permitiendo que fondos sean ocultos offshore de las autoridades fiscales y policiales”.

Hasta febrero, Panamá estaba en la lista negra compilada por el Grupo de Acción Financiera Contra el Blanqueo de Capitales (FATF, por sus siglas en inglés) de países con estándares débiles en cuanto al lavado de dinero y la financiación del terrorismo.FATF eliminó en febrero a Panamá de la lista porque había establecido el marco legal y regulatorio necesario.

Hasta febrero, Panamá estaba en la lista negra compilada por el Grupo de Acción Financiera Contra el Blanqueo de Capitales (FATF, por sus siglas en inglés) de países con estándares débiles en cuanto al lavado de dinero y la financiación del terrorismo.FATF eliminó en febrero a Panamá de la lista porque había establecido el marco legal y regulatorio necesario.

En años recientes, las autoridades estadounidenses han aplicado con renovado vigor las leyes contra delitos financieros, lo que ha llevado a bancos de EE.UU. y Europa a pagar multas gigantescas por violaciones de sanciones, deficiencias en los controles de lavado de dinero y evasión fiscal. Muchos bancos han reforzado sus defensas.

Se supone que las entidades financieras deben investigar a posibles clientes y aplicar un escrutinio adicional a funcionarios públicos, sus familias y sus socios empresariales, el tipo de personas que los documentos de Panamá han puesto en los titulares de la prensa.

Ver: La importancia del Protocolo “Conozca a su Cliente”

Los documentos de Panamá son “un ejemplo perfecto” de por qué los bancos deberían estudiar a fondo a sus clientes. señala Brent Newman, vicepresidente ejecutivo de Accuity Inc., filial de RELX Group. “Estas personas tienen en general la capacidad o el acceso para cometer fechorías financieras”.

—Kane Wu, en Hong Kong, contribuyó a este artículo.

Fuente: The Wall Street Journal, 05/04/16.

The World’s Favorite New Tax Haven Is the United States

Moving money out of the usual offshore secrecy havens and into the U.S. is a brisk new business.

By Jesse Drucker.

Bloomberg Businessweek. January 27, 2016.

Last September, at a law firm overlooking San Francisco Bay, Andrew Penney, a managing director at Rothschild & Co., gave a talk on how the world’s wealthy elite can avoid paying taxes.

His message was clear: You can help your clients move their fortunes to the United States, free of taxes and hidden from their governments.

After years of lambasting other countries for helping rich Americans hide their money offshore, the U.S. is emerging as a leading tax and secrecy haven for rich foreigners. By resisting new global disclosure standards, the U.S. is creating a hot new market, becoming the go-to place to stash foreign wealth. Everyone from London lawyers to Swiss trust companies is getting in on the act, helping the world’s rich move accounts from places like the Bahamas and the British Virgin Islands to Nevada, Wyoming, and South Dakota.

“How ironic—no, how perverse—that the USA, which has been so sanctimonious in its condemnation of Swiss banks, has become the banking secrecy jurisdiction du jour,” wrote Peter A. Cotorceanu, a lawyer at Anaford AG, a Zurich law firm, in a recent legal journal. “That ‘giant sucking sound’ you hear? It is the sound of money rushing to the USA.”

Rothschild, the centuries-old European financial institution, has opened a trust company in Reno, Nev., a few blocks from the Harrah’s and Eldorado casinos. It is now moving the fortunes of wealthy foreign clients out of offshore havens such as Bermuda, subject to the new international disclosure requirements, and into Rothschild-run trusts in Nevada, which are exempt.

The U.S. “is effectively the biggest tax haven in the world”

—Andrew Penney, Rothschild & Co.

The firm says its Reno operation caters to international families attracted to the stability of the U.S. and that customers must prove they comply with their home countries’ tax laws. Its trusts, moreover, have “not been set up with a view to exploiting that the U.S. has not signed up” for international reporting standards, said Rothschild spokeswoman Emma Rees.

Others are also jumping in: Geneva-based Cisa Trust Co. SA, which advises wealthy Latin Americans, is applying to open in Pierre, S.D., to “serve the needs of our foreign clients,” said John J. Ryan Jr., Cisa’s president.

Trident Trust Co., one of the world’s biggest providers of offshore trusts, moved dozens of accounts out of Switzerland, Grand Cayman, and other locales and into Sioux Falls, S.D., in December, ahead of a Jan. 1 disclosure deadline.

“Cayman was slammed in December, closing things that people were withdrawing,” said Alice Rokahr, the president of Trident in South Dakota, one of several states promoting low taxes and confidentiality in their trust laws. “I was surprised at how many were coming across that were formerly Swiss bank accounts, but they want out of Switzerland.”

Why the Wealthy Are Moving Their Money Into the U.S.

Rokahr and other advisers said there is a legitimate need for secrecy. Confidential accounts that hide wealth, whether in the U.S., Switzerland, or elsewhere, protect against kidnappings or extortion in their owners’ home countries. The rich also often feel safer parking their money in the U.S. rather than some other location perceived as less-sure.

“I do not hear anybody saying, ‘I want to avoid taxes,’ ” Rokahr said. “These are people who are legitimately concerned with their own health and welfare.”

No one expects offshore havens to disappear anytime soon. Swiss banks still hold about $1.9 trillion in assets not reported by account holders in their home countries, according to Gabriel Zucman, an economics professor at the University of California at Berkeley. Nor is it clear how many of the almost 100 countries and other jurisdictions that have signed on will actually enforce the new disclosure standards, issued by the Organisation for Economic Co-operation and Development, a government-funded international policy group.

There’s nothing illegal about banks luring foreigners to put money in the U.S. with promises of confidentiality as long as they are not intentionally helping to evade taxes abroad. Still, the U.S. is one of the few places left where advisers are actively promoting accounts that will remain secret from overseas authorities.

Illustration: Steph Davidson

Rothschild’s Reno office is at the forefront of that effort. “The Biggest Little City in the World” is not an obvious choice for a global center of capital flight. If you were going to shoot a film set in Las Vegas circa 1971, you would film it in Reno. Its casino hotels tower above the bail bondsmen across the street, available 24/7, as well as pawnshops stocked with an array of firearms. The pink neon lights at casinos like Harrah’s and the Eldorado still burn bright. But these days, their floors are often empty, with travelers preferring to gamble in Las Vegas, an hour’s flight away.

The offices of Rothschild Trust North America LLC aren’t easy to find. They’re on the 12th floor of Porsche’s former North American headquarters building, a few blocks from the casinos. (The U.S. attorney’s office is on the sixth floor.) Yet the lobby directory does not list Rothschild. Instead, visitors must go to the 10th floor, the offices of McDonald Carano Wilson LLP, a politically connected law firm. Several former high-ranking Nevada state officials work there, as well as the owner of some of Reno’s biggest casinos and numerous registered lobbyists. One of the firm’s tax lobbyists is Robert Armstrong, viewed as the state’s top trusts and estates attorney, and a manager of Rothschild Trust North America.

The trust company was set up in 2013 to cater to international families, particularly those with a mix of assets and relatives in the U.S. and abroad, according to Rothschild. It caters to customers attracted to the “stable, regulated environment” of the U.S., said Rees, the Rothschild spokeswoman.

“We do not offer legal structures to clients unless we are absolutely certain that their tax affairs are in order; both clients themselves and independent tax lawyers must actively confirm to us that this is the case,” Rees said.

The managing director of the Nevada trust company is Scott Cripps, an amiable California tax attorney who used to run the trust services for Bank of the West, now part of French financial-services giant BNP Paribas SA. Cripps explained that moving money out of traditional offshore secrecy jurisdictions and into Nevada is a brisk new line of business for Rothschild.

“There’s a lot of people that are going to do it,” said Cripps. “This added layer of privacy is kicking them over the hurdle” to move their assets into the U.S. For wealthy overseas clients, “privacy is huge, especially in countries where there is corruption.”

One wealthy Turkish family is using Rothschild’s trust company to move assets from the Bahamas into the U.S., he said. Another Rothschild client, a family from Asia, is moving assets from Bermuda into Nevada. He said customers are often international families with offspring in the U.S.

For decades, Switzerland has been the global capital of secret bank accounts. That may be changing. In 2007, UBS Group AG banker Bradley Birkenfeld blew the whistle on his firm helping U.S. clients evade taxes with undeclared accounts offshore. Swiss banks eventually paid a price. More than 80 Swiss banks, including UBS and Credit Suisse Group AG, have agreed to pay about $5 billion to the U.S. in penalties and fines.

“I was surprised at how many were coming across that were formerly Swiss bank accounts, but they want out of Switzerland”

Those firms also include Rothschild Bank AG, which last June entered into a nonprosecution agreement with the U.S. Department of Justice. The bank admitted helping U.S. clients hide income offshore from the Internal Revenue Service and agreed to pay an $11.5 million penalty and shut down nearly 300 accounts belonging to U.S. taxpayers, totaling $794 million in assets.

The U.S. was determined to put an end to such practices. That led to a 2010 law, the Foreign Account Tax Compliance Act, or Fatca, that requires financial firms to disclose foreign accounts held by U.S. citizens and report them to the IRS or face steep penalties.

Inspired by Fatca, the OECD drew up even stiffer standards to help other countries ferret out tax dodgers. Since 2014, 97 jurisdictions have agreed to impose new disclosure requirements for bank accounts, trusts, and some other investments held by international customers. Of the nations the OECD asked to sign on, only a handful have declined: Bahrain, Nauru, Vanuatu—and the United States.

“I have a lot of respect for the Obama administration because without their first moves we would not have gotten these reporting standards,” said Sven Giegold, a member of the European Parliament from Germany’s Green Party. “On the other hand, now it’s time for the U.S. to deliver what Europeans are willing to deliver to the U.S.”

The Treasury Department makes no apologies for not agreeing to the OECD standards.

“The U.S. has led the charge in combating international tax evasion using offshore financial accounts,” said Treasury spokesman Ryan Daniels. He said the OECD initiative “builds directly” on the Fatca law.

For financial advisers, the current state of play is simply a good business opportunity. In a draft of his San Francisco presentation, Rothschild’s Penney wrote that the U.S. “is effectively the biggest tax haven in the world.” The U.S., he added in language later excised from his prepared remarks, lacks “the resources to enforce foreign tax laws and has little appetite to do so.”

Firms aren’t wasting time to make the most of the current environment. Bolton Global Capital, a Boston-area financial advisory firm, recently circulated this hypothetical example in an e-mail: A wealthy Mexican opens a U.S. bank account using a company in the British Virgin Islands. As a result, only the company’s name would be sent to the BVI government, while the identity of the person owning the account would not be shared with Mexican authorities.

The U.S. failure to sign onto the OECD information-sharing standard is “proving to be a strong driver of growth for our business,” wrote Bolton’s chief executive officer, Ray Grenier, in a marketing e-mail to bankers. His firm is seeing a spike in accounts moved out of European banks—“Switzerland in particular”—and into the U.S. The new OECD standard “was the beginning of the exodus,” he said in an interview.

The U.S. Treasury is proposing standards similar to the OECD’s for foreign-held accounts in the U.S. But similar proposals in the past have stalled in the face of opposition from the Republican-controlled Congress and the banking industry.

At issue is not just non-U.S. citizens skirting their home countries’ taxes. Treasury also is concerned that massive inflows of capital into secret accounts could become a new channel for criminal money laundering. At least $1.6 trillion in illicit funds are laundered through the global financial system each year, according to a United Nations estimate.

Offering secrecy to clients is not against the law, but U.S. firms are not permitted to knowingly help overseas customers evade foreign taxes, said Scott Michel, a criminal tax defense attorney at Washington, D.C.-based Caplin & Drysdale who has represented Swiss banks and foreign account holders.

“To the extent non-U.S. persons are encouraged to come to the U.S. for what may be our own ‘tax haven’ characteristics, the U.S. government would likely take a dim view of any marketing suggesting that evading home country tax is a legal objective,” he said.

Rothschild says it takes “significant care” to ensure account holders’ assets are fully declared. The bank “adheres to the legal, regulatory, and tax rules wherever we operate,” said Rees, the Rothschild spokeswoman.

Penney, who oversees the Reno business, is a longtime Rothschild lawyer who worked his way up from the firm’s trust operations in the tiny British isle of Guernsey. Penney, 56, is now a managing director based in London for Rothschild Wealth Management & Trust, which handles about $23 billion for 7,000 clients from offices including Milan, Zurich, and Hong Kong. A few years ago he was voted “Trustee of the Year” by an elite group of U.K. wealth advisers.

In his September San Francisco talk, called “Using U.S. Trusts in International Planning: 10 Amazing Feats to Impress Clients and Colleagues,” Penney laid out legal ways to avoid both U.S. taxes and disclosures to clients’ home countries.

In a section originally titled “U.S. Trusts to Preserve Privacy,” he included the hypothetical example of an Internet investor named “Wang, a Hong Kong resident,” originally from the People’s Republic of China, concerned that information about his wealth could be shared with Chinese authorities.

Putting his assets into a Nevada LLC, in turn owned by a Nevada trust, would generate no U.S. tax returns, Penney wrote. Any forms the IRS would receive would result in “no meaningful information to exchange under” agreements between Hong Kong and the U.S., according to Penney’s PowerPoint presentation reviewed by Bloomberg.

Penney offered a disclaimer: At least one government, the U.K., intends to make it a criminal offense for any U.K. firm to facilitate tax evasion.

Rothschild said the PowerPoint was subsequently revised before Penney delivered his presentation. The firm provided what it said was the final version of the talk, which this time excluded several potentially controversial passages. Among them: the U.S. being the “biggest tax haven in the world,” the U.S.’s low appetite for enforcing other countries’ tax laws, and two references to “privacy” offered by the U.S.

“The presentation was drafted in response to a request by the organizers to be controversial and create a lively debate among the experienced, professional audience,” Rees said. “On reviewing the initial draft, these lines were not deemed to represent either Rothschild’s or Mr. Penney’s view. They were therefore removed.”

—With assistance from David Voreacos and Patrick Gower.

Source: bloomberg.com, January 27, 2016.

.

Paraísos fiscales: refugios de libertad

Por Gorka Etxeberria

El sector financiero offshore está creciendo a un ritmo varias veces superior al del PIB mundial. En los últimos años se ha acentuado la transferencia masiva de capitales desde los países convencionales hacia estos refugios de libertad donde la gente se encuentra a salvo de la voracidad de Hacienda. Este boom de lo offshore presagia un futuro en el que los países “normales” se van a ver obligados a reconocer por fin la libertad económica de las personas y de sus empresas.

El sector financiero offshore está creciendo a un ritmo varias veces superior al del PIB mundial. En los últimos años se ha acentuado la transferencia masiva de capitales desde los países convencionales hacia estos refugios de libertad donde la gente se encuentra a salvo de la voracidad de Hacienda. Este boom de lo offshore presagia un futuro en el que los países “normales” se van a ver obligados a reconocer por fin la libertad económica de las personas y de sus empresas.

El siglo XX pasará a la Historia como el siglo del máximo protagonismo del Estado. Los Estados-nación compactos, con pretensión de uniformidad etnocultural y con vocación de compartimentos estancos tuvieron su mayor auge en la primera mitad del siglo. Su glorificación condujo al totalitarismo y, después de la terrible conflagración bélica de los años cuarenta, mantuvieron su vigencia durante cuatro décadas más a causa de la Guerra Fría. Sólo el abrupto e inesperado final de ésta —y de la correspondiente situación de bipolaridad— ha hecho posible que asistamos ahora a un considerable cuestionamiento del exceso de Estado, y pueda el ciudadano individual recuperar poco a poco fragmentos de la soberanía que, de forma tan sutil como implacable, le había ido arrebatando la insaciable maquinaria estatal. Casi todas las voces coinciden en señalar que, si efectivamente el siglo XX fue una centuria marcada por la hegemonía social, cultural, política y económica de los Estados, el nuevo siglo será el de la máxima devolución de poder a la persona. Un indicio fundamental de esta tendencia podemos encontrarlo en el auge imparable de la resistencia ciudadana a las hasta ahora numerosas y frecuentemente dolorosas imposiciones del Estado en todos los órdenes de la vida. Esta resistencia, que constituye una auténtica rebelión silenciosa de las generaciones finiseculares contra el poder, ha tenido una multiplicidad de expresiones, desde la temprana revolución sexual de los años sesenta hasta la espiritual de los setenta y la moral de los ochenta, desde el movimiento mundial contra el servicio militar hasta la presión social en favor de la soberanía individual respecto a cuestiones como el aborto, la eutanasia o el consumo de estupefacientes, y desde el cuestionamiento de muchos elementos del Estado-providencia hasta la generalización y popularización de los paraísos fiscales y otras fórmulas de protección frente a la fiscalidad. En todos los casos expuestos, la persona ha reivindicado su libertad y el ámbito en el cual ésta se ejerce, es decir, su propiedad (la propiedad de su vida, de su cuerpo, de sus decisiones, de su trabajo y de su patrimonio). Esta reivindicación choca frontalmente con la autopercepción de los Estados, herederos directos del Antiguo Régimen, que se han civilizado y democratizado en su relación con las masas, pero no tanto en su relación directa con el individuo —relación que constituye la gran asignatura pendiente de la organización sociopolítica actual—.

El Estado tal como hoy todavía lo conocemos, pese a ser consciente de una acelerada deslegitimación por parte de las personas —a la cual, naturalmente, se resiste—, se percibe a sí mismo como el dueño último de cuantos recursos de toda índole se encuentran en su territorio, siendo los ciudadanos una especie de pseudopropietarios a quienes en cualquier momento se puede expropiar si es necesario (antes en nombre de la “patria” o del rey, ahora en función del “interés general” o de la sociedad). Esta condición de dueño último de todo y de todos, de señor absoluto de vidas y haciendas, se denomina “soberanía” y explica la arrogancia con la que los estados se han adueñado de todo tipo de bienes, desde el cuerpo y el trabajo de los seres humanos obligados a trabajar gratis para él (como soldados o en cualquier otra actividad) hasta tierras para construir autopistas, y, explica también el crecimiento desmedido de la presión fiscal a lo largo del siglo, que en algunos países occidentales ha alcanzado más del ochenta por ciento de los ingresos laborales de una persona o de los beneficios de la actividad empresarial, en lo que contituye una auténtica nulificación del autogobierno personal y una infantilización casi total de los seres humanos, con la administración pública como paternal tutor de todos los ciudadanos.

El Estado tal como hoy todavía lo conocemos, pese a ser consciente de una acelerada deslegitimación por parte de las personas —a la cual, naturalmente, se resiste—, se percibe a sí mismo como el dueño último de cuantos recursos de toda índole se encuentran en su territorio, siendo los ciudadanos una especie de pseudopropietarios a quienes en cualquier momento se puede expropiar si es necesario (antes en nombre de la “patria” o del rey, ahora en función del “interés general” o de la sociedad). Esta condición de dueño último de todo y de todos, de señor absoluto de vidas y haciendas, se denomina “soberanía” y explica la arrogancia con la que los estados se han adueñado de todo tipo de bienes, desde el cuerpo y el trabajo de los seres humanos obligados a trabajar gratis para él (como soldados o en cualquier otra actividad) hasta tierras para construir autopistas, y, explica también el crecimiento desmedido de la presión fiscal a lo largo del siglo, que en algunos países occidentales ha alcanzado más del ochenta por ciento de los ingresos laborales de una persona o de los beneficios de la actividad empresarial, en lo que contituye una auténtica nulificación del autogobierno personal y una infantilización casi total de los seres humanos, con la administración pública como paternal tutor de todos los ciudadanos.

Este nuevo “sheriff de Nottingham”, como el malvado personaje de la novela “Robin Hood”, está siempre al acecho para quitarle a la gente lo que es suyo. Ha moderado sus maneras y ha convencido a la mayoría de la conveniencia de sus impuestos, deslumbrando a las masas con todo tipo de infraestructuras y sistemas de “protección” social (logros, ambos, que la gente habría alcanzado por sí misma y en mejores condiciones mediante esa espontánea organización social que llamamos mercado). Pero la base del sistema sigue siendo la expropiación, y por montos mucho mayores en el siglo XX que los antiguos diezmos.

El Estado enseña los dientes a cualquiera que cuestiona su soberanía, porque es plenamente consciente de que sin este atributo tan cuestionable y obsoleto —al menos en su formulación presente y con sus actuales contenidos—, se tambalearía y daría paso a una situación de máxima libertad en la que los soberanos serían directamente los individuos, y las escasas funciones a desempeñar por entes colectivos no justificarían un Estado como el actual sino uno cien veces más pequeño y limitado. Esto asusta a millones de personas con un interés directo o indirecto en la continuidad del statu quo, desde los empresarios mercantilistas que viven de la protección estatal frente a sus competidores extranjeros hasta los líderes sindicales, desde los enormes regimientos de funcionarios públicos hasta la clase política en pleno. Todos estos sectores representan una coalición formidable, invencible por el ciudadano solo en una confrontación directa con semejante monstruo. Pero David está ganando a Goliat escapando del sistema, refugiándose en las oportunidades de afirmación de la soberanía individual que hoy permiten las nuevas tecnologías y la popularización de los transportes y las comunicaciones. ¿El Estado le sustrae su derecho a consumir marihuana? Vaya usted a Amsterdam. ¿Le impide abortar? Cruce la frontera o vuele al país más cercano con una legislación más liberal al respecto. ¿Le perjudica la debilidad de la moneda estatal? Protéjase cambiando su dinero a una moneda fuerte. ¿Le está robando a través de unos impuestos confiscatorios? Acuda a un paraíso fiscal. La globalización y la tecnologización de nuestra vida cotidiana son las grandes aliadas de la persona individual en su heroica resistencia frente al megaestado. Lo que no han conseguido los partidos políticos liberales o libertarios, ni los economistas “austriacos” ni el ejemplo de los grandes éxitos del sistema de pensiones chileno o de la revolución económica neozelandesa, lo están logrando los vuelos asequibles, las conexiones a Internet y, en definitiva, la abolición de las distancias en nuestro mundo.

El Estado enseña los dientes a cualquiera que cuestiona su soberanía, porque es plenamente consciente de que sin este atributo tan cuestionable y obsoleto —al menos en su formulación presente y con sus actuales contenidos—, se tambalearía y daría paso a una situación de máxima libertad en la que los soberanos serían directamente los individuos, y las escasas funciones a desempeñar por entes colectivos no justificarían un Estado como el actual sino uno cien veces más pequeño y limitado. Esto asusta a millones de personas con un interés directo o indirecto en la continuidad del statu quo, desde los empresarios mercantilistas que viven de la protección estatal frente a sus competidores extranjeros hasta los líderes sindicales, desde los enormes regimientos de funcionarios públicos hasta la clase política en pleno. Todos estos sectores representan una coalición formidable, invencible por el ciudadano solo en una confrontación directa con semejante monstruo. Pero David está ganando a Goliat escapando del sistema, refugiándose en las oportunidades de afirmación de la soberanía individual que hoy permiten las nuevas tecnologías y la popularización de los transportes y las comunicaciones. ¿El Estado le sustrae su derecho a consumir marihuana? Vaya usted a Amsterdam. ¿Le impide abortar? Cruce la frontera o vuele al país más cercano con una legislación más liberal al respecto. ¿Le perjudica la debilidad de la moneda estatal? Protéjase cambiando su dinero a una moneda fuerte. ¿Le está robando a través de unos impuestos confiscatorios? Acuda a un paraíso fiscal. La globalización y la tecnologización de nuestra vida cotidiana son las grandes aliadas de la persona individual en su heroica resistencia frente al megaestado. Lo que no han conseguido los partidos políticos liberales o libertarios, ni los economistas “austriacos” ni el ejemplo de los grandes éxitos del sistema de pensiones chileno o de la revolución económica neozelandesa, lo están logrando los vuelos asequibles, las conexiones a Internet y, en definitiva, la abolición de las distancias en nuestro mundo.

Refugios de libertad

La presión fiscal, la política arancelaria y las diversas formas de intromisión del Estado en los asuntos de la gente son las causas principales, si no únicas, de que en el mundo existan hoy más de cuarenta paraísos fiscales. Es una constante histórica que allí donde alguien intenta limitar la libertad humana, otro se ingenia un sistema para preservarla. No se trata de lugares gobernados por perversos políticos locales decididos a minar la “base fiscal” de los países “normales”, ni de jurisdicciones corrompidas por el dinero de malvados millonarios. Se trata de países y colonias que de forma absolutamente ética y legítima ofrecen a la gente un respiro, una válvula de escape frente a la persecución, es decir, un refugio. De ahí viene su nombre original en inglés: “tax havens” (refugios fiscales), mal traducido al español como “paraísos”. Aunque la palabra “paraísos” es bastante ajustada a la realidad, en contraposición con el infierno fiscal que representa la Hacienda pública de las jurisdicciones ordinarias, creo que el nombre original, “refugios”, da una idea más precisa de lo que acontece en esos lugares. La gente se refugia, se asila. Y si siente esa necesidad es porque en sus lugares de origen ocurre algo injusto. Nadie se tomaría las molestias —y hasta los riesgos— de refugiarse en Liechtenstein o en las Bermudas si se le cobraran unos impuestos de un cinco o diez por ciento, si montar una compañía en los países “normales” fuera cuestión de horas y costara mil dólares, si la actividad empresarial o la simple gestión de los ahorros no fuera una carrera de obstáculos en la que uno percibe siempre en la nuca el aliento amenazador de esos perros de presa humanos: los inspectores de Hacienda.

La presión fiscal, la política arancelaria y las diversas formas de intromisión del Estado en los asuntos de la gente son las causas principales, si no únicas, de que en el mundo existan hoy más de cuarenta paraísos fiscales. Es una constante histórica que allí donde alguien intenta limitar la libertad humana, otro se ingenia un sistema para preservarla. No se trata de lugares gobernados por perversos políticos locales decididos a minar la “base fiscal” de los países “normales”, ni de jurisdicciones corrompidas por el dinero de malvados millonarios. Se trata de países y colonias que de forma absolutamente ética y legítima ofrecen a la gente un respiro, una válvula de escape frente a la persecución, es decir, un refugio. De ahí viene su nombre original en inglés: “tax havens” (refugios fiscales), mal traducido al español como “paraísos”. Aunque la palabra “paraísos” es bastante ajustada a la realidad, en contraposición con el infierno fiscal que representa la Hacienda pública de las jurisdicciones ordinarias, creo que el nombre original, “refugios”, da una idea más precisa de lo que acontece en esos lugares. La gente se refugia, se asila. Y si siente esa necesidad es porque en sus lugares de origen ocurre algo injusto. Nadie se tomaría las molestias —y hasta los riesgos— de refugiarse en Liechtenstein o en las Bermudas si se le cobraran unos impuestos de un cinco o diez por ciento, si montar una compañía en los países “normales” fuera cuestión de horas y costara mil dólares, si la actividad empresarial o la simple gestión de los ahorros no fuera una carrera de obstáculos en la que uno percibe siempre en la nuca el aliento amenazador de esos perros de presa humanos: los inspectores de Hacienda.

Cuando una ley es injusta, la gente se resiste a cumplirla. Así, miles de jóvenes en todo el mundo se han resistido a cumplir el servicio militar —y muchos han ido a prisión por ello— y las sociedades generalmente les han dado la razón, hasta el punto de que este intolerable abuso estatal sobre la vida, el tiempo, el cuerpo y el trabajo de las personas ha quedado socialmente deslegitimado y está siendo abolido país tras país. Pues bien, aunque tenga un estigma social a veces insoportable —fomentado por la propaganda estatal pagada con los impuestos de la misma gente a la que se dirige—, el hecho de refugiarse en un paraíso fiscal no dista mucho conceptualmente, mutatis mutandis, de la insumisión a otro supuesto deber como es éste de prestar servicio armado al país.

Una palabra viene de inmediato a la mente cuando se discute la justificación moral de las obligaciones de toda índole que el Estado impone a las personas: “solidaridad”. La conclusión a la que el mundo está llegando tras las últimas décadas de rebelión individual en diferentes campos es que la solidaridad es una cualidad humana indisociable de la voluntad. Se puede incentivar pero no imponer, y suele aflorar por sí sola en cuantía suficiente —como demuestra el auge de las ONG— si se permite la actuación libre de la conciencia humana, en vez de organizarla desde un poder superior y paternal. La solidaridad es demasiado importante para dejarla en manos de los burócratas, y la gente empieza a darse cuenta de ello. La solidaridad forzada no es solidaridad sino abuso y expolio, y si se puede justificar en algún caso sería en muy contadas y excepcionales ocasiones, jamás como un mecanismo sistemático, articulado y planificado desde el poder político. ¿Es insolidario el emigrante que se lleva su capacidad intelectual y física a otro país porque las condiciones laborales creadas por la legislación corporativista y mercantilista le hacen imposible encontrar empleo? ¿Es insolidario el joven que se niega a perder un año de su vida —o su vida entera— en el servicio militar a esa entelequia que llaman “patria”? ¿Es insolidario quien refugia su dinero fuera de las fronteras nacionales, harto de que el “Gran Hermano” le succione su patrimonio para alimentar un sistema caduco e ineficaz? Insolidarios son quienes, ante cualquiera de estas situaciones, criminalizan al individuo en lugar de replantearse el sistema.

El auge de lo offshore

La palabra inglesa “offshore” (“fuera de la costa”) se emplea como sinónimo eufemístico de “paraíso fiscal”, ante la criminalización social a la que estas jurisdicciones han sido sometidas por los medios de propaganda estatales. El sector financiero offshore representa hoy, según los expertos, entre el diez y el quince por ciento de la riqueza mundial, cuando en 1994 no pasaba del cinco por ciento. El crecimiento es tan rápido que al término de la década de 2000 bien podría estar refugiado en estos lugares más de la mitad del capital mundial. Hasta hace unos años, los paraísos fiscales se consideraban como países y territorios reservados a grandes empresas y, sobre todo, a fortunas personales enormes. Pero la elevada presión fiscal del mundo desarrollado, que se ha reducido algo pero que sigue estando muy por encima de la medida esperada por la gente, junto a la simplificación y el abaratamiento de los viajes y las telecomunicaciones, ha hecho de lo offshore un entorno tentador y al alcance de cualquiera. Tener una cuenta cifrada o una sociedad exenta de impuestos ya no es un lujo, y en muchos casos es una necesidad.

¿Quién y cómo puede beneficiarse de los paraísos fiscales? En primer lugar son un refugio ideal para las personas que han ido ahorrando durante años y que o bien viven en países donde se les obliga a tener sus cuentas personales en una moneda nacional insegura (caso de varios países latinoamericanos) o bien han generado parte de su ahorro “en negro”, es decir, fuera del control estatal. En lugar de tener cantidades importantes debajo de la cama o perdiendo valor en la caja fuerte de un banco, ese dinero puede hacerse productivo realizando cualquier clase de inversión bursátil o simplemente manteniéndolo en una cuenta remunerada en un paraíso fiscal. Cualquier suma a partir de unos pocos miles de dólares justifica el recurso a estos territorios. Además, en los banco offshore se puede uno beneficiar de la ausencia de control de cambios y del uso exclusivo de monedas fuertes. Las cuentas bancarias normalmente admiten fondos en varias monedas, por lo que se puede diversificar cómodamente el capital teniendo en la misma cuenta una parte en dólares, otra en yenes y otra en francos suizos, por ejemplo. Las tarjetas de crédito emitidas por estos bancos se pueden utilizar en el país de residencia del interesado, y a veces sin dejar rastro. Y, por supuesto, estos bancos están obligados por ley a no suministrar información a las haciendas de los países “normales”, cosa que tampoco hace el propio gobierno del paraíso fiscal. Las cuentas se abren con enorme facilidad y las comisiones bancarias no son, por lo general, mucho más elevadas de lo habitual. Además de miles de bancos dedicados en exclusiva al negocio offshore, la mayoría de los principales bancos de cada país tienen bien organizada su estructura exterior y ofrecen a sus clientes todo tipo de facilidades para realizar y controlar sus depósitos, muchas veces sin siquiera desplazarse al paraíso fiscal en cuestión.

Empresarialmente, los paraísos fiscales constituyen en la actualidad una pieza clave del comercio internacional. En ellos se puede constituir una empresa en cuestión de horas, sin que se inmiscuya en ello la administración y por unas cantidades asequibles a cualquier bolsillo. Cada vez son más los profesionales independientes que cobran a sus clientes en el extranjero mediante este tipo de sociedades, cuyo precio no suele superar los mil quinientos dólares como mucho. Evitar la doble imposición, aliviar la carga fiscal que soportan y mantener el secreto de algunas operaciones comerciales son los principales motivos por los que las empresas acuden a un paraíso fiscal. No hay una sola multinacional que no tenga una sofisticada estructura offshore, y el tamaño de las compañías usuarias de estos territorios se ha reducido hasta alcanzar a muchas pequeñas y medianas empresas. Una de las ventajas del paraíso fiscal frente a la jurisdicción convencional es que la identidad de los verdaderos propietarios y administradores puede protegerse mediante figuras jurídicas que impiden a los Estados acceder a esa información. La extrema seriedad y confidencialidad de los despachos de abogados y del sector bancario son la clave del éxito de estos territorios, por lo que en la práctica totalidad de los casos uno puede estar tranquilo respecto a la seguridad de sus datos, de su identidad y de su patrimonio.

La hipocresía anti-offshore

Los Estados convencionales han reaccionado de dos formas ante el espectacular incremento del sector financiero offshore. Por una parte, han lanzado toda suerte de campañas de propaganda destinadas a deslegitimar y desprestigiar a los paraísos fiscales, presentándolos ante la opinión pública como nidos de terroristas, narcotraficantes y millonarios egoístas. Por otro, han intentado ponerle puertas al campo, legislando innumerables normas destinadas a dificultar el acceso de los ciudadanos a estos lugares y a asustar a la gente respecto a la utilización de un paraíso fiscal. Pero la realidad se impone y de nada le han servido a los Estados ni sus legislaciones liberticidas ni su hipocresía. Esta última tiene su mayor expresión en la tolerancia de facto de casi todos los grandes Estados frente a aquellos pequeños paraísos fiscales con los que comparten un mismo entorno geográfico y de idioma (Italia sobre San Marino, Francia respecto a Mónaco, Alemania con Luxemburgo, Gran Bretaña respecto a las islas de Man, Jersey y Guernsey, España frente a Andorra, Estados Unidos sobre Bermudas y Grand Cayman, etc.). Esa tolerancia se debe a la presión de la comunidad financiera de cada país, y a la preferencia de las haciendas públicas por mantener esas fortunas cerca, de forma que reviertan de una u otra manera en el país.

Los paraísos fiscales, salvo Suiza, suelen ser países minúsculos. Unos son antiguos y respetados microestados europeos. Otros son pequeñas islas del Caribe o del Pacífico sin muchos más recursos que el turismo y el sector offshore. Muchos son todavía países colonizados cuya escasa extensión y población les mantienen aún bajo depedencia política de la metrópoli, pero con una plena autonomía económica y fiscal. Todos ellos compiten entre sí por el aluvión de dinero que cada año huye de las economías ordinarias hacia el sector offshore. Son en la práctica totalidad de los casos territorios democráticos y con un correcto manejo de la economía doméstica. Algunos han logrado generar un elevadísimo nivel de vida para sus ciudadanos. Sin embargo, no faltan voces puritanas que exigen la anulación de sus “privilegios” y hasta la anexión a los países grandes cercanos, en el colmo de la arrogancia. Es lo que sucedió hace poco en Alemania, cuando se descubrió que el partido democristiano CDU tenía cuentas en Liechtenstein y hubo quienes se permitieron incluso reclamar la anulación de este pequeño país centroeuropeo. La OCDE intentó en 1998 y 1999 organizar a sus Estados miembros en una especie de cruzada contra el sector offshore, pero los mismos países que tanto vociferan contra los paraísos fiscales encontraron mil y un impedimentos para coordinarse. Tampoco las alarmistas conclusiones de la comisión Ruding del Parlamento Europeo motivaron acción alguna por parte de los Quince. En definitiva, la hipocresía no sirve cuando la realidad se impone, y la propaganda anti-offshore no es ni creíble ni eficaz. El dinero es de la gente y la gente quiere ser libre.

Un futuro “paradisiaco”

Los paraísos fiscales no son un mal sino un síntoma. La enfermedad que señalan es el prepotente soberanismo fiscal de los países frente a sus ciudadanos, la glorificación del Estado y la continua amenaza de éste a la propiedad de las personas y de las empresas. Esa y no otra es la dolencia, y la medicina que la combate se llama libertad económica. La globalización está suministrando a los individuos amplias dosis de ese medicamento milagroso. En el Occidente desarrollado hemos conquistado la libertad política, y América Latina se ha incorporado a ella tarde pero bien. Falta la libertad económica, y por ahora sólo los paraísos fiscales nos la proporcionan, mientras nuestros Estados nos la niegan. Además nos ayudan a forzarles para que nos la reconozcan de una vez. La tendencia apunta hacia un mundo donde el sheriff de Nottingham terminará recibiendo un sonoro y humillante corte de mangas y, en vista de no tener nada que recaudar por haber refugiado todos los aldeanos su dinero en el bosque offshore de Sherwood, bien custodiado por Robin Hood y sus amigos, se irá a casa con los bolsillos vacíos y dejará en paz, por fin, a las antiguas víctimas de su vampirismo convertidas ya en ex-súbditos económicamente libres.

(Agencia Opinionpress)

—Gorka Etxeberria Landaburu es escritor y periodista.

© Agencia digital Opinionpress, 2005.

xxxxxxxxx

.

Informe sobre los Paraísos fiscales

Por Jean-Pierre Chardon.

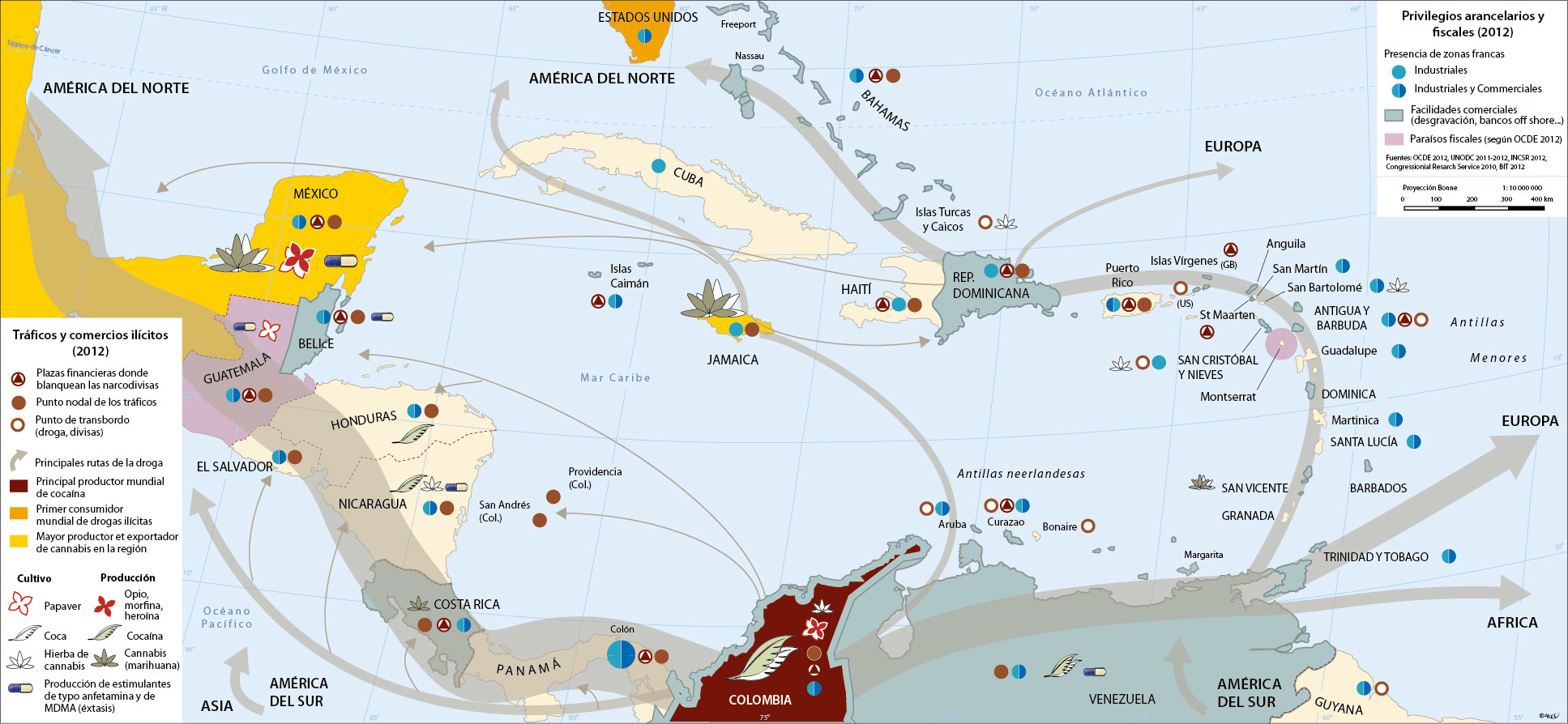

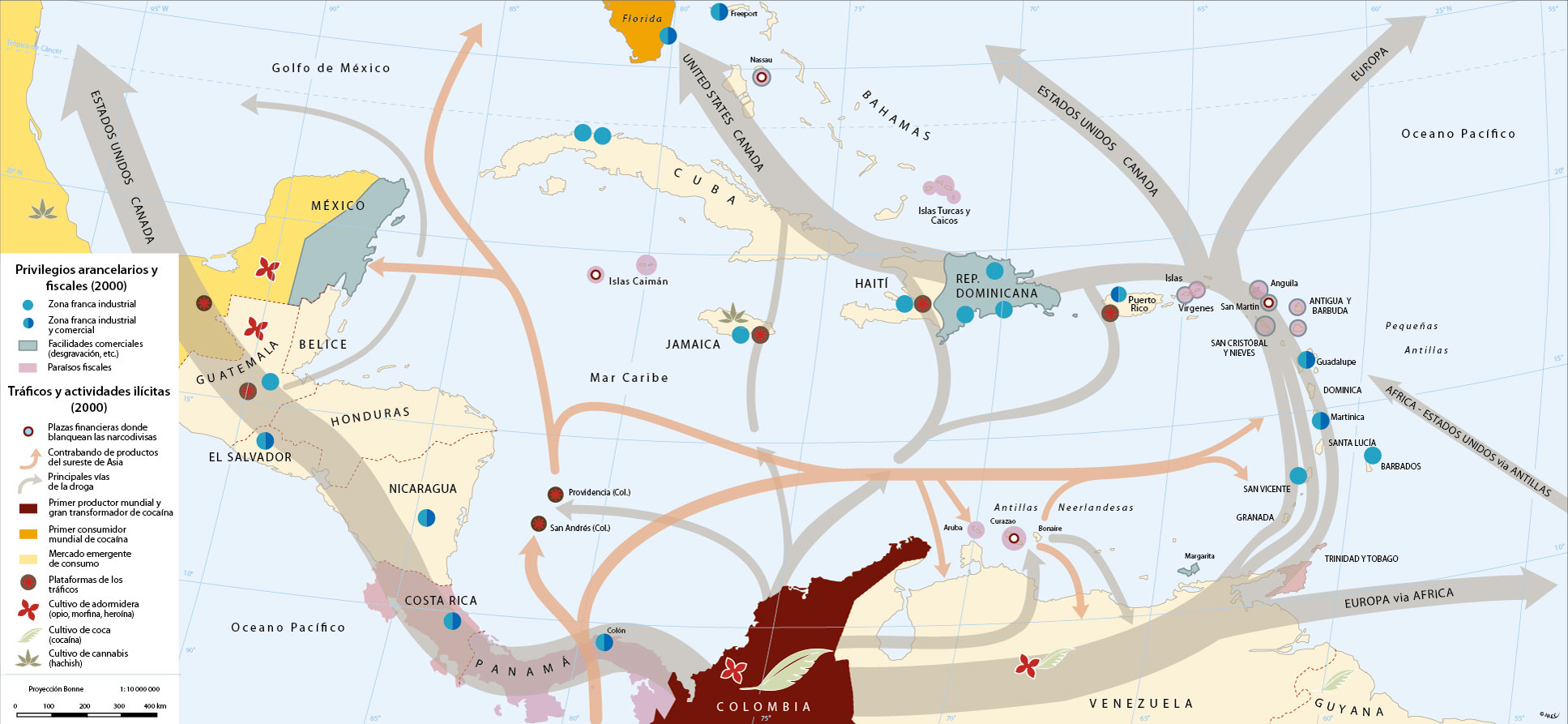

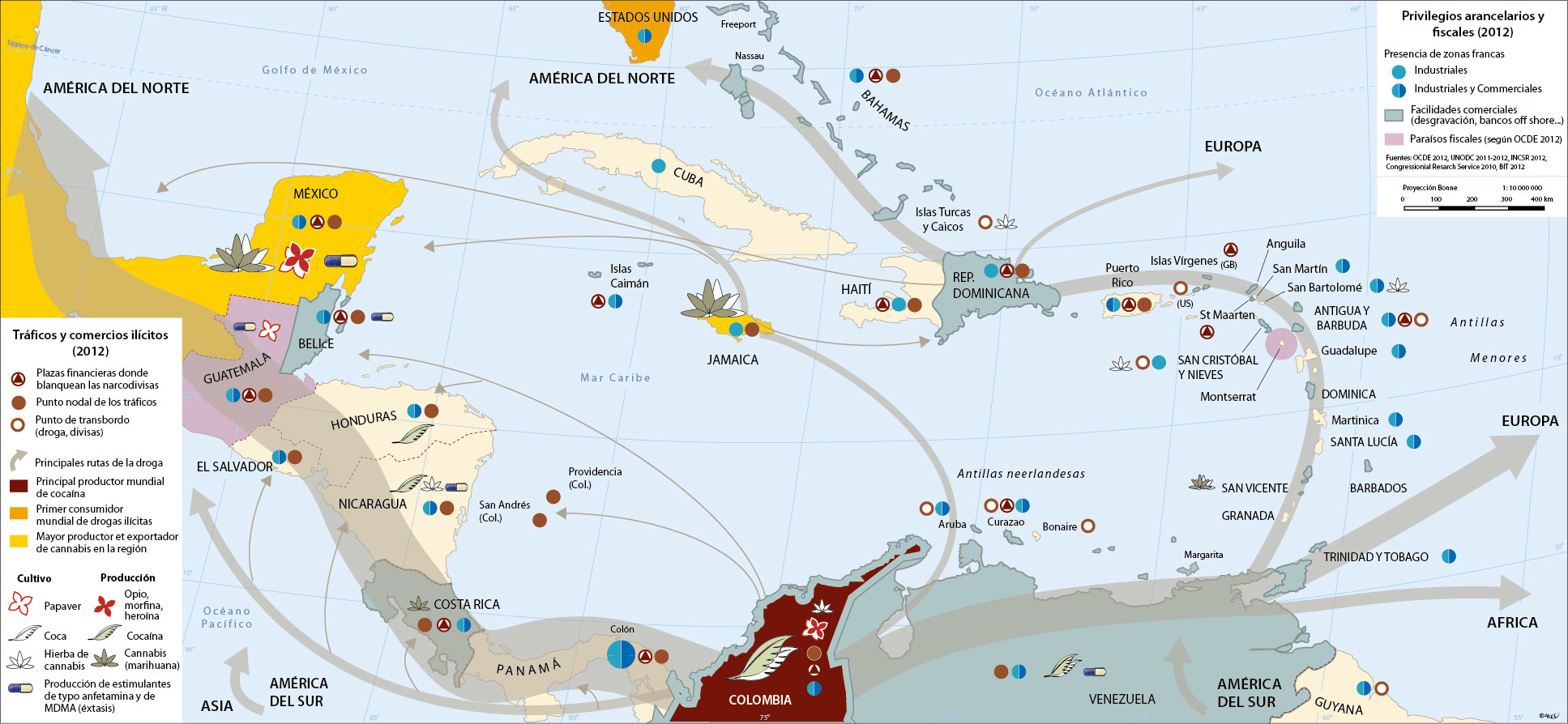

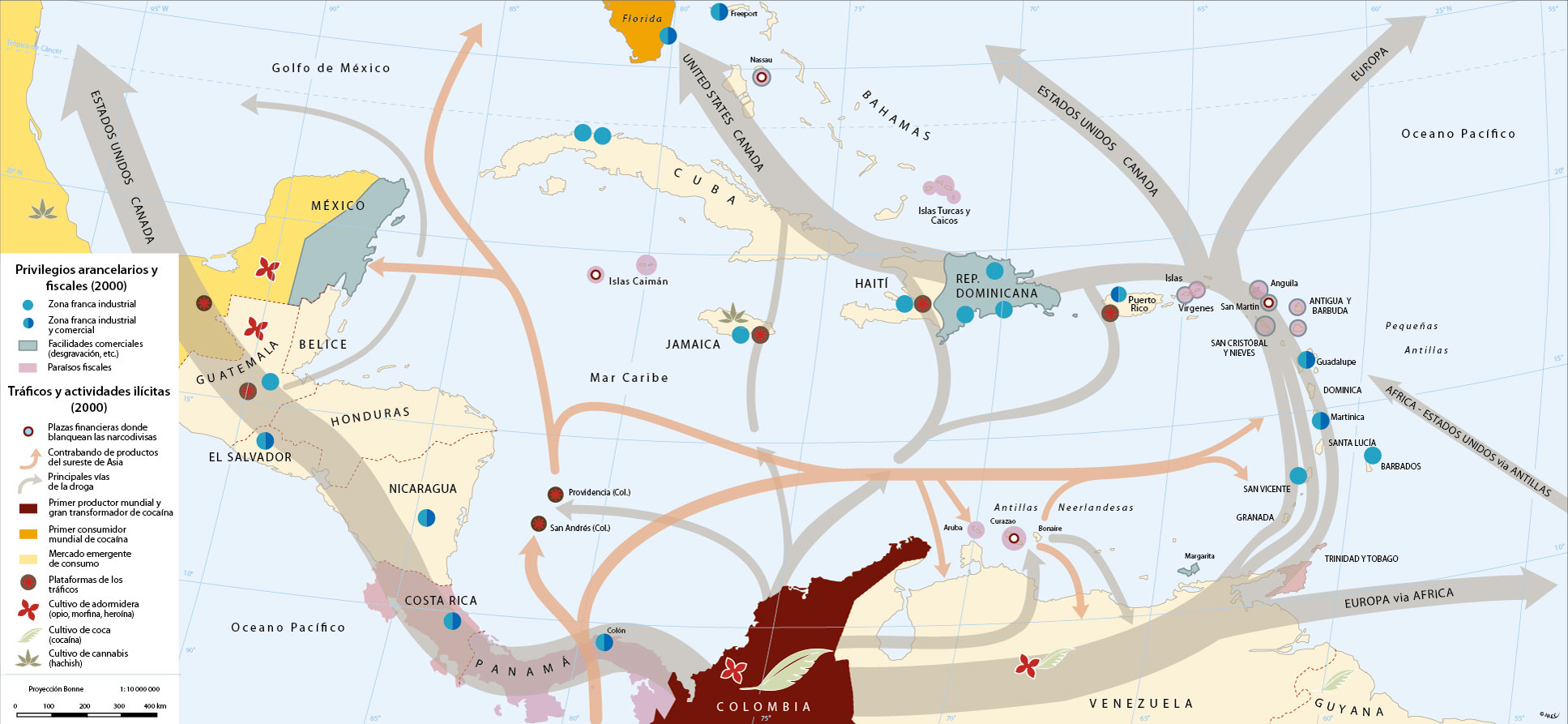

Paraisos fiscales (2007-2010)

La reciente crisis financiera ha puesto de relieve la existencia de áreas geográficas peculiares: los paraísos fiscales. Generalmente discretos, fueron señalados como uno de los lugares vitales para la finanza internacional cuya carencia de transparencia permitió que se extendiera esta crisis mediante la proliferación de productos financieros de alto rendimiento pero muy especulativos. Los principales responsables de la política mundial denunciaron el papel de estos paraísos fiscales, hicieron establecer una lista más o menos exhaustiva para que éstos proyectaran tener prácticas menos opacas y firmaran acuerdos con las autoridades financieras de los principales Estados. ¿Ha llegado el fin de los paraísos fiscales?

Si es cierto que entre otras, la zona caribeña es donde más se utilizan estas herramientas financieras, es señal de que la cuenca del Caribe está completamente sumergida en la globalización financiera. En un primer tiempo, después de recordar cuáles son la substancia y el papel que desempeñan los paraísos fiscales en la vida de la finanza mundial, tomaremos algunos ejemplos caribeños significativos: tres archipiélagos antillanos (las Bahamas, las islas Caimán, las Islas Vírgenes británicas) y Panamá, antes de examinar su porvenir con prudencia.

Si es cierto que entre otras, la zona caribeña es donde más se utilizan estas herramientas financieras, es señal de que la cuenca del Caribe está completamente sumergida en la globalización financiera. En un primer tiempo, después de recordar cuáles son la substancia y el papel que desempeñan los paraísos fiscales en la vida de la finanza mundial, tomaremos algunos ejemplos caribeños significativos: tres archipiélagos antillanos (las Bahamas, las islas Caimán, las Islas Vírgenes británicas) y Panamá, antes de examinar su porvenir con prudencia.

1. Nudos de gran importancia en la red financiera mundial

1.1. El paraíso fiscal o el arte de valorizar la soberanía

Una definición sencilla del paraíso fiscal podría designar un país en el que los residentes extranjeros, ciudadanos ricos o empresas internacionales, depositan su dinero para no pagar impuestos en sus países de origen.1 De hecho, los paraísos fiscales no solo son el resultado de estrategias privadas sino también de estrategias de grandes Estados que los utilizan para satisfacer a numerosos clientes. A éstos, los paraísos fiscales ofrecen una residencia jurídica ficticia, una desconexión de las transacciones en el tiempo y en el espacio, entre el sitio real donde ocurrieron y el sitio jurídico.

¿Cuales son los criterios que definen un paraíso fiscal para los utilizadores profesionales? Se trata primero de la existencia de una imposición mínima o nula para los no residentes que gozan de un secreto bancario inviolable; la libertad de circulación de los capitales internacionales debe ser completa, los procedimientos de registro muy rápidos, sencillos y poco controlados. Todo paraíso fiscal debe respaldarse en un centro financiero importante y disponer de una alta accesibilidad informática. El territorio también debe inspirar confianza a sus clientes mediante una estabilidad política y económica, y ofrecer placeres para la vida de los no residentes. Una serie de acuerdos financieros bilaterales con las grandes potencias económicas lo protege de toda medida perjudicial de represalia.

Es difícil establecer la lista de los paraísos fiscales, la Guía Chambost de paraísos fiscales (2005) incluye una centena entre los cuales se encuentran tanto grandes Estados (Reino Unido, Suiza) como islas (Antillas, Pacífico), micro territorios europeos (Andorra, Mónaco, Liechtenstein) y ciudades (Kaliningrad, Tel Aviv, Trieste, Tánger). A partir de la crisis financiera de 2007-2008 prolongada por la actual crisis económica que afecta todos los países occidentales, operaron re clasificaciones (cf. 3.) y el número de paraísos fiscales fue reducido después de medidas de saneamiento.

1.2. Creadores de empresas para clientes múltiples

La función principal de estos territorios offshore es crear empresas ad hoc para responder a las necesidades de los usuarios. Se trata primero de filiales de grandes empresas que satisfacen varios objetivos: cambiar el sitio de residencia de la empresa o de su propietario, ocultar la procedencia geográfica de los ingresos o organizar un sistema de ocultación fiscal. Así se crean, mediante una cuota de unos centenares de dólares, sociedades IBC (International Business Corporation) que permiten recaudar fondos en el mercado internacional a través de acciones u obligaciones. También permiten tener lucrativas actividades de “trading” en los mercados a plazos, pero no tienen contacto alguno con los habituales residentes del paraíso fiscal. La fundación que no tiene dueño ni accionistas, permite gestionar bienes y muchas veces es una entidad privada. El trust, por su parte, es el resultado de un acuerdo contractual entre personas privadas y facilita el establecimiento de una barrera entre el propietario legal de un activo y el beneficiario efectivo.2

Los clientes de estos dispositivos son numerosos en el mundo entero. Primero hay los clientes ricos del “private banking”. Multimillonarios en dólares, son dueños de múltiples residencias entre las cuales transitan en busca de la imposición mínima de sus bienes y beneficios.

Las empresas multinacionales, cuyos clientes son los más influyentes, buscan en el paraíso fiscal la reducción de sus impuestos, pero también a veces un modo de ocultar su pasivo a fin de presentar un mejor balance financiero para su cotización bursátil. Pero lo más importante es aprovechar el diferencial de imposición entre la fuente de los beneficios y la residencia de la sociedad matriz, la cual beneficiará del sistema mediante los precios de transferencia hacia sus filiales.3

Cualquier paraíso fiscal atrae a los profesionales de la finanza. Hace decenios que los bancos están presentes en los paraísos fiscales a través de filiales conectadas en las redes electrónicas de transferencia de fondos. En el paraíso fiscal, la filial bancaria sirve de pantalla, sobre todo para las transacciones ilegales (comisiones y retro-comisiones) y también para el blanqueo del dinero que proviene del crimen organizado y de varios tráficos (armas, narcotráfico, prostitución, juegos). A esos financieros se añaden las compañías aseguradoras, en particular las que están en relación con las empresas multinacionales. Todos manipulan fondos de inversiones especulativos (hedge funds) que son el nervio de las especulaciones bursátiles tanto físicas (materias primas) como financieras (productos sofisticados de alto riesgo como los subprimes). Siguiendo los pasos de esta nebulosa de la finanza, los profesionales del derecho y de las cuentas son grandes utilizadores de los centros offshore. ¿No se encuentran en ellos los cuatro grandes del Consejo Internacional cuya influencia es considerable sobre la finanza mundial?4 La función de estos profesionales es convalidar y comercializar nuevos productos financieros muy complejos que provienen de áridas matemáticas financieras y que, muchas veces, no tienen relación alguna con la realidad económica. En realidad, su objetivo principal es permitir importantes ganancias que remuneran les enormes riesgos que suponen. Por fin, los grandes Estados también usan de los paraísos fiscales para transacciones secretas que no pueden aparecer en las cuentas públicas.

1.3. Un legado anglosajón

A fines del siglo XIX se desarrolló una primera globalización económica caracterizada por une fuerte movilidad de los capitales más allá de las fronteras, en una época de afirmación más o menos agresiva del nacionalismo de los Estados naciones.5 Reconciliar soberanía y movimiento de capitales, ése era el dilema, particularmente para las potencias industriales como los Estados Unidos y Gran Bretaña que tenían la preocupación de apoyar la internacionalización de sus grandes empresas (petróleo, química, siderurgia, etc.). Como los tratados comerciales bilaterales no parecían proponer soluciones convenientes, las empresas privadas se esforzaron en solucionar el problema entre ellos. Fueron abogados de empresa de Nueva York los que sugirieron al Gobernador del Estado de New Jersey aumentar sus ingresos mediante la propuesta de un límite máximo de los impuestos a cualquier sociedad que se instalara en Estado. El Gobernador del Delaware hizo lo mismo en su ley fiscal de 1898.6

A este primer aspecto del offshore –la atracción de las empresas por motivos fiscales– iba a juntarse la decisión de los jueces londinenses que crearon, por dichos motivos, el concepto de residencia ficticia7 definida a partir del sitio de residencia de los que controlaban y eran dueños de la empresa. Entonces, las empresas británicas trasladaron sus consejos de administración al extranjero, huyendo así de los impuestos británicos. La última piedra del paraíso fiscal fue la ley suiza de 1934 sobre el secreto bancario que vino a ser inviolable so pena de persecución penal.

Hasta en los años 1960, los paraísos fiscales, todavía poco numerosos, eran ante todo refugios fiscales para ciudadanos ricos y para unas escasas grandes sociedades. Pero, en 1957, se creó en Londres el mercado de los “eurodólares”; así el banco de Inglaterra autorizó transacciones financieras con una divisa diferente de la libra esterlina entre dos entidades no residentes, fuera de todo control. Fue un paso decisivo hacia la globalización financiera. El eurodólar llegó a ser un juego de escrituras contables que permitía que un banco ubicado fuera de los Estados Unidos efectuara operaciones en dólares sin que fueran consideradas como realizadas en el sitio de residencia del banco sino en un espacio ficticio, el offshore, sin control público.

Armado de la firme voluntad de hacer de Londres el mayor centro financiero del mundo, el Banco de Inglaterra, independiente del poder político pero atento a las necesidades de los potentes banqueros de la City, atrajo a los grandes bancos norteamericanos. Sin embargo, éstos se dieron cuenta de que al establecerse en los territorios británicos de ultramar de las Antillas (Bahamas, Islas Caimán), sin desajuste horario con Wall Street, conseguían las mismas ventajas que en Londres. Fue así como empezó el crecimiento rápido de los paraísos fiscales en las islas tropicales. Aquel mercado sin regulación redujo la trazabilidad de las transacciones financieras internacionales.