Goldman Sachs en su último informe de estrategia ha analizado las últimas caídas que se han producido en los mercados al otro lado del Atlántico (el Lunes 12/01/18 el S&P cayó 4,6%). El banco de inversión estadounidense ha destacado que se trata de una corrección técnica y no fundamental, por lo que alerta que la calma debe imperar y no hay motivos para el pánico.

Los factores en esta caída no son atribuibles a un evento político o económico obvio y concreto. Por tanto, «responden más a flujos de inversión de determinados inversores que reaccionan por obligación ante ciertas cosas». Desde el equipo de análisis aducen a estrategias que siguen modelos cuantitativos (matemáticos) como fueron las órdenes de venta generadas de manera masiva a cierre de mercado del llamado ‘lunes de negro’ de la semana pasada y que causaron un «mini» octubre de 1987.

A los expertos del banco esta corrección no les ha pillado de imprevisto. Afirman que las caídas son de las «más predichas» de la historia y lo argumentan en que ya había pasado bastante tiempo desde la última. A lo que habría que sumar que los indicadores a principios de año apuntaban a un sentimiento excesivamente positivo que suele asociarse a una corrección de mercados.

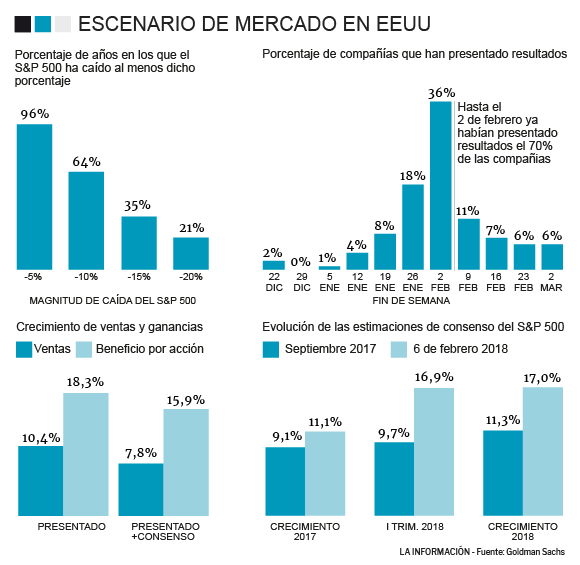

Por tanto, desde Goldman Sachs recomiendan seguir invertido y dan datos para que no cunda el pánico puesto que las correcciones de la magnitud que hemos vivido son frecuentes. En un 96% de los años hay una caída de al menos un 5% en algún momento del año, en un 64% de los años hay una caída de al menos un 10%, en un 35% de los años la caída excede el 15% y en un 21% de lo años sufre un castigo de al menos un 20%. Casi nada. Por tanto, lo raro es lo de 2017, con el mercado no sufriendo apenas movimientos a la baja.

El escenario macro también apoya la versión de mantener la calma y seguir invertido. Los analistas del banco resaltan que nada ha cambiado: «Los datos publicados en lo que llevamos de año no hacen sino confirmar el crecimiento de las economías del G4 al menos en tendencia o incluso por encima. El aumento de empleo continúa, y los salarios siguen subiendo de manera contenida. Esto hace que la inflación siga siendo estable, y ligeramente por debajo de objetivo». Aun así, destacan que el dato de inflación será lo que determine que esta corrección siga o se convierta en algo más.

El escenario macro también apoya la versión de mantener la calma y seguir invertido. Los analistas del banco resaltan que nada ha cambiado: «Los datos publicados en lo que llevamos de año no hacen sino confirmar el crecimiento de las economías del G4 al menos en tendencia o incluso por encima. El aumento de empleo continúa, y los salarios siguen subiendo de manera contenida. Esto hace que la inflación siga siendo estable, y ligeramente por debajo de objetivo». Aun así, destacan que el dato de inflación será lo que determine que esta corrección siga o se convierta en algo más.

«El endurecimiento de las condiciones financieras es pequeño comparado con lo que mejoraron en 2017, y no es suficiente para cambiar nuestra visión», por lo que destacan que «seguimos esperando que el crecimiento global se acelere en 2018. Combinado con políticas monetarias y fiscal todavía laxas, pensamos que la probabilidad de una recesión en 2018 es baja, en el entorno de un 10%».

Además, van más allá. En el informe de estrategia destacan que «el mercado ha malinterpretado los últimos comentarios del BCE ya que no han indicado subidas de tipos más cercanas en el tiempo». Al otro lado del Atlántico «las subidas de tipos las atribuimos sobre todo a una mayor oferta de bonos que el mercado tendrá que absorber, la combinación de la reforma fiscal en EEUU, y la disminución del balance que está llevando a cabo la Fed, pero no pensamos que vayan a continuar al ritmo que hemos visto en estas últimas semanas».

Desde el banco de inversión pronostican que la Fed subirá tipos tres o cuatro veces este año, «un poco por encima de mercado pero ya no mucho, porque el mercado ha pasado a descontar más subidas en poco tiempo» y destacan la buena temporada de resultados en Estados Unidos. El 74% ha mejorado expectativas de resultados, y el 78% de ventas, mejor que la media histórica. Por tanto, van más allá y destacan que «las proyecciones para 2018 han aumentado en lo que llevamos de año, algo que generalmente no ocurre puesto sucede más bien lo contrario, las expectativas suelen revisarse a la baja».

En referencia a la volatilidad que se ha vivido en el mercado, el motivo puede ser muy claro: la recompra de acciones. «Está prohibido comprar mientras se anuncian los resultados, lo que ha podido ayudar a que la volatilidad de estos días haya sido superior a lo que habría pasado de producirse la corrección fuera del período de anuncio de resultados».

Por tanto, el escenario de mercado es positivo. Los fundamentales no han cambiado y siguen siendo sólidos. Los factores técnicos han sido los principales culpables de las caídas de los últimos días y podrían persistir un tiempo más. De ahí que desde Goldman Sachs aconsejen a sus clientes que «continúen invertidos o aprovechen para ir comprando».

Por tanto, el escenario de mercado es positivo. Los fundamentales no han cambiado y siguen siendo sólidos. Los factores técnicos han sido los principales culpables de las caídas de los últimos días y podrían persistir un tiempo más. De ahí que desde Goldman Sachs aconsejen a sus clientes que «continúen invertidos o aprovechen para ir comprando».

Fuente: lainformacion.com, 15/02/18.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/08/07114812/opiaceos-flickr.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/08/07114809/opiaceos-flickr-01.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/08/07114805/opiaceo-jeringuilla-flickr-.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2016/06/16200953/pastillas-opiaceos-revista-2.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2016/06/16200511/pastillas-opiaceos-revista.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/12/08122706/Desempleo.jpg)

/s3.amazonaws.com/arc-wordpress-client-uploads/infobae-wp/wp-content/uploads/2017/04/07101739/Desempleo-eeuu-1920.jpg)