El riesgo de las CBDC: Una mirada crítica a los peligros potenciales

abril 11, 2023

Por Gustavo Ibáñez Padilla.

La digitalización de la moneda es un tema candente en la actualidad, muchos países están considerando la implementación de las Monedas Digitales del Banco Central (CBDC, por sus siglas en inglés) como una forma de modernizar y controlar el sistema financiero. Sin embargo, mientras que las CBDC pueden ofrecer ciertos beneficios, también presentan una serie de riesgos preocupantes que merecen una atención cuidadosa. A continuación, examinaremos críticamente los riesgos potenciales asociados con las CBDC, incluyendo la acumulación de riesgos, la invasión a la privacidad, la programación de usos y caducidad, las amenazas a la libertad, la persecución de opositores al gobierno, la imposición de tasas negativas y el cobro forzoso de impuestos.

.

Uno de las mayores contras de las CBDC es la acumulación de riesgos en el sistema financiero. Al depender exclusivamente de una forma digital de dinero emitida por el banco central, se corre el riesgo de una concentración excesiva de poder en manos de las autoridades monetarias. Esto puede tener consecuencias potencialmente graves en caso de fallas técnicas, ciberataques o interrupciones en la infraestructura digital. Además, una CBDC podría facilitar la implementación de políticas monetarias más agresivas, como la imposición de tasas negativas, lo que podría tener efectos perniciosos en la economía y en los ahorros de los ciudadanos.

.

La invasión a la privacidad es otro riesgo preocupante asociado con las CBDC. Al ser una forma digital de dinero emitida por el banco central, las transacciones con CBDC podrían ser rastreadas y monitoreadas por las autoridades financieras, lo que genera implicaciones negativas para la privacidad y la libertad financiera de los individuos. Esto abre las puertas a un mayor control y vigilancia gubernamental sobre las transacciones y gastos de las personas, lo que plantea serias preocupaciones en términos de derechos individuales y libertades civiles. Un claro ejemplo lo tenemos en China y su perverso semáforo social, que premia y penaliza las acciones de los ciudadanos según criterios fijados por el gobierno.

.

Además, la programación de usos y caducidad de las CBDC es también un riesgo potencial. Dado que las CBDC son esencialmente formas digitales de dinero, las autoridades monetarias adquieren la capacidad de establecer restricciones y límites en cómo se puede utilizar o gastar el dinero, incluyendo fechas de caducidad o restricciones de uso. Esto provoca un impacto significativo en la economía y en la capacidad de las personas para utilizar su dinero de la forma que consideren más conveniente, lo que plantea interrogantes sobre la autonomía financiera y la libertad de elección.

.

Otro riesgo preocupante es el de amenazas a la libertad y la persecución de opositores al gobierno. En algunos países, las CBDC podrían emplearse como una herramienta para el control político y la represión de disidentes. Por ejemplo, las autoridades podrían rastrear y bloquear las transacciones de personas consideradas opositoras al gobierno o utilizar la CBDC como una forma de castigo económico. Esto tendría graves consecuencias para la democracia y los derechos humanos, socavando la confianza en el sistema financiero y económico en general.

Es hora de recordar las palabras de Lord Acton: “Todo poder corrompe y el poder absoluto corrompe absolutamente.”

Fuente: Ediciones EP, 11/04/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las CBDC son una amenaza a la libertad

El Dinero en Efectivo es genial

Los robots y el dinero en efectivo

En defensa del dinero en efectivo

El uso de Efectivo durante el Ciclón bomba

.

.

Las CBDC son una amenaza a la libertad

abril 11, 2023

Las CBDC «amenazan las libertades fundamentales de los estadounidenses» – Cato Institute

Un grupo de expertos con sede en DC considera que una moneda digital del banco central es un peligro para la privacidad de los ciudadanos.

Un informe del Instituto Cato sostiene que una moneda digital emitida por el banco central de Estados Unidos, o CBDC, usurparía el sector privado y amenazaría la privacidad y las libertades fundamentales de los ciudadanos.

El gobierno de Estados Unidos está investigando la creación de una CBDC, básicamente un dólar digital que estaría respaldado por la Reserva Federal. Según el análisis del Instituto Cato, un think tank de investigación política con sede en Washington D.C., esto representa un peligro claro y presente para la privacidad de los ciudadanos y el libre mercado.

El Instituto no se anda con rodeos a la hora de redactar la conclusión final del informe, afirmando que las CBDC «no deberían tener cabida en la economía estadounidense» y que «el Congreso debería prohibir explícitamente a la Reserva Federal y al Departamento del Tesoro la emisión de una CBDC en cualquiera de sus formas».

New: @EconWithNick explodes myths of central bank digital currencies (CBDCs) and exposes the key risks. https://t.co/7lqW18UhG4 @CatoCMFA— Cato Daily Podcast (@CatoPodcast) April 4, 2023

Los principales argumentos contra el desarrollo de una CBDC emitida por el gobierno, según el Instituto Cato, incluyen temores sobre el seguimiento y el control, la desestabilización del libre mercado y la ciberseguridad.

«El sector privado tampoco es inmune, pero tiene la clara ventaja de estar más descentralizado que el gobierno federal», escriben los autores del informe, que continúa: «Mientras que una brecha en el IRS pone en riesgo a los 333 millones de estadounidenses, una brecha en una institución financiera privada afectaría solo a una fracción de los ciudadanos».

Estos problemas de privacidad podrían extenderse más allá de Estados Unidos, ya que alrededor del 60% de las obligaciones y reclamaciones financieras mundiales están denominadas en dólares estadounidenses, según la Reserva Federal.

Por el momento no está claro si Estados Unidos tiene intención de emitir una CBDC, ni cuándo, aunque está previsto que el servicio FedNow de la Reserva Federal, un portal de transacciones bancarias instantáneas operado por el Estado, entre en funcionamiento este mes de julio.

Según un informe anterior de Brayden Lindrea de Cointelegraph, los debates en curso en el Capitolio siguen siendo un tema candente para algunos, con el congresista y jefe de la mayoría republicana Tom Emmer calificando las CBDC potencialmente «peligrosos» tanto para los usuarios individuales como para los oponentes políticos del gobierno.

Fuente: es.cointelegraph.com, 05/04/23

.

Advertencia: Las inversiones en criptoactivos no están reguladas. Es posible que no sean apropiados para inversores minoristas y que se pierda el monto total invertido.

.

¿El Fin de Bitcoin?

diciembre 20, 2022

Dos artículos de destacados economistas anuncian el fin de bitcoin. Ambos han provocado un aluvión de reacciones. He aquí lo que tienen en común.

En su artículo de opinión del 17 de noviembre en el New York Times, el columnista y Premio Nobel de Economía 2008, Paul Krugman, afirma que “los últimos acontecimientos han puesto de manifiesto la necesidad de regular las criptomonedas, una industria que creció de la nada hasta alcanzar una capitalización de mercado de 3 billones de dólares hace un año, aunque la mayor parte de esa cifra ya se ha evaporado. Pero también parece probable que la industria no pueda sobrevivir a la regulación”.

En su blog del 30 de noviembre en el sitio web del Banco Central Europeo (BCE), Ulrich Bindseil, director general de infraestructuras de mercado y pagos, y Jürgen Schaaf, asesor del banco central, consideran la actual agitación en los mercados de criptomonedas “como un último suspiro inducido artificialmente antes del camino hacia la irrelevancia, y esto ya era previsible antes de que FTX quebrara y enviara el precio del bitcoin muy por debajo de los 16,000 dólares”.

.

EL CRIPTO NO ES DINERO

Para Krugman, “después de 14 años, sin embargo, las criptodivisas no han hecho casi ninguna incursión en el papel tradicional del dinero. Son demasiado incómodas de usar para transacciones ordinarias. Sus valores son demasiado inestables”.

Esto lo confirman Bindseil y Schaaf: “El diseño conceptual y las deficiencias tecnológicas de Bitcoin lo hacen cuestionable como medio de pago: las transacciones reales con Bitcoin son engorrosas, lentas y caras. Bitcoin nunca se ha utilizado de forma significativa para transacciones legales en el mundo real”.

.

BITCOIN HA SIDO APOYADO POR INTENSAS CAMPAÑAS Y GRUPOS DE PRESIÓN

Krugman recuerda que cuando el valor del bitcoin cotizaba a niveles récord que superaban los 60,000 dólares en octubre de 2021, la empresa Crypto.com, con sede en Singapur, emitió el famoso anuncio “La fortuna favorece a los valientes”, en el que aparecía Matt Damon y se sugería que invertir en cripto es un acto de valentía comparable al de los alpinistas o los astronautas. Cuando el mercado de las criptomonedas se desplomó, el anuncio fue objeto de burlas en todo el mundo, e incluso apareció en la última película de South Park. Esto no ha impedido que Crypto.com patrocine la Copa Mundial de la FIFA Qatar 2022.

La promoción no se ha limitado a estrellas del cine y el deporte, Bindseil y Schaaf subrayan que “los grandes inversionistas también financian a grupos de presión que defienden sus intereses ante legisladores y reguladores. Solo en Estados Unidos, el número de grupos de presión de criptomonedas casi se ha triplicado, pasando de 115 en 2018 a 320 en 2021. Sus nombres a veces se leen como un quién es quién de los reguladores estadounidenses “.

En junio de 2022, un grupo de expertos en tecnología pidió a los legisladores estadounidenses que bloquearan los esfuerzos para crear un “refugio seguro regulatorio” para la criptodivisa. “Las afirmaciones que hacen los defensores de blockchain no son ciertas”, dijo al Financial Times el profesor de Harvard Bruce Schneier, miembro del grupo detrás de la reciente advertencia contra el cripto. “No es seguro, no está descentralizado. Cualquier sistema en el que olvidas tu contraseña y pierdes los ahorros de toda tu vida no es un sistema seguro.”

.

LA REGULACIÓN VA A LA ZAGA

Para Krugman, “el ecosistema de las criptomonedas ha evolucionado básicamente hacia exactamente lo que se suponía que iba a sustituir: un sistema de intermediarios financieros cuya capacidad para operar depende de su percepción de fiabilidad.” Sin embargo, la legislación sobre criptoactivos ha tardado a veces en ratificarse en los últimos años, y su aplicación suele rezagarse.

Bindseil y Schaafer añaden que “las distintas jurisdicciones no están procediendo al mismo ritmo y con la misma ambición. Mientras que la UE ha acordado un amplio paquete normativo con el Reglamento sobre Mercados de Criptoactivos (MICA), el Congreso y las autoridades federales de EE.UU. aún no han sido capaces de acordar normas coherentes.”

Krugman concluye que “si el gobierno finalmente interviene para regular las criptoempresas, lo que, entre otras cosas, les impediría prometer rendimientos imposibles de cumplir, es difícil ver qué ventaja tendrían estas empresas sobre los bancos ordinarios.” Bindseil y Schaafen coinciden en que “dado que Bitcoin no parece ser adecuado ni como sistema de pago ni como instrumento de inversión, no debería ser tratado como ninguno de los dos en términos regulatorios y, por tanto, no debería ser legitimado”.

Fuente: cashessentials.org, 18/12/22

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

Ruja Ignatova y la gran estafa de OneCoin

julio 6, 2022

De reina de las criptomonedas a cabeza de “los más buscados”

Ruja Ignatova, la empresaria que consiguió captar inversiones por más de 4.000 millones de dólares a través de OneCoin, está en busca y captura por Fraude y Lavado de dinero

/cloudfront-eu-central-1.images.arcpublishing.com/prisa/27VCDM5V3JGANIKGHV65JATILM.jpg)

Por Antonio Ortuño. El País.

Las criptomonedas representan una ilusión de riquezas instantáneas muy propia del siglo XXI. Dinero digital que puede adquirirse por centavos y venderse, a la vuelta de un tiempo, en miles: así se promueven. Son, de algún a manera, la actualización de la fiebre del oro o la nueva búsqueda de El Dorado. Algunos las consideran una herramienta para romper con la dominación de los grandes bancos y entidades financieras, puesto que solo la oferta y la demanda deciden las fluctuaciones de una criptomoneda, y no un Estado, banco central o compañía. Para otros, se trata de una burbuja especulativa más, una estafa para captar personas ambiciosas, pero cándidas, que guarda más de una similitud con los esquemas piramidales. No faltan en el tablero presidentes, como ocurre con el salvadoreño Nayib Bukele, que apuesten el destino de su Gobierno al éxito del bitcoin, la criptomoneda más conocida y popular. Y tampoco faltan historias turbias, como la de la ciudadana búlgaro alemana Ruja Ignatova, conocida como la “cripto-reina”, evadida desde 2017 y a quien el FBI colocó, la semana pasada, en lo alto de su lista de personas más buscadas, junto a varios narcotraficantes y homicidas de primer orden (la Europol había hecho lo mismo unas semanas antes).

A Ignatova se le acusa de fraude y lavado de dinero, pues fue la fundadora y cabeza de OneCoin, una criptomoneda lanzada en 2014 y que consiguió captar inversiones por más de 4.000 millones de dólares, según investigaciones de la cadena pública británica BBC, antes de que se hiciera evidente que no tenía manera de operar. Ignatova no se presentó en una reunión con promotores de su empresa que se realizaría en Lisboa, Portugal, en octubre de 2017. Días después, según consta en registros policiacos, abordó un vuelo rumbo a Atenas. Desde entonces no se sabe nada de ella. Las autoridades recibieron decenas de denuncias y se vieron obligadas a indagar. Dos promotores de la criptomoneda, por cierto, fueron encontrados muertos en julio de 2020 en Mazatlán, México. Se sucedieron también una serie de condenas para colegas suyos en lugares como Singapur y Estados Unidos.

Muchos de quienes invirtieron dinero en OneCoin fueron seducidos por la personalidad firme y carismática de su propietaria y convencidos por su currículo académico, que incluía un doctorado en Derecho por la prestigiosa Universidad de Contanza, en Alemania, ubicada en el estado de Baden-Württemberg, en donde Ruja se asentó desde niña, luego de que su familia migrara desde Bulgaria. La mujer aseguraba, además, haber trabajado en la prestigiosa consultora McKinsey e incluso haber cursado estudios en Oxford.

Lo que no sabían quienes le confiaron sus ahorros era que Ignatova contaba con un prontuario criminal previo. Ella y su padre adquirieron una empresa en 2012 y al poco tiempo la declararon en quiebra en circunstancias dudosas. Recibieron una condena de cárcel suspendida y una amonestación. De poco sirvió, porque en 2013 estuvo involucrada, en un papel principal, en una estafa con criptomonedas llamadas BigCoin y luego BNA. Ambas captaron una base de clientes provenientes de China y ambas colapsaron al momento del lanzamiento.

Ahí le nació a Ignatova la idea de OneCoin. Con notable cinismo, se presentó como creadora de un esquema novedoso en el mar de criptomonedas que comenzaron a brotar luego de Bitcoin y consiguió reunir un océano de recursos. Es muy recordada una presentación pública suya en la Wembley Arena, ante una multitud, en la que aseguró que OneCoin barrería a Bitcoin y los demás del mercado. Salió de allí ovacionada y millonaria.

Solo que no. OneCoin nunca operó, era imposible convertir la moneda en dinero real, y ni siquiera, según las autoridades, contaba con una blockchain, es decir, la estructura de datos segura que toda “cripto” necesita para funcionar, y que garantiza que no pueda ser falsificada o mal utilizada.

El hermano de Ignatova, Konstanin, uno de sus principales apoyos en la estafa, fue detenido en Estados Unidos en 2019 y alcanzó un acuerdo con los furiosos inversionistas de OneCoin para evitar una condena de hasta 90 años de prisión. Ruja, sin embargo, sigue evadida. Las teorías sobre su paradero son múltiples. Algunos la dan por muerta; otros piensan que se hizo cirugías estéticas y aún sigue allí, escondida y potencialmente lista para intentar un nuevo golpe.

Fuente: elpais.com, 04/07/22

.

.

Bitcoin es basura

julio 6, 2022

“Soy catedrático de informática. Como mis colegas, sé que la tecnología de bitcoin es basura”

El profesor brasileño Jorge Stolfi ha firmado junto a 1500 expertos una carta al Congreso de EE.UU. sobre los riesgos de confiar ciegamente en las criptomonedas

Por Jordi Pérez Colomé. EL PAÍS.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/lanacionar/O3LYKY4QVJGZPEU7AGYIR6Y7XI.jpg)

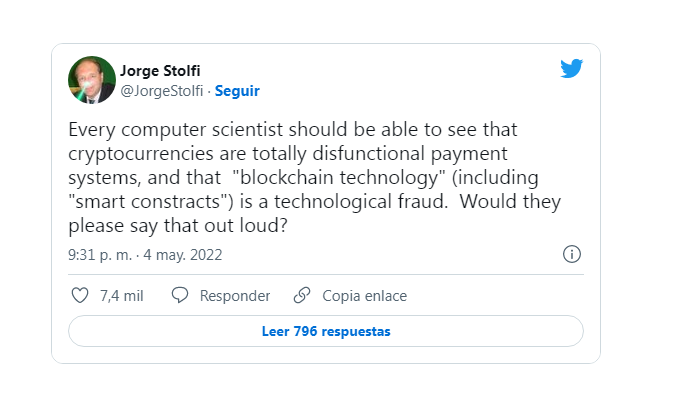

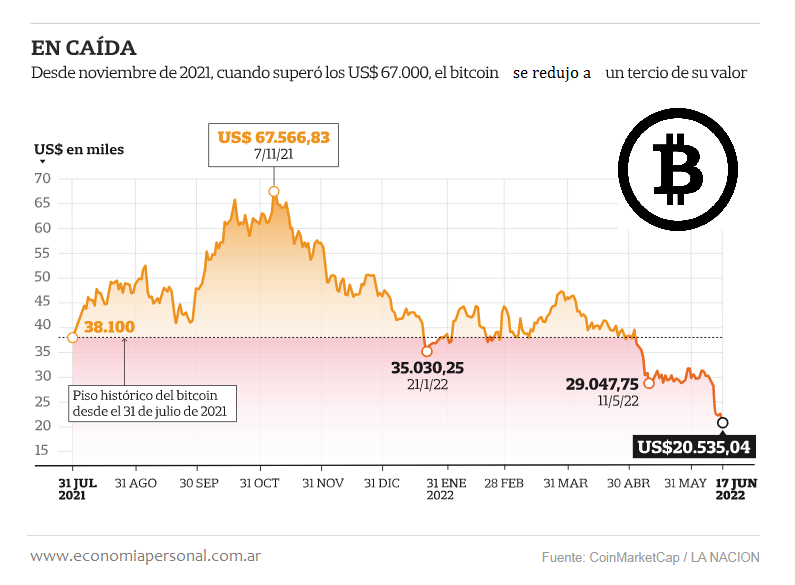

Aprincipios de mayo Jorge Stolfi, catedrático de Ciencias de la Computación en la Universidad de Campinas (Brasil), puso este tuit en inglés: “Todo científico de la computación debería poder ver que las criptomonedas son sistemas de pago totalmente disfuncionales y que la “tecnología de blockchain” (también los “contratos inteligentes”) es un fraude tecnológico. ¿Podrían decirlo en voz alta?” Stolfi tiene ahora 9.400 seguidores. Entonces tenía menos. Para el discreto mundo de las ciencias de la computación, los 2000 retuits y 7000 likes que recibió le hicieron viral.

Stolfi decía algo que había repetido otras veces. Ni siquiera lo veía polémico. Pero el aparente “criptoinvierno” actual, donde bitcoin ha pasado desde noviembre de casi 60.000 dólares a 20.000, le dio vida. El tuit fue el impulsor de una carta que 1500 especialistas firmaron para el Congreso de EE.UU: “Escribimos para instarles a adoptar un enfoque crítico y escéptico con la afirmación de la industria de que los activos cripto son una tecnología innovadora que es indiscutiblemente buena”, decían. Entre los firmantes está el profesor de Harvard Bruce Schneier o Kelsey Hightower, jefe de ingeniería de Google Cloud.

En esta conversación por videollamada desde Campinas con EL PAÍS, Stolfi explica qué es lo que ve tan claro la comunidad informática, por qué funciona bitcoin como un sistema piramidal y cuáles pueden ser los motivos de su posible quiebra.

¿Por qué han decidido mandar la carta ahora?

La reacción habitual de mis colegas es: “La tecnología de bitcoin y blockchain no me interesa, tecnológicamente es basura, voy a seguir haciendo mi propia investigación”. El tuit despertó a esta gente.

Será basura, pero se invierten miles de millones de dólares en cripto.

Sí, y por eso igual la gente creyó que era importante firmar la carta. Por ejemplo, uno de los firmantes es un profesor de Berkeley. En su departamento, otro profesor tiene una empresa de blockchain. No sé cómo se ve desde fuera la política interna de las universidades, pero es habitual que los profesores no hablen en público sobre qué hacen otros colegas, incluso cuando es algo realmente malo.

Pero el otro igual sí piensa que blockchain es útil.

Bueno, tiene una empresa. No sé si cree en ella, pero está ganando dinero. Eso es un problema. Hay cientos de startups que hacen blockchain. Todas consiguen dinero, es su momento. Para la gente implicada en esos proyectos, es dinero. Es una motivación para creer en la tecnología.

¿De dónde se supone que viene el beneficio de invertir en bitcoin?

El único modo de sacar dinero de bitcoin es vendiéndolo a otra persona. Cuando lo haces, alguien acepta comprar tu bitcoin por ejemplo por 2000 dólares más. Si compras o vendes de otro inversor, eso no cambia el dinero total que hay: tú recibes el dinero que el otro pone. Pero si se lo compras a un minero, el dinero sale del sistema. Se puede computar el dinero que ha salido: unos 20.000 millones de dólares. Es la diferencia entre lo que han puesto los inversores y lo que han sacado. Es el tamaño de las pérdidas.

¿Es posible que como sociedad invirtamos millones en algo que no entendemos?

Es exactamente lo que pasa en la industria cripto. Muy poca gente parece saber que hay dinero que entra de inversores y dinero que sale para los creadores de varias de las trampas y mineros. Estos esquemas piramidales se derrumban cuando ya no hay más tontos a los que engañar.

Por eso dice que bitcoin no existirá en 20 años.

No me atrevería a predecir cuándo el suministro de gente tonta se acabe. No sabría poner una fecha para su final, pero llegará. No puede seguir así siempre, porque depende de más gente poniendo dinero que sacándolo. Eso nunca cambiará.

El esquema piramidal de Bernie Madoff duró 25 años. Aquello estaba oculto. Aquí todo el mundo puede ver cómo funciona.

Sí, es brillante. La información de que es un esquema piramidal está ahí, pero la mayoría de la gente que invierte no lo sabe. La gente dice que no es un esquema piramidal porque no hay una figura ni se esconde nada, pero las definiciones de los esquemas no requieren esas dos cosas. El único requisito es que los beneficios para los inversores lleguen de nuevos inversores.

¿Qué aconsejaría a gente que tiene dinero en cripto?

Vende si puedes y no mires atrás. Conozco personalmente a gente que ha vendido su casa para invertir en bitcoin.

¿Qué les dice?

No les digo nada. ¿Quieres que vaya y les diga que he oído que has invertido en bitcoin y eres tonto?

En la carta dicen que no ayuda a la gente común.

Como todos los esquemas piramidales no hay manera de saber cuándo explotará. Está garantizado que la quiebra ocurrirá antes de que la mayoría de gente se dé cuenta. Son los que perderán dinero. Siempre habrá inversores más pequeños dispuestos a comprar, que serán los perdedores. Hay al menos 10 millones de personas que han invertido y siguen invirtiendo en bitcoin, según algunas estimaciones.

¿Y si no se terminara nunca el suministro de tontos? ¿Ya no sería un esquema piramidal?

Puede decirse lo mismo de cualquier esquema piramidal. Como las estafas de los príncipes nigerianos, tienen como objetivo gente que no lo entiende. Es como la lotería. Es estúpido porque solo un 40-50% del dinero que la gente pone en el juego vuelve como premios. Matemáticamente no tiene sentido: la gente pone dinero y sacará menos dinero. Más que esperar a que el suministro de bobos se acabe, pueden pasar dos cosas: uno, las autoridades regulatorias pueden cerrarlo porque es una estafa piramidal, o dos, entidades como el FBI pueden pararlo porque no sigue las normas de blanqueo. No sé cuál pasará primero.

Las razones del tuit original

En el tuit original dice dos cosas. Primero, que las criptomonedas no sirven para pagar. ¿Por qué?

No tienen comparación con sistemas de pago como tarjetas de crédito o Paypal. Bitcoin tiene un límite de cuatro transacciones por segundo. Visa hace 10.000 por segundo. Bitcoin no llega a 400.000 en un día y hay 4 millones de personas usándola: eso implica un pago por usuario cada 10 días. No puede ser un pago comercial significativo.

Y segundo: blockchain es un fraude tecnológico.

Porque promete hacer algo que realmente no puede cumplir y, aunque pudiera, no es algo que sea útil para construir sistemas reales. Promete una base de datos descentralizada donde varias organizaciones puedan contribuir a prueba de alteraciones: no es posible borrar ni cambiar, solo añadir. Pero eso se ha usado desde siempre. Un gran banco o un sistema crítico deben tener una base de datos así por varias razones: si el sistema se estropea, debes ir hacia atrás y ver qué pasó, por ejemplo. La gente sabía hacer bases de datos distribuida durante años.

¿Y la descentralización?

Es lo único que blockchain podría aportar: la ausencia de una autoridad central. Pero eso solo crea problemas. Porque para tener una base de datos descentralizada debes pagar un precio muy alto. Debes procurar que todo los mineros hagan “pruebas de trabajo” o de “participación”. Lleva más tiempo. Tampoco es tan segura porque en el pasado ha habido ocasiones donde han tenido que rebobinar varias horas para eliminar transacciones malas, en 2010 y en 2013. Las condiciones que permitieron rebobinar siguen ahí. Hay un pequeño grupo de redes a los que se puede llamar para rectificar. Por eso es un fraude: promete hacer algo que la gente ya sabe hacer.

Pero permite evitar un gobierno o banco central.

Bitcoin tiene seis redes que controlan el 80% del poder de minería. Por tanto, pueden controlar lo que entra en los bloques. Eso no es lo que Satoshi [creador de bitcoin] imaginó, que era que el poder estuviera repartido entre cientos de miles de mineros anónimos e independientes y que por tanto no pudieran confabularse.

¿Satoshi no era tan listo?

A principios de los 90, científicos de la computación ya demostraron que no podías tener un sistema de pagos descentralizado. Su idea era que una red de voluntarios asumiera los costes. Probaron que no podía haber una red descentralizada porque si la mitad de voluntarios era deshonesta podía sabotear el sistema y prevenir que hubiera consenso del estado de las cuentas: la mitad de la red podía pensar que Alice había pagado a Bob y la otra mitad que Alice había pagado a Charlie. Pero los ciberpunks, la comunidad que sueña con construir una sociedad en internet fuera del alcance de los gobiernos, seguían ilusionados con algo así porque era esencial para que funcionara su sociedad: un modo de pagar sin depender de bancos que pudieran ser controlados por gobiernos.

Y llegó Satoshi.

Satoshi creyó que había encontrado una solución. Era brillante de algún modo porque dijo: intentemos construir una red a partir de cabrones egoístas codiciosos a quienes solo les preocupa el dinero. Así cualquiera que quiera dinero querrá cumplir las reglas. Si un minero trata de sabotear, no ganará nada.

¿Qué calculó mal?

Dos cosas. Uno, que minar en lugar de distribuir entre miles de voluntarios anónimos no acabara en un grupo de redes enormes. Él no imaginó esas redes al principio, que aparecieron en 2010 o así. La situación con la que hemos acabado es que todas las criptos son parecidas: un pequeño grupo de mineros que controla redes y la mayoría del poder. La segunda cosa es que creía que la inflación era mala. Puso un límite para que no hubiera inflación. Pero ya en 2009 el primer usuario de bitcoin después de Satoshi vio que lo mejor era conservarla porque iba a ser más valiosa en el futuro. En lugar de una moneda se convirtió en algo que invertir y conservar. Eso es terrible para el dinero. Si la gente mantiene el dinero bajo el colchón hay menos en circulación, el valor sube. Pero si alguien decide vender un puñado, el valor se desploma. Es lo que hemos visto desde 2009, sube y baja, lo que la convierte en inútil como divisa de comercio. No puedes vender algo en una moneda que pierde 10% de su valor unas horas después de recibirlo.

¿No podría ser como el oro?

El oro también sube y baja, pero en escalas de años. No tan rápido como bitcoin. El oro es un metal que tiene una demanda fija para joyería y otras aplicaciones. Incluso si nadie invirtiera en oro, tendría un precio determinado. Bitcoin no tiene este tipo de demanda.

Las cripto no funcionan bien como una moneda excepto que seas un criminal.

Es el único sistema digital que no sigue las normas de blanqueo de capitales. Por eso lo usan los criminales. Una vez has pagado, no hay manera de que la víctima pueda cancelar el pago y recuperar el dinero, ni siquiera el gobierno puede hacerlo fácilmente. Es anónimo y cuando un hacker cifra tus archivos, no tiene que entrar en tu sistema directamente, donde dejaría rastro. Tiene botnets, computadoras que ya ha hackeado, así que rastrearle es difícil. Con bitcoin solo se paga a una cierta dirección en blockchain y nada la une con el hacker. El pago puede quedarse ahí durante años. El criminal no tiene que interactuar con el sistema y puede esconderse de la policía.

¿Qué le parece la Web3?

Web3 básicamente trata de usar blockchain para hacer todo tipo de cosas que internet ya tiene: foros, mail, servicios. Como la tecnología blockchain no tiene nada nuevo que ofrecer, ni cumplir lo que promete, Web3 es charlatanería, un fraude tecnológico igual que blockchain. No hay nada nuevo.

¿Y los famosos NFT?

Una manera de pensar en los NFT es como una criptodivisa que tiene solo una moneda que no puedes dividir. Así, el mercado de NFT es igual al de las cripto, solo que hay solo un vendedor y un puñado de compradores. El precio de un NFT es indefinido porque no hay un mercado. El propietario de un NFT puede decir que lo vende por 1 millón de dólares. Si alguien se lo compra el precio será de 1 millón de dólares. Pero después de eso ya no sabremos el precio porque no sabemos si habrá un segundo tipo dispuesto a comprarlo por 1 millón. Cada NFT es un archivo digital que es una obra de arte. Pero no tiene mucho sentido porque no puedes ser propietario de un archivo digital igual que una pintura o una casa o un objeto físico. El objeto físico puede estar solo en un lugar. En cambio, el archivo digital puede estar en mil lugares y las copias no son copias, son exactamente iguales que el original.

¿Qué peligros tiene?

El problema del copyright en archivos digitales es que no funciona igual. Los NFT incluyen un hash, que es una especie de numeración que sirve de resumen mágico único del archivo. Pero eso no establece tu copyright, sino que te da la propiedad de ese archivo específico. Pero si cambias un simple bit en la imagen obtienes un hash distinto y entonces no tienes ningún modo automático de decir que uno es copia del otro. Tú haces copyright de una imagen específica, pero cualquier imagen suficientemente similar a la original se considera cubierta por el copyright. ¿Quién decide que dos imágenes son suficientemente iguales?

Fuente: lanacion.com.ar, 06/07/22

Publicado originalmente en El País.

Aviso Legal: Los artículos firmados reflejan la opinión personal de su autor y no representan necesariamente la opinión de esta consultora.

Más información:

Las Burbujas Financieras

Nouriel Roubini cuestiona a Bitcoin

Lavado de Dinero empleando Bitcoins

.

Un pésimo trimestre para las criptomonedas

julio 1, 2022

El trágico trimestre de las criptomonedas: de Terra a Three Arrows Capital

El bitcoin ha perdido alrededor del 58% de su valor en los últimos tres meses.

Por Bolsamanía.

No ha sido el mejor trimestre para el Bitcoin. La mayor criptodivisa del mundo perdió alrededor del 58% de su valor en los últimos tres meses, borrando del mercado de criptodivisas cerca de 1,2 billones de dólares (U$S 1.200.000.000.000)

Entre tanto, algunas plataformas de comercio de criptomonedas han anunciado múltiples despidos para intentar salvar los muebles. Es el caso de Coinbase, que anunció que rescindiría al 18% de su plantilla para «asegurarnos el poder mantenernos saludables durante esta recesión económica».

Uno de los principales motivos que han llevado a este crash ha sido la presión macroeconómica, consecuencia de la lucha de la Reserva Federal (Fed) y otros bancos centrales para intentar contener una inflación desatada que ha provocado el temor a una recesión. El temor se ha trasladado a los mercados, con, por ejemplo, el Nasdaq perdiendo un 22,4% en el segundo trimestre, su peor dato trimestral desde 2008.

En el centro de este desplome también podemos encontrar el colapso de TerraUSD y su token hermano, Luna. La stablecoin no estaba respaldada por activos reales, sino por un algoritmo y un complejo sistema que acabó fallando y perdiendo su vinculación con el dólar, provocando la desaparición del token.

Relacionado con esto, Three Arrows Capital, uno de los fondos de cobertura más activos en las inversiones en criptomonedas, sufrió el desplome de Terra. Recientemente se ha sabido que 3AC ha incumplido un préstamo por valor de más de 670 millones de dólares. La plataforma de negociación de criptomonedas Voyager Digital ha sido la encargada de emitir un aviso a través del cual ha indicado que el fondo no ha pagado un préstamo de 350 millones de dólares y 15.250 bitcoin, por un valor de alrededor de 323 millones de dólares, según el mercado actual. En consecuencia, la compañía ha entrado en suspensión de pagos.

Asimismo, el prestamista de criptomonedas Celsius pausó los retiros para sus clientes en junio. Celsius congeló repentinamente los retiros en las primeras horas del lunes 13, junto con los intercambios y las transferencias. Esta decisión vino acompañada de informes que sugieren que la compañía está contratando abogados de reestructuración debido a los crecientes problemas financieros. El jueves 16, Celsius dijo en un blog que estaba tomando «medidas importantes para preservar y proteger los activos y explorar las opciones disponibles».

Fuente: bolsamania.com, 01/07/22

El crash del mercado de las criptomonedas es provocado por la disminución de liquidez en los mercados globales por las subidas de las tasas de interés y al endurecimiento cuantitativo (Quantitative Tightening QT) de la Reserva Federal de EEUU (Fed). El dinero fácil de la Fed bombeó las subidas de los mercados globales y las criptomonedas en los últimos dos años, pero lo contrario ha significado que los inversores se vean obligados a liquidar sus posiciones, especialmente en los activos de mayor riesgo.

Los analistas coinciden en advertir que tanto Bitcoin (BTC) como Ethereum (ETH) se enfrentan a riesgos de un desplome aún mayor.

Más información:

Las Burbujas Financieras

Una historia de la especulación financiera

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

¿Cuál es el precio del Bitcoin y qué es realmente?

marzo 7, 2022

Para comprender de dónde surge el precio del Bitcoin, hay que entender cuál es el principio elemental del dinero. Esta criptomoneda tiene varias particularidades y en estas radica su gran éxito.

Utilizar un Bitcoin es igual que usar dinero pero de manera electrónica, sin la necesidad de bancos intermediarios o tarjetas asociadas. El valor Bitcoin es simplemente el que los usuarios le asignan por medio de oferta o demanda, por lo cual es importante que lo tengas presente a la hora de operar; por eso, conoce el precio del Bitcoin actual.

Fuente pixabay

Al igual que el dinero tradicional, el Bitcoin puede ser utilizado para adquirir bienes o servicios de manera digital con la diferencia de que esta “moneda” no está sustentada en ningún bien físico como el oro o los dólares.

Esta herramienta, al igual que Etherium o Tether -las criptomonedas con más popularidad en el mercado internacional- tiene varios plus que la hacen posicionarse como las monedas del futuro.

Ahora bien, ¿qué es el Bitcoin y cómo funciona?

Mucho se habla a diario de la minería Bitcoin. Este concepto y su entendimiento son fundamentales para poder comprender qué son y cómo utilizarlos con tranquilidad.

La minería Bitcoin es básicamente la forma en la que se consigue una de estas criptomonedas. Es clave entender que cada uno de estos elementos es una serie de códigos que, al completarse, se convierten en una “ficha”. Esta última será un Bitcoin.

Cabe destacar que esta herramienta no puede ser duplicada. Cada código es único y es el resultado de una serie de ecuaciones matemáticas que dan un valor específico, con lo cual tampoco será de emisión ilimitada.

Fuente pixabay

Esto dará mayor valor futuro a la criptomoneda ya que, a diferencia de las monedas convencionales que se pueden seguir imprimiendo, los Bitcoins tendrán un número específico de unidades el cual no podrá ser alterado. De esta forma, se le brinda solidez a largo plazo.

Bitcoin vs. monedas tradicionales

Como ya vimos, el Bitcoin no depende de ningún organismo ni público ni privado. Se trata de una moneda totalmente descentralizada sujeta solo a su utilización digital por parte del mercado y ningún país tiene soberanía sobre el. Sin duda, es una alternativa tentadora para personas de todo el mundo.

Ahora vamos a conocer más diferencias que tiene esta criptomoneda con las monedas tradicionales.

La limitación de oferta

Existe un monto específico que se puede crear de Bitcoins (21 millones). Por ende, una vez que se alcance ese número lo único que podrá modificar su valor es la demanda del mismo.

Siguiendo las lógicas clásicas de la oferta limitada y la demanda alta, el valor del bien tenderá a aumentar, haciéndolo un activo interesante para invertir a futuro.

El anonimato

Si bien se han modificado algunas regulaciones con respecto a las transacciones, aún sigue siendo una moneda casi anónima.

Esto es debido a que no hay un ente que sea intermediario y sólo interactúan oferentes y demandantes. Así, su titularidad está resguardada y se limita a las billeteras virtuales en las que estos activos se guarden, por lo cual es un elemento muy atractivo si de discreción se habla.

La fraccionabilidad de Bitcoin

A diferencia de un billete que solo puede partirse en centavos, un Bitcoin puede dividirse en una millonésima parte.

Es así una forma llamativa a la hora de operar con fracciones de dinero o diversificar la cartera de activos.

¡Dato de color! Cada pequeña parte de un Bitcoin se llama Satoshi, en honor a quien se cree su creador.

Fuente Pixabay

El Bitcoin como inversión

Al igual que cualquier bien de cambio, es una buena herramienta para invertir siempre y cuando se entiendan los riesgos con los que te enfrentás.

No olvides que el valor de cada Bitcoin está sujeto a lo que una persona esté dispuesta a pagar por él y esto tiene sus pros y contras. Al ser una moneda global sin sede física, no se ve alterada por conflictos locales, pero también está expuesta a las decisiones del mercado.

Fuente: Redacción, 2022.

Más información:

¿Qué son las criptomonedas y cuáles son las opciones más elegidas en Argentina?

IMPORTANTE: El inversor debe siempre requerir información de diversas fuentes independientes, a fin de formarse su propia y fundada opinión.

¿Qué son las criptomonedas y cuáles son las opciones más elegidas en Argentina?

enero 19, 2022

Los cambios en el mundo financiero no esperan a nadie, avanzan constantemente con el uso de nuevas tecnologías e innovaciones. En ese contexto mundial, saber qué son las criptomonedas se volvió casi una necesidad en una sociedad donde la inflación actual lleva a impulsar nuevos mercados en los cuales invertir y ahorrar.

Fuente: https://unsplash.com/photos/EM3BTKStjiA

De acuerdo al índice que publicó este año Financial Times diseñado por el sitio dedicado a blockchain, Chainalysis, la Argentina se ubica en el puesto número nueve de todos los países del mundo que tienen una “intensidad de adopción” por la compra de monedas virtuales. El aumento de la demanda de criptomonedas en Argentina, vuelve imprescindible saber ¿qué son las criptomonedas?

¿Qué son las criptomonedas y cómo funcionan?

Las criptomonedas son monedas digitales que se intercambian en plataformas virtuales dedicadas al trading online. Uno de los sitios que se dedican a las transacciones en línea es Libertex que cuenta con más de 20 años de experiencia en finanzas. Operan las 24 horas del día y ofrecen ayuda para principiantes y traders.

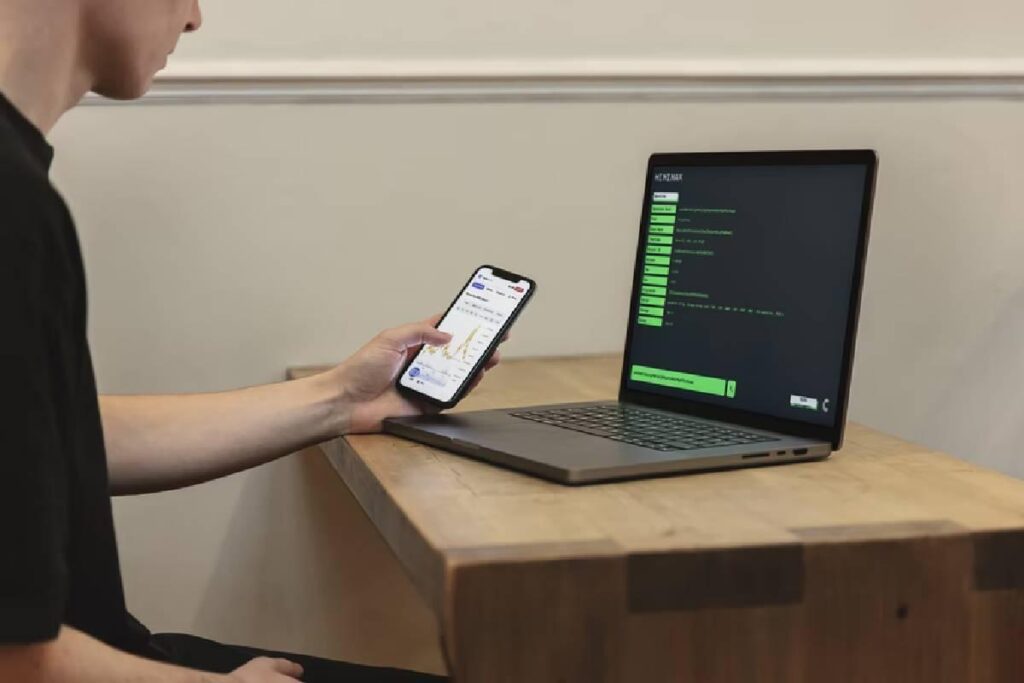

Las criptomonedas se pueden comprar a cualquier hora del día y desde cualquier lugar del país. Lo único que el usuario necesita es una computadora, celular o tablet y una conexión a internet. Es una gran ventaja porque el inversor ahorra tiempo e ingresa a la plataforma cuando puede, sin cumplir horarios fijos.

A modo de explicación, el intercambio de criptomonedas funciona por medio de un sistema de internet P2 o peer to peer, llamado red de pares. La transacción ocurre cuando dos usuarios se conectan en el mismo momento y realizan la compraventa a través de dos computadoras descentralizadas, conectadas por nodos enlazados.

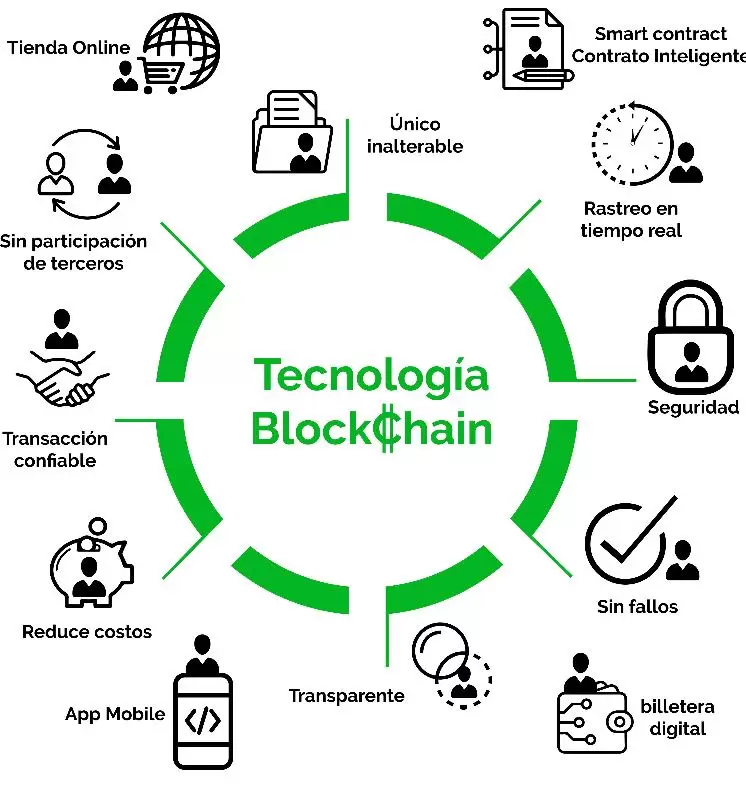

Todo se gestiona a través del sistema blockchain o cadena de bloques. Opera de igual forma que un libro contable donde quedan registradas todas las operaciones que realiza el inversor tanto de compra como de venta. Cada vez que se realiza una nueva acción se agrega al libro pero no se puede borrar ninguna de las operaciones anteriores. Tiene sistema de seguridad de criptografía que protege toda la transacción y el dinero.

Fuente: https://unsplash.com/photos/JjjSPPzzpkU

¿Por qué invertir en criptomonedas?

Invertir en criptomonedas tiene una serie de características que ningún otro mercado financiero actual tiene:

- Desregulada: Las criptomonedas operan al margen de los bancos. Los precios de cotización se generan por la confianza de los inversionistas y la relación de la oferta con la demanda. Las cripto están desreguladas de instituciones financieras, como el Banco Central. Eso permite que no se vea afectada por la inflación del país.

- Descentralizada: También se encuentran desligadas de gobiernos. Por lo tanto, las relaciones geopolíticas no influyen en la cotización de las criptomonedas como sí tienen implicancia en otros activos tales como divisas o commodities.

- Elegís la hora y el lugar: Los mercados operan las 24 horas, por lo que el trader puede elegir la hora en la que desea invertir y el lugar donde lo realiza. Lo puede hacer desde su propio hogar sin tener que correr a una oficina para gestionar la transacción de manera presencial.

- Tecnología avanzada: El sistema de blockchain y criptografía protege toda la operación de principio a fin.

Fuente: https://unsplash.com/photos/VkRq5w3asCA

Opciones más elegidas en Argentina

En Libertex todos los interesados en invertir en criptomonedas encontrarán gráficos actualizados de cotización de precios en tiempo real. Es una herramienta que permite analizar los valores y compararlos con los meses anteriores. Además, ofrece un listado con las principales criptomonedas del mercado que son:

Bitcoin: Es la primera criptomoneda del mundo. Se creó en el 2009 y actualmente sigue siendo la más elegida mundialmente. Puede procesar hasta 7 transacciones por segundo.

.

Ethereum: Es cuarto en la lista de Libertex, además de su fuerte rentabilidad cuenta con una infraestructura que permite generar nuevos proyectos y cuenta con un sistema de pagos, un navegador y un lenguaje de programación propio.

.

XRP: Es la criptomoneda de Ripple y, además, es un sistema bancario y una red de pago digital para concretar transacciones.

.

Fuente: Ediciones EP, 2022.

.

.

¿Sirven las criptomonedas?

diciembre 16, 2021

Silvio Micali: ¿qué sentido tiene invertir en criptomonedas?

Silvio es una de las personalidades más reconocidas a nivel mundial en el mundo de las criptomonedas, es ganador del premio Turing y desarrolló y fundó Algorand

Por Gonzalo Martínez Mosquera.

¿Qué sentido tiene ahorrar en criptomonedas? Esa fue la pregunta que le hice la semana pasada a Silvio Micali en el evento realizado en el Campo Argentino de Polo que organizó la gente de AgroToken, esa stablecoin colateralizada en productos agrícolas como la soja y que fue cofundada por el polista Eduardo Novillo Astrada.

Silvio es una de las personalidades más reconocidas a nivel mundial en el mundo de las criptomonedas, es ganador del premio Turing y desarrolló y fundó Algorand, una de las blockchains de mayor crecimiento en los últimos tiempos. Es una red que elige a los validadores en base a un sorteo criptográfico descentralizado, lo que le permite lograr altas velocidades a costos superbajos.

Cuando le hice aquella consulta no me refería a las razones actuales para invertir en criptos. Personalmente creo que la enorme mayoría de las personas que compran criptos lo hacen por razones especulativas, esperando que suban de precio. La pregunta en realidad estaba pensada para aquel momento en que las criptos dejen de ser una moda y el motivo «especulación por la novedad» deje de ser tan preponderante.

Ordenado y metódico, aunque también muy simpático y carismático, enumeró dos razones por las cuales él considera que la gente estaría dispuesta a mantener sus ahorros en Algos (la moneda nativa de Algorand) o en cualquier otra criptomoneda. La primera razón fue que las criptos son una «currency» descentralizada que no estará en manos de un gobierno. La segunda es que ese dinero sería programable.

Quiero centrarme primero en la primera de las dos y, específicamente, en la palabra «currency». No tengo tan claro cuál sería la traducción correcta de esa palabra, sería algo más que simplemente moneda e incluiría, además, que tenga aceptación y sea utilizada en el mercado. El problema con usar esa palabra es que mete en una misma bolsa a las criptomonedas con las monedas nacionales emitidas por Estados cuando, según algunos, son esencialmente distintas. Las segundas tienen una demanda coercitiva para el pago de impuestos, lo cual genera que sobrevivan incluso en períodos de altísima inflación: pensemos sino en los bolívares venezolanos o en los pesos argentinos.

Por otro lado, salvo por los últimos meses, la norma en el mundo es el de las inflaciones muy bajas y, por lo tanto, las monedas nacionales se presentan como un refugio mucho más estable que las criptomonedas, cuya volatilidad es bien conocida.

El problema entonces con usar la palabra «currency» es que le estamos otorgando a las cripto características que no tienen. Se vuelve entonces necesario hacernos la pregunta que le hice a Micali: ¿qué sentido tendrá ahorrar en Algos (una vez que el factor especulativo desaparezca)?

Cuando uno compra la acción de una empresa, lo que está adquiriendo es la propiedad de parte de aquella, que vende productos y/o servicios con el objetivo de obtener una renta, lo que en definitiva le retribuirá dividendos al tenedor de dicha acción. Si bien más de uno dirá que los precios actuales de las acciones en Estados Unidos también tienen un alto componente especulativo, esas acciones al menos tienen un «fundamental» que le da una razón de ser al hecho de tener un valor monetario.

¿Cuál sería entonces el «fundamental» detrás del valor de las criptos si aceptáramos que son esencialmente distintas a las monedas nacionales? Una razón podría ser, por ejemplo, que para usar la blockchain uno debe adquirir la criptomoneda con la cual pagará las transacciones y, por lo tanto, eso genera una demanda que le da un valor a dicha cripto. Es algo así como las fichas de un casino, uno no puede ir y apostar sus pesos sino que antes tiene que demandar las fichas. En el caso de las blockchain, la diferencia es que la emisión de esas «fichas» es limitada.

Esa parece una buena razón fundamental, ¿no es cierto? Pero claro, el problema es que cuanto más eficiente sea la red y, por tanto, más económicas sean las transacciones, menor será la demanda por esas criptos y, por lo tanto, menor será su precio. Es un problema que no tienen Bitcoin ni Ethereum (esta última, por ahora, hasta que pase a Proof of Stake) dado que su alta ineficiencia genera una saturación de la red que eleva el costo de sus transacciones.

Sigue siendo una incógnita que por ahora sigo sin poder contestar y que, como expliqué, desafiará a las redes más eficientes.

Es esa eficiencia que es necesaria para poder soportar la alta demanda que se genera para el uso de las redes a medida que van creciendo. Algunas como Algorand la han resuelto con el sorteo descentralizado, otras como Solana utilizan el «Proof of History».

Esta última fue vulnerada la semana pasada con un ataque «DDOS» (Denial of Service) y la razón es simple: dado que los derechos a validar transacciones se otorgan en base a la historia de utilización de la red y dado que esa historia es conocida por todos, uno puede estimar con bastante probabilidad de acierto quién será el próximo validador y atacarlo lo cual implica una baja seguridad en esa blockchain. Más allá de la necesidad de ahorro en las monedas nativas, que afecta a todas las redes, será fundamental también entender qué tecnologías son las más apropiadas.

Respecto a la segunda razón de Micali: «tener un dinero programable». El problema es que las stablecoins que viven en las mismas blockchains también son dinero programable. Y si aceptamos que la gente prefiere transaccionar en monedas estables, entonces claramente preferirá tener un dinero programable estable. Pareciera algo contradictorio, el éxito de las stablecoins atenta contra las mismas monedas nativas cuya demanda es necesaria para asegurar a aquellas stablecoins. Es un dilema que deberán resolver.

Una de esas stablecoins que pareciera tener un futuro muy promisorio es USDP, el criptodólar emitido por Paxos que cuenta con una licencia del Estado de Nueva York, lo que le da un marco de seriedad regulatoria que la hace muy atractiva para los peces grandes de la industria de los pagos. Es la misma que eligieron PayPal y Mercado Pago (como vimos la semana pasada) y que ahora será utilizada por WhatsApp en Estados Unidos como instrumento para su wallet Novi.

Algo que me sorprendió gratamente de Micali es lo que mostró La Nación en una entrevista que emitieron el viernes pasado. Según la misma, el italiano dice que «Una de cada tres grandes ideas que recibimos viene de Argentina«. Recordemos que hay solo un argentino cada 180 habitantes en el planeta. Eso me hace pensar si será buena idea querer desarrollar, por ejemplo, la industria del calzado nacional en vez de intentar impulsar la industria de las ideas. Tema para otra columna.

Lo cierto es que el ecosistema seguirá depurándose y que sólo quedarán aquellas blockchain que logren mantener un alto grado de eficiencia (para la función que quieran cumplir) y que tengan detrás una comunidad que esté dispuesta a sostenerla, incluso con su capacidad de ahorro.

Fuente: eleconomista.com.ar, 2021.

.

.

El futuro de las criptomonedas, según Silvio Micali

diciembre 13, 2021

Qué pasará con las criptomonedas según Silvio Micali, matemático e investigador del Instituto Tecnológico de Massachusetts

Por Alejandro Tejero Vacas, para Télam.

El coinventor de muchos de los protocolos que hoy son base para la criptografía moderna, Silvio Micali sostuvo que la tecnología blockchain será un motor del crecimiento económico, pero que la criptomoneda mas famosa del mundo no forma parte de ese esquema, porque «con Bitcoin sólo se puede hacer especulación».

Matemático, investigador del Instituto Tecnológico de Massachusetts (MIT) y coinventor de muchos de los protocolos que hoy son base para la criptografía moderna, Silvio Micali sostuvo que la tecnología blockchain será un motor del crecimiento económico, pero que la criptomoneda mas famosa del mundo no forma parte de ese esquema, porque «con Bitcoin sólo se puede hacer especulación».

Concentrado desde hace décadas en hacer más eficientes y seguras las transacciones a nivel mundial, Micali fundó en 2017 Algorand (ALGO), una de las principales plataformas blockchain del mundo con la que, asegura, se resuelven los problemas de escalabilidad, seguridad y eficiencia energética que tienen Bitcoin (BTC) y otras plataformas similares en el mundo cripto.

«Bitcoin no es la tecnología que va a hacer una diferencia real por el mundo», afirmó Micali en una entrevista con Télam y otros medios, en la que reconoció a BTC el mérito de «haber sido la primera» en aplicar la tecnología blockchain, pero que no por eso deja de ser una plataforma «centralizada», «sucia» e insegura.https://8e3adbd453aa01826b41ccc1280f85c8.safeframe.googlesyndication.com/safeframe/1-0-38/html/container.html

«Soy un gran defensor del poder de blockchain y creo que Bitcoin tienen el mérito de ser el primero pero no es el tipo de blockchain que ambiciono para el mundo, no es una plataforma que traiga transparencia y crecimiento económico y oportunidades para el conjunto de la sociedad», dijo Micali.

En este sentido, agregó: «Con Bitcoin sólo se puede hacer especulación. Sólo puedo comprar Bitcoin al principio del año y, más tarde, venderlo y esperar que sea a un mayor precio».

Micali cargó contra el bajo nivel de operaciones que permite la plataforma de Bitcoin (apenas 16 por segundo) que son «demasiado pocas si quiero usar esa red para comprar pan o hacer transacciones financieras», el hecho de que sólo «dos pools de minería controlan la mayor parte de la emisión» y su alta demanda de energía para hacer funcionar las supercomputadoras que mantienen activa a la red en todo el mundo.

«Esto es opuesto a la descentralización. Es una red extremadamente centralizada, muy cara, perjudicial para el medio ambiente y para sólo un activo: el propio Bitcoin. Por eso, no es la tecnología que va a hacer una diferencia real por el mundo. El ser una reserva de valor al final del día no es suficiente», afirmó Micali.

A un año del comienzo de la euforia mundial por las criptomonedas, que llevó a Bitcoin a triplicar su mayor precio histórico y al conjunto del mercado cripto a superar los 2,5 billones de dólares de cotización, el matemático italiano aseguró no estar interesado en el precio de ALGO ni en el de BTC, sino en en las aplicaciones que se le dará a la tecnología en la forma en la que personas y empresas realizan transacciones diarias en el mundo.

«Creo que deberías poder poner todo tipo de activos en una blockchain como activos financieros, inmobiliarios o de todo tipo. Pero si tienes una red con sólo un activo (como el caso de Bitcoin) no hay que sorprenderse cuando se vuelva un juego especulativo», aseguró.

En cambio, el interés de Micali pasa por que la tecnología blockchain pueda proveer infraestructura para el desarrollo económico y hacer más eficientes procesos que hoy son muy costosos: «El 6% del producto bruto global se va en fricciones financieras. Es demasiado. Ahí hay una gran oportunidad para mejorar».

De visita por la región, Micali se reunió esta semana en Uruguay con su presidente, Luis Lacalle Pou, y con el jefe de gobierno de la Ciudad de Buenos Aires, Horacio Rodríguez Larrreta, con quienes habló sobre las posibilidades de aplicar tecnología blockchain en distintas funcionalidades de gobierno, como el caso de Colombia, donde su pasaporte sanitario corre sobre la plataforma de Algorand.

Los cambios que está trayendo estas nuevas tecnologías, como la posibilidad de encriptar e individualizar activos de todo tipo -desde commodities hasta obras de arte-, realizar contratos inteligentes de liquidación inmediata o acceder a préstamos colateralizados están camino a volverse moneda corriente en los próximos años.

Al respecto, afirmó: «Creo que la ventana de tiempo que tienen los reguladores no es infinita porque la gente va a querer hacer operaciones de este tipo, sin importar lo que digan los reguladores y, si no se hace nada, lo que habrá es una mala blockchain va a ocupar ese lugar y el problema para los reguladores es que, en este caso, no tendrán una oficina que clausurar».

Uno de los cambios que más le atrae a Micali es la posibilidad de hacer «pagos bidireccionales» a través de blockchain, es decir, una única transacción en la que la persona que ofrece un bien y quien lo paga reciben lo que desean en apenas segundos con un costo por operación muy bajo.

«Existe una diferencia muy clara entre pago unilateral o bidireccional. En Algorand yo sé que si te pago algo a vos, en 4,4 segundos voy a recibir lo que quería con un costo por la operación de una fracción de centavo. Puedo pagarte en lo que quiera: en dólares, en euros o en lo que quiera. Por eso, será el pagador el que quiera acceder a este tipo de servicios, porque con éstos se asegura que tendrá por lo que pagó», explicó Micali.

«Una vez que se entienda esto, ¿quién volvería a elegir pagos unilaterales?», preguntó el matemático.

Atraído por los múltiples proyectos que llegaban desde la Argentina, Micali decidió invertir recientemente en Agrotoken, una empresa local que provee a los productores agropecuarios la posibilidad de tokenizar -digitalizar e identificar inequívocamente un activo en una blockchain- sus cosechas de soja, trigo y maíz para así poder venderlas cuando deseen de forma inmediata en unidades muy pequeñas, ya que cada token representa a una tonelada de cada grano y puede dividirse en hasta 10.000 partes.

«Me enamoré con la visión y con una oportunidad de billones de dólares», dijo Micali sobre el producto argentino que, aseveró, «es algo revolucionario para el mundo».

«Le permite liquidez al productor para conseguir un puñado de granos que puede vender y que puede mover por una fracción de un centavo. Es muy eficiente. Creo que esto será un gran impulso para la economía argentina», afirmó.

Apenas el 0,1% de las más de 15.000 criptomonedas y tokens en circulación en todo el mundo subsistirán en los próximos años según estimó Micali, En medio de un boom del mundo cripto, con la emisión de nuevos tokens ligados a juegos, plataformas de intercambio o hasta incluso memes de mascotas o animales, Micali sostuvo que este mundo vive una euforia similar a la que ocurrió con Internet a principios del siglo XXI, y que sólo las mejores plataformas serán las que subsistan.

«El mundo no necesita 10 mil blockchains. Pero tampoco creo que éste sea un caso en el que el ganador se lleva todo. Siempre es bueno tener alternativas y es un buen signo de desarrollo que haya competencia, pero pueden ser 10 blockchains, a los sumo 20, las que tengan sentido y quieran ser usadas para alojar allí aplicaciones», aseguró Micali en diálogo con Télam y otros medios.

«Vamos a ver una consolidación y muchas de ellas van a desaparecer», aseguró. En la actualidad hay 15.501 criptomonedas y tokens que circulan en casi 450 exchanges (casas de cambio virtuales) en todo el mundo, según el portal especializado Coinmarketcap, una cifra que a principios de año era de menos de 10 mil y que crece día a día.

«Si recordamos el inicio de Internet, había muchas empresas punto com pero, al final, quedaron sólo algunas compañías como Microsoft o Google que siguen hasta hoy en día. Es interesante el hecho de que esas empresas no hayan sido las primeras. ¿Recuerdan AOL? Son empresas que desaparecieron. Google no fue la primera pero tenía una mejor tecnología que hoy es de gran ayuda para ellos mismos y para el resto del mundo», explicó el matemático italiano.

En ese sentido, ALGO está en el puesto número 20 en capitalización de mercado cripto, con casi US$ 10.000 millones en valor de todas sus unidades en circulación, unas 20 veces más el volumen de dinero que representaba apenas un año atrás.

«Nosotros no fuimos los primeros (Algorand se fundó en 2017) pero apostamos a tener la tecnología, seguridad y escalabilidad correctas. Estamos buscando ser una de estas blockchains de largo plazo y por eso no estamos basados sobre otra red, como podría ser Ethereum o Bitcoin, sino que tenemos nuestra propia plataforma y tecnología y forma de colaborar con otras redes», concluyó.

Fuente: forbesargentina.com, 11/12/21.

.

.