Las nuevas generaciones enfrentan mayores desafíos para lograr un buen Retiro

septiembre 13, 2025

Por Gustavo Ibáñez Padilla.

Las generaciones X y Z enfrentan una realidad inédita en el continente americano: las expectativas de un retiro digno se han vuelto más inciertas que nunca. La persistencia de la inflación, la volatilidad económica y la debilidad de los sistemas previsionales han erosionado la confianza en el futuro financiero. A ello se suma la necesidad urgente de proteger a la familia frente a riesgos crecientes: fallecimiento prematuro, incapacidad, enfermedades críticas o la simple posibilidad de vivir más años de los previstos sin los recursos suficientes.

La planificación financiera de largo plazo es hoy la herramienta más eficaz para afrontar este escenario, y cobra especial relevancia en países como la Argentina, donde la combinación de inflación crónica, presión fiscal elevada y falta de previsibilidad macroeconómica impone un desafío muy superior al de otros países de la región.

.

La situación en Hispanoamérica y Argentina

Según investigaciones de LIMRA y nuestros propios Estudios de campo realizados en 2025, más del 89 % de los trabajadores latinoamericanos que piensan en su jubilación creen que tendrán dificultades para alcanzar un retiro adecuado. La caída de la natalidad y el aumento sostenido de la esperanza de vida complican aún más la sostenibilidad de los sistemas estatales de retiro. En Argentina, este fenómeno es particularmente evidente: la relación activos/pasivos en el sistema previsional se ha deteriorado de manera alarmante, lo que obliga a los trabajadores a buscar alternativas privadas para complementar sus ingresos futuros.

Más del 85 % de los encuestados en la región manifiesta preocupación por el desempeño económico futuro de sus países, y la Argentina es un caso paradigmático. Con un historial de crisis recurrentes, cambios regulatorios bruscos y pérdida de confianza en la moneda local, los argentinos más favorecidos económicamente recurren a seguros de vida, anualidades en moneda dura y activos internacionales como mecanismos de protección y ahorro de largo plazo. Estos instrumentos ofrecen seguridad, flexibilidad y protección frente a la depreciación de la moneda local, y constituyen una vía eficaz para preservar valor en contextos inestables.

El desafío del Retiro en Argentina

Nuestro país merece un análisis particular:

1. Alta inflación y pérdida del poder adquisitivo:

La inflación anual en Argentina supera con frecuencia los dos dígitos, erosionando la capacidad de ahorro de los hogares. Esto hace inviable depender únicamente de instrumentos en pesos sin cláusulas de ajuste o sin exposición a monedas fuertes.

2. Fragilidad del sistema previsional público:

El sistema estatal funciona bajo un esquema de reparto, en el que los aportes actuales financian a los jubilados presentes. La baja densidad de aportes (especialmente por la informalidad laboral, que ronda el 40 %) y la creciente longevidad hacen que las jubilaciones mínimas resulten insuficientes.

3. Voracidad fiscal y regulatoria:

Las inversiones en inmuebles de renta o fondos locales, si bien siguen siendo opciones, se ven afectadas por altos impuestos, regulaciones cambiantes y controles de capital. Ello reduce la previsibilidad y el atractivo de estos activos como vehículos de retiro.

4. Preferencia por moneda dura y productos internacionales:

Ante la incertidumbre, es cada vez más frecuente que los ahorros e inversiones se canalicen hacia seguros de vida con componente de ahorro, anualidades y productos en dólares, que permiten proyectar un ingreso en el futuro con mayor seguridad.

La planificación financiera bajo estándares internacionales

La calidad del proceso de planificación financiera depende no solo de los productos disponibles, sino también de la metodología con la que se diseñan las estrategias. En este sentido, resulta crucial destacar la importancia de la Norma ISO 22222 de Planificación financiera personal, que establece buenas prácticas internacionales en el asesoramiento, desde la identificación de necesidades hasta el diseño de planes y la revisión periódica. Adoptar estos estándares garantiza que el cliente reciba un servicio ético, transparente y de calidad, basado en un análisis integral de sus circunstancias.

Rol del Consultor independiente en la protección familiar

En todo el continente, y particularmente en Argentina, se observa una creciente demanda de asesoramiento profesional de calidad, con énfasis en consultores financieros independientes. Su valor radica en:

* Empatía y comprensión de las necesidades del cliente, más allá de los productos disponibles.

* Función docente, enseñando a los clientes a tomar decisiones informadas sobre seguros, inversiones y planificación patrimonial.

* Capacidad de adaptación, combinando entrevistas presenciales con encuentros virtuales, pero manteniendo la profundidad analítica que requieren las decisiones de largo plazo.

Como siempre señalamos en este sitio web Economía Personal, la educación financiera es un proceso de transferencia de conocimiento que permite a las familias apropiarse de las herramientas necesarias para proteger su futuro.

.

Caso real: Familia argentina de clase media

Analicemos el caso de Jorge y Laura, ambos de 42 años, residentes en Buenos Aires, con dos hijos pequeños. Jorge trabaja en relación de dependencia en una empresa multinacional, y Laura ejerce como profesional independiente. Ambos realizan aportes al sistema previsional público, pero son conscientes de que el haber jubilatorio futuro difícilmente supere el 40 % de su ingreso actual.

─Desafíos identificados:

* Su principal activo es un departamento en el que viven, con un crédito hipotecario en pesos aún vigente (con actualización UVA).

* Carecen de seguros de vida que cubran a ambos cónyuges.

* Tienen un pequeño ahorro en dólares, pero sin una estrategia de inversión definida.

* Desean garantizar la educación universitaria de sus hijos y mantener un ingreso suficiente en el retiro.

─Plan de acción sugerido:

1. Corto plazo (1-3 años):

* Constituir un Fondo de emergencia equivalente a seis meses de gastos en dólares.

* Contratar un Seguros de vida universal indexado que garantice un patrimonio y cubra la educación de los hijos.

2. Mediano plazo (3-10 años):

* Adquirir Anualidades internacionales en dólares, que mantengan un flujo futuro de ingresos.

* Diversificar parte del ahorro en fondos globales, evitando la exposición exclusiva a la economía local.

* Reforzar la cobertura médica privada con seguros que contemplen Enfermedades críticas.

3. Largo plazo (10 años en adelante):

* Planificar la Sucesión de bienes mediante testamento o fideicomiso, minimizando la carga fiscal.

* Convertir parte del capital acumulado en rentas vitalicias (annuities) para cubrir los gastos básicos durante la jubilación.

Con estas medidas, Jorge y Laura podrán transformar la incertidumbre en un plan estructurado, que no solo proteja a la familia frente a contingencias, sino que también construya un futuro sostenible.

Educación financiera y cultura familiar

La planificación de largo plazo no es un ejercicio individual aislado: implica también transmitir valores y hábitos a las nuevas generaciones. Como enfatizo en mi ya clásico libro Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones, la familia es el núcleo donde se aprenden los valores económicos fundamentales, desde el ahorro y la responsabilidad hasta la solidaridad intergeneracional. Un plan exitoso no solo asegura el retiro de los padres, sino que también enseña a los hijos a organizarse, invertir y pensar en el futuro con criterios claros.

Asumir la responsabilidad

Generar ingresos, ahorrar, invertir y planificar el retiro y la sucesión son cuestiones vitales para la protección de la familia, a lo largo de las generaciones. Cabe siempre destacar que la Familia es la base de la sociedad, porque es el primer espacio donde los individuos aprenden valores, normas, afecto y desarrollan su identidad, transmitiendo cultura y asegurando la continuidad de la especie humana. Provee apoyo, seguridad y un sentido de pertenencia, sentando las bases para adultos responsables que contribuyen al bienestar común y para el desarrollo de sociedades pacíficas y armónicas.

La situación en toda América, y en particular en Argentina, exige un cambio de mentalidad. No basta con esperar que el Estado asegure el retiro ni confiar únicamente en el salario actual. La clave está en generar múltiples fuentes de ingresos, ahorrar, invertir y planificar el retiro y la sucesión con un enfoque integral.

Los seguros de vida, las anualidades y los productos de inversión internacionales en moneda dura son hoy aliados estratégicos frente a la volatilidad regional. El asesoramiento independiente, basado en estándares como la ISO 22222, asegura que los planes respondan a las verdaderas necesidades de cada familia.

El mejor momento para comenzar fue ayer. El segundo mejor momento es hoy. Inicie su Plan de Inversión y Protección Familiar cuanto antes, busque ayuda profesional independiente. Su mejor inversión no será un activo en particular, sino el plan integral que diseñe para proteger lo más valioso que tiene: su familia, su tiempo y sus sueños.

En última instancia, la planificación financiera de largo plazo es mucho más que un ejercicio numérico: es un acto de amor y de responsabilidad hacia la familia, hacia quienes dependen de nosotros hoy y hacia quienes seguirán nuestros pasos mañana.

———

Bibliografía

* Ibáñez Padilla, Gustavo. Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones. Buenos Aires: Dunken, 2013.

* Economía Personal. (http://www.economiapersonal.com.ar)

* LIMRA (2025). Estudios sobre retiro en América Latina.

* MAPFRE Economics (2023). El negocio asegurador en América Latina.

* Swiss Re Institute (2023). Mortality protection gap in Latin America.

* New York Life (2025). Wealth Watch Survey.

* Payroll Integrations (2025). Employee Financial Wellness Report.

* ISO 22222: Personal Financial Planning – Requirements for Personal Financial Planners.

———

Fuente: Ediciones EP, 13/09/25.

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

El Seguro de Vida: Un pilar financiero para el futuro

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

Nota del editor: Para profundizar en el diseño de un plan financiero personal y evitar errores comunes, conviene conocer la Norma ISO 22222, que establece estándares internacionales para la planificación financiera personal. Una brújula técnica para navegar con claridad y seguridad en este mar de decisiones económicas. Puede obtener un Diagnóstico Financiero Personal sin cargo enviando un e-mail con sus datos de contacto a: economiapersonal@gmail.com o a través del formulario de Contacto de esta web.

.

.

Una inversión inteligente y segura

febrero 11, 2025

Por Redacción EP.

Invertir en un seguro de vida universal no solo es una manera de proteger a tus seres queridos, es también una estrategia financiera inteligente que te beneficiará y hará crecer tu patrimonio a largo plazo ya que combina la protección con la inversión de largo plazo.

En particular, los seguros de vida universal indexados han ganado popularidad como una opción atractiva para aquellos que buscan crecimiento y seguridad a lo largo del tiempo.

A continuación, analizaremos los beneficios de un producto de Seguro de vida indexado disponible en el mercado internacional y cómo pueden contribuir a que tengas una vida plena y segura junto a tu familia. SVU indexado – Internacional

.

¿Cómo funciona?

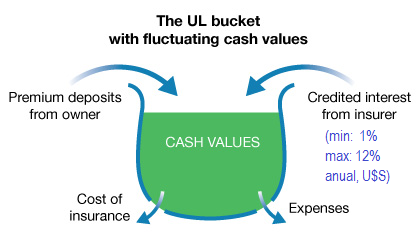

El seguro de vida indexado es un tipo de póliza de vida permanente que combina la protección tradicional con la oportunidad de crecer un valor en efectivo basado en dos índices bursátiles: el S&P 500 o el NASDAQ 100.

Esto significa que, a diferencia de otros seguros de vida, el valor en efectivo de tu póliza puede aumentar de manera más significativa en el tiempo, gracias a su vínculo con el rendimiento del mercado.

Y lo más interesante es que te ofrece un rendimiento mínimo garantizado del 1% y un potencial de rendimiento máximo del 12%, conforme a la evolución del índice seleccionado.

.

Beneficios a largo plazo de los seguros de vida indexados

1. Crecimiento del valor en efectivo

Una de las principales ventajas del seguro de vida indexado es su gran potencial de crecimiento.

El valor en efectivo de la póliza se acumula a tasas muy competitivas, basándose en el rendimiento de un índice, lo que puede resultar en rendimientos superiores en comparación con pólizas de tasa fija tradicionales.

Este crecimiento no solo ayuda a aumentar tu capital a lo largo del tiempo, sino que también ofrece la posibilidad de realizar retiros parciales sobre el valor efectivo.

2. Protección contra la volatilidad del mercado

A diferencia de las inversiones directas en acciones o fondos, este seguro de vida indexado ofrece una protección contra la caída del mercado (no se pierde capital).

Esta póliza garantiza un rendimiento mínimo del 1% anual, lo que significa que, incluso en años de mercado con pérdidas, tu inversión no perderá valor. Esto garantiza que la inversión sea más segura y estable.

3. Flexibilidad financiera

El seguros de vida indexado ofrece flexibilidad en el manejo de tu dinero porque puedes acceder al valor en efectivo a través de retiros o préstamos.

Esta ventaja te permite utilizar esos fondos para emergencias, inversiones o cualquier necesidad financiera que surja. Sin duda, esto añade un motivo adicional de seguridad a tu planificación financiera.

Combina seguros de vida indexados con otras inversiones

Integrar un seguro de vida indexado en tu estrategia de inversión puede ser una excelente manera de diversificar y proteger tu patrimonio.

Aquí hay algunas consideraciones sobre cómo combinarlo con otras inversiones:

─Diversificación de portafolios: al incluir un seguro de vida indexado en tu portafolio, puedes balancear el riesgo de inversiones más volátiles y esto te proporciona mayor seguridad.

─Ahorro para tu retiro: algunas personas utilizan el valor en efectivo acumulado en su seguro de vida indexado como un recurso adicional para su retiro.

─Planificación sucesoria: este tipo de pólizas pueden ser parte de una inteligente estrategia de sucesión. Si dejas un legado a tus seres queridos, puedes ayudarles a cubrir deudas, crear un patrimonio, continuidad de empresas y solventar la educación de tus hijos.

¿Cuándo comenzar?

El momento de empezar a invertir en un seguro de vida indexado es crucial. Cuanto antes adquieras la póliza, más tiempo tendrá tu inversión para crecer.

La acumulación de valor en efectivo se beneficia del interés compuesto, lo que significa que cada año adicional de crecimiento puede tener un impacto significativo en el monto total disponible en el futuro.

Recuerda, el seguro de vida indexado es una inversión inteligente que no solo proporciona protección financiera a tus seres queridos, sino que también ofrece un vehículo de crecimiento de tu patrimonio a largo plazo.

Comienza hoy mismo a explorar tus opciones y da un paso hacia una vida plena y segura, donde cada decisión financiera te garantice un mejor futuro.

Fuente: Ediciones EP, 11/02/25.

Antes de realizar cualquier inversión infórmate: Aviso Legal

Más información:

La relevancia del Seguro de Vida

Seguros de Vida y Planes de Inversión

Compañías de Seguro de Vida versus Bancos

Utilice su Seguro de Vida como Activo Financiero

El Seguro de Vida: Un pilar financiero para el futuro

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

El auge de las Anualidades: Un escudo financiero en un mundo de incertidumbre

enero 30, 2025

Por Gustavo Ibáñez Padilla.

El sector de Anualidades y Planes de pensiones está viviendo un momento de expansión sin precedentes. La creciente necesidad de ingresos garantizados para la jubilación, sumada a la incapacidad de muchos gobiernos para sostener los sistemas previsionales tradicionales, ha generado una tormenta perfecta para la proliferación de estos productos financieros. En un contexto de envejecimiento poblacional y volatilidad económica, la búsqueda de seguridad financiera nunca ha sido tan apremiante.

El fenómeno Peak 65 ilustra con claridad este cambio demográfico. Entre 2024 y 2027, más de 4,1 millones de estadounidenses cumplirán 65 años anualmente, lo que marcará un punto de inflexión en la estructura de la población. Según datos del Censo de EE.UU., para 2030, todos los baby boomers habrán llegado a la edad de jubilación, ejerciendo una presión sin precedentes sobre los sistemas de seguridad social y de salud.

«La incertidumbre es la peor consejera en las finanzas», afirma el legendario inversor Warren Buffett. La creciente demanda de rentas vitalicias (annuities) responde precisamente a esa necesidad de certeza en un mundo financiero volátil. Estos productos han evolucionado, pasando de complejos y opacos a instrumentos mucho más accesibles, transparentes y eficientes, lo que los ha hecho atractivos para una nueva generación de futuros jubilados que busca seguridad sin sacrificar flexibilidad.

.

El Mercado de las Rentas Vitalicias en auge

Según la Life Insurance Marketing and Research Association (LIMRA), entre 2020 y 2023, las ventas de anualidades aumentaron un 76%, alcanzando los 385.000 millones de dólares en Estados Unidos. En 2024, se estima un incremento adicional del 12%, superando los 432.000 millones de dólares. Este crecimiento refleja no solo la necesidad de ingresos garantizados, sino también la confianza renovada en estos productos como una solución viable para la jubilación o retiro.

No solo los consumidores están adoptando cada vez más las anualidades, sino también las corporaciones. El mercado de transferencias de riesgo de pensiones está cobrando protagonismo como una estrategia clave para aliviar las cargas financieras de las empresas. Con más de tres billones de dólares (U$S 3.000.000.000.000) en saldos de pensiones en Estados Unidos, las aseguradoras de vida están capitalizando esta oportunidad al asumir la administración de estos fondos y garantizar pagos futuros a los beneficiarios. Además, se prevé que esta tendencia se expanda a mercados emergentes como Japón, Brasil y Argentina, donde la sostenibilidad de los sistemas de pensiones también es un reto apremiante.

.

La tecnología al servicio de la seguridad financiera

La digitalización y la inteligencia artificial han revolucionado la industria de los seguros de vida y anualidades. La implementación de algoritmos avanzados ha permitido reducir los tiempos de suscripción de semanas a minutos, mejorando la eficiencia y eliminando barreras de entrada para los consumidores. Además, la tecnología ha facilitado la personalización de productos financieros, permitiendo que los clientes ajusten sus rentas según sus necesidades y objetivos.

Empresas líderes del sector han invertido fuertemente en plataformas digitales para mejorar la experiencia del usuario y aumentar la transparencia. Esto no solo fortalece la confianza del consumidor, sino que también amplía el acceso a estos instrumentos a una población que, de otro modo, podría quedar excluida del sistema financiero tradicional.

Un llamado a la acción: Planificar el futuro con inteligencia

El exsecretario del Tesoro de EE.UU., Henry Paulson, en pasadas situaciones de mercados convulsionados afirmó que la mejor manera de predecir el futuro es crearlo. En un mundo donde la incertidumbre económica es la norma y no la excepción, las anualidades y los planes de pensiones representan una herramienta clave para asegurar estabilidad financiera en la jubilación.

Para los individuos, es imperativo evaluar su plan de retiro y considerar opciones que les brinden ingresos protegidos de por vida. Para las empresas, la transferencia del riesgo de pensiones puede ser una estrategia efectiva para mejorar la salud financiera y garantizar la continuidad del negocio. Y para las aseguradoras, la clave estará en mantener la solidez de sus reservas y adaptar sus productos a las nuevas demandas del mercado.

El momento de actuar es ahora. La jubilación no es un destino incierto, sino una etapa de la vida que debe ser planificada con inteligencia y previsión. En un entorno donde los sistemas públicos de pensiones enfrentan desafíos estructurales, contar con un esquema financiero robusto se vuelve más que una opción: es una necesidad. La historia económica nos ha demostrado que la seguridad financiera no es una cuestión de suerte, sino de preparación. Y en este desafío, las anualidades han llegado para desempeñar un papel fundamental.

Fuente: Ediciones EP, 30/01/25.

Información sobre Gustavo Ibáñez Padilla

Fuentes consultadas: LIMRA, Best Meridian Insurance Company, StateTrust Life & Annuities, National Western Life Insurance Company, Prudential Financial Inc., Comisionado de Seguros de Florida, SEC.

Conozca más sobre el tema:

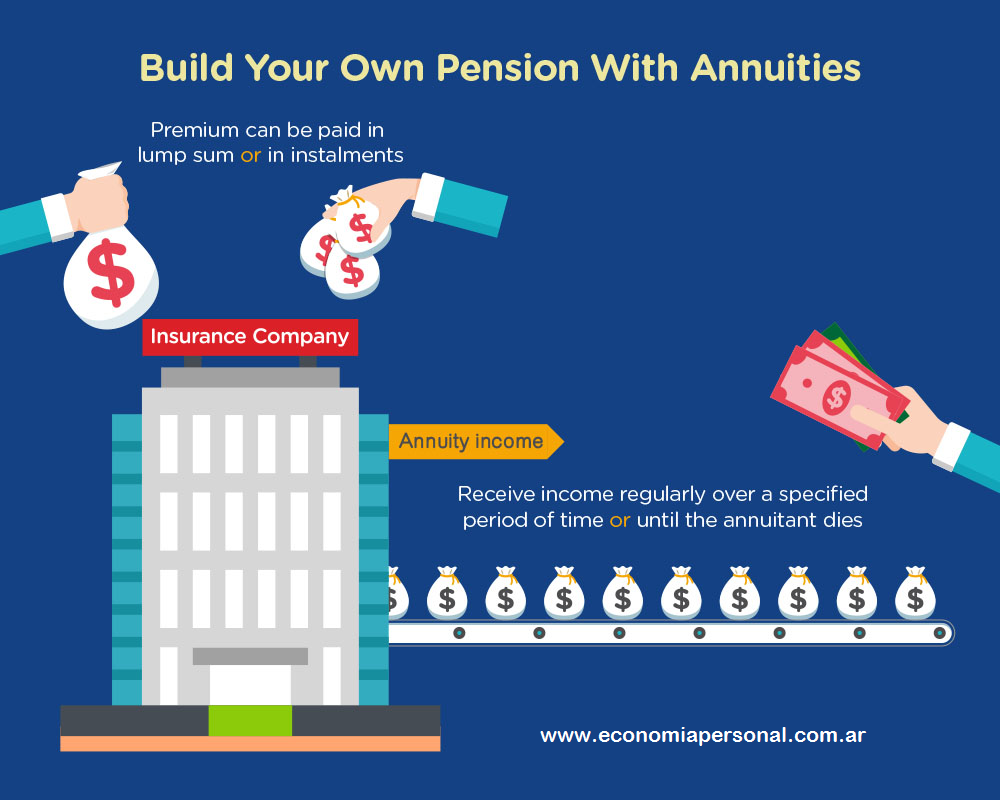

Las annuities (rentas vitalicias o anualidades) son productos financieros que ofrecen un flujo de pagos regulares, generalmente mensuales, a lo largo de un periodo definido o durante la vida del beneficiario.

Tipos de Annuities:

–Annuities Inmediatas: Con este tipo, haces un pago único (o una serie de pagos) a una compañía de seguros, y a cambio, comienzas a recibir inmediatamente pagos periódicos.

–Annuities Diferidas: Aquí, los pagos comienzan en una fecha futura especificada. Se puede usar como una forma de ahorro para la jubilación, donde los fondos se acumulan con el tiempo, y luego se convierten en pagos regulares.

Formas de Pago:

-Fija: Proporciona un monto de pago constante. El riesgo de inversión está a cargo de la compañía de seguros, asegurando un retorno fijo.

-Variable: Los pagos pueden variar basados en la performance de las inversiones subyacentes elegidas por el titular de la anualidad. Esto incluye acciones, bonos, etc., ofreciendo la posibilidad de un mayor retorno pero con más riesgo.

-Indexada: Los pagos están ligados al rendimiento de un índice específico (como el S&P 500), ofreciendo un equilibrio entre la seguridad de las anualidades fijas y el potencial de crecimiento de las variables.

Fases:

-Fase de Acumulación: Es cuando se hacen contribuciones a la anualidad. En el caso de las diferidas, este periodo puede durar varios años.

-Fase de Anuitización: Es cuando los pagos empiezan a ser distribuidos al titular o beneficiario.

Propósitos:

-Seguridad en la jubilación: Garantizan un ingreso constante, lo que es útil para planificar gastos futuros sin preocuparse por la longevidad.

-Planificación Fiscal: Pueden ofrecer ventajas fiscales, ya que en algunas jurisdicciones el crecimiento de las inversiones dentro de la anualidad puede diferir impuestos hasta que se reciben los pagos.

Consideraciones:

-Liquidez: Las anualidades pueden tener penalizaciones significativas por retiros anticipados.

-Inflación: Las anualidades fijas pueden perder poder adquisitivo si no están indexadas a la inflación.

-Costos: Hay comisiones y cargos asociados que pueden afectar el rendimiento neto.

Las anualidades son herramientas sofisticadas que deben considerarse en el contexto de toda la planificación financiera personal, idealmente con la ayuda de un asesor financiero que pueda evaluar si este producto se alinea con tus objetivos, tolerancia al riesgo y necesidades de liquidez. Consulte nuestro Aviso legal .

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Utilice su Seguro de Vida como Activo Financiero

enero 29, 2025

Por Gustavo Ibáñez Padilla.

En el mundo de las finanzas personales y empresariales, la forma en que administramos el dinero marca la diferencia entre la estabilidad y la incertidumbre. Muchos consideran el seguro de vida como un gasto innecesario, pero, bien entendido, se trata de un activo financiero de gran valor. Como afirmaba Benjamin Franklin: «Una inversión en conocimiento paga el mejor interés». Y el conocimiento sobre seguros de vida puede traducirse en oportunidades económicas y protección patrimonial.

El Seguro de Vida como Garantía Financiera

Históricamente, los seguros de vida han servido como respaldo en situaciones de crisis. Cuando Walt Disney solicitó un préstamo bancario en 1953, para fundar su primer parque de diversiones Disneyland ningún banco lo quiso otorgar. El senador del Partido Republicano de los Estados Unidos John McCaine pretendía obtener un préstamo para financiar su campaña presidencial en 2007, pero no podía conseguirlo. En los dos casos, el obstáculo más importante era la avanzada edad de los solicitantes, por lo que las posibilidades de impago por fallecimiento eran una preocupación legítima. Para salvar el obstáculo, ambos emplearon sus Seguros de Vida como Garantías colaterales de los préstamos y el problema se solucionó. De esta forma lograron lo que parecía imposible gracias a que entendieron que un seguro de vida no es solo un mecanismo de protección, sino también un activo colateral.

.

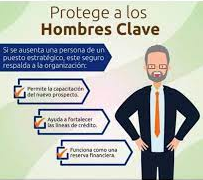

Un caso similar se observa en el mundo empresarial. La financiación de investigaciones científicas, en especial en el sector farmacéutico, depende en gran medida de la continuidad del hombre clave. Asegurar la vida de un investigador crítico permitió que una empresa garantizara la continuación de su proyecto sin importar imprevistos. Esta es una estrategia inteligente para cualquier negocio que dependa del conocimiento especializado.

Un Vehículo de Ahorro y Crecimiento Patrimonial

El seguro de vida es, en su concepción más básica, una herramienta de protección e inversión. Sin embargo, su potencial va más allá. En lugar de gastar en bienes que se deprecian o endeudarse con préstamos onerosos, se puede utilizar una póliza como un instrumento financiero con ventajas fiscales y legales.

1. Liquidez asegurada: En momentos de necesidad, un seguro de vida bien estructurado puede convertirse en una fuente inmediata de recursos sin los inconvenientes de vender activos o liquidar inversiones.

2. Beneficios fiscales: En muchas legislaciones, los seguros de vida no generan impuestos sucesorios ni embargos, garantizando que el capital llegue íntegro a los beneficiarios.

3. Flexibilidad y seguridad: Algunos tipos de pólizas permiten acumulación de valor en efectivo que puede usarse para educación, inversión o emprendimiento.

Como decía Warren Buffett: «No ahorres lo que queda después de gastar; gasta lo que queda después de ahorrar». Esta es la estrategia de pagarse primero a uno mismo. Incluir seguros de vida en un plan de ahorro disciplinado puede hacer una gran diferencia en el futuro financiero de cualquier persona o empresa.

El Seguro de Vida como respaldo ante gastos inesperados

Las emergencias médicas y enfermedades catastróficas pueden devastar las finanzas de una familia. En su columna en El País, Rosa Montero destaca que existen aproximadamente 7,000 enfermedades raras, que afectan al 7% de la población mundial, es decir, unos 500 millones de personas. El costo de tratar estos padecimientos es exorbitante y, en muchas ocasiones, termina en la bancarrota de los afectados.

Un seguro de vida bien diseñado no solo protege contra la pérdida del sostén económico de una familia, sino que también puede destinarse a cubrir tratamientos médicos costosos. Contar con esta previsión marca la diferencia entre la seguridad financiera y la ruina económica.

Venciendo los mitos sobre las Aseguradoras

Una de las principales barreras para adquirir seguros de vida es la desconfianza hacia las compañías aseguradoras. Se argumenta que no pagan cuando deberían o que sus cláusulas están llenas de trampas. Sin embargo, la realidad es que la mayoría de los problemas con seguros de vida provienen de la falta de comprensión de la póliza contratada.

1. El 95% de los inconvenientes con seguros de vida se deben a la falta de claridad en la contratación. Tanto el asesor como el cliente deben asegurarse de comprender a fondo las condiciones y coberturas.

2. El 5% restante corresponde a intentos de fraude por parte de clientes. Por ello, las aseguradoras han implementado rigurosos procesos de verificación.

3. Las aseguradoras están diseñadas para pagar. Desde la antigua Roma hasta la actualidad, los seguros han funcionado bajo principios matemáticos y actuariales que garantizan su sostenibilidad.

Como bien dijo Confucio: «El éxito depende de la preparación previa, y sin tal preparación, seguro que llega el fracaso». Revisar detenidamente las condiciones de la póliza y elegir aseguradoras con sólida reputación evita sorpresas desagradables.

.

Los pequeños empresarios y el Seguro de Vida

Según un estudio de la reaseguradora Swiss Re, publicado por La República de Colombia, el 95% de los pequeños empresarios en América Latina consideran que los seguros son un gasto innecesario. Esta percepción errónea impide que muchas empresas protejan su continuidad y estabilidad financiera.

Un seguro de vida puede ser la diferencia entre la quiebra y la supervivencia de un negocio. En el caso de socios o fundadores clave, contar con una póliza puede permitir la recomposición del capital o la compra de participaciones en caso de fallecimiento inesperado.

Acción Inteligente para un Futuro Seguro

Los seguros de vida no solo protegen a los seres queridos ante imprevistos, sino que también pueden ser utilizados estratégicamente para crear, preservar y multiplicar la riqueza. Desde servir como garantía financiera hasta proporcionar liquidez en momentos cruciales, las pólizas de vida son herramientas versátiles que, bien aprovechadas, pueden marcar la diferencia entre el éxito y la incertidumbre.

Si aún no ha integrado el seguro de vida en su estrategia financiera, es momento de reconsiderarlo. Evalúe sus opciones, asesórese con expertos y transforme esta herramienta en un pilar de su seguridad económica. Como dijo John D. Rockefeller: «No tengas miedo de renunciar a lo bueno para ir por lo grandioso». Aproveche esta oportunidad y convierta su seguro de vida en un verdadero activo financiero.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Estrategias efectivas para incrementar la Venta de Seguros de Vida

enero 29, 2025

Por Gustavo Ibáñez Padilla.

El mercado de seguros de vida enfrenta un desafío persistente: la falta de comprensión y percepción de necesidad por parte de los consumidores. Para agentes y brokers, aumentar el potencial de ventas requiere más que solo información; exige un enfoque estratégico basado en la ciencia del comportamiento, la comunicación efectiva y la tecnología. Como dijo Henry Ford: «Reunirse es un comienzo, permanecer juntos es un progreso y trabajar juntos es el éxito». Aplicar esta filosofía a la venta de seguros puede marcar la diferencia entre la inercia y el crecimiento sostenido.

.

1. Desmitificar el Seguro de Vida: La clave de la Comunicación

El seguro de vida sigue siendo un producto financiero mal comprendido. La mayoría de los consumidores perciben su costo como prohibitivo y su utilidad como lejana. Según un estudio de LIMRA y Life Happens de 2024, el 73% de las personas sobreestima el precio de una póliza de seguro de vida y no sabe cómo encarar el proceso de compra de una póliza.

𝔸𝕔𝕔𝕚𝕠𝕟𝕖𝕤 𝕔𝕝𝕒𝕧𝕖:

– Presentar cifras reales y comparaciones accesibles para desmentir la percepción de alto costo.

– Explicar los beneficios en vida, como la acumulación de valor en efectivo y los beneficios por enfermedad terminal.

– Utilizar narrativas que conecten emocionalmente con los clientes, demostrando cómo el seguro de vida promueve el bienestar financiero de sus familias.

.

2. Personalización y Relevancia: Hablar el idioma del cliente

El consumidor actual espera experiencias personalizadas. La hiperpersonalización, basada en datos y comportamiento del usuario, permite ofrecer soluciones alineadas con sus necesidades y prioridades.

𝔼𝕤𝕥𝕣𝕒𝕥𝕖𝕘𝕚𝕒𝕤 𝕖𝕗𝕖𝕔𝕥𝕚𝕧𝕒𝕤:

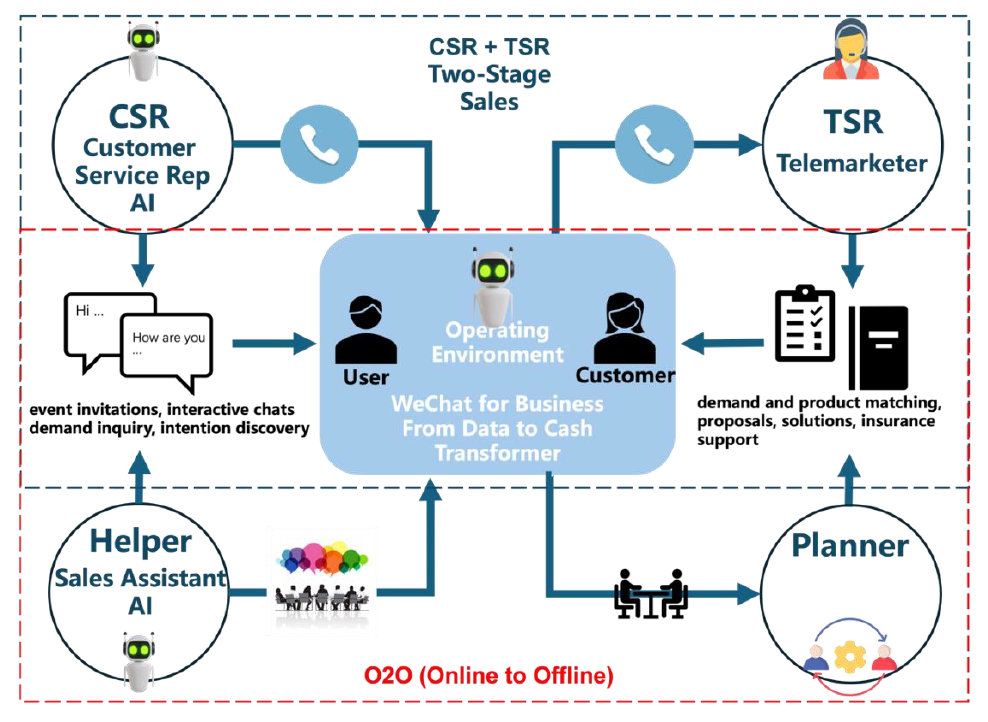

– Utilizar herramientas de IA para segmentar clientes y ofrecer cotizaciones adaptadas a su perfil financiero.

– Implementar procesos de asesoría guiada, enfocándose en objetivos individuales, como planificación patrimonial o seguridad para la jubilación.

– Aprovechar momentos clave en la vida del cliente (matrimonio, nacimiento de hijos, compra de vivienda) para ofrecer soluciones adecuadas.

3. Ciencias del Comportamiento: Facilitando la Toma de Decisiones

Daniel Kahneman, en su libro Pensar rápido, pensar despacio, distingue entre pensamiento rápido e intuitivo y pensamiento lento y reflexivo. En el contexto del seguro de vida, las estrategias deben activar ambos procesos para generar decisiones informadas.

𝔸𝕡𝕝𝕚𝕔𝕒𝕔𝕚𝕠𝕟𝕖𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Simplificar la presentación de información, resaltando los puntos clave con elementos visuales claros.

– Crear urgencia mediante estrategias como la escasez («beneficios especiales por tiempo limitado») y la prueba social («miles de familias ya han asegurado su futuro»).

– Incorporar testimonios de clientes satisfechos para generar confianza y credibilidad.

4. La Tecnología como aliada en la conversión

El mundo digital es un canal imprescindible para captar clientes. Con el 82% del tráfico de internet consumido en video, las estrategias digitales deben incorporar formatos audiovisuales.

ℍ𝕖𝕣𝕣𝕒𝕞𝕚𝕖𝕟𝕥𝕒𝕤 𝕚𝕟𝕕𝕚𝕤𝕡𝕖𝕟𝕤𝕒𝕓𝕝𝕖𝕤:

– Uso de redes sociales y contenido en video corto (Reels, TikTok, YouTube Shorts, X) para educar y atraer prospectos. Como ejemplo en nuestra Cuenta de X @GustavoIPadilla (con 20.000 seguidores) implementamos exitosas campañas de educación financiera y promoción del seguro de vida, con altas tasas de conversión.

– Implementación de chatbots y asistentes virtuales para responder consultas y guiar el proceso de compra.

– Aplicación de plataformas interactivas que permitan simulaciones de costos y beneficios en tiempo real.

.

5. La Importancia del Factor Humano

Si bien la IA y la automatización potencian la eficiencia, la confianza en la compra de un seguro de vida sigue dependiendo de la interacción humana. Nada reemplaza la empatía y la asesoría de un agente experimentado. Además, al aumentar la oferta de contenido automatizado toma más relevancia el aporte de una Agente de carne y hueso.

𝔹𝕦𝕖𝕟𝕒𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Potenciar la formación en Ventas Consultivas para entender y atender mejor las necesidades del cliente.

– Priorizar la construcción de relaciones a largo plazo en lugar de cerrar ventas rápidas.

– Implementar un seguimiento proactivo para acompañar a los clientes en cada etapa de su vida.

– Realizar docencia entre los potenciales clientes facilitando la comprensión de las finanzas personales. Aquí resulta muy valioso el aporte de nuestro Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones como herramienta para fomentar la Educación Financiera. Los estudios periódicos de LIMRA muestran la eficacia de esta estrategia.

-Combinar los enormes avances de la tecnología IA con las bases de la vieja escuela de próceres como José Salas Subirat, Napoleon Hill, Clement Stone o Brian Tracy.

.

La Venta de Seguros de Vida y Anualidades como una Misión

Incrementar la venta de seguros de vida y annuities no es solo una cuestión de estrategias de marketing, sino de educación, empatía y tecnología aplicada. Como afirmó Zig Ziglar: «Ayuda a suficientes personas a conseguir lo que quieren y tú conseguirás lo que quieres». Convertirse en un asesor de confianza, en lugar de solo un vendedor, es la clave para un crecimiento sostenible.

La oportunidad está en tus manos. Empieza hoy a transformar tu enfoque de ventas y construye un futuro más seguro y próspero para tus clientes y para tu negocio.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Lecturas para Triunfar

La importancia del Asesor Financiero

Salas Subirat, evangelizador del Seguro de Vida

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Ingresos, ahorro e inversión: Claves para el Éxito Financiero

septiembre 5, 2024

Por Gustavo Ibáñez Padilla.

En el complicado mundo en el que se desenvuelve la sociedad actual, la importancia de generar ingresos, ahorrar e invertir a largo plazo resulta indispensable para aquellos que buscan no solo estabilidad financiera, sino también la construcción de un futuro próspero. Este enfoque, que combina la prudencia económica con estrategias de inversión a largo plazo, ha sido forjado a lo largo de la historia por individuos visionarios y marca el camino a seguir para quienes procuran el éxito financiero.

La tríada del éxito financiero: Generar, ahorrar e invertir

En el corazón de cualquier estrategia financiera sólida y sostenible se encuentra la tríada del éxito: generar ingresos, ahorrar e invertir. Estos tres pilares se entrelazan de manera sinérgica, formando la base sobre la cual se construye la prosperidad financiera.

Generar ingresos: La semilla del éxito

La generación de ingresos no es simplemente un medio para satisfacer nuestras necesidades diarias, sino una herramienta poderosa para crear riqueza a largo plazo. El reconocido empresario e inversor Warren Buffett insiste siempre con su mantra: “No pongas todos tus huevos en la misma canasta.” Este principio esencial destaca la importancia de diversificar las fuentes de ingresos, mitigando así los riesgos asociados con la dependencia de una única fuente.

La creación de múltiples fuentes de ingresos no solo proporciona estabilidad financiera, sino que también abre puertas a oportunidades de inversión y crecimiento. Emprendimientos secundarios, inversiones, y fuentes de ingresos pasivos como los dividendos de acciones son ejemplos concretos de cómo diversificar los ingresos puede potenciar nuestro poder adquisitivo.

Ahorrar: Pagarse a uno mismo primero

El ahorro, a menudo descripto como “pagarse a uno mismo primero”, es el cimiento de la seguridad financiera. Adoptar un estilo de vida frugal, donde se priorizan las necesidades sobre los deseos, permite acumular un fondo de emergencia y capital para futuras inversiones.

Históricamente, aquellos que han alcanzado la riqueza han sido expertos en el arte de ahorrar. Henry Ford, pionero de la industria automotriz, observó: “Ahorrar es el hábito de toda una vida; no algo que empieza cuando se tiene un salario.” Este hábito, inculcado desde temprana edad, se convierte en el motor que impulsa el éxito financiero a largo plazo.

Invertir: El camino hacia el futuro

Invertir inteligentemente es la piedra angular para transformar los ahorros en verdadera prosperidad. La estrategia del “dólar cost averaging” destaca como una herramienta efectiva para reducir la volatilidad del mercado a lo largo del tiempo. Al invertir una cantidad fija de dinero regularmente, se compra más cantidad de activos cuando los precios son bajos y menos cuando son altos, promediando así el costo total.

Seleccionar una moneda fuerte, como el dólar estadounidense, actúa como un salvavidas en tiempos de incertidumbre económica. La estabilidad del dólar ha resistido el paso del tiempo, sirviendo como refugio para inversores en busca de seguridad y preservación del capital.

Inversiones a Largo Plazo: Claves para el éxito sostenible

En el menú de opciones financieras, la elección de la jurisdicción adecuada para las inversiones es crucial. La seguridad jurídica y la previsibilidad regulatoria son factores determinantes para el crecimiento sostenible de los activos financieros. Países con marcos legales robustos y políticas económicas estables ofrecen un terreno fértil para el florecimiento de inversiones a largo plazo.

La flexibilidad en los aportes de inversión es otra característica esencial. La capacidad de adaptarse a cambios en la situación financiera personal sin penalidades excesivas brinda la libertad necesaria para ajustar la estrategia de inversión conforme evolucionan las circunstancias.

La elección de instituciones financieras que priorizan la inversión a largo plazo se vuelve imperativa. Compañías de Seguros de Vida, a través de seguros de vida y anualidades, ofrecen no solo seguridad financiera, sino también beneficios fiscales y la posibilidad de establecer un legado para las generaciones futuras.

Minimizando riesgos: Estrategias para la Protección Financiera

En el complicado mundo de las finanzas, minimizar riesgos es una habilidad esencial. Considerar el impacto de los impuestos y los costos asociados con las inversiones es crítico para maximizar los retornos netos. La Planificación Sucesoria también juega un papel fundamental, asegurando que la riqueza acumulada se transfiera de manera eficiente y según los deseos del inversor.

La protección contra embargos y demandas judiciales es una consideración adicional. Estrategias como la creación de fideicomisos y el uso de activos protegidos pueden ser empleadas para salvaguardar el patrimonio ante posibles eventualidades legales.

La búsqueda de Asesoramiento Profesional de calidad se convierte en una herramienta invaluable. Expertos financieros con experiencia pueden proporcionar orientación personalizada, ajustando estrategias según las metas y necesidades específicas de cada individuo.

Cerrando el ciclo: Hacia un futuro financiero brillante

En el cierre de esta travesía a través de los fundamentos del éxito financiero, queda claro que generar ingresos, ahorrar e invertir a largo plazo son los cimientos sobre los cuales se construyen fortunas duraderas. El legado financiero que dejamos para nuestras futuras generaciones no solo está moldeado por nuestras acciones presentes, sino también por la previsión y la sabiduría con las cuales administramos nuestros recursos.

Al adoptar una mentalidad de crecimiento financiero, diversificar ingresos, practicar el ahorro inteligente y aplicar estrategias de inversión a largo plazo, no solo mejoramos nuestro desempeño económico personal, sino que también creamos un impacto positivo en las vidas de aquellos que nos rodean. La prudencia financiera trasciende el presente, tejiendo un tapiz de seguridad y prosperidad que perdura a través del tiempo.

En última instancia, el camino hacia un futuro financiero brillante es un viaje que cada individuo puede emprender. Al abrazar estos principios y aplicarlos con diligencia, no solo aseguramos nuestro propio bienestar económico, sino que también construimos un legado de estabilidad y éxito para las generaciones venideras. La clave reside en la acción informada, la paciencia, la persistencia y la dedicación a un plan financiero a largo plazo.

Fuente: Ediciones EP, 15/01/24.

Información sobre Gustavo Ibáñez Padilla

Este artículo también ha sido publicado en Mendoza Today

Más información:

Libertad Financiera

¿Busca su Libertad Financiera?

Libertad Financiera en el siglo XXI

La Libertad Financiera es un camino, no un destino

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

.

.

La relevancia del Seguro de Vida

julio 5, 2024

Por Gustavo Ibáñez Padilla.

El Seguro de Vida ha evolucionado mucho más allá de su propósito tradicional de protección financiera ante el fallecimiento. Este instrumento ha adquirido una relevancia crucial como activo financiero y herramienta de gestión patrimonial, generando beneficios tanto en vida como post mortem. Desde asegurar la continuidad de negocios hasta garantizar la estabilidad financiera de las familias, el seguro de vida se ha convertido en un componente esencial de una estrategia financiera sólida.

Un Activo Financiero Valioso

El seguro de vida no es simplemente una póliza que se cobra en caso de fallecimiento; es un activo financiero que puede ser utilizado de múltiples maneras. Esta noción fue ejemplificada por Walt Disney en 1953, cuando ninguna entidad financiera quiso otorgarle un préstamo para fundar Disneyland debido a su avanzada edad. Disney, sin embargo, utilizó su seguro de vida como garantía colateral, asegurando así la financiación necesaria para su proyecto visionario. De manera similar, en 2007, el senador John McCain utilizó su seguro de vida para respaldar un préstamo destinado a su campaña presidencial, demostrando una vez más la versatilidad de este instrumento.

.

Historia y Evolución del Seguro de Vida

El concepto del seguro de vida no es nuevo; sus orígenes se remontan a tiempos prehistóricos cuando los cazadores buscaban un «padrino» que cuidara de sus familias en caso de que algo les ocurriera. Este rudimentario acuerdo social evolucionó con el tiempo. En la antigua Roma, por ejemplo, la República entregaba denarios a las familias de los soldados fallecidos como reconocimiento por su servicio. Con el paso de los siglos, el seguro de vida se ha perfeccionado, convirtiéndose en una herramienta financiera sofisticada y vital.

Casos Ejemplares en el Mundo Empresarial

El seguro de vida no solo es importante para individuos, sino que también juega un papel crucial en el ámbito empresarial. Un ejemplo notable es el de una empresa farmacéutica emergente que dependía de la investigación de un científico clave. Para asegurar la continuidad del proyecto, la compañía adquirió un seguro de vida para el investigador. Esto no solo sirvió como garantía para obtener financiamiento adicional, sino que también proporcionó una cobertura que permitiría a la empresa contratar a otro científico en caso de fallecimiento del titular.

Ahorro e Inversión

A menudo se percibe al seguro de vida como una forma de ahorro a largo plazo, pero su función va mucho más allá. El seguro de vida universal es un ahorro y también una inversión que produce intereses. Esta visión destaca la importancia de integrar el seguro de vida en una estrategia de gestión patrimonial. Además de ofrecer protección, los seguros de vida pueden generar rendimientos y proporcionar liquidez sin las cargas fiscales típicas de otros activos financieros.

.

Beneficios Fiscales y Legales

Una de las grandes ventajas de los seguros de vida es su tratamiento fiscal favorable. Los beneficios de una póliza de seguro de vida no están sujetos a impuestos de sucesión, lo que los convierte en una opción atractiva para la planificación hereditaria. Además, las pólizas de seguro de vida son inembargables, proporcionando una capa adicional de protección para los beneficiarios.

Seguro de Vida como Herramienta de Responsabilidad Social

El seguro de vida también puede ser utilizado para causas nobles. Un ejemplo es el caso de una persona que dejó una póliza para financiar una Fundación dedicada a ayudar a niños víctimas del conflicto armado. Esta acción no solo asegura la continuidad de la obra benéfica, sino que también refleja un uso altruista de los seguros de vida, donde la tranquilidad y el bienestar de otros se garantizan más allá de la propia vida.

Datos y Estadísticas en América Latina

Un estudio de Swiss Re de 2023 revela que en América Latina, el 95% de los pequeños empresarios consideran que los seguros son un gasto innecesario y que jamás compensarán el dinero invertido en ellos. Esta percepción errónea subestima el potencial del seguro de vida como una herramienta de ahorro e inversión. Contrariamente, una visión informada del seguro de vida como un activo puede transformar radicalmente las estrategias financieras personales y empresariales.

La Importancia del Seguro de Vida en la Planificación Financiera

La adquisición de bienes a través de deuda es una práctica común pero riesgosa. En cambio, la adquisición de activos mediante el ahorro, como los seguros de vida, es una estrategia más inteligente y segura. Los seguros de vida no solo proporcionan una red de seguridad financiera, sino que también actúan como instrumentos de inversión y ahorro a largo plazo, ofreciendo beneficios tanto inmediatos como futuros.

Una herramienta poderosa

El seguro de vida es mucho más que una simple póliza; es un activo financiero que puede ser utilizado de diversas maneras para garantizar la estabilidad y continuidad financiera. Desde proteger a las familias y asegurar la continuidad de negocios, hasta servir como herramienta de responsabilidad social, los seguros de vida son esenciales en la gestión patrimonial moderna. Como señaló el economista estadounidense Benjamin Franklin, «En este mundo no hay nada cierto, salvo la muerte y los impuestos». Sin embargo, el seguro de vida ofrece una certeza adicional: la seguridad financiera y la paz mental para los que se quedan.

***********

Referencias:

Ibáñez Padilla, Gustavo. Manual de Economía Personal. Buenos Aires: Dunken, 2013. 9na ed..

Swiss Re. «Estudio sobre la Percepción del Seguro en América Latina». Reporte Anual de Swiss Re, 2023.

Fuente: Ediciones EP, 05/07/24.

Información sobre Gustavo Ibáñez Padilla

Este artículo también ha sido publicado en Mendoza Today

Más información:

¿Qué son las annuities?

Seguros de Vida y Planes de Inversión

Compañías de Seguro de Vida versus Bancos

El Seguro de Vida: Un pilar financiero para el futuro

Las Anualidades como instrumentos de planificación financiera personal

El Seguro de Vida: Un pilar financiero para el futuro

octubre 24, 2023

Por Gustavo Ibáñez Padilla.

En el complejo escenario económico actual, donde la incertidumbre es la única constante, contar con herramientas que brinden estabilidad y protección financiera es fundamental. Una de las piedras angulares en este sentido es el Seguro de Vida, una herramienta multifacética que va más allá de la simple protección ante el fallecimiento de un asegurado. Este brillante instrumento financiero posee diversos usos y beneficios que ofrecen gran versatilidad y capacidad para fortalecer nuestra economía personal.

.

Enumeraremos en forma no exhaustiva los principales usos que brinda el seguro de vida en sus diversas modalidades:

1. Compensar la pérdida financiera provocada por la muerte del asegurado

Quizás el propósito más reconocido del Seguro de Vida es proporcionar una red de seguridad financiera para los seres queridos del asegurado en caso de fallecimiento. Este beneficio es invaluable en momentos de crisis, permitiendo a la familia hacer frente a los gastos inmediatos, como funerales y deudas pendientes, sin sacrificar su estabilidad económica a largo plazo.

Un ejemplo concreto es el caso de María, una madre soltera colombiana que, lamentablemente, falleció inesperadamente en un accidente de tránsito. Gracias a su póliza de Seguro de Vida, sus hijos pudieron mantener su nivel de vida y continuar con sus estudios sin preocupaciones financieras.

2. Construir un patrimonio

El Seguro de Vida no solo es una herramienta de protección, sino también una vía para acumular capital a lo largo del tiempo. Los seguros de vida universales permiten invertir parte de las primas pagadas, generando un valor en efectivo que puede ser utilizado en vida. Esta característica lo convierte en una herramienta atractiva para aquellos que buscan construir un patrimonio de manera gradual y segura.

Un ejemplo notable es el caso de Javier, un arquitecto de Buenos Aires, quien adquirió un seguro de vida universal y destinó una parte de sus primas al componente de inversión. A lo largo de los años, el valor en efectivo creció significativamente, brindándole una fuente adicional de ahorro para metas a largo plazo, como la compra de una vivienda.

3. Garantizar un buen Retiro o complementar la Jubilación

El componente de inversión del seguro de vida universal también juega un papel crucial en la planificación para la jubilación. Permite a los asegurados contar con un fondo adicional que se suma a sus ahorros tradicionales, proporcionando una seguridad financiera adicional en la etapa de retiro.

Tomemos el ejemplo de Carlos, un médico de Santiago de Chile, quien combinó un plan de jubilación tradicional con un seguro de vida universal. Al llegar a su jubilación, pudo disfrutar de un nivel de vida cómodo y seguro, gracias al componente de inversión que acumuló a lo largo de los años.

4. Proteger a familiares con necesidades especiales

Para familias con miembros con necesidades especiales, el Seguro de Vida es una herramienta invaluable. Proporciona la certeza de que, en caso de fallecimiento, el ser querido con necesidades especiales continuará recibiendo el apoyo financiero necesario para mantener su calidad de vida.

Un ejemplo conmovedor es el de Marta, una joven viuda carioca, cuyo hijo Miguel tiene necesidades especiales por causa de una enfermedad congénita. Al adquirir un seguro de vida, Marta garantizó que, en caso de que ella faltara, Miguel seguiría recibiendo los cuidados y apoyos necesarios para su bienestar.

5. Facilitar divisiones de herencia complicadas

Cuando se trata de cuestiones de herencia, el Seguro de Vida puede actuar como un igualador de situaciones complicadas. En familias con activos diversos o múltiples herederos, el monto de la póliza puede ser distribuido de manera equitativa, evitando conflictos y tensiones entre los beneficiarios.

Un ejemplo claro es el caso de la familia García, propietaria de un negocio familiar y varios bienes inmuebles. Al contar con un seguro de vida, pudieron designar los beneficiarios de manera justa, asegurando la continuidad del negocio y la preservación del patrimonio familiar, sin conflictos sucesorios.

6. Dejar un legado a personas que no son herederos directos

El Seguro de Vida permite dejar un legado significativo a personas queridas, incluso si no son herederos directos. Esto es necesario cuando por es preciso velar por aquellos allegados que no tienen relación de parentesco.

Un inspirador ejemplo es el de Juan, quien se casó y divorció varias veces y quiso proteger a algunos hijos previos de sus cónyuges, sin generar conflictos posteriores en su sucesión. Pudo hacerlo en forma eficaz y eficiente con una póliza de vida diseñada específicamente a tal efecto.

7. Cancelar deudas, protege al deudor y al acreedor

El Seguro de Vida también actúa como un escudo financiero al cancelar deudas pendientes en caso de fallecimiento del asegurado. Esto alivia la carga económica sobre los herederos y garantiza que los acreedores reciban lo que les corresponde.

Un ejemplo ilustrativo es el de Pablo, quien tenía una hipoteca significativa. Al adquirir un seguro de vida, se aseguró de que, en caso de su fallecimiento, su familia no tuviera que preocuparse por el pago de la deuda hipotecaria, permitiéndoles mantener su hogar.

8. Pagar los gastos finales, gastos de sepelio y otros

Los costos asociados con el fallecimiento, como los gastos funerarios y otros gastos finales, pueden ser abrumadores para una familia en duelo. El Seguro de Vida proporciona los recursos necesarios para cubrir estos gastos, aliviando una carga emocional y financiera en momentos difíciles.

En el caso de la familia López, la póliza de Seguro de Vida de su padre les brindó el apoyo necesario para organizar un funeral digno y proporcionar el consuelo necesario en un momento tan delicado.

9. Pagar los gastos sucesorios e impuestos asociados

La sucesión de bienes y activos puede estar acompañada de costos legales y fiscales significativos. El Seguro de Vida ofrece una fuente de financiamiento para cubrir estos gastos, garantizando que la transición de activos se realice de manera eficiente y sin impacto negativo en la situación financiera de los herederos.

El caso de la familia Rodríguez ejemplifica esta situación. Gracias a la póliza de Seguro de Vida de su abuelo, pudieron cubrir los elevados costos legales y fiscales asociados con la transferencia de la propiedad familiar.

10. Eludir el impuesto a la herencia

El Seguro de Vida puede ser una herramienta estratégica para minimizar el impacto del impuesto a la herencia en el patrimonio de una familia. Al designar a los beneficiarios de manera adecuada, se pueden evitar cargas fiscales excesivas, preservando así el valor de los activos para las generaciones futuras.

El caso de la familia Martínez ilustra este punto. Al planificar cuidadosamente la distribución de la póliza de Seguro de Vida, pudieron reducir de manera significativa la carga fiscal asociada con la herencia, al eludir el impuesto a la herencia del 50% que gravaba su propiedad inmueble.

.

11. Construir un patrimonio para dejar a los herederos

Además de proporcionar protección financiera, el Seguro de Vida puede ser una herramienta poderosa para construir un patrimonio que se transmita a las generaciones futuras. Al hacerlo, se garantiza un legado financiero duradero que puede ser una fuente de apoyo y estabilidad para los herederos.

El ejemplo de la familia González destaca esta faceta del Seguro de Vida. Gracias a una planificación cuidadosa, pudieron acumular un patrimonio significativo a lo largo de las generaciones, brindando a sus descendientes una base sólida para construir su propio futuro.

12. Constituir un legado y relizar actos de caridad

El Seguro de Vida también puede ser una herramienta para llevar a cabo actos de caridad y filantropía. Al designar organizaciones benéficas como beneficiarias, los asegurados tienen la oportunidad de dejar un legado que contribuya al bienestar de la sociedad en su conjunto.

El ejemplo de María, quien destinó una parte de su póliza de Seguro de Vida a una organización benéfica, demuestra cómo este instrumento puede ser utilizado para impactar positivamente en la comunidad, incluso después de su fallecimiento.

13. Mantener la continuidad de un negocio

Para los socios de una empresa, el Seguro de Vida puede ser un elemento vital en la continuidad de la sociedad en caso del fallecimiento de un socio. Combinando el seguro de vida con una acuerdo de compra-venta permite que los herederos del fallecido reciban su compensación y los socios supervivientes continúan con la propiedad total de la compañía.

Carlos, Mauricio y Fernando crearon una empresa de servicios en Ciudad de México, al fallecer Carlos sus familiares recibieron una importante suma en pago del tercio de la compañía y sus socios continuaron con el 50% de propiedad cada uno. Resultó una solución ganar-ganar para un hecho trágico de la vida.

También una póliza de vida, al garantizar que los recursos necesarios estén disponibles en caso de fallecimiento, asegura la continuidad del negocio y proporciona una base financiera para la próxima generación de líderes.

El ejemplo de Juan, dueño de una empresa familiar, resalta cómo su póliza de Seguro de Vida fue crucial para facilitar una transición suave y exitosa a sus hijos, quienes continuaron con el legado empresarial. Cumple en estos casos una función crítica la póliza de vida ya que los fondos indemnizatorios generados son libres de impuestos y no pueden ser embargados.

14. Compensar la pérdida financiera por la salida de un ejecutivo vital para una compañía (hombre clave)

En el ámbito corporativo, el Seguro de Vida puede ser una herramienta estratégica para mitigar el impacto financiero causado por la pérdida de un ejecutivo clave. Al contar con una póliza que cubra este escenario, las empresas pueden asegurarse de tener los recursos necesarios para cubrir la transición y mantener la estabilidad operativa.

El ejemplo de una gran corporación tecnológica que aseguró a su CEO muestra cómo el Seguro de Vida puede ser una parte integral de la estrategia de gestión de riesgos de una empresa.

.

Norma ISO 22222: La Guía para una Planificación Financiera Personal Eficiente

Para aquellos que buscan una guía sólida en la planificación financiera personal, la Norma ISO 22222 se presenta como un recurso invaluable. Esta norma internacional establece los requisitos para un servicio de planificación financiera personal de alta calidad, garantizando que los profesionales del sector cumplan con los más altos estándares de ética, competencia y transparencia.

Al adherirse a los principios de la Norma ISO 22222, los planificadores financieros ofrecen a sus clientes la confianza de que están recibiendo asesoramiento de primera categoría y una planificación financiera personalizada que se alinea con sus metas y necesidades.

En síntesis, el Seguro de Vida es una herramienta financiera extraordinariamente versátil que va más allá de la simple protección ante el fallecimiento. Desde construir un patrimonio hasta asegurar la continuidad de un negocio, sus aplicaciones son vastas y su impacto en la estabilidad financiera de individuos y familias es innegable. Al complementar este recurso con una planificación financiera personal de alta calidad, respaldada por la Norma ISO 22222, podemos garantizar que nuestras finanzas estén en el camino correcto hacia un futuro sólido y próspero. Aprovechemos el poder de estas herramientas y su capacidad para potenciar nuestra economía personal.

Fuente: Edicones EP, 24/10/23.

Más información:

Banca comercial

Banca de inversión

Annuities y Seguros de Vida

.

.

El Seguro de Vida: Un escudo financiero a lo largo de la historia

octubre 19, 2023

Por Gustavo Ibáñez Padilla.

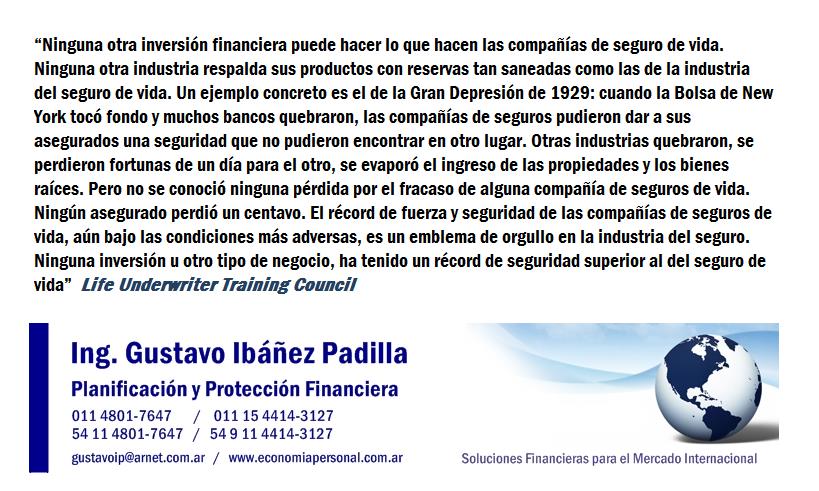

El Seguro de Vida ha demostrado ser un pilar fundamental para la estabilidad financiera de individuos y familias a lo largo de la historia. Esta herramienta, que a menudo pasa desapercibida en el tumulto de las finanzas cotidianas, ha protegido y empoderado a innumerables personas en tiempos de crisis y cambio. Al explorar su evolución y analizar sus beneficios, se revela una narrativa de resiliencia y seguridad económica.

Un Respaldo histórico

Desde sus inicios en el siglo XVI, el Seguro de Vida ha sido un faro de seguridad financiera. La que se considera la primera operación análoga al seguro de vida de la que se tiene constancia data del año 1583, en Londres. Es un documento que sobrevivió al tremendo incendio de Londres de 1666.

El comerciante y matemático inglés, John Graunt, considerado uno de los padres de la demografía moderna, ya reconocía en el siglo XVII la importancia de esta herramienta al afirmar que “la muerte es democrática; puede golpear a cualquiera en cualquier momento”. Estas palabras resaltan la esencia misma del seguro de vida: brindar protección contra lo inesperado.

.

Mitigando Riesgos y Asegurando el Futuro

En la actualidad, el Seguro de Vida desempeña un papel crucial al mitigar riesgos y garantizar un futuro financiero estable. Los individuos y las familias que poseen pólizas de seguro de vida cuentan con un colchón financiero que les permite enfrentar situaciones inesperadas, como enfermedades graves o fallecimiento prematuro. Esto se traduce en una paz mental invaluable.

Impulso a la Inversión y el Emprendimiento

Al analizar el impacto del Seguro de Vida en la economía, los expertos señalan que esta herramienta fomenta la inversión y el emprendimiento. Al saber que cuentan con un respaldo financiero en caso de adversidad, los individuos están más dispuestos a tomar riesgos, invertir en negocios y emprender proyectos innovadores. Esta confianza en el futuro contribuye al dinamismo económico de una sociedad.

Warren Buffett, el legendario inversor y CEO de Berkshire Hathaway, frecuentemente emplea la conocida cita “el seguro es como un paracaídas; si no lo tienes el día que lo necesitas, no lo necesitarás nunca más”. Estas palabras sintetizan la esencia del seguro de vida como una red de seguridad para los emprendedores y visionarios que buscan cambiar el mundo.

La renombrada economista Janet Yellen, ex presidenta de la Reserva Federal de los Estados Unidos, subraya este punto al afirmar: “La existencia de un robusto sistema de seguros de vida es una piedra angular para el crecimiento económico sostenible y la estabilidad financiera”.

Fortaleciendo la Economía Familiar

A nivel individual, el Seguro de Vida juega un papel crucial en la protección de la economía familiar. Imaginemos a una madre soltera que, gracias a una póliza de seguro de vida, puede garantizar la educación de sus hijos incluso si ella no está presente físicamente. Esta situación, lejos de ser una excepción, es un testimonio de cómo el Seguro de Vida puede ser el ancla que permite a las familias superar los desafíos financieros.

.

Cifras que hablan por sí mismas

Los datos respaldan estos argumentos. Según la Asociación de Marketing e Investigación de Seguros de Vida (Life Insurance Marketing and Research Association, LIMRA), en los últimos años, el Seguro de Vida ha pagado decenas de miles de millones de dólares en beneficios a familias en todo el mundo. Este flujo de recursos ha sido esencial para evitar el colapso financiero de numerosas familias y ha permitido a los beneficiarios mantener su calidad de vida y perspectivas futuras.

Aplicaciones prácticas en nuestra vida diaria

Es imperativo que cada individuo considere el Seguro de Vida como una parte integral de su plan financiero. Al evaluar nuestras necesidades y objetivos a largo plazo, este instrumento se erige como un pilar de estabilidad y crecimiento económico. Asesorarse con expertos financieros y elegir la póliza adecuada es un paso fundamental.

Al invertir en el Seguro de Vida, no solo estamos protegiendo nuestro propio futuro, sino que también estamos contribuyendo a la salud financiera de la sociedad en su conjunto. Es un acto de responsabilidad individual que tiene un enorme impacto colectivo.

El Seguro de Vida es más que una simple póliza; es un escudo financiero que ha resistido la prueba del tiempo y ha demostrado ser una herramienta indispensable en la protección y promoción de la estabilidad económica. Aprovechemos esta invaluable y accesible herramienta para construir un futuro más seguro y próspero para nosotros, nuestras familias y nuestra sociedad.

Fuente: Ediciones EP, 19/10/23.

Más información:

Banca comercial

Banca de inversión

Annuities y Seguros de Vida

.

.

¿Puedo adquirir más de un Seguro de Vida?

julio 5, 2023

¿Puedo tener más de un seguro de vida?

Diferencias entre el aseguramiento de las personas y los seguros de daños a las cosas

La respuesta a la pregunta que plantea el titular es clara: sí, nada impide contratar varios seguros de vida. Este tipo de productos aseguradores como los de accidentes personales son seguros de personas. No son seguros de daños a las cosas. Hay una evidente diferencia entre ambos grupos de seguros.

Cuando se asegura un bien material contra los daños que este pueda sufrir, lo que se pretende es que su propietario sea indemnizado con la finalidad de recuperar el bien o el importe de su valor en el mercado, lo que le permitirá poder adquirir otro de parecidas características. En los seguros de daños hablamos de “indemnización efectiva”.

Contravendría el principio asegurador que alguien asegurara varias veces un mismo bien, obteniendo de cada uno de los aseguradores diferentes indemnizaciones que acabaran sumando un importe superior al que intrínsecamente tenía el propio bien. Ello está previsto en nuestra legislación, de modo que si se demuestra la mala fe o dolo del asegurado, aquellos contratos serían nulos y no percibiría ninguna indemnización.

Otra situación prevista es aquella en la que no se aprecia dolo por parte del asegurado. Ya sea por haber pactado con varios aseguradores el aseguramiento de un mimo bien (“coaseguro”), bien, por haberlo asegurado varias veces sin ánimo de estafar a los aseguradores, sino por circunstancias ajenas a la mala fe (“concurrencia de seguros”: no es infrecuente en los pisos vivienda la concurrencia de aseguradores del edificio: póliza de la comunidad de propietarios y póliza concertada a través de entidad de crédito). En ambos casos, coaseguro o concurrencia de aseguradores, el asegurado será indemnizado por el importe real de los daños, repartiéndose los aseguradores el importe de la indemnización de manera proporcional a las sumas aseguradas por cada una de ellas.

Pero en los seguros de personas el fundamento conceptual es distinto. ¿Puede alguien justipreciar el valor de una persona? Imposible. Los aseguradores pueden aceptar o no el aseguramiento de una persona. Pueden aceptar o no el capital que el tomador pretende asegurar. Pueden preguntar al asegurado si ya tiene contratados otros seguros de vida (y el asegurado deberá contestar fehacientemente si los tiene o no, incluso indicar los capitales asegurados si así se le pregunta). Pero una vez celebrado el contrato y pagadas las primas, si son varios los aseguradores que deben pagar una prestación por el fallecimiento del asegurado (o por su invalidez), sea a un mismo beneficiario o a distintos, estos aseguradores no podrán pretender repartir entre ellos una supuesta “indemnización”.

¿Prestación o indemnización?

¿Cuál sería el importe a asumir entre todos? ¿Habría una cifra a partir de la cual la prestación sería “excesiva”? No, cada uno de los aseguradores deberá pagar al beneficiario o beneficiarios designados en sus pólizas el importe convenido en las mismas. Por ello se prefiere hablar de “prestación” en lugar de “indemnización”, que en todo caso sería una indemnización relativa o paliativa, en ningún caso se trataría de una indemnización pretendidamente efectiva.

En resumen, las prestaciones aseguradas en las pólizas de seguros de vida o de accidente personales son acumulables entre ellas sin límite alguno.

Además el asegurador o aseguradores que hayan pagado a los beneficiarios importes garantizados en seguros de vida o de accidentes personales no podrán subrogarse en los derechos de estos beneficiarios con la pretensión de repetir contra los terceros responsables del fallecimiento o la invalidez. Los beneficiarios de un seguro de vida o de accidentes conservan en su totalidad el derecho de reclamar y ser indemnizados por aquellos que causaron el fallecimiento o la invalidez del asegurado o a sus aseguradores de Responsabilidad Civil.

Podemos acudir a la vía del ejemplo:

- – El asegurador de un seguro del hogar indemniza a su asegurado por los daños registrados en su vivienda a raíz de un incendio proveniente de la vivienda contigua. El asegurador se subrogará en los derechos de su asegurado, es decir, una vez haya indemnizado a su cliente podrá ejercer el derecho de reclamación contra el propietario de la vivienda que causó el incendio en casa de su asegurado o contra su asegurador de responsabilidad civil, con el fin de recuperar la cifra indemnizada a su cliente. Por el contrario, el asegurado ya indemnizado por los daños en su vivienda no puede pretender volver a ser indemnizado por el causante por los importes que ya percibió de su propio asegurador.

- – En cambio aquella persona que percibe como beneficiario de un seguro de vida una prestación por el fallecimiento del asegurado, que supongamos era su padre, a causa de un accidente de circulación causado por un tercero, conserva todos sus derechos en tanto que hijo de la víctima para reclamar la indemnización que le corresponda (se aplicará en este caso del “Sistema de valoración de daños y perjuicios causados a las personas en accidentes de circulación”, conocido como “baremo de autos”) al causante del accidente de circulación o a su asegurador de responsabilidad civil, sin que el asegurador del seguro de vida pueda subrogarse en ese derecho y ejercerlo en modo alguno.

Así pues, nuestra obligación como asegurados es contestar a las preguntas que en su cuestionario nos proponga el asegurador, pero podemos contratar tantos seguros de vida para caso de fallecimiento (o de ahorro) y tantos seguros de accidentes personales como deseemos. Y nuestro beneficiario o beneficiarios recibirán las prestaciones pactadas sean cuales sean los importes que les correspondan en aplicación a lo pactado en esos contratos de seguro.

Fuente: La Vanguardia.

Más información:

Banca comercial

Banca de inversión

Annuities y Seguros de Vida

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

______________________________________________________________________________

.

.