Los Kirchner duplicaron la presión tributaria

enero 17, 2016

Durante el kirchnerismo se duplicó la presión tributaria

Impuestos: En 2002 era 18,3% y el año pasado terminó en 36,6%. Uno de los tributos que explicó más la suba fue Ganancias.

Por Ismael Bermúdez.

Ricardo Echegaray, ex titular de AFIP.

En 2015, el Estado Nacional, las provincias y los municipios recaudaron por impuestos y cargas sociales el récord de más de 2 billones de pesos (más de $ 2.000.000 millones), lo que representó 36,6% del PBI. Con relación a 2002, cuando alcanzaba 18,3%, la presión tributaria efectiva se duplicó: creció 100%.

Así lo marca un informe del IARAF (Instituto de Análisis Fiscal) que agrega que el Estado Nacional es el principal recaudador porque entre impuestos y Seguridad Social se llevó 27,7% de los 36,6%. Las provincias, incluidas las cajas provisionales locales, 7,6% y los municipios los restantes 1,3%.

Así lo marca un informe del IARAF (Instituto de Análisis Fiscal) que agrega que el Estado Nacional es el principal recaudador porque entre impuestos y Seguridad Social se llevó 27,7% de los 36,6%. Las provincias, incluidas las cajas provisionales locales, 7,6% y los municipios los restantes 1,3%.

Si se excluye Seguridad Social, el fuerte aumento de la presión impositiva provino del impuesto a las Ganancias, responsable del 35% del aumento recaudatorio y eso se produjo “por la falta de actualización de los parámetros de cálculo de ese impuesto (escalas, mínimos y deducciones) así como también la imposibilidad de realizar el ajuste por inflación”, dice el IARAF.

Luego siguió el IVA –que cuenta con una muy alta imposición (21%)-, que contribuyó con 30% del incremento fiscal y en tercer lugar ingresos brutos, principal tributo de las provincias. La lista se completa con el impuesto a los débitos y créditos (“al cheque”) y el quinto lugar lo comparten los derechos de exportación, las tasas de seguridad e higiene y el impuesto a los sellos.

De la estructura impositiva y su evolución distorsiva de los últimos años se infiere que prevalecen los impuestos indirectos, más regresivos, que gravan el consumo, con una participación del 70%, mientras los impuestos directos, que tienen en cuenta la capacidad contributiva de empresas y personas, representan el 30%. A su vez, dentro de este segmento, cobró más peso Ganancias sobre los asalariados y autónomos de ingresos medios que sobre los contribuyentes de altos ingresos. En definitiva, en proporción, las franjas de menores recursos terminaron pagando más impuestos que los sectores más favorecidos.

De la estructura impositiva y su evolución distorsiva de los últimos años se infiere que prevalecen los impuestos indirectos, más regresivos, que gravan el consumo, con una participación del 70%, mientras los impuestos directos, que tienen en cuenta la capacidad contributiva de empresas y personas, representan el 30%. A su vez, dentro de este segmento, cobró más peso Ganancias sobre los asalariados y autónomos de ingresos medios que sobre los contribuyentes de altos ingresos. En definitiva, en proporción, las franjas de menores recursos terminaron pagando más impuestos que los sectores más favorecidos.

Con relación a Ganancias, el informe del IARAF dice que “la falta de actualización de sus parámetros de cálculo ha hecho que este impuesto sea cada vez menos progresivo puesto que los rangos de menores ingresos que pagan el impuesto han visto aumentada su alícuota efectiva sustancialmente más que los estratos de ingresos más elevados”. Asalariados, jubilados y profesionales de ingresos medios están alcanzados por la tasa máxima del 35%, al igual que los super grandes contribuyentes.

El informe también plantea que se necesita una reforma integral. “Debería eliminarse gradualmente el impuesto al cheque, eliminar el impuesto a la ganancia mínima presunta, bajar de manera importante el impuesto a las Ganancias a las personas físicas actualizando las escalas y elevar el piso de bienes personales, a la vez que se debería restablecer para dichos impuestos mecanismos de actualización automáticos.”

Fuente: Clarín, 17/01/16.

Descubra cómo disminuir su carga impositiva:

Los Paraísos fiscales, últimos refugios de libertad

.

Varias Islas del Caribe ofrecen ciudadanía por inversión

diciembre 24, 2015

Islas del Caribe ofrecen ciudadanía por inversión

Desde la crisis financiera global, diminutos países en el Caribe, como las islas de San Cristóbal y Nieves, Dominica y Granada, han tenido dificultades para atraer inversiones en bienes raíces que impulsen el sector turístico.

Un método que estos países han encontrado para elevar su atractivo es la oferta de ciudadanía. Varios de estos países caribeños han seducido de esta forma a personas ricas de China, Rusia, Medio Oriente y Estados Unidos, quienes han invertido US$200.000 o más cada una en desarrollos inmobiliarios en la región. Estos inversionistas han ayudado a financiar nuevos proyectos de resorts de grandes empresas hoteleras como Hilton, Hyatt y Four Seasons.

A cambio de comprar una unidad residencial o una participación en algún proyecto, los propietarios obtienen la ciudadanía local. Debido a que muchos provienen de países que imponen restricciones para viajes internacionales, los nuevos pasaportes les permiten visitar más de 100 países, entre ellos gran parte de Europa, sin tener que sacar una visa. En el caso de los estadounidenses, el atractivo es la reducción de sus impuestos.

Estos programas no son un concepto nuevo. EE.UU. tiene las visas EB-5, que otorgan la residencia a extranjeros que inviertan al menos US$500.000 en proyectos empresariales que generen empleos. El Caribe, sin embargo, se está convirtiendo en el nuevo lugar de moda para los llamados programas de ciudadanía por inversión, en parte porque el proceso para obtenerla es más ágil que en otras partes del mundo. Algunos gobiernos temen no poder alcanzar relevancia empresarial sin estos programas.

“Nos dimos cuenta de que nos estábamos volviendo menos competitivos con los desarrolladores inmobiliarios al no contar con un programa de ciudadanía por inversión”, dice Ernest Hilaire, presidente de la junta del programa de Santa Lucía. El país isleño comenzará a aceptar solicitudes a partir del primero de enero, sumándose así a San Cristóbal y Nieves, Dominica, Granada, y Antigua y Barbuda, entre otros países del Caribe.

“Nos dimos cuenta de que nos estábamos volviendo menos competitivos con los desarrolladores inmobiliarios al no contar con un programa de ciudadanía por inversión”, dice Ernest Hilaire, presidente de la junta del programa de Santa Lucía. El país isleño comenzará a aceptar solicitudes a partir del primero de enero, sumándose así a San Cristóbal y Nieves, Dominica, Granada, y Antigua y Barbuda, entre otros países del Caribe.

Esos programas son una de las pocas maneras en que estas pequeñas naciones pueden atraer inversionistas en momentos en que muchos bancos y desarrolladores inmobiliarios las consideran apuestas arriesgadas. No obstante, también tienen sus escépticos. El gobierno de EE.UU. ha dicho que algunas personas han utilizado su nueva ciudadanía en al menos un país del Caribe para encubrir delitos financieros.

Los países generalmente no comparten las cifras relacionadas con estos programas, pero Timothy Harris, el primer ministro de San Cristóbal y Nieves, dijo en una entrevista que los ingresos de su país por este concepto superaron este año las expectativas en 42%.

Apex Capital Partners, una firma de gestión de patrimonios con sede en Montreal que se especializa en estos programas, estima que en 2015 los países del Caribe otorgaron hasta 2.000 ciudadanías a inversionistas, cifra que por lo menos duplica la de hace cinco años.

Decenas de ciudadanos estadounidenses que buscan reducir el pago de impuestos están ayudando a impulsar la tendencia. Apex calcula que en los últimos meses más de 100 estadounidenses han recibido una nueva ciudadanía en el Caribe a través de estos programas.

Aun así, y a pesar de que la mayoría de las naciones del Caribe imponen poco o ningún impuesto, los estadounidenses que renuncien a su ciudadanía deben realizar un pago único considerable por la liquidación de sus activos en EE.UU.

El desarrollador Valmiki Kempadoo dice que ha visto unos pocos ciudadanos estadounidenses entre los muchos inversionistas asiáticos y de Medio Oriente de su proyecto de US$500 millones en San Cristóbal y Nieves. Esta nación de dos islas en las Indias Occidentales tiene una población de alrededor de 55.000 y es conocida por sus selvas tropicales y sus playas de arena negra.

Kempadoo cuenta que ha realizado cerca de 200 ventas en su proyecto Kittitian Hill a propietarios que buscaban ciudadanía. El desarrollo incluye un hotel de lujo de 84 habitaciones y un campo de golf de 18 hoyos. “Fue muy útil”, dice sobre el programa de inversión extranjera. “Sobre todo en las primeras etapas, cuando no podíamos vender nada”.

Christophe Harbour es una comunidad planificada en San Cristóbal que incluye un puerto deportivo, residencias privadas y un Park Hyatt de lujo de 125 habitaciones, que tiene previsto abrir sus puertas el próximo año con tarifas promedio de más de US$700 la noche, de acuerdo con su desarrollador, Buddy Darby.

Hasta el momento, su grupo ha gastado cerca de US$350 millones en el proyecto y ha recaudado más de US$42 millones de inversionistas ricos que aportaron dinero a cambio de obtener la ciudadanía de San Cristóbal y Nieves, señala Darby. El urbanizador les ha vendido residencias de US$400.000 o lotes de 1.000 hectáreas valuados en US$700.000.

El año pasado, el Departamento del Tesoro de EE.UU. envió una carta a las instituciones financieras en la que advertía que “ciertos individuos extranjeros” estaban usando el programa de San Cristóbal para obtener pasaportes “con el propósito de participar en actividades financieras ilícitas”.

El primer ministro Harris afirmó que después del informe, su país colaboró con EE.UU. y otros gobiernos extranjeros para asegurarse “de que nuestro proceso de diligencia debida cumpliera los más altos estándares internacionales”.

A pesar de la advertencia del gobierno de EE.UU., los programas de ciudadanía por inversión continuarán floreciendo en las Indias Occidentales, sostiene Rick Newton, socio fundador de Resort Capital Partners, una firma de asesoría de inversión inmobiliaria especializada en la región.

Mientras los bancos extranjeros sigan reacios a prestar para proyectos en esos lugares, los nuevos ciudadanos de San Cristóbal y sus vecinos “se están convirtiendo en los prestamistas de última instancia”, recalca.

Fuente: The Wall Street Journal, 23/12/15.

Santa Lucía

Santa Lucía (en inglés: Saint Lucia) es un pequeño estado insular en América, ubicado en el mar Caribe, al norte de San Vicente y las Granadinas y al sur de la isla de la Martinica. Es miembro de la Comunidad del Caribe y de la Organización de Estados Americanos.

Santa Lucía (en inglés: Saint Lucia) es un pequeño estado insular en América, ubicado en el mar Caribe, al norte de San Vicente y las Granadinas y al sur de la isla de la Martinica. Es miembro de la Comunidad del Caribe y de la Organización de Estados Americanos.

Tiene un sistema jurídico basado en el derecho común inglés. El sector financiero ha resistido la crisis financiera mundial, pero la recesión ha afectado el turismo.

Fuente: Wikipedia, 2015.

.

Bahamas: Un paraíso

diciembre 6, 2015

La aventura de la playa: Bahamas

Frente a Florida, sobre el Atlántico, estas islas son ideales para el relax en la arena, pero también para vivir experiencias fuera de lo común.

Sobre el Atlántico, frente a las costas de Florida, este archipiélago está formado por unas 700 islas, rodeadas de islotes y cayos, de las cuales sólo 20 están habitadas. El hecho de que no estén sobre el Caribe no significa que sus aguas sean menos cálidas y agradables: Bahamas cuenta con grandes playas de arena blanca bañadas por aguas cristalinas.

De sus 380.000 habitantes, unos 250.000 viven la capital, Nassau, en la isla de Nueva Providencia. Allí llegan diariamente enormes cruceros cuyos ocupantes pueden aprovechar el día para visitar alguna playa, pasear por el centro o saborear la comida local.

Los habitantes de Bahamas son en su mayoría descendientes de africanos occidentales. Las islas fueron colonia británica hasta 1973 y conservan algunas costumbres inglesas. Por ejemplo, los autos circulan por la izquierda, aunque la mayoría son importados de los Estados Unidos, por lo que el volante se encuentra normalmente a la izquierda.

Pero los bahameños también tienen sus costumbres y rituales autóctonos. Como el Junkanoo, el carnaval que se celebra el 26 de diciembre y el 1° de enero de cada año y que en Nassau cuenta con un museo para conocer su historia. Después de admirar la evolución histórica de los disfraces utilizados para la festividad, los visitantes son invitados a crear su propia música para el evento, con campanas, tambores y silbatos.

Los bahameños se caracterizan por la alegría y el ritmo. La música (el reggae, entre otros géneros) es un elemento fundamental de las islas: incluso en el aeropuerto, mientras el visitante hace los trámites de migraciones, hay una banda que toca en vivo.

Un paseo por el paraíso

En Nassau todas las playas son públicas, aunque las que rodean a los hoteles suelen ser de difìcil acceso para los que no son huéspedes y, en general, son las más lindas. Pero el verdadero atractivo son los cayos, islas e islotes que forman parte del archipiélago y que ofrecen diferentes tipos de experiencias.

Las islas Exuma, por ejemplo. Desde Nassau se puede tomar un vuelo, pero también hay paseos en lancha que hacen paradas en otros islotes del camino. El tour diario cuesta unos 175 dólares por persona e incluye la comida. En la isla, tiburones y mantarrayas merodean la costa e interactúan… con los que se animen, claro (ver recuadro).

En otra playa de las islas Exuma, un grupo de simpáticos cerditos que habitan en el lugar son entusiastas nadadores y buena compañía para los visitantes. Al ver llegar los barcos, se aventuran al agua para reclamar atención y comida por parte de los turistas.

Las aguas de Bahamas son ideales para hacer snorkel y buceo. Entre arrecifes de coral, en medio del océano pueden apreciarse peces de todos los tamaños y colores. Un tour en barco con dos paradas para hacer snorkel puede costar desde 100 dólares por persona. Por algo extra, el turista más osado puede animarse a observar desde el agua también a una familia de tiburones.

Piratas y celebridades

Las historias de piratas abundan en las Bahamas. Entre los más conocidos, Edward Teach, el famoso Barbanegra, que aterrorizaba a los mercaderes que se atrevían a navegar en sus cercanías. Por casi cuarenta años, piratas como Henry Morgan y Calico Jack Rackman se instalaron en las islas y desde allí partían para saquear cuanta embarcación pasara por las Bahamas. También, Anne Bonny y Mary Read, dos históricas piratas mujeres que, disfrazadas de hombres, se hicieron conocidas por su ferocidad. Y, como en toda zona pirata, persisten los mitos sobre tesoros enterrados en sus aguas cristalinas.

Con la llegada del gobernador real Woodes Rogers en 1718, los piratas fueron erradicados y Barbanegra debió instalarse en otra parte del Caribe. Poco después, fue asesinado.

Por algo este fue el lugar elegido para filmar parte de la saga de Piratas del Caribe. Y también es el lugar en el que suele vacacionar Johnny Depp, protagonista del film. El actor cuenta con su propia isla, al igual que el mago David Copperfield, Shakira y Sean Connery.

Desde pequeños apartamentos hasta enormes hoteles, las islas ofrecen una variedad de opciones de alojamiento. Una cabaña sobre la playa, en el complejo Compass Point, puede costar desde 220 dólares por noche. Frente a este complejo se encuentra el edificio que años atrás fue un estudio, en el que grabaron Bob Marley, Ringo Starr, los Rolling Stones, entre otras leyendas de la música.

Para los que buscan un alojamiento all inclusive, con buena gastronomía y un ambiente tranquilo, en el hotel Meliá Nassau Beach una habitación estándar cuesta desde 350 dólares la noche. Para la categoría Level, que incluye un servicio más exclusivo, hay que añadir alrededor de 75 dólares extra por persona. El hotel cuenta con siete restaurantes, cuatro bares y piscinas con cascadas e hidromasaje frente al mar.

Tanto los que llegan en crucero, como quienes viajan en avión -para los latinoamericanos está la opción de llegar por Copa Airlines vía Panamá, sin necesidad de visa norteamericana- también eligen pasar un día o varios en el Atlantis. El complejo hotelero se emplaza en Paradise Island, conectada con Nassau por un puente, desde el que se aprecian sus cinco imponentes edificios. El lugar no sólo ofrece alojamiento y playas paradisíacas sino un parque acuático, variedad de piscinas y uno de los acuarios de agua salada más grandes del mundo, con unas 14 lagunas y más de 50.000 animales de unas 250 especies marinas.

Las habitaciones cuestan entre 300 y 25.000 dólares, pero también pueden conseguirse pases por el día, desde 135 dólares.

El parque acuático, entretenimiento para chicos y adultos, cuenta con toboganes que atraviesan túneles de acrílico, que a su vez pasan por una pileta llena de tiburones. También se pueden hacer competencias en toboganes dobles equipados con cronómetros. O navegar en gomones por el Lazy River Ride, un río artificial lento de 402,34 metros. O por The Current, de 1600 metros de longitud, que pasa por tubos internos y escaladoras acuáticas y tiene olas en movimiento y rápidos extremos.

Para los más grandes hay casino, bares y un club nocturno. También pueden utilizar el casino de una de las once piletas del complejo, exclusiva para adultos, con barra y DJ todo el día.

Los que quieren contar con comodidad a todo lujo, pueden alquilar cabañas sobre la playa, con televisión, caja fuerte y servicio de mayordomo.

En el Atlantis hay 40 restaurantes con gran variedad de precios y comidas y un paseo de compras de marcas exclusivas, como Gucci y Versace. Para los más chicos, hay muchas opciones de entretenimiento, algunas con un costo extra. Sala de juegos, pista de autos a control remoto, un boliche para adolescentes, actividades con delfines, y un taller para diseñar y pintar cerámica son algunas de las posibilidades para elegir.

De vuelta en Nassau, el paseo obligado es el Mercado de la Paja, donde puede conseguir una gran variedad de productos locales. Y el Fish Fry, un paseo de bares y restaurantes, para probar los sabores de Bahamas, que tiene como plato principal el conch (concha), fresco, en ensaladas o frito. La comida en estos bares es bastante económica. Por ejemplo, una ensalada de conch cuesta apenas 11 dólares.

En las islas se toma mucho ron, componente principal del trago típico: el Bahama mamma, que también tiene granadina, jugo de ananá, naranja y limón.

Aunque gran parte de los productos que se consumen son importados, en Nassau se puede ser testigo de la producción local de ron y tabaco. La destilería John Watling’s ofrece un tour para conocer parte de la historia de Bahamas y aprender sobre el proceso de producción del ron. El lugar cuenta con una taberna en la que el visitante puede probar diferentes tragos.

En el centro, a metros de la casa de gobierno, se encuentra el Gray Cliff, legendario hotel de estilo sofisticado, que cuenta además con una pequeña fábrica de tabaco. Hay tours para conocer el lugar y el proceso de producción de los cigarros. Este complejo, originalmente construido en 1740, tiene además una fábrica de chocolate. Propiedad de una familia italiana, el hotel cuenta además con una cava que, dicen sus dueños, es la tercera más grande del mundo, con más de 250 mil botellas de vino.

Hora de comer… entre mantarrayas

«No se asusten si se les acercan. No salgan corriendo. Dejen que pasen, los rocen y sigan; no les harán nada.» La aclaración no sirvió demasiado para aplacar el miedo con el que bajé de la lancha, espiando el mar desde el muelle, donde merodeaban mantarrayas y tiburones.

Las islas Exuma, donde nos encontrábamos, son unas de las más visitadas por los turistas que viajan a Bahamas. Hasta allí se puede llegar en lancha rápida, en alrededor de hora y media, o en 45 minutos de vuelo.

La transparencia del agua permitía apreciar el tamaño de los animales, que amedrentaba hasta a los más entusiastas de mis compañeros de aventura. Que los escualos permanecieran alejados, al menos al principio, me dio un poco de tranquilidad. Aunque no la suficiente.

Las mantarrayas, en cambio, se mostraban bastante más sociables. Y hambrientas. Arrodillada en la arena y con el agua hasta la cintura acepté la propuesta del coordinador del tour, que explicaba en inglés a los 25 integrantes del grupo lo que había que hacer. Éramos ocho los que veníamos de la Argentina, el resto de los visitantes eran norteamericanos. Y la mayoría nos animamos a participar de la actividad. Parecía bastante simple: tomar un trozo de pescado, ponerlo entre los dedos de una mano y apoyar la palma en la arena. Como si estuviera entrenada -o tal vez acostumbrada- una mantarraya (de aproximadamente 1 metro por 70 cm) fue pasando frente a toda la fila de visitantes que esperábamos expectantes. Otras mantarrayas seguían de cerca el espectáculo. Gritos y risas nerviosas fueron acompañando el andar del impresionante pez cartilaginoso que en pocos segundos ya estaba encima de mi mano. Y con una pequeña succión, que provocaba cosquillas, se llevó su alimento. Si el pescado estaba muy apretado entre los dedos, la mantarraya no se rendía: daba un par de vueltas alrededor e insistía.

Al pasar cerca se sentía el roce del que habíamos sido advertidos: una piel dura, pero sedosa al tacto. Tal como comprobamos en esta experiencia, las mantarrayas resultaron ser inofensivas. La advertencia del guía estaba más orientada a evitar que nosotros lastimáramos al animal si salíamos corriendo.

Para la segunda vuelta, el miedo desapareció. Aunque no perdía de vista a los tiburones. Estaban un poco alejados de la costa, al menos por el momento, pero se podían ver sus aletas en la superficie y eventualmente la sombra de alguno que se acercaba a la orilla. Aguardaban su turno para ser alimentados, actividad que observaríamos ya desde la seguridad de la playa.

Datos útiles

Cómo llegar

En avión: desde Buenos Aires y Córdoba, hay vuelos de Copa Airlines vía Panamá hasta Nassau, con tarifas desde 1451 dólares, impuestos incluidos.

Dónde dormir

Atlantis: el precio de una habitación en este complejo arranca por los 300 dólares e incluye el acceso al parque de agua, el acuario y las piscinas, entre otros servicios.

Meliá: con modalidad all inclusive, una habitación estándar cuesta desde 350 dólares.

En Compass Point: fuera de los grandes hoteles, una cabaña para dos personas en Compass Point puede costar desde 220 dólares la noche.

Qué hacer

Delfines: interacción con delfines en Dolphin Cay (Atlantis), US$ 124 por persona. Nadar con ellos en aguas profundas, 162. Entrenador por un día, desde 250 dólares.

Isla Exuma: un tour de todo el día, con comida incluida, cuesta alrededor de 175 dólares.

Snorkel: paseos en lancha con paradas para nadar, desde 100 dólares.

También se puede visitar Visita el Straw Market (Mercado de la Paja), la Destilería John Watling’s, el Gray Cliff hotel (fábrica de tabaco y de chocolate) y el Museo del Junkanoo.Las tarifas varían de acuerdo a la temporada.

Para tener en cuenta

Para ingresar a Bahamas se exige el certificado de vacunación contra la fiebre amarilla. En Buenos Aires, la vacuna es gratuita y se aplica en Sanidad de Fronteras.

Más información: www.bahamasturismo.es

Fuente: La Nación, 06/12/15.

Las Bahamas también son conocidas por ser un Paraíso Fiscal, para saber más haga click en la imagen de abajo:

.

Estrategias para evadir impuestos

octubre 24, 2015

Las cinco estrategias favoritas de los ricos para evadir impuestos

La multa de más de US$2.500 millones que tiene que pagar el banco Credit Suisse por ayudar a multimillonarios de los Estados Unidos a evadir impuestos ha dejado al desnudo la compleja trama de abogados, banqueros, contadores y cuentas secretas que aceita el delito fiscal a nivel global.

Empresarios, deportistas, músicos, actores, financistas forman parte de esta élite mundial que elude por todos los medios posibles el cumplimiento de sus obligaciones impositivas.

El impacto económico-social de estas maniobras no es marginal. Se estima que el monto total de la evasión fiscal equivale a cinco veces el tamaño de la economía global y es un factor de peso en la creciente desigualdad mundial.

Segun un informe, las 91.000 personas más ricas del planeta controlan una tercera parte de la riqueza mundial (y dan cuenta de la mitad de los depósitos en paraísos o guaridas fiscales) y unas 8,4 millones de personas –un 0,14% de la población mundial– tiene el 51% de la riqueza.

Segun un informe, las 91.000 personas más ricas del planeta controlan una tercera parte de la riqueza mundial (y dan cuenta de la mitad de los depósitos en paraísos o guaridas fiscales) y unas 8,4 millones de personas –un 0,14% de la población mundial– tiene el 51% de la riqueza.

La evasión fiscal no hace más que profundizar esta brecha.

Estas son las cinco vías favoritas de los multimillonarios para pagar menos y acumular más:

1. Subdeclaración impositiva

El monto a pagar al fisco depende de la declaración impositiva.

El primer paso de toda evasión es subdeclarar las ganancias obtenidas.

Patrick Stevens, director de Política Impositiva del Chartered Institute of Taxation del Reino Unido, organismo que prepara a todos los funcionarios impositivos del país, identifica dos momentos en este primer paso.

«Por un lado la persona declara menos de lo que gana. Por la otra, esconde la diferencia, de manera que la Autoridad Impositiva no pueda rastrearla», señaló a BBC Mundo.

Para hacerlo tienen una red profesional muy aceitada que, según críticos como James Henry, de la Universidad de Columbia, se han convertido en una parte estructural del actual sistema financiero.

«Es una industria interna dedicada a la evasión fiscal y el potenciamiento de la ganancia financiera. Hay acá una contradicción entre el circuito del dinero financiero abocado a la multiplicación y el del fisco, que tiene que recaudar para hacerse cargo del funcionamiento de una nación, desde las autopistas hasta la salud y la educación», indicó a BBC Mundo.

2. Registrar empresas en paraísos fiscales

En su estudio «The price of offshore revisited» (El precio real de las Guaridas Fiscales») James Henry calcula que hay cuando menos unos US$21 millones de millones en estas «guaridas fiscales» (traducción literal del término original en ingles «Tax Haven»), suma aproximadamente semejante al PIB de Estados Unidos y Japón, es decir, de la primera y tercera economías mundiales.

Uno de las guaridas favoritas de este dinero son las Islas Caimán, que tienen 85 mil compañías registradas: más compañías que población.

Desde los años 70 el mundo se ha ido poblando de estas guaridas. Con poco más de 300.000 habitantes, las Bahamas tienen 113.000 compañías: una firma cada tres habitantes.

En las Islas Caimán o Bahamas no se hacen muchas preguntas para la creación de una compañía.

«Un millonario en Estados Unidos monta lo que llamamos una compañía fantasma en una guarida fiscal, con la que lleva adelante transacciones usando precios falsos para transferir dinero a estos lugares, donde no paga impuestos», indicó a BBC Mundo Henry.

Estas compañías fantasmas abundan. El mismo Barak Obama suele citar en sus discursos el caso del edificio Ugland en las Islas Caimán, que es sede de 18.000 firmas.

El presidente estadounidense no necesitaba apuntar tan lejos con el dedo. En el noreste de su propio país, el estado de Delaware cuenta con una población de 917.000 personas y 945.000 compañías.

Y el mecanismo se ha convertido en un clásico de la evasión.

El portal de análisis financiero Fútbol Finanzas publicó recientemente una lista de lujo de jugadores que usaron técnicas similares en los últimos 20 años.

Desde el mejor jugador del mundo, Lionel Messi, hasta leyendas del deporte como el brasileño Roberto Carlos, el portugués Luis Figo y el búlgaro Hristo Stoichkov formaban parte de la lista.

3. Testaferros

Una manera de invisibilizar el rastro de la persona en cuestión es nombrar a un testaferro que actúa como presunto propietario del bien o compañía.

«Se puede nombrar a un testaferro por razones legítimas, por ejemplo, para no atraer publicidad sobre la inversión en cuestión en el caso de alguien que está en la mira público. Mientras se informe a las autoridades impositivas no hay evasión. El problema empieza cuando no se informa, porque entonces lo que se está haciendo es pagar impuestos por una masa menor de dinero», señala Stevens.

No es necesario para este propósito que la compañía y el testaferro operen desde una guarida fiscal. Ambos pueden actuar en el mismo país donde tributa el multimillonario en cuestión.

Una variante de esta situación es el fideicomiso o Trust, un antiguo instrumento legal inglés, en el que el dueño de un bien cede el control de ese bien –sea una empresa, un cuadro o un palacio– a alguien para que lo administre en beneficio de un tercero.

«Los beneficiarios de esta cesión se pueden multiplicar al infinito. Puede ser la esposa, los hijos, tíos, primos, etc. Por las reglas internas impositivas en Estados Unidos, estos fideicomisos pueden enviar del extranjero parte de este dinero sin pagar impuestos», explica Henry.

Esto facilita el movimiento de grandes masas de dinero que con frecuencia atraviesan una compleja red de fideicomisos, firmas fantasmas y testaferros que logran el principal objetivo del evasor: borrar el rastro.

Es equivalente al «nada por aquí, nada por allá» de un mago.

4. Fijar residencia en otro país

Los países con bajos impuestos suelen ser los favoritos de músicos, artistas y deportistas.

En los 70 fue el cantante de los Rolling Stones, Mick Jagger, quien fijó residencia primero en Francia y luego en Estados Unidos para huir de los entonces altos impuestos británicos.

En diciembre de 2012, el actor francés Gerard Depardieu renunció a la ciudadanía francesa en protesta por los altos impuestos que proponía el gobierno de Francois Hollande, se mudó a Bélgica y obtuvo un pasaporte ruso, donde hay un impuesto único del 13%.

En diciembre de 2012, el actor francés Gerard Depardieu renunció a la ciudadanía francesa en protesta por los altos impuestos que proponía el gobierno de Francois Hollande, se mudó a Bélgica y obtuvo un pasaporte ruso, donde hay un impuesto único del 13%.

«Desde ya que una persona puede elegir el país que quiera para vivir. Si decide irse a un país para pagar menos impuestos es su derecho. Lo que es ilegal es decir que vive en un país para pagar menos impuestos cuando en realidad vive en otro con una carga impositiva más alta», señala Stevens.

Es lo que pasó con el tenista alemán Boris Becker.

Becker declaró a las autoridades alemanas que había vivido en Mónaco entre 1991 y 1993 cuando, en realidad, había estado en Munich.

El tenista terminó pagando US$3 millones en deuda impositiva con sus correspondientes intereses.

5. Aprovechar vacíos legales

La red de asesores y especialistas que rodean a los millonarios son expertos en encontrar vacíos legales de los sistemas impositivos.

En muchos casos no se trata de evasión fiscal sino de elusión fiscal, un mecanismo perfectamente legal: todos tenemos derecho a pagar menos impuestos siempre que lo hagamos dentro de la ley.

Las exenciones y deducciones impositivas que ponen en práctica los gobiernos para estimular las economías o la donación a organizaciones caritativas suelen ofrecer excelentes oportunidades.

Este mayo un juez británico dictaminó que el cantante inglés Gary Barlow, cuya riqueza está estimada en unos US$80 millones de dólares, había invertido en 51 sociedades financieras creadas exclusivamente para pagar menos impuestos.

Las organizaciones caritativas suelen ser otro vehículo de evasión.

«En Estados Unidos hay un millón de fundaciones privadas que tienen exenciones impositivas. ¿Alguien sabe qué hacen? Ha habido una explosión de ellos y nadie las audita como corresponde», señala Henry.

El futuro

Los problemas fiscales que tienen todos los países desarrollados y la fragilidad del sistema financiero internacional han colocado a la evasión impositiva en el ojo público, centro de un debate global.

La multa a Credit Suisse ha sido presentado como un gran triunfo del fisco estadounidense y hasta como el fin de la era del secreto bancario suizo, uno de los pilares de todo este sistema.

Según Henry el acuerdo alcanzado es, en realidad, un gran triunfo del banco.

«El Credit Suisse no fue obligado a revelar el nombre de ninguno de los evasores. Con lo cual el secreto bancario quedó en su lugar. Nadie en su actual estructura directiva tiene que renunciar, no han perdido la licencia para operar en Estados Unidos. Si quiere más pruebas de que ganó el banco, fíjese en su valor bursátil: aumentó en un 1,5%. EL negocio sigue intacto. El gran desafío ahora para este banco y el actual sistema financiero internacional es conquistar China y el conjunto de Asia», indicó Herny.

Fuente:

Más información:

Cómo evadir impuestos

Los paraísos fiscales son una bendición

Elusión y evasión impositiva: ¿son sinónimos?

Los Paraísos fiscales, últimos refugios de libertad

Cómo pagar menos impuestos:

⇒ Planificación Fiscal o Tax Planning

.

El principio de segregación de activos en Luxemburgo

septiembre 30, 2015

El principio de la segregación de activos en la legislación de Luxemburgo: qué es y cómo afecta a los tomadores de seguros

Clasificado entre los mejores cinco centros financieros del mundo, el Gran Ducado de Luxemburgo es reconocido hoy como un centro de gestión de patrimonio y fondos de inversión de primer orden. Auténtico centro neurálgico de las inversiones intra y extracomunitarias, el mercado luxemburgués no ha escatimado en esfuerzos durante las últimas décadas para convertirse en una potencia financiera con una legislación que fomenta la transparencia y la protección de capitales. En este marco se inscribe el «principio de la segregación de activos» que afecta a las compañías de seguro con sede en dicho país.

La normativa europea relacionada con la Libre Prestación de Servicios ofrece a las compañías de seguro de vida la posibilidad de ampliar su campo de actividad hacia otros países miembros diversificando así la oferta hacia los usuarios. Esta circunstancia, unida a la normativa prudencial del Gran Ducado de Luxemburgo en materia de seguros de vida y a la presencia en este país de numerosos profesionales del sector financiero, le han permitido desarrollar, en un periodo de dos decenios, un know-how único en Europa en materia de soluciones de seguros de vida transfronterizas.

La normativa europea relacionada con la Libre Prestación de Servicios ofrece a las compañías de seguro de vida la posibilidad de ampliar su campo de actividad hacia otros países miembros diversificando así la oferta hacia los usuarios. Esta circunstancia, unida a la normativa prudencial del Gran Ducado de Luxemburgo en materia de seguros de vida y a la presencia en este país de numerosos profesionales del sector financiero, le han permitido desarrollar, en un periodo de dos decenios, un know-how único en Europa en materia de soluciones de seguros de vida transfronterizas.

Aunque los seguros de vida ofrecidos por compañías con sede en Luxemburgo están sujetos a la legislación fiscal del país donde resida el tomador, ofrecen un nivel de protección óptimo a los inversores, además de una gran flexibilidad con respeto a la estructuración del contrato y la gestión de los activos.

En este sentido, el tomador de una póliza tiene una especial protección que viene dada por el principio de la segregación de los activos propios y de los activos terceros previsto por la ley luxemburguesa. Luxemburgo aplica el principio de la segregación de los activos propios y de los activos terceros previsto por la ley del país (Reglamento del Gran Ducado de 14 de diciembre de 1994 art. 14 y 15, y ley luxemburguesa del 6 de diciembre de 1991, art. 36): la compañía de seguros está obligada a depositar en un banco autorizado por el Comisariado de Seguros (CAA) los activos necesarios para hacer frente a las obligaciones contraídas con sus clientes como contrapartida de la primas recibidas.

Esas obligaciones se materializan en los activos representativos de las provisiones técnicas de la compañía, que quedan segregados, es decir, separados de los activos propios de la compañía de los que la misma dispone libremente y que son considerados activos libres. Esto supone, en la práctica, que se lleva una contabilidad separada de estos dos tipos de activos y, por lo tanto, el capital del cliente está protegido en el supuesto de una hipotética quiebra de la aseguradora.

Por ello, los clientes se benefician de un privilegio especial: en caso de quiebra de la compañía, ellos son los acreedores que pasan en primer lugar para cobrar de los activos representativos de las provisiones técnicas de la compañía.

De este modo, los seguros de vida ofertados por compañías con sede en Luxemburgo están sujetos a la legislación civil del país donde reside el tomador del seguro, en este caso España, excepto en lo que se refiere a los aspectos prudenciales.

En conclusión, podemos decir que la industria financiera de Luxemburgo es un sector creado sobre una base legal saneada e innovadora, que se beneficia de la estabilidad y la previsibilidad de un mercado financiero de gran experiencia. Luxemburgo, como país fundador de las instituciones europeas, desempeña un papel importante en el proceso de integración europeo y en su evolución en materias como la unión fiscal o la transparencia financiera; cuestiones con una gran proyección también en el mercado de los seguros de vida de alta gama.

Fuente: elderecho.com, 29/09/15.

Luxemburgo

Oficialmente denominado Gran Ducado de Luxemburgo, es un pequeño país de Europa Central que forma parte de la Unión Europea. Se trata de un estado sin litoral, rodeado por Francia, Alemania y Bélgica. Luxemburgo cuenta con una población de medio millón de habitantes sobre un área de 2.586 kilómetros cuadrados.

El gobierno de Luxemburgo es una monarquía constitucional y parlamentaria, siendo el único Gran Ducado soberano en la actualidad. El estado tiene una economía altamente desarrollada, con el mayor Producto Interno Bruto por cápita del mundo de acuerdo al Banco Mundial, y el segundo de acuerdo al Fondo Monetario Internacional.

Luxemburgo es miembro de la Unión Europea, la Organización del Tratado del Atlántico Norte, la Organización para la Cooperación y el Desarrollo Económico, las Naciones Unidas y el Benelux, reflejando la orientación política a favor de la integración económica, política y militar. Su capital, Luxemburgo, es sede de numerosas instituciones y agencias de la Unión Europea.

Luxemburgo posee culturas y tradiciones diversas por encontrarse entre la Europa romana y la Europa germánica. El país tiene tres lenguas oficiales: alemán, francés y luxemburgués. Se trata de un estado laico, siendo predominante el catolicismo.

Economía

Luxemburgo posee una economía basada en la gestión de fondos de inversión, fondos de alto riesgo (hedge funds), gestión de telecomunicaciones, logística (gracias a su situación privilegiada entre Francia, Alemania y Bélgica), inversión y gestión aeroespacial (especialmente en satélites gracias a la empresa luxemburguesa SES S.A.), banca privada, y gestión de capitales. Todo ello acompañado de uno de los regímenes fiscales más laxos de la Unión Europea, lo que ha generado ciertos escándalos bajo las acusaciones de que ciertas multinacionales como Pepsi, Ikea, Accenture, Burberry, Procter & Gamble, Heinz, JP Morgan, FedEx, Amazon o Deutsche Bank, entre otras, de evadir millones de euros en impuestos cada año.15 Su economía es estable, con altos ingresos y un crecimiento moderado, baja inflación y baja tasa de desempleo. El sector industrial, hasta hace poco tiempo dominado por el acero, se ha ido ampliando y diversificando hasta incluir la industria química, la de goma y otros productos. Durante las décadas pasadas, el crecimiento del sector financiero había más que compensado la declinación de la industria del acero. La agricultura está basada en pequeñas granjas familiares.

Luxemburgo es uno de los centros comerciales y financieros más importantes que compite con Bélgica y Países Bajos. Luxemburgo posee el segundo PIB per cápita más alto del mundo después de Catar.

Luxemburgo alberga las sedes centrales de varias corporaciones multinacionales, entre ellas Ternium, Tenaris, y a una de las seis sedes centrales del líder mundial acerero Arcelor Mittal.

Paraíso fiscal

Un paraíso fiscal (en inglés: tax haven, ‘refugio fiscal’) es un territorio o Estado que se caracteriza por aplicar un régimen tributario especialmente favorable a los ciudadanos y empresas no residentes, que se domicilien a efectos legales en el mismo. Típicamente estas ventajas consisten en una exención total o una reducción muy significativa en el pago de los principales impuestos.

Fuente: Wikipedia, 2015.

.

.

Por qué invertir en Malta

julio 28, 2015

Invertir en Malta

La economía en Malta

La economía en Malta

La República de Malta, es un país insular miembro de la Unión Europea (UE), densamente poblado, compuesto por un archipiélago y situado en el centro del Mediterráneo, al sur de Italia, al oriente de Túnez y al norte de Libia. Debido a su situación estratégica, a lo largo de los siglos ha sido gobernado y disputado por diversas potencias. Desde 1964 es independiente y en 2004 se adhirió a la UE. En 2011 (último censo oficial) tenía una población de 452.215 habitantes con una distribución de 1.431 hab./Km.², la más alta densidad poblacional entre los países de la Unión Europea.

La economía, aparte de una agricultura prácticamente de subsistencia se funda sobre todo en las actividades portuarias, en el turismo y en determinadas industrias, algunas de tipo artesanal muy apreciadas (blondas, encajes, etc.). Su idioma es el maltés, un dialecto proveniente del árabe con influencias españolas, italianas e inglesas que se escribe con caracteres latinos. Entre sus principales industrias aparecen el turismo, equipos electrónicos, reparación de buques, construcción, alimentación, textil, calzado, ropa, bebidas y tabaco, mientras que sus recursos naturales son la piedra caliza y la sal.

La favorable ubicación geográfica estratégica, dada su proximidad a muchas naciones de Europa, Norte de África y Oriente Medio, así como la existencia de conexiones muy convenientes tanto a nivel aéreo como marítimo, son elementos que influyen hoy en día en el creciente interés de proyectos para invertir en Malta.

Los sectores de negocios con actividad offshore incluyen la banca, administración de fondos de inversión, administración de fideicomiso y holding de inversiones, con tipos de sociedades, como por ejemplo, sociedades limitadas, sociedades públicas limitadas, sociedades de inversión con acciones de capital variable, asociaciones generales, asociaciones limitadas, sucursales, propiedades únicas y fideicomisos.

Fuente: paraisosfiscales.org, 16/06/15.

Los Paraísos fiscales, últimos refugios de libertad

julio 5, 2015

Paraísos fiscales: refugios de libertad

El sector financiero offshore está creciendo a un ritmo varias veces superior al del PIB mundial. En los últimos años se ha acentuado la transferencia masiva de capitales desde los países convencionales hacia estos refugios de libertad donde la gente se encuentra a salvo de la voracidad de Hacienda. Este boom de lo offshore presagia un futuro en el que los países “normales” se van a ver obligados a reconocer por fin la libertad económica de las personas y de sus empresas.

El sector financiero offshore está creciendo a un ritmo varias veces superior al del PIB mundial. En los últimos años se ha acentuado la transferencia masiva de capitales desde los países convencionales hacia estos refugios de libertad donde la gente se encuentra a salvo de la voracidad de Hacienda. Este boom de lo offshore presagia un futuro en el que los países “normales” se van a ver obligados a reconocer por fin la libertad económica de las personas y de sus empresas.

El siglo XX pasará a la Historia como el siglo del máximo protagonismo del Estado. Los Estados-nación compactos, con pretensión de uniformidad etnocultural y con vocación de compartimentos estancos tuvieron su mayor auge en la primera mitad del siglo. Su glorificación condujo al totalitarismo y, después de la terrible conflagración bélica de los años cuarenta, mantuvieron su vigencia durante cuatro décadas más a causa de la Guerra Fría. Sólo el abrupto e inesperado final de ésta —y de la correspondiente situación de bipolaridad— ha hecho posible que asistamos ahora a un considerable cuestionamiento del exceso de Estado, y pueda el ciudadano individual recuperar poco a poco fragmentos de la soberanía que, de forma tan sutil como implacable, le había ido arrebatando la insaciable maquinaria estatal. Casi todas las voces coinciden en señalar que, si efectivamente el siglo XX fue una centuria marcada por la hegemonía social, cultural, política y económica de los Estados, el nuevo siglo será el de la máxima devolución de poder a la persona. Un indicio fundamental de esta tendencia podemos encontrarlo en el auge imparable de la resistencia ciudadana a las hasta ahora numerosas y frecuentemente dolorosas imposiciones del Estado en todos los órdenes de la vida. Esta resistencia, que constituye una auténtica rebelión silenciosa de las generaciones finiseculares contra el poder, ha tenido una multiplicidad de expresiones, desde la temprana revolución sexual de los años sesenta hasta la espiritual de los setenta y la moral de los ochenta, desde el movimiento mundial contra el servicio militar hasta la presión social en favor de la soberanía individual respecto a cuestiones como el aborto, la eutanasia o el consumo de estupefacientes, y desde el cuestionamiento de muchos elementos del Estado-providencia hasta la generalización y popularización de los paraísos fiscales y otras fórmulas de protección frente a la fiscalidad. En todos los casos expuestos, la persona ha reivindicado su libertad y el ámbito en el cual ésta se ejerce, es decir, su propiedad (la propiedad de su vida, de su cuerpo, de sus decisiones, de su trabajo y de su patrimonio). Esta reivindicación choca frontalmente con la autopercepción de los Estados, herederos directos del Antiguo Régimen, que se han civilizado y democratizado en su relación con las masas, pero no tanto en su relación directa con el individuo —relación que constituye la gran asignatura pendiente de la organización sociopolítica actual—.

El Estado tal como hoy todavía lo conocemos, pese a ser consciente de una acelerada deslegitimación por parte de las personas —a la cual, naturalmente, se resiste—, se percibe a sí mismo como el dueño último de cuantos recursos de toda índole se encuentran en su territorio, siendo los ciudadanos una especie de pseudopropietarios a quienes en cualquier momento se puede expropiar si es necesario (antes en nombre de la “patria” o del rey, ahora en función del “interés general” o de la sociedad). Esta condición de dueño último de todo y de todos, de señor absoluto de vidas y haciendas, se denomina “soberanía” y explica la arrogancia con la que los estados se han adueñado de todo tipo de bienes, desde el cuerpo y el trabajo de los seres humanos obligados a trabajar gratis para él (como soldados o en cualquier otra actividad) hasta tierras para construir autopistas, y, explica también el crecimiento desmedido de la presión fiscal a lo largo del siglo, que en algunos países occidentales ha alcanzado más del ochenta por ciento de los ingresos laborales de una persona o de los beneficios de la actividad empresarial, en lo que contituye una auténtica nulificación del autogobierno personal y una infantilización casi total de los seres humanos, con la administración pública como paternal tutor de todos los ciudadanos.

El Estado tal como hoy todavía lo conocemos, pese a ser consciente de una acelerada deslegitimación por parte de las personas —a la cual, naturalmente, se resiste—, se percibe a sí mismo como el dueño último de cuantos recursos de toda índole se encuentran en su territorio, siendo los ciudadanos una especie de pseudopropietarios a quienes en cualquier momento se puede expropiar si es necesario (antes en nombre de la “patria” o del rey, ahora en función del “interés general” o de la sociedad). Esta condición de dueño último de todo y de todos, de señor absoluto de vidas y haciendas, se denomina “soberanía” y explica la arrogancia con la que los estados se han adueñado de todo tipo de bienes, desde el cuerpo y el trabajo de los seres humanos obligados a trabajar gratis para él (como soldados o en cualquier otra actividad) hasta tierras para construir autopistas, y, explica también el crecimiento desmedido de la presión fiscal a lo largo del siglo, que en algunos países occidentales ha alcanzado más del ochenta por ciento de los ingresos laborales de una persona o de los beneficios de la actividad empresarial, en lo que contituye una auténtica nulificación del autogobierno personal y una infantilización casi total de los seres humanos, con la administración pública como paternal tutor de todos los ciudadanos.

Este nuevo “sheriff de Nottingham”, como el malvado personaje de la novela “Robin Hood”, está siempre al acecho para quitarle a la gente lo que es suyo. Ha moderado sus maneras y ha convencido a la mayoría de la conveniencia de sus impuestos, deslumbrando a las masas con todo tipo de infraestructuras y sistemas de “protección” social (logros, ambos, que la gente habría alcanzado por sí misma y en mejores condiciones mediante esa espontánea organización social que llamamos mercado). Pero la base del sistema sigue siendo la expropiación, y por montos mucho mayores en el siglo XX que los antiguos diezmos.

El Estado enseña los dientes a cualquiera que cuestiona su soberanía, porque es plenamente consciente de que sin este atributo tan cuestionable y obsoleto —al menos en su formulación presente y con sus actuales contenidos—, se tambalearía y daría paso a una situación de máxima libertad en la que los soberanos serían directamente los individuos, y las escasas funciones a desempeñar por entes colectivos no justificarían un Estado como el actual sino uno cien veces más pequeño y limitado. Esto asusta a millones de personas con un interés directo o indirecto en la continuidad del statu quo, desde los empresarios mercantilistas que viven de la protección estatal frente a sus competidores extranjeros hasta los líderes sindicales, desde los enormes regimientos de funcionarios públicos hasta la clase política en pleno. Todos estos sectores representan una coalición formidable, invencible por el ciudadano solo en una confrontación directa con semejante monstruo. Pero David está ganando a Goliat escapando del sistema, refugiándose en las oportunidades de afirmación de la soberanía individual que hoy permiten las nuevas tecnologías y la popularización de los transportes y las comunicaciones. ¿El Estado le sustrae su derecho a consumir marihuana? Vaya usted a Amsterdam. ¿Le impide abortar? Cruce la frontera o vuele al país más cercano con una legislación más liberal al respecto. ¿Le perjudica la debilidad de la moneda estatal? Protéjase cambiando su dinero a una moneda fuerte. ¿Le está robando a través de unos impuestos confiscatorios? Acuda a un paraíso fiscal. La globalización y la tecnologización de nuestra vida cotidiana son las grandes aliadas de la persona individual en su heroica resistencia frente al megaestado. Lo que no han conseguido los partidos políticos liberales o libertarios, ni los economistas “austriacos” ni el ejemplo de los grandes éxitos del sistema de pensiones chileno o de la revolución económica neozelandesa, lo están logrando los vuelos asequibles, las conexiones a Internet y, en definitiva, la abolición de las distancias en nuestro mundo.

El Estado enseña los dientes a cualquiera que cuestiona su soberanía, porque es plenamente consciente de que sin este atributo tan cuestionable y obsoleto —al menos en su formulación presente y con sus actuales contenidos—, se tambalearía y daría paso a una situación de máxima libertad en la que los soberanos serían directamente los individuos, y las escasas funciones a desempeñar por entes colectivos no justificarían un Estado como el actual sino uno cien veces más pequeño y limitado. Esto asusta a millones de personas con un interés directo o indirecto en la continuidad del statu quo, desde los empresarios mercantilistas que viven de la protección estatal frente a sus competidores extranjeros hasta los líderes sindicales, desde los enormes regimientos de funcionarios públicos hasta la clase política en pleno. Todos estos sectores representan una coalición formidable, invencible por el ciudadano solo en una confrontación directa con semejante monstruo. Pero David está ganando a Goliat escapando del sistema, refugiándose en las oportunidades de afirmación de la soberanía individual que hoy permiten las nuevas tecnologías y la popularización de los transportes y las comunicaciones. ¿El Estado le sustrae su derecho a consumir marihuana? Vaya usted a Amsterdam. ¿Le impide abortar? Cruce la frontera o vuele al país más cercano con una legislación más liberal al respecto. ¿Le perjudica la debilidad de la moneda estatal? Protéjase cambiando su dinero a una moneda fuerte. ¿Le está robando a través de unos impuestos confiscatorios? Acuda a un paraíso fiscal. La globalización y la tecnologización de nuestra vida cotidiana son las grandes aliadas de la persona individual en su heroica resistencia frente al megaestado. Lo que no han conseguido los partidos políticos liberales o libertarios, ni los economistas “austriacos” ni el ejemplo de los grandes éxitos del sistema de pensiones chileno o de la revolución económica neozelandesa, lo están logrando los vuelos asequibles, las conexiones a Internet y, en definitiva, la abolición de las distancias en nuestro mundo.

Refugios de libertad

La presión fiscal, la política arancelaria y las diversas formas de intromisión del Estado en los asuntos de la gente son las causas principales, si no únicas, de que en el mundo existan hoy más de cuarenta paraísos fiscales. Es una constante histórica que allí donde alguien intenta limitar la libertad humana, otro se ingenia un sistema para preservarla. No se trata de lugares gobernados por perversos políticos locales decididos a minar la “base fiscal” de los países “normales”, ni de jurisdicciones corrompidas por el dinero de malvados millonarios. Se trata de países y colonias que de forma absolutamente ética y legítima ofrecen a la gente un respiro, una válvula de escape frente a la persecución, es decir, un refugio. De ahí viene su nombre original en inglés: “tax havens” (refugios fiscales), mal traducido al español como “paraísos”. Aunque la palabra “paraísos” es bastante ajustada a la realidad, en contraposición con el infierno fiscal que representa la Hacienda pública de las jurisdicciones ordinarias, creo que el nombre original, “refugios”, da una idea más precisa de lo que acontece en esos lugares. La gente se refugia, se asila. Y si siente esa necesidad es porque en sus lugares de origen ocurre algo injusto. Nadie se tomaría las molestias —y hasta los riesgos— de refugiarse en Liechtenstein o en las Bermudas si se le cobraran unos impuestos de un cinco o diez por ciento, si montar una compañía en los países “normales” fuera cuestión de horas y costara mil dólares, si la actividad empresarial o la simple gestión de los ahorros no fuera una carrera de obstáculos en la que uno percibe siempre en la nuca el aliento amenazador de esos perros de presa humanos: los inspectores de Hacienda.

La presión fiscal, la política arancelaria y las diversas formas de intromisión del Estado en los asuntos de la gente son las causas principales, si no únicas, de que en el mundo existan hoy más de cuarenta paraísos fiscales. Es una constante histórica que allí donde alguien intenta limitar la libertad humana, otro se ingenia un sistema para preservarla. No se trata de lugares gobernados por perversos políticos locales decididos a minar la “base fiscal” de los países “normales”, ni de jurisdicciones corrompidas por el dinero de malvados millonarios. Se trata de países y colonias que de forma absolutamente ética y legítima ofrecen a la gente un respiro, una válvula de escape frente a la persecución, es decir, un refugio. De ahí viene su nombre original en inglés: “tax havens” (refugios fiscales), mal traducido al español como “paraísos”. Aunque la palabra “paraísos” es bastante ajustada a la realidad, en contraposición con el infierno fiscal que representa la Hacienda pública de las jurisdicciones ordinarias, creo que el nombre original, “refugios”, da una idea más precisa de lo que acontece en esos lugares. La gente se refugia, se asila. Y si siente esa necesidad es porque en sus lugares de origen ocurre algo injusto. Nadie se tomaría las molestias —y hasta los riesgos— de refugiarse en Liechtenstein o en las Bermudas si se le cobraran unos impuestos de un cinco o diez por ciento, si montar una compañía en los países “normales” fuera cuestión de horas y costara mil dólares, si la actividad empresarial o la simple gestión de los ahorros no fuera una carrera de obstáculos en la que uno percibe siempre en la nuca el aliento amenazador de esos perros de presa humanos: los inspectores de Hacienda.

Cuando una ley es injusta, la gente se resiste a cumplirla. Así, miles de jóvenes en todo el mundo se han resistido a cumplir el servicio militar —y muchos han ido a prisión por ello— y las sociedades generalmente les han dado la razón, hasta el punto de que este intolerable abuso estatal sobre la vida, el tiempo, el cuerpo y el trabajo de las personas ha quedado socialmente deslegitimado y está siendo abolido país tras país. Pues bien, aunque tenga un estigma social a veces insoportable —fomentado por la propaganda estatal pagada con los impuestos de la misma gente a la que se dirige—, el hecho de refugiarse en un paraíso fiscal no dista mucho conceptualmente, mutatis mutandis, de la insumisión a otro supuesto deber como es éste de prestar servicio armado al país.

Una palabra viene de inmediato a la mente cuando se discute la justificación moral de las obligaciones de toda índole que el Estado impone a las personas: “solidaridad”. La conclusión a la que el mundo está llegando tras las últimas décadas de rebelión individual en diferentes campos es que la solidaridad es una cualidad humana indisociable de la voluntad. Se puede incentivar pero no imponer, y suele aflorar por sí sola en cuantía suficiente —como demuestra el auge de las ONG— si se permite la actuación libre de la conciencia humana, en vez de organizarla desde un poder superior y paternal. La solidaridad es demasiado importante para dejarla en manos de los burócratas, y la gente empieza a darse cuenta de ello. La solidaridad forzada no es solidaridad sino abuso y expolio, y si se puede justificar en algún caso sería en muy contadas y excepcionales ocasiones, jamás como un mecanismo sistemático, articulado y planificado desde el poder político. ¿Es insolidario el emigrante que se lleva su capacidad intelectual y física a otro país porque las condiciones laborales creadas por la legislación corporativista y mercantilista le hacen imposible encontrar empleo? ¿Es insolidario el joven que se niega a perder un año de su vida —o su vida entera— en el servicio militar a esa entelequia que llaman “patria”? ¿Es insolidario quien refugia su dinero fuera de las fronteras nacionales, harto de que el “Gran Hermano” le succione su patrimonio para alimentar un sistema caduco e ineficaz? Insolidarios son quienes, ante cualquiera de estas situaciones, criminalizan al individuo en lugar de replantearse el sistema.

El auge de lo offshore

La palabra inglesa “offshore” (“fuera de la costa”) se emplea como sinónimo eufemístico de “paraíso fiscal”, ante la criminalización social a la que estas jurisdicciones han sido sometidas por los medios de propaganda estatales. El sector financiero offshore representa hoy, según los expertos, entre el diez y el quince por ciento de la riqueza mundial, cuando en 1994 no pasaba del cinco por ciento. El crecimiento es tan rápido que al término de la década de 2000 bien podría estar refugiado en estos lugares más de la mitad del capital mundial. Hasta hace unos años, los paraísos fiscales se consideraban como países y territorios reservados a grandes empresas y, sobre todo, a fortunas personales enormes. Pero la elevada presión fiscal del mundo desarrollado, que se ha reducido algo pero que sigue estando muy por encima de la medida esperada por la gente, junto a la simplificación y el abaratamiento de los viajes y las telecomunicaciones, ha hecho de lo offshore un entorno tentador y al alcance de cualquiera. Tener una cuenta cifrada o una sociedad exenta de impuestos ya no es un lujo, y en muchos casos es una necesidad.

¿Quién y cómo puede beneficiarse de los paraísos fiscales? En primer lugar son un refugio ideal para las personas que han ido ahorrando durante años y que o bien viven en países donde se les obliga a tener sus cuentas personales en una moneda nacional insegura (caso de varios países latinoamericanos) o bien han generado parte de su ahorro “en negro”, es decir, fuera del control estatal. En lugar de tener cantidades importantes debajo de la cama o perdiendo valor en la caja fuerte de un banco, ese dinero puede hacerse productivo realizando cualquier clase de inversión bursátil o simplemente manteniéndolo en una cuenta remunerada en un paraíso fiscal. Cualquier suma a partir de unos pocos miles de dólares justifica el recurso a estos territorios. Además, en los banco offshore se puede uno beneficiar de la ausencia de control de cambios y del uso exclusivo de monedas fuertes. Las cuentas bancarias normalmente admiten fondos en varias monedas, por lo que se puede diversificar cómodamente el capital teniendo en la misma cuenta una parte en dólares, otra en yenes y otra en francos suizos, por ejemplo. Las tarjetas de crédito emitidas por estos bancos se pueden utilizar en el país de residencia del interesado, y a veces sin dejar rastro. Y, por supuesto, estos bancos están obligados por ley a no suministrar información a las haciendas de los países “normales”, cosa que tampoco hace el propio gobierno del paraíso fiscal. Las cuentas se abren con enorme facilidad y las comisiones bancarias no son, por lo general, mucho más elevadas de lo habitual. Además de miles de bancos dedicados en exclusiva al negocio offshore, la mayoría de los principales bancos de cada país tienen bien organizada su estructura exterior y ofrecen a sus clientes todo tipo de facilidades para realizar y controlar sus depósitos, muchas veces sin siquiera desplazarse al paraíso fiscal en cuestión.

Empresarialmente, los paraísos fiscales constituyen en la actualidad una pieza clave del comercio internacional. En ellos se puede constituir una empresa en cuestión de horas, sin que se inmiscuya en ello la administración y por unas cantidades asequibles a cualquier bolsillo. Cada vez son más los profesionales independientes que cobran a sus clientes en el extranjero mediante este tipo de sociedades, cuyo precio no suele superar los mil quinientos dólares como mucho. Evitar la doble imposición, aliviar la carga fiscal que soportan y mantener el secreto de algunas operaciones comerciales son los principales motivos por los que las empresas acuden a un paraíso fiscal. No hay una sola multinacional que no tenga una sofisticada estructura offshore, y el tamaño de las compañías usuarias de estos territorios se ha reducido hasta alcanzar a muchas pequeñas y medianas empresas. Una de las ventajas del paraíso fiscal frente a la jurisdicción convencional es que la identidad de los verdaderos propietarios y administradores puede protegerse mediante figuras jurídicas que impiden a los Estados acceder a esa información. La extrema seriedad y confidencialidad de los despachos de abogados y del sector bancario son la clave del éxito de estos territorios, por lo que en la práctica totalidad de los casos uno puede estar tranquilo respecto a la seguridad de sus datos, de su identidad y de su patrimonio.

La hipocresía anti-offshore

Los Estados convencionales han reaccionado de dos formas ante el espectacular incremento del sector financiero offshore. Por una parte, han lanzado toda suerte de campañas de propaganda destinadas a deslegitimar y desprestigiar a los paraísos fiscales, presentándolos ante la opinión pública como nidos de terroristas, narcotraficantes y millonarios egoístas. Por otro, han intentado ponerle puertas al campo, legislando innumerables normas destinadas a dificultar el acceso de los ciudadanos a estos lugares y a asustar a la gente respecto a la utilización de un paraíso fiscal. Pero la realidad se impone y de nada le han servido a los Estados ni sus legislaciones liberticidas ni su hipocresía. Esta última tiene su mayor expresión en la tolerancia de facto de casi todos los grandes Estados frente a aquellos pequeños paraísos fiscales con los que comparten un mismo entorno geográfico y de idioma (Italia sobre San Marino, Francia respecto a Mónaco, Alemania con Luxemburgo, Gran Bretaña respecto a las islas de Man, Jersey y Guernsey, España frente a Andorra, Estados Unidos sobre Bermudas y Grand Cayman, etc.). Esa tolerancia se debe a la presión de la comunidad financiera de cada país, y a la preferencia de las haciendas públicas por mantener esas fortunas cerca, de forma que reviertan de una u otra manera en el país.

Los paraísos fiscales, salvo Suiza, suelen ser países minúsculos. Unos son antiguos y respetados microestados europeos. Otros son pequeñas islas del Caribe o del Pacífico sin muchos más recursos que el turismo y el sector offshore. Muchos son todavía países colonizados cuya escasa extensión y población les mantienen aún bajo depedencia política de la metrópoli, pero con una plena autonomía económica y fiscal. Todos ellos compiten entre sí por el aluvión de dinero que cada año huye de las economías ordinarias hacia el sector offshore. Son en la práctica totalidad de los casos territorios democráticos y con un correcto manejo de la economía doméstica. Algunos han logrado generar un elevadísimo nivel de vida para sus ciudadanos. Sin embargo, no faltan voces puritanas que exigen la anulación de sus “privilegios” y hasta la anexión a los países grandes cercanos, en el colmo de la arrogancia. Es lo que sucedió hace poco en Alemania, cuando se descubrió que el partido democristiano CDU tenía cuentas en Liechtenstein y hubo quienes se permitieron incluso reclamar la anulación de este pequeño país centroeuropeo. La OCDE intentó en 1998 y 1999 organizar a sus Estados miembros en una especie de cruzada contra el sector offshore, pero los mismos países que tanto vociferan contra los paraísos fiscales encontraron mil y un impedimentos para coordinarse. Tampoco las alarmistas conclusiones de la comisión Ruding del Parlamento Europeo motivaron acción alguna por parte de los Quince. En definitiva, la hipocresía no sirve cuando la realidad se impone, y la propaganda anti-offshore no es ni creíble ni eficaz. El dinero es de la gente y la gente quiere ser libre.

Un futuro “paradisiaco”

Los paraísos fiscales no son un mal sino un síntoma. La enfermedad que señalan es el prepotente soberanismo fiscal de los países frente a sus ciudadanos, la glorificación del Estado y la continua amenaza de éste a la propiedad de las personas y de las empresas. Esa y no otra es la dolencia, y la medicina que la combate se llama libertad económica. La globalización está suministrando a los individuos amplias dosis de ese medicamento milagroso. En el Occidente desarrollado hemos conquistado la libertad política, y América Latina se ha incorporado a ella tarde pero bien. Falta la libertad económica, y por ahora sólo los paraísos fiscales nos la proporcionan, mientras nuestros Estados nos la niegan. Además nos ayudan a forzarles para que nos la reconozcan de una vez. La tendencia apunta hacia un mundo donde el sheriff de Nottingham terminará recibiendo un sonoro y humillante corte de mangas y, en vista de no tener nada que recaudar por haber refugiado todos los aldeanos su dinero en el bosque offshore de Sherwood, bien custodiado por Robin Hood y sus amigos, se irá a casa con los bolsillos vacíos y dejará en paz, por fin, a las antiguas víctimas de su vampirismo convertidas ya en ex-súbditos económicamente libres.

(Agencia Opinionpress)

—Gorka Etxeberria Landaburu es escritor y periodista.

© Agencia digital Opinionpress, 2005.

xxxxxxxxx

.

Los Paraísos fiscales del Caribe

julio 4, 2015

Informe sobre los Paraísos fiscales

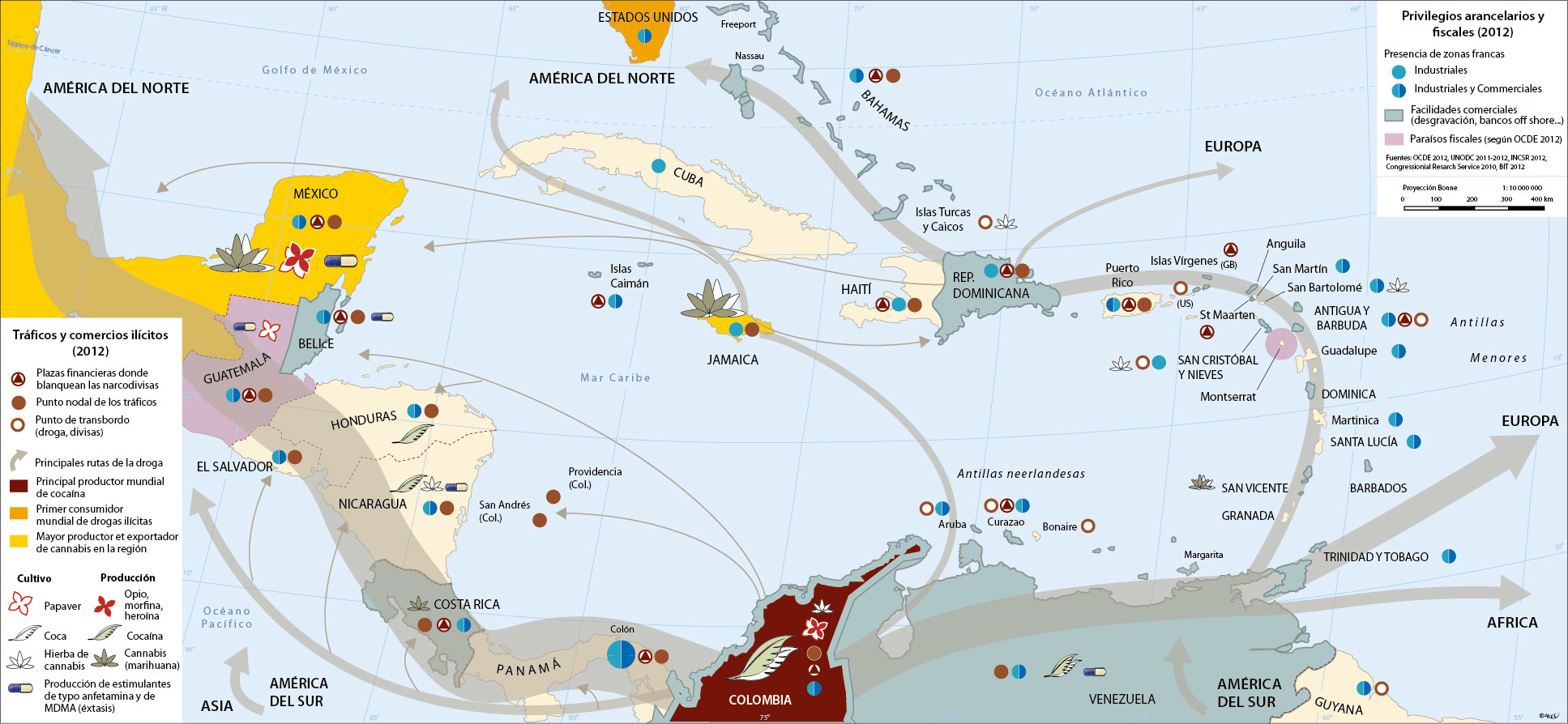

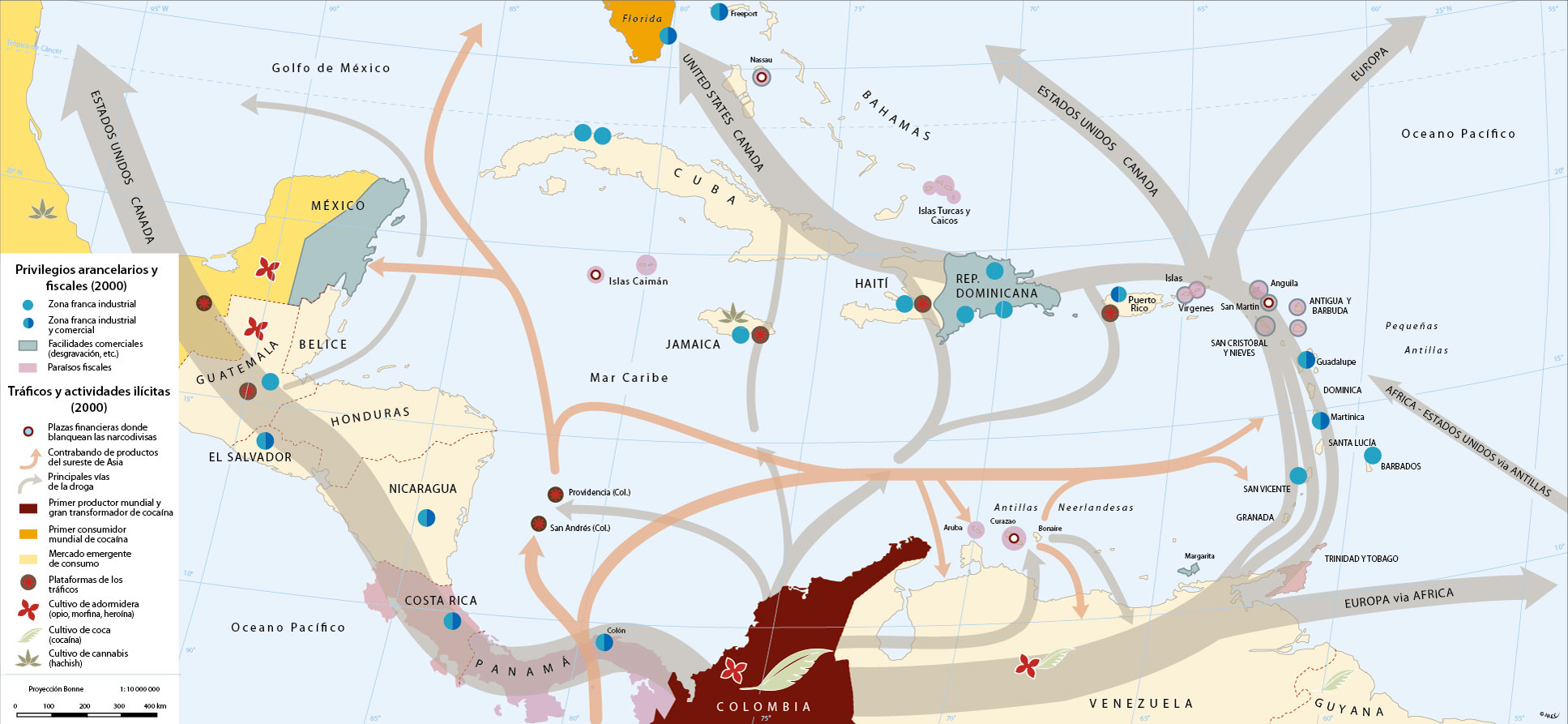

Paraisos fiscales (2007-2010)

La reciente crisis financiera ha puesto de relieve la existencia de áreas geográficas peculiares: los paraísos fiscales. Generalmente discretos, fueron señalados como uno de los lugares vitales para la finanza internacional cuya carencia de transparencia permitió que se extendiera esta crisis mediante la proliferación de productos financieros de alto rendimiento pero muy especulativos. Los principales responsables de la política mundial denunciaron el papel de estos paraísos fiscales, hicieron establecer una lista más o menos exhaustiva para que éstos proyectaran tener prácticas menos opacas y firmaran acuerdos con las autoridades financieras de los principales Estados. ¿Ha llegado el fin de los paraísos fiscales?

Si es cierto que entre otras, la zona caribeña es donde más se utilizan estas herramientas financieras, es señal de que la cuenca del Caribe está completamente sumergida en la globalización financiera. En un primer tiempo, después de recordar cuáles son la substancia y el papel que desempeñan los paraísos fiscales en la vida de la finanza mundial, tomaremos algunos ejemplos caribeños significativos: tres archipiélagos antillanos (las Bahamas, las islas Caimán, las Islas Vírgenes británicas) y Panamá, antes de examinar su porvenir con prudencia.

Si es cierto que entre otras, la zona caribeña es donde más se utilizan estas herramientas financieras, es señal de que la cuenca del Caribe está completamente sumergida en la globalización financiera. En un primer tiempo, después de recordar cuáles son la substancia y el papel que desempeñan los paraísos fiscales en la vida de la finanza mundial, tomaremos algunos ejemplos caribeños significativos: tres archipiélagos antillanos (las Bahamas, las islas Caimán, las Islas Vírgenes británicas) y Panamá, antes de examinar su porvenir con prudencia.

1. Nudos de gran importancia en la red financiera mundial

1.1. El paraíso fiscal o el arte de valorizar la soberanía

Una definición sencilla del paraíso fiscal podría designar un país en el que los residentes extranjeros, ciudadanos ricos o empresas internacionales, depositan su dinero para no pagar impuestos en sus países de origen.1 De hecho, los paraísos fiscales no solo son el resultado de estrategias privadas sino también de estrategias de grandes Estados que los utilizan para satisfacer a numerosos clientes. A éstos, los paraísos fiscales ofrecen una residencia jurídica ficticia, una desconexión de las transacciones en el tiempo y en el espacio, entre el sitio real donde ocurrieron y el sitio jurídico.

¿Cuales son los criterios que definen un paraíso fiscal para los utilizadores profesionales? Se trata primero de la existencia de una imposición mínima o nula para los no residentes que gozan de un secreto bancario inviolable; la libertad de circulación de los capitales internacionales debe ser completa, los procedimientos de registro muy rápidos, sencillos y poco controlados. Todo paraíso fiscal debe respaldarse en un centro financiero importante y disponer de una alta accesibilidad informática. El territorio también debe inspirar confianza a sus clientes mediante una estabilidad política y económica, y ofrecer placeres para la vida de los no residentes. Una serie de acuerdos financieros bilaterales con las grandes potencias económicas lo protege de toda medida perjudicial de represalia.

Es difícil establecer la lista de los paraísos fiscales, la Guía Chambost de paraísos fiscales (2005) incluye una centena entre los cuales se encuentran tanto grandes Estados (Reino Unido, Suiza) como islas (Antillas, Pacífico), micro territorios europeos (Andorra, Mónaco, Liechtenstein) y ciudades (Kaliningrad, Tel Aviv, Trieste, Tánger). A partir de la crisis financiera de 2007-2008 prolongada por la actual crisis económica que afecta todos los países occidentales, operaron re clasificaciones (cf. 3.) y el número de paraísos fiscales fue reducido después de medidas de saneamiento.

1.2. Creadores de empresas para clientes múltiples

La función principal de estos territorios offshore es crear empresas ad hoc para responder a las necesidades de los usuarios. Se trata primero de filiales de grandes empresas que satisfacen varios objetivos: cambiar el sitio de residencia de la empresa o de su propietario, ocultar la procedencia geográfica de los ingresos o organizar un sistema de ocultación fiscal. Así se crean, mediante una cuota de unos centenares de dólares, sociedades IBC (International Business Corporation) que permiten recaudar fondos en el mercado internacional a través de acciones u obligaciones. También permiten tener lucrativas actividades de “trading” en los mercados a plazos, pero no tienen contacto alguno con los habituales residentes del paraíso fiscal. La fundación que no tiene dueño ni accionistas, permite gestionar bienes y muchas veces es una entidad privada. El trust, por su parte, es el resultado de un acuerdo contractual entre personas privadas y facilita el establecimiento de una barrera entre el propietario legal de un activo y el beneficiario efectivo.2

Los clientes de estos dispositivos son numerosos en el mundo entero. Primero hay los clientes ricos del “private banking”. Multimillonarios en dólares, son dueños de múltiples residencias entre las cuales transitan en busca de la imposición mínima de sus bienes y beneficios.

Las empresas multinacionales, cuyos clientes son los más influyentes, buscan en el paraíso fiscal la reducción de sus impuestos, pero también a veces un modo de ocultar su pasivo a fin de presentar un mejor balance financiero para su cotización bursátil. Pero lo más importante es aprovechar el diferencial de imposición entre la fuente de los beneficios y la residencia de la sociedad matriz, la cual beneficiará del sistema mediante los precios de transferencia hacia sus filiales.3

Cualquier paraíso fiscal atrae a los profesionales de la finanza. Hace decenios que los bancos están presentes en los paraísos fiscales a través de filiales conectadas en las redes electrónicas de transferencia de fondos. En el paraíso fiscal, la filial bancaria sirve de pantalla, sobre todo para las transacciones ilegales (comisiones y retro-comisiones) y también para el blanqueo del dinero que proviene del crimen organizado y de varios tráficos (armas, narcotráfico, prostitución, juegos). A esos financieros se añaden las compañías aseguradoras, en particular las que están en relación con las empresas multinacionales. Todos manipulan fondos de inversiones especulativos (hedge funds) que son el nervio de las especulaciones bursátiles tanto físicas (materias primas) como financieras (productos sofisticados de alto riesgo como los subprimes). Siguiendo los pasos de esta nebulosa de la finanza, los profesionales del derecho y de las cuentas son grandes utilizadores de los centros offshore. ¿No se encuentran en ellos los cuatro grandes del Consejo Internacional cuya influencia es considerable sobre la finanza mundial?4 La función de estos profesionales es convalidar y comercializar nuevos productos financieros muy complejos que provienen de áridas matemáticas financieras y que, muchas veces, no tienen relación alguna con la realidad económica. En realidad, su objetivo principal es permitir importantes ganancias que remuneran les enormes riesgos que suponen. Por fin, los grandes Estados también usan de los paraísos fiscales para transacciones secretas que no pueden aparecer en las cuentas públicas.

1.3. Un legado anglosajón

A fines del siglo XIX se desarrolló una primera globalización económica caracterizada por une fuerte movilidad de los capitales más allá de las fronteras, en una época de afirmación más o menos agresiva del nacionalismo de los Estados naciones.5 Reconciliar soberanía y movimiento de capitales, ése era el dilema, particularmente para las potencias industriales como los Estados Unidos y Gran Bretaña que tenían la preocupación de apoyar la internacionalización de sus grandes empresas (petróleo, química, siderurgia, etc.). Como los tratados comerciales bilaterales no parecían proponer soluciones convenientes, las empresas privadas se esforzaron en solucionar el problema entre ellos. Fueron abogados de empresa de Nueva York los que sugirieron al Gobernador del Estado de New Jersey aumentar sus ingresos mediante la propuesta de un límite máximo de los impuestos a cualquier sociedad que se instalara en Estado. El Gobernador del Delaware hizo lo mismo en su ley fiscal de 1898.6

A este primer aspecto del offshore –la atracción de las empresas por motivos fiscales– iba a juntarse la decisión de los jueces londinenses que crearon, por dichos motivos, el concepto de residencia ficticia7 definida a partir del sitio de residencia de los que controlaban y eran dueños de la empresa. Entonces, las empresas británicas trasladaron sus consejos de administración al extranjero, huyendo así de los impuestos británicos. La última piedra del paraíso fiscal fue la ley suiza de 1934 sobre el secreto bancario que vino a ser inviolable so pena de persecución penal.