Unión Europea: Futuros Rescates

noviembre 29, 2010

Tras definir ayuda a Irlanda, la UE delinea plan para futuros rescates

Tras definir ayuda a Irlanda, la UE delinea plan para futuros rescates

Por Charles Forelle y Marcus Walker

BRUSELAS – 28/11/10. Europa selló un paquete de ayuda para Irlanda de 67.500 millones de euros (US$89.340 millones) y por primera vez delineó un plan para rescates futuros. El nuevo programa de ayuda incluye la transferencia de parte del costo de salvar a un país insolvente a los acreedores privados.

El rescate de Irlanda sugiere que la zona euro no dejará que uno de los suyos se ahogue. Pero el plan de compartir las pérdidas con los bancos y otros prestamistas del sector privado es un mensaje de que la generosidad no continuará indefinidamente.

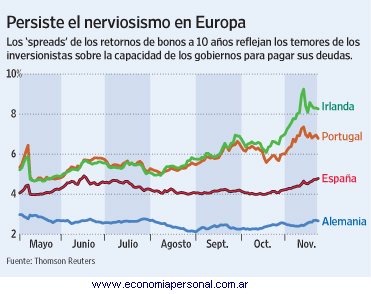

Irlanda es el segundo país de la zona euro, después de Grecia, en recibir ayuda para pagar sus cuentas. Los mercados de bonos han prácticamente congelado todo tipo de financiación para Dublín al exigir tasas de interés astronómicas. También se han mostrado más cautos a la hora de prestarles dinero a Portugal y España, lo que ha incrementado los temores de un efecto dominó en la región. Los ministros de finanzas europeos trabajaron ayer contrarreloj para llegar a un acuerdo antes de la apertura de los mercados hoy.

El acuerdo «debería calmar el nerviosismo que reina en los mercados financieros», dijo Olli Rehn, el comisionado de economía de la UE.

Alemania ha estado impulsando por meses la noción de que los tenedores de bonos asuman parte de las pérdidas. Para los funcionarios germanos, el incremento de los costos de financiamiento que se produciría es, de hecho, una forma de disuadir el tipo de acumulación de deuda incontrolable que tiene Grecia y que desató la crisis.

Pero países altamente endeudados como Italia, no ven con ojos favorables la potencial presión que esto significaría para sus finanzas públicas. Además, nadie quiere asustar aún más a un mercado de deuda ya nervioso.

Bajo el compromiso alcanzado ayer, la UE acordó la creación de un nuevo fondo de rescate de un tamaño no determinado. Dicho fondo reemplazará en 2013 la facilidad temporal de 440.000 millones de euros creada en mayo y que ahora está siendo usada para ayudar a Irlanda. Bajo los términos del nuevo fondo, los acreedores de los países de la zona euro que se consideren insolventes pueden ser obligados a aceptar una reestructuración de sus bonos antes de echar mano al fondo de rescate.

En el caso de Grecia, y ahora Irlanda, los contribuyentes europeos y el Fondo Monetario Internacional (FMI) cubrirán la cuenta.

Alemania no se salió con la suya completamente. Tanto el presidente del Banco Central Europeo, Jean Claude Trichet, como el primer ministro de Luxemburgo, Jean-Claude Juncker (quien encabeza el grupo de países de la zona euro), dijeron que los acreedores del sector privado enfrentarán la reestructuración basados en un estudio de cada caso y no automáticamente como pretendían los alemanes.

El nuevo sistema no afectará a los acreedores hasta mediados de 2013 y nuevas «cláusulas de acción colectivas» (que podrían facilitar una reestructuración) sólo serán incluidas en los bonos de la zona euro desde junio de 2013 en adelante.

El acuerdo de Irlanda incluye 50.000 millones de euros para apuntalar las finanzas del gobierno y miles de millones adicionales para ayudar a los bancos irlandeses en problemas. El dinero provendrá de dos fondos de la Unión Europea y el FMI. Tres países externos a la zona euro (el Reino Unido, Suecia y Dinamarca) también acordaron contribuir al paquete de ayuda.

El paquete, esperado por varios días, es una mezcla de préstamos, algunos de hasta 10 años, y una tasa de interés promedio de casi 6%. Cubre las necesidades financieras de Irlanda por más de dos años, le da tiempo al país para que adelante recortes del déficit y provee efectivo para los bancos en problemas. Ayer también se sugirió una prolongación de los préstamos de Grecia.

«¿Puede Irlanda sobrevivir sin este programa? La respuesta es no», dijo el primer ministro irlandés, Brian Cowen, en una conferencia de prensa en Dublín.

Como el rescate de 110.000 millones de euros de Grecia, el paquete de Irlanda suministra poco más que tiempo y espacio: ya que el alivio de deuda es excluido antes de 2013, Irlanda enfrenta años de acumulación de deuda y aguda austeridad. Lo mismo puede ser dicho de España y, en particular Portugal, cuyo bajo crecimiento económico está siendo golpeado por la reducción del gasto gubernamental necesario para reducir su déficit.

Fuente: The Wall Street Journal, 28/11/10.

España y los Mercados

noviembre 27, 2010

Zapatero descarta un rescate de España, pero los mercados dudan

Zapatero descarta un rescate de España, pero los mercados dudan

MADRID (EFE Dow Jones) 26/11/10.

El presidente del Gobierno español, José Luis Rodríguez Zapatero, dijo el viernes que no hay «absolutamente» ninguna posibilidad de que España busque un rescate de la Unión Europea en un intento por tranquilizar al mercado y evitar el contagio de la crisis de deuda a la cuarta mayor economía de la eurozona.

En una entrevista de radio, Zapatero también lanzó un reto a los agentes que apuestan contra el país, a los que dijo: «Déjeme hacer una advertencia a los inversionistas que apuestan en corto sobre España; se van a equivocar y van a ir contra sus intereses».

Zapatero también dijo que la economía del país ha tocado fondo, mientras que tanto la reestructuración del sector financiero como la reducción del déficit público, desde el 11,1% del PIB del año pasado hasta el 9,3% a finales de este año, están avanzando como se anticipaba.

El llamamiento a la calma del presidente del Gobierno se produce en medio de señales de que un rescate de España, una posibilidad remota hace unos días, se está convirtiendo en un riesgo más urgente para las autoridades del país.

El economista jefe del Banco de España, José Luis Malo de Molina, advirtió el jueves que la dependencia de España de los mercados financieros externos le vuelve particularmente vulnerable a un contagio de la crisis de deuda soberana.

La prima rentabilidad que los inversionistas piden para comprar bonos españoles a 10 años en vez de los alemanes subió 15 puntos básicos el viernes a un nuevo máximo desde la adopción del euro de 267 puntos básicos, aunque luego aflojó ligeramente. Los inversionistas están pidiendo ahora una rentabilidad del 5,2% por los bonos españoles. La bolsa de Madrid caía un 2% a las 1438 GMT, la mayor caída entre los grandes mercados europeos.

Peter Westaway, el economista jefe en Europa de Nomura, dijo: «España es fundamentalmente solvente a razonables niveles de tipos de interés, [pero] necesita empezar a endurecer pronto».

«España tiene que ser cuidadosa… Los actuales planes del Gobierno son ligeramente optimistas, especialmente en sus expectativas de crecimiento».

Zapatero, que se enfrenta a elecciones regionales clave durante los próximos meses y ha visto su popularidad caer en picado, dijo que España no necesita más medidas de ajuste.

Los comentarios de Zapatero, que reiteran comentarios realizados anteriormente por otros miembros del Gobierno, también coinciden con la creciente presión sobre España desde que el diario Financial Times Deutschland dijera el viernes que Portugal está siendo presionado por la UE para que acepte un rescate.

La noticia, rápidamente desmentida por todas las partes involucradas, sigue centrando la atención en España, considerada por muchos la siguiente pieza de dominó en caer si Portugal sucumbe a los temores del mercado y acepta un rescate de la UE, como ha hecho Irlanda en los últimos días. Un resultado de este tipo agotaría los recursos de la UE y pondría en peligro a la propia eurozona.

Willem H. Buiter, economista jefe de Citigroup, dijo el jueves en una nota que España «probablemente» recibirá un rescate de la UE y el FMI, poco después de que lo haga Portugal antes de final de año, una previsión que habría resultado chocante sólo hace unas semanas.

Fuente: The Wall Street Journal, 26/11/10.

El riesgo español

noviembre 26, 2010

Europa no podría asumir un posible rescate a España

Por Raphael Minder

Según un artículo publicado por el New York Times, la estabilidad de la moneda única depende de que la economía española no necesite ser rescatada.

Europa ha sobrevivido hasta el momento al rescate de Grecia. El plan de ayudas diseñado para salvar a Irlanda será posible. Incluso si Portugal se convierte en el tercer país en caer y pide ayuda, tal y como esperan muchos analistas, parece probable que Europa pueda salir en su ayuda.

Pero un escenario my distinto sería un hipótetico rescate de España. La economía española representa, en términos económicos, el doble de las otras tres economías juntas. Además, ese hipótetico rescate pondría en una situación muy delicada al euro. Pese a que España, como Irlanda, ya ha puesto en marcha un plan de austeridad para prevenir cualquier situación de crisis, aún podría necesitar esa ayuda si su sistema financiera no se muestra tan sólido como espera su gobierno, que es lo que ha ocurrido en el caso irlandés.

Esta última posibilidad ha puesto en alerta a los compradores de deuda y ha hecho que los tipos a los que el tesoro español coloca su deuda, se incrementen en las últimas subastas. A pesar de todo, el gobierno ha logrado reducir su déficit y los bancos españoles se ven capacitados para asumir los préstamos hipotecarios de dudoso cobro. Según Pablo Vázquez, economista de la Fundación de Estudios de Economía Aplicada, «Europa puede asumir la ayuda a Irlanda, incluso podría diseñar un plan de rescate para Portugal, pero no podría salir al rescate de España. Así que la última defensa que le queda al país es que es demasiado grande para caer, y que representa un riesgo sistemático para el euro«.

La preocupación de los inversores se refleja en los tipos de los bonos a 10 años, que siguen incrementando su diferencial frente al Bund alemán (ayer este diferencial se situó en los 259 puntos básicos, la mayor distancia desde la entrada del euro). Dichos spreads se incrementan a medida que los inversores perciben mayor riesgo de impago por parte del emisor.

La ministra española de economía, Elena Salgado, insistió en el día de ayer que «España no necesitará ningún tipo de ayuda» y añadió que «estamos en la mejor posición para resistir cualquier ataque especulativo«. En realidad, algunos analistas consideran que la fuerza de la economía española radica en que una gran parte de la deuda emitida (en concreto 203,300 millones de euros), está en manos de sus propios bancos. Por lo que si las condiciones financieras empeoran, los bancos españoles tendrán un mayor incentivo para ayudar a la colocación de dicha deuda

Fuente: estrategiasdeinversion.com

Artículo completo en inglés: http://www.cnbc.com/id/40370084

Spain Bailout Would Spell Trouble for the Euro

By Raphael Minder

The New York Times, 25/11/10.

Europe so far has survived the bailout of Greece. The financial rescue of Ireland also is manageable. Even if Portugal becomes the third country to succumb and seek aid, as many people widely predict, it is unlikely to push Europe to the financial brink.

But any bailout of Spain — with an economy twice the size of the other three combined — could severely stress the ability of Europe’s stronger countries to help the financially weaker ones, and spell deep trouble for the euro, Europe’s common currency. Even though Spain, like Ireland, has adopted an austerity plan to help it avoid the need for a bailout, it still could need aid if its banking system proves frailer than the government thinks it is, as was the case in Ireland.

This troubling possibility has unnerved lenders, with Spain’s borrowing costs rising even though Madrid has cut its deficit and the country’s banks maintain they have sufficient strength to absorb their bad real estate loans. “Europe can afford the collapse of Ireland, even perhaps that of Portugal, but not that of Spain, so Spain’s ultimate line of defense is in fact this knowledge that it’s too big to fail and that it represents a systemic risk for the euro,” said Pablo Vázquez, an economist at the Fundación de Estudios de Economía Aplicada, a research institute here.

Reflecting the worries of investors, the yield spread between Spanish 10-year government bonds and those of Germany continued to widen on Wednesday — to as high as 2.59 percentage points, the biggest gap since the introduction of the euro. Spreads typically widen when investors perceive greater risk of not being repaid.

The problem for Spain is one of “self-fulfilling expectations,” said Jordi Galí, director of the Center for Research in International Economics at Barcelona’s Pompeu Fabra university. “If investors expect Spain to have trouble refinancing its debt, now or somewhere down the road, then Spain will have trouble,” he added. “This is only aggravated by the fact that the reluctance of investors to purchase the country’s public debt leads to an increase in the interest rate it has to pay and thus in the budget deficit and the amount of debt it has to issue.”

Elena Salgado, Spain’s finance minister, insisted on Wednesday that Spain would not need rescuing. She told Spanish radio that “we are in the best position to resist against these speculative attacks.” Indeed, some say that one of Spain’s relative strengths is that a large amount of its government debt — 203.3 billion euros ($271.1 billion) — is owed to its own banks, rather than foreign lenders. If the government’s financial condition worsens, the thinking goes, Spanish banks would have a greater incentive to help out by easing terms on the loans than would foreign banks, which might take a harder line.

Of course, it is a bit of a double-edged sword; if the Spanish banks need to ease terms to help the government, they could be forced to swallow steep losses, hurting their balance sheets.

The likelihood of entering such a vicious circle could also rise next year, when Spain is due to repay lenders 192 billion euros, or about a fifth of the total debt. As a result of increasing interest it would have to pay for new borrowing, Spain faces a rise of 18 percent in the cost of financing its debt, according to the government’s budgetary plan.

Investor nervousness is mounting just as Madrid is reining in a budget deficit that reached 11.1 percent of gross domestic product last year. Prime Minister José Luis Rodríguez Zapatero, initially slow to recognize the crisis, narrowly pushed through Parliament last May an austerity package that included 15 billion euros of spending cuts. As a result, Spain’s central government deficit fell 47 percent in the first 10 months of this year, according to government figures released on Tuesday.

Ireland also made steep spending cuts, but still needed a bailout. The main reason is that its banks were a lot more troubled than the government realized, and it could not afford the cost of supporting them without help from Europe.

The looming question is whether Spanish banks are really as healthy as the government and the banks say they are.

Last July, Spanish banks emerged relatively unscathed from stress tests carried out across Europe, which showed that only five Spanish entities might have insufficient capital. All of them, however, were among the weaker cajas, or savings banks, that were already due to tap into a 99-billion-euro state restructuring fund and get absorbed in a consolidation round aimed at cutting the number of cajas to about 20 from 45.

But the credibility of the stress tests has since been undermined by the collapse of Irish banks. Spanish banks avoided the catastrophic subprime investments made by Irish and many other European financial institutions, but Spanish banks nonetheless had a “problematic exposure” of 180.8 billion euros to real estate and Spain’s collapsed construction sector, like substandard and repossessed assets, according to a study by the Bank of Spain. The bank has gradually been tightening the provisioning requirements for repossessed assets.

Moreover, Spanish banks could suffer if Portugal’s financial problems worsen. Spain is not only Portugal’s biggest trade partner, it is also its biggest creditor, with Spanish banks holding $78 billion of Portuguese debt, according to the Bank for International Settlements.

“Spain’s banks already have enough problems, but the exposure to Portugal could just turn into the wild cart which upturns the whole apple cart,” said Edward Hugh, an independent economist based in Barcelona. Ireland’s near collapse has revived concerns about Spanish banks, resulting in a plunge in their stock prices this week.

Spain’s vulnerability would rise, warned Ralph Solveen, an economist covering Spain at Germany’s Commerzbank, should the government veer away from its deficit-cutting objectives or Spanish banks show further signs of fragility. “One clear risk factor is the banking system and possible bad news from there, because then many people would start to draw parallels with the situation in Ireland, whether justified or not,” Mr. Solveen said.

Another concern is that the central government’s cost-cutting zeal might not be matched by regional and local authorities, which accounted for 57 percent of public spending last year. Coming regional elections, starting with Catalonia this Sunday, could persuade politicians to make some unsustainable spending pledges, in particular in regions like Andalusia, where some municipalities have already fallen behind in paying staff salaries.

The central government, however, appears determined to force greater fiscal discipline even on Spain’s capital city. Last week, Mr. Zapatero rejected an appeal from the mayor of Madrid, which has debt of 7.15 billion euros, to relax recent restrictions on municipal debt issuance.

“Saying ‘no’ to the most powerful municipality in this country does send a very strong signal,” said Antonio Fernández, head of restructuring and insolvency at Garrigues, a Spanish law firm.

This story originally appeared in the The New York Times.

Boletín Economía # 335 (26/11/10)

noviembre 26, 2010

Boletín-Economía-335 ß Artículo completo (Archvo PDF)

Boletín-Economía-335 ß Artículo completo (Archvo PDF)

Boletín Economía # 335

Por Gustavo Ibáñez Padilla

Política Nacional: El devenir político de los últimos días nos muestra un gobierno de Cristina Kirchner empeñado en realizar reacomodamientos tácticos con fines electorales, más que abocado a buscar auténticas estrategias superadoras de los problemas nacionales. Hemos escuchado numerosos anuncios por cadena nacional, en los cuales Cristina relata que vamos a pagar la deuda al Club de París –sin la intervención del Fondo Monetario Internacional, como si este fuera un dato relevante–, conmina a los empresarios a invertir y no subir precios, notifica a la sociedad que ha impuesto nuevos feriados por medio de un decreto de necesidad y urgencia –ya que estábamos al borde del burnout por nuestros excesos laborales–, estimula a los jubilados a disfrutar de la vida dotándolos graciosamente de un bono extra de $500, comenta a los economistas que pediremos “asistencia técnica” al antes soslayado FMI a fin de reorganizar el INDEC, ataca a la “patria laboralista” –olvidando que su enriquecimiento se debe a la conflictividad jurídica impulsada por su amigo Héctor Recalde–. En síntesis, un sinnúmero de anuncios populistas que conforman un conjunto de tácticas demagógicas orientadas a lograr la re-elección de Cristina en 2011. No hay ningún plan serio para frenar el avance inflacionario, no hay medidas orientadas a mejorar las instituciones y terminar con la inseguridad jurídica, no hay una política exterior coherente, no hay una estrategia para contener el avance del narcotráfico y la criminalidad, no hay presupuesto 2011, no hay auténtica gestión política.

Formosa: Llama la atención que el enfrentamiento entre aborígenes y fuerzas de la policía provincial –con una saldo de muertos en ambos bandos– tuviera tan escasa cobertura mediática. Quizás sea porque Formosa es una provincia muy pobre, alejada y olvidada, o porque su gobernador es afín al gobierno nacional. ¿Qué hubiese pasado si los hechos hubieran ocurrido en los pagos de Mauricio Macri y hubiesen sido protagonizados por efectivos de la novel Policía Metropolitana? Seguramente otra sería la historia y sus consecuencias mediáticas y políticas serían catastróficas. Quizás esta austeridad informativa se deba a que el gobernador Gildo Insfrán es un político acomodaticio, atornillado a su puesto desde 1995 –merced a una re-elección similar a la que gozan nuestros infandos caciques sindicales– que ha transformado la democracia en su provincia en una mera formalidad. En Formosa, los tres poderes del Estado están –en la práctica– fusionados en su persona y en los comicios resulta habitual la retención de documentos de identidad para instrumentar el fraude electoral. Luego de quince años de gobierno ininterrumpido, la provincia de Insfrán continúa siendo la más pobre y la de menor desarrollo humano de la Argentina.

Europa: La terrible crisis que queja al viejo continente se ve potenciada por la escasa cintura política de sus dirigentes y por la tozudez de sus ciudadanos comunes. Los primeros intentan evadir los costos políticos de enfrentar efectivamente el desastre económico-financiero y los segundos se niegan a perder los “derechos adquiridos” del estado de bienestar. Ambos grupos están corriendo el riesgo de agravar seriamente los problemas por no querer pagar los platos rotos. La fiesta terminó y llegó la hora de pagar la factura.

Georg Christoph Lichtenberg: «El renombre y el reposo no compaginan.«

Carlos Rodríguez Braun: «La redistribución no es de ricos a pobres sino de grupos desorganizados a grupos organizados.«

Richard W. Rahn: «Todo tipo de socialismo concebido por la mente humana ha sido puesto en práctica en los últimos doscientos años y todos han fracasado.«

Juan XXIII: «La historia y la experiencia atestiguan que, donde los regímenes de los pueblos no reconocen a los particulares la propiedad de los bienes, incluidos los productivos, o se viola o se impide en absoluto el ejercicio de la libertad humana en cosas fundamentales, de donde se sigue claramente que el uso de la libertad humana encuentra tutela y estímulo en el derecho de propiedad.»

Seminario: «Cómo iniciar un Plan de Inversión Eficaz«. Frente a un mundo cada vez más complejo y a un mercado cada día más volátil, la mejor forma de garantizar un futuro promisorio es contar con un plan adecuado; este seminario, dirigido al público en general, le permitirá conocer los pasos esenciales para alcanzar el éxito y desarrollar su Economía Personal. Expositor: Ing. Gustavo Ibáñez Padilla. Objetivo: Comprender la importancia de contar con un Plan de Inversión, aprender el proceso de su diseño y motivar a la acción. Temario: El camino a la Riqueza. La planificación financiera. El rol del consultor. La norma ISO 22.222. Perfil, objetivos, necesidades y recursos del inversor. El riesgo. El horizonte temporal. La jurisdicción. La moneda. Los instrumentos de inversión. La compañía. La cartera de inversión. La protección financiera. Lecciones de la crisis subprime. – Jueves 2 de diciembre, de 17:50 a 20:00. Av. Rivadavia 1615, piso 5, of. 18. Capital Federal. Vacantes limitadas. Informes e inscripción: [email protected] – 011 4382-3246 / 15 4414-3127 – Entrada Libre, con inscripción previa.

ECONOMÍA PERSONAL: La Seguridad Social es una mezcla entre un plan de pensiones y un plan de seguro. Es bastante regresiva en cuanto a la forma en que está financiada y se encuentra acechada por graves amenazas: los cambios demográficos, la mala administración estatal y el aumento de las demandas de beneficios sin contrapartida de obligaciones, son algunas de ellas. El problema es muy grave y de alcance mundial. Hasta ahora la única solución eficiente consiste en desarrollar en forma personal un buen Plan Financiero de largo plazo. Las soluciones colectivas todavía se están buscando.

Índice S&P 500: Al 24/11/10: 1.198,35 — Variación: a 1 mes: 1,07 % ; a 1 año: 8,38 %

Datos positivos de la economía:

Córdoba: El grupo Inversiones Bibiloni invertirá 150 millones de dólares en la puesta en marcha de un parque eólico en la ciudad cordobesa de Villa María. El proyecto prevé la instalación de un equipo de 60 MW asociado con la empresa española M. Torres. Inversiones Bibiloni es propietaria del Yacht Club Puerto Madero, de la forestadora María José (Misiones) y de la explotación petrolera Lago del Desierto. Además tiene a su cargo la operación del servicio de transporte urbano en la ciudad de Salta.

Boletín Economía, 26/11/10. Año X, número 335.

Ing. Gustavo Ibáñez Padilla – Consultoría Empresarial es una organización de consultoría financiera independiente, que opera en el Mercado Internacional. El contenido de este mensaje tiene el propósito de brindar información únicamente y no constituye una oferta de venta, o una invitación a compra, o una invitación para investigar acerca de un producto financiero cuando cualquier oferta de venta o invitación de compra pudiera violar las leyes la jurisdicción correspondiente. Este artículo sólo contiene información general, no pretende ofrecer asesoramiento de inversión personal y no toma en consideración los objetivos específicos de inversión, la situación financiera ni las necesidades particulares de ninguna persona específica.

Argentina: Presión impositiva récord

noviembre 23, 2010

Presión impositiva récord: hay que trabajar medio año para el Estado

Por Silvia Naishtat

Diario Clarín. Buenos Aires, 23/11/10.

Un asalariado que paga todos sus impuestos debe trabajar desde el primero de enero hasta el 17 de junio para cumplir con sus obligaciones tributarias. En Dinamarca el llamado día de la liberación de impuestos es una semana más tarde, llega hasta el 25 de junio. Pero la diferencia de lo que se percibe desde el Estado equivale a los 12.061 kilómetros que separan a Buenos Aires de Copenhage.

En la última década, la AFIP logró lo que anhelaba, Argentina tiene recaudación récord y la presión tributaria más alta de su historia.

Llega a 31,5% del PBI, 10 puntos más que la que regía en 2001 y, de acuerdo al experto Nadín Argañaraz, es lo que explica el alto nivel de gasto.

Medido en términos del PBI, el gasto público de la Nación supera 50% al de 2004. Y si bien aumentó el gasto social y educativo, hay otros ítems difíciles de justificar. La ecuación arroja, así, presión fiscal récord y gasto récord.

Para el ex viceministro de Economía Miguel Bein una buena parte del aumento de recaudación se explica por el alza de los precios internacionales de los productos que exportamos.

Bein apunta que, en promedio, se ubican 45% por encima de lo que cotizaban en la convertibilidad.

Y añade: “La gran novedad es cómo juega la inflación. El Gobierno engorda sus ingresos y a los salarios de la administración pública los actualiza dos veces por año y estira los pagos de distintas obligaciones, con lo que la inflación se convirtió en socia de sus cuentas.

Las empresas, además, no pueden ajustar sus costos por inflación, con lo que pagan más impuesto a las ganancias”.

Argañaraz señala que para mantener la recaudación en forma hay una serie de impuestos indirectos que al final pagan los que menos tienen.

Un caso es el impuesto al cheque que se carga en los costos empresarios. Y enfatiza que en las provincias, como los gobernadores no quieren subir el impuesto inmobiliario o las patentes por el costo político que implica, optan por aumentar Ingresos Brutos, que también se traslada a precios. “Esto genera una estructura regresiva y expuesta al ciclo económico ”, dice Argañaraz.

De momento no figura en la agenda oficial una reforma impositiva que apunte a equilibrar mejor el peso de un sistema que tiene en un IVA de 21%, uno de los impuestos al consumo más elevados del mundo . Actualmente la carga tributaria total, entre Nación, provincias y municipios, absorbe 45% de los ingresos familiares.

Por cierto, la presión tributaria en la Argentina (31,5% del PBI) está lejos de la que aplica Dinamarca con el récord global de 47% o la de Italia, Francia y Finlandia con 43%. Aunque también son muchísimo mejores los servicios que presta allá el Estado en salud, educación, seguridad e infraestructura social.

Fuente: Clarín, 23/11/10.

Portugal: ¿Próxima parada?

noviembre 23, 2010

Tras el rescate de Irlanda, los mercados miran a Portugal

Tras el rescate de Irlanda, los mercados miran a Portugal

Por Jeffrey T. Lewis, en Lisboa y Christopher Bjork, en Madrid

Las esperanzas de que el plan de rescate que se prepara para Irlanda contenga la acumulación de presión sobre otros gobiernos europeos se desvanecieron el lunes, cuando los mercados financieros dirigieron la atención hacia Portugal como la posible siguiente pieza del dominó en caer.

El domingo, Irlanda decidió solicitar formalmente miles de millones de euros en ayuda a la Unión Europea y el Fondo Monetario Internacional para hacer frente a su déficit presupuestario.

Varios políticos esperaban que el rescate de Irlanda calmara las tensiones en otras economías de la UE. «Espero que el pedido de ayuda de Irlanda al fondo de la UE normalice la situación del mercado porque, claramente, Portugal estaba sufriendo un efecto de contagio», dijo a la prensa José Sócrates, el primer ministro portugués. «No hay relación entre Portugal e Irlanda».

La ministra de Economía de España, Elena Salgado, rechazó rotundamente que su país vaya a necesitar ayuda financiera externa para reducir su déficit presupuestario o para componer sus finanzas. «España está haciendo todo aquello a lo que se ha comprometido y con resultados ya tangibles», sostuvo en la radio estatal RNE.

Sin embargo, el principal índice bursátil de España cerró con un retroceso de 2,7%, mientras que el índice de referencia de Portugal cayó 1,4%. «Tras la confirmación de que Irlanda sería rescatada, los mercados se preguntan si ha llegado el momento de ayudar a Portugal y, a largo plazo, a España o Italia», planteó la firma de corretaje española Banca March en un informe a sus clientes.

Los inversionistas siguen extremadamente preocupados ante la posibilidad de que Portugal herede pronto la crisis de Irlanda. Los bonos de Portugal registraron una ganancia mínima después del anuncio del rescate de Irlanda, mientras que el costo de asegurarlos contra una cesación de pagos se disparó. Costos de seguro similares para España, Grecia e Irlanda también subieron.

Si Portugal fuera a recurrir al fondo de rescate de la UE, necesitaría apenas 51.500 millones de euros (US$70.500 millones) en los próximos tres años para cubrir sus anticipados déficits presupuestarios y pagar bonos que estén por vencerse, según datos de HSBC. Pero el equivalente para España es de más de 350.000 millones de euros, lo que pondría a prueba la capacidad de la UE y del Fondo Monetario Internacional.

Portugal enfrenta una huelga general el miércoles, dos días antes de que el Parlamento vote sobre planes de gastos para 2011 y después de que la minoría que lidera el gobierno de Sócrates consiguiera en una ardua batalla una reducción del presupuesto.

Miguel Macedo, líder parlamentario del principal partido de oposición de Portugal, el PSD, dijo el lunes que la decisión del gobierno irlandés podría aliviar en algo la presión sobre Portugal, pero el gobierno no debe abandonar sus esfuerzos por reducir drásticamente el altísimo déficit presupuestario del país. Portugal «no puede dejar de hacer ni un solo día lo que tiene que hacer para escapar del radar de los mercados internacionales», dijo. «Tenemos que cumplir rigurosamente con el presupuesto que vamos a aprobar esta semana y hacerlo bien porque es la única forma de recuperar la credibilidad de los mercados».

Sin embargo, Tullia Bucco, una economista del banco UniCredit en Milán dijo: «Aún es difícil ver qué podría poner a salvo a Portugal. No creo que un voto a favor del presupuesto calme las cosas. Mientras más tiempo duren las presiones del mercado, más crecen las probabilidades de que Portugal tenga que pedir algún tipo de ayuda».

En 2009, Portugal tenía un déficit presupuestario equivalente a 9,3% de su Producto Interno Bruto y su meta para este año es reducir ese porcentaje a 7,3%, y a 4,6% para 2011.

Economistas de Citigroup señalaron que el déficit portugués hasta el momento no ha logrado «mostrar una clara mejora en 2010, especialmente en comparación con otros países de la periferia de la zona euro como Grecia, Irlanda o hasta España». El gobierno anunció el lunes que el gasto aumento 2,8% entre enero y octubre, pero que el ingreso creció 4,6%, por encima del 1,2% previsto en el plan presupuestario para el año.

Se prevé que el plan de rescate de Irlanda incluya un paquete que impulse las reservas de capital de los bancos.

Fuente: The Wall Street Journal, 22/11/10.

La Crisis de Irlanda

noviembre 23, 2010

Por Ross Douthat.

NUEVA YORK.- Para un turista norteamericano criado con kitsch gaélico e imágenes de la película El hombre quieto, el paisaje de la Irlanda contemporánea resulta algo chocante.

Si uno viaja en auto desde Dublín hasta la costa oeste, como hice yo hace dos meses, todavía encontrará las granjas con techo de paja, los desparejos muros de piedra y las plácidas ovejas que tradicionalmente aparecen en las postales.

Pero a la vuelta de cada colina verde hay una fila de minimansiones construidas casi en serie. Detrás de cada castillo en ruinas, una cascada de condominios. En las somnolientas aldeas de pescadores que se remontan a la época de Grace O’Malley, la Reina Pirata de Irlanda (fue la Sarah Palin del siglo XVI), la mitad de las casas cumplen con los requisitos de origen, pero el resto podría haber sido construido por los hermanos Toll [la mayor constructora de viviendas de lujo de Estados Unidos].

Es como si sólo existieran dos eras en la historia irlandesa: la Edad Media y la burbuja inmobiliaria. En realidad, no es una mala forma de pensar el siglo XX de Irlanda. La isla pasó década tras década aislada, premoderna y rural, y después, en unos pocos años, ¡bum, la modernidad!

Los irlandeses suelen decir que no tuvieron su década del 60 hasta que llegó la del 90, cuando la secularización y la revolución sexual finalmente empezaron en serio en un país que había sido uno de los más conservadores y católicos del mundo. Pero Irlanda se puso al día rápidamente: el cambio económico y social que demandó 50 años o más en muchos lugares se condensó en un único estallido revolucionario.

Hubo un tiempo, no hace mucho, en el que todo el mundo quería adjudicarse el crédito de esa transformación.

Los conservadores partidarios del libre mercado acogieron el rápido crecimiento de Irlanda como un ejemplo de los milagros que pueden lograr el libre comercio, los recortes impositivos y la desregulación. (En 1990, Irlanda ocupaba casi el último lugar en la lista del PBI per cápita de las naciones de la Unión Europea. En 2005, estaba en el segundo puesto.)

Los progresistas y los secularistas insinuaron que Irlanda estaba floreciente porque, finalmente, se había escapado de las represoras garras de la Iglesia Católica, que mantenía los horizontes estrechos y las familias numerosas, y limitaba las oportunidades económicas de las mujeres. (Un trabajo académico sobre este tema, «Anticoncepción y el Tigre Celta», ganó la consideración de Malcolm Gladwell en las páginas de The New Yorker. )

La elite europea consideraba a Irlanda un modelo de los beneficios de la integración a la Unión Europea, ya que cuanto más estrechamente se ligaban los irlandeses a las instituciones continentales, con mayor rapidez crecía su PBI.

Ya nadie habla de todo eso. La burbuja inmobiliaria celta fue aún más inflada que la de Estados Unidos (muchas de esas mansiones están abandonadas, sin terminar), la industria bancaria celta hizo apuestas aún más temerarias, y las deudas de Irlanda -privada y pública- hacen que los problemas presupuestarios de Estados Unidos parezcan manejables en comparación.

La economía irlandesa está hoy en la mente de todo el mundo, pero eso se debe a que el gobierno acaba de verse obligado a pedirle un rescate a la Unión Europea, para que Irlanda no se convierta en el hilo verde que desteja toda la frazada europea.

Si el rescate cumple su función y la situación de Irlanda se estabiliza, la atención del mundo pasará a centrarse en el próximo país al borde del abismo de la Unión Europea, se trate de Portugal, España o Grecia (otra vez).

Pero cuando se recuerde la historia de la Gran Recesión, Irlanda ofrecerá la advertencia y la moraleja más poderosas. En ninguna parte fue más poderosa la imaginación de los utopistas y en ninguna parte sufrieron un revés más doloroso.

Para los utopistas del capitalismo, la experiencia irlandesa debería ser un recordatorio de que los booms más grandes pueden producir las caídas más estrepitosas, y de que la deuda y la ruina siempre siguen de cerca a la prosperidad y el crecimiento.

Para los utopistas del secularismo, la experiencia irlandesa debería ser un recordatorio de que el declive de una poderosa tradición religiosa puede generar decadencia además de liberación. («Irlanda descubrió que la riqueza era un buen sustituto de su cultura tradicional», señaló Christopher Caldwell, pero agregó: «[Ahora] posiblemente estemos a punto de descubrir qué ocurre cuando un país tradicionalmente pobre vuelve a la pobreza sin su cultura»).

Pero los utopistas de la integración europea son los que deberán aprender la lección más dura que ofrece el caso de Irlanda. Las amplias ondas expansivas que la crisis bancaria irlandesa irradió sobre el continente han reivindicado a los euroescépticos que alegaron que la Unión Europea se amplió con demasiada premura y que una sola moneda no podía albergar a tanta diversidad de naciones.

Y las peregrinaciones a Bruselas del gobierno irlandés para pedir limosna han reivindicado a los nacionalistas que temían que la unión económica pudiera significar, a la larga, sometimiento político. El yugo de la UE es más liviano que el yugo del Imperio Británico, pero Irlanda ha vuelto a tener, de todas maneras, una suerte de estatus de vasallaje.

En cuanto a los propios irlandeses, su idílica iniciación en el capitalismo global ha terminado, y ahora probablemente entiendan un poco mejor la naturaleza de la modernidad. A veces, la modernidad parece conceder todo lo que uno siempre ha deseado, y riquezas que superan la propia imaginación. Pero siempre hay que pagar por ello.

Fuente: The New York Times/La Nación, 23/11/10.

Traducción de Mirta Rosenberg

Ecuador: Petrobras se retirará del país por desacuerdos con Rafael Correa

noviembre 22, 2010

Petrobras se retirará de Ecuador al no llegar a acuerdo con el gobierno

Petrobras se retirará de Ecuador al no llegar a acuerdo con el gobierno

Por Mercedes Álvaro

QUITO (Dow Jones). La gigante estatal brasileña Petróleo Brasileiro planea retirarse de Ecuador tras no lograra alcanzar un acuerdo con el gobierno para cambiar su contrato de participación por uno de servicios, dijo a Dow Jones Newswires un alto funcionario de gobierno.

Según el funcionario, que pidió no se identificado, la compañía notificó al ministerio de Recursos Naturales No Renovables que dejará el país.

El funcionario, que no dio más detalles, dijo que había una muy baja posibilidad de llegar a un acuerdo de último minuto porque el plazo para renegociar los contratos vence el martes.

Otra fuente dijo que la tarifa que ofreció el gobierno por el contrato de servicios era demasiado baja.

Un vocero de Petrobras declinó hacer comentarios. Una vocera del ministerio de Recursos Naturales No Renovables tampoco quiso comentar al respecto.

Ecuador busca renegociar todos los contratos de participación petrolera vigentes con compañías privadas para convertirlos a contratos de servicios, con el objetivo de tener más control sobre sus recursos naturales.

Bajo los contratos de servicio, las petroleras privadas recibirán una tarifa por producción, mientras que el gobierno será dueño del 100% del crudo y gas producidos.

El presidente ecuatoriano Rafael Correa dijo que las petroleras estatales Petroecuador y Petroamazonas pueden hacerse cargo de las operaciones de las compañías privadas si no se logran acuerdos.

Según datos oficiales del gobierno de Ecuador, actualmente Petrobras produce unos 19.500 barriles de petróleo al día en Ecuador, incluyendo 16.000 barriles al día del campo unificado Palo Azul.

El gobierno ha fijado el 23 de noviembre como el plazo final para cerrar las negociaciones con la española Repsol YPF SA, la Italiana Eni SpA y Petrobras, así como Andes Petroleum y PetroOriental, de capitales chinos.

Fuente: The Wall Street Journal.

La volatilidad de los commodities

noviembre 22, 2010

La volatilidad en los ‘commodities’ le pone los pelos de punta a más de uno

La volatilidad en los ‘commodities’ le pone los pelos de punta a más de uno

Por Carolyn Cui

Si éste se ha sentido como un mes muy agitado para los inversionistas en acciones, ha sido definitivamente espeluznante para aquellos que se mueven en el mercado de las materias primas.

Las oscilaciones en los precios de los commodities han llegado a los niveles más altos en más de un año a medida que los inversionistas primero celebraron las perspectivas de un relajamiento de la política monetaria estadounidense y luego entraron en pánico ante la perspectiva de que China sea demasiado severa en sus intentos por enfriar su economía.

Los precios de todo, desde el oro hasta el cobre y el algodón alcanzaron nuevos máximos solamente para caer igual de rápido. El volumen operado en muchos commodities llegó a niveles récord, como en el caso de la plata, el algodón y el maíz. Desde comienzos de octubre, el índice Dow Jones-UBS Commodity mostró que en 30 días la volatilidad se duplicó y llegó a 25%, el mayor nivel desde septiembre de 2009.

Estos movimientos fueron particularmente sorprendentes debido a que la volatilidad en el mercado de acciones ha sido relativamente benigna, incluso a pesar de los movimientos de tres dígitos de los últimos días.

La misma medida de oscilación en un lapso de 30 días en el índice de acciones Standard & Poor’s 500 está cerca de su nivel más bajo en seis meses.

En el caso de los commodities, la razón de la volatilidad es la exagerada reacción a nuevos indicios de que China ha intensificado sus medidas para restringir el crédito y contener la inflación.

Las grandes cantidades de dinero que están inundando los mercados de commodities parecen estar ayudando a intensificar el impacto. Con ese dinero ha aparecido un nuevo grupo de inversionistas que se focaliza más en especular y sacar ganancia de la oscilación de precios en lugar de los productores y consumidores que usan el mercado para manejar sus riesgos.

Desde agosto, los gestores de dinero, tales como los fondos de cobertura, han incrementado significativamente sus apuestas optimistas al petróleo, el cobre, la soya y en muchos otros mercados.

Todo esto sugiere que la volatilidad seguirá, o incluso se incrementará, en el corto plazo, aún cuando muchos creen que las materias primas en conjunto tienen mucho margen para subir más.

«Cuando usted tiene esta gran exposición especulativa acumulada, hay un riesgo», dice Tim Evans, un analista del mercado de materias primas en Citi Futures Perspective, una división de investigación de commodities en Citigroup. Debido a que «se utilizó todo el potencial para atraer nuevo dinero, entonces es el momento en que usted es vulnerable a un cambio de tendencia».

Ese cambio puede haber comenzado. Desde el 9 de noviembre, el índice Dow Jones-UBS Commodity declinó 7%, en medio de olas de ventas en reacción a las medidas de China para controlar la inflación. De todos los commodities que fueron perjudicados, aquellos directamente afectados por la demanda china sufrieron más. El zinc se hundió 16%, el algodón 15% y el petróleo 7%.

China ha sido la principal fuente de demanda para muchas materias primas.

«Si usted piensa que China crecerá menos como resultado de sus políticas, la siguiente conclusión lógica es que la demanda de commodities de ese país también se moderará dada su importancia», opinó Harry Tchilinguirian, jefe de estrategia del mercado de materias primas en BNP Paribas.

Fuente: The Wall Street Journal.

Boletín Economía # 334 (18/11/10)

noviembre 18, 2010

Boletín-Economía-334 ß Artículo completo (Archvo PDF)

Boletín-Economía-334 ß Artículo completo (Archvo PDF)

Argentina 2011: La República Argentina enfrenta un panorama 2011 bivalente. El contexto externo es muy favorable, la soja orilla los 450 dólares la tonelada, el resto de los commodities de exportación también cuenta con cotizaciones muy buenas y en alza. El dólar relativamente débil -conforme a la política de la FED- favorece a las exportaciones. Sin embargo, el contexto interno es negativo. La inflación crece (a pesar de los ridículos dichos de Amado Bodou) y provoca una peligrosa distorsión del Sistema de Precios Relativos (la red neuronal del mercado). Hay un gravísimo atraso de las tarifas de los servicios públicos (lo cual inhibe totalmente la inversión en infraestructura). Las empresas estatales sufren de un creciente deterioro, con administraciones negligentes -como la de Mariano Recalde en Aerolíneas Argentinas-. El Estado avanza con una intervención en el Mercado del Trabajo, de la mano de una peligrosa filosofía laboral impulsada por Héctor Recalde, que está reeditando la tenebrosa Patria Laboral-Sindical. En el ámbito empresario, la extorsiva presión sindical de Hugo Moyano está deformando el esquema gremial argentino. El Estado, a través de su Secretario de Comercio, Guillermo Moreno, distorsiona el flujo de importaciones y exportaciones, así como el mercado interno. El deteriorado Instituto de Estadísticas y Censos (INDEC) continúa manipulando, maquillando y falsificando todos los números y estadísticas oficiales. La corrupción gubernamental invade todos los rincones de la administración pública y alcanza niveles de latrocinio (léase Ricardo Jaime, Ricardo Echegaray, Julio De Vido, Héctor Capaccioli, Claudio Uberti…). El deterioro del tipo de cambio real disminuye la competitividad de los sectores industriales. La Tasa de interés muy negativa en pesos/inflación y muy positiva en pesos/dólar es una luz roja que indica problemas en el funcionamiento de la economía. El Gasto Público, creciente en cantidad y decreciente en calidad, perjudica las cuentas fiscales. El populismo demagógico está instaurando un sistema asistencialista, cuyos aparentes beneficios de corto plazo ocultan sus perniciosos efectos de largo plazo. Como siempre la realidad rioplatense presenta dos caras al igual que el dios Jano. Esperemos que, como creían los romanos, el inventor del dinero, las leyes y la agricultura nos augure un buen final. [Ver el texto completo en el archivo PDF]

![[bolsa]](http://si.wsj.net/public/resources/images/OA-AY988_wsjamd_NS_20101121185807.jpg)