El Seguro de Vida: Un pilar financiero para el futuro

octubre 24, 2023

Por Gustavo Ibáñez Padilla.

En el complejo escenario económico actual, donde la incertidumbre es la única constante, contar con herramientas que brinden estabilidad y protección financiera es fundamental. Una de las piedras angulares en este sentido es el Seguro de Vida, una herramienta multifacética que va más allá de la simple protección ante el fallecimiento de un asegurado. Este brillante instrumento financiero posee diversos usos y beneficios que ofrecen gran versatilidad y capacidad para fortalecer nuestra economía personal.

.

Enumeraremos en forma no exhaustiva los principales usos que brinda el seguro de vida en sus diversas modalidades:

1. Compensar la pérdida financiera provocada por la muerte del asegurado

Quizás el propósito más reconocido del Seguro de Vida es proporcionar una red de seguridad financiera para los seres queridos del asegurado en caso de fallecimiento. Este beneficio es invaluable en momentos de crisis, permitiendo a la familia hacer frente a los gastos inmediatos, como funerales y deudas pendientes, sin sacrificar su estabilidad económica a largo plazo.

Un ejemplo concreto es el caso de María, una madre soltera colombiana que, lamentablemente, falleció inesperadamente en un accidente de tránsito. Gracias a su póliza de Seguro de Vida, sus hijos pudieron mantener su nivel de vida y continuar con sus estudios sin preocupaciones financieras.

2. Construir un patrimonio

El Seguro de Vida no solo es una herramienta de protección, sino también una vía para acumular capital a lo largo del tiempo. Los seguros de vida universales permiten invertir parte de las primas pagadas, generando un valor en efectivo que puede ser utilizado en vida. Esta característica lo convierte en una herramienta atractiva para aquellos que buscan construir un patrimonio de manera gradual y segura.

Un ejemplo notable es el caso de Javier, un arquitecto de Buenos Aires, quien adquirió un seguro de vida universal y destinó una parte de sus primas al componente de inversión. A lo largo de los años, el valor en efectivo creció significativamente, brindándole una fuente adicional de ahorro para metas a largo plazo, como la compra de una vivienda.

3. Garantizar un buen Retiro o complementar la Jubilación

El componente de inversión del seguro de vida universal también juega un papel crucial en la planificación para la jubilación. Permite a los asegurados contar con un fondo adicional que se suma a sus ahorros tradicionales, proporcionando una seguridad financiera adicional en la etapa de retiro.

Tomemos el ejemplo de Carlos, un médico de Santiago de Chile, quien combinó un plan de jubilación tradicional con un seguro de vida universal. Al llegar a su jubilación, pudo disfrutar de un nivel de vida cómodo y seguro, gracias al componente de inversión que acumuló a lo largo de los años.

4. Proteger a familiares con necesidades especiales

Para familias con miembros con necesidades especiales, el Seguro de Vida es una herramienta invaluable. Proporciona la certeza de que, en caso de fallecimiento, el ser querido con necesidades especiales continuará recibiendo el apoyo financiero necesario para mantener su calidad de vida.

Un ejemplo conmovedor es el de Marta, una joven viuda carioca, cuyo hijo Miguel tiene necesidades especiales por causa de una enfermedad congénita. Al adquirir un seguro de vida, Marta garantizó que, en caso de que ella faltara, Miguel seguiría recibiendo los cuidados y apoyos necesarios para su bienestar.

5. Facilitar divisiones de herencia complicadas

Cuando se trata de cuestiones de herencia, el Seguro de Vida puede actuar como un igualador de situaciones complicadas. En familias con activos diversos o múltiples herederos, el monto de la póliza puede ser distribuido de manera equitativa, evitando conflictos y tensiones entre los beneficiarios.

Un ejemplo claro es el caso de la familia García, propietaria de un negocio familiar y varios bienes inmuebles. Al contar con un seguro de vida, pudieron designar los beneficiarios de manera justa, asegurando la continuidad del negocio y la preservación del patrimonio familiar, sin conflictos sucesorios.

6. Dejar un legado a personas que no son herederos directos

El Seguro de Vida permite dejar un legado significativo a personas queridas, incluso si no son herederos directos. Esto es necesario cuando por es preciso velar por aquellos allegados que no tienen relación de parentesco.

Un inspirador ejemplo es el de Juan, quien se casó y divorció varias veces y quiso proteger a algunos hijos previos de sus cónyuges, sin generar conflictos posteriores en su sucesión. Pudo hacerlo en forma eficaz y eficiente con una póliza de vida diseñada específicamente a tal efecto.

7. Cancelar deudas, protege al deudor y al acreedor

El Seguro de Vida también actúa como un escudo financiero al cancelar deudas pendientes en caso de fallecimiento del asegurado. Esto alivia la carga económica sobre los herederos y garantiza que los acreedores reciban lo que les corresponde.

Un ejemplo ilustrativo es el de Pablo, quien tenía una hipoteca significativa. Al adquirir un seguro de vida, se aseguró de que, en caso de su fallecimiento, su familia no tuviera que preocuparse por el pago de la deuda hipotecaria, permitiéndoles mantener su hogar.

8. Pagar los gastos finales, gastos de sepelio y otros

Los costos asociados con el fallecimiento, como los gastos funerarios y otros gastos finales, pueden ser abrumadores para una familia en duelo. El Seguro de Vida proporciona los recursos necesarios para cubrir estos gastos, aliviando una carga emocional y financiera en momentos difíciles.

En el caso de la familia López, la póliza de Seguro de Vida de su padre les brindó el apoyo necesario para organizar un funeral digno y proporcionar el consuelo necesario en un momento tan delicado.

9. Pagar los gastos sucesorios e impuestos asociados

La sucesión de bienes y activos puede estar acompañada de costos legales y fiscales significativos. El Seguro de Vida ofrece una fuente de financiamiento para cubrir estos gastos, garantizando que la transición de activos se realice de manera eficiente y sin impacto negativo en la situación financiera de los herederos.

El caso de la familia Rodríguez ejemplifica esta situación. Gracias a la póliza de Seguro de Vida de su abuelo, pudieron cubrir los elevados costos legales y fiscales asociados con la transferencia de la propiedad familiar.

10. Eludir el impuesto a la herencia

El Seguro de Vida puede ser una herramienta estratégica para minimizar el impacto del impuesto a la herencia en el patrimonio de una familia. Al designar a los beneficiarios de manera adecuada, se pueden evitar cargas fiscales excesivas, preservando así el valor de los activos para las generaciones futuras.

El caso de la familia Martínez ilustra este punto. Al planificar cuidadosamente la distribución de la póliza de Seguro de Vida, pudieron reducir de manera significativa la carga fiscal asociada con la herencia, al eludir el impuesto a la herencia del 50% que gravaba su propiedad inmueble.

.

11. Construir un patrimonio para dejar a los herederos

Además de proporcionar protección financiera, el Seguro de Vida puede ser una herramienta poderosa para construir un patrimonio que se transmita a las generaciones futuras. Al hacerlo, se garantiza un legado financiero duradero que puede ser una fuente de apoyo y estabilidad para los herederos.

El ejemplo de la familia González destaca esta faceta del Seguro de Vida. Gracias a una planificación cuidadosa, pudieron acumular un patrimonio significativo a lo largo de las generaciones, brindando a sus descendientes una base sólida para construir su propio futuro.

12. Constituir un legado y relizar actos de caridad

El Seguro de Vida también puede ser una herramienta para llevar a cabo actos de caridad y filantropía. Al designar organizaciones benéficas como beneficiarias, los asegurados tienen la oportunidad de dejar un legado que contribuya al bienestar de la sociedad en su conjunto.

El ejemplo de María, quien destinó una parte de su póliza de Seguro de Vida a una organización benéfica, demuestra cómo este instrumento puede ser utilizado para impactar positivamente en la comunidad, incluso después de su fallecimiento.

13. Mantener la continuidad de un negocio

Para los socios de una empresa, el Seguro de Vida puede ser un elemento vital en la continuidad de la sociedad en caso del fallecimiento de un socio. Combinando el seguro de vida con una acuerdo de compra-venta permite que los herederos del fallecido reciban su compensación y los socios supervivientes continúan con la propiedad total de la compañía.

Carlos, Mauricio y Fernando crearon una empresa de servicios en Ciudad de México, al fallecer Carlos sus familiares recibieron una importante suma en pago del tercio de la compañía y sus socios continuaron con el 50% de propiedad cada uno. Resultó una solución ganar-ganar para un hecho trágico de la vida.

También una póliza de vida, al garantizar que los recursos necesarios estén disponibles en caso de fallecimiento, asegura la continuidad del negocio y proporciona una base financiera para la próxima generación de líderes.

El ejemplo de Juan, dueño de una empresa familiar, resalta cómo su póliza de Seguro de Vida fue crucial para facilitar una transición suave y exitosa a sus hijos, quienes continuaron con el legado empresarial. Cumple en estos casos una función crítica la póliza de vida ya que los fondos indemnizatorios generados son libres de impuestos y no pueden ser embargados.

14. Compensar la pérdida financiera por la salida de un ejecutivo vital para una compañía (hombre clave)

En el ámbito corporativo, el Seguro de Vida puede ser una herramienta estratégica para mitigar el impacto financiero causado por la pérdida de un ejecutivo clave. Al contar con una póliza que cubra este escenario, las empresas pueden asegurarse de tener los recursos necesarios para cubrir la transición y mantener la estabilidad operativa.

El ejemplo de una gran corporación tecnológica que aseguró a su CEO muestra cómo el Seguro de Vida puede ser una parte integral de la estrategia de gestión de riesgos de una empresa.

.

Norma ISO 22222: La Guía para una Planificación Financiera Personal Eficiente

Para aquellos que buscan una guía sólida en la planificación financiera personal, la Norma ISO 22222 se presenta como un recurso invaluable. Esta norma internacional establece los requisitos para un servicio de planificación financiera personal de alta calidad, garantizando que los profesionales del sector cumplan con los más altos estándares de ética, competencia y transparencia.

Al adherirse a los principios de la Norma ISO 22222, los planificadores financieros ofrecen a sus clientes la confianza de que están recibiendo asesoramiento de primera categoría y una planificación financiera personalizada que se alinea con sus metas y necesidades.

En síntesis, el Seguro de Vida es una herramienta financiera extraordinariamente versátil que va más allá de la simple protección ante el fallecimiento. Desde construir un patrimonio hasta asegurar la continuidad de un negocio, sus aplicaciones son vastas y su impacto en la estabilidad financiera de individuos y familias es innegable. Al complementar este recurso con una planificación financiera personal de alta calidad, respaldada por la Norma ISO 22222, podemos garantizar que nuestras finanzas estén en el camino correcto hacia un futuro sólido y próspero. Aprovechemos el poder de estas herramientas y su capacidad para potenciar nuestra economía personal.

Fuente: Edicones EP, 24/10/23.

Más información:

Banca comercial

Banca de inversión

Annuities y Seguros de Vida

.

.

La Inteligencia y sus especialidades en la Sociedad del conocimiento

octubre 20, 2023

De los espías a las computadoras, el creciente uso de la inteligencia en el siglo XXI

Por Gustavo Ibáñez Padilla.

Vivimos en un mundo de datos, los cuales crecen día a día en forma exponencial.

Cada transacción, cada interacción, cada acción es registrada y genera a su vez nuevos datos (la hora del registro por ejemplo) llamados metadatos. Todo este creciente cúmulo información puede ahora ser procesado a gran velocidad (big data) a fin de extraer conclusiones.

.

Captar y procesar datos, organizarlos, transformarlos en información y luego en conocimiento para facilitar la toma de decisiones es lo que se conoce como ‘inteligencia’. Hace algún tiempo se consideraba una función estratégica al servicio de las máximas autoridades, para asegurar la defensa de la nación. Así fue en los inicios, cuando se profesionalizó la actividad de la mano de Sherman Kent en los Estados Unidos y dio nacimiento a la agencia central de inteligencia, más conocida como la CIA. Por supuesto no era algo nuevo, ya nos hablaba sobre ello Sun Tzu en el siglo VI antes de Cristo. Pero fueron los estudios de Kent los que le dieron la formalidad de una disciplina, a mediados del siglo pasado.

Con el paso de los años la inteligencia se fue expandiendo al tiempo que crecía la capacidad de procesar información. Así surgieron los adjetivos que califican al sustantivo ‘inteligencia’ para diferenciar su múltiples variedades, llegando entonces a una compleja taxonomía del concepto inteligencia.

Al extender su ámbito la inteligencia se hizo accesible a la sociedad en general y comenzaron a usarla las empresas y organizaciones en general (business intelligence), para esta democratización de sus usos colaboró en forma importante la tremenda baja en los costos de adquisición y procesamiento de la información, que corría al ritmo de los avances informáticos.

Podemos mencionar como casos de éxito de inteligencia de negocios los sistemas de precios dinámicos en las aerolíneas, que acoplan los precios a las variaciones de oferta y demanda; la plataforma de venta online de Amazon, que recomienda otros artículos según los intereses del comprador y Netflix, que sugiere películas y series y orienta el rumbo de las nuevas producciones.

Es así que con la evolución de la disciplina comienzan a solaparse las áreas de influencia de la inteligencia de negocios, con la inteligencia criminal, la inteligencia financiera, la inteligencia estratégica y podríamos seguir hasta el cansancio…

Vemos que con el paso del tiempo el concepto de inteligencia ha ganado fuerza, profundidad, densidad y trascendencia. En una sociedad del conocimiento esto resulta absolutamente lógico y natural.

Pero dejemos ahora el análisis en abstracto y veamos algunos ejemplos concretos que nos muestren el enorme potencial de este concepto.

Imaginemos una organización criminal que comienza a operar una instalación clandestina de marihuana, en los suburbios, mediante el cultivo hidropónico. Esta nueva actividad se evidenciará por un consumo eléctrico superior al usual de una zona residencial, que quedará registrado en las bases de datos de la compañía de electricidad.

.

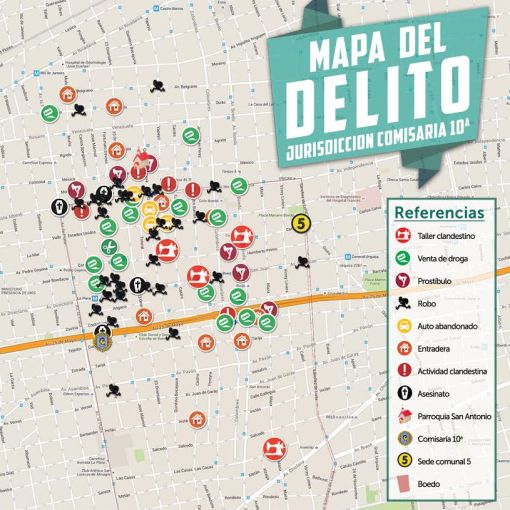

Al mismo tiempo, es probable que el nuevo suministro de droga ilegal a buen precio incremente el tránsito de consumidores y se produzca un aumento de la conflictividad y de delitos menores, lo cual podría percibirse en los registros de un eficiente mapa del delito.

.

También podrían aumentar las consultas a los servicios de guardias de los hospitales de la zona, motivados por un creciente número de intoxicaciones por estupefacientes.

Todas estas pequeñas variaciones en los registros de datos podrían detectarse gracias al eficaz empleo de la inteligencia de negocios, que permite relacionar múltiples bases de datos haciendo evidente la anomalía generada por el nuevo invernadero clandestino.

.

Es interesante prestar atención a que no fue necesario realizar acciones tradicionales de inteligencia criminal, ni disponer de informantes o agentes encubiertos, que realicen las usuales tareas de inteligencia en búsqueda de los narcotraficantes. Tan solo fue preciso disponer de un sistema de información que relacione distintas bases de datos, que registran en forma habitual y monótona inmensas cantidades de información, y de esta forma poner en evidencia la “perturbación” generada por el accionar de los malvivientes.

Vemos como la superposición de inteligencia de negocios con inteligencia criminal permite obtener resultados en forma casi automática y a mucho menor costo.

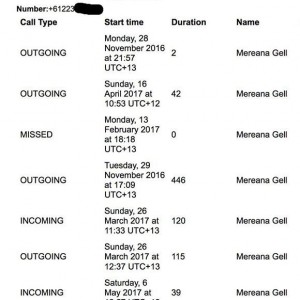

También puede tomarse como ejemplo el cruce de datos de llamadas telefónicas que nos permite evidenciar relaciones entre distintas personas y prácticamente descubrir acciones conspirativas, sin necesidad de conocer el contenido de las comunicaciones y sin tener que recurrir a escuchas judiciales (ej: asesinato del fiscal Alberto Nisman, enero 2015).

.

Evidentemente, la sociedad en general y la seguridad nacional pueden beneficiarse cada día más del empleo de sistemas avanzados de análisis de inteligencia, capaces de explotar de manera eficaz y eficiente los crecientes volúmenes de datos derivados de los omnipresentes sistemas de captación y procesamiento de información.

La inteligencia en todas sus variantes es indispensable para el desempeño óptimo de las empresas y organizaciones en general y el eficaz accionar de las agencias gubernamentales que persiguen al crimen organizado, los grupos terroristas y cualquier otra amenaza contra la nación.

Fuente: Ediciones EP, 2019.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Qué es la inteligencia criminal?

La geolocalización y la investigación policial

Antecedentes del Ciclo de Inteligencia de Sherman Kent

Business Intelligence aplicada en el análisis de Inteligencia Criminal

______________________________________________________________________________

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

______________________________________________________________________________

.

.

.

El Seguro de Vida: Un escudo financiero a lo largo de la historia

octubre 19, 2023

Por Gustavo Ibáñez Padilla.

El Seguro de Vida ha demostrado ser un pilar fundamental para la estabilidad financiera de individuos y familias a lo largo de la historia. Esta herramienta, que a menudo pasa desapercibida en el tumulto de las finanzas cotidianas, ha protegido y empoderado a innumerables personas en tiempos de crisis y cambio. Al explorar su evolución y analizar sus beneficios, se revela una narrativa de resiliencia y seguridad económica.

Un Respaldo histórico

Desde sus inicios en el siglo XVI, el Seguro de Vida ha sido un faro de seguridad financiera. La que se considera la primera operación análoga al seguro de vida de la que se tiene constancia data del año 1583, en Londres. Es un documento que sobrevivió al tremendo incendio de Londres de 1666.

El comerciante y matemático inglés, John Graunt, considerado uno de los padres de la demografía moderna, ya reconocía en el siglo XVII la importancia de esta herramienta al afirmar que “la muerte es democrática; puede golpear a cualquiera en cualquier momento”. Estas palabras resaltan la esencia misma del seguro de vida: brindar protección contra lo inesperado.

.

Mitigando Riesgos y Asegurando el Futuro

En la actualidad, el Seguro de Vida desempeña un papel crucial al mitigar riesgos y garantizar un futuro financiero estable. Los individuos y las familias que poseen pólizas de seguro de vida cuentan con un colchón financiero que les permite enfrentar situaciones inesperadas, como enfermedades graves o fallecimiento prematuro. Esto se traduce en una paz mental invaluable.

Impulso a la Inversión y el Emprendimiento

Al analizar el impacto del Seguro de Vida en la economía, los expertos señalan que esta herramienta fomenta la inversión y el emprendimiento. Al saber que cuentan con un respaldo financiero en caso de adversidad, los individuos están más dispuestos a tomar riesgos, invertir en negocios y emprender proyectos innovadores. Esta confianza en el futuro contribuye al dinamismo económico de una sociedad.

Warren Buffett, el legendario inversor y CEO de Berkshire Hathaway, frecuentemente emplea la conocida cita “el seguro es como un paracaídas; si no lo tienes el día que lo necesitas, no lo necesitarás nunca más”. Estas palabras sintetizan la esencia del seguro de vida como una red de seguridad para los emprendedores y visionarios que buscan cambiar el mundo.

La renombrada economista Janet Yellen, ex presidenta de la Reserva Federal de los Estados Unidos, subraya este punto al afirmar: “La existencia de un robusto sistema de seguros de vida es una piedra angular para el crecimiento económico sostenible y la estabilidad financiera”.

Fortaleciendo la Economía Familiar

A nivel individual, el Seguro de Vida juega un papel crucial en la protección de la economía familiar. Imaginemos a una madre soltera que, gracias a una póliza de seguro de vida, puede garantizar la educación de sus hijos incluso si ella no está presente físicamente. Esta situación, lejos de ser una excepción, es un testimonio de cómo el Seguro de Vida puede ser el ancla que permite a las familias superar los desafíos financieros.

.

Cifras que hablan por sí mismas

Los datos respaldan estos argumentos. Según la Asociación de Marketing e Investigación de Seguros de Vida (Life Insurance Marketing and Research Association, LIMRA), en los últimos años, el Seguro de Vida ha pagado decenas de miles de millones de dólares en beneficios a familias en todo el mundo. Este flujo de recursos ha sido esencial para evitar el colapso financiero de numerosas familias y ha permitido a los beneficiarios mantener su calidad de vida y perspectivas futuras.

Aplicaciones prácticas en nuestra vida diaria

Es imperativo que cada individuo considere el Seguro de Vida como una parte integral de su plan financiero. Al evaluar nuestras necesidades y objetivos a largo plazo, este instrumento se erige como un pilar de estabilidad y crecimiento económico. Asesorarse con expertos financieros y elegir la póliza adecuada es un paso fundamental.

Al invertir en el Seguro de Vida, no solo estamos protegiendo nuestro propio futuro, sino que también estamos contribuyendo a la salud financiera de la sociedad en su conjunto. Es un acto de responsabilidad individual que tiene un enorme impacto colectivo.

El Seguro de Vida es más que una simple póliza; es un escudo financiero que ha resistido la prueba del tiempo y ha demostrado ser una herramienta indispensable en la protección y promoción de la estabilidad económica. Aprovechemos esta invaluable y accesible herramienta para construir un futuro más seguro y próspero para nosotros, nuestras familias y nuestra sociedad.

Fuente: Ediciones EP, 19/10/23.

Más información:

Banca comercial

Banca de inversión

Annuities y Seguros de Vida

.

.

La Regresión a la Media y la Ley de los Grandes Números: Su Impacto en las Finanzas y la Gestión del Riesgo

octubre 13, 2023

Por Gustavo Ibáñez Padilla.

En el complejo universo de las finanzas e inversiones, comprender las sutilezas estadísticas es crucial para tomar decisiones acertadas. Dos conceptos fundamentales que destacan en este panorama son la Regresión a la Media y la Ley de los Grandes Números, principios respaldados por la experiencia de matemáticos, expertos y empresarios de renombre. Reflexionaremos más a fondo en estos conceptos y su aplicación en finanzas, inversión y, crucialmente, en la Gestión del Riesgo y los Seguros, resaltando así la importancia de la Protección Financiera en la vida de todo empresario o inversor.

Regresión a la Media

La Regresión a la Media, propuesta por el visionario Francis Galton, nos recuerda que los resultados extremos tienden a equilibrarse con el tiempo. Esto tiene una aplicación vital en la Gestión del Riesgo y los Seguros. En palabras de Nassim Taleb, el reconocido autor de El Cisne Negro: “La Regresión a la Media es el alma de la gestión del riesgo.”

Supongamos un empresario que dirige una cadena de restaurantes. Después de un año excepcionalmente rentable, es sabio no asumir que este nivel de ganancias continuará indefinidamente. La Regresión a la Media sugiere que es más probable que las ganancias se estabilicen o disminuyan en el próximo período contable. Aquí, la Protección Financiera, en forma de reservas o seguros empresariales, puede ser la diferencia entre la continuidad del negocio y la crisis financiera ante una caída inesperada en las ganancias.

“Entender la Regresión a la Media es crucial para gestionar el riesgo. Es la base de cualquier sistema de seguro o protección financiera” nos recuerda el matemático y bróker de inversionesNassim Taleb.

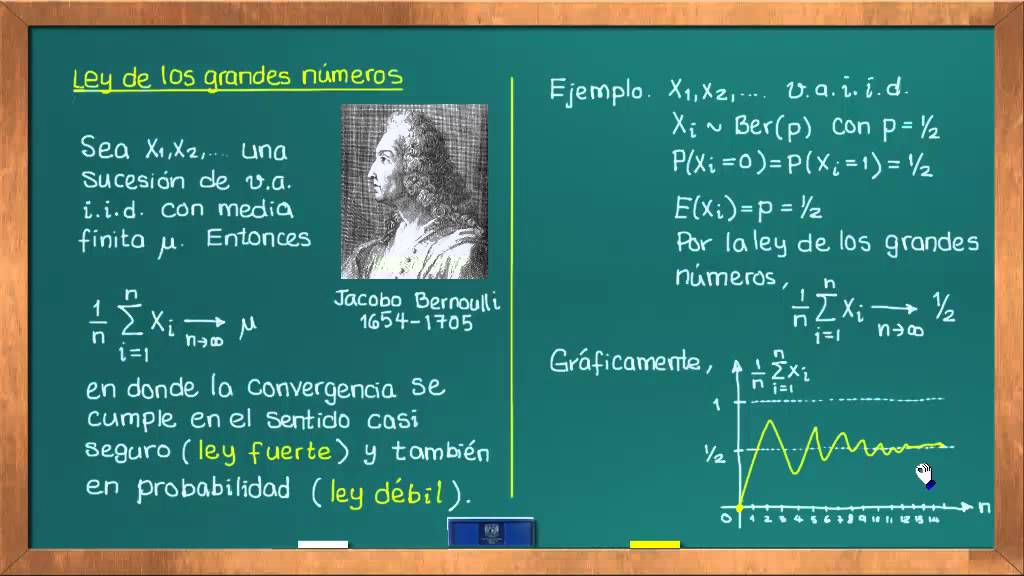

Ley de los Grandes Números

La Ley de los Grandes Números ─formulada por el genial matemático suizo Jakob Bernoulli, en su obra Ars Conjectandi del siglo XVIII─ establece que a medida que se realizan un número creciente de experimentos o eventos independientes, la media de los resultados se aproximará al valor esperado o teórico. Esta ley es esencial para comprender cómo los resultados a corto plazo pueden variar significativamente de las tendencias a largo plazo.

.

Imaginemos un fondo de inversión que invierte en una amplia variedad de activos. Durante un trimestre, algunos activos pueden experimentar pérdidas, pero la cartera en su conjunto tiene una tendencia positiva. La Ley de los Grandes Números nos asegura que, a medida que se acumulan más trimestres, la rentabilidad promedio de la cartera se aproximará a la expectativa teórica.

El meollo de la cuestión se sintetiza en la siguiente afirmación de Jakob Bernoulli: “La aritmética de los acontecimientos inciertos es tan exacta como la de la certeza.”

La Ley de los Grandes Números es también el pilar de la industria de los Seguros. A medida que la cartera de asegurados se amplía, las compañías aseguradoras pueden prever con mayor precisión los eventos y establecer primas adecuadas.

Consideremos una compañía de seguros de salud. Al tener un gran número de asegurados, la compañía puede prever con alta certeza la cantidad de reclamaciones médicas que recibirán en un periodo determinado. Esto les permite fijar primas que cubran los costos, generando así beneficios tanto para la compañía como para los asegurados.

La certeza que nos brinda esta ley es refrendada por Warren Buffett, cuando dice: “La Ley de los Grandes Números es el fundamento de la industria de seguros. Nos permite entender y gestionar el riesgo.”

.

Aplicaciones en el Mundo de las Inversiones

Estos conceptos tienen un impacto sustancial en las decisiones de inversión y gestión de carteras:

- Selección de Activos: La Regresión a la Media advierte a los inversores sobre la posible reversión de tendencias extremas en el corto plazo.

- Diversificación y Gestión del Riesgo: La Ley de los Grandes Números respalda la estrategia de diversificación como una forma efectiva de mitigar el riesgo.

- Planificación a Largo Plazo: Ambos conceptos son esenciales para la toma de decisiones a largo plazo, permitiendo a los inversores evitar reacciones impulsivas a fluctuaciones temporales.

Especulación y Protección Financiera

Los especuladores exitosos, como George Soros, reconocen la importancia de la Protección Financiera. Soros, famoso por su papel en la caída de la libra esterlina en 1992, no solo especuló, sino que también utilizó estrategias de protección para mitigar el riesgo asociado con sus posiciones.

Imaginemos a un inversor que ha identificado una oportunidad de inversión en una nueva empresa tecnológica. Si bien está entusiasmado con el potencial de crecimiento, también es consciente de los riesgos inherentes a las startups. Aquí, la adopción de estrategias de Protección Financiera, como la diversificación de la cartera, puede ser crucial para mitigar el riesgo asociado con este tipo de inversiones más volátiles.

Siempre debemos recordar la recomendación de Nassim Taleb: “La Protección Financiera no es solo una estrategia, es una filosofía de vida. Permite a los inversores prosperar en la incertidumbre.”

Regresión a la Media y Ley de los Grandes Números como bases del éxito

La combinación de la Regresión a la Media y la Ley de los Grandes Números forma la base de decisiones financieras informadas y la gestión eficaz del riesgo. En un mundo mundo Volátil, Incierto, Complejo y Ambiguo, la Protección Financiera se convierte en una herramienta invaluable para asegurar la continuidad y el éxito en cualquier empresa o cartera de inversión. Como afirmó Warren Buffett, “la inversión exitosa es sobre la gestión del riesgo, no su eliminación.”

Al comprender y aplicar estos fundamentales conceptos, los empresarios, los inversores, los gestores de riesgos y las personas en general pueden desempeñarse con confianza en el cambiante escenario financiero, construyendo un futuro económico de mayor estabilidad y prosperidad.

Fuente: Ediciones EP, octubre 2023.

Información sobre Gustavo Ibáñez Padilla

Más información:

Medidas de Tendencia Central en el Mundo Financiero

.

.

Desentrañando el Conflicto de Agencia: Los aportes del Distributismo

octubre 12, 2023

Por Gustavo Ibáñez Padilla.

En el entramado complejo de las relaciones económicas, surge el Conflicto de Agencia como un fenómeno determinante. Este concepto denota la disparidad de intereses entre quienes toman decisiones en una organización y aquellos que tienen un interés financiero en ella. Esta discrepancia puede minar la efectividad y la eficiencia de una entidad, ya sea una corporación, una cooperativa o una organización sin fines de lucro. Intentaremos explorar el Conflicto de Agencia y sus implicaciones, desglosando sus ramificaciones en diversas estructuras organizativas. Y luego, para solucionar este dilema, apelaremos a una alternativa arraigada en la Doctrina Social de la Iglesia Católica: el Distributismo. Este paradigma busca suavizar las asperezas del Capitalismo desenfrenado. A través de las perspicaces reflexiones de G. K. Chesterton y Hilaire Belloc, ahondaremos en cómo el Distributismo constituye una respuesta concreta al Conflicto de Agencia.

El Conflicto de Agencia: Desentrañando sus Matices

El Conflicto de Agencia radica en la discrepancia entre los intereses de los dueños de una organización y los individuos que están encargados de tomar decisiones en su nombre. Los accionistas, quienes buscan maximizar su inversión, pueden ver sus intereses en contraposición a los de los gerentes, quienes pueden estar más inclinados a buscar su propio beneficio a corto plazo. Este desencuentro puede ser particularmente evidente en empresas donde los ejecutivos, al no ser propietarios, pueden tener incentivos para maximizar sus propios beneficios, a menudo a expensas de los accionistas.

Un ejemplo simple de Conflicto de Agencia es el caso de un dueño de una pequeña tienda de comestibles que contrata a un gerente para que administre el negocio en su ausencia. El dueño quiere maximizar las ganancias y la eficiencia, mientras que el gerente puede tener incentivos personales diferentes, como obtener un salario alto o tener un horario más flexible. Si el gerente prioriza sus intereses sobre los del dueño, esto podría generar un conflicto de intereses y afectar el rendimiento y la rentabilidad de la tienda.

El Impacto del Conflicto de Agencia en Diferentes Contextos

─Empresas y Sociedades Anónimas: Estas entidades son el caldo de cultivo perfecto para el Conflicto de Agencia. Los accionistas, al no tener un control directo en la gestión, pueden sentirse frustrados si los gerentes no actúan en su interés. Un caso paradigmático es el de la empresa Enron en la década de 1990, donde los directivos llevaron a cabo prácticas fraudulentas que llevaron al colapso de la compañía.

─Cooperativas: Aunque las cooperativas están diseñadas para alinear los intereses de los miembros y los gestores, no están exentas de este conflicto. Por ejemplo, en una cooperativa agrícola, los líderes podrían estar tentados a tomar decisiones que favorezcan a un grupo selecto de miembros en detrimento del bienestar de la comunidad en su conjunto.

─ONGs: Si bien no persiguen fines lucrativos, las ONGs tampoco están inmunes al Conflicto de Agencia. Los líderes y directivos pueden estar tentados a priorizar la expansión y visibilidad de la organización sobre la efectividad en la entrega de servicios o ayuda.

Distributismo: Una Alternativa Arraigada en la Doctrina Social de la Iglesia

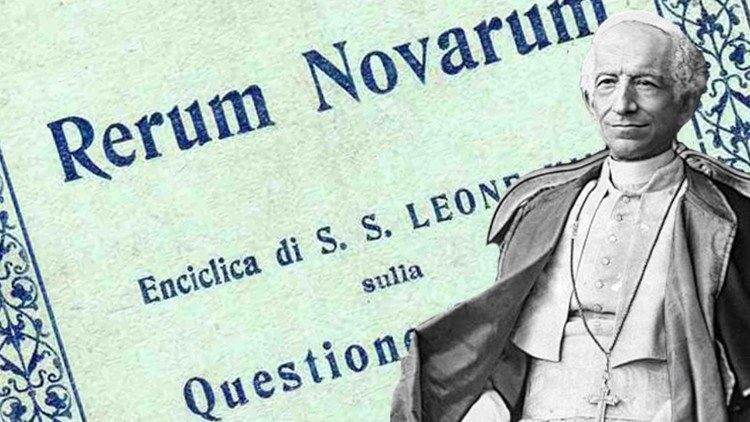

A finales del siglo XIX, el Papa León XIII publicó la encíclica Rerum Novarum («De las cosas nuevas» o «De los cambios políticos», es la trigésimo octava encíclica del papa León XIII y la primera encíclica social de la Iglesia católica), sentando los cimientos del Distributismo. Esta doctrina promueve la distribución equitativa de la propiedad y la riqueza, en contraposición a la concentración excesiva en manos de unos pocos.

La encíclica afirma que “Se halla en la misma ley natural el fundamento y razón de la división de bienes y de la propiedad privada”. Posteriormente, en 1931, el Papa Pio XI expandió estos principios en su encíclica Quadragesimo Anno.

.

El Legado Intelectual de Chesterton y Belloc

G. K. Chesterton y Hilaire Belloc, dos mentes agudas de su tiempo, abrazaron con fervor la causa del Distributismo. Belloc argumentaba que la propiedad de la tierra debería estar dispersa entre la mayor cantidad posible de propietarios, evitando así la opresión y la desigualdad. Chesterton, por su parte, defendía la propiedad descentralizada como medio para preservar la libertad y la dignidad humana. Chesterton expresó este principio de manera clara y contundente: “La propiedad privada es la ley natural del hombre”. También sintetizó el significado del distributismo al afirmar: “Demasiado capitalismo no quiere decir muchos capitalistas, sino muy pocos capitalistas”.

.

Cómo el Distributismo aligera el Conflicto de Agencia

El Distributismo presenta una solución palpable al Conflicto de Agencia al propiciar una estructura económica en la que la propiedad y el control están dispersos entre una amplia base de individuos y familias. Esto fomenta la participación activa y la responsabilidad de los propietarios en la toma de decisiones, reduciendo así el riesgo de intereses divergentes (el concepto: “Atendido por sus propios Dueños”). Un ejemplo ilustrativo es el caso de las cooperativas agrícolas en Emilia-Romaña, Italia, donde la propiedad y gestión colectiva han demostrado ser altamente efectivas para impulsar el desarrollo sostenible y la prosperidad local.

El Rol del Estado como Árbitro: Balanceando la Ecología Económica

Friedrich von Hayek, el destacado economista, sostuvo con perspicacia: “El gobierno tiene la responsabilidad de garantizar un marco legal y económico en el que los individuos puedan prosperar, pero no de dictar resultados específicos”. Este principio condensa la esencia de la Economía de mercado, donde el Estado actúa como árbitro para garantizar la justicia y la equidad, sin coartar la iniciativa individual.

Las funciones principales del Estado deben ser mantener la unión nacional, la paz, el orden, la justicia, la defensa común, el bienestar general y la protección de la libertad de todos los habitantes.

Un Llamado a la Reflexión y la Acción

Al rememorar las lecciones forjadas en el crisol del tiempo, nos vemos compelidos a actuar. No como espectadores pasivos, sino como agentes del cambio. El Conflicto de Agencia no es un destino ineludible, sino un reto que puede ser superado con determinación y sabiduría. A medida que escribimos el próximo capítulo de nuestra historia económica, es imperativo recordar que las lecciones del pasado son faros que nos guían hacia un futuro más equitativo y sostenible para todos. En las palabras del filósofo Albert Schweitzer, “el propósito de la vida es servir, mostrar compasión y hacer la diferencia en la vida de los demás”. Esto, en última instancia, es el núcleo del Distributismo y la clave para mitigar el Conflicto de Agencia en nuestra sociedad. En este camino hacia una economía más equitativa, cada uno de nosotros tiene un papel fundamental que desempeñar, y es nuestro deber colectivo llevar adelante esta transformación hacia un futuro más justo y equitativo.

El Conflicto de Agencia y la propuesta del Distributismo nos instan a reflexionar sobre el tipo de sociedad que deseamos construir. Nos desafían a considerar cómo podemos equilibrar la búsqueda legítima del beneficio individual con la responsabilidad social y el bienestar común. Este equilibrio no es una quimera inalcanzable, sino una meta a la que podemos aspirar colectivamente.

Es crucial reconocer que el camino hacia una economía más distributiva no está exento de desafíos y obstáculos. Requiere una colaboración comprometida entre distintos actores: gobiernos, empresas, organizaciones no gubernamentales y la sociedad civil en su conjunto. En este proceso, el Estado emerge como un árbitro indispensable, garantizando que las reglas del juego sean justas y equitativas para todos los ciudadanos.

Al mirar hacia el futuro, es esencial recordar que no se trata simplemente de cambiar las estructuras económicas, sino también de fomentar un cambio cultural y de valores. Requiere una transformación en la manera en que concebimos el éxito, valorando no solo la acumulación de riqueza individual, sino también el bienestar colectivo y el respeto por la dignidad de cada individuo.

La lección que nos brinda esta reflexión sobre el Conflicto de Agencia y el Distributismo es que tenemos la capacidad y la responsabilidad de dar forma a nuestra economía y sociedad. No somos meros espectadores de fuerzas incontrolables, sino agentes activos del cambio. Podemos aprender de la historia y utilizar ese conocimiento para construir un futuro más equitativo y sostenible.

En palabras del filósofo Edmund Burke, “la sociedad es un contrato eterno entre el pasado, el presente y el futuro”. Este contrato implica una responsabilidad hacia aquellos que nos precedieron, hacia nuestros contemporáneos y hacia las generaciones venideras. Es nuestra tarea honrar este contrato, buscando siempre el bien común y la justicia en nuestras acciones y decisiones.

El paradigma del Distributismo nos recuerda que la economía no es un fin en sí misma, sino un medio para el bienestar y la realización de las personas. Nos desafía a buscar un equilibrio armonioso entre la libertad individual y la responsabilidad colectiva. Si tomamos este desafío en serio y trabajamos juntos en pos de un futuro más justo y equitativo, estaremos escribiendo un capítulo significativo en la historia de la humanidad.

Fuente: Ediciones EP, 07/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Una alternativa: El Distributismo

Distributismo: La búsqueda de una economía equitativa a lo largo de la historia

.

.

Medidas de Tendencia Central en el Mundo Financiero

octubre 12, 2023

Por Gustavo Ibáñez Padilla.

En el dinámico mundo de las finanzas, la clave para tomar decisiones acertadas radica en la capacidad de interpretar y analizar datos de manera rápida y efectiva. En este sentido, las Medidas de tendencia central estadística son herramientas fundamentales. La media, mediana, moda y rango son como brújulas que nos orientan en el vasto océano de la información financiera. Son parámetros estadísticos simples que indican cuál es el centro de un conjunto de datos. Su uso está muy difundido, ya que al resumir un conjunto de datos en un solo valor simplifican el análisis de todo un bloque de información y proporcionan una visión generalizada sobre el mismo.

.

Principales medidas de tendencia central

─La Media: Equilibrio en los Ingresos

La media, también conocida como promedio, es el punto de equilibrio de un conjunto de datos. Es el resultado de sumar todos los valores y luego dividirlos por la cantidad de elementos. Para visualizarlo, imaginemos un grupo de diez profesionales con diferentes niveles de ingresos. Si sumamos todos los sueldos y los dividimos entre diez, obtendremos la media de ingresos del grupo.

Es importante tener en cuenta que la media puede ser influenciada por valores extremos. Si uno de los profesionales tiene un sueldo excepcionalmente alto, este valor puede distorsionar la media y no reflejar la situación financiera real del grupo en su conjunto.

─La Mediana: Estabilidad en los ingresos

A diferencia de la media, la mediana es el valor intermedio de un grupo de números. Se trata del valor que se encuentra en el centro de un conjunto de datos ordenados. Imaginemos un grupo de nueve ejecutivos, esta vez ordenados por sus ingresos de menor a mayor. La mediana será el sueldo del quinto profesional en esta lista.

Lo destacado de la mediana es su resistencia a los valores atípicos. Esto la convierte en una herramienta valiosa para evaluar la estabilidad financiera del grupo. Si uno de los profesionales tiene un ingreso muy alto o muy bajo, la mediana no se ve afectada en la misma medida que la media.

─La Moda: El Favorito en los ingresos

La moda es el valor más frecuente en un conjunto de datos. Es como el favorito de la multitud. Siguiendo con el ejemplo de los ingresos, si cierto sueldo es el más repetido en el grupo de profesionales, entonces ese valor es la moda.

Para ilustrar este punto, imaginemos que en el grupo de diez ejecutivos, cinco de ellos tienen el mismo sueldo mensual. En este caso, ese sueldo específico se convierte en la moda. Esto puede indicar tendencias en los salarios de la industria o en la empresa en la que trabajan.

─El Rango: Variedad en los ingresos

El rango es la diferencia entre el valor más alto y el más bajo en un conjunto de datos. Nos brinda una visión clara de la variedad de resultados posibles. Continuando con el ejemplo de los profesionales, si el ingreso más alto es de U$S100.000 y el más bajo es de U$S30.000, el rango sería de U$S70.000. Esto nos indica que existe una amplia gama de ingresos en el grupo.

En el mundo financiero, el rango es una herramienta esencial para evaluar la volatilidad y el nivel de riesgo asociado a ciertos activos o inversiones. Un rango amplio sugiere una mayor variabilidad en los resultados y, por lo tanto, un mayor nivel de riesgo.

.

El valor de las medidas de tendencia central

Para respaldar la importancia de estos parámetros, el matemático John Allen Paulos señaló: «En un mundo inundado de datos, las medidas de tendencia central son faros que nos guían hacia decisiones más certeras.»

El famoso economista John Maynard Keynes también subrayó la relevancia de estas herramientas al afirmar: «Sin una comprensión profunda de las tendencias centrales de los datos, las decisiones económicas carecen de fundamento sólido.»

Tomando el timón de tus finanzas

Al aplicar estas medidas de tendencia central en el mundo financiero, te empoderas para tomar decisiones más inteligentes y adaptativas. Imagina que estás considerando invertir en dos fondos mutuos. Al analizar sus historiales de rendimiento, puedes usar la mediana para evaluar la estabilidad y la moda para identificar cuál ha sido el favorito del mercado. El rango te proporciona información sobre la variabilidad y el riesgo asociado a cada fondo.

En última instancia, al comprender y aplicar estas herramientas, estás tomando el timón de tus finanzas. No te limitas a navegar por el mar de datos, sino que tienes el poder de dirigir tu curso hacia un futuro financiero más próspero y seguro. Como dijo Martin Gardner, «la comprensión de las tendencias centrales nos brinda una brújula confiable en el laberinto de la información financiera.» ¡Así que adelante, fija el rumbo y emprende tu ruta hacia el éxito financiero!

Fuente: Ediciones EP, 11/10/23.

.

.

La miopía es una enfermedad y no solamente anteojos

octubre 12, 2023

Por Roberto Borrone.

El segundo jueves de octubre de cada año se celebra el Día Mundial de la Visión. Esa fecha fue dispuesta por la Organización Mundial de la Salud (OMS) conjuntamente con la Agencia Internacional de Prevención de la Ceguera (www.iapb.org). Su objetivo es contribuir a la toma de conciencia de las múltiples enfermedades que pueden generar ceguera o discapacidad visual, muchas de las cuales (80%), pueden prevenirse o son pasibles de tratamiento cuando el diagnóstico es precoz.

Enfermedad, según la primera acepción del diccionario de la Real Academia Española, significa “estado producido en un ser vivo por la alteración de la función de uno de sus órganos o de todo el organismo”.

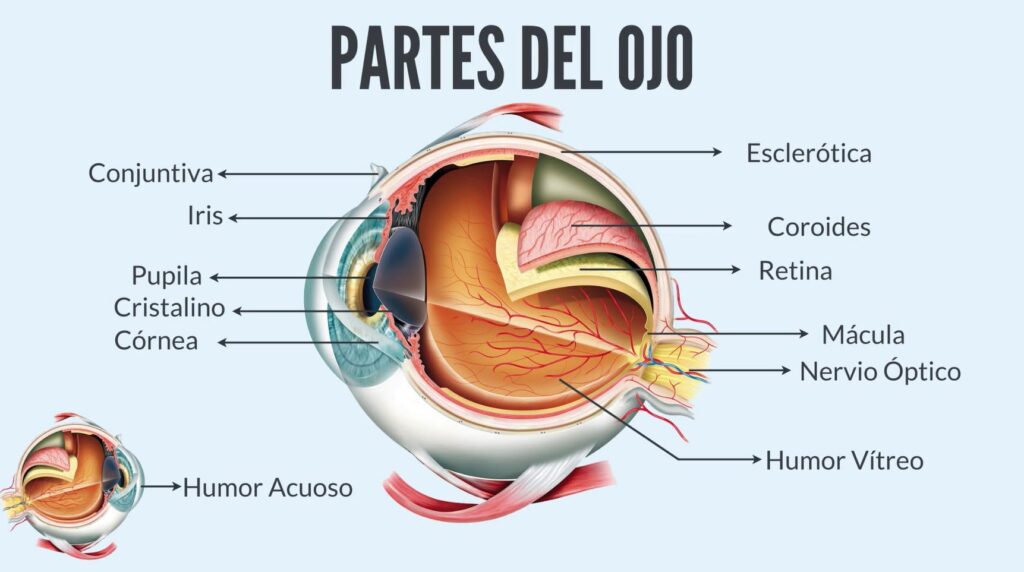

El órgano al cual nos referimos en esta oportunidad es el ojo. Básicamente es un receptor (como una cámara) que responde a un estímulo externo -la luz- y su función es enfocar las imágenes del mundo exterior en una membrana sensible que se denomina retina. Allí las convierte en una señal nerviosa que se transmite, a través del nervio óptico, hasta el centro de la visión en el cerebro, lugar en donde se traduce en una sensación visual. De esta explicación se deduce que una función básica del ojo es enfocar en forma nítida las imágenes en la retina. Si esto no ocurre, -por ejemplo en los ojos con miopía-, estamos ante una “alteración de la función de un órgano”, es decir que estamos ante una enfermedad. Pero esta enfermedad denominada miopía no consiste solamente en no poder enfocar las imágenes distantes, sino que, además, principalmente cuando supera determinados valores, presenta alteraciones estructurales del ojo que en muchos casos generan patologías oculares que pueden comprometer la visión. . En los pacientes miopes, por ejemplo, es mayor la frecuencia de desprendimiento de retina (con riesgo de ceguera). Los miopes tienen, además, un riesgo 3 a 6 veces mayor de padecer glaucoma (hipertensión ocular con riesgo de ceguera). También en ellos es mayor la posibilidad de padecer visión subnormal generada por una enfermedad de la parte central de la retina denominada maculopatía miópica y tienen, además, incrementada la posibilidad de padecer cataratas a una edad inferior a la habitual.

.

En síntesis, un ojo con miopía es un ojo enfermo en su estructura y en su función. Ante un paciente con miopía, el médico oftalmólogo realiza una serie de evaluaciones para descartar la existencia de aquéllas patologías que puede tener un ojo miope. La prescripción de anteojos o de lentes de contacto es sólo un componente entre otros que forman parte de la consulta oftalmológica de un paciente con miopía.

Otros motivos por los que se prescriben anteojos o lentes de contacto como la hipermetropía y el astigmatismo, también reúnen las condiciones para ser considerados una enfermedad. En estos casos, además de la alteración funcional del enfoque (el paciente no ve bien), pueden existir alteraciones estructurales del ojo. Por ejemplo, el riesgo de hipertensión ocular aguda (glaucoma agudo) en ciertos hipermétropes, o la posibilidad de padecer queratocono (la córnea se afina y adquiere la forma de un cono) en los niños y jóvenes que padecen astigmatismo miópico elevado y evolutivo.

En un reciente Congreso de Miopía realizado en la Argentina y presidido por un experto en el tema, el doctor Rafael Iribarren, se puso el acento en aspectos epidemiológicos, de estilo de vida y de tratamiento. En lo epidemiológico se ratificó que la prevalencia de miopía en el mundo se esta acelerando y las previsiones, de seguir la curva actual, es que en el 2050 el 50 % de la población padezca miopía. Por eso se habla de una “epidemia” de miopía. En las áreas urbanas del sudeste asiático, entre el 80 % y el 90% de los niños son miopes al completar su educación secundaria (esto representa un aumento de más del 20 % en la última década, según una revisión Cochrane) En cuanto al estilo de vida se enfatizó la importancia de que los niños pasen al menos 2 horas por día al aire libre o expuestos a la luz natural. Un ojo miope es un ojo más largo que un ojo normal. La longitud de onda de la luz natural desencadena la síntesis de mediadores químicos (neuropsina / dopamina) que regulan el crecimiento del ojo disminuyendo la progresión de la miopía. Un equipo de oftalmólogos argentinos detectó un incremento de la miopía infantil durante la Pandemia debido al encierro en el transcurso del aislamiento obligatorio (Picotti C. y col.). Un dato importante es que los niños con antecedentes familiares de miopía deben ser particularmente controlados. Otra recomendación en niños es limitar el tiempo de exposición a pantallas o de realizar actividades visuales cercanas (principalmente hasta los 5 años de edad). En cuanto al tratamiento, las alternativas para evitar la progresión de la miopía en los niños son, por un lado, farmacológicas (gotas oftálmicas de atropina muy diluida) y, un reciente desarrollo que consiste en anteojos o lentes de contacto especiales multifocales con desenfoque periférico. Estos tratamientos deben ser realizados bajo la prescripción y supervisión de un médico oftalmólogo infantil.

En cuanto a la prevención, es muy importante respetar el cronograma de controles visuales recomendado por la Sociedad Argentina de Oftalmología Infantil (SAOI). Los recién nacidos prematuros de riesgo son evaluados por un médico oftalmólogo en la misma unidad de neonatología y el seguimiento y eventual tratamiento dependerá de los hallazgos. Por otra parte, en los casos de recién nacidos a término y sanos, una vez egresados de la maternidad, deben tener una evaluación ocular de rutina con dilatación de las pupilas en el transcurso de los 2 primeros meses de vida. Estos neonatos sanos son luego examinados a los 6 meses, posteriormente al año, a los 3 años, a los 5 años y luego cada 2 años. Estos exámenes tienen que ser efectuados por un médico/a oftalmólogo preferentemente por un oftalmólogo infantil para detectar precozmente, entre otras enfermedades oculares, una miopía progresiva.

.

En conclusión, son fundamentales los controles médicos oftalmológicos en los niños para detectar a tiempo una miopía progresiva y, además, todo paciente que no ve bien por miopía, hipermetropía y/o astigmatismo, debe ser evaluado también por un médico oftalmólogo dado que son enfermedades de los ojos a las que, en determinados casos, se asocian otras patologías oculares que pueden conducir a una discapacidad visual o una ceguera irreversible.

─El Dr. Roberto Borrone es Profesor adjunto de la cátedra de Oftalmología de la Facultad de Medicina de la UBA y doctor en Medicina (UBA).

Fuente: La Nación, 12/10/23.

Más información:

Los candidatos presidenciales, ante los desafíos del sistema de salud

.

.

Reflexiones sobre el Terrorismo

octubre 7, 2023

Terrorismo: Forma violenta de lucha política, mediante la cual se persigue la destrucción del orden establecido o la creación de un clima de terror e inseguridad susceptible de intimidar a los adversarios o a la población en general.

.

.

.

.

.

.

Especulación Financiera: Lecciones de la historia para el presente

octubre 6, 2023

Por Gustavo Ibáñez Padilla.

La especulación financiera, esa práctica que puede catapultar a fortunas o llevar a la ruina, ha sido una constante en la economía a lo largo de los siglos. Desde los bulliciosos mercados de Ámsterdam en el siglo XVII hasta los modernos rascacielos de Wall Street en la actualidad, la especulación ha sido un fenómeno definitorio de los mercados financieros. A continuación, ahondaremos en este concepto, analizando su utilidad, sus riesgos, los casos emblemáticos que han dejado huella en la historia económica y las enseñanzas que podemos extraer de ellos.

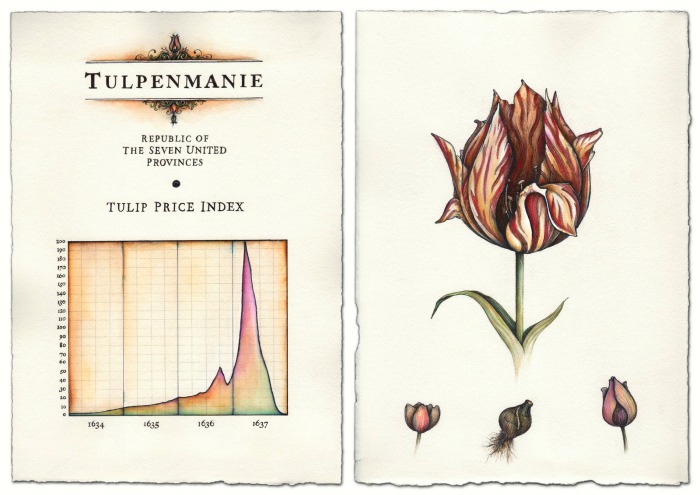

La Manía de los Tulipanes: Ámsterdam, siglo XVII

En el siglo XVII, Ámsterdam era el epicentro del comercio global y los tulipanes, recién introducidos en Europa, se convirtieron en el símbolo del lujo y la exuberancia. Los precios de los bulbos de tulipán subieron a niveles exorbitantes, alimentando la codicia y la especulación. Como señala Edward Chancellor en su obra, Sálvese quien pueda. Una historia de la especulación financiera, «los bulbos se convirtieron en un símbolo de estatus, y el comercio de tulipanes se asemejaba más a una forma de juego de azar que a una inversión racional». El furor por los tulipanes llegó a todas las clases sociales, los ricos para poseerlos y admirarlos, los comerciantes y especuladores para comerciar y conseguir enormes beneficios. Finalmente, en 1637, la burbuja estalló, dejando a los especuladores empobrecidos y marcando un hito en la historia financiera.

.

La Compañía de los Mares del Sur: Londres, siglo XVIII

A mediados del siglo XVIII, la Compañía de los Mares del Sur atrajo a inversores con la promesa de riquezas provenientes del comercio con las colonias sudamericanas. La fiebre especulativa alcanzó su punto máximo cuando las acciones de la compañía se dispararon a niveles astronómicos. Sin embargo, esta euforia fue efímera y, como el famoso estadista británico Sir Robert Walpole advirtió, «todos pueden ganar dinero cuando el precio de las acciones sube; la habilidad consiste en retirarse antes de que todo colapse». El colapso de la compañía y la posterior crisis financiera enseñaron la importancia de la prudencia y la evaluación de riesgos en el mundo de las finanzas. «Puedo predecir el movimiento de los cuerpos celestes, pero no la locura de las gentes«, se lamentaba Isaac Newton al observar que sus ahorros se habían esfumado por causa de esta burbuja.

La Manía Ferroviaria: Gran Bretaña, década de 1840

En la década de 1840, el boom de los ferrocarriles en Gran Bretaña –el símil de nuestra actual internet– atrapó la fiebre especulativa de la época. Se construyeron líneas férreas a un ritmo frenético, con inversores ansiosos por participar en lo que parecía un negocio seguro. Sin embargo, como advirtió el empresario George Hudson –el rey del ferrocarril–, «los inversores deben recordar que un tren puede ir a cualquier parte, pero también puede descarrilarse». Muchos de estos proyectos resultaron ser inviables, dejando a los inversores con enormes pérdidas y subrayando la importancia de la diligencia debida en la toma de decisiones financieras.

.

Michael Robert Milken y los Bonos Basura: Década de 1980

En la década de 1980, Michael Robert Milken emergió como una figura central en el mundo de las finanzas, popularizando los ‘bonos basura’ (bonos con mala calificación crediticia) y revolucionando el mercado de deuda corporativa. Como el mismo Milken afirmó, «los bonos basura no son basura si el emisor paga». Sin embargo, su legado está manchado por acusaciones de prácticas ilegales y escándalos financieros. En 1990, M. R. Milken fue condenado a diez años de cárcel por impulsar un método fraudulento de financiación corporativa. El caso Milken ilustra la delgada línea entre la innovación financiera y el abuso, y la necesidad de una supervisión efectiva en los mercados.

.

Baburu Keikila: La Burbuja Bursátil e Inmobiliaria de Japón (1986-1991)

En el Japón de finales de los años 80, la economía estaba en pleno auge, y los precios de los activos alcanzaron niveles estratosféricos. Como el economista John Kenneth Galbraith advirtió, «las burbujas siempre son acompañadas por el deseo de obtener algo por nada». Durante el boom especulativo, Tokio se convirtió en la Bolsa más grande del mundo y la de Osaka relegó a la de Londres al cuarto lugar. La burbuja, alimentada por una euforia colectiva, finalmente estalló, dejando una economía desolada y marcando una década de estancamiento económico conocida como la ‘Década Perdida’. Este episodio sirve como un recordatorio contundente de los peligros de la sobrevaloración y la importancia de la estabilidad a largo plazo sobre las ganancias a corto plazo.

La Crisis Subprime de 2008

La crisis financiera de 2008 es una de las páginas más oscuras en la historia económica moderna, un recordatorio vívido de los peligros inherentes a la especulación descontrolada. Como el economista Joseph Stiglitz advirtió en aquel momento, «las burbujas siempre son peligrosas y la complacencia es el enemigo». Todo comenzó con el auge de los préstamos hipotecarios de alto riesgo en los Estados Unidos. Instituciones financieras, motivadas por las ganancias rápidas, otorgaron préstamos a prestatarios con historiales crediticios precarios. Esto condujo a la creación de complejos productos financieros como los CDO (Obligaciones de Deuda Colateralizada), que agrupaban estos préstamos y los vendían a inversores globales.

El economista Nouriel Roubini señaló con claridad que «la fragilidad del sistema financiero global estaba enraizada en la falta de supervisión y regulación efectivas». Además, la creencia generalizada en la estabilidad del mercado inmobiliario exacerbó la complacencia de los inversores y prestamistas. En 2007, los impagos de los prestatarios subprime desencadenaron una cascada de eventos que llevaron al colapso de gigantes financieros como el banco de inversión Lehman Brothers en 2008. Esta crisis se extendió rápidamente por todo el sistema financiero, lo que resultó en una profunda recesión global.

Según el economista Paul Krugman, «fue un recordatorio doloroso de que los mercados no siempre se autorregulan y que la intervención del gobierno es esencial para prevenir excesos». Innumerable cantidad de personas perdieron sus empleos, hogares y ahorros, dejando una cicatriz duradera en la economía mundial. La burbuja subprime de 2008 es una cruda advertencia de los peligros de la especulación sin fundamentos sólidos y de la importancia de la supervisión y regulación efectiva en los mercados financieros. Como el economista Robert Shiller enfatizó, «la historia nos dice que las burbujas siempre han existido, pero también nos dice que podemos aprender de ellas».

.

Lecciones del Pasado para el Presente

La historia de la especulación financiera está llena de altibajos, con episodios de auge y colapso que han dejado una marca indeleble en la economía global. Estos casos emblemáticos ilustran los riesgos de la exuberancia irracional y la importancia de una regulación adecuada para mantener la integridad de los mercados.

La especulación puede ser una herramienta valiosa para fomentar la innovación y el crecimiento económico, pero el pasado pone en evidencia la necesidad de una regulación diligente y una supervisión efectiva para evitar excesos y abusos.

En última instancia, la especulación financiera es una fuerza poderosa que debe ser manejada con precaución y responsabilidad. La historia nos brinda lecciones claras sobre los peligros de la euforia irracional y la importancia de mantener una perspectiva a largo plazo. A medida que enfrentamos los desafíos económicos del presente, es crucial recordar estas lecciones y aplicarlas en la toma de decisiones financieras para construir un futuro más estable y sostenible.

Fuente: Ediciones EP, 06/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

España: Los Pueblos Fantasma producto de la Burbuja Inmbiliaria

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

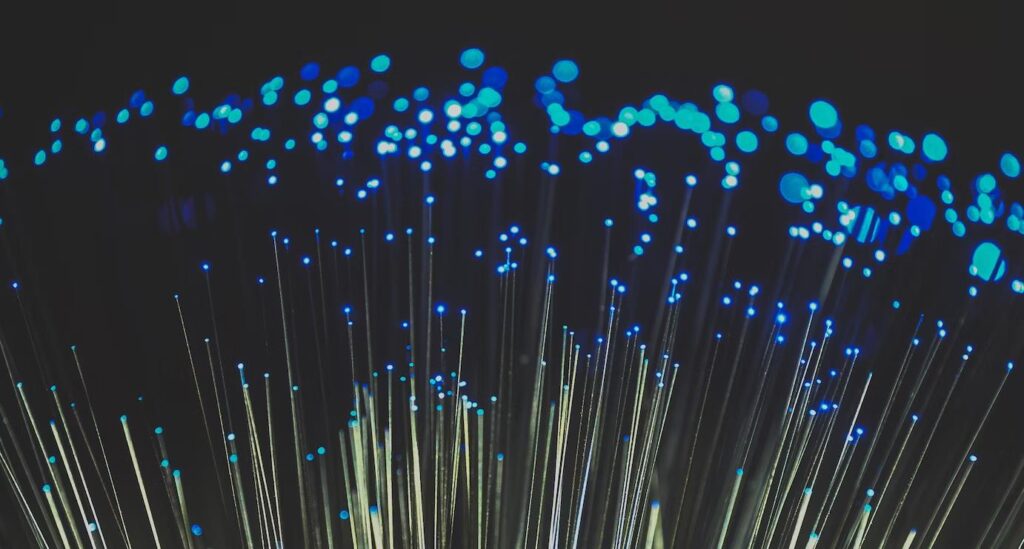

Internet a fibra óptica: conectarse a alta velocidad

octubre 5, 2023

Internet por fibra óptica es la forma más eficiente de conectarse. Es la tecnología de banda ancha fija que concentra el mayor nivel de inversiones en el mundo, justamente por las ventajas que ofrece: estabilidad en la conexión, mínima incidencia de microcortes y velocidad superior a lo que puede ofrecer el cablemódem, la otra tecnología de conectividad extendida en la Argentina.

.

¿Qué es internet por fibra óptica?

Desde el punto de vista técnico, la fibra óptica usa fibras de vidrio pequeñas que, agrupadas, forman un cable. El material es transparente y está diseñado para transmitir grandes volúmenes de información a enormes distancias y alta velocidad.

A diferencia del cablemódem, cuya transmisión está basada en la electricidad, la fibra óptica para internet se basa en la luz guiada para lograr ese objetivo. Es lo que le brinda mayor estabilidad a la conexión.

En la Argentina, sobre más de 11,1 millones de conexiones de banda ancha, algo más de 3 millones funcionaban con internet fibra óptica hasta finales de 2022, según los datos del Ente Nacional de Comunicaciones (Enacom). Esto equivale a casi un 30 por ciento del total de los accesos fijos. El mayor despliegue se concentra en los mayores conglomerados urbanos.

Todo para crecer

Estas cifras muestran que internet por fibra óptica aún tiene mucho para crecer pues, pese a ser la tecnología que presenta los mayores niveles de crecimiento, todavía equivale a la mitad de lo que representa el cablemódem, la tecnología dominante.

Quienes tienen la posibilidad de contratar internet por fibra óptica no lo dudan: tienen claro que ganarán en velocidad pero, sobre todo, en calidad de conexión porque se olvidarán de los microcortes, molestos cuando se está realizando una operación bancaria -porque hay que empezar todo de nuevo- o cuando se está mirando una serie vía streaming, y de repente el video se congela hasta que vuelve a enganchar correctamente a la red.

.

Por eso es importante tener en consideración que aquellas personas que, por su trabajo, dependen de internet deben contar con la mejor tecnología de conectividad. Y es, al menos hasta ahora, la de fibra óptica la que garantiza la mayor seguridad.

Otra ventaja de la fibra óptica es que permite montar diversos servicios sobre esa infraestructura. Sumarle la telefonía, la televisión, o señales premium de contenidos es posible gracias a la capacidad que brinda esta tecnología.

Los planes de internet por fibra óptica que ofrecen las compañías que proveen este servicio siempre están atados al Wi-Fi. Es decir, junto con la conectividad fija se suma el router que distribuirá la señal que viene por el cable de fibra óptica hasta el domicilio y lo distribuye en modo inalámbrico por todo el hogar.

Servicios en combo

La telefonía fija se agrega casi por añadidura, porque es muy fácil para la compañía sumar el servicio de telefonía fija. Lo mismo sucede con la televisión. Además de estar incorporada al servicio de banda ancha fija, la televisión en alta definición (TV HD) es posible elegir la cantidad de señales de TV que se quieren tener, como si se tratase de un servicio un poco más personalizado.

Internet por fibra óptica ofrece accesos con diversas velocidades. Los más básicos arrancan en los 50 MB de velocidad pero la mayoría ya se ubica desde los 100 megas de velocidad hasta alcanzar, en algunos casos, máximos de 1 GB.

.

Más allá de la velocidad, lo importante es saber para qué se va a usar la conectividad de fibra óptica, y qué cosas conviene contratar si el servicio viene en combo con la telefonía fija y/o con la televisión. Lo que sí se debe tener en cuenta siempre es la conveniencia del Wi-Fi porque ayuda a tener bien distribuida la señal por el hogar.

El internet por fibra óptica junto con la televisión es otro punto a tener en cuenta porque, además de los canales tradicionales de TV, suele incluir alternativas para acceder a señales premium de streaming, como Amazon Prime o HBO, de manera gratuita durante un tiempo antes de decidir contratarlas. Es una gran ventaja en tiempos en los que cada peso que se tiene se cuida como si fuera oro.

Fuente: Ediciones EP, 05/10/23.

.

.