Esquema Ponzi, el fraude financiero que acecha a los incautos

octubre 7, 2024 · Imprimir este artículo

Por Gustavo Ibáñez Padilla.

El Esquema Ponzi es una de las estafas financieras más notorias y persistentes en la historia económica. A lo largo del tiempo, millones de personas han sido engañadas por promesas de retornos extraordinarios, solo para descubrir que estaban atrapadas en un sistema insostenible. Este tipo de fraude, popularizado por el estafador italiano Carlo Ponzi a principios del siglo XX, sigue siendo una amenaza latente, adaptándose a las circunstancias modernas y desafiando la regulación financiera.

Carlo Ponzi (1882-1949), famoso delincuente de origen italiano especializado en estafas financieras.

.

¿Qué es un Esquema Ponzi?

Un Esquema Ponzi es un modelo de inversión fraudulento en el cual los rendimientos que se prometen a los inversionistas no provienen de ninguna actividad económica real o rentable, sino de los aportes de nuevos participantes. En lugar de generar ingresos legítimos, el organizador utiliza el dinero de los inversionistas recientes para pagar los rendimientos a los primeros inversionistas. Esta dinámica solo puede sostenerse mientras siga entrando suficiente dinero nuevo al sistema. Cuando las inversiones frescas disminuyen, el esquema colapsa, y la mayoría de los participantes pierden todo su capital.

Uno de los aspectos más atractivos de este tipo de fraude es la promesa de altos rendimientos en un corto plazo, una oferta irresistible para quienes buscan maximizar sus ganancias sin riesgos aparentes. Sin embargo, detrás de esas promesas se esconde un mecanismo que tarde o temprano conduce a la quiebra, ya que la estructura piramidal no tiene una base económica sólida.

.

Características de las Estafas piramidales

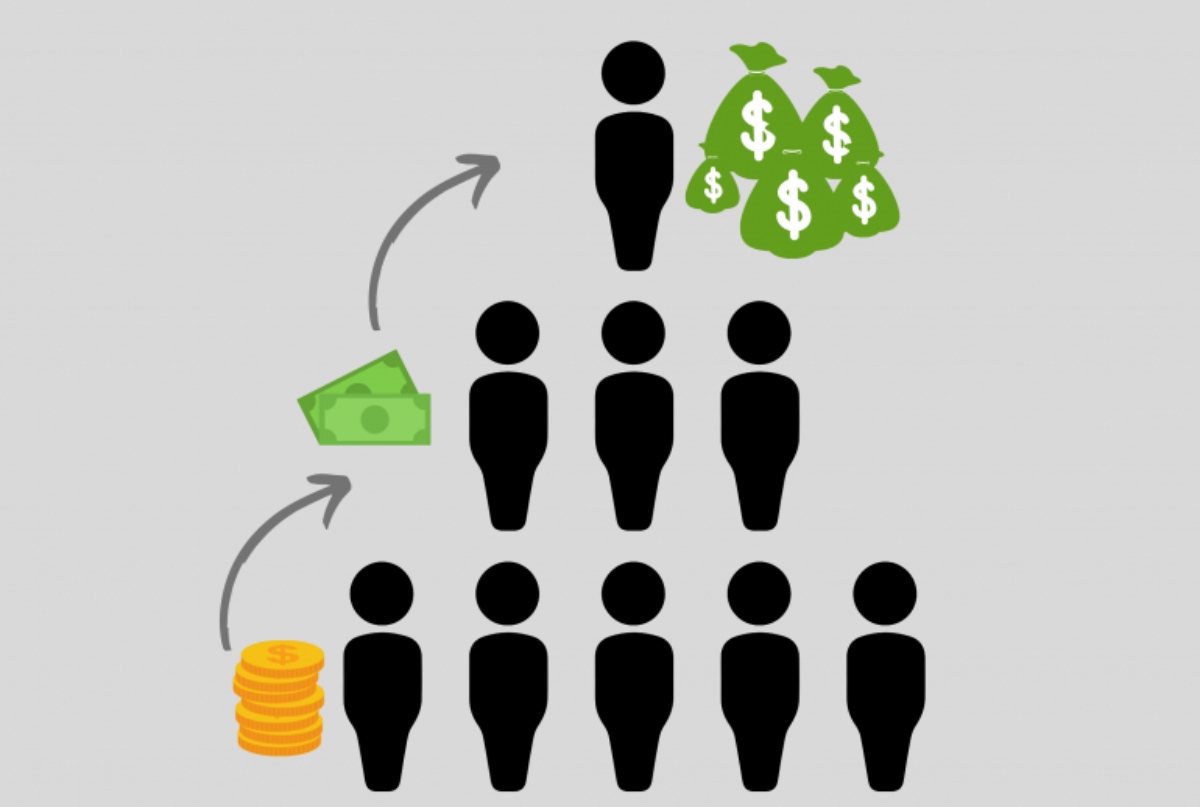

Las Estafas piramidales comparten muchas características con el Esquema Ponzi, pero presentan algunas diferencias. En un fraude piramidal, los participantes no solo aportan dinero, sino que se les incentiva a reclutar a más personas. Cada nuevo miembro aporta una cantidad de dinero que se distribuye entre los miembros de niveles superiores. A medida que la pirámide crece, se vuelve insostenible debido a que eventualmente se agotan las personas dispuestas a participar. Como resultado, aquellos que se encuentran en los niveles inferiores pierden su inversión, mientras que solo unos pocos en la cima obtienen beneficios.

Tanto en el Esquema Ponzi como en las pirámides, la ilusión de sostenibilidad desaparece en el momento en que el flujo de nuevos inversionistas se detiene. Este colapso es inevitable, ya que no hay una actividad económica real generando ingresos.

.

Señales de alerta

Identificar un Esquema Ponzi o una Estafa piramidal no siempre es sencillo, ya que los organizadores suelen utilizar tácticas sofisticadas para ganarse la confianza de los inversionistas. Sin embargo, existen varias señales de alerta que pueden ayudar a reconocer estos fraudes:

-Promesas de retornos extraordinarios: Si una inversión garantiza rendimientos muy por encima del promedio de mercado y en un corto plazo, es motivo para desconfiar.

-Falta de transparencia: Los esquemas Ponzi tienden a operar en la sombra, con poca o ninguna información clara sobre cómo se generan los rendimientos.

-Pagos constantes sin importar las condiciones del mercado: En un entorno financiero normal, los rendimientos varían en función de las condiciones económicas. Si los pagos son constantes, sin importar las fluctuaciones del mercado, es una señal de alarma.

-Incentivos para reclutar más participantes: En las estafas piramidales, la presión para atraer nuevos miembros es una característica clave.

-Operaciones no reguladas: Los esquemas Ponzi suelen operar fuera de los marcos regulatorios tradicionales, lo que significa que no están supervisados por ninguna autoridad financiera competente.

Diferencias con otros fraudes financieros

Aunque los esquemas Ponzi y las Estafas piramidales son particularmente dañinos, existen otras formas de fraude financiero que presentan características diferentes. Las estafas de inversión tradicionales pueden involucrar proyectos falsos, ventas de productos inexistentes o manipulación de información para engañar a los inversionistas. En estos casos, aunque el engaño también puede resultar en pérdidas financieras, no necesariamente dependen de la estructura piramidal de nuevos participantes para mantenerse.

Por otro lado, las Burbujas especulativas también pueden ser confundidas con esquemas Ponzi debido a las ganancias rápidas que parecen prometer, pero estas surgen del comportamiento especulativo del mercado y no de un fraude premeditado. Un ejemplo histórico es la Burbuja de los Tulipanes en el siglo XVII, en la cual los precios de los bulbos de tulipán alcanzaron valores astronómicos antes de colapsar.

Ejemplos históricos: Lecciones que no aprendimos

El caso muy famoso de un esquema Ponzi es el de Bernard Madoff, un gestor de fondos que defraudó a inversores por un monto de aproximadamente 65.000 millones de dólares. Madoff, durante más de una década, operó un esquema Ponzi en el cual las ganancias de los nuevos clientes eran utilizadas para pagar los rendimientos prometidos a los antiguos. La estafa se derrumbó en 2008, cuando la crisis financiera mundial hizo que muchos inversionistas intentaran retirar sus fondos simultáneamente. En 2009 fue sentenciado en estados Unidos a 150 años en prisión y falleció en prisión, por causas naturales, en 2021.

Otro caso relevante y que dio origen al nombre es el de Carlo Ponzi, quien en 1920 prometió a sus inversionistas un rendimiento del 50% en 45 días mediante la compra y venta de cupones postales internacionales. Aunque su fraude fue descubierto en menos de un año, logró estafar a miles de personas y dejó un legado que aún perdura en la terminología financiera.

Según un estudio de la Comisión Federal de Comercio (FTC) de Estados Unidos, los Esquemas piramidales y Ponzi representan más del 30% de las denuncias de fraude financiero. Además, las estafas piramidales tienen una tasa de colapso de casi el 100%, lo que significa que, en la gran mayoría de los casos, los participantes pierden su dinero.

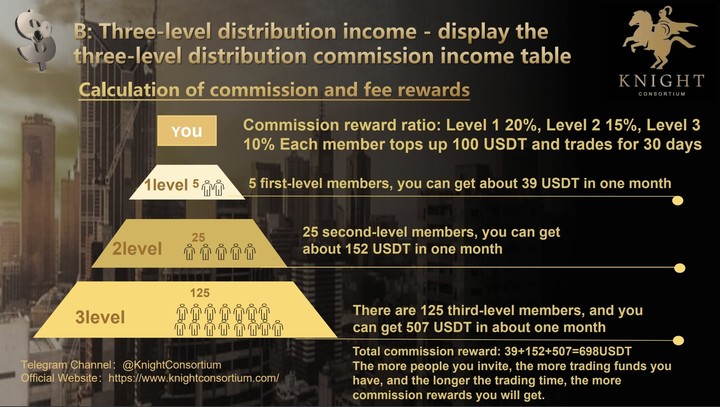

Más recientemente y operando en nuestro país, podemos citar a Knight Consortium, Generación Zoe, Cositorto, Adhemar Capital, Hope Funds, Curatola, El Telar de la abundancia… No importa el nombre, los incautos caen solos víctimas de su propia avaricia.

.

La importancia de la Educación Financiera y la debida diligencia

Uno de los factores clave que facilita la proliferación de Esquemas Ponzi es la falta de Educación Financiera entre los inversores. La incapacidad para identificar un fraude antes de involucrarse en él a menudo se debe a la falta de conocimientos básicos sobre cómo funcionan las inversiones legítimas. La educación financiera empodera a las personas para hacer preguntas críticas, exigir transparencia y realizar un análisis exhaustivo antes de comprometer su dinero.

La debida diligencia (due diligence) es fundamental en cualquier inversión. Los inversionistas deben investigar a fondo las credenciales de los gestores de fondos, verificar si la empresa está registrada y supervisada por las autoridades reguladoras, y cuestionar cualquier promesa de altos retornos sin riesgos. Como suele repetir el célebre inversor Warren Buffett, “no hay almuerzos gratis en la economía”. Si algo suena demasiado bueno para ser verdad, probablemente lo sea.

Cómo combatir este flagelo

Para combatir los Esquemas Ponzi y las Estafas piramidales, es esencial una mayor supervisión financiera y una mayor conciencia social. Los gobiernos y los organismos reguladores deben implementar medidas más estrictas para detectar y desmantelar estos fraudes antes de que se propaguen, pero los ciudadanos también deben asumir un rol activo en su propia protección.

Las herramientas digitales actuales ofrecen mayores posibilidades de transparencia y supervisión, y pueden ser utilizadas para identificar patrones sospechosos en las operaciones financieras. Sin embargo, ningún sistema es completamente infalible si los individuos no están debidamente informados.

En conclusión, la Educación Financiera es la piedra angular para prevenir estos engaños. Invertir tiempo en aprender sobre cómo funcionan los mercados, las regulaciones y las inversiones es una forma eficaz de evitar caer en trampas que pueden destruir vidas enteras. Es responsabilidad de todos los ciudadanos no solo proteger su propio capital, sino también contribuir a la construcción de una economía más ética y sostenible, en la cual los fraudes como el Esquema Ponzi no encuentren espacio para prosperar.

.

Fuente: Ediciones EP, 07/10/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

¡Cuidado con las estafas Ponzi!

Ponzi, Madoff, Blaksley: Variaciones de la estafa piramidal

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Knight Consortium, esquema de la estafa (2024)

.

.

[…] Esquema Ponzi, el fraude financiero que acecha a los incautos […]

[…] Esquema Ponzi, el fraude financiero que acecha a los incautos […]