Fallo Judicial: No es delito llevar dinero para comprar dólares en una cueva

agosto 17, 2022

La Cámara en lo Penal Económico liberó a un hombre que llevaba dólares en su auto y dijo que eran para comprar dólares en la cueva de un amigo

Por Dolores Olveira.

La Justicia sobreseyó completamente a una persona acusada de Lavado de Dinero por transportar fondos en efectivo en su auto para, según sus propias declaraciones, comprar dólares en la «cueva» de un amigo.

En el reciente fallo «H., K. A», la sala B de la Cámara en lo Penal Económico, confirmó el sobreseimiento de una persona acusada del delito de Lavado de activos, por transportar dinero en efectivo en su vehículo para, presuntamente, cambiar dólares en una «cueva», según publicó Errepar.

Los dólares de la discordia y la causa

La causa tiene origen en una requisa policial practicada sobre el vehículo en el que se trasladaba K. A. H., a quien se detuvo al advertir que llevaba consigo dinero en efectivo que, según sus propias palabras, se trataba de «casi medio millón de pesos y estaba yendo a la cueva de un amigo a comprar dólares».

Cuando le llegaron las actuaciones policiales, la fiscalía solicitó que se encuadre la situación en la figura de lavado de activos.

Sin embargo, el Juez de primera instancia dispuso el sobreseimiento total del imputado, al considerar que no se encontraban verificados los elementos necesarios para tener por acreditado el delito.

El Juez añadió, que los antecedentes que registraba K. A. H. no habilitaban a presumir un origen ilícito al dinero secuestrado y que tampoco se encontraba acreditado que ese dinero fuera a ser introducido en el mercado a través de alguna operación que le diera origen lícito.

El juez sobreseyó en forma total al sospechoso de Lavado de dinero

El Fiscal apeló a la Cámara, por considerar que los elementos probatorios resultaban suficientes para tener por acreditado la sospecha sobre el origen ilícito del dinero

Sostuvo que «habría quedado verificada la incapacidad económica del imputado, que aquél no tendría una actividad lícita registrada, y que la suma secuestrada no estaba declarada ante el fisco nacional».

También mencionó los antecedentes penales del hombre, quien había sido condenado como partícipe secundario del delito de tenencia de estupefacientes con fines de comercialización.

La Cámara rechazó los argumentos del fiscal

Los Jueces de Cámara Roberto Hornos y Carolina Robiglio fueron en la misma línea que el Juez de la instancia previa, y confirmaron el sobreseimiento del acusado.

En su voto, la Jueza Robiglio concluyó que no se encuentra acreditado ni siquiera por indicios, que el dinero en cuestión tuviera como destino ser introducido en el mercado a través de alguna operación que le diera apariencia de origen lícito.

Agregó que no se advierten medidas de prueba pendientes de producción por las que pudiera eventualmente acreditarse el delito, por lo que la sentencia de primera instancia «resulta ajustada a derecho y debe ser confirmada».

Por su parte, el Juez Hornos puso el acento en el procedimiento policial inicial y señaló que los funcionarios policiales que participaron «no habrían actuado en el marco de las facultades prevencionales que les concede el Código Penal«.

Los policías encontraron el dinero más allá de sus potestades de prevención

«En el caso no se verifica la concurrencia de circunstancias que, objetiva y razonablemente, hayan tenido entidad suficiente para sospechar la posible comisión de hecho ilícito alguno, así como tampoco para presumir que el imputado ocultase elementos provenientes o destinados a la comisión de un delito», consideró.

Según el camarista, «no llega a comprenderse de manera acabada de qué modo el personal policial pudo advertir ‘a simple vista’ el dinero que, conforme surge del acta, se hallaba ubicado en los bolsillos de una campera que se encontraba sobre el asiento del acompañante en el interior del vehículo en el que se trasladaba K. A. H.».

Y agregó que «en tanto la tenencia de dinero en efectivo no evidencia necesariamente la comisión presunta de un hecho ilícito, no se advierte que estas circunstancias objetivas constituyeran en el caso motivos» para la actuación policial.

De este modo, la sala B de la Cámara en lo Penal Económico confirmó el sobreseimiento.

Fuente: iprofesional.com, 16/08/22

Más información:

Primer condenado en Argentina por Lavado de Dinero empleando Bitcoins

.

.

Economía global turbulenta

julio 19, 2022

El año 2022 muestra una economía global turbulenta.

La pandemia del Covid-19 dejó secuelas en la economía global.

Volvió la inflación.

La invasión rusa a Ucrania empeoró las cosas…

El costo de la energía se descontrola por causa de la guerra.

Se complica la situación inmobiliaria en China.

Los líderes mundiales dan muestras de debilidad.

Las criptomonedas están en crisis.

Abundan los Esquemas Ponzi.

Es tiempo de invertir en forma cuidadosa y procurando seguridad.

Es momento de contar con un sólido asesoramiento financiero.

.

.

Ruja Ignatova y la gran estafa de OneCoin

julio 6, 2022

De reina de las criptomonedas a cabeza de “los más buscados”

Ruja Ignatova, la empresaria que consiguió captar inversiones por más de 4.000 millones de dólares a través de OneCoin, está en busca y captura por Fraude y Lavado de dinero

/cloudfront-eu-central-1.images.arcpublishing.com/prisa/27VCDM5V3JGANIKGHV65JATILM.jpg)

Por Antonio Ortuño. El País.

Las criptomonedas representan una ilusión de riquezas instantáneas muy propia del siglo XXI. Dinero digital que puede adquirirse por centavos y venderse, a la vuelta de un tiempo, en miles: así se promueven. Son, de algún a manera, la actualización de la fiebre del oro o la nueva búsqueda de El Dorado. Algunos las consideran una herramienta para romper con la dominación de los grandes bancos y entidades financieras, puesto que solo la oferta y la demanda deciden las fluctuaciones de una criptomoneda, y no un Estado, banco central o compañía. Para otros, se trata de una burbuja especulativa más, una estafa para captar personas ambiciosas, pero cándidas, que guarda más de una similitud con los esquemas piramidales. No faltan en el tablero presidentes, como ocurre con el salvadoreño Nayib Bukele, que apuesten el destino de su Gobierno al éxito del bitcoin, la criptomoneda más conocida y popular. Y tampoco faltan historias turbias, como la de la ciudadana búlgaro alemana Ruja Ignatova, conocida como la “cripto-reina”, evadida desde 2017 y a quien el FBI colocó, la semana pasada, en lo alto de su lista de personas más buscadas, junto a varios narcotraficantes y homicidas de primer orden (la Europol había hecho lo mismo unas semanas antes).

A Ignatova se le acusa de fraude y lavado de dinero, pues fue la fundadora y cabeza de OneCoin, una criptomoneda lanzada en 2014 y que consiguió captar inversiones por más de 4.000 millones de dólares, según investigaciones de la cadena pública británica BBC, antes de que se hiciera evidente que no tenía manera de operar. Ignatova no se presentó en una reunión con promotores de su empresa que se realizaría en Lisboa, Portugal, en octubre de 2017. Días después, según consta en registros policiacos, abordó un vuelo rumbo a Atenas. Desde entonces no se sabe nada de ella. Las autoridades recibieron decenas de denuncias y se vieron obligadas a indagar. Dos promotores de la criptomoneda, por cierto, fueron encontrados muertos en julio de 2020 en Mazatlán, México. Se sucedieron también una serie de condenas para colegas suyos en lugares como Singapur y Estados Unidos.

Muchos de quienes invirtieron dinero en OneCoin fueron seducidos por la personalidad firme y carismática de su propietaria y convencidos por su currículo académico, que incluía un doctorado en Derecho por la prestigiosa Universidad de Contanza, en Alemania, ubicada en el estado de Baden-Württemberg, en donde Ruja se asentó desde niña, luego de que su familia migrara desde Bulgaria. La mujer aseguraba, además, haber trabajado en la prestigiosa consultora McKinsey e incluso haber cursado estudios en Oxford.

Lo que no sabían quienes le confiaron sus ahorros era que Ignatova contaba con un prontuario criminal previo. Ella y su padre adquirieron una empresa en 2012 y al poco tiempo la declararon en quiebra en circunstancias dudosas. Recibieron una condena de cárcel suspendida y una amonestación. De poco sirvió, porque en 2013 estuvo involucrada, en un papel principal, en una estafa con criptomonedas llamadas BigCoin y luego BNA. Ambas captaron una base de clientes provenientes de China y ambas colapsaron al momento del lanzamiento.

Ahí le nació a Ignatova la idea de OneCoin. Con notable cinismo, se presentó como creadora de un esquema novedoso en el mar de criptomonedas que comenzaron a brotar luego de Bitcoin y consiguió reunir un océano de recursos. Es muy recordada una presentación pública suya en la Wembley Arena, ante una multitud, en la que aseguró que OneCoin barrería a Bitcoin y los demás del mercado. Salió de allí ovacionada y millonaria.

Solo que no. OneCoin nunca operó, era imposible convertir la moneda en dinero real, y ni siquiera, según las autoridades, contaba con una blockchain, es decir, la estructura de datos segura que toda “cripto” necesita para funcionar, y que garantiza que no pueda ser falsificada o mal utilizada.

El hermano de Ignatova, Konstanin, uno de sus principales apoyos en la estafa, fue detenido en Estados Unidos en 2019 y alcanzó un acuerdo con los furiosos inversionistas de OneCoin para evitar una condena de hasta 90 años de prisión. Ruja, sin embargo, sigue evadida. Las teorías sobre su paradero son múltiples. Algunos la dan por muerta; otros piensan que se hizo cirugías estéticas y aún sigue allí, escondida y potencialmente lista para intentar un nuevo golpe.

Fuente: elpais.com, 04/07/22

.

.

Un pésimo trimestre para las criptomonedas

julio 1, 2022

El trágico trimestre de las criptomonedas: de Terra a Three Arrows Capital

El bitcoin ha perdido alrededor del 58% de su valor en los últimos tres meses.

Por Bolsamanía.

No ha sido el mejor trimestre para el Bitcoin. La mayor criptodivisa del mundo perdió alrededor del 58% de su valor en los últimos tres meses, borrando del mercado de criptodivisas cerca de 1,2 billones de dólares (U$S 1.200.000.000.000)

Entre tanto, algunas plataformas de comercio de criptomonedas han anunciado múltiples despidos para intentar salvar los muebles. Es el caso de Coinbase, que anunció que rescindiría al 18% de su plantilla para «asegurarnos el poder mantenernos saludables durante esta recesión económica».

Uno de los principales motivos que han llevado a este crash ha sido la presión macroeconómica, consecuencia de la lucha de la Reserva Federal (Fed) y otros bancos centrales para intentar contener una inflación desatada que ha provocado el temor a una recesión. El temor se ha trasladado a los mercados, con, por ejemplo, el Nasdaq perdiendo un 22,4% en el segundo trimestre, su peor dato trimestral desde 2008.

En el centro de este desplome también podemos encontrar el colapso de TerraUSD y su token hermano, Luna. La stablecoin no estaba respaldada por activos reales, sino por un algoritmo y un complejo sistema que acabó fallando y perdiendo su vinculación con el dólar, provocando la desaparición del token.

Relacionado con esto, Three Arrows Capital, uno de los fondos de cobertura más activos en las inversiones en criptomonedas, sufrió el desplome de Terra. Recientemente se ha sabido que 3AC ha incumplido un préstamo por valor de más de 670 millones de dólares. La plataforma de negociación de criptomonedas Voyager Digital ha sido la encargada de emitir un aviso a través del cual ha indicado que el fondo no ha pagado un préstamo de 350 millones de dólares y 15.250 bitcoin, por un valor de alrededor de 323 millones de dólares, según el mercado actual. En consecuencia, la compañía ha entrado en suspensión de pagos.

Asimismo, el prestamista de criptomonedas Celsius pausó los retiros para sus clientes en junio. Celsius congeló repentinamente los retiros en las primeras horas del lunes 13, junto con los intercambios y las transferencias. Esta decisión vino acompañada de informes que sugieren que la compañía está contratando abogados de reestructuración debido a los crecientes problemas financieros. El jueves 16, Celsius dijo en un blog que estaba tomando «medidas importantes para preservar y proteger los activos y explorar las opciones disponibles».

Fuente: bolsamania.com, 01/07/22

El crash del mercado de las criptomonedas es provocado por la disminución de liquidez en los mercados globales por las subidas de las tasas de interés y al endurecimiento cuantitativo (Quantitative Tightening QT) de la Reserva Federal de EEUU (Fed). El dinero fácil de la Fed bombeó las subidas de los mercados globales y las criptomonedas en los últimos dos años, pero lo contrario ha significado que los inversores se vean obligados a liquidar sus posiciones, especialmente en los activos de mayor riesgo.

Los analistas coinciden en advertir que tanto Bitcoin (BTC) como Ethereum (ETH) se enfrentan a riesgos de un desplome aún mayor.

Más información:

Las Burbujas Financieras

Una historia de la especulación financiera

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

¿Qué son las criptomonedas y cuáles son las opciones más elegidas en Argentina?

enero 19, 2022

Los cambios en el mundo financiero no esperan a nadie, avanzan constantemente con el uso de nuevas tecnologías e innovaciones. En ese contexto mundial, saber qué son las criptomonedas se volvió casi una necesidad en una sociedad donde la inflación actual lleva a impulsar nuevos mercados en los cuales invertir y ahorrar.

Fuente: https://unsplash.com/photos/EM3BTKStjiA

De acuerdo al índice que publicó este año Financial Times diseñado por el sitio dedicado a blockchain, Chainalysis, la Argentina se ubica en el puesto número nueve de todos los países del mundo que tienen una “intensidad de adopción” por la compra de monedas virtuales. El aumento de la demanda de criptomonedas en Argentina, vuelve imprescindible saber ¿qué son las criptomonedas?

¿Qué son las criptomonedas y cómo funcionan?

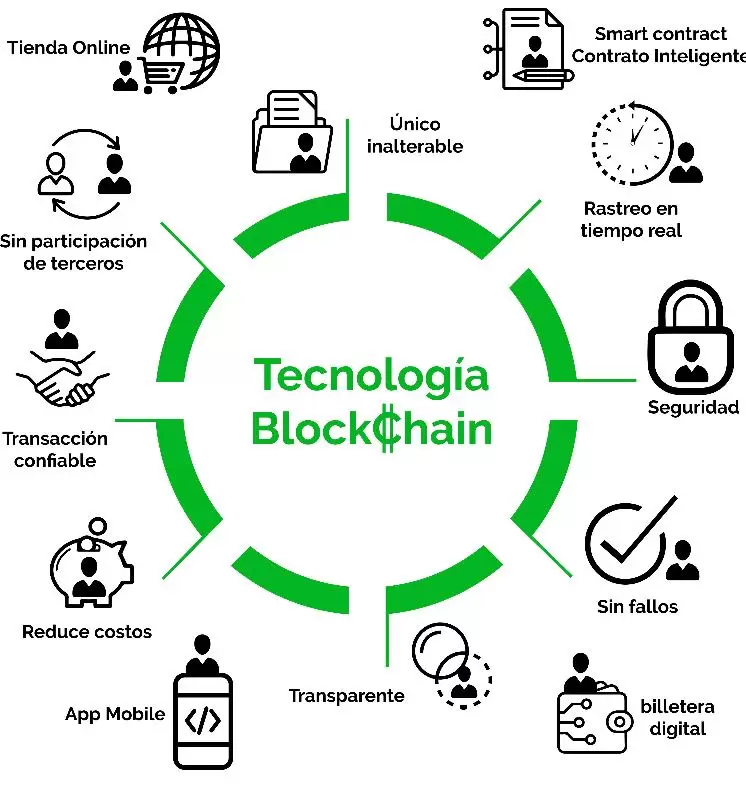

Las criptomonedas son monedas digitales que se intercambian en plataformas virtuales dedicadas al trading online. Uno de los sitios que se dedican a las transacciones en línea es Libertex que cuenta con más de 20 años de experiencia en finanzas. Operan las 24 horas del día y ofrecen ayuda para principiantes y traders.

Las criptomonedas se pueden comprar a cualquier hora del día y desde cualquier lugar del país. Lo único que el usuario necesita es una computadora, celular o tablet y una conexión a internet. Es una gran ventaja porque el inversor ahorra tiempo e ingresa a la plataforma cuando puede, sin cumplir horarios fijos.

A modo de explicación, el intercambio de criptomonedas funciona por medio de un sistema de internet P2 o peer to peer, llamado red de pares. La transacción ocurre cuando dos usuarios se conectan en el mismo momento y realizan la compraventa a través de dos computadoras descentralizadas, conectadas por nodos enlazados.

Todo se gestiona a través del sistema blockchain o cadena de bloques. Opera de igual forma que un libro contable donde quedan registradas todas las operaciones que realiza el inversor tanto de compra como de venta. Cada vez que se realiza una nueva acción se agrega al libro pero no se puede borrar ninguna de las operaciones anteriores. Tiene sistema de seguridad de criptografía que protege toda la transacción y el dinero.

Fuente: https://unsplash.com/photos/JjjSPPzzpkU

¿Por qué invertir en criptomonedas?

Invertir en criptomonedas tiene una serie de características que ningún otro mercado financiero actual tiene:

- Desregulada: Las criptomonedas operan al margen de los bancos. Los precios de cotización se generan por la confianza de los inversionistas y la relación de la oferta con la demanda. Las cripto están desreguladas de instituciones financieras, como el Banco Central. Eso permite que no se vea afectada por la inflación del país.

- Descentralizada: También se encuentran desligadas de gobiernos. Por lo tanto, las relaciones geopolíticas no influyen en la cotización de las criptomonedas como sí tienen implicancia en otros activos tales como divisas o commodities.

- Elegís la hora y el lugar: Los mercados operan las 24 horas, por lo que el trader puede elegir la hora en la que desea invertir y el lugar donde lo realiza. Lo puede hacer desde su propio hogar sin tener que correr a una oficina para gestionar la transacción de manera presencial.

- Tecnología avanzada: El sistema de blockchain y criptografía protege toda la operación de principio a fin.

Fuente: https://unsplash.com/photos/VkRq5w3asCA

Opciones más elegidas en Argentina

En Libertex todos los interesados en invertir en criptomonedas encontrarán gráficos actualizados de cotización de precios en tiempo real. Es una herramienta que permite analizar los valores y compararlos con los meses anteriores. Además, ofrece un listado con las principales criptomonedas del mercado que son:

Bitcoin: Es la primera criptomoneda del mundo. Se creó en el 2009 y actualmente sigue siendo la más elegida mundialmente. Puede procesar hasta 7 transacciones por segundo.

.

Ethereum: Es cuarto en la lista de Libertex, además de su fuerte rentabilidad cuenta con una infraestructura que permite generar nuevos proyectos y cuenta con un sistema de pagos, un navegador y un lenguaje de programación propio.

.

XRP: Es la criptomoneda de Ripple y, además, es un sistema bancario y una red de pago digital para concretar transacciones.

.

Fuente: Ediciones EP, 2022.

.

.

¿Sirven las criptomonedas?

diciembre 16, 2021

Silvio Micali: ¿qué sentido tiene invertir en criptomonedas?

Silvio es una de las personalidades más reconocidas a nivel mundial en el mundo de las criptomonedas, es ganador del premio Turing y desarrolló y fundó Algorand

Por Gonzalo Martínez Mosquera.

¿Qué sentido tiene ahorrar en criptomonedas? Esa fue la pregunta que le hice la semana pasada a Silvio Micali en el evento realizado en el Campo Argentino de Polo que organizó la gente de AgroToken, esa stablecoin colateralizada en productos agrícolas como la soja y que fue cofundada por el polista Eduardo Novillo Astrada.

Silvio es una de las personalidades más reconocidas a nivel mundial en el mundo de las criptomonedas, es ganador del premio Turing y desarrolló y fundó Algorand, una de las blockchains de mayor crecimiento en los últimos tiempos. Es una red que elige a los validadores en base a un sorteo criptográfico descentralizado, lo que le permite lograr altas velocidades a costos superbajos.

Cuando le hice aquella consulta no me refería a las razones actuales para invertir en criptos. Personalmente creo que la enorme mayoría de las personas que compran criptos lo hacen por razones especulativas, esperando que suban de precio. La pregunta en realidad estaba pensada para aquel momento en que las criptos dejen de ser una moda y el motivo «especulación por la novedad» deje de ser tan preponderante.

Ordenado y metódico, aunque también muy simpático y carismático, enumeró dos razones por las cuales él considera que la gente estaría dispuesta a mantener sus ahorros en Algos (la moneda nativa de Algorand) o en cualquier otra criptomoneda. La primera razón fue que las criptos son una «currency» descentralizada que no estará en manos de un gobierno. La segunda es que ese dinero sería programable.

Quiero centrarme primero en la primera de las dos y, específicamente, en la palabra «currency». No tengo tan claro cuál sería la traducción correcta de esa palabra, sería algo más que simplemente moneda e incluiría, además, que tenga aceptación y sea utilizada en el mercado. El problema con usar esa palabra es que mete en una misma bolsa a las criptomonedas con las monedas nacionales emitidas por Estados cuando, según algunos, son esencialmente distintas. Las segundas tienen una demanda coercitiva para el pago de impuestos, lo cual genera que sobrevivan incluso en períodos de altísima inflación: pensemos sino en los bolívares venezolanos o en los pesos argentinos.

Por otro lado, salvo por los últimos meses, la norma en el mundo es el de las inflaciones muy bajas y, por lo tanto, las monedas nacionales se presentan como un refugio mucho más estable que las criptomonedas, cuya volatilidad es bien conocida.

El problema entonces con usar la palabra «currency» es que le estamos otorgando a las cripto características que no tienen. Se vuelve entonces necesario hacernos la pregunta que le hice a Micali: ¿qué sentido tendrá ahorrar en Algos (una vez que el factor especulativo desaparezca)?

Cuando uno compra la acción de una empresa, lo que está adquiriendo es la propiedad de parte de aquella, que vende productos y/o servicios con el objetivo de obtener una renta, lo que en definitiva le retribuirá dividendos al tenedor de dicha acción. Si bien más de uno dirá que los precios actuales de las acciones en Estados Unidos también tienen un alto componente especulativo, esas acciones al menos tienen un «fundamental» que le da una razón de ser al hecho de tener un valor monetario.

¿Cuál sería entonces el «fundamental» detrás del valor de las criptos si aceptáramos que son esencialmente distintas a las monedas nacionales? Una razón podría ser, por ejemplo, que para usar la blockchain uno debe adquirir la criptomoneda con la cual pagará las transacciones y, por lo tanto, eso genera una demanda que le da un valor a dicha cripto. Es algo así como las fichas de un casino, uno no puede ir y apostar sus pesos sino que antes tiene que demandar las fichas. En el caso de las blockchain, la diferencia es que la emisión de esas «fichas» es limitada.

Esa parece una buena razón fundamental, ¿no es cierto? Pero claro, el problema es que cuanto más eficiente sea la red y, por tanto, más económicas sean las transacciones, menor será la demanda por esas criptos y, por lo tanto, menor será su precio. Es un problema que no tienen Bitcoin ni Ethereum (esta última, por ahora, hasta que pase a Proof of Stake) dado que su alta ineficiencia genera una saturación de la red que eleva el costo de sus transacciones.

Sigue siendo una incógnita que por ahora sigo sin poder contestar y que, como expliqué, desafiará a las redes más eficientes.

Es esa eficiencia que es necesaria para poder soportar la alta demanda que se genera para el uso de las redes a medida que van creciendo. Algunas como Algorand la han resuelto con el sorteo descentralizado, otras como Solana utilizan el «Proof of History».

Esta última fue vulnerada la semana pasada con un ataque «DDOS» (Denial of Service) y la razón es simple: dado que los derechos a validar transacciones se otorgan en base a la historia de utilización de la red y dado que esa historia es conocida por todos, uno puede estimar con bastante probabilidad de acierto quién será el próximo validador y atacarlo lo cual implica una baja seguridad en esa blockchain. Más allá de la necesidad de ahorro en las monedas nativas, que afecta a todas las redes, será fundamental también entender qué tecnologías son las más apropiadas.

Respecto a la segunda razón de Micali: «tener un dinero programable». El problema es que las stablecoins que viven en las mismas blockchains también son dinero programable. Y si aceptamos que la gente prefiere transaccionar en monedas estables, entonces claramente preferirá tener un dinero programable estable. Pareciera algo contradictorio, el éxito de las stablecoins atenta contra las mismas monedas nativas cuya demanda es necesaria para asegurar a aquellas stablecoins. Es un dilema que deberán resolver.

Una de esas stablecoins que pareciera tener un futuro muy promisorio es USDP, el criptodólar emitido por Paxos que cuenta con una licencia del Estado de Nueva York, lo que le da un marco de seriedad regulatoria que la hace muy atractiva para los peces grandes de la industria de los pagos. Es la misma que eligieron PayPal y Mercado Pago (como vimos la semana pasada) y que ahora será utilizada por WhatsApp en Estados Unidos como instrumento para su wallet Novi.

Algo que me sorprendió gratamente de Micali es lo que mostró La Nación en una entrevista que emitieron el viernes pasado. Según la misma, el italiano dice que «Una de cada tres grandes ideas que recibimos viene de Argentina«. Recordemos que hay solo un argentino cada 180 habitantes en el planeta. Eso me hace pensar si será buena idea querer desarrollar, por ejemplo, la industria del calzado nacional en vez de intentar impulsar la industria de las ideas. Tema para otra columna.

Lo cierto es que el ecosistema seguirá depurándose y que sólo quedarán aquellas blockchain que logren mantener un alto grado de eficiencia (para la función que quieran cumplir) y que tengan detrás una comunidad que esté dispuesta a sostenerla, incluso con su capacidad de ahorro.

Fuente: eleconomista.com.ar, 2021.

.

.

El futuro de las criptomonedas, según Silvio Micali

diciembre 13, 2021

Qué pasará con las criptomonedas según Silvio Micali, matemático e investigador del Instituto Tecnológico de Massachusetts

Por Alejandro Tejero Vacas, para Télam.

El coinventor de muchos de los protocolos que hoy son base para la criptografía moderna, Silvio Micali sostuvo que la tecnología blockchain será un motor del crecimiento económico, pero que la criptomoneda mas famosa del mundo no forma parte de ese esquema, porque «con Bitcoin sólo se puede hacer especulación».

Matemático, investigador del Instituto Tecnológico de Massachusetts (MIT) y coinventor de muchos de los protocolos que hoy son base para la criptografía moderna, Silvio Micali sostuvo que la tecnología blockchain será un motor del crecimiento económico, pero que la criptomoneda mas famosa del mundo no forma parte de ese esquema, porque «con Bitcoin sólo se puede hacer especulación».

Concentrado desde hace décadas en hacer más eficientes y seguras las transacciones a nivel mundial, Micali fundó en 2017 Algorand (ALGO), una de las principales plataformas blockchain del mundo con la que, asegura, se resuelven los problemas de escalabilidad, seguridad y eficiencia energética que tienen Bitcoin (BTC) y otras plataformas similares en el mundo cripto.

«Bitcoin no es la tecnología que va a hacer una diferencia real por el mundo», afirmó Micali en una entrevista con Télam y otros medios, en la que reconoció a BTC el mérito de «haber sido la primera» en aplicar la tecnología blockchain, pero que no por eso deja de ser una plataforma «centralizada», «sucia» e insegura.https://8e3adbd453aa01826b41ccc1280f85c8.safeframe.googlesyndication.com/safeframe/1-0-38/html/container.html

«Soy un gran defensor del poder de blockchain y creo que Bitcoin tienen el mérito de ser el primero pero no es el tipo de blockchain que ambiciono para el mundo, no es una plataforma que traiga transparencia y crecimiento económico y oportunidades para el conjunto de la sociedad», dijo Micali.

En este sentido, agregó: «Con Bitcoin sólo se puede hacer especulación. Sólo puedo comprar Bitcoin al principio del año y, más tarde, venderlo y esperar que sea a un mayor precio».

Micali cargó contra el bajo nivel de operaciones que permite la plataforma de Bitcoin (apenas 16 por segundo) que son «demasiado pocas si quiero usar esa red para comprar pan o hacer transacciones financieras», el hecho de que sólo «dos pools de minería controlan la mayor parte de la emisión» y su alta demanda de energía para hacer funcionar las supercomputadoras que mantienen activa a la red en todo el mundo.

«Esto es opuesto a la descentralización. Es una red extremadamente centralizada, muy cara, perjudicial para el medio ambiente y para sólo un activo: el propio Bitcoin. Por eso, no es la tecnología que va a hacer una diferencia real por el mundo. El ser una reserva de valor al final del día no es suficiente», afirmó Micali.

A un año del comienzo de la euforia mundial por las criptomonedas, que llevó a Bitcoin a triplicar su mayor precio histórico y al conjunto del mercado cripto a superar los 2,5 billones de dólares de cotización, el matemático italiano aseguró no estar interesado en el precio de ALGO ni en el de BTC, sino en en las aplicaciones que se le dará a la tecnología en la forma en la que personas y empresas realizan transacciones diarias en el mundo.

«Creo que deberías poder poner todo tipo de activos en una blockchain como activos financieros, inmobiliarios o de todo tipo. Pero si tienes una red con sólo un activo (como el caso de Bitcoin) no hay que sorprenderse cuando se vuelva un juego especulativo», aseguró.

En cambio, el interés de Micali pasa por que la tecnología blockchain pueda proveer infraestructura para el desarrollo económico y hacer más eficientes procesos que hoy son muy costosos: «El 6% del producto bruto global se va en fricciones financieras. Es demasiado. Ahí hay una gran oportunidad para mejorar».

De visita por la región, Micali se reunió esta semana en Uruguay con su presidente, Luis Lacalle Pou, y con el jefe de gobierno de la Ciudad de Buenos Aires, Horacio Rodríguez Larrreta, con quienes habló sobre las posibilidades de aplicar tecnología blockchain en distintas funcionalidades de gobierno, como el caso de Colombia, donde su pasaporte sanitario corre sobre la plataforma de Algorand.

Los cambios que está trayendo estas nuevas tecnologías, como la posibilidad de encriptar e individualizar activos de todo tipo -desde commodities hasta obras de arte-, realizar contratos inteligentes de liquidación inmediata o acceder a préstamos colateralizados están camino a volverse moneda corriente en los próximos años.

Al respecto, afirmó: «Creo que la ventana de tiempo que tienen los reguladores no es infinita porque la gente va a querer hacer operaciones de este tipo, sin importar lo que digan los reguladores y, si no se hace nada, lo que habrá es una mala blockchain va a ocupar ese lugar y el problema para los reguladores es que, en este caso, no tendrán una oficina que clausurar».

Uno de los cambios que más le atrae a Micali es la posibilidad de hacer «pagos bidireccionales» a través de blockchain, es decir, una única transacción en la que la persona que ofrece un bien y quien lo paga reciben lo que desean en apenas segundos con un costo por operación muy bajo.

«Existe una diferencia muy clara entre pago unilateral o bidireccional. En Algorand yo sé que si te pago algo a vos, en 4,4 segundos voy a recibir lo que quería con un costo por la operación de una fracción de centavo. Puedo pagarte en lo que quiera: en dólares, en euros o en lo que quiera. Por eso, será el pagador el que quiera acceder a este tipo de servicios, porque con éstos se asegura que tendrá por lo que pagó», explicó Micali.

«Una vez que se entienda esto, ¿quién volvería a elegir pagos unilaterales?», preguntó el matemático.

Atraído por los múltiples proyectos que llegaban desde la Argentina, Micali decidió invertir recientemente en Agrotoken, una empresa local que provee a los productores agropecuarios la posibilidad de tokenizar -digitalizar e identificar inequívocamente un activo en una blockchain- sus cosechas de soja, trigo y maíz para así poder venderlas cuando deseen de forma inmediata en unidades muy pequeñas, ya que cada token representa a una tonelada de cada grano y puede dividirse en hasta 10.000 partes.

«Me enamoré con la visión y con una oportunidad de billones de dólares», dijo Micali sobre el producto argentino que, aseveró, «es algo revolucionario para el mundo».

«Le permite liquidez al productor para conseguir un puñado de granos que puede vender y que puede mover por una fracción de un centavo. Es muy eficiente. Creo que esto será un gran impulso para la economía argentina», afirmó.

Apenas el 0,1% de las más de 15.000 criptomonedas y tokens en circulación en todo el mundo subsistirán en los próximos años según estimó Micali, En medio de un boom del mundo cripto, con la emisión de nuevos tokens ligados a juegos, plataformas de intercambio o hasta incluso memes de mascotas o animales, Micali sostuvo que este mundo vive una euforia similar a la que ocurrió con Internet a principios del siglo XXI, y que sólo las mejores plataformas serán las que subsistan.

«El mundo no necesita 10 mil blockchains. Pero tampoco creo que éste sea un caso en el que el ganador se lleva todo. Siempre es bueno tener alternativas y es un buen signo de desarrollo que haya competencia, pero pueden ser 10 blockchains, a los sumo 20, las que tengan sentido y quieran ser usadas para alojar allí aplicaciones», aseguró Micali en diálogo con Télam y otros medios.

«Vamos a ver una consolidación y muchas de ellas van a desaparecer», aseguró. En la actualidad hay 15.501 criptomonedas y tokens que circulan en casi 450 exchanges (casas de cambio virtuales) en todo el mundo, según el portal especializado Coinmarketcap, una cifra que a principios de año era de menos de 10 mil y que crece día a día.

«Si recordamos el inicio de Internet, había muchas empresas punto com pero, al final, quedaron sólo algunas compañías como Microsoft o Google que siguen hasta hoy en día. Es interesante el hecho de que esas empresas no hayan sido las primeras. ¿Recuerdan AOL? Son empresas que desaparecieron. Google no fue la primera pero tenía una mejor tecnología que hoy es de gran ayuda para ellos mismos y para el resto del mundo», explicó el matemático italiano.

En ese sentido, ALGO está en el puesto número 20 en capitalización de mercado cripto, con casi US$ 10.000 millones en valor de todas sus unidades en circulación, unas 20 veces más el volumen de dinero que representaba apenas un año atrás.

«Nosotros no fuimos los primeros (Algorand se fundó en 2017) pero apostamos a tener la tecnología, seguridad y escalabilidad correctas. Estamos buscando ser una de estas blockchains de largo plazo y por eso no estamos basados sobre otra red, como podría ser Ethereum o Bitcoin, sino que tenemos nuestra propia plataforma y tecnología y forma de colaborar con otras redes», concluyó.

Fuente: forbesargentina.com, 11/12/21.

.

.

La adicción a las criptomonedas, ¿una epidemia silenciosa?

noviembre 4, 2021

“Pensé que estaba enloqueciendo”: La adicción a las criptomonedas, ¿Una epidemia silenciosa?

.

Matt Danzico supo que tenía un serio problema cuando empezó a ver logos de criptomonedas en los envoltorios de los productos del supermercado. Se vio arrastrado por el furor por las monedas digitales durante la pandemia, lo que rápidamente se convirtió en obsesión.

“Pasaba noches en vela dando vueltas en la cama, intentando sacarme los gráficos de la cabeza”, contó el diseñador y periodista visual radicado en Barcelona. “Pensé que estaba enloqueciendo”.

Criptomonedas como bitcoin y ethereum son conocidas por su volatilidad, y Danzico, de 39 años, vio cómo el “dinero de años” era “ganado y perdido en un período de tiempo corto”.

Sus emociones vivieron la misma montaña rusa, agravado por el hecho de que especulaba en medio del confinamiento por el covid-19. Su esposa notó que se volvía ansioso e irritable.PUBLICIDAD

Danzico se niega a especificar el daño que el experimento causó a sus finanzas, y le basta admitir que “para nuestra cuenta bancaria fue malo”.

Al reflexionar meses después durante una visita a Estados Unidos, este norteamericano se siente aliviado de superar su adicción más o menos rápidamente.

Pero con el crecimiento de las criptomonedas, Danzico teme que se estén produciendo experiencias más graves que la suya en todo el mundo.

“Estamos hablando de decenas de millones de personas que operan con criptomonedas”, señaló.

“Si una pequeña fracción de esas personas se enganchan, sería un enorme potencial de crisis mentales a una escala que no creo que el mundo haya visto antes”, alertó.

.

– El oscuro cripto Twitter –

Danzico señala que basta mirar Twitter, donde se congregan los ‘criptoentusiastas’, para entender las consecuencias en la salud mental de la inestabilidad crónica de las monedas digitales.

Tuits de “personas que discuten su depresión profunda, pensamientos extremos de aislamiento y suicidio” suelen acompañar la depreciación de las monedas virtuales.

En septiembre se viralizó en Twitter la historia de un checo y su intento desastroso de enriquecer con criptomonedas, al endeudarse cada vez más para recuperarse de sus pérdidas.

Deprimido y sin casa, se sintió demasiado avergonzado para pedir ayuda.

“Cuando llamé a mi madre le dije que estaba bien, que tenía un buen empleo, un lugar donde dormir, etc. En realidad estaba pasando hambre”, escribió el usuario llamado Jirka, quien ahora intenta reconstruir su vida.

Preocupado por su propia experiencia y otras contadas en línea, Danzico comenzó a investigar sobre la criptoadicción, y publicó sus hallazgos en el sitio de noticias cripto Cointelegraph.

Encontró un solo estudio de pequeña escala sobre la criptoadicción en Turquía, y pocos terapeutas que ofrecen ayuda, de Tailandia a Estados Unidos.

Los expertos ven el fenómeno como una forma de adicción a las apuestas, y señalan semejanzas con los operadores de Wall Street cuyas inversiones pueden ser descontroladas.

Castle Craig, una clínica de rehabilitación en Escocia, describe la criptoadicción como una “epidemia moderna”.

EL problema es más frecuente entre los hombres, señaló la clínica en su sitio web, pero “esto podría deberse a que las mujeres operan en criptomonedas menos que los hombres”.

.

– Terapia fotográfica –

Para Danzico, es “alarmante” que no haya más ayuda especializada. Parte del problema, sospecha, es que la gente no se ha dado cuenta de cuánto se ha generalizado la especulación con criptomonedas.

La plataforma Crypto.com calculó en julio que 221 millones de personas operaban en todo el mundo. La cifra se había duplicado en seis meses, cuando millones comenzaron a incursionar en esta actividad mientras estaban en casa durante la pandemia.

Fue solo después de comenzar él mismo a operar que Danzico se percató de que había operadores en todas partes.

Un vecino gritaba cada vez que ethereum subía de valor, y veía a jóvenes en la calle angustiados con un gráfico cripto en la pantalla de su teléfono móvil.

Danzico superó el hábito al canalizar su obsesión hacia la fotografía. Encontrar una manera de expresar cómo había sido absorbido “de alguna forma me permitió superarlo”, dijo.

Danzico aún posee recursos cripto y cree que las finanzas descentralizadas tienen un futuro brillante, pero quiere que la sociedad asuma lo que considera como “una enorme crisis de salud mental”.

“Hay chicos que literalmente se están volviendo millonarios en la casa de sus padres, y luego lo pierden todo antes de ir a cenar”, dijo. “Debemos empezar a tratar este tema”.

Fuente: AFP. lapatilla.com

Más información:

A 90 años de la gran crisis de 1929

Una historia de la especulación financiera

.

.

¿Con qué respaldo cuenta Tether?

julio 22, 2021

Criptomonedas: se acerca un cisne negro

Este puede ser el hecho financiero más destacado del año. Es importantísimo que leas toda la nota. Voy a explicar qué es un stablecoin y dónde está el peligro para todo el sistema financiero global.

Las stablecoins son un tipo de activo digital cuyo valor está vinculado al de otro activo. Hay una creencia de que estas monedas son intrínsecamente estables porque están «completamente respaldadas» (collateralized). La pregunta es: ¿respaldadas con qué? Acá comienzan los riegos.

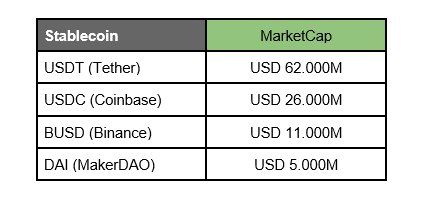

Las principales stablecoins tienen un valor de mercado superior a los u$s 100.000 millones.

Antes de seguir, si querés mejorar los resultados de tus inversiones, te invito a que te descargues gratis una guía 100% práctica con los mejores consejos para invertir que acumulé en más de 25 años de experiencia. La podés descargar en este link: Carta financiera.

La más popular es Tether que mantiene una relación 1 a 1 con el dólar estadounidense. Cada Tether emitido tiene respaldo en dólares y equivalentes. Y justamente el problema es que esos equivalentes podrían valer menos que un dólar, lo que haría que Tether valiera menos que un dólar.

El Tether (como todas las stablecoins) busca tener lo mejor del mundo cripto sin la volatilidad salvaje. Por eso busca ser “algo así” como una convertibilidad cripto: 1 Tether = 1 Dólar.

Agreguemos que Tether es el principal vehículo utilizado para comprar todas las criptomonedas y enseguida podemos imaginar consecuencias catastróficas si esta convertibilidad es vulnerada.

Según estimaciones, el 60% de las transacciones de Bitcoin pasan primero por Tether (USDT).

Tether tiene una capitalización bursátil (cantidad de monedas emitidas multiplicadas por el precio) de USD 62.000 millones. Las preguntas que surgen son: ¿Cómo se respalda ese dinero? ¿Qué garantías hay? ¿Hay riesgos? Veamos.

La empresa que emite los USDT se llama Tether y asegura que está comprometida con mantener en su balance la misma cantidad de dólares en reserva que los que se emitieron.

Pero los datos revelan que no es correcta la presunción de que mantienen 1 a 1 la relación dólar físico/USDT emitido. Según una indagación de la Fiscal General de Nueva York se demostró que no fue siempre así. De hecho, la empresa fue suspendida y se vio obligada a pagar multas por 18,5 millones de dólares.

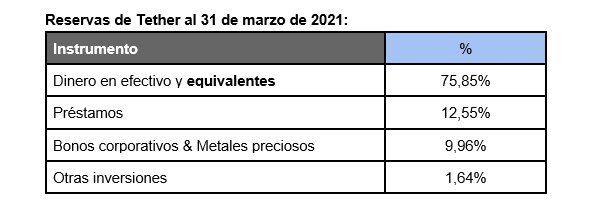

Como se puede ver en la tabla, más del 75% de las reservas son “Dinero cash y equivalentes” y el resto se divide en préstamos, bonos corporativos, metales preciosos y otras inversiones. Ya se parte de la base de que el 100% no es dinero cash, o sea la presunción del respaldo 1 a 1 no es cierta.

Queda claro que el valor de los préstamos, los bonos corporativos o los metales preciosos podría caer, rompiendo la relación de 1 a 1 entre Tether y el dólar.

Pero prestemos también atención a la composición de ese 75% “cash y equivalentes”:

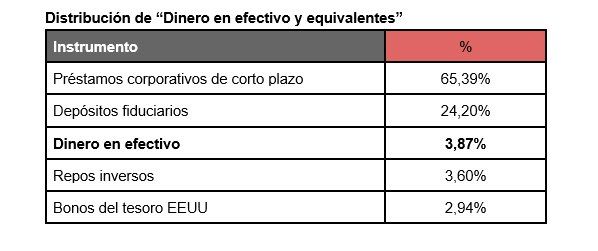

Sobre el total de “efectivo y equivalentes”, la gran mayoría se compone de préstamos corporativos de corto plazo y depósitos fiduciarios. Y el dinero en efectivo es solo el 3,87%. O sea que de las reservas totales solo un 2,94% es efectivo (3,87% x 75,85%). Sorprendente, ¿no?

Reiteramos: ¿qué sucedería en caso de que haya problemas con estos préstamos, depósitos y otros instrumentos? ¿Cómo Tether podría respaldar eso?

La confianza (o la ignorancia) es lo que sostiene este proyecto, ya que casi no hay dólares “de verdad” que respalden al Tether. El que piensa que un Tether es convertible en un dólar, está sencillamente equivocado. Nada más lejos de la realidad.

Conclusión

Una caída en el valor de ese 25% que no es “cash y equivalentes” sin dudas dispararía una corrida sobre Tether. Pero no perdamos de vista que sólo el 3% del 75% que es “cash y equivalentes” es cash.

Están fumando en un cuarto lleno de pólvora, dinamita y nafta. Pero están muy tranquilos. Ignorance is bliss.

Fuente: ambito.com, 19/07/21

Vincúlese a nuestras Redes Sociales:

.

.

Quieren robar sus ahorros

junio 9, 2021

El Estado Profundo va por sus ahorros

Por Bill Bonner. Marzo 2016 (absolutamente vigente en 2021).

Van por su dinero y ya saben cómo obtenerlo. Gracias a las tasas de interés negativas, que no son más que un impuesto, lograrán hacerse con sus ahorros.

¿Hay realmente una “guerra contra el efectivo”?

No, lo que hay es una guerra contra usted.

No, lo que hay es una guerra contra usted.

Volveremos a esto en un minuto… Ahora hagamos un breve repaso por los acontecimientos sucedidos esta última semana.

El desplome del petróleo

Malas noticias para los productores de shale oil estadounidenses. Bloomberg publica:

El número de plataformas de perforación de petróleo y gas en Estados Unidos ha caído a su nivel más bajo en los últimos 75 años… la reducción ha terminado con casi el 75% de los equipos de perforación.

Los municipios del boom del fracking se están convirtiendo en ciudades fantasma.

Los miles de millones de dólares de inversión (la industria nunca ha tenido un flujo de fondos positivo) han dejado de fluir hacia los productores de shale estadounidenses. Los ingresos (tal y como están ahora) han disminuido notablemente.

En el sector tecnológico, Yahoo! está pagando por su ola de compras compulsivas. Es una de las once compañías que, de acuerdo con USA TODAY, “perdieron sumas obscenas” de dinero el año pasado:

Hay 11 compañías en el índice Russell 3000, que incluyen desde una serie de empresas del sector de la energía como Apache, hasta el conglomerado industrial General Electric, pasando por el portal de noticias Yahoo!, que han reportado asombrosas pérdidas netas en el año que recién termina…

Cada una de esas compañías reportaron pérdidas netas por valor de 4 mil millones de dólares o más el año pasado- haciendo parecer pequeña la impresionante cantidad de mil millones de pérdida neta anunciada hace unos días por la empresa minorista Sears.

Un montón de estiércol

Pero volvamos a la guerra contra el efectivo. Todo es mucho más siniestro de lo se que imagina…

Varios países, como Dinamarca, Suecia y Noruega, casi no tienen dinero en efectivo.

Otros, como Francia, han prohibido las transacciones en efectivo por montos superiores a determinadas cantidades. En los niveles más altos del gobierno de la India -en este momento, una de las sociedades más dependientes de efectivo del mundo- existen planes para “desincentivar” el uso del mismo.

Mientras tanto, los economistas y comentaristas del establishment -entre los que se destacan Larry Summers y Keneth Rogoff de la Universidad de Harvard; Willem Buiter, economista jefe de Citibank; Andy Haldane del Banco de Inglaterra y Martin Wolf del Financial Times- se han manifestado a favor de una sociedad sin dinero en efectivo. [Todos reconocidos representantes de la perversa Agenda Globalista]

Summers afirmó que es “tiempo de acabar con el billete de 100 dólares”.

De acuerdo con el New York Times, “deshacerse de los billetes de alta denominación podría ayudar a combatir el crimen”.

Hoy cavaremos un poco más profundo en este montón de estiércol para tratar de averiguar lo que oculta una medida de este tipo….

¡Qué gran sorpresa! Ahí está el Estado Profundo –maloliente, malévolo, y maligno.

Comentario de EconomiaPersonal.com.ar:

Es un enorme peligro eliminar el dinero en efectivo, podemos literalmente vernos inmersos en un mundo orwelliano donde los gobiernos puedan controlar literalmente cada compra, transacción, y movimiento económico, de cada persona.

La prohibición de los Ben Franklins

En primer lugar, deshagámonos -como si tuviéramos un pañal sucio entre las manos- de la idea que eliminar los Ben Franklins y otros billetes de alta denominación es una forma de “luchar contra el crimen”.

En primer lugar, deshagámonos -como si tuviéramos un pañal sucio entre las manos- de la idea que eliminar los Ben Franklins y otros billetes de alta denominación es una forma de “luchar contra el crimen”.

Si ahora usted quisiera cerrar un negocio por 100.000 dólares, necesitaría una pila de billetes de 100 dólares de un poco más de 10 centímetros de largo.

Ahora imaginemos que el billete de 100 dólares estuviera fuera de circulación. ¿Piensa usted que el vendedor de drogas le dirá a su cliente “Oh, creo que no podremos hacer negocios, me es mucha molestia cargar con tantos billetes”?

¿Cree que el que se beneficia por una obra pública con sobreprecios le dirá al funcionario en un garage: “lo siento, simplemente no puedo conseguir el dinero porque no entraba en el sobre”?

¿Que la prostituta le dirá al proxeneta que no trabaja para obtener billetes de 20?

No se preocupe por los criminales. En la Argentina, la columna vertebral de la economía es un billete de 100 pesos- equivalente a unos 6 dólares.

Tengo una casa en la Argentina. He visto cómo usa la gente ese billete. Los argentinos lo usan para todo. Desde comprar el periódico hasta vender un departamento de un millón de dólares. Llevan el dinero escondido en bolsas de papel (para no llamar la atención de los ladrones). Lo guardan en cajas fuertes. Pilas de esos billetes salen de sus bolsillos y se sientan en los escritorios de los cambistas del mercado negro.

¿Una molestia?

Sí.

¿Una manera de acabar con el crimen?

¿Estás bromeando?

Los vendedores de drogas, las prostitutas, los asesinos a sueldo, los terroristas, los que se dedican al blanqueo de capitales… Todos ellos ya están catalogados como criminales…y amenazados con multas, la cárcel e incluso la muerte.

¿El problema de tener que cargar con billetes de baja denominación los va a detener?

Olvídenlo. Ellos utilizarán billetes más pequeños, divisas extranjeras, Bitcoin, oro o algo más. Si se bloquea el uso de billetes grandes, innovarán.

Un “impuesto” a los ahorros

¿Qué hay de la idea de que prohibir el dinero en efectivo ayudará a la economía?

Si el dinero en efectivo es más difícil de conseguir, para los bancos centrales será más fácil imponer una tasa de interés negativa en sus depósitos bancarios.

Sin la opción de mantener los ahorros en moneda física, la gente no tendrá más remedio que mantener su dinero como un depósito en el banco… y pagar por ahorrar.

Un tipo de interés negativo no es más que un impuesto… uno que es puesto en marcha por los trabajadores del cartel de la industria bancaria y que no necesita ninguna votación en el Congreso.

Con una tasa de interés negativa del 1%, se pierden 10 dólares de cada 1.000 ahorrados. Esto es lo mismo que un 1% de “impuesto al ahorro”.

Pero, un momento… El aumento de los impuestos normalmente no provoca que la gente gaste más. Hace que los ciudadanos cierren sus billeteras, no que las abran.

Si les quitan el dinero, los dejan con menos (¡Ups!). Usted tiene que recortar sus gastos. Y si usted está ahorrando para la jubilación, un impuesto sobre sus ahorros significará que tendrá que ahorrar más (y gastar menos) de lo que gana.

No hay prueba a lo largo de la historia que demuestre que quitarle el dinero a la gente ayuda a la economía. La idea es tan absurda que solo se le podía haber ocurrido a un economista doctorado… o a un canalla.

No hay prueba a lo largo de la historia que demuestre que quitarle el dinero a la gente ayuda a la economía. La idea es tan absurda que solo se le podía haber ocurrido a un economista doctorado… o a un canalla.

Pero para entender cabalmente qué tenemos entre manos ahora… tenemos que retroceder cientos de años.

Quédese en sintonía,

Bill Bonner

—Bill Bonner es fundador y presidente de Agora Inc., con sede en Baltimore, Estados Unidos. Es el autor de los libros “Financial Reckoning Day” y “Empire of Debt” que estuvieron en la lista del New York Times de libros más vendidos.

Fuente: Inversor Global, marzo 2016.