El camino a la Riqueza

noviembre 30, 2023

Versión PDF: El-camino-a-la-Riqueza

El camino a la Riqueza

Por Gutavo Ibáñez Padilla.

La riqueza está al alcance de todos… si se sabe tomar el camino correcto. Esta idea no es siempre compartida, muchos creen que la norma es la escasez y la falta de recursos. Para probarlo, dicen, basta echar una mirada alrededor y observar la gran cantidad de personas que no alcanzan a obtener lo mínimo necesario para superar la indigencia. La evidencia brindada por los países subdesarrollados parece confirmar esta afirmación, sin embargo cuando relevamos los países desarrollados se deduce lo contrario: allí quien se esfuerza lo suficiente alcanza el éxito.

¿Dónde está la verdad? ¿Vivimos en un mundo miserable o en un paraíso abundante? Sobre estos temas reflexionaron hace ya muchos años los primeros economistas. Adam Smith, fundador de la ciencia económica, se maravillaba de la enorme productividad generada por la división del trabajo y el libre intercambio entre los hombres. ¿Por qué, entonces, se define a la economía como la administración de los recursos escasos? La palabra ‘escasos’ se refiere a que siempre estamos obligados a optar entre diversas posibilidades y a que los recursos disponibles son limitados, sean estos el tiempo, el capital o las personas. No debemos caer en el error de interpretar el concepto ‘escasez’ como una realidad de un mundo pobre e insuficiente.

En un sistema libre los hombres cooperan y compiten simultáneamente y se benefician en forma mutua al intercambiar productos y servicios, distintamente valorados. Cuando el zapatero entrega un par de botas al panadero a cambio del pan que consume en un mes, ambos se benefician. Cada uno recibió más de lo que dio, según su personal criterio de valoración.

Una vez que comprendemos el concepto subjetivo del valor, descubrimos la abundancia que genera el libre intercambio entre las personas. Sin obstáculos artificiales desaparecen las desaveniencias entre oferta y demanda, ambas buscan el dinámico equilibrio y generan de este modo la riqueza necesaria para la vida de los hombres con sobrados excedentes.

Si todo eso es cierto ¿por qué hay tantos países con dificultades económicas y por qué tantas personas en la indigencia? Los países con problemas son aquellos que pretenden burlarse de las leyes de la economía y sufren las consecuencias. Las personas que no alcanzan la riqueza son aquellas que no aceptan pagar el precio necesario. Nada es gratis en este mundo, si se quiere obtener algo, hay que pagarlo. El precio de la riqueza se abona con trabajo, esfuerzo, inteligencia y previsión. Toda persona que sea capaz de aportar algo a sus semejantes, se esfuerce con inteligencia en ello y actúe con previsión tiene asegurado su futuro. Esto no significa que cualquiera con sólo proponérselo se convierta en un Bill Gates, pero sí podrá alcanzar su riqueza necesaria. La riqueza y la abundancia son conceptos relativos y no deben mensurarse como absolutos, no se miden en pesos o dólares. Se es rico cuando se tiene lo necesario y la sabiduría está en encontrar el justo balance. En cualquier país, en todo grupo y sea cual sea la situación, puede observarse que algunos individuos logran llevar una buena vida con los mismos medios y recursos que a otros no alcanzan para una vida digna. La diferencia está en la actitud, la inteligencia y el manejo que cada uno hace de sus recursos y posibilidades.

Si nos concentramos en el plano personal, ¿qué debemos hacer para alcanzar la abundancia económica? Lo primero es conocer las leyes básicas de la economía y sus implicancias en el ámbito personal. Lo segundo es fijarnos un objetivo claro y ejecutar las acciones convenientes para alcanzarlo. Lo tercero es mantener el rumbo correcto y realizar las correcciones necesarias. Si conocemos las reglas de la navegación, disponemos de adecuadas cartas y buena brújula siempre habrá algún viento que nos lleve a buen puerto. Si queremos alcanzar nuestros objetivos precisamos de reflexión, decisión y acción.

Si usted dispone de un objetivo claro y se empeña en alcanzarlo, el mundo le revelará su abundancia. Si en cambio no deja de lamentarse de la difícil época que le tocó vivir, es seguro que no obtendrá ningún logro.

La fuente fundamental de dinero es la capacidad de satisfacer las necesidades de nuestros semejantes. Siempre habrá alguien en el mercado dispuesto a pagar un buen precio por un producto o servicio valioso. Desarrolle sus capacidades y ventajas comparativas, diferénciese del resto, coopere y compita con otros individuos y sus productos o servicios serán disputados por innumerables clientes y consumidores. Henry Ford resumió magistralmente este concepto: “Poca gente osa lanzarse a los negocios, porque en el fondo de sí mismos se dicen: ‘¿por qué lanzar tal producto al mercado, si ya hay alguien que lo hace?’ Yo, en cambio, me he dicho siempre. ¿por qué no hacerlo mejor? Y eso es lo que hice.”

Su activo más importante es su propia capacidad de generar ingresos. Su capital físico, intelectual y de imagen le proporcionará, empleado inteligentemente, los recursos necesarios para satisfacer todas las necesidades de su vida. La explotación de dicho capital requiere un adecuado empleo del tiempo. Éste es el único recurso que no puede acumularse, debe ser eficaz y eficientemente utilizado en cada momento presente. Debe ser aprovechado hoy. Su uso no puede demorarse ni adelantarse, por ello la correcta administración del tiempo resulta fundamental para alcanzar el éxito y vivir bien la vida.

Si usted progresa verá crecer sus ingresos Lamentablemente según lo enunció el escritor inglés C. Northcote Parkinson: “Los gastos siempre aumentan hasta el nivel de los ingresos.” La Ley de Parkinson más que una ley propiamente dicha es una descripción de la realidad. La clave para alcanzar la riqueza es quebrantar esta “ley”. Su futuro financiero está más determinado por su capacidad de ahorrar parte de sus ingresos, que por su capacidad de generarlos.

Toda persona sana que pueda actuar en libertad dispone de la capacidad para asegurar su futuro económico. La clave está en generar ingresos, ahorrar, invertir con inteligencia y proteger el patrimonio. Estas verdades son desatendidas por obvias y evidentes, pero pobre de aquel que no sepa aplicarlas con inteligencia. Según se observen o no estos principios el mundo se divide entre las laboriosas y previsoras hormigas y las dicharacheras y ociosas cigarras. Las primeras duermen tranquilas y calientes durante el invierno y las últimas tiritan de frío hasta morir.

Su posibilidad de ahorrar resulta independiente del valor absoluto de sus ingresos. Basta sólo con tomar la decisión; no hay excusas para no hacerlo, tan sólo duras consecuencias.

Para invertir es preciso desarrollar la inteligencia financiera que facilita entender las finanzas y encontrar las buenas inversiones que brinda el mercado. Es necesario aprovechar el tiempo que permite multiplicar el capital gracias a las maravillas del interés compuesto. Es fundamental contar con el apoyo y la experiencia de un buen consultor financiero que le evite incurrir en errores y maximice sus posibilidades de crecimiento. Es imprescindible comenzar un proceso de auto-capacitación que le posibilite conocer los secretos de la economía personal. No espere más, ¡inicie hoy mismo su camino a la riqueza!

Fuente: Ediciones EP, 2006.

Información sobre Gustavo Ibáñez Padilla

Más información:

Manual de Economía Personal

¿Busca su Libertad Financiera?

Cómo iniciar un Plan de Inversión eficaz

.

.

¿Qué es un ETF?

mayo 26, 2022

¿Qué es un ETF?

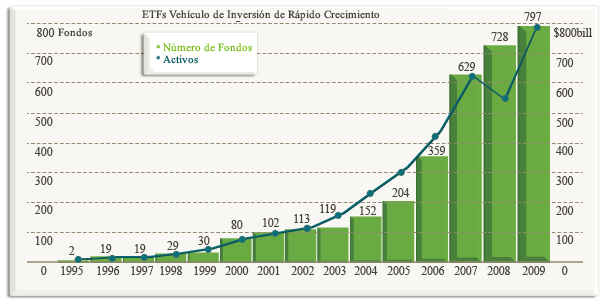

Los Fondos Negociados en las Bolsas son una selección de inversión popular tanto entre inversionistas activos como pasivos. El mercado de los EE.UU. tiene el mayor volumen de ETFs en el mundo. La imagen de abajo ilustra el aumento en número de activos totales de fondos negociados en bolsa de 1995 a 2009.

Características de los ETF

• Transparencia: la cartera del ETF es publicada diariamente, por lo tanto, se conoce lo que se está comprando; Valor liquidativo diario (NAV). Y se conoce cuánto vale; Valor liquidativo indicativo (iNAV). También se dispone de valoración en tiempo real; Información periódica tanto mensual, como semestral o anual.

• Competitiva estructura de comisiones: no tiene comisión de suscripción, rembolso o resultados. Sólo tiene un canon de negociación y una comisión total anual (TER) reducida de bajos costes implícitos, lo que hace que exista una menor rotación.

• Diversificación: se reduce el riesgo «no sistemático», al igual que pasa en los fondos.

• Ventas en corto: siempre que exista disponibilidad de préstamo de valores.

• Compra-Venta a tiempo real: al igual que sucede con los valores de renta variable, hay precios ciertos de compra-venta a lo largo de la jornada bursátil.

• Liquidez: especialista obligatorio y posibles proveedores de liquidez no oficiales, es decir, Arbitraje con derivados y acciones + Liquidez del índice subyacente.

• Amplia Elección: existen mucho más de mil ETFs sobre una amplia variedad de clases de activos.

.

Más información:

Diferencias entre ETFs, ETNs y EMTFs

Diferencias entre un ETF físico y un ETF sintético

El 2015 fue un año récord para los flujos de ETFs

Investors exit ETFs on weakening rally concerns

Fuente: Ediciones EP.

Vincúlese a nuestras Redes Sociales:

Google+ LinkedIn YouTube Facebook Twitter

.

.

Plazo Fijo: una alternativa segura para invertir

agosto 20, 2021

El Plazo Fijo es una de las opciones más populares para invertir entre los argentinos. Se trata de una alternativa accesible, fácil y segura que vale la pena considerar para hacer crecer los ahorros.

Desde hace algunos años, el plazo fijo se ha convertido en una de las opciones de inversión más elegidas por los argentinos. Esto es porque es una alternativa segura no sólo para resguardar los ahorros de la inflación, sino también para hacerlos crecer.

Permiten además el ahorro en moneda extranjera, lo que resguarda el valor de los ahorros. Además, no es necesario contar con grandes cantidades de dinero para constituir un Plazo Fijo, sino que resultan ser opciones accesibles para la mayoría.

Hoy en día es posible constituir un plazo fijo a través de Internet, sin la necesidad de concurrir a un cajero automático o a la sucursal del banco. Se trata de una gestión ágil y sencilla que se puede realizar a través del home banking, y que no tarda más de unos pocos minutos.

Foto: Pixabay.

Es posible ingresar a las páginas web de las instituciones financieras para averiguar cuáles son las condiciones impuestas por los bancos, tales como la tasa de interés, o los montos mínimos y máximos establecidos, para poder encontrar la alternativa que resulte más conveniente en cada caso.

Simulador de Plazo Fijo

El simulador de plazo fijo es una herramienta ideal para quienes no cuentan con grandes conocimientos respecto del mundo financiero. Basta con ingresar unos pocos datos para poder conocer, con exactitud, el monto que se espera recibir al cabo del plazo seleccionado.

Por lo general, se puede encontrar en las páginas web de las instituciones financieras, y no es necesario ser cliente del banco para utilizarlo. Además, es posible realizar la cantidad de pruebas que se desee, cambiando los parámetros seleccionados.

Ingresando el monto y el plazo, el simulador plazo fijo devolverá la suma precisa de dinero que se obtendría luego de transcurrido el período de tiempo indicado. La plataforma, en estos casos, calcula la tasa de interés plazo fijo y realiza las cuentas de manera automática.

Foto: Pixabay.

Características del Plazo Fijo

Las condiciones establecidas por las instituciones financieras son diferentes en cada caso. Por lo general, el monto y el plazo mínimo y máximo, suelen estar definidos de antemano por cada banco.

De todos modos, los montos mínimos no suelen ser factores prohibitivos: en algunos bancos son de cien pesos en online banking, y de mil pesos en la sucursal. En otros, directamente es mil pesos el límite mínimo a través de todos los medios.

El plazo mínimo, por lo general es de 30 días, aunque puede variar. Lo mismo ocurre con el máximo, que suele ser de 365 días, aunque en algunos casos es diferente.

Foto: Pixabay.

En cuanto a la moneda, la mayor parte de los bancos permiten que sea en pesos o en dólares, siendo en esta segunda moneda, al igual que en pesos, el límite mínimo variable. En algunos bancos, como para tener una referencia, el límite más bajo es de mil dólares.

Respecto de los vencimientos, hay algunas cuestiones que es conveniente tener en cuenta antes de constituir el plazo fijo. En primer lugar, hay que saber que no se pueden cancelar los plazos antes del vencimiento, ya que esto puede realizarse únicamente en un tipo de plazo fijo distinto del tradicional, que es el llamado “plazo fijo precancelable UVA”, y puede anularse la operación a partir de los 31 días.

Del mismo modo, también puede mencionarse que el único plazo fijo que permite cobrar los intereses mensualmente es el Plazo Fijo Tradicional con pago periódico de intereses. En el resto de los casos, los intereses se cobran todos al vencimiento del mismo.

Fuente: Redacción. 2021

.

IMPORTANTE: El inversor debe siempre requerir información de diversas fuentes independientes, a fin de formarse su propia y fundada opinión.

Más información:

¿Qué tipo de inversor soy?

.

.