La Gran Apuesta: Lecciones de la Crisis subprime de 2008

febrero 5, 2025

Por Gustavo Ibáñez Padilla.

.

Una Lección sobre los Riesgos del Mercado

Si naciste antes de 1990, es probable que hayas vivido la crisis financiera de 2008, pero si eres más joven, es posible que no tengas una clara conciencia de los riesgos del mercado. La película «La Gran Apuesta» (The Big Short) es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

.

¿ℚ𝕦𝕖́ 𝕗𝕦𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

El colapso financiero de 2008 se desencadenó por la burbuja de la crisis de hipotecas subprime. Los bancos y las instituciones financieras habían otorgado préstamos hipotecarios a personas que no podían pagarlos, y luego habían empaquetado estos préstamos en instrumentos financieros complejos que se vendieron a inversores de todo el mundo.

.

¿ℚ𝕦𝕖́ 𝕤𝕦𝕔𝕖𝕕𝕚𝕠́?

Cuando los propietarios de viviendas comenzaron a incumplir con sus pagos, los instrumentos financieros que se habían creado sobre la base de estos préstamos comenzaron a perder valor. Esto provocó una cadena de reacciones en cadena que llevaron a la quiebra de varias instituciones financieras importantes, incluyendo el banco de inversión Lehman Brothers.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕒𝕡𝕣𝕖𝕟𝕕𝕖𝕣 𝕕𝕖 𝕝𝕒 𝕔𝕣𝕚𝕤𝕚𝕤 𝕗𝕚𝕟𝕒𝕟𝕔𝕚𝕖𝕣𝕒 𝕕𝕖 𝟚𝟘𝟘𝟠?

La crisis financiera de 2008 nos enseña que los riesgos del mercado pueden ser devastadores si no se entienden y se gestionan adecuadamente. Es importante estar informado sobre los productos financieros que se ofrecen y no invertir en algo que no se entiende.

¿ℚ𝕦𝕖́ 𝕡𝕠𝕕𝕖𝕞𝕠𝕤 𝕙𝕒𝕔𝕖𝕣 𝕡𝕒𝕣𝕒 𝕡𝕣𝕠𝕥𝕖𝕘𝕖𝕣𝕟𝕠𝕤?

Para protegernos de los riesgos del mercado, es importante:

- Estar informado: Aprende sobre los productos financieros que se ofrecen y no inviertas en algo que no entiendas.

- Diversificar: No pongas todos tus huevos en una sola canasta. Diversifica tus inversiones para reducir el riesgo.

- Gestionar el riesgo: No te dejes llevar por la emoción. Gestionar el riesgo es clave para evitar pérdidas importantes.

.

En síntesis

La crisis financiera de 2008 fue un recordatorio de los activos financieros pueden colapsar. Es indispensable estar informado, diversificar y gestionar el riesgo para protegernos de los riesgos del mercado. La película «La Gran Apuesta» es una excelente herramienta para entender lo que sucedió y por qué es importante estar informado sobre los riesgos financieros.

Fuente: Ediciones EP, 05/02/25.

Antes de invertir lea nuestro Aviso Legal .

.

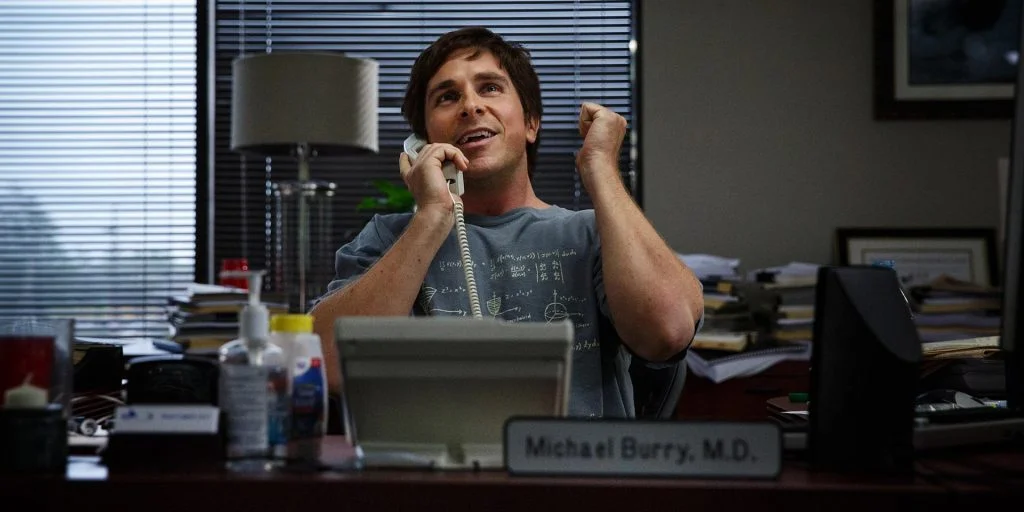

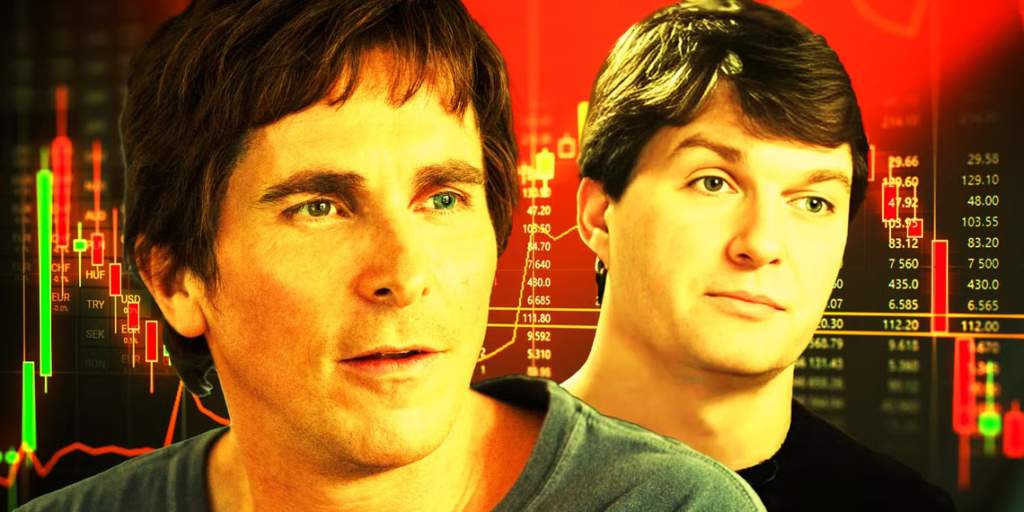

La Gran Apuesta (en inglés, The Big Short) es una película estadounidense que trata sobre la crisis financiera de 2007-2008. La película es una comedia dramática y biográfica que se basa en el libro homónimo de Michael Lewis. La película cuenta la historia de un grupo de inversores que apostaron contra el mercado inmobiliario de Estados Unidos en 2006. Su inversión arriesgada los llevó a conocer el lado oscuro del sistema bancario y a beneficiarse económicamente del colapso del mercado. La Gran Apuesta está protagonizada por: Christian Bale, Steve Carell, Ryan Gosling, Brad Pitt, Marisa Tomei, Melissa Leo, Karen Gillan. Adam McKay fue el director de la película, que se estrenó en Estados Unidos en diciembre de 2015. La Gran Apuesta describe varios de los factores clave en la creación de la permuta de incumplimiento crediticio en el mercado, que buscaba apostar en contra de la Obligación Colateralizada por Deuda (CDO), y terminó aprovechando la crisis financiera de 2007- 2008.

*****

En 2007, Michael Burry, el fundador del fondo de cobertura Scion Capital, se aprovechó de la crisis de las hipotecas subprime al apostar en corto en el mercado de bonos hipotecarios.

En 2007, Burry se convirtió en uno de los primeros inversores en predecir la crisis de las hipotecas subprime. En 2007, Burry ganó U$S 100 millones para sí mismo y U$S 700 millones para sus inversores.

Burry cerró Scion Capital en 2008 para centrarse en sus inversiones personales. En 2013, Burry fundó Scion Asset Management, una firma de inversión privada. La historia de Burry se hizo famosa en la película La Gran Apuesta.

Más información:

Goldman Sachs y Abacus 2007

Conflictos de intereses: Goldman Sachs y Abacus 2007

La Crisis y los Fraudes financieros

Caída libre: La crisis subprime y sus consecuencias

Especulación Financiera: Lecciones de la historia para el presente

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

Otra excelente película relacionada:

Vincúlese a nuestras Redes Sociales: LinkedIn Twitter YouTube

.

.

.

El auge de las Anualidades: Un escudo financiero en un mundo de incertidumbre

enero 30, 2025

Por Gustavo Ibáñez Padilla.

El sector de Anualidades y Planes de pensiones está viviendo un momento de expansión sin precedentes. La creciente necesidad de ingresos garantizados para la jubilación, sumada a la incapacidad de muchos gobiernos para sostener los sistemas previsionales tradicionales, ha generado una tormenta perfecta para la proliferación de estos productos financieros. En un contexto de envejecimiento poblacional y volatilidad económica, la búsqueda de seguridad financiera nunca ha sido tan apremiante.

El fenómeno Peak 65 ilustra con claridad este cambio demográfico. Entre 2024 y 2027, más de 4,1 millones de estadounidenses cumplirán 65 años anualmente, lo que marcará un punto de inflexión en la estructura de la población. Según datos del Censo de EE.UU., para 2030, todos los baby boomers habrán llegado a la edad de jubilación, ejerciendo una presión sin precedentes sobre los sistemas de seguridad social y de salud.

«La incertidumbre es la peor consejera en las finanzas», afirma el legendario inversor Warren Buffett. La creciente demanda de rentas vitalicias (annuities) responde precisamente a esa necesidad de certeza en un mundo financiero volátil. Estos productos han evolucionado, pasando de complejos y opacos a instrumentos mucho más accesibles, transparentes y eficientes, lo que los ha hecho atractivos para una nueva generación de futuros jubilados que busca seguridad sin sacrificar flexibilidad.

.

El Mercado de las Rentas Vitalicias en auge

Según la Life Insurance Marketing and Research Association (LIMRA), entre 2020 y 2023, las ventas de anualidades aumentaron un 76%, alcanzando los 385.000 millones de dólares en Estados Unidos. En 2024, se estima un incremento adicional del 12%, superando los 432.000 millones de dólares. Este crecimiento refleja no solo la necesidad de ingresos garantizados, sino también la confianza renovada en estos productos como una solución viable para la jubilación o retiro.

No solo los consumidores están adoptando cada vez más las anualidades, sino también las corporaciones. El mercado de transferencias de riesgo de pensiones está cobrando protagonismo como una estrategia clave para aliviar las cargas financieras de las empresas. Con más de tres billones de dólares (U$S 3.000.000.000.000) en saldos de pensiones en Estados Unidos, las aseguradoras de vida están capitalizando esta oportunidad al asumir la administración de estos fondos y garantizar pagos futuros a los beneficiarios. Además, se prevé que esta tendencia se expanda a mercados emergentes como Japón, Brasil y Argentina, donde la sostenibilidad de los sistemas de pensiones también es un reto apremiante.

.

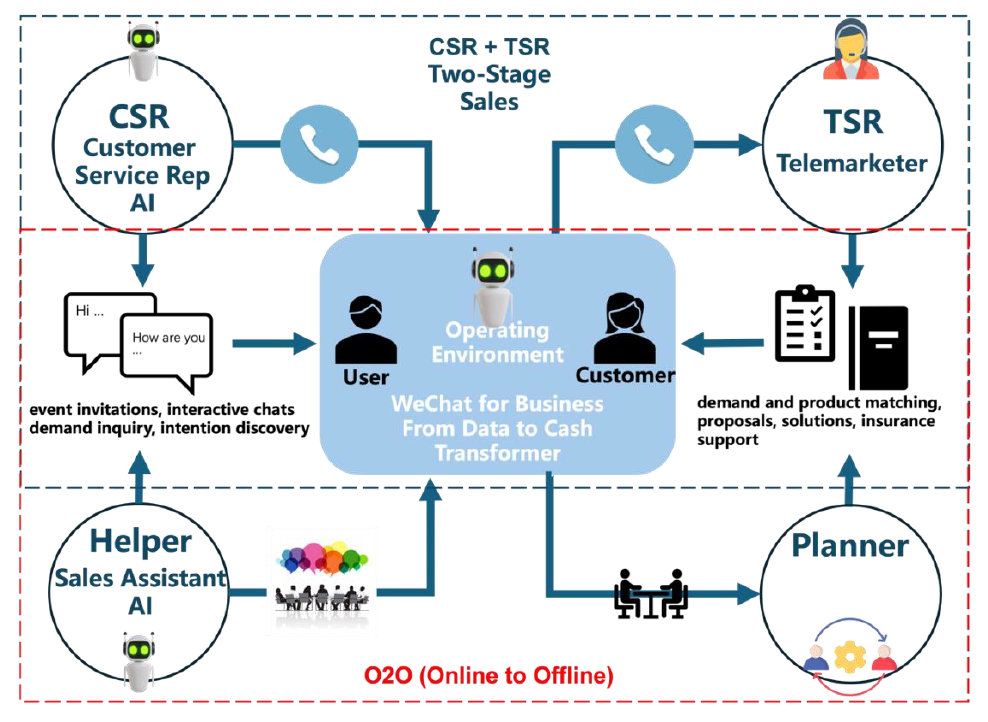

La tecnología al servicio de la seguridad financiera

La digitalización y la inteligencia artificial han revolucionado la industria de los seguros de vida y anualidades. La implementación de algoritmos avanzados ha permitido reducir los tiempos de suscripción de semanas a minutos, mejorando la eficiencia y eliminando barreras de entrada para los consumidores. Además, la tecnología ha facilitado la personalización de productos financieros, permitiendo que los clientes ajusten sus rentas según sus necesidades y objetivos.

Empresas líderes del sector han invertido fuertemente en plataformas digitales para mejorar la experiencia del usuario y aumentar la transparencia. Esto no solo fortalece la confianza del consumidor, sino que también amplía el acceso a estos instrumentos a una población que, de otro modo, podría quedar excluida del sistema financiero tradicional.

Un llamado a la acción: Planificar el futuro con inteligencia

El exsecretario del Tesoro de EE.UU., Henry Paulson, en pasadas situaciones de mercados convulsionados afirmó que la mejor manera de predecir el futuro es crearlo. En un mundo donde la incertidumbre económica es la norma y no la excepción, las anualidades y los planes de pensiones representan una herramienta clave para asegurar estabilidad financiera en la jubilación.

Para los individuos, es imperativo evaluar su plan de retiro y considerar opciones que les brinden ingresos protegidos de por vida. Para las empresas, la transferencia del riesgo de pensiones puede ser una estrategia efectiva para mejorar la salud financiera y garantizar la continuidad del negocio. Y para las aseguradoras, la clave estará en mantener la solidez de sus reservas y adaptar sus productos a las nuevas demandas del mercado.

El momento de actuar es ahora. La jubilación no es un destino incierto, sino una etapa de la vida que debe ser planificada con inteligencia y previsión. En un entorno donde los sistemas públicos de pensiones enfrentan desafíos estructurales, contar con un esquema financiero robusto se vuelve más que una opción: es una necesidad. La historia económica nos ha demostrado que la seguridad financiera no es una cuestión de suerte, sino de preparación. Y en este desafío, las anualidades han llegado para desempeñar un papel fundamental.

Fuente: Ediciones EP, 30/01/25.

Información sobre Gustavo Ibáñez Padilla

Fuentes consultadas: LIMRA, Best Meridian Insurance Company, StateTrust Life & Annuities, National Western Life Insurance Company, Prudential Financial Inc., Comisionado de Seguros de Florida, SEC.

Conozca más sobre el tema:

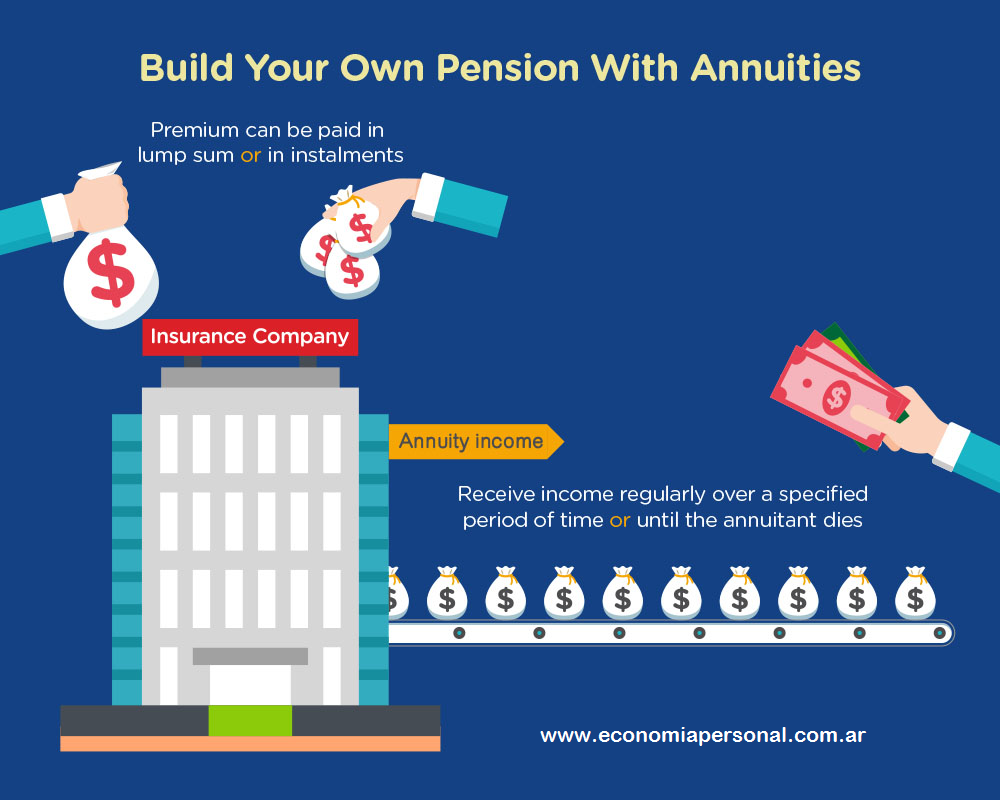

Las annuities (rentas vitalicias o anualidades) son productos financieros que ofrecen un flujo de pagos regulares, generalmente mensuales, a lo largo de un periodo definido o durante la vida del beneficiario.

Tipos de Annuities:

–Annuities Inmediatas: Con este tipo, haces un pago único (o una serie de pagos) a una compañía de seguros, y a cambio, comienzas a recibir inmediatamente pagos periódicos.

–Annuities Diferidas: Aquí, los pagos comienzan en una fecha futura especificada. Se puede usar como una forma de ahorro para la jubilación, donde los fondos se acumulan con el tiempo, y luego se convierten en pagos regulares.

Formas de Pago:

-Fija: Proporciona un monto de pago constante. El riesgo de inversión está a cargo de la compañía de seguros, asegurando un retorno fijo.

-Variable: Los pagos pueden variar basados en la performance de las inversiones subyacentes elegidas por el titular de la anualidad. Esto incluye acciones, bonos, etc., ofreciendo la posibilidad de un mayor retorno pero con más riesgo.

-Indexada: Los pagos están ligados al rendimiento de un índice específico (como el S&P 500), ofreciendo un equilibrio entre la seguridad de las anualidades fijas y el potencial de crecimiento de las variables.

Fases:

-Fase de Acumulación: Es cuando se hacen contribuciones a la anualidad. En el caso de las diferidas, este periodo puede durar varios años.

-Fase de Anuitización: Es cuando los pagos empiezan a ser distribuidos al titular o beneficiario.

Propósitos:

-Seguridad en la jubilación: Garantizan un ingreso constante, lo que es útil para planificar gastos futuros sin preocuparse por la longevidad.

-Planificación Fiscal: Pueden ofrecer ventajas fiscales, ya que en algunas jurisdicciones el crecimiento de las inversiones dentro de la anualidad puede diferir impuestos hasta que se reciben los pagos.

Consideraciones:

-Liquidez: Las anualidades pueden tener penalizaciones significativas por retiros anticipados.

-Inflación: Las anualidades fijas pueden perder poder adquisitivo si no están indexadas a la inflación.

-Costos: Hay comisiones y cargos asociados que pueden afectar el rendimiento neto.

Las anualidades son herramientas sofisticadas que deben considerarse en el contexto de toda la planificación financiera personal, idealmente con la ayuda de un asesor financiero que pueda evaluar si este producto se alinea con tus objetivos, tolerancia al riesgo y necesidades de liquidez. Consulte nuestro Aviso legal .

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Contrainteligencia y Contravigilancia: cómo proteger tus conversaciones

enero 30, 2025

Por Gustavo Ibáñez Padilla.

Si alguna vez viste la serie Superagente 86, recordarás el icónico «Cono del Silencio», ese ingenioso pero defectuoso dispositivo que pretendía evitar que cualquier intruso escuchara conversaciones confidenciales. Aunque el pobre Maxwell Smart terminaba gritando para que su jefe lo entendiera, la idea de mantener la privacidad en las conversaciones cara a cara no es ninguna broma. En un mundo donde los micrófonos acechan en cada esquina, desde nuestros teléfonos hasta relojes inteligentes y bolígrafos espías, la contravigilancia es una necesidad, no una excentricidad.

.

El peligro de hablar demasiado… Y que te escuchen

Las filtraciones de información confidencial no son patrimonio exclusivo de las películas de espionaje. Empresas, políticos, periodistas y hasta ciudadanos comunes han sufrido las consecuencias de conversaciones captadas sin su consentimiento. Con la tecnología actual, un espía corporativo no necesita disfrazarse de camarero en un restaurante elegante; basta con que deje un dispositivo de escucha camuflado entre los cubiertos o active el micrófono de un teléfono olvidado en la mesa.

Y no es ciencia ficción. Cada día se desarrollan nuevos métodos de espionaje para captar conversaciones privadas sin que el objetivo lo sepa. Aquí es donde entra en juego la contravigilancia y, más específicamente, dispositivos como el Santor HARP, diseñado para impedir que terceros escuchen lo que no deben.

Santor Harp: El escudo invisible para tus conversaciones

El Santor HARP es lo más cercano a un «Cono del Silencio» funcional. Diseñado para proteger conversaciones cara a cara, este dispositivo de grado militar funciona de tres maneras:

1. Modo de mezcla de voz: Genera un ruido que enmascara la conversación con un volumen mayor al de la voz natural. Esto hace que los micrófonos cercanos registren un audio ininteligible y dificulta el uso de software de limpieza forense.

2. Modo discreto: Emite un sonido apenas perceptible para el oído humano, pero lo suficientemente fuerte como para interferir con grabaciones ocultas. Además, se le puede agregar música en streaming, camuflándolo como un altavoz común.

3. Escudo acústico personalizado: Gracias a la aplicación móvil SANTOR Connect, permite cargar frecuencias de voz específicas, creando una protección adaptada a cada usuario.

.

La privacidad: un lujo que ya no podemos dar por sentado

Atrás quedaron los días en que la seguridad en las comunicaciones era solo una preocupación para gobiernos y corporaciones multimillonarias. Hoy, cualquier persona con un interés en mantener su información fuera del alcance de oídos indiscretos debería considerar la contravigilancia como parte de su rutina diaria. Con el crecimiento del teletrabajo, las reuniones en cafeterías o espacios públicos son cada vez más comunes, lo que aumenta el riesgo de que conversaciones privadas terminen en manos equivocadas.

Y no hay que olvidar el factor James Bond de todo esto. Admitámoslo: usar un dispositivo que crea un escudo invisible para evitar escuchas clandestinas es lo más cercano que estarás a ser un agente secreto de verdad. Además, su diseño compacto y portabilidad inigualable permiten que puedas llevar tu protección a cualquier lugar.

Un futuro donde la seguridad es prioridad

La empresa canadiense SANTOR Security Inc., fundada en 2011, ha revolucionado el campo de la contravigilancia y las técnicas de protección auditiva. Con una interfaz intuitiva y tecnología de vanguardia, el Santor HARP representa una de las soluciones más eficaces en el mundo de la seguridad de la información.

En un mundo donde las filtraciones de datos son moneda corriente y los micrófonos espías pueden estar ocultos en cualquier rincón, proteger tus conversaciones ya no es opcional: es una necesidad. No se trata de paranoia, sino de sentido común. La contravigilancia es la nueva norma para quienes entienden que la privacidad es un derecho, no un lujo.

Así que la próxima vez que tengas una conversación importante, pregúntate: ¿estás seguro de que nadie más está escuchando? Y si la respuesta no es un rotundo «sí», quizá sea momento de invertir en un buen aliado tecnológico para blindar tus palabras.

Porque, seamos sinceros, lo último que quieres es que tu próximo gran negocio o secreto termine filtrado en un grupo de WhatsApp… o peor, en las noticias.

Fuente: Ediciones EP, 30/01/25.

.

Más información:

Contrainteligencia empresarial

Vivir en un mundo incierto y complejo

Inteligencia y Contrainteligencia empresarial

La Seguridad Personal y Familiar en el Siglo XXI

Carlos Atachahua, el narcotraficante experto en Contrainteligencia

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

La contrainteligencia es un conjunto de acciones y medidas que se toman para protegerse de actividades de inteligencia, sabotaje, espionaje o asesinatos.

La contrainteligencia se realiza para evitar que actores externos amenacen la seguridad de un país, sus intereses estratégicos o la sociedad.

Las acciones de contrainteligencia pueden incluir:

- Recopilar información

- Identificar, engañar o explotar a los agentes de espionaje

- Protegerse de actividades de sabotaje o asesinatos

- Prevenir y combatir el espionaje

La contrainteligencia es una parte integral de la seguridad de un país y se realiza a través de organismos especializados del Estado. También se realiza en otros ámbitos como empresas (Cicia. empresarial), familias, personas (Cicia. personal).

* * * * *

La contravigilancia es la acción de detectar o evitar que alguien vigile a una persona o a un lugar. Se puede utilizar para proteger la privacidad, los derechos y la seguridad de las personas.

La contravigilancia puede ser utilizada por personas o empresas. En el caso de las personas, se puede utilizar para: Protegerse de situaciones de acoso, Protegerse de situaciones de riesgo, Preservar su intimidad. En el caso de las empresas, se puede utilizar para: Proteger información confidencial, Protegerse de la competencia.

–Dispositivos de escucha encubiertos

–Dispositivos de vigilancia visualSoftware de contravigilanciaPara contrarrestar la contravigilancia, se puede estar atento a la situación y evitar ciertos lugares.

.

Utilice su Seguro de Vida como Activo Financiero

enero 29, 2025

Por Gustavo Ibáñez Padilla.

En el mundo de las finanzas personales y empresariales, la forma en que administramos el dinero marca la diferencia entre la estabilidad y la incertidumbre. Muchos consideran el seguro de vida como un gasto innecesario, pero, bien entendido, se trata de un activo financiero de gran valor. Como afirmaba Benjamin Franklin: «Una inversión en conocimiento paga el mejor interés». Y el conocimiento sobre seguros de vida puede traducirse en oportunidades económicas y protección patrimonial.

El Seguro de Vida como Garantía Financiera

Históricamente, los seguros de vida han servido como respaldo en situaciones de crisis. Cuando Walt Disney solicitó un préstamo bancario en 1953, para fundar su primer parque de diversiones Disneyland ningún banco lo quiso otorgar. El senador del Partido Republicano de los Estados Unidos John McCaine pretendía obtener un préstamo para financiar su campaña presidencial en 2007, pero no podía conseguirlo. En los dos casos, el obstáculo más importante era la avanzada edad de los solicitantes, por lo que las posibilidades de impago por fallecimiento eran una preocupación legítima. Para salvar el obstáculo, ambos emplearon sus Seguros de Vida como Garantías colaterales de los préstamos y el problema se solucionó. De esta forma lograron lo que parecía imposible gracias a que entendieron que un seguro de vida no es solo un mecanismo de protección, sino también un activo colateral.

.

Un caso similar se observa en el mundo empresarial. La financiación de investigaciones científicas, en especial en el sector farmacéutico, depende en gran medida de la continuidad del hombre clave. Asegurar la vida de un investigador crítico permitió que una empresa garantizara la continuación de su proyecto sin importar imprevistos. Esta es una estrategia inteligente para cualquier negocio que dependa del conocimiento especializado.

Un Vehículo de Ahorro y Crecimiento Patrimonial

El seguro de vida es, en su concepción más básica, una herramienta de protección e inversión. Sin embargo, su potencial va más allá. En lugar de gastar en bienes que se deprecian o endeudarse con préstamos onerosos, se puede utilizar una póliza como un instrumento financiero con ventajas fiscales y legales.

1. Liquidez asegurada: En momentos de necesidad, un seguro de vida bien estructurado puede convertirse en una fuente inmediata de recursos sin los inconvenientes de vender activos o liquidar inversiones.

2. Beneficios fiscales: En muchas legislaciones, los seguros de vida no generan impuestos sucesorios ni embargos, garantizando que el capital llegue íntegro a los beneficiarios.

3. Flexibilidad y seguridad: Algunos tipos de pólizas permiten acumulación de valor en efectivo que puede usarse para educación, inversión o emprendimiento.

Como decía Warren Buffett: «No ahorres lo que queda después de gastar; gasta lo que queda después de ahorrar». Esta es la estrategia de pagarse primero a uno mismo. Incluir seguros de vida en un plan de ahorro disciplinado puede hacer una gran diferencia en el futuro financiero de cualquier persona o empresa.

El Seguro de Vida como respaldo ante gastos inesperados

Las emergencias médicas y enfermedades catastróficas pueden devastar las finanzas de una familia. En su columna en El País, Rosa Montero destaca que existen aproximadamente 7,000 enfermedades raras, que afectan al 7% de la población mundial, es decir, unos 500 millones de personas. El costo de tratar estos padecimientos es exorbitante y, en muchas ocasiones, termina en la bancarrota de los afectados.

Un seguro de vida bien diseñado no solo protege contra la pérdida del sostén económico de una familia, sino que también puede destinarse a cubrir tratamientos médicos costosos. Contar con esta previsión marca la diferencia entre la seguridad financiera y la ruina económica.

Venciendo los mitos sobre las Aseguradoras

Una de las principales barreras para adquirir seguros de vida es la desconfianza hacia las compañías aseguradoras. Se argumenta que no pagan cuando deberían o que sus cláusulas están llenas de trampas. Sin embargo, la realidad es que la mayoría de los problemas con seguros de vida provienen de la falta de comprensión de la póliza contratada.

1. El 95% de los inconvenientes con seguros de vida se deben a la falta de claridad en la contratación. Tanto el asesor como el cliente deben asegurarse de comprender a fondo las condiciones y coberturas.

2. El 5% restante corresponde a intentos de fraude por parte de clientes. Por ello, las aseguradoras han implementado rigurosos procesos de verificación.

3. Las aseguradoras están diseñadas para pagar. Desde la antigua Roma hasta la actualidad, los seguros han funcionado bajo principios matemáticos y actuariales que garantizan su sostenibilidad.

Como bien dijo Confucio: «El éxito depende de la preparación previa, y sin tal preparación, seguro que llega el fracaso». Revisar detenidamente las condiciones de la póliza y elegir aseguradoras con sólida reputación evita sorpresas desagradables.

.

Los pequeños empresarios y el Seguro de Vida

Según un estudio de la reaseguradora Swiss Re, publicado por La República de Colombia, el 95% de los pequeños empresarios en América Latina consideran que los seguros son un gasto innecesario. Esta percepción errónea impide que muchas empresas protejan su continuidad y estabilidad financiera.

Un seguro de vida puede ser la diferencia entre la quiebra y la supervivencia de un negocio. En el caso de socios o fundadores clave, contar con una póliza puede permitir la recomposición del capital o la compra de participaciones en caso de fallecimiento inesperado.

Acción Inteligente para un Futuro Seguro

Los seguros de vida no solo protegen a los seres queridos ante imprevistos, sino que también pueden ser utilizados estratégicamente para crear, preservar y multiplicar la riqueza. Desde servir como garantía financiera hasta proporcionar liquidez en momentos cruciales, las pólizas de vida son herramientas versátiles que, bien aprovechadas, pueden marcar la diferencia entre el éxito y la incertidumbre.

Si aún no ha integrado el seguro de vida en su estrategia financiera, es momento de reconsiderarlo. Evalúe sus opciones, asesórese con expertos y transforme esta herramienta en un pilar de su seguridad económica. Como dijo John D. Rockefeller: «No tengas miedo de renunciar a lo bueno para ir por lo grandioso». Aproveche esta oportunidad y convierta su seguro de vida en un verdadero activo financiero.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Estrategias efectivas para incrementar la Venta de Seguros de Vida

enero 29, 2025

Por Gustavo Ibáñez Padilla.

El mercado de seguros de vida enfrenta un desafío persistente: la falta de comprensión y percepción de necesidad por parte de los consumidores. Para agentes y brokers, aumentar el potencial de ventas requiere más que solo información; exige un enfoque estratégico basado en la ciencia del comportamiento, la comunicación efectiva y la tecnología. Como dijo Henry Ford: «Reunirse es un comienzo, permanecer juntos es un progreso y trabajar juntos es el éxito». Aplicar esta filosofía a la venta de seguros puede marcar la diferencia entre la inercia y el crecimiento sostenido.

.

1. Desmitificar el Seguro de Vida: La clave de la Comunicación

El seguro de vida sigue siendo un producto financiero mal comprendido. La mayoría de los consumidores perciben su costo como prohibitivo y su utilidad como lejana. Según un estudio de LIMRA y Life Happens de 2024, el 73% de las personas sobreestima el precio de una póliza de seguro de vida y no sabe cómo encarar el proceso de compra de una póliza.

𝔸𝕔𝕔𝕚𝕠𝕟𝕖𝕤 𝕔𝕝𝕒𝕧𝕖:

– Presentar cifras reales y comparaciones accesibles para desmentir la percepción de alto costo.

– Explicar los beneficios en vida, como la acumulación de valor en efectivo y los beneficios por enfermedad terminal.

– Utilizar narrativas que conecten emocionalmente con los clientes, demostrando cómo el seguro de vida promueve el bienestar financiero de sus familias.

.

2. Personalización y Relevancia: Hablar el idioma del cliente

El consumidor actual espera experiencias personalizadas. La hiperpersonalización, basada en datos y comportamiento del usuario, permite ofrecer soluciones alineadas con sus necesidades y prioridades.

𝔼𝕤𝕥𝕣𝕒𝕥𝕖𝕘𝕚𝕒𝕤 𝕖𝕗𝕖𝕔𝕥𝕚𝕧𝕒𝕤:

– Utilizar herramientas de IA para segmentar clientes y ofrecer cotizaciones adaptadas a su perfil financiero.

– Implementar procesos de asesoría guiada, enfocándose en objetivos individuales, como planificación patrimonial o seguridad para la jubilación.

– Aprovechar momentos clave en la vida del cliente (matrimonio, nacimiento de hijos, compra de vivienda) para ofrecer soluciones adecuadas.

3. Ciencias del Comportamiento: Facilitando la Toma de Decisiones

Daniel Kahneman, en su libro Pensar rápido, pensar despacio, distingue entre pensamiento rápido e intuitivo y pensamiento lento y reflexivo. En el contexto del seguro de vida, las estrategias deben activar ambos procesos para generar decisiones informadas.

𝔸𝕡𝕝𝕚𝕔𝕒𝕔𝕚𝕠𝕟𝕖𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Simplificar la presentación de información, resaltando los puntos clave con elementos visuales claros.

– Crear urgencia mediante estrategias como la escasez («beneficios especiales por tiempo limitado») y la prueba social («miles de familias ya han asegurado su futuro»).

– Incorporar testimonios de clientes satisfechos para generar confianza y credibilidad.

4. La Tecnología como aliada en la conversión

El mundo digital es un canal imprescindible para captar clientes. Con el 82% del tráfico de internet consumido en video, las estrategias digitales deben incorporar formatos audiovisuales.

ℍ𝕖𝕣𝕣𝕒𝕞𝕚𝕖𝕟𝕥𝕒𝕤 𝕚𝕟𝕕𝕚𝕤𝕡𝕖𝕟𝕤𝕒𝕓𝕝𝕖𝕤:

– Uso de redes sociales y contenido en video corto (Reels, TikTok, YouTube Shorts, X) para educar y atraer prospectos. Como ejemplo en nuestra Cuenta de X @GustavoIPadilla (con 20.000 seguidores) implementamos exitosas campañas de educación financiera y promoción del seguro de vida, con altas tasas de conversión.

– Implementación de chatbots y asistentes virtuales para responder consultas y guiar el proceso de compra.

– Aplicación de plataformas interactivas que permitan simulaciones de costos y beneficios en tiempo real.

.

5. La Importancia del Factor Humano

Si bien la IA y la automatización potencian la eficiencia, la confianza en la compra de un seguro de vida sigue dependiendo de la interacción humana. Nada reemplaza la empatía y la asesoría de un agente experimentado. Además, al aumentar la oferta de contenido automatizado toma más relevancia el aporte de una Agente de carne y hueso.

𝔹𝕦𝕖𝕟𝕒𝕤 𝕡𝕣𝕒́𝕔𝕥𝕚𝕔𝕒𝕤:

– Potenciar la formación en Ventas Consultivas para entender y atender mejor las necesidades del cliente.

– Priorizar la construcción de relaciones a largo plazo en lugar de cerrar ventas rápidas.

– Implementar un seguimiento proactivo para acompañar a los clientes en cada etapa de su vida.

– Realizar docencia entre los potenciales clientes facilitando la comprensión de las finanzas personales. Aquí resulta muy valioso el aporte de nuestro Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones como herramienta para fomentar la Educación Financiera. Los estudios periódicos de LIMRA muestran la eficacia de esta estrategia.

-Combinar los enormes avances de la tecnología IA con las bases de la vieja escuela de próceres como José Salas Subirat, Napoleon Hill, Clement Stone o Brian Tracy.

.

La Venta de Seguros de Vida y Anualidades como una Misión

Incrementar la venta de seguros de vida y annuities no es solo una cuestión de estrategias de marketing, sino de educación, empatía y tecnología aplicada. Como afirmó Zig Ziglar: «Ayuda a suficientes personas a conseguir lo que quieren y tú conseguirás lo que quieres». Convertirse en un asesor de confianza, en lugar de solo un vendedor, es la clave para un crecimiento sostenible.

La oportunidad está en tus manos. Empieza hoy a transformar tu enfoque de ventas y construye un futuro más seguro y próspero para tus clientes y para tu negocio.

Fuente: Ediciones EP, 29/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Lecturas para Triunfar

La importancia del Asesor Financiero

Salas Subirat, evangelizador del Seguro de Vida

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Cómo Crear un Fondo de Reserva para Emergencias y Potenciar tu Economía Personal

enero 28, 2025

Por Gustavo Ibáñez Padilla.

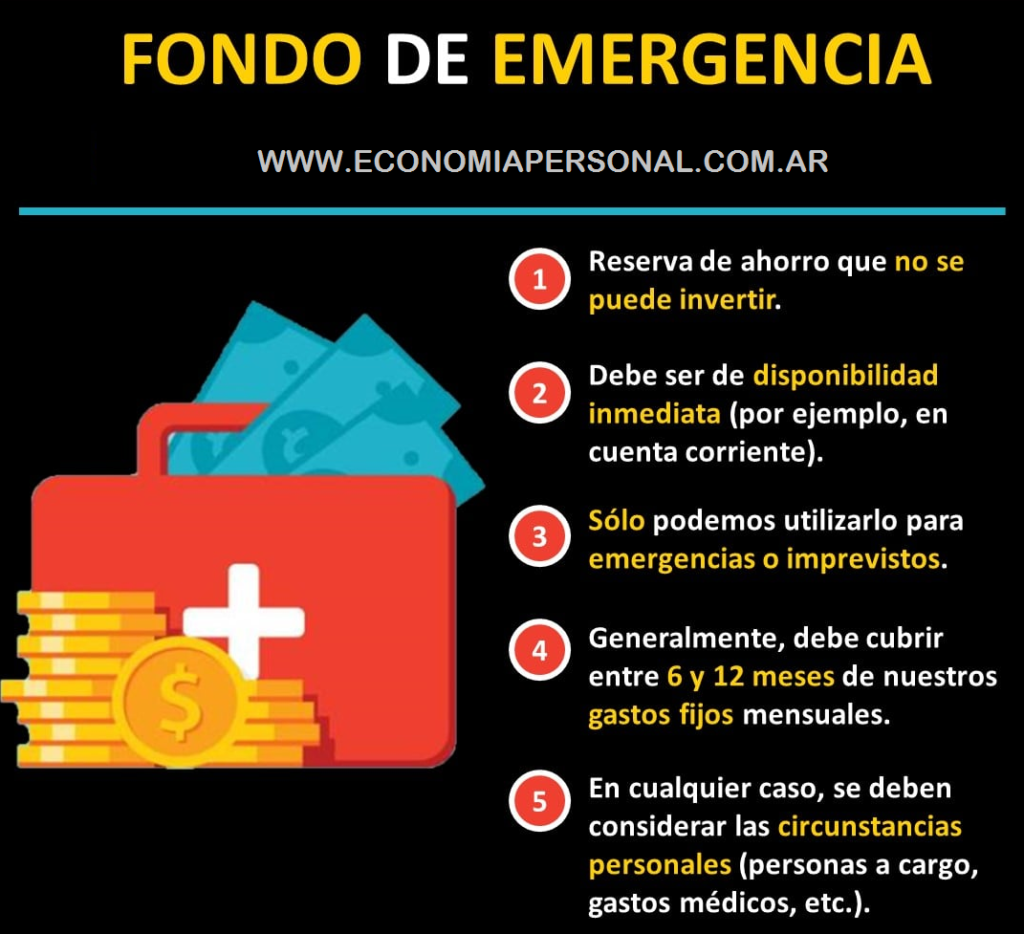

En un mundo donde la incertidumbre es la única certeza, tener un fondo de reserva para emergencias no solo es prudente, sino esencial para asegurar tu bienestar financiero. Este artículo te guiará a través de pasos concretos, ofrecerá plantillas prácticas y una guía integral para construir y mantener este fondo, transformando así tu economía personal en una fortaleza inexpugnable.

.

Pasos Concretos

-Evalúa tus Gastos Mensuales:

Comienza por analizar tus gastos mensuales. Utiliza herramientas de presupuesto o simplemente revisa tus extractos bancarios de los últimos meses. Identifica cuáles son tus gastos fijos (alquiler, servicios públicos, seguros) y variables (comida, entretenimiento).

[ Ver: ¡Cuidado con los Gastos Hormiga! ]

-Establece tu Meta de Ahorro:

Una regla general es ahorrar lo suficiente para cubrir de 3 a 6 meses de tus gastos esenciales. Basándote en el análisis de tus gastos, determina cuánto necesitas guardar. Si tus gastos mensuales son de $3,000, tu fondo debería estar entre $9,000 y $18,000.

-Ajusta tu Presupuesto:

Define cuánto puedes ahorrar cada mes. Podría ser un porcentaje de tu ingreso o una cantidad fija. Si tus ingresos son variables, considera un porcentaje, por ejemplo, el 10% de cada cheque.

-Automatiza tus Ahorros:

Programa transferencias automáticas a una cuenta separada dedicada exclusivamente a tu fondo de emergencia. Esto asegura que el ahorro sea una parte innegociable de tu presupuesto.

-Revisa y Ajusta Regularmente:

La vida cambia, y con ella tus finanzas. Revisa tu fondo de emergencia al menos una vez al año o tras cualquier cambio significativo en tu situación (empleo, salud, familia).

[ Ver: Cuándo revisar su Plan Financiero ]

Plantillas

Pʟᴀɴᴛɪʟʟᴀ ᴅᴇ Pʀᴇsᴜᴘᴜᴇsᴛᴏ Mᴇɴsᴜᴀʟ:

Ingresos Totales: $______

– Gastos Fijos:

– Alquiler: $______

– Servicios: $______

– Seguros: $______

– Gastos Variables:

– Comida: $______

– Transporte: $______

– Entretenimiento: $______

Total Gastos: $______

Ahorro Mensual: $______ (Ingresos – Gastos)

* * * * *

Pʟᴀɴᴛɪʟʟᴀ ᴅᴇ Fᴏɴᴅᴏ ᴅᴇ Eᴍᴇʀɢᴇɴᴄɪᴀ:

Meta de Fondo de Emergencia: $______ (3-6 meses de gastos)

Ahorro Actual: $______

Ahorro Mensual: $______

Meses para Alcanzar Meta: ______ (Meta / Ahorro Mensual)

.

Guía para Mantener tu Fondo

-Invierte sabiamente:

Mantén tu fondo en cuentas de fácil acceso pero que también generen algún interés. Considera cuentas de ahorro de alta tasa o fondos del mercado monetario.

-No uses el Fondo para Gastos innecesarios:

Define claramente qué constituye una emergencia. Un viaje de placer o una compra no esencial no debería justificar el uso de este fondo.

-Aumenta conforme aumentan tus ingresos:

Si recibes un aumento de sueldo o un ingreso extra, ajusta el monto que ahorras mensualmente para alcanzar tu meta más rápido o para aumentar tu meta.

-Desarrolla tu Educación Financiera:

Continúa educándote sobre finanzas personales. Libros, podcasts y cursos pueden proporcionarte nuevas estrategias y motivación para mantener tu disciplina. Un buen comienza es leer el Manual de Economía Personal. Cómo potenciar sus ingresos e inversiones.

.

Asume tu responsabilidad y comienza ahora

Construir un fondo de reserva para emergencias no es solo una estrategia financiera; es un acto de autocuidado y responsabilidad hacia tu futuro. Imagina la paz mental de saber que estás preparado para lo inesperado, ya sea una reparación de coche, una enfermedad o la pérdida de empleo. No dejes que la procrastinación o la incertidumbre te impidan actuar. Comienza hoy mismo. Evalúa tus finanzas, ajusta tu presupuesto y empieza a ahorrar. Tu yo del futuro te lo agradecerá. ¡Empieza ahora a construir tu fortaleza financiera!

Fuente: Ediciones EP, 28/01/25.

I͟m͟p͟o͟r͟t͟a͟n͟t͟e͟:

Toma los debidos recaudos antes de realizar cualquier operación financiera. Consulta el Aviso legal

Información sobre Gustavo Ibáñez Padilla

Más información:

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Saber y consultar, dos claves de la economía personal

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Seguridad Humana Multidimensional: Una clave para enfrentar los retos contemporáneos

enero 23, 2025

Por Redacción EP.

En un mundo caracterizado por cambios rápidos, crisis globales y complejidades interconectadas, la seguridad humana y multidimensional surge como un concepto fundamental para garantizar el bienestar de las personas y de las comunidades. Este enfoque, respaldado por organismos internacionales y cada vez más debatido en los ámbitos académicos, propone una visión integral que supera los límites tradicionales de la seguridad centrada exclusivamente en el Estado.

Qué es la seguridad humana

Desde su introducción en el Informe sobre Desarrollo Humano de 1994 de las Naciones Unidas, la seguridad humana ha sido definida como la protección de las personas frente a amenazas generalizadas y graves que ponen en riesgo su supervivencia, su dignidad y sus medios de vida. Amartya Sen, premio Nobel de Economía, destacó que «la seguridad humana implica garantizar libertades esenciales: vivir sin miedo y sin miseria».

Este concepto abarca múltiples dimensiones, que van desde la seguridad económica y alimentaria hasta la protección frente a desastres naturales, conflictos armados y violaciones a los derechos humanos. La idea subyacente es que el desarrollo sostenible y el respeto a las libertades fundamentales son inseparables de la seguridad humana.

La seguridad multidimensional: una visión integral

En paralelo, la seguridad multidimensional amplía el concepto de seguridad al reconocer que las amenazas actuales no son unilaterales ni homogéneas. Barry Gordon Buzan, politólogo especializado en relaciones internacionales, argumentó que «la seguridad debe ser concebida como un fenómeno que afecta tanto a los individuos como a las estructuras sociales». Este enfoque incluye dimensiones militares, pero también aborda problemas sociales, económicos, ambientales y políticos que afectan tanto a individuos como a comunidades enteras.

La migración masiva, por ejemplo, ilustra esta interconexión. Los desplazamientos forzados generados por conflictos armados o catástrofes naturales no solo impactan a las personas que huyen, sino también a los países que reciben a estas poblaciones, lo que genera presiones sobre los recursos y servicios públicos. Este fenómeno pone de manifiesto la necesidad de un enfoque integral y coordinado.

El desafío en Argentina

En Argentina, la implementación de estrategias basadas en estos conceptos aún enfrenta retos significativos. Según el Equipo de Estudios en Seguridad Humana y Multidimensional, con participación de la Universidad del Museo Social Argentino (UMSA) y la Fundación FIDES, la academia local ha relegado durante años estas perspectivas a un segundo plano. Esta carencia representa una brecha en la formación de líderes y tomadores de decisiones que necesitan herramientas concretas para abordar la inseguridad desde ángulos diversos.

El Equipo de Estudios, liderado por el Lic. Julio Fumagalli Macrae y el Ing. Gustavo Ibáñez Padilla propone crear espacios de aprendizaje que permitan formar profesionales capaces de comprender y gestionar los riesgos desde una óptica integral. Abarcando diversas disciplinas, desde la inteligencia criminal y la resolución de conflictos hasta el planeamiento estratégico y la protección ambiental. Esta visión multifacética es fundamental para enfrentar las amenazas contemporáneas.

El grupo de trabajo cuenta con la colaboración de renombrados expertos, de los cuales a título ilustrativo y no exhaustivo podemos mencionar a: Dr. José Ricardo Spadaro, Lic. José Luis Pibernus, Dr. Alberto Lucioni, Lic. Juan Belikow, Dr. Pablo Banchio, Lic. Fernando Vacotti y Dr. Michael Gips.

El disertante, Lic. Juan Belikow, con algunos de los miembros del prestigioso público asistente.

.

Ejemplos exitosos a nivel internacional

Costa Rica es un ejemplo emblemático de cómo un enfoque centrado en la seguridad humana puede transformar una sociedad. Desde que abolió su ejército en 1948, este país ha invertido significativamente en educación, salud y bienestar social, logrando altos índices de desarrollo humano. Este modelo demuestra que garantizar la seguridad no depende exclusivamente de la fuerza militar, sino de la construcción de sistemas sociales equitativos y sostenibles.

En El Salvador, a través de la Dirección de Reconstrucción del Tejido Social, se están realizando acciones de prevención en zonas vulnerables por medio de los Centros Urbanos de Bienestar y Oportunidades (CUBO). En los CUBO se procura el desarrollo de habilidades, destrezas y conocimientos de niños y jóvenes; los cuales son capacitados en cursos de diseño gráfico, inglés, italiano, voleibol, lecto escritura, computación y ajedrez. Una de las principales metas es lograr fomentar una cultura de paz trabajando de cerca con los jóvenes.

.

Tecnología y colaboración: pilares de la seguridad moderna

El avance tecnológico también desempeña un papel crucial en la gestión de la seguridad multidimensional. Sistemas de inteligencia artificial, análisis de datos y plataformas digitales pueden ser utilizados para predecir riesgos, diseñar estrategias preventivas y coordinar respuestas. Sin embargo, es fundamental que estas herramientas se empleen con ética, asegurando la protección de la privacidad y los derechos fundamentales.

Antonio Guterres, secretario general de la ONU, ha enfatizado la importancia de la colaboración global para enfrentar las amenazas actuales: «En un mundo interconectado, ningún país puede abordar solo los problemas de seguridad. Las soluciones requieren alianzas y compromisos compartidos».

Un compromiso hacia el futuro

La seguridad humana y multidimensional no es solo una teoría académica, sino una necesidad apremiante en un contexto global plagado de incertidumbre. Iniciativas como el Equipo de Estudios en Seguridad Humana y Multidimensional representan un paso crucial para formar líderes capaces de desarrollar políticas integrales que garanticen la protección de las personas.

En palabras de Nelson Mandela: «La seguridad de todos está intrínsecamente vinculada. Ningún hombre o mujer puede ser libre si sus vecinos viven en la miseria». Este pensamiento refuerza la idea de que la seguridad no es un privilegio, sino un derecho universal. Solo mediante un compromiso colectivo y una acción proactiva podremos construir un futuro donde todos vivan libres de miedo y pobreza, en sociedades más justas y resilientes.

Fuente: Ediciones EP, 23/01/25.

Ciclo de Lanzamiento 2024:

.

.

.

.

Más información:

La Seguridad Personal y Familiar en el Siglo XXI

CUBO, espacios físicos que transforman vidas en El Salvador

.

.

.

Saber y consultar, dos claves de la economía personal

enero 22, 2025

Por Gustavo Ibáñez Padilla.

En un mundo con mercados financieros complejos, la necesidad de contar con una adecuada orientación en temas económicos y financieros resulta imprescindible. La educación financiera no solo es una herramienta para entender cómo gestionar recursos, sino también un escudo frente a los riesgos de tomar decisiones equivocadas que podrían tener consecuencias graves, tanto a nivel personal como familiar.

Un consultor financiero experimentado puede ser el aliado clave para evitar errores comunes y maximizar las oportunidades de crecimiento económico. Sin embargo, también es esencial que cada individuo asuma un rol activo en su proceso de aprendizaje. La auto-capacitación en los fundamentos de la economía personal permite tomar decisiones más informadas y minimizar la dependencia de terceros.

.

El valor de la asesoría financiera

Un buen asesor financiero no solo ayuda a organizar los recursos existentes, sino que también diseña estrategias adaptadas a las necesidades y objetivos de cada cliente. Entre las áreas clave que aborda están la planificación de inversiones, la protección patrimonial y la optimización fiscal. Sin embargo, más allá de estos beneficios técnicos, su rol también incluye actuar como una barrera contra decisiones impulsivas que pueden llevar a pérdidas significativas.

En América Latina, por ejemplo, la utilización de estructuras legales como las sociedades offshore ha ganado popularidad para proteger activos y planificar herencias. Estas estructuras, aunque a menudo asociadas con controversias, también ofrecen ventajas como la simplicidad operativa y la exención de ciertos impuestos. No obstante, el desconocimiento y la falta de asesoría pueden llevar a errores costosos o incluso a conflictos legales.

Un asesor confiable ayuda a identificar soluciones alternativas que ofrecen beneficios similares sin necesidad de recurrir a estructuras complejas o de alto costo. Vehículos como seguros de vida y anualidades, adquiridos en las jurisdicciones correctas, brindan seguridad financiera, confidencialidad y protección patrimonial a un costo accesible. Estos instrumentos también eliminan el riesgo de conflictos de intereses que podrían surgir con intermediarios interesados en maximizar sus comisiones.

.

La autocapacitación como pilar fundamental

Aunque la orientación de un experto es invaluable, también es crucial que los individuos desarrollen un conocimiento básico sobre finanzas personales. La educación financiera permite entender conceptos esenciales como el ahorro, la inversión y la gestión del riesgo. Este aprendizaje ayuda a distinguir entre buenas y malas recomendaciones, así como a reconocer oportunidades genuinas frente a posibles fraudes.

Personajes destacados como Warren Buffett, el inversor más exitoso del mundo, han enfatizado la importancia de la educación financiera. Buffett sostiene que “la mejor inversión que puedes hacer es en ti mismo”. Su afirmación destaca la relevancia de adquirir conocimientos para tomar decisiones más acertadas.

Por su parte, Robert Kiyosaki, autor de Padre Rico, Padre Pobre, ha insistido en que “la principal razón por la que las personas luchan financieramente es porque pasan años en la escuela sin aprender nada sobre dinero”. Estas palabras subrayan la necesidad de reformar los sistemas educativos para incluir programas de educación financiera desde etapas tempranas.

.

Las Debidas Diligencias y la Prevención de Fraudes

El desconocimiento financiero también abre la puerta a riesgos como el fraude. En la actualidad, los esquemas de inversión fraudulentos se presentan de manera sofisticada, atrayendo a víctimas con promesas de altos rendimientos. Sin un conocimiento básico sobre finanzas, las personas son más vulnerables a caer en estas trampas.

Para evitar esto, es esencial realizar las debidas diligencias antes de invertir en cualquier oportunidad. Esto implica investigar la legitimidad de la empresa o el producto financiero, comprender los riesgos asociados y solicitar referencias confiables. Un consultor financiero puede guiar en este proceso, asegurándose de que las decisiones sean informadas y seguras.

.

Porqué invertir en educación financiera

La educación financiera es una inversión en el futuro. No solo mejora la capacidad de administrar recursos, sino que también empodera a las personas para enfrentar retos económicos con confianza. En un entorno financiero en constante evolución, quienes no se capacitan corren el riesgo de quedarse rezagados.

Además, una base sólida en economía personal permite aprovechar al máximo los servicios de un asesor financiero. Al entender los principios básicos, es posible tener conversaciones más productivas y evaluar las recomendaciones con criterio, además de minimizar los conflictos de intereses. Esto no solo mejora los resultados financieros, sino que también reduce la dependencia de intermediarios.

Lanzarse al ruedo

En definitiva, la combinación de un buen asesor financiero y una educación financiera sólida es la clave para alcanzar el éxito económico y evitar errores costosos. En palabras de Benjamin Franklin, “una inversión en conocimiento paga los mejores intereses”. Esta frase resume la importancia de priorizar el aprendizaje continuo en un mundo donde las decisiones financieras pueden marcar la diferencia entre la estabilidad y la incertidumbre.

Los inversores, ya sean principiantes o experimentados, deben ver la educación financiera como una prioridad. No solo les permitirá proteger su patrimonio, sino también identificar oportunidades para multiplicarlo. En un entorno donde las posibilidades son tan amplias como los riesgos, el conocimiento es, sin duda, el activo más valioso. Es hora de entrar en acción y apalancarse en la educación financiera para potenciar los ingresos e inversiones.

Fuente: Ediciones EP, 22/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Para qué sirven los Paraísos Fiscales

La importancia del Asesor Financiero

La Libertad Financiera es un camino, no un destino

Esquema Ponzi, el fraude financiero que acecha a los incautos

Las Anualidades como instrumentos de planificación financiera personal

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

.

.

Para qué sirven los Paraísos Fiscales

enero 21, 2025

Por Gustavo Ibáñez Padilla.

«La planificación fiscal es una forma legítima de minimizar la carga fiscal y maximizar la riqueza.»

John D. Rockefeller

Paraísos fiscales: qué son y para qué sirven

Los paraísos fiscales son un concepto que, aunque conocido en la opinión pública, a menudo se presta a malentendidos y generalizaciones. En términos simples, un paraíso fiscal es una jurisdicción que ofrece un trato tributario favorable a individuos y empresas no residentes. Estas ventajas pueden incluir tasas impositivas reducidas o nulas, altos niveles de confidencialidad financiera y un marco legal diseñado para atraer capital extranjero. Lugares como las Islas Caimán, Puerto Rico, BVI, Suiza, Delaware o Mónaco se encuentran entre los ejemplos más emblemáticos.

Mitos y realidades

«Los impuestos son el precio que pagamos por vivir en una sociedad civilizada. Pero eso no significa que debamos pagar más de lo necesario.»

Warren Buffett

La publicación de los Panama Papers y otros casos mediáticos han proyectado una sombra de sospecha sobre estas jurisdicciones, vinculándolas a actividades como el lavado de dinero o la evasión fiscal. Sin embargo, es importante diferenciar entre el uso legal e ilegal de estas herramientas financieras. Crear una sociedad offshore, abrir una cuenta bancaria internacional o establecer un fideicomiso en un paraíso fiscal es completamente legal. La ilegalidad surge cuando se ocultan activos, se falsean declaraciones fiscales o se utilizan estas estructuras para propósitos delictivos.

En este contexto, los paraísos fiscales se convierten en instrumentos para la optimización financiera. Empresas multinacionales y emprendedores los emplean para reducir costos, facilitar el comercio internacional y proteger patrimonios. De hecho, el término original “tax haven” (literalmente “refugio fiscal”) refleja cómo estas jurisdicciones permiten operar con mayor eficiencia en un entorno global cada vez más competitivo.

Ejemplos prácticos

«La globalización y la liberalización de los mercados han creado oportunidades para que las empresas y los individuos aprovechen las ventajas fiscales de diferentes jurisdicciones.»

Alan Greenspan

Consideremos el caso de una empresa que desea expandir sus operaciones a nivel internacional. Establecer una filial en un paraíso fiscal como las Islas Vírgenes Británicas puede reducir significativamente su carga tributaria, lo que le permite reinvertir esas ganancias en investigación y desarrollo o en la contratación de más personal. De manera similar, un inversor individual podría utilizar una cuenta en Suiza para proteger su patrimonio frente a posibles fluctuaciones económicas o políticas en su país de origen.

Un ejemplo emblemático es el de empresas tecnológicas como Apple o Google, que han estructurado sus operaciones de manera que gran parte de sus ganancias se declaran en jurisdicciones con impuestos bajos, como Irlanda o Bermudas. Aunque estas prácticas han sido criticadas, se realizan dentro del marco de las leyes fiscales internacionales.

Comparación con normas ISO

La idea de los paraísos fiscales también se puede entender desde la óptica de la estandarización, como ocurre con las normas ISO. Las certificaciones ISO proporcionan un marco para garantizar calidad, seguridad y eficiencia en procesos y productos. De manera similar, los paraísos fiscales operan bajo normativas que buscan atraer capital extranjero al ofrecer condiciones específicas. Por ejemplo, así como una empresa busca la certificación ISO 9001 para mejorar sus procesos, una compañía podría optar por operar en un paraíso fiscal para optimizar su carga tributaria.

Cabe destacar que, al igual que las normas ISO, los paraísos fiscales no garantizan éxito automático. Requieren un conocimiento profundo de las leyes locales e internacionales, y su uso inapropiado puede conllevar sanciones graves.

Beneficios económicos y estadísticas

«La planificación fiscal internacional es una forma de proteger la riqueza y asegurar el futuro financiero de las familias y las empresas.»

Jim Rogers

Según datos del Fondo Monetario Internacional (FMI), se estima que alrededor del 10% del PIB mundial está albergado en paraísos fiscales. Esto representa trillones de dólares en activos, que incluyen desde inversiones corporativas hasta cuentas individuales. En el ámbito empresarial, estudios del Tax Justice Network señalan que grandes empresas pueden ahorrar entre un 20% y un 30% de su carga fiscal al utilizar estructuras offshore.

En el caso de los individuos, los paraísos fiscales permiten proteger el patrimonio frente a la inflación, la devaluación de monedas o la inestabilidad política. Por ejemplo, en países con altas tasas de inflación, como Argentina o Venezuela, transferir activos a jurisdicciones más estables puede ser una estrategia de supervivencia financiera.

Críticas y controversias

A pesar de sus beneficios, los paraísos fiscales enfrentan fuertes críticas. Se argumenta que exacerban la desigualdad económica al permitir que grandes fortunas y corporaciones eludan impuestos. Además, los Estados pierden ingresos tributarios esenciales para financiar servicios públicos. En respuesta, organismos como la OCDE han implementado iniciativas para aumentar la transparencia, como el intercambio automático de información financiera.

No obstante, también es importante cuestionar el papel de los Estados en esta dinámica. Muchos gobiernos imponen cargas fiscales desproporcionadas que fomentan la búsqueda de alternativas legales en paraísos fiscales (lo cual favorece la competencia tributaria). La presión fiscal excesiva puede ser considerada una forma de opresión económica, lo que subraya la necesidad de un debate más equilibrado.

Cómo hacer un uso inteligente

Lejos de ser una práctica exclusiva de élites o delincuentes, los paraísos fiscales representan una herramienta para quienes buscan maximizar la eficiencia en un mundo globalizado. Su uso requiere planificación y cumplimiento estricto de las normativas legales, pero pueden ser una vía para proteger el patrimonio, reducir costos y facilitar el crecimiento empresarial.

La clave está en abordar estos recursos con una perspectiva informada y ética. Al igual que las normas ISO garantizan calidad en los procesos, los paraísos fiscales, usados adecuadamente, pueden ser una ventaja competitiva. En lugar de demonizarlos, es necesario comprender su papel en la economía global y buscar formas de integrarlos dentro de marcos regulatorios que equilibren eficiencia y equidad.

Si se utilizan con responsabilidad, los paraísos fiscales no solo benefician a quienes los emplean, sino que también pueden generar un impacto positivo al fomentar la competencia tributaria, promover la inversión y dinamizar la economía mundial. En definitiva, son una herramienta que, bien gestionada, puede transformar retos en oportunidades.

Fuente: Ediciones EP, 21/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

Ventajas de los Paraísos Fiscales

Novedades sobre Paraísos Fiscales

Los paraísos fiscales son una bendición

Los Paraísos fiscales, últimos refugios de libertad

Los Paraísos fiscales del Caribe

Secreto bancario y Paraísos fiscales

Evasión fiscal, elusión fiscal y ahorro fiscal

.

.

¡Qué linda es mi Argentina!

enero 21, 2025

Fervor de Buenos Aires

Las calles

Las calles de Buenos Aires

ya son mi entraña.

No las ávidas calles,

incómodas de turba y ajetreo,

sino las calles desganadas del barrio,

casi invisibles de habituales,

enternecidas de penumbra y de ocaso

y aquellas más afuera

ajenas de árboles piadosos

donde austeras casitas apenas se aventuran,

abrumadas por inmortales distancias,

a perderse en la honda visión

de cielo y llanura.

Son para el solitario una promesa

porque millares de almas singulares las pueblan,

únicas ante Dios y en el tiempo

y sin duda preciosas.

Hacia el Oeste, el Norte y el Sur

se han desplegado –y son también la patria– las calles;

ojalá en los versos que trazo

estén esas banderas.

Córdoba, la Docta

.

.

.

.