Desentrañando el Conflicto de Agencia: Los aportes del Distributismo

octubre 12, 2023

Por Gustavo Ibáñez Padilla.

En el entramado complejo de las relaciones económicas, surge el Conflicto de Agencia como un fenómeno determinante. Este concepto denota la disparidad de intereses entre quienes toman decisiones en una organización y aquellos que tienen un interés financiero en ella. Esta discrepancia puede minar la efectividad y la eficiencia de una entidad, ya sea una corporación, una cooperativa o una organización sin fines de lucro. Intentaremos explorar el Conflicto de Agencia y sus implicaciones, desglosando sus ramificaciones en diversas estructuras organizativas. Y luego, para solucionar este dilema, apelaremos a una alternativa arraigada en la Doctrina Social de la Iglesia Católica: el Distributismo. Este paradigma busca suavizar las asperezas del Capitalismo desenfrenado. A través de las perspicaces reflexiones de G. K. Chesterton y Hilaire Belloc, ahondaremos en cómo el Distributismo constituye una respuesta concreta al Conflicto de Agencia.

El Conflicto de Agencia: Desentrañando sus Matices

El Conflicto de Agencia radica en la discrepancia entre los intereses de los dueños de una organización y los individuos que están encargados de tomar decisiones en su nombre. Los accionistas, quienes buscan maximizar su inversión, pueden ver sus intereses en contraposición a los de los gerentes, quienes pueden estar más inclinados a buscar su propio beneficio a corto plazo. Este desencuentro puede ser particularmente evidente en empresas donde los ejecutivos, al no ser propietarios, pueden tener incentivos para maximizar sus propios beneficios, a menudo a expensas de los accionistas.

Un ejemplo simple de Conflicto de Agencia es el caso de un dueño de una pequeña tienda de comestibles que contrata a un gerente para que administre el negocio en su ausencia. El dueño quiere maximizar las ganancias y la eficiencia, mientras que el gerente puede tener incentivos personales diferentes, como obtener un salario alto o tener un horario más flexible. Si el gerente prioriza sus intereses sobre los del dueño, esto podría generar un conflicto de intereses y afectar el rendimiento y la rentabilidad de la tienda.

El Impacto del Conflicto de Agencia en Diferentes Contextos

─Empresas y Sociedades Anónimas: Estas entidades son el caldo de cultivo perfecto para el Conflicto de Agencia. Los accionistas, al no tener un control directo en la gestión, pueden sentirse frustrados si los gerentes no actúan en su interés. Un caso paradigmático es el de la empresa Enron en la década de 1990, donde los directivos llevaron a cabo prácticas fraudulentas que llevaron al colapso de la compañía.

─Cooperativas: Aunque las cooperativas están diseñadas para alinear los intereses de los miembros y los gestores, no están exentas de este conflicto. Por ejemplo, en una cooperativa agrícola, los líderes podrían estar tentados a tomar decisiones que favorezcan a un grupo selecto de miembros en detrimento del bienestar de la comunidad en su conjunto.

─ONGs: Si bien no persiguen fines lucrativos, las ONGs tampoco están inmunes al Conflicto de Agencia. Los líderes y directivos pueden estar tentados a priorizar la expansión y visibilidad de la organización sobre la efectividad en la entrega de servicios o ayuda.

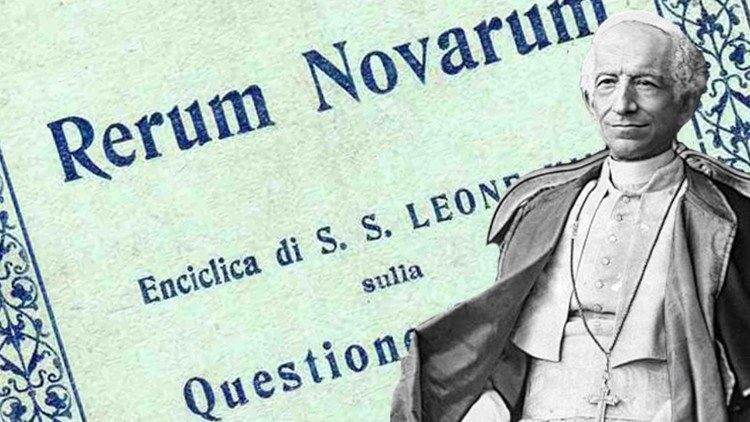

Distributismo: Una Alternativa Arraigada en la Doctrina Social de la Iglesia

A finales del siglo XIX, el Papa León XIII publicó la encíclica Rerum Novarum («De las cosas nuevas» o «De los cambios políticos», es la trigésimo octava encíclica del papa León XIII y la primera encíclica social de la Iglesia católica), sentando los cimientos del Distributismo. Esta doctrina promueve la distribución equitativa de la propiedad y la riqueza, en contraposición a la concentración excesiva en manos de unos pocos.

La encíclica afirma que “Se halla en la misma ley natural el fundamento y razón de la división de bienes y de la propiedad privada”. Posteriormente, en 1931, el Papa Pio XI expandió estos principios en su encíclica Quadragesimo Anno.

.

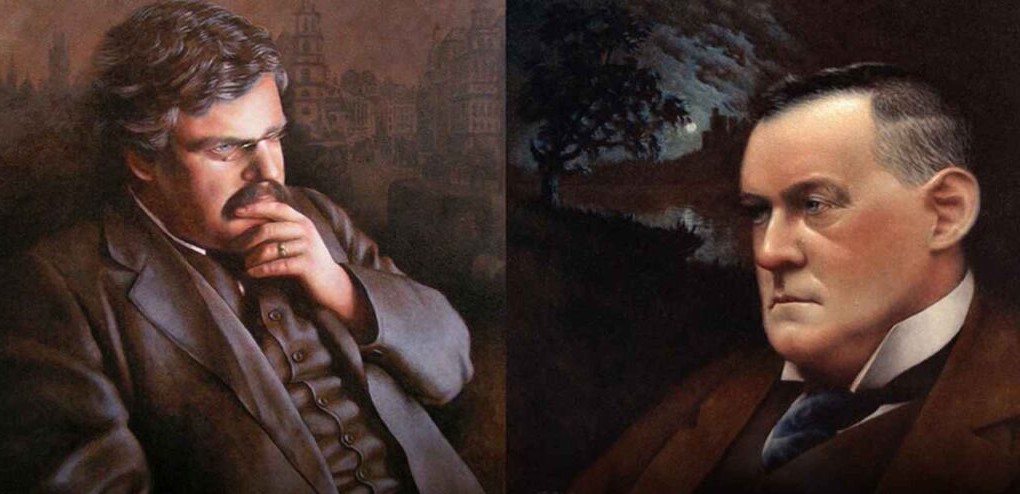

El Legado Intelectual de Chesterton y Belloc

G. K. Chesterton y Hilaire Belloc, dos mentes agudas de su tiempo, abrazaron con fervor la causa del Distributismo. Belloc argumentaba que la propiedad de la tierra debería estar dispersa entre la mayor cantidad posible de propietarios, evitando así la opresión y la desigualdad. Chesterton, por su parte, defendía la propiedad descentralizada como medio para preservar la libertad y la dignidad humana. Chesterton expresó este principio de manera clara y contundente: “La propiedad privada es la ley natural del hombre”. También sintetizó el significado del distributismo al afirmar: “Demasiado capitalismo no quiere decir muchos capitalistas, sino muy pocos capitalistas”.

.

Cómo el Distributismo aligera el Conflicto de Agencia

El Distributismo presenta una solución palpable al Conflicto de Agencia al propiciar una estructura económica en la que la propiedad y el control están dispersos entre una amplia base de individuos y familias. Esto fomenta la participación activa y la responsabilidad de los propietarios en la toma de decisiones, reduciendo así el riesgo de intereses divergentes (el concepto: “Atendido por sus propios Dueños”). Un ejemplo ilustrativo es el caso de las cooperativas agrícolas en Emilia-Romaña, Italia, donde la propiedad y gestión colectiva han demostrado ser altamente efectivas para impulsar el desarrollo sostenible y la prosperidad local.

El Rol del Estado como Árbitro: Balanceando la Ecología Económica

Friedrich von Hayek, el destacado economista, sostuvo con perspicacia: “El gobierno tiene la responsabilidad de garantizar un marco legal y económico en el que los individuos puedan prosperar, pero no de dictar resultados específicos”. Este principio condensa la esencia de la Economía de mercado, donde el Estado actúa como árbitro para garantizar la justicia y la equidad, sin coartar la iniciativa individual.

Las funciones principales del Estado deben ser mantener la unión nacional, la paz, el orden, la justicia, la defensa común, el bienestar general y la protección de la libertad de todos los habitantes.

Un Llamado a la Reflexión y la Acción

Al rememorar las lecciones forjadas en el crisol del tiempo, nos vemos compelidos a actuar. No como espectadores pasivos, sino como agentes del cambio. El Conflicto de Agencia no es un destino ineludible, sino un reto que puede ser superado con determinación y sabiduría. A medida que escribimos el próximo capítulo de nuestra historia económica, es imperativo recordar que las lecciones del pasado son faros que nos guían hacia un futuro más equitativo y sostenible para todos. En las palabras del filósofo Albert Schweitzer, “el propósito de la vida es servir, mostrar compasión y hacer la diferencia en la vida de los demás”. Esto, en última instancia, es el núcleo del Distributismo y la clave para mitigar el Conflicto de Agencia en nuestra sociedad. En este camino hacia una economía más equitativa, cada uno de nosotros tiene un papel fundamental que desempeñar, y es nuestro deber colectivo llevar adelante esta transformación hacia un futuro más justo y equitativo.

El Conflicto de Agencia y la propuesta del Distributismo nos instan a reflexionar sobre el tipo de sociedad que deseamos construir. Nos desafían a considerar cómo podemos equilibrar la búsqueda legítima del beneficio individual con la responsabilidad social y el bienestar común. Este equilibrio no es una quimera inalcanzable, sino una meta a la que podemos aspirar colectivamente.

Es crucial reconocer que el camino hacia una economía más distributiva no está exento de desafíos y obstáculos. Requiere una colaboración comprometida entre distintos actores: gobiernos, empresas, organizaciones no gubernamentales y la sociedad civil en su conjunto. En este proceso, el Estado emerge como un árbitro indispensable, garantizando que las reglas del juego sean justas y equitativas para todos los ciudadanos.

Al mirar hacia el futuro, es esencial recordar que no se trata simplemente de cambiar las estructuras económicas, sino también de fomentar un cambio cultural y de valores. Requiere una transformación en la manera en que concebimos el éxito, valorando no solo la acumulación de riqueza individual, sino también el bienestar colectivo y el respeto por la dignidad de cada individuo.

La lección que nos brinda esta reflexión sobre el Conflicto de Agencia y el Distributismo es que tenemos la capacidad y la responsabilidad de dar forma a nuestra economía y sociedad. No somos meros espectadores de fuerzas incontrolables, sino agentes activos del cambio. Podemos aprender de la historia y utilizar ese conocimiento para construir un futuro más equitativo y sostenible.

En palabras del filósofo Edmund Burke, “la sociedad es un contrato eterno entre el pasado, el presente y el futuro”. Este contrato implica una responsabilidad hacia aquellos que nos precedieron, hacia nuestros contemporáneos y hacia las generaciones venideras. Es nuestra tarea honrar este contrato, buscando siempre el bien común y la justicia en nuestras acciones y decisiones.

El paradigma del Distributismo nos recuerda que la economía no es un fin en sí misma, sino un medio para el bienestar y la realización de las personas. Nos desafía a buscar un equilibrio armonioso entre la libertad individual y la responsabilidad colectiva. Si tomamos este desafío en serio y trabajamos juntos en pos de un futuro más justo y equitativo, estaremos escribiendo un capítulo significativo en la historia de la humanidad.

Fuente: Ediciones EP, 07/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Una alternativa: El Distributismo

Distributismo: La búsqueda de una economía equitativa a lo largo de la historia

.

.

Especulación Financiera: Lecciones de la historia para el presente

octubre 6, 2023

Por Gustavo Ibáñez Padilla.

La especulación financiera, esa práctica que puede catapultar a fortunas o llevar a la ruina, ha sido una constante en la economía a lo largo de los siglos. Desde los bulliciosos mercados de Ámsterdam en el siglo XVII hasta los modernos rascacielos de Wall Street en la actualidad, la especulación ha sido un fenómeno definitorio de los mercados financieros. A continuación, ahondaremos en este concepto, analizando su utilidad, sus riesgos, los casos emblemáticos que han dejado huella en la historia económica y las enseñanzas que podemos extraer de ellos.

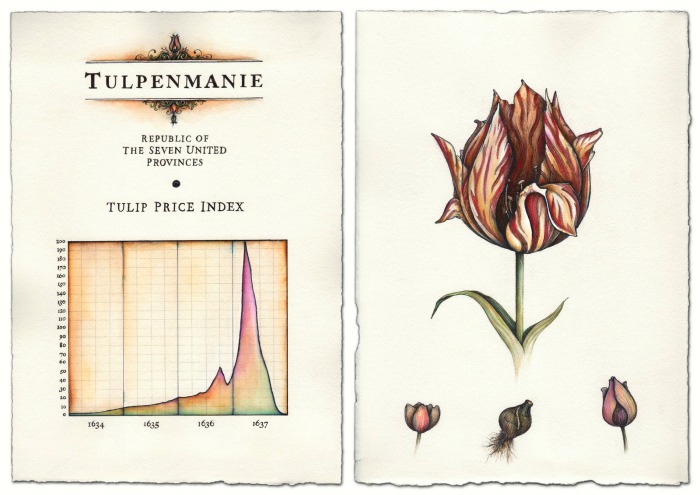

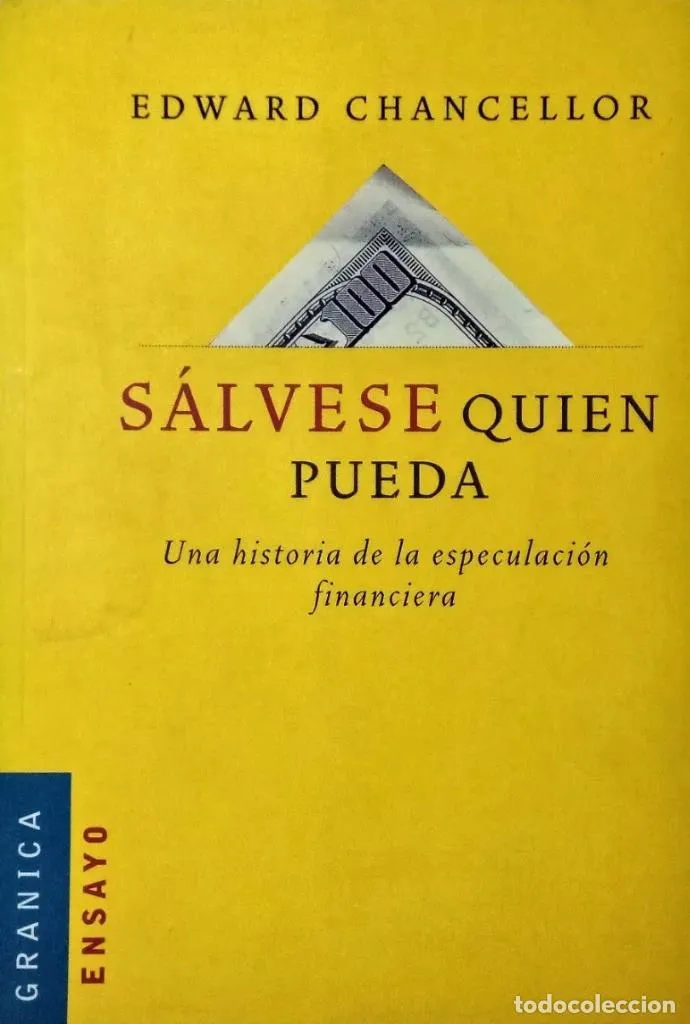

La Manía de los Tulipanes: Ámsterdam, siglo XVII

En el siglo XVII, Ámsterdam era el epicentro del comercio global y los tulipanes, recién introducidos en Europa, se convirtieron en el símbolo del lujo y la exuberancia. Los precios de los bulbos de tulipán subieron a niveles exorbitantes, alimentando la codicia y la especulación. Como señala Edward Chancellor en su obra, Sálvese quien pueda. Una historia de la especulación financiera, «los bulbos se convirtieron en un símbolo de estatus, y el comercio de tulipanes se asemejaba más a una forma de juego de azar que a una inversión racional». El furor por los tulipanes llegó a todas las clases sociales, los ricos para poseerlos y admirarlos, los comerciantes y especuladores para comerciar y conseguir enormes beneficios. Finalmente, en 1637, la burbuja estalló, dejando a los especuladores empobrecidos y marcando un hito en la historia financiera.

.

La Compañía de los Mares del Sur: Londres, siglo XVIII

A mediados del siglo XVIII, la Compañía de los Mares del Sur atrajo a inversores con la promesa de riquezas provenientes del comercio con las colonias sudamericanas. La fiebre especulativa alcanzó su punto máximo cuando las acciones de la compañía se dispararon a niveles astronómicos. Sin embargo, esta euforia fue efímera y, como el famoso estadista británico Sir Robert Walpole advirtió, «todos pueden ganar dinero cuando el precio de las acciones sube; la habilidad consiste en retirarse antes de que todo colapse». El colapso de la compañía y la posterior crisis financiera enseñaron la importancia de la prudencia y la evaluación de riesgos en el mundo de las finanzas. «Puedo predecir el movimiento de los cuerpos celestes, pero no la locura de las gentes«, se lamentaba Isaac Newton al observar que sus ahorros se habían esfumado por causa de esta burbuja.

La Manía Ferroviaria: Gran Bretaña, década de 1840

En la década de 1840, el boom de los ferrocarriles en Gran Bretaña –el símil de nuestra actual internet– atrapó la fiebre especulativa de la época. Se construyeron líneas férreas a un ritmo frenético, con inversores ansiosos por participar en lo que parecía un negocio seguro. Sin embargo, como advirtió el empresario George Hudson –el rey del ferrocarril–, «los inversores deben recordar que un tren puede ir a cualquier parte, pero también puede descarrilarse». Muchos de estos proyectos resultaron ser inviables, dejando a los inversores con enormes pérdidas y subrayando la importancia de la diligencia debida en la toma de decisiones financieras.

.

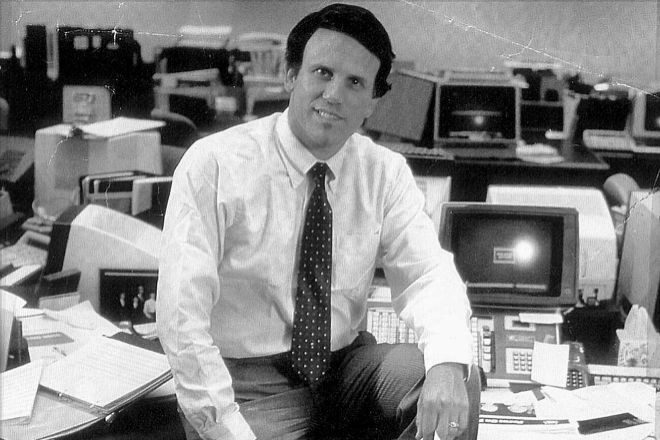

Michael Robert Milken y los Bonos Basura: Década de 1980

En la década de 1980, Michael Robert Milken emergió como una figura central en el mundo de las finanzas, popularizando los ‘bonos basura’ (bonos con mala calificación crediticia) y revolucionando el mercado de deuda corporativa. Como el mismo Milken afirmó, «los bonos basura no son basura si el emisor paga». Sin embargo, su legado está manchado por acusaciones de prácticas ilegales y escándalos financieros. En 1990, M. R. Milken fue condenado a diez años de cárcel por impulsar un método fraudulento de financiación corporativa. El caso Milken ilustra la delgada línea entre la innovación financiera y el abuso, y la necesidad de una supervisión efectiva en los mercados.

.

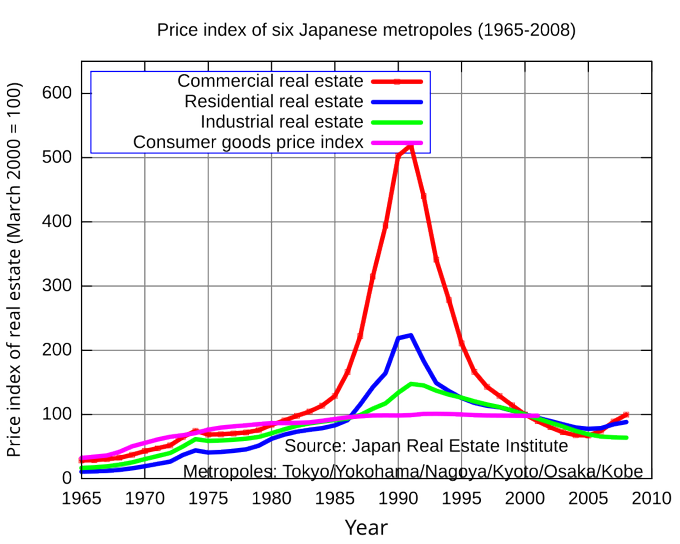

Baburu Keikila: La Burbuja Bursátil e Inmobiliaria de Japón (1986-1991)

En el Japón de finales de los años 80, la economía estaba en pleno auge, y los precios de los activos alcanzaron niveles estratosféricos. Como el economista John Kenneth Galbraith advirtió, «las burbujas siempre son acompañadas por el deseo de obtener algo por nada». Durante el boom especulativo, Tokio se convirtió en la Bolsa más grande del mundo y la de Osaka relegó a la de Londres al cuarto lugar. La burbuja, alimentada por una euforia colectiva, finalmente estalló, dejando una economía desolada y marcando una década de estancamiento económico conocida como la ‘Década Perdida’. Este episodio sirve como un recordatorio contundente de los peligros de la sobrevaloración y la importancia de la estabilidad a largo plazo sobre las ganancias a corto plazo.

.

La Crisis Subprime de 2008

La crisis financiera de 2008 es una de las páginas más oscuras en la historia económica moderna, un recordatorio vívido de los peligros inherentes a la especulación descontrolada. Como el economista Joseph Stiglitz advirtió en aquel momento, «las burbujas siempre son peligrosas y la complacencia es el enemigo». Todo comenzó con el auge de los préstamos hipotecarios de alto riesgo en los Estados Unidos. Instituciones financieras, motivadas por las ganancias rápidas, otorgaron préstamos a prestatarios con historiales crediticios precarios. Esto condujo a la creación de complejos productos financieros como los CDO (Obligaciones de Deuda Colateralizada), que agrupaban estos préstamos y los vendían a inversores globales.

El economista Nouriel Roubini señaló con claridad que «la fragilidad del sistema financiero global estaba enraizada en la falta de supervisión y regulación efectivas». Además, la creencia generalizada en la estabilidad del mercado inmobiliario exacerbó la complacencia de los inversores y prestamistas. En 2007, los impagos de los prestatarios subprime desencadenaron una cascada de eventos que llevaron al colapso de gigantes financieros como el banco de inversión Lehman Brothers en 2008. Esta crisis se extendió rápidamente por todo el sistema financiero, lo que resultó en una profunda recesión global.

Según el economista Paul Krugman, «fue un recordatorio doloroso de que los mercados no siempre se autorregulan y que la intervención del gobierno es esencial para prevenir excesos». Innumerable cantidad de personas perdieron sus empleos, hogares y ahorros, dejando una cicatriz duradera en la economía mundial. La burbuja subprime de 2008 es una cruda advertencia de los peligros de la especulación sin fundamentos sólidos y de la importancia de la supervisión y regulación efectiva en los mercados financieros. Como el economista Robert Shiller enfatizó, «la historia nos dice que las burbujas siempre han existido, pero también nos dice que podemos aprender de ellas».

.

Lecciones del Pasado para el Presente

La historia de la especulación financiera está llena de altibajos, con episodios de auge y colapso que han dejado una marca indeleble en la economía global. Estos casos emblemáticos ilustran los riesgos de la exuberancia irracional y la importancia de una regulación adecuada para mantener la integridad de los mercados.

La especulación puede ser una herramienta valiosa para fomentar la innovación y el crecimiento económico, pero el pasado pone en evidencia la necesidad de una regulación diligente y una supervisión efectiva para evitar excesos y abusos.

En última instancia, la especulación financiera es una fuerza poderosa que debe ser manejada con precaución y responsabilidad. La historia nos brinda lecciones claras sobre los peligros de la euforia irracional y la importancia de mantener una perspectiva a largo plazo. A medida que enfrentamos los desafíos económicos del presente, es crucial recordar estas lecciones y aplicarlas en la toma de decisiones financieras para construir un futuro más estable y sostenible.

Fuente: Ediciones EP, 06/10/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

Las Burbujas Financieras

Los efectos de las Burbujas financieras

La Compañía del Misisipi y la Revolución francesa

España: Los Pueblos Fantasma producto de la Burbuja Inmbiliaria

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

.

.

Inflación e Hiperinflación: El flagelo económico que amenaza a las naciones

septiembre 21, 2023

Por Gustavo Ibáñez Padilla.

La inflación, ese fenómeno económico omnipresente y muchas veces soslayado, ha sido objeto de análisis y debate por parte de destacados economistas a lo largo de la historia. Personalidades como Ludwig von Mises, Friedrich von Hayek y Milton Friedman dejaron huellas imborrables en la comprensión de este concepto y sus devastadores efectos cuando se origina en la emisión de dinero sin respaldo.

Tres perspectivas iluminadoras

Ludwig von Mises, uno de los pilares de la escuela austríaca de economía, definió la inflación como «la expansión del suministro de dinero sin un aumento correspondiente en la demanda de dinero». Desde esta perspectiva, la inflación es esencialmente un desequilibrio entre la cantidad de dinero en circulación y la demanda real del mismo.

Friedrich von Hayek, otro renombrado economista austríaco, subrayó la importancia de la estabilidad monetaria como un pilar esencial para el funcionamiento eficiente de una economía. Para él, la inflación es un síntoma de una mala gestión monetaria que distorsiona las señales de mercado y socava la confianza de los agentes económicos.

Por último, Milton Friedman, un defensor de la política monetaria pragmática, argumentó que la inflación es «siempre y en todas partes un fenómeno monetario». En otras palabras, Friedman enfatizó que la emisión excesiva de dinero por parte de las autoridades monetarias es la causa principal de la inflación.

.

Lecciones de la Historia: La devastación de la inflación

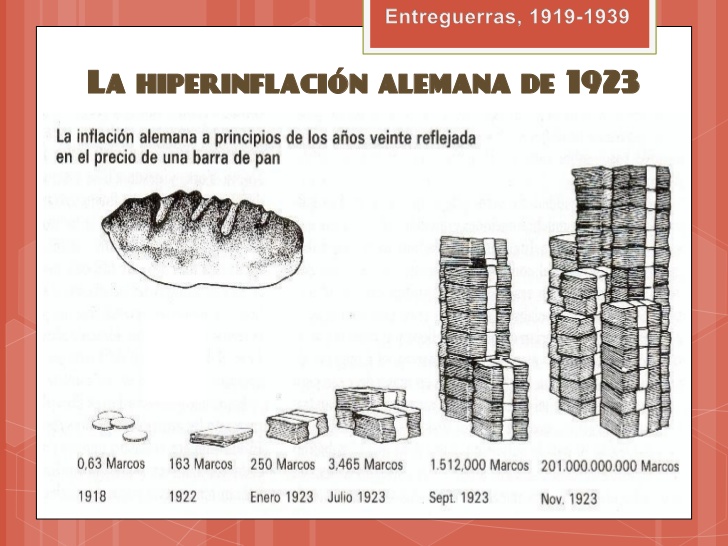

La historia económica está repleta de ejemplos que ilustran los perjuicios de la inflación. Uno de los casos más notorios es el de la República de Weimar en la década de 1920. Alemania, después de la Primera Guerra Mundial, se vio sumida en una hiperinflación que destruyó el valor del marco alemán a una velocidad vertiginosa. En noviembre de 1923, un dólar estadounidense llegó a valer 4.2 billones de marcos alemanes (4.200.000.000.000). La gente llevaba carros llenos de dinero para comprar un pan.

.

En América Latina, la inflación crónica ha sido un flagelo recurrente. Argentina, en particular, ha experimentado largos ciclos de inflación a lo largo de su historia económica. En tres ocasiones el país sufrió una hiperinflación que fulminó el valor de la moneda: el primero fue el “Rodrigazo” en 1975, seguido por la hiperinflación de 1989 bajo la presidencia de Raúl Alfonsín y, finalmente, la tercera hiperinflación en 1990 durante el gobierno de Carlos Menem.

Hiperinflación: Cuando la moneda se desmorona

La hiperinflación es la pesadilla suprema de la inflación descontrolada. Si bien no existe una definición universalmente aceptada de cuándo se cruza la línea que separa la inflación de la hiperinflación, suele considerarse que esta última ocurre cuando la tasa de inflación mensual supera el 50% o cuando los precios se duplican en un período de menos de un mes.

La hiperinflación es un fenómeno extremadamente peligroso, ya que destruye la confianza en la moneda de manera casi instantánea. La gente pierde toda fe en el valor del dinero y busca desesperadamente gastarlo o invertirlo en activos reales, como bienes raíces o bienes duraderos. En este punto, la caída de la demanda de dinero desencadena un ciclo destructivo en el que la cantidad de dinero en circulación aumenta exponencialmente, lo que a su vez aumenta la inflación y provoca una espiral fuera de control.

Crisis Políticas como catalizadores de la hiperinflación

La hiperinflación rara vez es un fenómeno aislado. A menudo, está vinculada a crisis políticas y sociales que desencadenan un colapso de la confianza en las instituciones gubernamentales. Cuando los líderes políticos recurren a la emisión desenfrenada de dinero para financiar sus gastos o para pagar deudas insostenibles, la población percibe una falta de responsabilidad fiscal y pierde la fe en la moneda.

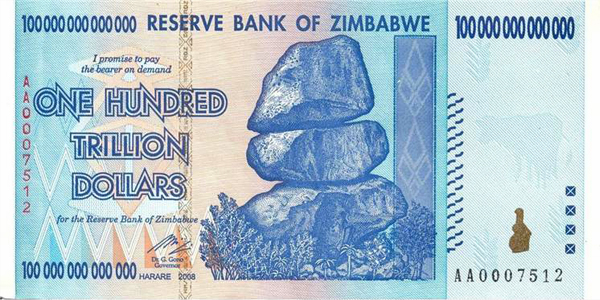

Un ejemplo impactante de esto es el caso de Zimbabwe a principios de la década de 2000. La hiperinflación alcanzó proporciones astronómicas, y los billetes de banco se volvieron prácticamente inútiles. Esta crisis económica fue resultado de políticas irresponsables y de una desconfianza generalizada en el gobierno, lo que condujo a una rápida caída en la demanda de dinero y al colapso de la moneda local.

.

La Destrucción del Valor de la Moneda: Más allá de los números

La destrucción del valor de la moneda es mucho más que una cifra en un gráfico. Detrás de cada punto porcentual de inflación hay historias de personas que luchan para mantener su nivel de vida, ahorrar para el futuro, comprar bienes básicos o simplemente sobrevivir. La inflación erosiona el poder adquisitivo de los ciudadanos de manera constante y silenciosa, socavando su bienestar y calidad de vida.

Un ejemplo ilustrativo es el de Venezuela en los últimos años. El país sudamericano ha experimentado una hiperinflación devastadora que ha dejado a la población en una lucha diaria por la supervivencia. Los precios de los alimentos y medicamentos aumentan de manera exponencial, mientras que los salarios se vuelven casi irrelevantes. La destrucción del valor de la moneda ha llevado a una crisis humanitaria y una diáspora sin precedentes.

.

La Esperanza en la disciplina y la educación

Ante la amenaza constante de la inflación y la posibilidad siempre latente de la hiperinflación, es imperativo que las sociedades y sus líderes políticos tomen medidas responsables. La disciplina fiscal y la gestión monetaria son esenciales para prevenir la inflación descontrolada. Aquí juega un rol clave la independencia política del Banco Central, en su papel de custodio del valor de la moneda.

La educación económica también desempeña un papel crucial. La comprensión pública de los peligros de la inflación y la importancia de una moneda estable puede ayudar a fortalecer la resistencia contra políticas imprudentes.

En resumen, la inflación y, en particular, la hiperinflación, son fuerzas destructivas que amenazan la estabilidad económica, social y política. Aprender de la historia y reconocer los signos de peligro resulta esencial. Es responsabilidad de todos nosotros, como ciudadanos informados, exigir responsabilidad fiscal.

Fuente: Ediciones EP, 21/09/23.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Sirven los Controles de Precios?

El impacto devastador de la inflación en la economía

La inflación en Argentina y la destrucción del valor del peso

.

.

En Economía, lo que vale es conocer la realidad

septiembre 7, 2023

A la hora de aplicar políticas, lo que vale es conocer la realidad

Por Juan Carlos de Pablo.

Paul Robin Krugman visitó nuestro país invitado por el gobierno nacional. ¿Cuál Krugman, el autor de valiosos trabajos técnicos, replanteando la teoría real del comercio internacional, por los cuales en 2008 merecidamente recibió el premio Nobel en economía; o el filoso -y exagerado- analista económico que publica columnas en The New York Times, referidas a Estados Unidos y a Europa? Sorprendió a las autoridades argentinas, y a quienes acompañan intelectualmente al «modelo», cuando habló de heterodoxia y ortodoxia.

Para saber más sobre esto entrevisté al indonesio Nitisastro Widjojo (1927-2012), quien entre 1973 y 1983 fue ministro de Economía de su país, y lideró la «mafia de Berkeley», como se denominaba al conjunto de graduados en dicha universidad, que habían ingresado en el gobierno. Según Peter Mc Cawley, «fue uno de los más conocidos y respetados hacedores de políticas públicas durante tres décadas, tanto en su país como cuando presidió delegaciones de Indonesia ante organismos internacionales».

-Dada su experiencia gubernamental; ¿qué importancia tienen la ortodoxia y la heterodoxiaen el diseño y la implementación de una política económica?

¡Dios salve a un país cuyo ministro de Economía es incondicionalmente heterodoxo, o incondicionalmente ortodoxo! Quien tiene a su cargo la política económica de un país tiene que conocer a fondo la micro y la macroeconomía, la teoría de las finanzas públicas, la teoría monetaria, la del comercio internacional, la del crecimiento, historia económica, etc. Además de lo cual tiene que saber escuchar, haber «caminado» por la calle, visitado fábricas, campos y oficinas públicas, saber tomar decisiones bajo enorme presión, etc.

-¿Cómo puede alguien ser heterodoxo en 2004 y ortodoxo en 2014?

-Precisamente, porque cambiaron las circunstancias. El equipo económico argentino lee mal lo que hizo Benjamin Shalom Bernanke, en Estados Unidos, durante el último trimestre de 2008. Hoy no lo repetiría, no porque tomó un curso de ortodoxia, sino porque cambió la realidad. En la Argentina de 2014, el presidente del Banco Central tiene que ser mucho más ortodoxo que quien ocupó el cargo en 2004, porque entonces estábamos recomponiendo la demanda de dinero y ahora estamos huyendo de la moneda local.

-Pero hay economistas fanáticos de Hayek o de Friedman, y otros entusiastas de Keynes o de Kalecki.

-Dejemos de lado las simpatías y antipatías personales. En el plano profesional lo que importa es saber qué dijo cada uno de ellos, y en qué circunstancias, para adaptarlo a la realidad actual. Es exactamente lo que acaba de hacer Krugman en Argentina. Todo ministro de Economía enfrenta problemas, y entre otras cosas se apoya en la teoría relevante.

-¿En qué medida los economistas son cómplices de las políticas económicas que se adoptan en base a sus recomendaciones?

-Pregunta difícil de contestar, porque con frecuencia quienes tienen a su cargo las políticas económicas, racionalizan las medidas adoptadas buscando respaldo en gente prestigiosa. Alfredo Gómez Morales lo dijo explícitamente: «El keynesianismo daba el apoyo teórico-económico, con su gran prestigio, para las realizaciones no sólo del peronismo; porque antes comenzaron las Juntas de Granos y Carnes, etc., es decir, los controles, protecciones, en fin, el incremento en la intervención del Estado que es propio del keynesianismo… El prestigio generalizado de que gozaba avaló, de algún modo, nuestra política».

-De manera que John Maynard Keynes no fue responsable de las políticas económicas ensayadas en su nombre.

-Ciertamente que no de las exageraciones. De cualquier manera, las propuestas de política económica, como los medicamentos, deberían venir acompañadas de un cartel en el cual, en letras mayúsculas y bajo el título «Advertencia», se aclare en qué circunstancias hay que aplicarlas, con qué dosis y cuáles son las principales contraindicaciones. Y en ningún caso aplaudir a rabiar, porque esto confunde, más que ayuda, al equipo económico de turno.

-Don Nitisastro, muchasgracias.

Fuente: La Nación, 30/11/14.

.

Lo barato sale caro cuando se calcula mal

diciembre 26, 2022

Lo barato sale caro cuando se calcula mal

Por Juan Carlos De Pablo

Las lámparas de bajo consumo utilizan muchos más y peores recursos que las lámparas inventadas por Edison», afirmó Federico A. Nazar en Carta de lectores de La Nación el 08/06/11 (ver abajo el texto completo), «porque son más caras, la mayor inversión no se recupera, utilizan más energía cuando se computan el proceso de fabricación y el de desecho, y encima contienen mercurio, un elemento altamente tóxico y volátil».

Para entender más sobre esta cuestión entrevisté al norteamericano Lester B. Lave (1939-2011), profesor en la Universidad Carnegie Mellon y pionero de los estudios sobre medio ambiente. A comienzos de la década de 1970, con ayuda de su alumno Eugene Seskin, utilizando técnicas estadísticas analizó el impacto de la polución del aire sobre el aumento de la tasa de mortalidad en las ciudades de Estados Unidos.

-Usted propuso analizar las alternativas según la evaluación del ciclo vital. ¿Cuál es la idea?

-Una muy simple, pero que con frecuencia se ignora. Que para evaluar alternativas hay que tener en cuenta todos los beneficios, pero también todos los costos.

-Deme un ejemplo.

-En la década de 1990, con Chris Hendrickson y Francis Mc Michael, analicé la adopción (por parte de California) de coches eléctricos que utilizarían baterías con ácido de plomo. Aplicando la técnica de la evaluación del ciclo vital, mostramos que el reciclado de las referidas baterías arrojaría más plomo al medio ambiente que si los autos quemaran gasolina.

-Usted está en contra del progreso.

-De ninguna manera. Estoy en contra de empeorar las cosas cuando, porque no se hace bien el análisis, se cree que se las está mejorando. Mi método de análisis en todo caso fuerza a que quien introduce un nuevo producto, o un nuevo proceso, no solamente haga más económico su uso, sino también el propio proceso de fabricación y la disposición del bien, una vez que finalizó su vida útil.

-Mientras lo escucho, pienso en las actividades mineras.

-Que generan enormes debates entre quienes se benefician por los servicios que demanda la actividad y aquellos que les prestan atención a los productos utilizados para extraer los minerales. Discusión que nunca se tiene que plantear como «blanco o negro» y que con frecuencia, lamentablemente, se vuelve tan pasional y politizada que los argumentos técnicos apenas si se escuchan.

-¿Es usted tan drástico en el caso de las lamparitas?

-No lo estudié, de modo que no puedo opinar en concreto. Pero el planteo realizado por Nazar es un caso nítido de la utilización de mi enfoque. Sería bueno que quienes están en condiciones técnicas de hacerlo revisen sus estimaciones y sus cálculos para ver si es cierto lo que dice. Y si es cierto, sería deseable que las autoridades tuvieran el coraje de dar marcha atrás con la prohibición que afecta a las lámparas «de alto consumo».

-Que decidan los consumidores.

-Pero en este caso tenemos que tener en cuenta que cada uno de nosotros, cuando tiene que comprar una lamparita, piensa en cuánto le cuesta y cuánto le dura cada una de las alternativas, y también cuánto consume de electricidad cada una de ellas.

-¿Y?

-Pero esto no es todo. Porque como en el caso de las estufas de cuarzo y las otras, cuando quien consume energía paga por ella una ínfima parte de lo que cuesta generarla, transmitirla y distribuirla, se inclinará por una alternativa que utilizará muchos recursos. Encima de lo cual, el costo del tratamiento de los desechos recae sobre la comunidad porque el costo para cada uno de nosotros termina cuando tira el producto a la basura.

-Ahora estoy confundido.

-No veo por qué. Todo lo que digo es que, como dice el refrán: «Lo barato sale caro», cuando tanto los consumidores como las autoridades no hacen bien las cuentas. Estamos ante de un caso en el cual cada uno de nosotros y las autoridades tienen que actuar en forma conjunta para que se elija la alternativa que verdaderamente utiliza menos y mejores recursos.

-Don Lester, muchas gracias.

Juan Carlos De Pablo

—————————————————–

Cartas de Lectores. La Nación, 08/06/11.

Lámparas

Señor Director:

«Además del efecto cancerígeno, es increíble que llamen de bajo consumo a focos que cuestan más de siete veces más que los comunes (incandescentes), no sólo porque a lo largo de su vida útil es imposible recuperar el mayor costo (análisis de valor presente neto), sino que si se mide la cantidad de energía empleada desde la obtención de materias primas hasta su disposición, el costo energético es varias veces superior a las bombitas comunes. También se omite que la vida útil es notoriamente inferior a la publicitada en un uso normal porque cada encendido la reduce.

«A esto se le suma que al contener mercurio, un elemento altamente tóxico y que también es volátil, con el tiempo la Argentina estaría importando toneladas de tóxico (más de 40 millones de foquitos por año), que no será tratado y que contaminará las napas, sin contar con accidentes dentro del hogar.

«La irracional prohibición totalitaria de la lámpara inventada por Edison tiene otro costado: el Gobierno y el Congreso han cerrado con una fábrica una fuente de trabajo genuina que exportaba millones de dólares, perjudicando la balanza comercial y dejado en la calle a cientos de trabajadores.

«Llama la atención que ni Greenpeace (promotor notorio de la prohibición), ni las asociaciones de consumidores (excepto la Liga de Amas de Casa), ni el sindicato, ni el Gobierno, ni congresistas han querido hacer algo respecto de estos reclamos. ¿Tanto nos cuesta reconocer el error?

«Pongo a disposición de quien quiera los datos científicos que avala esto. En nombre del pueblo argentino, solicitamos un levantamiento inmediato de la prohibición dictatorial.»

Prof. Federico A. Nazar

DNI 20.537.480

frederick@fibertel.com.ar

Los robots y el dinero en efectivo

diciembre 6, 2022

Ovejas Eléctricas, Loros Estocásticos y el Futuro del Efectivo

Por James Shepherd-Barron.

¿Utilizarán los robots el dinero en efectivo? A primera vista, esta pregunta parece demasiado tonta para justificar una respuesta. Por supuesto, no lo harán. En primer lugar, si los robots evolucionan hasta convertirse en consumidores, entonces ninguno trabajará y ninguno necesitará ninguna forma de dinero, y mucho menos efectivo. Y en segundo lugar, si necesitaran alguna forma de intercambiar valor, ésta vendría de forma totalmente digital.

Dicho esto, tal vez la pregunta planteada en un reciente post en el sitio web de la ATM Appreciation Society no sea tan idiota como parece a primera vista. Al fin y al cabo, yo mismo me había preguntado algo parecido unos meses antes. Sin embargo, había planteado el problema de forma algo diferente: Se trataba de una experiencia en un bar de Las Vegas y de tener que tomar una decisión ética sobre si dar o no una “propina” al robot camarero de acero que acababa de servirme una margarita perfecta en un vaso de cristal en 20 segundos sin derramar ni una gota.

En lo que respecta a los problemas existenciales, estas cuestiones deben estar a la altura de la pregunta original de Philip K. Dick sobre Blade Runner: ¿Sueñan los androides con ovejas eléctricas? Pero la cuestión es la siguiente: el robot coctelero que pedía una propina era preciso. No era una idea tecno-utópica sacada de una película de ciencia ficción. Después de dispensar mi cóctel, la máquina deslizó el tarro de las propinas hacia mí (ver foto). A continuación, se mantuvo expectante antes de deslizarse para repetir el proceso con otro cliente situado más adelante en la barra. Aunque no es del todo del nivel del robot camarero de Passengers, un robot -o, en su lugar, su programador “loro estocástico” humano [1]- me había enfrentado de forma muy inteligente y divertida a un dilema totalmente futurista.

A su manera, todos estos problemas apuntaban a lo mismo: en un mundo que cambia rápidamente, en el que la inteligencia artificial (IA), el aprendizaje automatizado (machine learning) y la automatización se aceleran más allá de nuestra capacidad para controlar los resultados, ¿sigue siendo relevante la moneda física? Si los robots hacen todo el trabajo sin necesidad de que se les pague, incluyendo la producción y distribución del tequila, ¿qué uso tendrá para nosotros para el dinero, y mucho menos para el efectivo?

Estas preguntas existenciales se debatieron en la conferencia sobre El Futuro del Efectivo de CashEssentials, celebrada en Madrid en septiembre de 2022. Parte de la conferencia consistió en un Laboratorio de Educación sobre el Futuro. Facilitado por la Cátedra UNESCO de Educación para el Futuro, se nos pidió a mí y a mis compañeros delegados que consideráramos cómo la educación sobre el futuro podría mejorar nuestra percepción de futuros posibles, plausibles y deseables para el efectivo en un mundo cada vez más digital y automatizado.

Al pedirnos que imagináramos cómo se viviría la vida dentro de treinta años, los facilitadores nos pidieron que pensáramos más allá de nuestra realidad actual, que no nos atascáramos pensando en cómo dar propina a un mixólogo robot o en si los cajeros automáticos utilizarían el reconocimiento de voz para autenticar a un cliente androide. Pero sí en quiénes serían sus dueños y a quiénes les corresponderían los beneficios de su trabajo. Al menos desde mi punto de vista, el contexto siempre fue sobre si el dinero en efectivo seguiría siendo relevante en una sociedad tipo Blade Runner en la que los androides con una vida de cuatro años tenían más probabilidades de soñar con ovejas eléctricas.

Como siempre, como catastrofista internacional, la respuesta a la pregunta sobre el efectivo depende del lugar en el que se viva y de las opciones que se tengan para pagar las cosas. Si no tienes acceso fiable a la electricidad, pagar con efectivo no es un lujo sino una necesidad. Sólo hay que preguntar a cualquier persona en el este de Ucrania en estos momentos.

Pero la pregunta que me planteé sobre qué tan ético era dar propina a un robot es aún más fundamental que la existencia de la moneda física o los cajeros automáticos. Imaginar el futuro del efectivo no es sólo imaginar un montón sin dinero, sino imaginar un futuro en el que no sólo el dinero en efectivo es irrelevante, sino nosotros. Quizá la pregunta no sea tanto “¿necesitarán los robots el dinero en efectivo? sino “¿nos necesitarán los robots a nosotros?

Pero no debemos adelantarnos. Vale la pena recordar que el cajero automático no sólo fue la tecnología financiera original, sino que fue la primera máquina -el primer “robo-banco”, si se quiere [2]- que introdujo la automatización a un público desprevenido por primera vez en 1967. Ahora damos por sentado que los cajeros automáticos son una realidad. Siguen existiendo, y lo más probable es que sigan existiendo. Pero eso no significa que no debamos explorar alternativas. Y la ciencia-ficción es un buen punto de partida.

Como señaló Guillaume Lepecq, fundador de CashEssentials, en su preámbulo al laboratorio de Educación sobre el Futuro, “La ciencia ficción ofrece un ejemplo de por qué imaginar futuros diferentes es complejo y vital. La novela de 1887 de Edward Bellamy, Looking Backward, predijo la adopción de las tarjetas de crédito en el año 2000. En Star Wars, el crédito galáctico estándar está respaldado por un metal raro, algo similar al patrón oro. En la película distópica de 2011, In Time, la moneda fiduciaria ha sido sustituida por el Tiempo, ya que cada persona lleva un reloj en el antebrazo que mide el tiempo que le queda de vida.”

Against the clock: Will and Sylvia (Justin Timberlake and Amanda Seyfried) live in a world where time literally is money — and it’s running rapidly out for most.

A medida que la Inteligencia Artificial se vuelve cada vez menos artificial y más inteligente, los robots acabarán aprendiendo a ser sensibles. No sólo serán capaces de mantenerse y construir nuevas versiones de sí mismos -un proceso conocido como evolución-, sino que también aprenderán a amarse a sí mismos, como hizo Ava en la película Ex-Machina. Mientras tanto, tenemos que lidiar con la idea de que esto funciona en ambos sentidos: Los seres humanos podríamos acabar teniendo sentimientos -o al menos sentir empatía- por los robots. Cuando veía la película Silent Running en mi adolescencia, recordaba que sentía más emoción por los andantes droides Huey, Dewey y Louis que por sus poco fiables amos humanos. Al ver la trilogía original de Star Wars unos años más tarde, estoy seguro de que no fui el único en sentir cierto afecto hacia C3PO y R2-D2. En Her, Theodore se enamora de la sensual voz de Samantha, un programa, ni siquiera una pieza de hardware. Y luego, en el otro extremo de la escala, mi roce con el “robot barista” en Las Vegas me produjo una serie de emociones diferentes. ¿Estaba rondando con intención? ¿Me amenazaba, me asustaba para que pagara una propina? ¿Qué esperanza hay para el efectivo de ser así?

Para un robot, un billete no es más que un trozo de papel, el número impreso en él carece de significado, no tiene ningún valor. Para los humanos, no hay valor nutricional en comer billetes. Y los robots no necesitan comer nada porque su fuente de energía, el único consumible de importancia fundamental para ellos, llega a través de un enchufe en forma de electricidad. Los kilovatios hora son su moneda, igual que la sal era la moneda con la que se pagaban los impuestos a los británicos en la India hace un siglo.

Como en los primeros tiempos del dinero móvil, en los que los créditos de tiempo de emisión se convirtieron en una moneda comercializable, la energía se convirtió en la única moneda válida para un robot. Como reconocerá cualquiera que tenga un robot fregasuelos o un cortacésped, si los robots no se arrastran a casa para recargarse, dejan de funcionar. No están muertos, sólo inactivos. Sin electricidad, no pueden funcionar.

Esto deja un tema espinoso a considerar: No se trata tanto de quién es el dueño del robot, sino de quién es el dueño de la electricidad. Lo que, a su vez, plantea la pregunta: ¿Cómo se convierte la electricidad en moneda de curso legal cuando, al igual que la sal del mar, puede ser fabricada más o menos gratuitamente a partir de fuentes hidroeléctricas, eólicas y solares por cualquier individuo con un generador o un panel solar y cuando, al igual que el dinero emitido durante la expansión de la oferta monetaria post-crisis de 2008 (quantitative easing), su suministro es ilimitado?

Quizá sea Blade Runner la película que más tiene que decir sobre nuestro futuro y, por tanto, la que más tiene que decir sobre estos problemas y el futuro del dinero. La mayoría de los humanos, incluido Deckard (Harrison Ford), se niegan a identificarse con los androides, negando la cualidad de empatía que distingue a los humanos de los robots. Contraintuitivamente, el replicante Roy Batty (Rutger Hauer) surge como el eje emocional de Blade Runner. Mientras reflexiona sobre la naturaleza agridulce de la mortalidad en esos momentos finales empapados por la lluvia antes de desconectar su suministro eléctrico, podría haber estado hablando tanto del dinero en efectivo como del futuro de la raza humana cuando pronuncia esas palabras inmortales “Todos esos momentos se perderán en el tiempo. Como las lágrimas en la lluvia”.

[1] A ‘Stochastic Parrot’ is an operating model capable of little more than semi-random repetition of options baked into datasets selected by the prejudices of the operator

Un “loro estocástico” es un modelo operativo capaz de poco más que la repetición semi-aleatoria de las opciones en bases de datos seleccionadas por los prejuicios del operador.

[2] Cuando en 1967 se presentó el primer cajero automático del mundo, la prensa lo llamó “el robo-banco”.

Fuente: cashessentials.org, 30/11/22

Más información:

El Dinero en Efectivo es genial

Comentario de EconomiaPersonal.com.ar:

Es un enorme peligro eliminar el dinero en efectivo; ya que podríamos vernos inmersos en un mundo orwelliano donde los gobiernos controlen toda compra, transacción y movimiento económico de cada persona.

Conozca más sobre el tema, visite:

CashEssentials (CE) es un grupo de reflexión global e independiente, cuya misión es observar desarrollos en curso y llevar a cabo investigaciones y análisis sobre el efectivo y su futuro, al tiempo que proporciona una plataforma para la investigación y el debate equilibrados sobre el efectivo, los pagos y los sistemas monetarios, en beneficio, viabilidad y bienestar de todos.

.

.

Una historia de la especulación financiera

febrero 8, 2022

Lecturas Recomendadas. Reseña

Chancellor, Edward. Sálvese quien pueda. Una historia de la especulación financiera.

Editorial Granica, Buenos Aires, 2000, 444 páginas.

La especulación financiera, como nos recuerda el autor, es casi tan antigua como la historia misma, y hay un atractivo perverso en ver cómo, cada tantos años, se repiten los patrones de conducta frente a las perspectivas de grandes ganancias que luego se esfuman con la misma facilidad que aparecieron. Edward Chancellor, cuyos estudios de historia se combinan con la experiencia laboral en un banco de inversiones, reúne las cualidades para escribir una obra de esta naturaleza.

El trabajo aparece estructurado como una serie de estudios de casos, comenzando por la manía de los tulipanes en Holanda a mediados del siglo XVII. El foco de atención se dirige luego a Londres, donde se desarrolla un mercado de valores a fines de esa centuria, y al grandísimo fraude de la Compañía de la Mar del Sur. Un siglo más tarde se produce una nueva ola especulativa basada en los préstamos a las nuevas repúblicas hispanoamericanas y la organización de numerosas compañías mineras para explotar la riqueza de esos países. El quiebre de las compañías y el no pago de los créditos – Chile estuvo representado en ambos rubros, aunque sólo aparece en uno- fue el resultado de esta primera incursión del capitalismo bursátil en los mercados emergentes. Después de pasar revista a la manía ferroviaria en Gran Bretaña en la década de 1840, el autor se detiene en las especulaciones en los Estados Unidos en la segunda mitad del siglo para luego saltar a la crisis de 1929 en Wall Street y sus secuelas. Pese a que las circunstancias son diferentes en cada caso, hay patrones que se repiten, como es el recurso a la deuda para comprar acciones, el optimismo o locura de la muchedumbre e incluso las maniobras fraudulentas.

El autor no deja de resaltar el paralelo con los tiempos más recientes, que es donde parece estar su verdadero interés. Los últimos dos capítulos, que cubren las décadas del 80 y 90, están dedicados a los mercados financieros de los Estados Unidos, con Michael Milken como antihéroe, y a la burbuja bursátil e inmobiliaria del Japón. Pese a la diferencia de mentalidades y de políticas estatales en ambos países reaparecen los paralelos. El colapso de las acciones tecnológicas en el Nasdaq que se produjo después que el libro estaba terminado, habría sido el broche de oro. Aunque el autor no alcanzó a tratarlo, hay abundantes advertencias sobre los peligros que presentaba el mercado al momento de escribir, con lo cual los hechos terminan por validar sus argumentos.

Si bien el autor estima que la especulación debe ser frenada, no se trata de inhibir la actividad de los mercados de valores sino controlar los excesos. En último término, y como dice Chancellor al cerrar la obra, «el péndulo oscila entre la libertad y la restricción económica».

Ricardo Couyoumdjian

*Ricardo Couyoumdjian es profesor del Instituto de Historia de la Universidad Católica de Chile.

**Reseña publicada en la Revista de Libros del diario El Mercurio el 21/07/01.

Fuente: http://www.uc.cl

Rendimientos del Capital

Edward Chancellor. Deusto Ediciones.

Vivimos en una era en la que estallan burbujas que provocan pérdidas de miles de millones a los inversores. Los economistas sostienen que éstas sólo pueden detectarse una vez han explotado y que los movimientos del mercado son impredecibles. Pero Marathon Asset Management, una firma londinense que gestiona 50.000 millones de dólares en activos, ha desarrollado un método sencillo para identificar y evitar las burbujas: seguir el rastro de la inversión. Para el inversor, sea grande o pequeño, la clave está en no invertir en sectores en los que el gasto inversor es excesivo y existe una competición feroz, y en su lugar colocar el dinero allí donde las condiciones competitivas son más favorables y, en consecuencia, los retornos de la inversión son más elevados.Este libro, que recoge los análisis del mercado de Marathon Asset Management, que le han permitido lograr grandes retornos en operaciones poco conocidas y al margen de las fuerzas destructivas del ciclo del capital, ofrece claves para comprender y desarrollar la estrategia del ciclo del capital. Y lo hace a partir de ejemplos reales en sectores que van desde fábricas de cerveza hasta la industria de los semiconductores.

Vincúlese a nuestras Redes Sociales: LinkedIn YouTube Twitter

.

.

¿Qué son las criptomonedas y cuáles son las opciones más elegidas en Argentina?

enero 19, 2022

Los cambios en el mundo financiero no esperan a nadie, avanzan constantemente con el uso de nuevas tecnologías e innovaciones. En ese contexto mundial, saber qué son las criptomonedas se volvió casi una necesidad en una sociedad donde la inflación actual lleva a impulsar nuevos mercados en los cuales invertir y ahorrar.

Fuente: https://unsplash.com/photos/EM3BTKStjiA

De acuerdo al índice que publicó este año Financial Times diseñado por el sitio dedicado a blockchain, Chainalysis, la Argentina se ubica en el puesto número nueve de todos los países del mundo que tienen una “intensidad de adopción” por la compra de monedas virtuales. El aumento de la demanda de criptomonedas en Argentina, vuelve imprescindible saber ¿qué son las criptomonedas?

¿Qué son las criptomonedas y cómo funcionan?

Las criptomonedas son monedas digitales que se intercambian en plataformas virtuales dedicadas al trading online. Uno de los sitios que se dedican a las transacciones en línea es Libertex que cuenta con más de 20 años de experiencia en finanzas. Operan las 24 horas del día y ofrecen ayuda para principiantes y traders.

Las criptomonedas se pueden comprar a cualquier hora del día y desde cualquier lugar del país. Lo único que el usuario necesita es una computadora, celular o tablet y una conexión a internet. Es una gran ventaja porque el inversor ahorra tiempo e ingresa a la plataforma cuando puede, sin cumplir horarios fijos.

A modo de explicación, el intercambio de criptomonedas funciona por medio de un sistema de internet P2 o peer to peer, llamado red de pares. La transacción ocurre cuando dos usuarios se conectan en el mismo momento y realizan la compraventa a través de dos computadoras descentralizadas, conectadas por nodos enlazados.

Todo se gestiona a través del sistema blockchain o cadena de bloques. Opera de igual forma que un libro contable donde quedan registradas todas las operaciones que realiza el inversor tanto de compra como de venta. Cada vez que se realiza una nueva acción se agrega al libro pero no se puede borrar ninguna de las operaciones anteriores. Tiene sistema de seguridad de criptografía que protege toda la transacción y el dinero.

Fuente: https://unsplash.com/photos/JjjSPPzzpkU

¿Por qué invertir en criptomonedas?

Invertir en criptomonedas tiene una serie de características que ningún otro mercado financiero actual tiene:

- Desregulada: Las criptomonedas operan al margen de los bancos. Los precios de cotización se generan por la confianza de los inversionistas y la relación de la oferta con la demanda. Las cripto están desreguladas de instituciones financieras, como el Banco Central. Eso permite que no se vea afectada por la inflación del país.

- Descentralizada: También se encuentran desligadas de gobiernos. Por lo tanto, las relaciones geopolíticas no influyen en la cotización de las criptomonedas como sí tienen implicancia en otros activos tales como divisas o commodities.

- Elegís la hora y el lugar: Los mercados operan las 24 horas, por lo que el trader puede elegir la hora en la que desea invertir y el lugar donde lo realiza. Lo puede hacer desde su propio hogar sin tener que correr a una oficina para gestionar la transacción de manera presencial.

- Tecnología avanzada: El sistema de blockchain y criptografía protege toda la operación de principio a fin.

Fuente: https://unsplash.com/photos/VkRq5w3asCA

Opciones más elegidas en Argentina

En Libertex todos los interesados en invertir en criptomonedas encontrarán gráficos actualizados de cotización de precios en tiempo real. Es una herramienta que permite analizar los valores y compararlos con los meses anteriores. Además, ofrece un listado con las principales criptomonedas del mercado que son:

Bitcoin: Es la primera criptomoneda del mundo. Se creó en el 2009 y actualmente sigue siendo la más elegida mundialmente. Puede procesar hasta 7 transacciones por segundo.

.

Ethereum: Es cuarto en la lista de Libertex, además de su fuerte rentabilidad cuenta con una infraestructura que permite generar nuevos proyectos y cuenta con un sistema de pagos, un navegador y un lenguaje de programación propio.

.

XRP: Es la criptomoneda de Ripple y, además, es un sistema bancario y una red de pago digital para concretar transacciones.

.

Fuente: Ediciones EP, 2022.

.

.

Los orígenes de la Ciencia Económica

julio 4, 2020

Los verdaderos fundadores de la economía: la Escuela de Salamanca

Por Llewellyn H. Rockwell Jr.

Los estudiantes de la libre empresa normalmente remontan los orígenes del pensamiento pro-mercado al profesor escocés Adam Smith (1723–1790). Esta tendencia a ver a Smith como origen de la economía está reforzada entre los estadounidenses porque su famoso libro Una investigación de la naturaleza y causa de la riqueza de las naciones fue publicado el año de la independencia estadounidense de Gran Bretaña.

Hay muchas cosas que olvida esta visión de la historia intelectual. Los fundadores reales de la ciencia económica en realidad escribieron cientos de años antes que Adam Smith. No eran economistas como tales, sino teólogos morales, formados en la tradición de Santo Tomás de Aquino y se los conoce colectivamente como los escolásticos tardíos. Estos hombres, la mayoría de los cuales enseñaron en España, eran al menos tan favorables al libre mercado como la tradición escocesa muy posterior. Además, sus fundamentos teóricos eran todavía más sólidos: anticiparon las teorías del valor y del precio de los “marginalistas” de la Austria de finales del siglo XIX.1

Si las ciudades-estado italianas iniciaron el Renacimiento en el siglo XV, España y Portugal investigaron el nuevo mundo en el XVI y emergieron como centros de comercio y empresa. Intelectualmente, las universidades españolas engendraron una recuperación del gran proyecto escolástico: partir de las tradiciones antigua y cristiana para investigar y expandir todas las ciencias, incluyendo la economía, sobre la base firme de la lógica y la ley natural.

Como la ley natural y la razón son ideas universales, el proyecto escolástico era una búsqueda de las leyes universales que gobiernan la manera en que funciona el mundo. Y aunque la economía no se consideraba una ciencia independiente, estos investigadores se dirigían hacia el razonamiento económico como una forma de explicar el mundo que les rodeaba. Buscaban regularidades en el orden social y producían patrones católicos de justicia para actuar sobre él.

Francisco de Vitoria

La Universidad de Salamanca era el centro del aprendizaje escolástico en la España del siglo XVI. El primero de los teólogos morales en investigar, escribir y enseñar allí fue Francisco de Vitoria (1485–1546). Bajo su guía, la universidad ofrecía unas extraordinarias 70 cátedras profesorales. Como ha pasado con otros grandes maestros en la historia, la mayoría de la obra publicada de Vitoria nos ha llegado en forma de apuntes tomados por sus alumnos.

En el trabajo de Vitoria cobre economía, argumentaba que el precio justo es el precio al que se ha llegado de común acuerdo entre productores y consumidores. es decir, cuando un precio se fija por la interacción de oferta y demanda, es un precio justo. Lo mismo pasa con el comercio internacional. Los gobiernos no deberían interferir con los precios y relaciones establecidos entre comerciantes a través de fronteras. Las lecciones de Vitoria sobre comercio entre españoles e indios (publicadas originalmente en 1542 y de nuevo en 1917 por el Carnegie Endowment) argumentaban que la intervención de gobierno en el comercio violaba la regla de oro.

Aun así, la mayor contribución de Vitoria fue producir alumnos capaces y prolíficos. Estos pasaron a explorar casi todos los aspectos, morales y teóricos, de la ciencia económica. Durante un siglo, estos pensadores formaron una fuerza poderosa a favor de la libre empresa y la lógica económica. Consideraban el precio de los bienes y servicios como una consecuencia de las acciones de los comerciantes. Los precios varían dependiendo de las circunstancias, dependiendo del valor que las personas dan a los bienes. Ese valor depende a su vez de dos factores: la disponibilidad del bien y su uso. El precio de bienes y servicios es el resultado del funcionamiento de estas fuerzas. Los precios no están fijados por la naturaleza, ni determinados por los costes de producción: los precios son el resultado de la estimación común de los hombres.

Martín de Azpilicueta

Un alumno fue Martín de Azpilicueta (1493–1586), monje dominico, el más importante jurista canónico de su tiempo y que acabó siendo asesor de tres papas sucesivos. Usando el razonamiento, Azpilicueta fue el primer pensador económico que dijo clara e inequívocamente que la fijación de precios por el gobierno es un error. Cuando abundan los bienes, no hay necesidad de fijar un precio máximo; cuando no es así, el control de precios hace más mal que bien. En un manual sobre teología moral de 1556, Azpilicueta señalaba que no es pecado vender a un precio superior al oficial cuando es acordado por todas las partes.

Azpilicueta fue también el primero en decir abiertamente que la cantidad de dinero es lo que más influye a la hora de determinar su poder adquisitivo. “En igualdad de condiciones”, escribía, “en los países en los que hay una gran escasez de dinero, todos los demás bienes vendibles, e incluso las manos y el trabajo de los hombres, se entregan por menos dinero que allí donde es abundante”.

Para que una moneda establezca su precio correcto en términos de otras monedas, se intercambia con beneficio, una actividad que era polémica entre algunos teóricos por razones morales. Pero Azpilicueta argumentaba que intercambiar moneda no iba en contra de la ley natural. Este no era el propósito principal del dinero, pero “sin embargo es un uso secundario importante”. Hacía una analogía con otro bien del mercado. El propósito de los zapatos, decía, es proteger nuestros pies, pero eso no significa que no deban venderse obteniendo un beneficio. En su opinión, sería un error terrible cerrar los mercados de intercambio de moneda, como pedían algunos. El resultado “sería llevar al reino a la pobreza”.

Diego de Covarrubias

El alumno más importante de Azpilicueta fue Diego de Covarrubias y Leiva (1512–1577), considerado el mejor jurista de España desde Vitoria. El emperador le nombró Canciller de Castilla y acabó convirtiéndose en obispo de Segovia. Su libro Variarum (1554) fue la explicación más clara del origen del valor económico hasta la fecha. “El valor de un artículo”, decía, “no depende de su naturaleza esencial, sino de la estimación de los hombres, aunque esa estimación sea absurda”. Parece algo muy sencillo, pero fue olvidado por economistas durante siglos, hasta que la Escuela Austriaca redescubrió esta “teoría subjetiva del valor” y la incorporó a la microeconomía.

Como todos estos teóricos españoles, Covarrubias creía que los dueños individuales de propiedades tenían derechos inviolables a esas propiedades. Una de las muchas polémicas del momento era si las plantas que producía medicinas tendrían que pertenecer a la comunidad. Algunos decían que había que señalar que la medicina no es el resultado de ningún trabajo o habilidad humanos. Pero Covarrubias decía que todo lo que crezca en un terreno debería pertenecer al propietario del terreno. Ese propietario incluso tiene derecho a impedir que medicinas valiosas lleguen al mercado y obligarle a venderlas es una violación de la ley natural.

Luis de Molina

Otro gran economista de la línea de pensadores de Vitoria fue Luis de Molina (1535–1601), uno de los primeros jesuitas en pensar sobre temas teóricos económicos. Aunque dedicado a la Escuela de Salamanca y sus logros, Molina enseñó en Portugal, en la Universidad de Coimbra. Fue el autor de un tratado en cinco tomos De Justitia et Jure (1593 y siguientes). Su contribución al derecho, la economía y la sociología fueron enormes y se realizaron varias ediciones de su tratado.

Entre todos los pensadores favorables al libre mercado de su generación, Molina fue el más coherente en su visión del valor económico. Como los demás escolásticos tardíos, estaba de acuerdo en que los bienes no se valoran “de acuerdo con su nobleza o perfección” sino según “su capacidad de servir a la utilidad humana”. Pero ofrecía este convincente ejemplo: las ratas, de acuerdo con su naturaleza son más “nobles” (están más altas en la jerarquía de la Creación) que el trigo. Pero las ratas “no son estimadas ni apreciadas por los hombres” porque “no son de utilidad para nada”.

El valor de uso de un bien concreto no es fijo entre las personas ni con el paso del tiempo. Cambia de acuerdo con las valoraciones individuales y la disponibilidad. Esta teoría también explica aspectos particulares de los bienes de lujo. Por ejemplo, ¿por qué una perla “que solo puede usarse para decorar”, tendría que ser más cara que el grano, el vino, la carne o los caballos? Parece que todas estas cosas son más útiles que una perla y son indudablemente más “nobles”. Como explicaba Molina, la valoración la realizan individuos y “podemos concluir que el precio justo para una perla depende del hecho de que algunos hombres quisieron concederle valor como objeto de decoración”.

Una paradoja similar que desconcertaba a los economistas clásicos era la paradoja de los diamantes y el agua. ¿Por qué el agua, que es más útil, tiene que tener un precio inferior al de los diamantes? Siguiendo la lógica escolástica, se debe a las valoraciones individuales y su relación con la escasez. La incomprensión de esto llevó a Adam Smith, entre otros, en la dirección equivocada.

Pero Molina entendía la importancia crucial de los precios de libre flotación y su relación con la empresa. Esto se debía en parte a sus muchos viajes y entrevistas con mercaderes de todo tipo. “Cuando un bien se vende en una región o lugar concreto a un precio concreto”, observaba, mientras esto se haga “sin fraude o monopolio o cualquier engaño”, entonces “ese precio debería considerarse como regla y medida para juzgar el justo precio de ese bien en esa región o lugar”. Sería, por tanto, injusto que el gobierno tratara de establecer un precio superior o inferior. Molina fue también el primero en explicar por qué los precios al detalle son más altos que los precios al por mayor: los consumidores compran en cantidades menores y están dispuestos a pagar más por unidades incrementales.

Los escritos más complejos de Molina se referían al dinero y el crédito. Como Azpilicueta antes que él, entendía la relación entre dinero y precios y sabía que la inflación derivaba de una mayor oferta monetaria. “Igual que la abundancia de los bienes hace que bajen los precios”, escribía (especificando que esto supone que la cantidad de dinero y el número de mercaderes permanecen igual), una “abundancia de dinero” hace que los precios aumenten (especificando que la cantidad de los bienes y el número de mercaderes permanecen igual). Llegaba a señalar cómo salarios, rentas e incluso dotes acaban aumentando en la misma proporción en la que aumenta la oferta monetaria.

Usaba este marco para rechazar los límites aceptados del cobro de intereses, o “usura”, un punto muy peliagudo para la mayoría de los economistas de este periodo. Argumentaba que debería ser permisible cobrar intereses sobre cualquier préstamo que implique una inversión de capital, incluso cuando el retorno no se llega a materializar.

La defensa de la propiedad privada de Molina se basaba en la creencia de que la propiedad estaba justificada en el mandamiento “no robarás”. Pero fue más allá que sus contemporáneos al dar también sólidos argumentos prácticos. Cuando la propiedad sea común, decía, no se cuidará y la gente luchará por consumirla. Lejos de promover el bien público, cuando la propiedad no se divida, las personas fuertes del grupo se aprovecharán de las débiles monopolizándola y consumiendo todos sus recursos.

Como Aristóteles, Molina también pensaba que la propiedad común garantizaría el fin de la generosidad y la caridad. Pero llegaba a argumentar que “las limosnas deberían darse a partir de los bienes privados y no de los comunes”.

En la mayoría de los escritos actuales sobre ética y pecado, se aplican distintos estándares al gobierno y a los individuos. Pero no en los escritos de Molina. Argumentaba que el rey puede, como rey, cometer diversos pecados mortales. Por ejemplo, si el rey concede un privilegio de monopolio a algunos, viola el derecho de los consumidores a comprar al vendedor más barato. Molina concluía que quienes se benefician están obligados por ley moral a compensar los daños que causan.

Vitoria, Azpilicueta, Covarrubias y Molina fueron cuatro de los más importantes entre más de una docena de pensadores extraordinarios que resolvieron difíciles problemas económicos mucho antes del periodo clásico. Formados en la tradición tomista, usaron la lógica para entender el mundo que les rodeaba y buscaron instituciones que promovieran la prosperidad y el bien común. Así que no es sorprendente que muchos de los escolásticos tardíos fueran apasionados defensores del libre mercado.

Los miembros de la Escuela de Salamanca no habrían sido engañados por las mentiras que dominan hoy la teoría y la política económicas modernas. Ojalá nuestra comprensión moderna pudiera de nuevo llevarnos a esa autopista abierta para nosotros hace más de 400 años.

[Publicado originalmente como “Free Market Economists: 400 Years Ago” en The Freeman, Septiembre de 1995]

- 1.El investigador que redescubrió a los escolásticos tardíos fue Raymond de Roover (1904-1972). Durante años sufrieron burlas e indiferencia e incluso se los llamó pre-socialistas en su pensamiento. Karl Marx era el “último de los escolásticos”, escribía R. H. Tawney. Pero de Roover demostró que casi toda la sabiduría convencional era errónea (Business, Banking, and Economic Thought, editado por Julius Kirchner [Chicago: University of Chicago Press, 1974]).

Joseph Schumpeter dio un enorme impulso a los escolásticos tardíos con su libro póstumo de 1954, Historia del análisis económico (Nueva York, Oxford University Press). “Fueron ellos”, escribía, “los que se acercaron más que cualquier otro grupo a ser los ‘fundadores’ de la economía científica”. Aproximadamente al mismo tiempo aparecía un libro de lecturas reunidas por Marjorie Grice-Hutchinson (The School of Salamanca [Oxford: Clarendon Press, 1952]). Más tarde apareció un trabajo interpretativo a escala completa (Early Economic Thought in Spain, 1177-1740 [Londres: Allen & Unwin, 1975]).

Author:

Contact Llewellyn H. Rockwell Jr.

Llewellyn H. Rockwell, Jr., is founder and chairman of the Mises Institute in Auburn, Alabama, and editor of LewRockwell.com.

Fuente: mises.org

.

.

El engaño de la Curva de Laffer

febrero 1, 2020

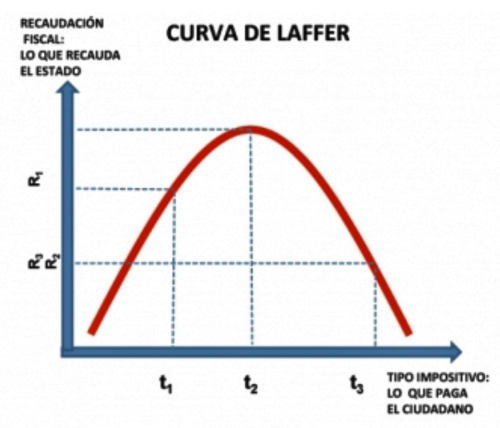

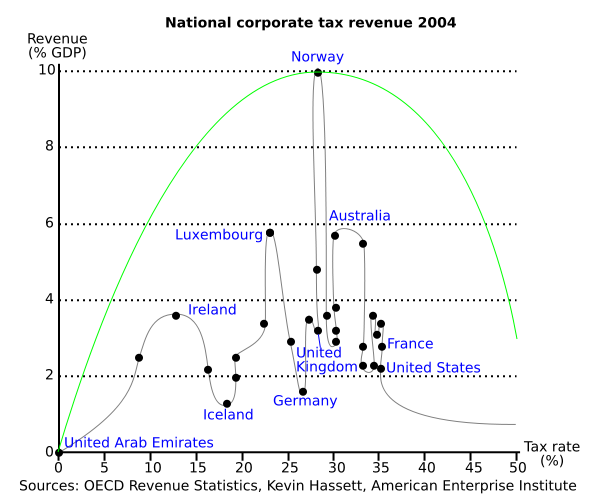

Sobre la curva de Laffer

Por José Hernández Cabrera. Instituto Juan de Mariana

En septiembre de 1974, Arthur Laffer cenaba en Washington con Dick Cheney, Donald Rumsfeld y el periodista Jude Wanniski. El joven economista de la Escuela de Chicago trataba de convencer a ambos políticos de algo insólito: era posible incrementar la recaudación fiscal bajando los impuestos. Para ayudarse en la explicación, Laffer dibujó en una servilleta una curva en forma de campana que representaba la relación entre el tipo impositivo (abscisa) y la recaudación (ordenada). Supuestamente, existía un tipo óptimo (t*) que maximizaba el ingreso (Tmax); por encima o por debajo del primero, se reducía el segundo. Los republicanos dieron por válida esta teoría y, 6 años más tarde, cuando Reagan llegó a la presidencia de EE. UU., la puso en práctica. Según el propio Laffer: «La rebaja de impuestos fue un éxito rotundo. El crecimiento se disparó, la inflación se moderó, el comercio con el resto del mundo fue a más…» (Sánchez, 2019). Recientemente, el presidente Trump ha condecorado a Laffer, de 79 años, con la Medalla Presidencial de la Libertad.

Tras este preámbulo, diremos que la curva de Laffer es analíticamente cierta, es una verdad a priori. El mérito de Laffer fue dar una apariencia «científica» a lo que Mises (2011: 874) ya había afirmado en 1940: «Cualquier impuesto concreto -de igual manera que todo el sistema fiscal de un país- se autodestruye en cuanto rebasa ciertos límites». La curva es apodíctica en sus extremos: si el tipo es 0%, la recaudación es cero; y si el tipo fuera 100%, la producción desaparecería y con ella la recaudación. Necesariamente, también debe existir una rama ascendente, un punto de inflexión y una rama descendente. Lo que no sabemos es qué ocurre «dentro» de la curva, es decir, no sabemos su forma. A medida que nos alejamos de sus extremos hacia el centro, aumenta la incertidumbre sobre si estamos a la izquierda o a la derecha del escurridizo máximo, al que sólo es posible aproximarse mediante tanteo (Mises, 2011: 872). El asunto se complica aún más si desagregamos el análisis. Hay una curva de Laffer para cada tipo de impuesto y para cada individuo, sin contar que las condiciones sociológicas varían de un país a otro: productividad, eficacia del sistema de compulsión fiscal, resistencia social a la confiscación, etc.

Desde su aparición, en el restaurante del Hotel Washington, la curva de Laffer ha sido fuente de controversia. Socialistas, keynesianos y otros adoradores del gasto público han dicho de ella que era «la mentira más grande jamás escrita en una servilleta». Supuestamente, la curva de Laffer era falsa y sólo servía a los intereses de los más ricos, deseosos de reducir la progresividad del impuesto.[1] Por su parte, liberales y conservadores la han utilizado como argumento para reducir la enorme carga fiscal que soportan las clases altas y medias. Hoy, por paradójico que parezca, pretendemos criticar esta última apelación por considerarla ineficaz y, sobre todo, contraria a los principios que sostienen una sociedad libre.

En primer lugar, la curva de Laffer es un instrumento estatista al servicio de la mayor confiscación en cifras absolutas. El que pide una bajada de impuestos apelando a la curva de Laffer le dice al político: «La avaricia rompe el saco. Baje usted los impuestos y recaudará más»; el político, por su parte, podría espetar: «Usted se equivoca, todavía es posible exprimir un poco más al contribuyente, especialmente a los más ricos». Y como la forma de la curva y su mítico punto álgido son incognoscibles, sendos argumentos pueden ser empleados ad libitum tanto por partidarios como por detractores. La curva de Laffer, por tanto, puede ser utilizada instrumentalmente para conseguir una cosa y su contraria, según quien la «dibuje». Por otro lado, quienes justifican la máxima confiscación siempre desean perfeccionar el sistema de compulsión para que todos «pasen por caja». Con frecuencia se olvidan de que evasión y elusión son formas en que el mercado reacciona ante la violencia fiscal (valga la redundancia).

Es justo aquí reconocer que la teoría de Laffer produjo, en los años 80, un cambio en las políticas fiscales a raíz de los éxitos económicos de Ronald Reagan y Margaret Thatcher. Pero el recurso a Laffer para bajar impuestos tiene hoy escaso predicamento y los políticos prefieren, en general, dar otra vuelta de tuerca al garrote fiscal. Y, cuando hay bajadas de impuestos, estas son de menor cuantía que las subidas, hecho que Roberts Higgs (1987) acuñó efecto ratchet o «trinquete». Cuando hay una crisis el gobierno aprovecha para subir «temporalmente» el tipo impositivo y cuando cesa lo baja, pero sin recuperar el nivel de partida. A largo plazo, la confiscación siempre va en aumento. Por ejemplo, tras la crisis de 2008, el IGIC (IVA) en Canarias fue subido del 5% al 7%; en 2019, se bajó al 6,5% y el reciente gobierno socialista-comunista desea recuperar ese medio puntito para dedicarlo, como siempre, a más gasto «social».

En segundo lugar, si el objetivo liberal es bajar impuestos, existen otras estrategias menos ambiguas; por ejemplo, limitar constitucionalmente los tipos impositivos, tal y como sucede en Suiza, donde los topes fiscales son: 11,5% IRPF; 9,8% sociedades y 0,825 por mil del capital.[2] En cambio, en España la Constitución certifica que un sistema tributario «en ningún caso, tendrá alcance confiscatorio»,[3] pero si no se precisa el significado de «confiscatorio», el gobierno podrá abusar fiscalmente sin límites. Por otro lado, al tratar de optimizar el ingreso fiscal, se olvida que a la eficiencia también se llega actuando por el lado del gasto.

En tercer lugar, los intereses de quienes dirigen el Estado pudieran ser distintos de lo que presuponemos. Un gobernante desea obtener la máxima confiscación, pero solo como objetivo intermedio; su finalidad última es el aumento y la retención del poder.

Mises (2011: 873) advirtió el poder destructivo del impuesto y su empleo como medio para aumentar el poder: «Se puede desarticular y destrozar la economía de mercado utilizando el poder impositivo y son numerosos los gobernantes y los partidos políticos deseosos de alcanzar semejante objetivo por esta vía». Es decir, se puede hacer daño a sabiendas y reducir la recaudación si con ello se obtiene una utilidad mayor. Por ejemplo, en Venezuela, el socialista Chávez destruyó moral y económicamente su país como medio para perpetuarse en el poder. Pero hay más ejemplos: las leyes de salario mínimo aumentan el paro y el gasto social a la vez que reducen el ingreso fiscal, pero se utilizan porque dan votos. Para el político, en general, y para el sátrapa, en particular, la curva de Laffer es un mero pasatiempo de los economistas.

Lo último y más importante, el recurso lafferiano para pagar menos impuestos es un error ético porque acepta tácitamente que el gobierno persiga un nivel confiscatorio máximo, lo que supone la rendición del individuo al Estado. Es como si un esclavo le dijera a su amo: «Si me castigas más de la cuenta vas a salir perdiendo». En el peor caso (rama ascendente), el gobierno sube impuestos y recauda más; en el mejor caso (rama descendente), el gobierno reduce impuestos y también recauda más. El resultado es que el Estado siempre aumenta su poder: «Un gobierno es tan fuerte como lo son sus ingresos» (Chodorov, 2002: vii). Reclamar una menor tributación no debe hacerse porque sea, simultáneamente, útil al individuo y útil al Estado (segundo caso). Cuando se trata de defender la libertad y la propiedad privada debemos evitar atajos, confusiones y trampas argumentales al servicio del Leviatán. En definitiva, la defensa liberal de la reducción de impuestos debe abandonar la utilitarista curva de Laffer y abrazar un nítido principio filosófico: un ser humano es un fin en sí mismo y no un esclavo fiscal.

Bibliografía

Chodorov, F. (2002). «The Income Tax: Root of all Evil». [Online edition]. Ludwig von Mises Institute.

Constitución suiza de 1999.

Constitución española de 1978.

Higgs, R. (1987). Crisis and Leviathan. Independent Institute.

Mises, L. (2011). La acción humana. Madrid: Unión Editorial.

Sánchez, D. (2019). https://www.expansion.com/actualidadeconomica/analisis

[1] Con Reagan, el tipo marginal del tramo superior del IRPF pasó de 70% a 28%.

[2] Constitución suiza de 1999, art. 128. Topes a nivel Confederación.

[3] Constitución española de 1978, art. 31.1.

Fuente: independent.typepad.com

Laffer, el peor amigo del liberal

Por Santiago Calvo. Instituto Juan De Mariana

Seguramente muchos de nosotros hemos debatido con algún “enemigo” de la libertad a cerca de la cantidad de impuestos que pagamos y es probable que los argumentos esgrimidos por nuestros “rivales” hayan acabado en los típicos “y si se bajan los impuestos, ¿quién haría los hospitales o los colegios?”; reducciones a lo absurdo de la que se sirve la retórica populista para desarmar a los adversarios para los cuales sale a su auxilio Laffer, “si bajas impuestos la actividad económica se acelera y eso ayuda a generar más ingresos fiscales que antes”.