El poder del EMIREC en la comunicación del siglo XXI

enero 16, 2025

Por Gustavo Ibáñez Padilla.

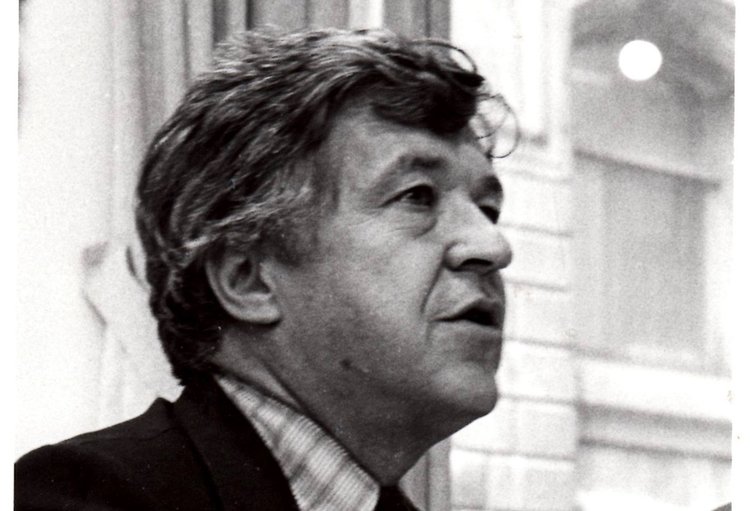

La comunicación ha evolucionado de forma vertiginosa en las últimas décadas. Atrás quedaron los días en que los mensajes eran emitidos de manera unidireccional, como en los medios tradicionales. Hoy, vivimos en un ecosistema informativo donde todos somos potenciales emisores y receptores simultáneos. Este concepto, conocido como EMIREC, fue introducido por el periodista y educomunicador quebequés Jean Cloutier (1933-2017), quien revolucionó la manera de entender las relaciones comunicativas.

El término EMIREC proviene de la combinación de dos palabras francesas: émetteur (emisor) y récepteur (receptor). Este modelo desafía la visión jerárquica y pasiva del receptor en la comunicación tradicional, promoviendo en cambio una relación de igualdad entre las partes. En palabras de Cloutier, «el futuro de la comunicación no pertenece a quienes monopolizan los medios, sino a quienes saben compartir».

.

La democratización de la información

La llegada de internet marcó un punto de inflexión. Redes sociales como X (anteriormente conocida como Twitter) han transformado radicalmente el panorama, ofreciendo a cientos de millones de personas la posibilidad de ser agentes activos en el intercambio de información. El EMIREC encuentra en estas plataformas un terreno fértil donde germinar.

Cada usuario de redes sociales tiene el potencial de convertirse en un micro-influenciador, difundiendo ideas, opiniones y contenido que impactan a su comunidad digital. Esta participación activa convierte a cada individuo en parte integral de un flujo continuo de información. Como sostiene el filósofo y socólogo Jürgen Habermas, «la esfera pública se fortalece cuando los ciudadanos intercambian ideas en pie de igualdad».

Sin embargo, este poder comunicativo conlleva responsabilidades. Al ser emisores, los usuarios no solo tienen la capacidad de influir, sino también la obligación ética de validar la información que comparten. El EMIREC no solo opera como una figura activa en la comunicación, sino también como un filtro de calidad en la era de lasnoticias falsas (fake news) y la desinformación.

Redes sociales: un laboratorio de EMIRECs

Las redes sociales son un ejemplo vivo de la aplicación del modelo EMIREC. En X, por ejemplo, los usuarios pueden crear hilos explicativos, comentar noticias, difundir eventos y hasta promover movimientos sociales. La estructura bidireccional de estas plataformas permite un diálogo abierto y constante.

Tomemos como caso el movimiento #ProLife (#ProVida). Lo que comenzó como un hashtag en redes sociales escaló hasta convertirse en un fenómeno global. Miles de personas compartieron sus historias, alzaron sus voces y difundieron recursos informativos. Este es un ejemplo claro del poder EMIREC: una comunidad de iguales que, como emisores y receptores simultáneos, movilizan el cambio.

Otra aplicación notable del EMIREC en redes sociales se da en el ámbito educativo. Profesionales y estudiantes intercambian ideas en tiempo real, comparten artículos académicos y debaten conceptos complejos. Plataformas como LinkedIn y X han democratizado el acceso al conocimiento, promoviendo la colaboración en un entorno global.

.

Las oportunidades para los emprendedores

Para los emprendedores, el modelo EMIREC abre un universo de posibilidades. Las redes sociales permiten una comunicación directa con el público objetivo, sin necesidad de intermediarios. Esto no solo reduce costos, sino que también fomenta relaciones más auténticas y duraderas con los consumidores.

Un ejemplo claro de esto es el uso del storytelling. Al compartir historias personales o de la marca, los emprendedores pueden conectar emocionalmente con su audiencia. Estas narrativas, combinadas con la interacción directa que permite el EMIREC, generan confianza y lealtad.

Por otro lado, el EMIREC también permite a los emprendedores recibir retroalimentación en tiempo real. Comentarios, encuestas y mensajes directos ofrecen información valiosa para mejorar productos y servicios. Esta capacidad de adaptación y respuesta rápida es una ventaja competitiva en un mercado cada vez más dinámico.

Desafíos y perspectivas futuras

Aunque el modelo EMIREC ofrece innumerables beneficios, también enfrenta retos. La sobreinformación y la difusión de contenidos falsos son problemas significativos que requieren una alfabetización mediática urgente. En este sentido, educar a los usuarios sobre cómo evaluar y compartir información de manera responsable es crucial.

Asimismo, el modelo plantea preguntas éticas sobre la privacidad y la manipulación de datos. En un mundo donde cada clic genera información valiosa, los usuarios deben ser conscientes de cómo se utiliza su información personal.

El futuro del EMIREC dependerá de cómo se equilibren estas responsabilidades con las oportunidades. Con el avance de la inteligencia artificial y la tecnología, es posible que veamos una evolución del concepto, donde las máquinas también actúen como emisores y receptores activos en procesos de comunicación más complejos.

Un cierre para inspirar

El concepto de EMIREC no es solo una teoría comunicativa, sino una herramienta poderosa para transformar el mundo. En las manos de emprendedores visionarios, puede ser la clave para construir comunidades, generar impacto y liderar cambios significativos.

Como dijo el escritor y futurista Alvin Toffler, «los analfabetos del siglo XXI no serán aquellos que no sepan leer y escribir, sino aquellos que no puedan aprender, desaprender y reaprender». Ser un EMIREC implica precisamente esto: adaptarse, innovar y colaborar en un entorno donde la comunicación no tiene límites.

En la era digital, cada publicación, comentario o interacción es una oportunidad de marcar la diferencia. Para quienes emprenden, el EMIREC no solo es un modelo; es el motor que impulsa ideas hacia el éxito.

Fuente: Ediciones EP, 16/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

El rol de la investigación educativa y la docencia

La construcción del conocimiento en la Universidad

Comunicación potenciada con Business Intelligence

.

.

El rol del Estado como garante de la legalidad y equidad en el mundo financiero

enero 14, 2025

Por Gustavo Ibáñez Padilla.

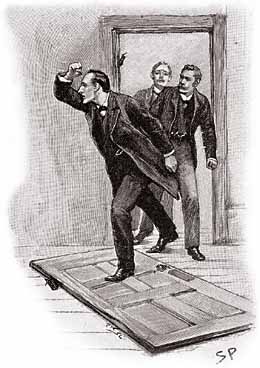

En el tumultuoso mundo financiero del siglo XIX, marcado por la ausencia de legislación y escasez de controles, Arthur Conan Doyle nos brindó un vívido retrato en su relato El oficinista del corredor de Bolsa. En esta historia, se pinta un panorama de corrupción desenfrenada, donde el cumplimiento de la ley y la equidad eran meras quimeras. No obstante, este atrapante relato policial, del genial Sherlock Holmes, no solo nos recuerda la fragilidad del sistema financiero en ausencia de regulaciones estatales, sino que también nos insta a reflexionar sobre la trascendental importancia del Estado en la actualidad como garante de la legalidad, transparencia y equidad en el mundo económico.

.

La Ley como columna vertebral del sistema financiero

La historia nos enseña que la ley es el cimiento sobre el cual se erige cualquier sistema financiero funcional y confiable. Sin un marco jurídico sólido, la confianza en las instituciones y en los mercados se resquebraja. Como afirma el economista John Maynard Keynes, “las leyes económicas son siempre fundamentales y necesarias para garantizar la estabilidad y la prosperidad de una nación”.

Un ejemplo palpable de la importancia de la legislación financiera lo encontramos en la Gran Depresión de 1929, cuando la ausencia de regulaciones efectivas permitió que se gestara la mayor crisis económica del siglo XX. Fue a raíz de este cataclismo financiero que se forjaron regulaciones como la Ley Glass-Steagall en Estados Unidos, que separó las actividades bancarias de inversión, y la creación de la Comisión de Bolsa y Valores (Securities and Exchange Commission,SEC), encargada de supervisar y regular el mercado de valores.

Transparencia: La luz que disipa las sombras de la corrupción

La transparencia es un pilar esencial para asegurar la integridad y confiabilidad de los mercados financieros. Cuando las operaciones se realizan a la vista de todos, se minimizan los espacios para prácticas poco éticas o ilegales. Como bien expone la política alemana Ángela Merkel, “la transparencia no es una opción, es una necesidad en los negocios y en las finanzas”.

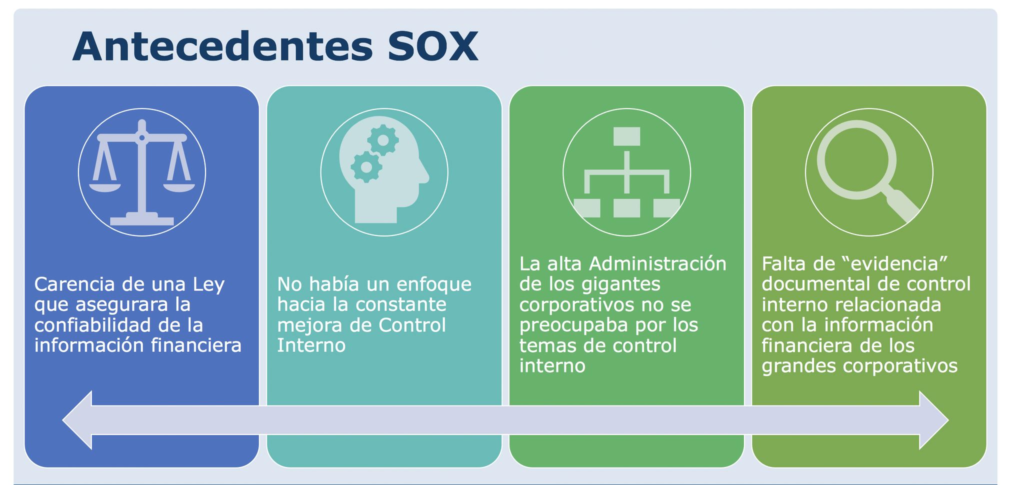

Un caso paradigmático de la importancia de la transparencia lo vemos en el escándalo de Enron en 2001, donde la ocultación de deudas y la manipulación de estados financieros -contabilidad creativa mediante- llevaron a la quiebra a una de las mayores corporaciones del mundo, causando un enorme perjuicio a millones de accionistas de la compañía y otros terceros involucrados. Este incidente y otros escándalos financieros como Tyco International, WorldCom y Peregrine Systems condujeron a la promulgación de la Ley Sarbanes-Oxley, que estableció estándares más estrictos de transparencia y responsabilidad corporativa, a fin de evitar fraudes y riesgo de bancarrota, protegiendo al inversor en valores.

.

Equidad: El pilar de una economía inclusiva

La equidad es el motor que impulsa una economía sana y próspera. Cuando las oportunidades y los recursos están al alcance de todos, se fomenta el crecimiento sostenible y se construye una sociedad más justa. Como señala la economista Esther Duflo, “la equidad no es solo una cuestión de justicia, es una estrategia económica inteligente”.

Un ejemplo contemporáneo de la búsqueda de la equidad en el mundo financiero es la creciente atención hacia la inclusión financiera. Países y organismos internacionales están promoviendo políticas que faciliten el acceso a servicios financieros a sectores tradicionalmente excluidos, como las mujeres y los pequeños empresarios. Esto no solo impulsa el desarrollo económico, sino que también fortalece la cohesión social.

El Legado de Emile Zola: El Dinero, como espejo de la realidad

Emile Zola, en su novela El Dinero, nos sumerge en el turbio mundo de las finanzas del siglo XIX, revelando la cruda realidad de la especulación desenfrenada y las manipulaciones en los mercados. Esta obra, aunque ficticia, refleja la voracidad de un sistema desprovisto de regulaciones y controles efectivos; la importancia del tema nos llevó a tratarlo en un artículo anterior.

.

El rol ineludible del Estado en el siglo XXI

En la actualidad, más que nunca, el rol del Estado como garante de la legalidad, transparencia y equidad en el mundo financiero se erige como una necesidad imperante. Las lecciones del pasado nos advierten sobre los peligros de dejar a los mercados desregulados y sin supervisión. Es responsabilidad de los gobiernos establecer marcos jurídicos robustos, promover la transparencia en las operaciones y asegurar que los beneficios del crecimiento económico alcancen a toda la sociedad.

En un contexto globalizado e interconectado, la estabilidad financiera de un país tiene repercusiones en el ámbito internacional. Por tanto, la labor del Estado trasciende las fronteras nacionales y se convierte en un pilar fundamental para el funcionamiento armonioso de la economía global.

El legado de corrupción y caos del siglo XIX, plasmado en obras como El oficinista del corredor de Bolsa y El Dinero, nos recuerda la importancia vital del Estado como árbitro en el mundo financiero. La legalidad, transparencia y equidad son los cimientos sobre los cuales se construye una economía sólida y próspera. Es deber de la sociedad y los gobiernos velar por que estas premisas sean respetadas y promovidas en todos los rincones del mundo. La historia nos enseña que no podemos permitirnos repetir los errores del pasado, y que la protección del sistema financiero es una responsabilidad que recae en todos nosotros.

Fuente: Ediciones EP, 06/11/23.

Información sobre Gustavo Ibáñez Padilla

Este artículo también fue publicado en Mendoza Today

Delitos Financieros

«El mundo de las finanzas de finales del siglo XIX era muy corrupto. Al menos una de cada seis emsiones de acciones era fraudulenta y los estafadores desaparecían con el dinero de los inversores. El mundo bancario estaba tan viciado como el de las acciones: 242 de los 291 bancos que se fundaron entre 1844 y 1868 quebraron, con frecuencia por fraude. Cuando el City of Glasgow Bank quebró en 1878, se supo que la dirección había prestado millones a amigos y familiares sin avales, y maquillando la contabilidad para ocultarlo. Pero la policía no solía investigar lo que hoy llamamos ‘delitos de guante blanco’, y se concentraba en los delincuentes de la clase trabajadora. El nivel de latrocinio y corrupción en el mundo empresarial era tal que Beddington (personaje del cuento El oficinista…), disfrazado de empleado, ni siquiera habría tenido que asesinar al guardia ni llevarse los bonos en el maletín. Cada día enormes sumas de dinero desaparecían entre las escurridizas manos de sus ‘legítimos’ empleados.»

Nota alusiva al Relato ‘El oficinista del corredor de bolsa’, en El Libro de Sherlock Holmes. Londres: DK, 2016.

Más información:

El Dinero de Émile Zola: Un Retrato intemporal de la Avaricia y la Ambición

Burbujas financieras: Orígenes, evolución y lecciones para inversores prudentes

La Compañía del Misisipi y la Revolución francesa

Una historia de la especulación financiera

Desentrañando el Conflicto de Agencia: Los aportes del Distributismo

Distributismo: La búsqueda de una economía equitativa a lo largo de la historia

.

.

La importancia del Dinero físico en un mundo digitalizado

enero 10, 2025

Por Gustavo Ibáñez Padilla.

En la era de la tecnología y las finanzas digitales, la transición hacia una economía sin efectivo parece inevitable. Los pagos electrónicos, desde tarjetas de crédito hasta aplicaciones móviles, han transformado la forma en que realizamos transacciones. Sin embargo, esta conveniencia plantea una cuestión crítica: ¿qué sucede si el dinero físico desaparece por completo? Veamos cuáles son las implicaciones sociales, económicas y políticas de la dependencia exclusiva de los pagos digitales., acompañándolo de ejemplos y reflexiones de expertos en la materia.

.

Impacto en las zonas rurales

En muchas comunidades rurales, el dinero en efectivo sigue siendo el alma de la economía. Estas regiones a menudo carecen de una infraestructura tecnológica robusta, como redes de internet confiables o sistemas bancarios accesibles. Un estudio del Banco Mundial en 2022 señaló que en países en desarrollo, aproximadamente el 50% de la población rural no tiene acceso a servicios bancarios. En India, por ejemplo, la desmonetización de 2016 afectó gravemente a los agricultores y pequeños comerciantes, quienes dependían casi exclusivamente del efectivo para sus operaciones diarias.

Bill Gates, conocido por su papel en la transformación digital, afirmó: “La tecnología debe ser inclusiva; si dejamos atrás a las comunidades rurales, estamos ampliando la brecha económica”. La desaparición del efectivo podría marginar a millones de personas, privándolas de su capacidad de participar en la economía moderna.

La pérdida de privacidad

Cada transacción electrónica genera un rastro digital que puede ser almacenado, analizado y compartido. Esta realidad plantea una amenaza directa a la privacidad financiera. Edward Snowden, excontratista de la Agencia de Seguridad Nacional (NSA), ha advertido sobre el riesgo de un sistema financiero completamente digital: “Un mundo sin efectivo permite a los gobiernos y corporaciones tener una vigilancia total de tus hábitos de consumo, lo que compromete gravemente la libertad individual”.

El efectivo, por el contrario, ofrece anonimato y protege a los ciudadanos de la vigilancia constante. Esto es particularmente importante en sociedades donde los gobiernos pueden abusar de la información financiera para reprimir la disidencia o ejercer control social.

Dependencia gubernamental y control financiero

La eliminación del efectivo también podría fortalecer el control gubernamental sobre las finanzas personales. Un ejemplo notable se da en China con el sistema de crédito social, donde las transacciones digitales se utilizan para evaluar el comportamiento ciudadano. Aunque este modelo puede parecer distante para muchas democracias occidentales, la posibilidad de que los gobiernos implementen restricciones financieras basadas en registros digitales es una preocupación válida.

En 2021, el economista Nassim Taleb escribió: “El efectivo es una opción de seguro contra el totalitarismo financiero. Sin él, nos arriesgamos a perder nuestra autonomía económica”. La existencia de dinero físico garantiza que los ciudadanos puedan operar fuera del alcance directo del Estado.

.

Vulnerabilidad a interrupciones tecnológicas

Los sistemas digitales, aunque eficientes, no están exentos de fallos. Desde cortes de electricidad hasta ciberataques, las interrupciones tecnológicas pueden paralizar economías enteras. Un caso paradigmático fue el ciberataque a Colonial Pipeline en 2021, que interrumpió el suministro de combustible en la costa este de Estados Unidos. Si un ataque similar afectara a una infraestructura financiera, las consecuencias podrían ser devastadoras para aquellos que dependen exclusivamente de los pagos electrónicos.

Por su parte, el efectivo no está sujeto a estas vulnerabilidades. En situaciones de emergencia, como desastres naturales, el dinero físico sigue siendo el medio de intercambio más confiable.

Exclusión de grupos vulnerables

La transición a una economía digital también plantea desafíos para las personas mayores, quienes a menudo carecen de las habilidades técnicas necesarias para adaptarse a los pagos electrónicos. En países como Japón, donde el 28% de la población tiene más de 65 años, el efectivo sigue siendo vital para garantizar la inclusión financiera de este grupo demográfico.

Además, quienes no tienen acceso a la tecnología —ya sea por razón de pobreza o aislamiento geográfico— también corren el riesgo de quedar excluidos. La Organización Internacional del Trabajo (OIT) ha enfatizado que garantizar la disponibilidad de efectivo es crucial para proteger a las poblaciones vulnerables y evitar una mayor desigualdad.

Hacia un equilibrio necesario

La solución no radica en rechazar los pagos electrónicos, sino en encontrar un equilibrio que permita la coexistencia de ambos sistemas. Es fundamental que los gobiernos y las instituciones financieras reconozcan la importancia del dinero físico como una garantía de inclusión, privacidad y resiliencia.

Ray Dalio, fundador de Bridgewater Associates, ha expresado: “La diversificación no solo aplica a las inversiones, sino también a las formas de pago. Depender de un solo sistema es invitar al riesgo”. La capacidad de elegir entre efectivo y pagos digitales empodera a los ciudadanos y fortalece las economías.

.

En un mundo cada vez más digital, el efectivo sigue siendo un pilar esencial de la libertad y la seguridad financiera. La tarea de preservar su existencia no solo recae en los gobiernos y las instituciones, sino también en cada uno de nosotros como consumidores responsables. Como dijo el filósofo político John Rawls: “La justicia en una sociedad se mide por cómo protege a sus más vulnerables”. El dinero físico, en este contexto, es una herramienta de justicia y equidad.

Fuente: Ediciones EP, 10/01/25.

Información sobre Gustavo Ibáñez Padilla

Más información:

El Dinero en Efectivo es genial

Los robots y el dinero en efectivo

En defensa del dinero en efectivo

Las CBDC son una amenaza a la libertad

Palestina: Efectivo en tiempos de guerra

El uso de Efectivo durante el Ciclón bomba

El riesgo de las CBDC: Una mirada crítica a los peligros potenciales

El efectivo posee características únicas, que en su mayoría no son comparables a las de los instrumentos de pago alternativos.

El efectivo también genera beneficios a la sociedad que no están directamente vinculados a su función de pagos.

.

.

Ventajas de incursionar en los Negocios Digitales

enero 7, 2025

Por Gustavo Ibáñez Padilla.

El mundo está atravesando una transformación sin precedentes, marcada por la convergencia de la tecnología digital y la economía global. La expansión de Internet, la inteligencia artificial (IA) y el comercio electrónico han revolucionado la manera en que interactuamos y hacemos negocios. Este fenómeno no solo facilita la comunicación a nivel mundial, sino que también impulsa el comercio y la innovación. En este contexto, las ventajas de incursionar en los negocios digitales son enormes y diversificadas.

Ser tu propio jefe

Una de las motivaciones más fuertes para emprender en el ámbito digital es la autonomía que ofrece. Ser tu propio jefe implica tener control total sobre tu destino profesional. Según el empresario y autor Richard Branson, «El negocio más exitoso es aquel que puedes hacer con pasión». Esta libertad permite a los emprendedores decidir cuánto quieren trabajar, qué proyectos tomar y cómo balancear su vida personal y profesional. La capacidad de ajustar tu ritmo de trabajo según tus necesidades y aspiraciones es una ventaja inigualable.

.

Barreras de entrada mínimas

A diferencia de los negocios tradicionales, los negocios digitales presentan barreras de entrada significativamente más bajas. No se requiere una inversión inicial grande ni conocimientos técnicos avanzados para comenzar. Plataformas como Shopify, WordPress y Wix permiten a los emprendedores crear tiendas y sitios web funcionales con una inversión mínima. Esto reduce el riesgo financiero y facilita la experimentación con diferentes ideas de negocio sin comprometer grandes recursos.

Un mercado en expansión

El comercio en línea está en auge. Según un informe de Statista, se espera que el comercio electrónico mundial alcance los 7,4 billones de dólares en 2024. Esta tendencia refleja el creciente número de consumidores que prefieren comprar en línea por conveniencia y accesibilidad. Empresas como Amazon y Alibaba han demostrado el potencial del mercado digital, y el crecimiento continuo de este sector indica que la demanda seguirá aumentando. Emprender en un mercado en constante expansión ofrece oportunidades ilimitadas para los nuevos negocios.

La revolución móvil

El auge de los teléfonos inteligentes ha transformado la manera en que los consumidores interactúan con las empresas. Hoy en día, un gran porcentaje de las compras en línea se realizan a través de dispositivos móviles. Según Pew Research, el 85% de los estadounidenses posee un teléfono inteligente, lo que representa una enorme oportunidad para los negocios digitales. Tener una presencia en línea optimizada para móviles no solo es crucial, sino que también permite a las empresas llegar a sus clientes en cualquier momento y lugar.

.

Amplificación del nicho

Internet permite a los negocios llegar a un público global, ampliando significativamente su mercado potencial. Esto es especialmente beneficioso para los negocios de nicho, que pueden tener una base de clientes limitada a nivel local. La plataforma Etsy, por ejemplo, ha permitido a artesanos y creadores vender productos únicos a clientes de todo el mundo. La capacidad de encontrar y atraer a tu audiencia específica en una escala global es una ventaja clave de los negocios digitales.

Delegación y automatización

La delegación y automatización de tareas es más accesible y económica en el ámbito digital. Plataformas como Upwork y Fiverr conectan a los emprendedores con freelancers especializados a costos competitivos. Además, herramientas de automatización como Zapier, Hootsuite y Social-Gator permiten gestionar procesos operativos y de marketing con mínima intervención humana. La inteligencia artificial también está jugando un papel crucial, optimizando la atención al cliente y la gestión de inventarios. Este enfoque reduce costos operativos y libera tiempo para que los emprendedores se concentren en la estrategia y el crecimiento.

.

Operatividad 24/7

Una de las ventajas más significativas de los negocios digitales es su operatividad continua. Las tiendas en línea y los servicios digitales están disponibles las 24 horas del día, los 7 días de la semana. Esto no solo aumenta la accesibilidad para los clientes, sino que también maximiza las oportunidades de venta. El cofundador de Alibaba, Jack Ma, destaca que «el e-commerce es un campo de batalla global». La capacidad de generar ingresos mientras duermes es una realidad en el mundo digital, proporcionando una eficiencia operativa sin precedentes.

Ejemplos de éxito

Numerosos ejemplos ilustran el éxito y las ventajas de los negocios digitales. Amazon, que comenzó como una librería en línea, se ha convertido en un gigante del comercio electrónico y la tecnología. Airbnb ha revolucionado la industria de la hospitalidad, permitiendo a los usuarios alquilar sus propiedades a viajeros de todo el mundo. Empresas como Uber y Lyft han transformado la industria del transporte mediante plataformas digitales que conectan a conductores y pasajeros de manera eficiente.

Otro caso notable es el de Netflix, que comenzó compitiendo con el alquiler de DVD y se ha transformado en una plataforma de streaming global, redefiniendo la forma en que consumimos entretenimiento. Estos ejemplos demuestran que la innovación digital puede abrir puertas a nuevas oportunidades y mercados, generando crecimiento y éxito a gran escala.

Los Negocios del siglo XXI

En un mundo en constante cambio, los negocios digitales representan una oportunidad única para emprendedores de todas las edades y sectores. La autonomía, las bajas barreras de entrada, el acceso a un mercado global, la revolución móvil, la capacidad de amplificar nichos, la eficiencia de la delegación y automatización, y la operatividad continua son ventajas innegables que ofrecen una base sólida para el éxito.

Como dijo Steve Jobs, «La innovación es lo que distingue a un líder de los demás». Incursionar en los negocios digitales no solo te posiciona en la vanguardia de la innovación, sino que también te permite aprovechar las tendencias emergentes y transformar tu visión en realidad. Este es el momento de dar el paso hacia el futuro y capitalizar las enormes oportunidades que ofrece el mundo digital.

Fuente: Ediciones EP, 19/07/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Busca su Libertad Financiera?

Libertad Financiera en el siglo XXI

La Libertad Financiera es un camino, no un destino

.

.

.

La construcción del conocimiento en la Universidad

diciembre 31, 2024

Por Gustavo Ibáñez Padilla.

La construcción del conocimiento en la universidad es un proceso complejo y multifacético que se distingue notablemente de las etapas educativas previas, como el colegio primario y secundario. Esta transición no solo refleja un cambio en las expectativas académicas, sino también en las demandas intelectuales, sociales y culturales que enfrentan los estudiantes. Además, fenómenos contemporáneos como el pensamiento políticamente correcto, la cultura de la cancelación y las ideas woke influyen de manera significativa en cómo se desarrolla este proceso.

.

La naturaleza del aprendizaje universitario

En la universidad, el conocimiento se construye a través de un enfoque más autónomo y crítico en comparación con la educación primaria y secundaria. Los estudiantes dejan de ser receptores pasivos de información y se convierten en agentes activos de su propio aprendizaje. Esto implica investigar, cuestionar y debatir conceptos, muchas veces en un contexto de incertidumbre o ambigüedad. Las clases magistrales se complementan con seminarios, estudios de casos, laboratorios y trabajos de campo, lo que fomenta un aprendizaje más aplicado y menos centrado en la memorización.

A diferencia de las etapas previas, donde las asignaturas suelen estar estructuradas en torno a currículos estandarizados, la educación superior permite a los estudiantes especializarse en áreas específicas. Esta especialización está diseñada no solo para desarrollar competencias técnicas, sino también para cultivar habilidades como el pensamiento crítico, la resolución de problemas y la comunicación efectiva. En este contexto, los profesores actúan más como facilitadores que como instructores autoritarios, alentando a los estudiantes a explorar múltiples perspectivas.

Diferencias fundamentales con la educación primaria y secundaria

El colegio primario se centra principalmente en enseñar habilidades básicas, como leer, escribir y calcular, mientras que el secundario busca proporcionar una base general de conocimientos y preparar a los alumnos para tomar decisiones sobre su futuro académico o profesional. Sin embargo, ambas etapas tienden a enfatizar la conformidad y la obediencia a estructuras y normas preestablecidas. Las evaluaciones se centran en comprobar si los estudiantes han retenido la información presentada por los docentes.

En la universidad, por el contrario, se espera que los estudiantes desafíen las ideas convencionales, apliquen el pensamiento crítico y desarrollen su capacidad de argumentación. La originalidad y la creatividad son valoradas, así como la habilidad para integrar conocimientos de diferentes disciplinas. Además, el entorno universitario promueve el aprendizaje colaborativo, facilitando la interacción entre estudiantes de diversos antecedentes culturales y académicos.

El impacto del pensamiento políticamente correcto

El pensamiento políticamente correcto ha tenido una influencia notable en la educación superior, redefiniendo qué temas son aceptables para debatir y cómo deben abordarse, imponiendo de esta forma una suerte de censura previa que actúa como corset de las ideas. Pretende crear un ambiente más inclusivo, donde las minorías y grupos históricamente marginados encuentran mayor representación y respeto; logrando exactamente lo contrario. Esto ha impuesto cambios curriculares que incluyen perspectivas diversas y cuestionan narrativas tradicionales, deteriorando la calidad de la universidad como usina de las ideas.

El discurso de lo políticamente correcto limita la libertad académica y el intercambio de ideas. La autocensura se convierte en una preocupación real cuando los estudiantes y profesores evitan expresar opiniones por temor a repercusiones sociales o profesionales. Este fenómeno obstaculiza el pensamiento crítico, que es esencial para el aprendizaje universitario.

La cultura de la cancelación y sus efectos

La cancelación, entendida como el rechazo público y la deslegitimación de personas o ideas percibidas como ofensivas, también influye en la dinámica universitaria. En un entorno donde el prestigio y la reputación son fundamentales, la amenaza de ser cancelado desalienta la exploración de temas controvertidos o impopulares.

Si bien la cancelación alega ser una herramienta para responsabilizar a individuos por conductas inapropiadas, más bien cuestiona la auténtica tolerancia y el debido proceso de discusión en los espacios académicos. Un exceso de sensibilidad crea una atmósfera de temor, donde el aprendizaje se ve comprometido por la falta de debate abierto y honesto.

.

La influencia de las ideas woke

El movimiento woke, con su supuesto énfasis en la justicia social y la equidad, ha transformado la forma en que se percibe el conocimiento en la universidad. Este enfoque afirma desmantelar estructuras de poder percibidas como opresivas y promover un aprendizaje más inclusivo, logrando en realidad el efecto contrario. Las instituciones que han adoptado políticas y programas con énfasis en la diversidad, la equidad y la inclusión, han visto decaer notablemente su desempeño académico.

Las ideas woke fomentan una homogeneización ideológica, donde las opiniones disidentes se marginan. En lugar de incentivar el pensamiento independiente, se ha observado que el enfoque woke reduce la pluralidad de ideas en los campus universitarios.

.

La recuperación del prestigio perdido

La universidad representa un espacio único para el desarrollo del conocimiento y la formación integral de los individuos. Las influencias del pensamiento políticamente correcto, la cancelación, las ideas woke y el marxismo cultural han deformado las estructuras de aprendizaje y han puesto en peligro el funcionamiento de las universidades occidentales. La recuperación de las currículas tradicionales parece ser el camino correcto para restaurar el valor de las casas de altos estudios, según puede observarse en algunos notables ejemplos de mejoría en los Estados Unidos.

.

Lograr un equilibrio entre la discusión de las ideas y la libertad académica es fundamental para garantizar que los estudiantes puedan cuestionar, aprender y crecer sin restricciones innecesarias. Al fin y al cabo, el objetivo de la educación superior es formar ciudadanos críticos, responsables y capaces de contribuir de manera significativa a la sociedad.

Fuente: Ediciones EP, 31/12/24.

Información sobre Gustavo Ibáñez Padilla

.

.

Cómo mejorar su Economía Personal

diciembre 27, 2024

Cómo superar las Crisis económicas

Por Gustavo Ibáñez Padilla.

La economía es cíclica, hay períodos de expansión de los negocios y períodos de depresión. Debes estar siempre preparado para aprovechar los ciclos positivos y sobrellevar los ciclos negativos. Una buena forma de hacerlo es seguir los siguientes consejos prácticos:

La economía es cíclica, hay períodos de expansión de los negocios y períodos de depresión. Debes estar siempre preparado para aprovechar los ciclos positivos y sobrellevar los ciclos negativos. Una buena forma de hacerlo es seguir los siguientes consejos prácticos:

1. No te enfoques en lo que dicen los Medios de comunicación

Las noticias siempre hablan de la próxima crisis o el último bajón de la economía. No les prestes atención. Recuerda que las buenas noticias no venden, por lo tanto los medios siempre tiene un sesgo negativo en la información que brindan.

Las noticias siempre hablan de la próxima crisis o el último bajón de la economía. No les prestes atención. Recuerda que las buenas noticias no venden, por lo tanto los medios siempre tiene un sesgo negativo en la información que brindan.

Enfócate en tu microeconomía y deja en segundo plano a la macroeconomía.

2. Pon más énfasis en Aumentar tus ingresos que en Reducir tus gastos.

Ser cuidados con los gastos es recomendable, pero existe un límite a los recortes que podemos realizar. Ocúpate de Multiplicar tus Fuentes de ingresos y solucionarás tus problemas económicos y financieros.

Ser cuidados con los gastos es recomendable, pero existe un límite a los recortes que podemos realizar. Ocúpate de Multiplicar tus Fuentes de ingresos y solucionarás tus problemas económicos y financieros.

.

3. Hazte cargo de la situación

Tú eres el responsable del curso de tu vida. Tú eres el artífice de tu propio destino.

Tú eres el responsable del curso de tu vida. Tú eres el artífice de tu propio destino.

No busques culpables, ni pongas excusas. Lo único que puedes manejar es tu esfera personal, todo lo que esté afuera tómalo como un dato de la realidad y obra en consecuencia.

.

.

4. Soluciona los problemas de inmediato

Procura resolver los problemas de raíz. Evita las postergaciones. Esto te permitirá enfocarte en lo Importante y no depender de lo Urgente.

Procura resolver los problemas de raíz. Evita las postergaciones. Esto te permitirá enfocarte en lo Importante y no depender de lo Urgente.

Aprende a Gestionar tu Tiempo. Recuerda: ¡El tiempo es oro!

.

.

5. Rodéate de personas positivas

Evita las personas negativas, los quejosos y las malas influencias. Construye relaciones personales valiosas y de largo plazo.

Evita las personas negativas, los quejosos y las malas influencias. Construye relaciones personales valiosas y de largo plazo.

Contar con excelentes Equipos de colaboradores, asociados, aliados, proveedores, clientes y amigos es tu mejor inversión y tu más valioso patrimonio.

Y por último…

6. Ponte en Acción

Adopta el mantra de la Acción Masiva Imperfecta. No olvides que lo perfecto es enemigo de lo bueno. ¡Actúa Ya! Luego podrás corregir los detalles y el rumbo cuando sea necesario.

Adopta el mantra de la Acción Masiva Imperfecta. No olvides que lo perfecto es enemigo de lo bueno. ¡Actúa Ya! Luego podrás corregir los detalles y el rumbo cuando sea necesario.

Fuente: Ediciones EP.

La Importancia de la Planificación Financiera Personal en los Programas de Outplacement

diciembre 27, 2024

Por Gustavo Ibáñez Padilla.

En un mundo laboral cada vez más dinámico y cambiante, donde la estabilidad en el empleo ya no es una garantía, la necesidad de contar con una sólida planificación financiera personal se vuelve fundamental. Este aspecto cobra aún mayor relevancia cuando nos encontramos en una situación de cambio laboral, ya sea por decisión propia o por circunstancias ajenas. Es en estos momentos de transición donde los Programas de Outplacement pueden marcar la diferencia, brindando herramientas y orientación para enfrentar el futuro con mayor seguridad económica.

.

El Desafío de la Transición Laboral

Cuando uno se ve obligado a abandonar un puesto de trabajo en relación de dependencia, ya sea debido a una reestructuración empresarial, una crisis económica o simplemente por buscar nuevas oportunidades, el impacto económico-financiero puede ser significativo. La seguridad que brindaba el salario mensual ahora se ve amenazada, y es aquí donde la planificación financiera personal entra en juego.

Según datos de la Organización Internacional del Trabajo (OIT), el promedio mundial de desempleo ha aumentado en los últimos años, alcanzando cifras preocupantes. En este contexto, contar con un colchón financiero que permita afrontar los gastos básicos durante un periodo de desempleo se convierte en una necesidad imperiosa.

Aprender a Diversificar y Proteger

Una de las principales lecciones que se deben aprender en la planificación financiera personal es la importancia de diversificar las fuentes de ingresos. Depender únicamente de un empleo puede ser arriesgado en un mercado laboral volátil. La creación de múltiples fuentes de ingresos, ya sea a través de inversiones, emprendimientos paralelos o trabajos independientes, proporciona una mayor estabilidad financiera y reduce la vulnerabilidad ante la pérdida de empleo.

Como afirmó Sheryl Sandberg, COO de Facebook: «Las carreras ya no son lineales. Los profesionales necesitan construir sus propios caminos.» Un ejemplo práctico de diversificación de ingresos podría ser un profesional de marketing digital que, además de su trabajo a tiempo completo, ofrece servicios de consultoría independiente los fines de semana y tiene un pequeño negocio en línea de venta de productos digitales.

Además de diversificar, es crucial proteger los activos financieros. Contar con un seguro de vida, un fondo de emergencia y un plan de inversión para la jubilación son medidas básicas que pueden brindar tranquilidad en momentos de incertidumbre laboral.

El Poder de la Educación Financiera

Sin embargo, no basta con acumular activos financieros; es necesario saber gestionarlos de manera efectiva. Aquí es donde entra en juego la educación financiera. Aprender a presupuestar, ahorrar e invertir de manera inteligente son habilidades que pueden marcar la diferencia entre el éxito y el fracaso financiero.

Como manifestó Mark Cuban, empresario y estrella de la serie Shark Tank: «No se trata solo de ganar dinero, sino de aprender a gastarlo, invertirlo y hacer que funcione para ti.» Un ejemplo práctico de gestión financiera inteligente podría ser un individuo que, en lugar de gastar todo su bono anual en compras innecesarias, decide invertir una parte en un fondo indexado para su retiro y destina otra parte a un fondo de emergencia.

El Rol de los Programas de Outplacement

Es en este contexto que los Programas de Outplacement adquieren una relevancia aún mayor. Estos programas no solo brindan apoyo emocional y orientación profesional durante la transición laboral, sino que también ofrecen herramientas y recursos para mejorar la situación financiera de los afectados.

Al incluir la planificación financiera personal como parte integral de los programas de outplacement, las empresas y organizaciones no solo están cumpliendo con su responsabilidad social, sino que también están invirtiendo en el bienestar a largo plazo de sus empleados. Al proporcionar a los trabajadores las habilidades y conocimientos necesarios para gestionar su situación financiera de manera efectiva, se están preparando para enfrentar cualquier eventualidad que pueda surgir en el futuro.

.

Un Futuro Más Seguro

La planificación financiera personal es una herramienta poderosa que puede marcar la diferencia entre la estabilidad y la inseguridad económica durante una transición laboral. Aprender a crear múltiples fuentes de ingresos, ahorrar e invertir de manera inteligente no solo brinda tranquilidad financiera, sino que también proporciona una mayor libertad y autonomía en el camino hacia la independencia económica.

Los Programas de Outplacement que incorporan la planificación financiera personal están mejor posicionados para ayudar a los trabajadores a superar los desafíos económicos asociados con la pérdida de empleo. Al proporcionar a los empleados las herramientas y recursos necesarios para tomar el control de su futuro financiero, estas iniciativas no solo mejoran el bienestar individual, sino que también fortalecen la resiliencia económica de la fuerza laboral en su conjunto.

En un mundo donde el cambio es la única constante y la velocidad del cambio es cada vez más vertiginosa, la planificación financiera personal se convierte en un pilar fundamental para construir un futuro más seguro y próspero para todas las personas y para la sociedad en su conjunto.

Fuente: Ediciones EP, 16/02/24.

Información sobre Gustavo Ibáñez Padilla

Este artículo también ha sido publicado en Mendoza Today

Más información:

Libertad Financiera en el siglo XXI

La Libertad Financiera es un camino, no un destino

La Libertad Financiera: Flujo de Efectivo vs. Stock de Capital en la Economía del Siglo XXI

.

.

Normas básicas de Ciberseguridad en Redes Sociales

diciembre 26, 2024

Por Gustavo Ibáñez Padilla.

Las Redes Sociales se han convertido en una herramienta indispensable para cientos de millones de personas alrededor del mundo. Desde compartir momentos personales hasta mantenerse informado o interactuar con amigos, estas plataformas facilitan conexiones de todo tipo. Sin embargo, este uso masivo también plantea retos significativos para la seguridad digital y la privacidad.

.

La vulnerabilidad de la información personal

Uno de los mayores riesgos asociados al uso de redes sociales es la exposición de información personal identificable. Datos como tu número de teléfono, dirección o información financiera pueden ser utilizados por ciberdelincuentes para cometer fraudes y robos de identidad. Edward Snowden, el exanalista de la NSA que filtró información clave de Estados Unidos, ha subrayado repetidamente que una vez que se publica información en internet, esta puede ser explotada de formas que el usuario promedio no puede prever. Por ello, es fundamental reflexionar sobre el tipo de información que decidimos compartir.

Riesgos asociados a la geolocalización y las rutinas

Publicar en redes sociales mientras viajas o compartes tu ubicación en tiempo real también puede ser peligroso. Al revelar tus rutinas o confirmar que estás fuera de casa, podrías estar invitando a posibles ladrones a aprovechar tu ausencia. Este tipo de vulnerabilidad fue ilustrado por el caso de la influencer Kim Kardashian, quien sufrió un robo millonario en 2016 tras compartir detalles de sus joyas y ubicación en tiempo real. Para protegerte, evita publicar fotos o información hasta después de regresar de un viaje.

.

La trampa de la exposición financiera

Otro error común es compartir detalles relacionados con la situación financiera. Fotos de recibos de sueldo, inversiones o compras lujosas pueden atraer a estafadores y generar problemas de seguridad. Incluso comentarios aparentemente inocuos sobre tu salario pueden ser utilizados por terceros con intenciones maliciosas. Alardear en las redes sociales puede resultar muy peligroso.

.

La importancia de la privacidad de menores

Muchos padres comparten fotos de sus hijos en redes sociales sin considerar las implicaciones a largo plazo. En la era de la inteligencia artificial, las imágenes pueden ser manipuladas o utilizadas en contextos inapropiados. Tim Cook, CEO de Apple, ha advertido sobre los riesgos de perder el control sobre nuestra información digital. Proteger la privacidad de los menores debe ser una prioridad.

Consecuencias profesionales de las Publicaciones

Las redes sociales también pueden impactar en tu vida laboral. Publicar comentarios negativos sobre tu trabajo o colegas podría afectar tu reputación profesional e incluso llevar a sanciones disciplinarias. Muchas empresas han adoptado políticas estrictas respecto al comportamiento en línea, y un desliz podría perjudicar oportunidades futuras. Hay numerosos casos públicos de personas despedidas de sus trabajos por comentarios inapropiados.

Consejos prácticos para protegerte

La protección en redes sociales requiere una combinación de medidas preventivas y sentido común. A continuación, enumeramos algunas recomendaciones clave:

─Configura la privacidad de tus cuentas: Restringe quién puede ver tus publicaciones y tu lista de amigos. Utiliza las opciones de privacidad que ofrecen plataformas como Facebook, Instagram y Twitter para controlar la exposición de tus datos.

─Utiliza contraseñas seguras y únicas: Una contraseña robusta combinada con la autenticación en dos pasos (2FA) puede prevenir accesos no autorizados.

─Reflexiona antes de publicar: Antes de compartir algo, pregúntate si te sentirías cómodo compartiendo esa información con un desconocido. Esto es especialmente relevante para detalles personales o financieros.

─Revisa periódicamente tus contactos: Purga tu lista de amigos para asegurarte de que solo personas conocidas tengan acceso a tus publicaciones.

─Activa controles parentales y opciones privadas: Si vas a publicar fotos de menores, asegúrate de que solo sean visibles para un círculo cerrado de contactos.

─Evita etiquetar lugares en tiempo real: Compartir tu ubicación exacta puede ser peligroso. Espera hasta después de haber abandonado el lugar para etiquetarlo.

A modo de colofón

Las Redes sociales ofrecen innumerables beneficios, pero también conllevan riesgos que no deben ser subestimados. Al adoptar un enfoque consciente y cauto, puedes disfrutar de estas plataformas sin comprometer tu seguridad ni tu privacidad. Como dijo el renombrado experto en ciberseguridad Bruce Schneier, “La seguridad no se trata de eliminar riesgos, sino de gestionarlos de manera eficaz”. En el contexto de las redes sociales, esto significa ser diligente, informarte sobre las amenazas y tomar medidas proactivas para protegerte a ti mismo y a tus seres queridos.

.

Fuente: Ediciones EP, 26/12/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

La Seguridad Personal y Familiar en el Siglo XXI

.

.

Los Riesgos de Extrapolar: La trampa de querer predecir el futuro a toda costa

noviembre 4, 2024

Por Gustavo Ibáñez Padilla.

En un mundo donde los datos parecen ser el nuevo oro, es común caer en la tentación de asumir que con suficiente información y análisis podemos anticipar el futuro. Empresas, inversores, políticos y ciudadanos nos aferramos a cifras y patrones del pasado para extrapolarlos hacia lo que está por venir, buscando respuestas en medio de la incertidumbre. Sin embargo, este ejercicio puede convertirse en una peligrosa ilusión. ¿Es realmente posible predecir el futuro con certeza o nos estamos engañando al pensar que podemos anticipar cada movimiento? Reflexionar sobre este riesgo, tan común y, a la vez, tan subestimado, resulta fundamental.

.

El Problema de Extrapolar: Encantamiento y desencanto

Extrapolar significa proyectar una tendencia, un valor o una relación observada hacia el futuro o hacia otros contextos. En teoría, suena sencillo: si conocemos el pasado, podemos suponer que algo similar ocurrirá en el porvenir. Es el fundamento de prácticas como las encuestas políticas, las proyecciones de ventas, los modelos meteorológicos y el análisis financiero. No obstante, este método está plagado de riesgos.

Uno de los ejemplos más elocuentes está en los mercados financieros. Los especuladores intentan predecir el comportamiento de las acciones, bonos y divisas con base en patrones históricos, creando modelos que sugieren cuándo es mejor comprar o vender. Sin embargo, las condiciones en las que operan los mercados son tan complejas y volátiles que cualquier cambio inesperado puede desmontar esas predicciones en cuestión de minutos. Los pronósticos, en muchos casos, son construcciones ilusorias que descansan en un frágil equilibrio, susceptibles de desplomarse ante eventos imprevistos.

Ray Dalio, célebre inversionista y fundador del fondo de inversión Bridgewater Associates, ha comentado que los mercados financieros son un campo donde los datos históricos pueden ser útiles, pero nunca infalibles. Dalio advierte que, aunque los modelos matemáticos pueden ofrecer indicios sobre posibles movimientos, la realidad suele ser mucho más compleja, y la confianza excesiva en los datos pasados puede ser un camino directo hacia el desastre financiero.

.

Ciencia y Caos: La sensibilidad a las condiciones iniciales

La extrapolación de datos enfrenta, además, un problema fundamental en sistemas donde las condiciones iniciales tienen una gran sensibilidad. Edward Lorenz, el meteorólogo estadounidense que accidentalmente descubrió la Teoría del Caos, fue un pionero en señalar esta complejidad. Al intentar realizar predicciones meteorológicas, Lorenz encontró que pequeños cambios en las condiciones iniciales de un sistema pueden generar enormes variaciones en el resultado. En su caso, una mínima variación en los decimales de las condiciones de temperatura y presión resultó en pronósticos climáticos completamente diferentes. Así nació la famosa metáfora del “efecto mariposa”: el aleteo de una mariposa en un lugar puede desatar un tornado en otro.

.

Esta sensibilidad a las condiciones iniciales no es exclusiva del clima; la encontramos en la física, las finanzas y hasta en la política. Por ejemplo, en el caso de los sistemas orbitales, la predicción del movimiento de tres cuerpos celestes cercanos es un problema tan complejo que no se puede resolver de manera precisa. La trayectoria de cada objeto está condicionada por una serie de fuerzas tan entrelazadas y variables que cualquier intento de proyección a largo plazo es prácticamente imposible.

Entonces, ¿por qué insistimos en predecir el futuro con tanta certeza? Parte de la respuesta podría estar en el sesgo cognitivo conocido como «falacia de la extrapolación». Este fenómeno psicológico nos hace pensar que las tendencias observadas seguirán de la misma forma en el tiempo, ignorando que la realidad es mucho más dinámica y que nuestras condiciones iniciales pueden ser defectuosas o limitadas.

Sesgos en la Política y la Economía: El peligro de las encuestas y las proyecciones

En el ámbito político, las encuestas son un ejemplo ilustrativo de los riesgos de extrapolar. Aunque son una herramienta ampliamente utilizada para anticipar el resultado de elecciones, la realidad es que las encuestas están llenas de sesgos. Uno de ellos es el “sesgo de respuesta”: aquellos que participan en una encuesta pueden no ser representativos del total de votantes. Esto se ha evidenciado en múltiples elecciones, en las que los sondeos han fallado en predecir el resultado, generando sorpresa y desconcierto.

El economista Nassim Taleb, autor de El Cisne Negro, critica duramente este tipo de predicciones. Taleb argumenta que vivimos en un mundo que es mucho más caótico e incierto de lo que los modelos estadísticos nos permiten ver. Las “colas gruesas” o eventos extremadamente raros, como una crisis económica o una pandemia, no pueden preverse de forma precisa, y cualquier intento de extrapolación a partir de datos normales resulta en una visión distorsionada de la realidad.

.

En la economía global, este error se hace evidente cada vez que una crisis económica sorprende a los analistas. La Crisis de las hipotecas subprime de 2008, por ejemplo, fue un evento imprevisto por muchos de los modelos financieros que asumían que el sistema era estable y predecible. La realidad fue una compleja red de conexiones económicas que, al fallar un eslabón, generó un efecto dominó devastador.

.

Extrapolación en la vida cotidiana: Reflexiones y lecciones

La extrapolación no es solo un problema de grandes empresas o gobiernos; afecta también a las decisiones individuales en nuestra vida diaria. Tomamos decisiones financieras, laborales y personales asumiendo que ciertos patrones o datos pasados continuarán. Así, proyectamos nuestras expectativas de manera lineal, cuando en realidad las circunstancias pueden cambiar de un momento a otro.

Al final, quizás la lección más valiosa la aporta el físico Richard Feynman, quien advertía que “la ciencia es la creencia en la ignorancia de los expertos”. No importa cuánta información tengamos, siempre habrá una dosis de incertidumbre en el futuro. Pretender saberlo todo y basar nuestras decisiones solo en extrapolaciones puede llevarnos a decisiones equivocadas.

La sabiduría de la humildad

En conclusión, es fundamental reconocer los límites de nuestras predicciones y de los modelos en los que confiamos. Las proyecciones pueden ser útiles, sí, pero también peligrosas cuando se vuelven demasiado rígidas o absolutas. La verdadera sabiduría radica en reconocer que el futuro es, en última instancia, incontrolable y que la humildad ante la incertidumbre puede ser nuestra mejor guía. En lugar de aferrarnos a la ilusión de la certeza, quizás debamos adoptar una actitud de apertura ante lo imprevisto. Vivir en un mundo incierto requiere flexibilidad y preparación, no la seguridad de que todo se comportará como creemos.

Fuente: Ediciones EP, 04/11/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

La equivalencia no sirve para hacer pronósticos

Medidas de Tendencia Central en el Mundo Financiero

La importancia del Azar: Más allá de un juego de dados

La Regresión a la Media y la Ley de los Grandes Números: Su Impacto en las Finanzas y la Gestión del Riesgo

.

.

La importancia del Asesor Financiero

octubre 29, 2024

Por Gustavo Ibáñez Padilla.

La gestión financiera adecuada es un aspecto esencial para el éxito de cualquier negocio y para el bienestar financiero personal. La creciente complejidad de los mercados, los cambios constantes en las políticas fiscales, y las múltiples opciones de inversión disponibles pueden representar un desafío para aquellos que buscan estabilidad y crecimiento en sus finanzas. En este contexto, contar con el apoyo de un consultor financiero experimentado puede marcar una diferencia significativa. Los consultores financieros no solo ayudan a evitar errores costosos, sino que también ofrecen estrategias e instrumentos que aumentan las probabilidades de alcanzar objetivos financieros a corto y largo plazo.

.

A continuación, exploramos por qué un asesor financiero es una pieza clave para la salud económica y cuáles son los principales beneficios de su asesoría.

1. Evitar errores costosos: el valor de la experiencia

Las decisiones financieras erróneas pueden tener consecuencias desastrosas, desde pérdidas de capital hasta problemas de liquidez que pueden poner en riesgo la continuidad de un negocio o la estabilidad personal. La complejidad de los productos financieros actuales y las múltiples variables a considerar (inflación, tasas de interés, volatilidad del mercado, riesgos cambiarios) pueden llevar a los menos experimentados a tomar decisiones impulsivas o mal informadas.

Un consultor financiero, con su experiencia y conocimiento técnico, es capaz de analizar estas variables y orientar al cliente para que tome decisiones informadas. «Muchas veces, el papel del consultor financiero es evitar que sus clientes tomen decisiones apresuradas en momentos de incertidumbre», señala Peter Lynch, el famoso gestor del fondo Magellan de Fidelity Investments con más de 50 años de experiencia en el sector. «Un mal movimiento puede deshacer en días el esfuerzo de varios años».

Es habitual que quienes intentan gestionar sus propias finanzas cometan errores como sobredimensionar el nivel de riesgo que pueden asumir o subestimar el impacto de variables externas. Los consultores financieros conocen bien estos errores comunes y están entrenados para prevenirlos, protegiendo así los activos de sus clientes y evitando pérdidas innecesarias.

.

2. Optimización de la inversión y el crecimiento del capital

Uno de los objetivos principales de cualquier asesor financiero es maximizar el rendimiento del capital invertido. Mediante un análisis profundo de la situación financiera y de los objetivos del cliente, el consultor es capaz de diseñar una estrategia de inversión personalizada y ajustada a sus necesidades y perfil de riesgo.

La capacidad de identificar oportunidades de inversión y optimizar la Cartera de inversión es una de las principales ventajas que ofrecen los consultores. Los mercados financieros pueden ser impredecibles, y es crucial contar con alguien que no solo esté actualizado sobre las tendencias y novedades, sino que también tenga experiencia en identificar cuándo es el momento adecuado para aprovechar una oportunidad o cuándo es mejor mantenerse al margen.

A diferencia de los inversores individuales, que suelen basar sus decisiones en emociones o en recomendaciones generales, los consultores financieros cuentan con herramientas y modelos de análisis que les permiten prever y reducir los riesgos de inversión, evitando sesgos peligrosos y desviaciones. Por ejemplo, un asesor financiero puede ayudar a un cliente a diversificar su portafolio adecuadamente, buscando el equilibrio entre riesgo y rentabilidad, lo que reduce la exposición a pérdidas significativas en caso de crisis o fluctuaciones del mercado.

3. Asesoramiento personalizado: cada cliente es único

Uno de los mayores beneficios de contratar un consultor financiero es el acceso a un asesoramiento personalizado. Las necesidades financieras de una persona o empresa son únicas y están determinadas por una serie de factores, como su situación económica actual, sus metas a corto y largo plazo, su nivel de ingresos y sus responsabilidades financieras. Un asesor financiero es capaz de construir un plan que no solo se ajuste a estos factores, sino que también evolucione a medida que cambien las circunstancias del cliente.

Un ejemplo claro es la planificación para la Jubilación. No todas las personas tienen las mismas necesidades ni los mismos deseos para sus años de retiro. Algunos prefieren un enfoque más conservador, mientras que otros buscan maximizar su ahorro de una manera más agresiva. Un consultor financiero evaluará estos aspectos y diseñará un plan de ahorro e inversión alineado con el estilo de vida deseado para la jubilación, permitiendo al cliente alcanzar sus metas con tranquilidad.

4. Preparación para imprevistos y planificación fiscal

Un consultor financiero experimentado sabe que la planificación no se limita a la inversión y el crecimiento del capital, sino que también abarca la preparación para imprevistos. La vida está llena de eventualidades y contar con un Fondo de emergencia, Seguros adecuados y una Estrategia fiscal puede ser determinante para enfrentar momentos de crisis sin comprometer los planes de crecimiento.

Además, la Planificación fiscal se ha vuelto un aspecto crucial para la optimización de las finanzas. Los impuestos pueden ser una carga importante y, en muchos casos, representar un obstáculo para la acumulación de riqueza si no se manejan de forma adecuada. Los asesores financieros están capacitados para diseñar estrategias fiscales que minimicen el impacto de los impuestos, respetando las leyes y normativas vigentes, y maximizando los beneficios fiscales disponibles.

Por ejemplo, un consultor financiero puede aconsejar a un empresario sobre cómo estructurar sus ingresos para que estos se graven a una tasa impositiva más baja o sobre la manera más eficiente de realizar donaciones para reducir la carga fiscal. Estos conocimientos técnicos y estrategias son de gran valor para el cliente, que de otro modo se vería en desventaja al desconocer estas oportunidades.

5. Acceso a una red de contactos y a mejores oportunidades

Un buen consultor financiero suele contar con una red amplia de contactos y puede facilitar el acceso a oportunidades y productos financieros a los que el cliente individual podría no tener acceso. Desde productos de inversión exclusivos hasta alianzas estratégicas, un asesor financiero puede abrir puertas y conectar a sus clientes con otros expertos o socios potenciales.

Además, los consultores financieros tienen relaciones con otros profesionales como abogados fiscales, corredores de bolsa y expertos en bienes raíces, lo cual resulta beneficioso en situaciones que requieren una visión integral de las finanzas. Este acceso a una red de contactos y recursos contribuye a que el cliente maximice sus oportunidades y construya una estrategia financiera más sólida y diversificada.

.

La inversión en asesoramiento financiero, una decisión estratégica

Contar con el apoyo de un consultor financiero representa una inversión en seguridad y crecimiento a largo plazo. Al minimizar los errores, optimizar las inversiones, ofrecer asesoramiento personalizado, y preparar al cliente para enfrentar imprevistos y desafíos fiscales, los consultores financieros son aliados esenciales para quienes buscan construir y proteger su patrimonio.

Además, en un contexto de constantes cambios en el mercado y en las políticas económicas, el respaldo de un experto permite actuar con mayor agilidad y precisión. Con el asesoramiento adecuado, es posible transformar la incertidumbre en oportunidades y tomar decisiones que lleven a un futuro financiero sólido y exitoso.

Fuente: Ediciones EP, 29/10/24.

Información sobre Gustavo Ibáñez Padilla

Más información:

¿Qué son las annuities?

Seguros de Vida y Planes de Inversión

Compañías de Seguro de Vida versus Bancos

Las Anualidades como instrumentos de planificación financiera personal

X

X